Вопрос: Об участии в закупках, формировании цены контракта и приемке строительных работ, если исполнитель применяет УСН и освобожден от уплаты НДС.

Ответ: Департамент бюджетной политики в сфере контрактной системы Минфина России (далее – Департамент), рассмотрев обращение от 17.02.2023 по вопросу о применении положений Федерального закона от 05.04.2013 N 44-ФЗ «О контрактной системе в сфере закупок товаров, работ, услуг для обеспечения государственных и муниципальных нужд» (далее – Закон N 44-ФЗ) в части заключения и порядка оплаты по контракту исполнителю, применяющему упрощенную систему налогообложения, с учетом пунктов 11.8 и 12.5 Регламента Министерства финансов Российской Федерации, утвержденного приказом Минфина России от 14.09.2018 N 194н, сообщает следующее.

В соответствии с пунктом 4 части 1 статьи 3 Закона N 44-ФЗ участником закупки может быть любое юридическое лицо независимо от его организационно-правовой формы, формы собственности, места нахождения и места происхождения капитала, за исключением юридического лица, местом регистрации которого являются государство или территория, включенные в утверждаемый в соответствии с пунктом 15 статьи 241 Бюджетного кодекса Российской Федерации перечень государств и территорий, используемых для промежуточного (офшорного) владения активами в Российской Федерации (далее – офшорная компания), либо юридического лица, являющегося иностранным агентом в соответствии с Федеральным законом от 14.07.2022 N 255-ФЗ «О контроле за деятельностью лиц, находящихся под иностранным влиянием» (далее – Закон N 255-ФЗ), или любое физическое лицо, в том числе зарегистрированное в качестве индивидуального предпринимателя, за исключением физического лица, являющегося иностранным агентом в соответствии с Законом N 255-ФЗ.

Таким образом, любой участник закупки, в том числе освобожденный от уплаты налога на добавленную стоимость (далее – НДС) и применяющий упрощенную систему налогообложения, вправе участвовать в закупках.

Частью 1 статьи 34 Закона N 44-ФЗ установлено, что контракт заключается на условиях, предусмотренных извещением об осуществлении закупки или приглашением, документацией о закупке, заявкой участника закупки, с которым заключается контракт, за исключением случаев, в которых в соответствии с Законом N 44-ФЗ извещение об осуществлении закупки или приглашение, документация о закупке, заявка не предусмотрены.

В соответствии с частью 2 статьи 34 Закона N 44-ФЗ при заключении контракта указывается, что цена контракта является твердой и определяется на весь срок исполнения контракта, а в случае, предусмотренном частью 24 статьи 22 Закона N 44-ФЗ, указываются цены единиц товара, работы, услуги и максимальное значение цены контракта, а также в случаях, установленных Правительством Российской Федерации, указываются ориентировочное значение цены контракта либо формула цены и максимальное значение цены контракта, установленные заказчиком в извещении об осуществлении закупки, документации о закупке (в случае, если Законом N 44-ФЗ предусмотрена документация о закупке).

При исполнении контракта изменение его условий не допускается, за исключением случаев, предусмотренных Законом N 44-ФЗ.

Победитель при формировании своего ценового предложения предлагает цену контракта с учетом всех накладных расходов, а также налогов и сборов, которые он обязан уплатить в соответствии с положениями Налогового кодекса Российской Федерации (далее – Кодекс).

Таким образом, в соответствии с положениями Закона N 44-ФЗ контракт заключается и оплачивается заказчиком по цене участника закупки, с которым заключается контракт, вне зависимости от применяемой им системы налогообложения.

Сумма, предусмотренная контрактом за выполненный объем работ, должна быть уплачена участнику закупки, с которым заключается контракт, в установленном контрактом размере.

Корректировка заказчиком цены контракта, предложенной юридическим лицом, применяющим упрощенную систему налогообложения, при осуществлении закупок товаров, работ, услуг, а также при заключении государственного или муниципального контракта с таким участником закупки действующими нормами Закона N 44-ФЗ не предусмотрена.

Необходимо отметить, что согласно пунктам 2 и 3 статьи 346.11 главы 26.2 «Упрощенная система налогообложения» Кодекса организации и индивидуальные предприниматели, применяющие упрощенную систему налогообложения, не признаются налогоплательщиками НДС, за исключением НДС, подлежащего уплате в соответствии с Кодексом при ввозе товаров на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикцией (включая суммы налога, подлежащие уплате при завершении действия таможенной процедуры свободной таможенной зоны на территории Особой экономической зоны в Калининградской области), а также НДС, уплачиваемого в соответствии со статьями 161 и 174.1 Кодекса.

На основании пункта 3 статьи 169 главы 21 «Налог на добавленную стоимость» Кодекса составлять счета-фактуры обязаны налогоплательщики НДС при совершении операций, признаваемых объектом налогообложения НДС в соответствии с главой 21 Кодекса (за исключением операций, не подлежащих налогообложению (освобождаемых от налогообложения) в соответствии со статьей 149 Кодекса).

Таким образом, организации и индивидуальные предприниматели, не являющиеся налогоплательщиками НДС в связи с применением упрощенной системы налогообложения, при осуществлении операций по реализации товаров (работ, услуг) составлять счета-фактуры не должны.

При этом в случае выставления лицами, не являющимися налогоплательщиками НДС, покупателю товаров (работ, услуг) счета-фактуры с выделением суммы НДС сумма НДС, указанная в этом счете-фактуре, подлежит уплате в бюджет в полном объеме (подпункт 1 пункта 5 статьи 173 Кодекса).

Учитывая изложенное, обязанность по уплате НДС в бюджет возлагается на исполнителя работ, применяющего упрощенную систему налогообложения, только в случае выставления таким исполнителем покупателю (заказчику) работ счета-фактуры с выделением суммы НДС.

Пунктом 5 постановления Пленума Высшего Арбитражного Суда Российской Федерации от 30.05.2014 N 33 разъяснено, что возникновение в указанном случае обязанности по перечислению в бюджет НДС не означает, что выставившее счет-фактуру лицо приобретает в отношении таких операций статус налогоплательщика, в том числе право на применение налоговых вычетов. На указанное лицо возлагается лишь обязанность перечислить в бюджет налог, размер которого в силу прямого указания пункта 5 статьи 173 Кодекса определяется исходя из суммы, отраженной в соответствующем счете-фактуре, выставленном покупателю. Возможность уменьшения этой суммы на налоговые вычеты приведенной нормой либо иными положениями главы 21 Кодекса не предусмотрена.

Дополнительно отмечаем, что приказом Минстроя России от 23.12.2019 N 841/пр утверждена Методика составления сметы контракта, предметом которого являются строительство, реконструкция объектов капитального строительства (далее – Методика), которая определяет общие правила составления сметы указанного контракта при его заключении и внесении изменений в такой контракт в соответствии с законодательством Российской Федерации о контрактной системе.

Пунктом 8 Методики предусмотрено, что внесение изменений в смету контракта осуществляется в соответствии с пунктами 9 – 12, 14, 14.1, 14.2 и 14.3 Методики в случаях, установленных Законом N 44-ФЗ.

Рекомендуемый образец сметы контракта приведен в приложении N 1 к Методике (далее – образец сметы).

Согласно примечанию к образцу сметы «Сумма НДС (ставка %) по позициям» указывается отдельно для позиций сметы контракта, для которых НДС имеет различные значения.

В отношении оборудования указывается стоимость без НДС и стоимость с НДС в формате «стоимость без НДС (стоимость с НДС)» (примечание к образцу сметы).

Обращаем внимание, что Законом N 44-ФЗ не регулируются вопросы, связанные с документальным оформлением приемки выполненных работ, в частности с унифицированной формой первичной учетной документации КС-2, КС-3.

Кроме того, сообщаем, что в соответствии со статьей 31 Федерального закона от 06.12.2011 N 402-ФЗ «О бухгалтерском учете» (далее – Закон N 402-ФЗ) признан утратившим силу Федеральный закон от 21.11.1996 N 129-ФЗ «О бухгалтерском учете», устанавливавший принятие к учету первичных учетных документов, составленных по форме, содержащейся в альбомах унифицированных форм первичной учетной документации, в том числе по учету работ в капитальном строительстве и ремонтно-строительных работ, утвержденных постановлением Госкомстата России от 11.11.1999 N 100 (формы КС-2, КС-3, КС-6а, КС-14).

При этом частью 2 статьи 9 Закона N 402-ФЗ установлены обязательные реквизиты первичного учетного документа, которыми являются:

1) наименование документа;

2) дата составления документа;

3) наименование экономического субъекта, составившего документ;

4) содержание факта хозяйственной жизни;

5) величина натурального и (или) денежного измерения факта хозяйственной жизни с указанием единиц измерения;

6) наименование должности лица (лиц), совершившего (совершивших) сделку, операцию и ответственного (ответственных) за ее оформление, либо наименование должности лица (лиц), ответственного (ответственных) за оформление свершившегося события;

7) подписи лиц, предусмотренных пунктом 6 указанной части, с указанием их фамилий и инициалов либо иных реквизитов, необходимых для идентификации этих лиц.

Частью 3 статьи 9 Закона N 44-ФЗ установлено, что первичный учетный документ должен быть составлен при совершении факта хозяйственной жизни, а если это не представляется возможным – непосредственно после его окончания. Лицо, ответственное за оформление факта хозяйственной жизни, обеспечивает своевременную передачу первичных учетных документов для регистрации содержащихся в них данных в регистрах бухгалтерского учета, а также достоверность этих данных.

Учитывая изложенное, под документом приемки понимается оформленный и подписанный заказчиком документ, в котором отражен факт хозяйственной жизни – приемка результатов исполнения контракта (отдельного этапа) и оплата их заказчиком.

Заместитель директора Департамента

Д.А.ГОТОВЦЕВ

База знаний

Согласно методике 421/пр от 04.08.2020 НДС запрещено ставить в локальную смету, а можно только в Сводный сметный расчет, но в большинстве случаев работы содержат всего одну смету и делать к одной смете сводный расчет нецелесообразно…

Вопрос про начисление НДС при вводе УСН остается открытым. Для прояснения ситуации мы направили запросы в Министерство строительства, Главгосэкспертизу России и Федеральную налоговую службу.

Разъясняющие письма, пришедшие в ответ на наши запросы, не являются нормативным правовым актом, но они дают право трактовать ситуацию следующим образом: поскольку НДС 20 процентов вы платите подрядчикам-поставщикам, то необходимо начислять на смету НДС в полном объеме вне зависимости от применяется УСН в организации или нет.

Формула расчета НДС при УСН

То есть, рабочей формулой расчета остается:

((М-Мз) + (Эм-Зм) + НР×0,1712 (0,182) + СП×0,15 + ОБп)×0,2

- М — стоимость материалов в текущем уровне цен;

- Мз — стоимость материалов поставки заказчика (давальческие материалы);

- Эм — затраты на эксплуатацию машин;

- Зм — оплата труда машинистов;

- НР — масса накладных расходов;

- 0,1712 — доля (удельный вес) материалов в массе накладных расходов (17,12%) согласно МДС 81-33.2004 или

- 0,182 — доля (удельный вес) материалов в массе накладных расходов (18,2%) для районов Крайнего Севера и местностей, приравненных к ним согласно МДС 81-34.2004;

- СП — масса сметной прибыли;

- 0,15 — доля (удельный вес) материалов в сметной прибыли (15%);

- ОБп — стоимость оборудования поставки подрядчика;

- 0,2 — ставка НДС (20%).

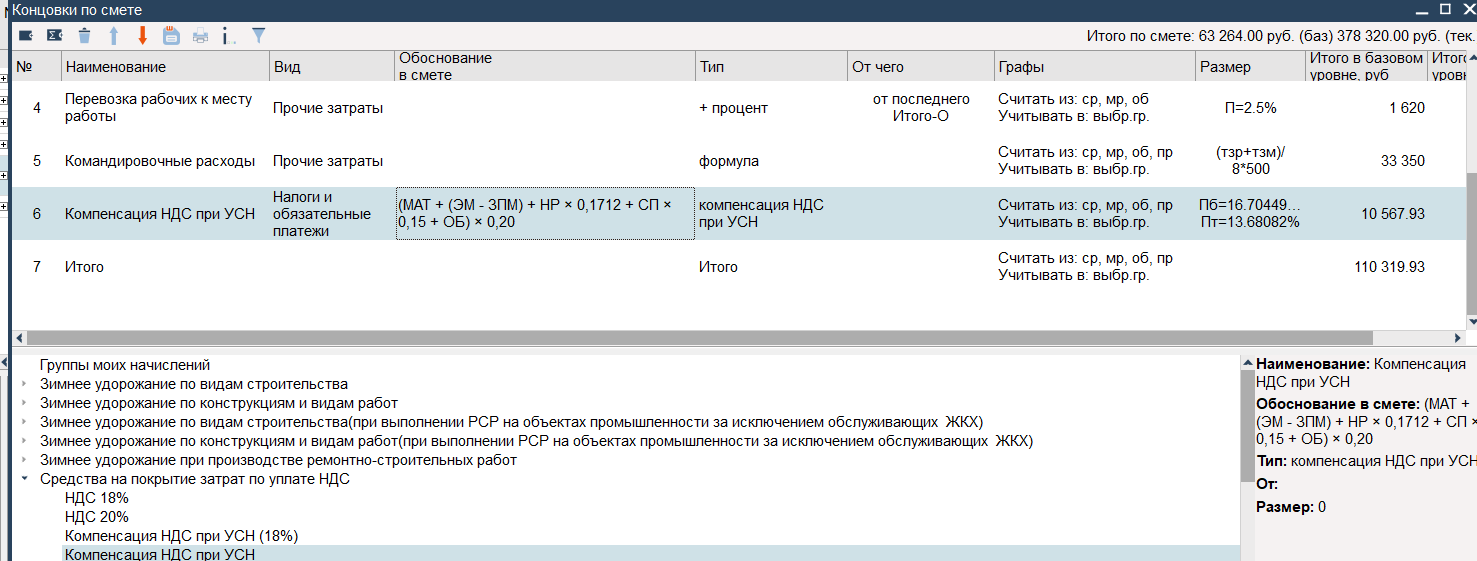

Расчет компенсации НДС в программе АДЕПТ:СМЕТА

В программе АДЕПТ:СМЕТА именно эта формула компенсации НДС при упрощенной системе налогообложения реализована как элемент начисления в концовках сметы.

Заказать онлайн демонстрацию прогаммы АДЕПТ:СМЕТА

Mинстрой про УСН.pdf

УФНС ответ УСНо (1).pdf

ГГЭ про УСН.pdf

Транспортные и заготовительно-складские расходы. Как считать по новой Методике 421

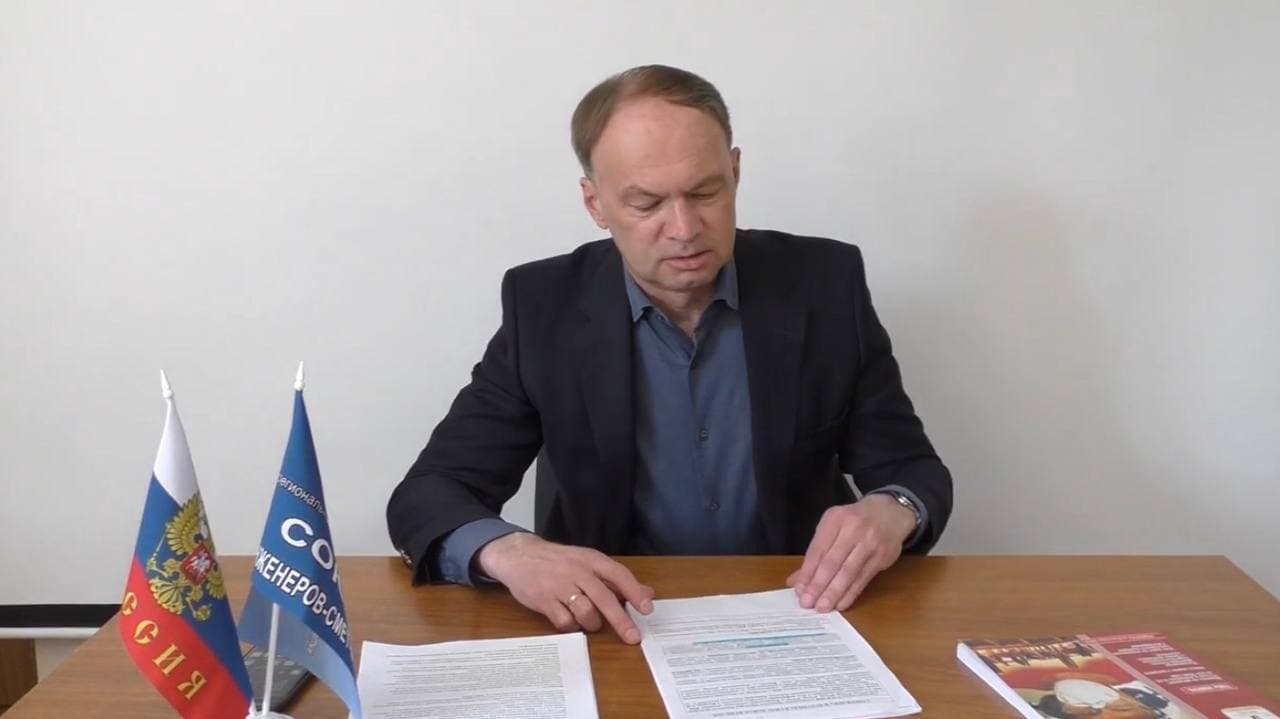

Рассмотрим ответы линии консультаций по ПК «Гранд-смета 2021» на часто задаваемые вопросы по настройкам расчета при УСН при работе с новой Методикой определения сметной стоимости строительства в 2021 году, но для начала — теория, от президента Союза инженеров-сметчиков России Павла Горячкина:

Если при определении сметной стоимости строительства достоверно известно, что исполнитель работ (подрядчик) находится на упрощенной системе налогообложения (УСН), то от итогов глав — 12 сводного сметного расчета с учетом резерва средств на непредвиденные работы и затраты, отдельной строкой с распределением по графам — 8 под наименованием «Средства на покрытие затрат, связанных с компенсацией НДС при УСН» приводятся суммы, рассчитанные по следующей формуле:

((М-Мз) + (Эм-Зм) + НР×0,1712 (0,182) + СП×0,15 + ОБп)×0,2

М — стоимость материалов в текущем уровне цен;

Мз — стоимость материалов поставки заказчика (давальческие материалы);

Эм — затраты на эксплуатацию машин;

Зм — оплата труда машинистов;

НР — масса накладных расходов;

0,1712 — доля (удельный вес) материалов в массе накладных расходов (17,12%) согласно МДС 81-33.2004 или

0,182 — доля (удельный вес) материалов в массе накладных расходов (18,2%) для районов Крайнего Севера и местностей, приравненных к ним согласно МДС 81-34.2004;

СП — масса сметной прибыли;

0,15 — доля (удельный вес) материалов в сметной прибыли (15%);

ОБп — стоимость оборудования поставки подрядчика;

0,2 — ставка НДС (20%).

Приведенная формула учитывает (на основании подпункта 3 пункта 1 статьи 170, пунктов 2 и 3 статьи 346.11 Налогового кодекса Российской Федерации) компенсацию поставщику (подрядчику, исполнителю) сумм НДС, уплачиваемых контрагентам (субподрядчикам, поставщикам товаров, используемых при выполнении работ) при приобретении у них соответствующих товаров (работ, услуг) и также применяется при определении НМЦК и подготовки Сметы контракта.

Президент Союза инженеров-сметчиков

Павел Горячкин

Есть еще и точно такая же, но в другом исполнении формула расчета затрат на компенсацию НДС при УСН (суть не меняется!):

(МАТ+(ЭМ-ЗПМ)+НР*0,1712+СП*0,15+ОБ)*0,2

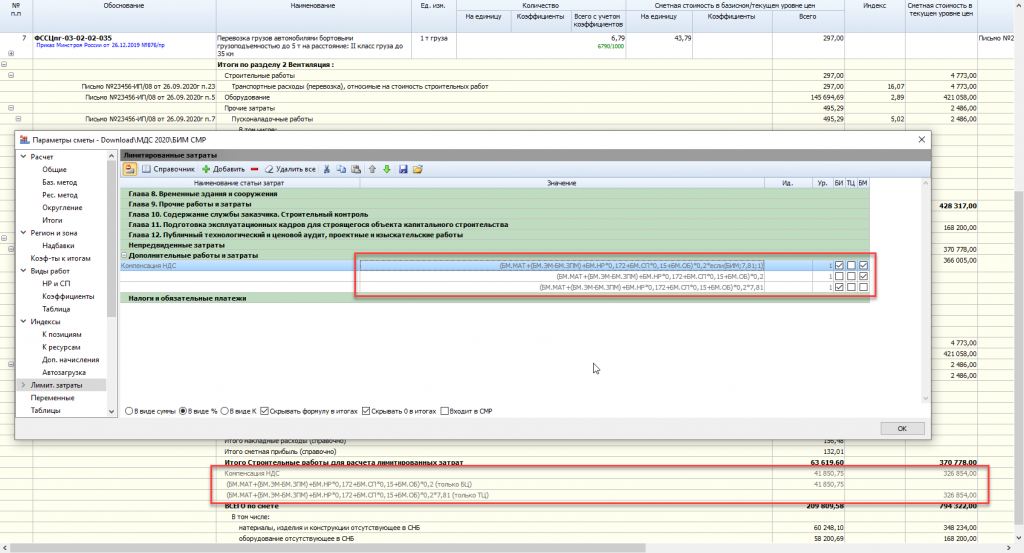

А теперь вопросы и ответы разработчиков «Гранд-смета 2021»

Выполняю локальный сметный расчёт по новой Методике 2020 года при упрощённой системе налогообложения, добавляю в лимитированных затратах в разделе «Налоги и обязательные платежи» статью затрат с формулой МАТ*0,2*7,3 (где 7,3 — это индекс к СМР). В результате рассчитывается только стоимость в базовом уровне цен, а сумма по смете в текущем уровне цен остаётся такая же, как и до начисления этой статьи затрат.

Ответ: Во-первых, убедитесь, что у вас установлено Обновление № 2 к ПК «ГРАНД-Смета 2021». А указанную формулу вам надо ввести следующим образом: БМ.МАТ*0,2*ЕСЛИ(БИМ;7.3;1). Квалификаторы способа расчёта БМ и БИМ указывают программе, какое значение соответствующей переменной следует взять — в базисных или в текущих ценах. При этом условная функция ЕСЛИ позволяет использовать для обоих итогов по смете одну и ту же формулу — умножение на индекс производится в зависимости от требуемого уровня цен.

Разъясните, пожалуйста. При составлении сметы базисно-индексным методом возникла необходимость перевести смету на упрощённую систему налогообложения. При применении формулы для расчёта компенсации НДС при УСН: МАТ+(ЭМ-ЗПМ)+НР*0,1712+СП*0,15)*0,2*6,54+ОБ*0,2*4,12 индекс на оборудование считается дважды. В смете оборудование взято из базы ФЕР, из сборника сметных цен. В итогах сметы «Справочно в базисных ценах» стоимость оборудования по какой-то причине показывается уже с учётом заданного к нему индекса. И в результате при применении вышеуказанной формулы начисление индекса к оборудованию задваивается. Каким образом убрать двойное применение индекса к оборудованию, кроме как удалением его из формулы компенсации НДС при УСН?

Ответ:

В случае расчёта сметы по новой Методике 2020 года рекомендуем следующий вид формулы, с точным указанием, какие стоимости на что должны умножаться:

(БМ.МАТ+(БМ.ЭМ-БМ.ЗПМ)+БМ.НР*0,1712+БМ.СП*0,15+БМ.ОБ)*0,2*ЕСЛИ(БИМ;<Индекс>;1)

Связано это с тем, что формула одна, а расчётных колонок в итогах по Методике 2020 — две.

В приведённом выше примере показано два варианта расчёта компенсации НДС.

Первый вариант: одна формула считает оба значения компенсации — для колонки с Базисными ценами и для колонки с Текущими ценами. Недостаток этого варианта только один — при печати будет видна конструкция ЕСЛИ.

Во втором варианте первая формула считает значения для колонки БЦ, вторая формула — для колонки ТЦ. Недостаток этого варианта — две строки в итогах вместо одной.

Выбирайте наиболее подходящий для вас вариант.

Формула для вашего примера будет иметь следующий вид:

(БМ.МАТ+(БМ.ЭМ-БМ.ЗПМ)+БМ.НР*0,1712+БМ.СП*0,15)*0,2*ЕСЛИ(БИМ;6,54;1)+БМ.ОБ*0,2*ЕСЛИ(БИМ;4,12;1).

Примечание: данная формула корректно посчитает результат только в случае применения индекса к СМР в итогах сметы. Для других вариантов пересчёта сметы в текущие цены формулу необходимо изменить.

Вопрос: При добавлении в смету нового материала по конъюнктурному анализу на этот материал не начисляется компенсация НДС при УСН. Как изменить формулу?

Ответ: Возможно, вы указали для этого материала только его стоимость в текущих ценах, но не применили к добавленной позиции сметы соответствующий индекс изменения сметной стоимости, который позволяет получить стоимость позиции в базисном уровне цен. Тогда как при расчёте сметы по новой Методике 2020 года это является необходимым условием для того, чтобы позиция была включена в итог по смете.

Вопрос: Добрый день. Как в версии «ГРАНД-Смета 2021» включить в смету компенсацию НДС при УСН? Ввожу формулу с умножением на индекс перехода в текущие цены — сумма компенсации НДС появляется в столбце базовых цен, а цена текущая. Если убираю индекс, то компенсация в базовых ценах считается правильно, но в текущие цены всё равно не переводится. И общая сметная стоимость в текущих ценах получается без компенсации НДС. При настройке расчёта сметы по шаблону «РЖ. Расчет с индексацией к СМР» программа не считает в лимитированных затратах компенсацию НДС при УСН.

Ответ: Во-первых, убедитесь, что у вас установлено Обновление № 2 к ПК «ГРАНД-Смета 2021» (смотрите Ответы на вопросы по расчёту локальных смет в ПК «ГРАНД-Смета 2021» по приказу Минстроя РФ 421/пр). И прочитайте два ответа выше.

Вопрос: Спасибо за подробное объяснение и формулу для расчёта компенсации НДС при упрощённой системе налогообложения в случае применения индекса к СМР. А если применяются индексы по статьям затрат, тогда как надо откорректировать приведённую в вашем ответе (за 01.02.2021) формулу?

Ответ: Если в локальной смете применяются индексы по статьям затрат, то достаточно простой формулы, без дополнительных действий и обозначений: (МАТ+ОБ+(ЭМ-ЗПМ)+НР*0,1712+СП*0,15)*0,2. При расчёте формулы для вывода в колонки с итогами по смете в базисных или текущих ценах программа автоматически подставляет соответствующее значение каждой переменной.

Дополнительно:

- Разъяснения Минстроя РФ об учете НР и СП при УСН в сметной документации

- Подрядчик (субподрядчик) на УСН — как платить и как все правильно оформить

- Кратко и понятно: о понижающих коэффициентах к НР и СП при ОСНО и УСН

Не ясно? Остались вопросы? Сложности? Смело звоните/пишите нам! Мы ответим!

Смотрите также разъяснение применении п. 181 Методики 421 в части расчета сумм налога на добавленную стоимость (НДС).

Мы не только знаем сметную программу, но и каждый день отвечаем сметчикам и сами работаем со сметами.

В последнее время от наших клиентов, использующих упрощенную систему налогообложения (плательщиком НДС не являются), все чаще поступают вопросы относительно закупок, цена которых включает в себя НДС. Давайте попробуем разобраться в этом непростом вопросе.

Начнем с НДС. Налог на добавленную стоимость (НДС) это косвенный налог, исчисляемый продавцом при реализации товаров, работ или услуг покупателю. Покупатель платит продавцу налог со стоимости товара (работы, услуги), а продавец перечисляет НДС в федеральный бюджет. Налог исчисляется из разницы между себестоимостью товара и последующей ценой его продажи. Плательщиками

НДС в бюджет могут являться как организации (в том числе и некоммерческие), так и индивидуальные предприниматели. Организации и предприниматели, применяющие специальные налоговые режимы, в том числе – упрощенную систему налогообложения (УСН), единый налог на вмененный доход (ЕНВД) в большинстве случаев плательщиками НДС не являются.

В настоящее время (с 1 января 2019 года) ставка НДС равна 20 %. Но при этом в отношении ряда операций применяются пониженные ставки налога. С 2001 года порядок исчисления и уплаты НДС регулируется главой 21 Налогового кодекса РФ.

Теперь давайте обратимся к закону «О контрактной системе» (44-ФЗ). В извещении о закупке заказчик в обязательном порядке должен указать начальную (максимальную) цену контракта (п. 2 статьи 42 44-ФЗ). При этом в соответствии с письмом Министерства финансов России от 27.12.2017 г. № 24-03-08/87276, заказчик при установлении НМЦК должен учитывать все факторы, влияющие на порядок формирования цены: условия, сроки поставки, расходы на перевозку, страхование, уплату таможенных пошлин, налогов и других обязательных платежей.

Таким образом, заказчик в извещении о закупке может указать, что НМЦК включает в себя НДС. Закон «О контрактной системе» (44-ФЗ) не ставит возможность участия в государственных закупках в зависимость от применяемой участниками системы налогообложения. Участником закупки может быть любое юридическое лицо независимо от его организационно-правовой формы, формы собственности, места нахождения и места происхождения капитала или любое физическое лицо, в том числе зарегистрированное в качестве индивидуального предпринимателя. Исключение составляют только оффшорные компании (п. 4 части 1 статьи 3).

Организации и индивидуальные предприниматели, применяющие специальные режимы налогообложения, вправе участвовать в государственных и муниципальных закупках наравне с участниками, применяющими общую систему налогообложения, поскольку законом «О контрактной системе» (44-ФЗ) не установлено никаких ограничений в отношении применяемого ими налогового режима.

Теперь перейдем непосредственно к вопросу заключения контракта с победителем закупки. Контракт заключается на условиях, предусмотренных извещением об осуществлении закупки или приглашением принять участие в определении поставщика (подрядчика, исполнителя), документацией о закупке, заявкой и окончательным предложением участника закупки, с которым заключается контракт (ч. 1 статьи 34).

При заключении контракта в его текст обязательно включается положение о том, что цена контракта является твердой и определяется на весь срок его исполнения (ч. 2 статьи 34).

Сразу отметим, что при формировании ценового предложения участник закупки предлагает цену контракта с учетом всех налогов и сборов, которые он обязан уплатить согласно НК РФ (т.е. в соответствии с применяемой им системой налогообложения).

Законом № 44-ФЗ (статья 95) не предусмотрено право заказчика на корректирование цены контракта (уменьшения на размер НДС, если исполнитель не является плательщиком налога), контракт заключается по цене, предложенной победителем закупки. Таким образом, требовать пересчета предложенной участником цены Заказчик не вправе.

Такой вывод подтверждается письмом Министерства финансов РФ от 02.11.2017 г. № 03-07-11/72354.

Помощь участникам госзакупок !

Электронная подпись, прохождение аккредитаци, тендерное сопровождение,

банковские гарантии, кредиты и займы

Итак, мы установили, что заказчик не имеет права требовать уменьшения цены контракта на том основании, что исполнитель не является плательщиком НДС. А что делать такому исполнителю закупки, если в действующем контракте сумма контракта указана с учетом НДС и в платежном поручении на оплату контракта заказчик выделил сумму НДС. Платить налог или не платить? Ответ прост – не платить. В подтверждение этого обратимся к письму Федеральной налоговой службы России от 08.11.2016 № СД-4-3/21119@.

В этом письме, рассмотрев обращение по вопросу уплаты налога на добавленную стоимость налогоплательщиком — исполнителем государственного контракта, применяющими упрощенную систему налогообложения, ФНС сообщает, что в случае, если стоимость контракта в соответствующем пункте контракта указана «включая НДС» и при оплате контракта заказчиком в платежном поручении выделена сумма НДС, но счет-фактура участником закупки не выставлена, т.к. он применяет спецрежим, то и обязанность уплатить НДС в бюджет согласно положениям главы 21 НК РФ не возникает.

В такой ситуации сумма НДС, которая учтена Заказчиком при определении НМЦК, будет дополнительной прибылью участника закупки.

Вроде бы все предельно ясно. Учитывая, что письмо налоговой службы датировано еще 2016 годом, вопросов возникать не должно. Но на практике разногласия между заказчиками и исполнителями продолжаются. Об этом свидетельствуют новые обращения наших клиентов и широкая арбитражная практика.

Желая покончить с разбродом и шатаниями в этом вопросе, Федеральная антимонопольная службы выпустила письмо от 18.06.2019 г. № ИА/50880/19 «О разъяснении положений Федерального закона № 44-ФЗ в части заключения государственного контракта с победителем закупки, применяющим упрощенную систему налогообложения».

Необходимо принимать во внимание, что решением Верховного суда РФ от 09.12.2019 № АКПИ19-798 указанное выше письмо Федеральной антимонопольной службы признано недействительным. Верховный суд посчитал, что ФАС превысила полномочия, давая разъяснения по вопросам применения положений закона 44-ФЗ. Решение суда вступило в законную силу.

Опубликовано Решение Верховного Суда РФ от 09.12.2019 № АКПИ19-798, которое признает недействительным письмо ФАС России от 18.06.2019 № ИА/50880/19 «О разъяснении положений Федерального закона от 05.04.2013 № 44-ФЗ „О контрактной системе в сфере закупок товаров, работ, услуг для обеспечения государственных и муниципальных нужд“ в части заключения государственного контракта с победителем закупки, применяющим

В этом письме ФАС, являющаяся федеральным контрольным органом в сфере закупок, в целях формирования единообразной практики применения положений закона «О контрактной системе в сфере закупок» еще раз разъясняет:

1. Контракт заключается по цене, предложенной победителем закупки вне зависимости от применяемой им системы налогообложения. Уменьшение цены контракта на сумму НДС в случае, если победитель закупки применяет упрощенную систему налогообложения не допускается.

2. Любой участник закупки, в том числе и освобожденный от уплаты НДС и применяющий УСН, вправе участвовать в закупках. В связи с этим заказчику в проекте контракта необходимо установить вариативное условие о цене контракта – «включая НДС/ НДС не облагается».

3. На стадии подписания контракта победитель закупки, применяющий УСН, должен направить заказчику протокол разногласий по вопросу исключения из проекта контракта условия о включении НДС в цену контракта с приложением документов, подтверждающих факт применения УСН. На основании полученного протокола разногласий заказчик обязан исключить указанное условие и внести изменения в проект контракта, дополнив его условием «НДС не облагается» с указанием основания.

Итак, мы привели точки зрения Министерства финансов, Федеральной налоговой службы и Федеральной антимонопольной службы по вопросу НДС в госзакупках. И, как ни странно, мнения по этому вопросу всех трех ведомств совпадают. Более того, эта позиция подтверждается арбитражной практикой (например, определение Верховного Суда РФ от 23.09.2019 № 306-ЭС19-15999 по делу № А12-25318/2018). Этого достаточно для того, чтобы убедить самого упрямого заказчика.

Не бойтесь отстаивать свою точку зрения, если уверены в собственной правоте. И удачных Вам закупок.

Хотите больше актуальных и интересных новостей о госзакупках. Новости, аналитические статьи, видеоматериалы и юмор — все это вы найдете в нашем сообществе ВКонтакте. Присоединяйтесь, не пожалеете.

Кредитно-Страховое агентство – мы делаем госзакупки доступными!