Список документов, которые требует банк для получения кредита внушителен, и далеко не последнее место в нем занимает справка 2 НДФЛ для кредита, поскольку часто является одним из основных документов. Данная справка показывает размер вашего дохода, тем самым демонстрируя платежеспособность, что важно для банка, выдающего потребительский кредит.

По справке будет видно, сколько денег вы получаете. Это важно, поскольку по правилам, банки не могут выдать вам кредит, если ежемесячный платеж составляет более 45% общего заработка.

3 последние буквы аббревиатуры обозначают – доход физических лиц. Его размер в России составляет 13% дохода каждого работника. Исчисляется он из каждой заработной платы. Если нужна справка 2 НДФЛ для кредита, то получить ее можно в бухгалтерии организации, сотрудником которой вы официально являетесь.

Что собой представляет справка 2 НДФЛ для кредита?

На основе этого документа банк получает информацию о платежеспособности клиента, а именно:

- Действительно ли заявитель работает в организации, указанной в анкете.

- Соблюдены ли требования к стажу на текущем месте.

- Размер официального дохода.

2 НДФЛ — справка, где указаны финансовые данные по сотруднику (его ежемесячная зарплата и налоги) и сведения о работодателе.

В документе указываются:

- Адрес организации, в которой трудится заемщик.

- Полное юридическое название организации и его реквизиты.

- ФИО работника, дата рождение и место проживания.

- В таблице приводятся суммы, которые ежемесячно получает работник и размер налогов.

- Внизу таблицы выводится общий размер дохода за обозначенный срок и сумма уплаченных налогов.

За какой период нужна справка 2 НДФЛ для кредита

Период 2 НФЛ для кредита банки запрашивают разный. Например, Сбербанк требует предоставление информации о зарплате за 6 месяцев.

Как сделать справку 2 НДФЛ для кредита?

Всем тем, кто официально трудоустроен и получает все деньги официально получение справки не сулит никаких сложностей. Однако часто работодатели выплачивают часть заработка «в конверте», а официальный доход крайне мал, другие и вовсе трудоустроены неофициально. Что делать в таких случаях?

Во-первых, необходимо узнать, какую именно справку требует банк. Возможно, достаточно будет свидетельства в свободной форме. Либо же кредитной организации необходим подтверждающий финансовые способности документ, оформленный по правилам организации-нанимателя. Необходимо выяснить этот вопрос перед подачей документов, чтобы не переделывать их потом.

Выданная справка 2 НДФЛ должна соответствовать следующим требованиям:

- Иметь на себе в специальном разделе подпись сотрудника, сделанную четко и синей ручкой с расшифровкой.

- Содержать дату в формате д/м/г.

- Печать организации в указанном месте (обозначено как М.П. (место для печати).

Для получения справки необходимо обратиться в бухгалтерию по месту работы, где ее обязаны выдавать по письменному запросу, а также готовить дважды в год для налоговой службы. Вместе со справкой банки обычно запрашивают дополнительный пакет документов. Минимальный набор включает паспорт и заявление на предоставление займа. Однако в список могут быть включены:

- копия трудовой книжки с печатью организации;

- выписка из личного дела для сотрудников органов государственного управления, органов внутренних дел и т.д.;

- военный билет;

- документы об образовании;

- справки о составе семьи и т.д.

Если вы подаете заявление в несколько банк на протяжении какого-то времени, нужно знать, сколько действительна справка 2 НДФЛ для кредита. Однако это зависит от банка. Один может потребовать документ недельной давности, тогда как другого удовлетворит справка, взятая вами полтора месяца назад.

Сколько действует справка 2 НДФЛ для кредита?

Документ желательно предоставить в банк сразу же после его получения. Срок действия справки 2 НДФЛ каждое финансовое учреждение устанавливает по-разному. Обычно ее принимают не позднее 30 дней с момента выдачи.

Как банк проверяет справку?

Часто те люди, у которых нет возможности взять такую справку по месту работы или у которых там указан недостаточно высокий доход идут на покупку справок, считая это единственно возможным вариантом получения кредита.

Однако насколько это безопасно? Банк проверяет такие справки 2 способами:

- с помощью службы безопасности;

- с помощью кредитного инспектора.

Кредитный инспектор принимает у вас документы в банке и проверяет их правильное заполнение, в частности:

- имя организации целиком и в сокращении;

- ваши имя, фамилию, отчество и дату рождения;

- наличие всех требуемых подписей и печатей;

- оформление справки.

Также он рассчитывает ваш ежемесячный доход с вычетом налога. Если в каком-либо пункте справка вызывает у инспектора сомнения, заявление на кредит не будет принято. Если же все в порядке, то данные со справки переносят в базу сведений.

Что касается службы безопасности, она проверяет справки выборочно. Однако вы никогда не знаете, сделает ли банк запрос именно по вашей справке.

Кроме этого, служба безопасности может сделать запрос в пенсионный фонд, в компанию-нанимателя или попросить предоставить копии документов с места работы о начислении зарплаты. Также при возникновении сомнений сотрудники банка изучают среднюю заработную плату в указанно отрасли, поэтому она не может быть завышена.

В крайнем случае сотрудники банка назначают встречу с руководителем компании, в которой работает потенциальный заемщик, чтобы подтвердить реальный заработок сотрудника.

Однако описанные проверки не происходят часто. Обычно банк идет на такие меры в отношении неплательщиков с большими просрочками. Если же со справкой на первый взгляд все в порядке, а выплаты вы осуществляете в срок, вряд ли у банка возникнут вопросы.

Можно ли купить 2 НДФЛ для получения кредита?

Получение кредита нередко требует предоставление справки о доходе. Тем, у кого нет возможности получить документ, некоторые организации предлагают его купить. Сколько стоит справка 2 НДФЛ? Сумма колеблется от 1500 до 3000 рублей. Компании предлагают заказать справку 2 НДФЛ для кредита со всеми печатями и реальными данными. Помимо этого, они обещают, что в случае, если служба безопасности начнет звонить по указанному в справке номеру телефона работодателя, то на том конце возьмут трубку и подтвердят достоверность информации.

Однако нет никаких гарантий, что финансовое учреждение не раскроет обман. Тем, кто хочет купить 2 НДФЛ для кредита, следует знать о последствиях:

- Если банк уличит вас в обмане, то последует 100% отказ в кредите, а вас занесут в «черный список». Вы не сможете обслуживаться в этом финансовом учреждении никогда.

- Данные о подделке 2 НДФЛ для кредита будут занесены в Бюро кредитных историй. После этого получить даже небольшую сумму в любом российском банке будет проблематично.

- Обнаружив фальшивку, банк имеет право привлечь вас к ответственности за подделку документов и мошенничество.

Не стоит рисковать своей репутацией, так как можно использовать другие способы подтверждения платежеспособности. Например, предоставить другие бумаги, свидетельствующие о размере дохода, или предложить банку поручителя или залог.

Можно ли получить кредит без справки 2 НДФЛ?

Так как с каждым годом все больше появляется неофициальных работников, многие финансовые учреждения поменяли свои требования к перечню документов заемщиков. Справка зачастую не отображает в полной мере финансового состояния клиента, поэтому большая часть банков при оформлении кредита наличными не требует этот документ. Без оформления справки 2 НДФЛ для кредита условия остаются в большинстве случаев теми же.

Какие банки выдают потребительский кредит без справки 2НДФЛ:

|

Банк |

Кредит |

Процентная ставка, % |

|

ВТБ |

Кредит «Наличными» |

от 6.4 |

|

Газпромбанк |

Легкий кредит |

от 5.9 |

|

Промсвязьбанк |

Потребительский кредит |

от 6.8 |

|

Открытие |

Кредит «На любые цели» |

от 6.9 |

|

Хоум Кредит Банк |

Кредит «Наличными (решение онлайн за 1 минуту)» |

от 7.9 |

Особенностью получения кредита без справки являются немного повышенные процентные ставки. Однако постоянные заемщики или зарплатные клиенты могут рассчитывать на стандартные условия. Вместо 2 НДФЛ можно предоставить справку по форме банка (суть ее та же), выписку с банковских счетов, водительские права, заграничный паспорт, СНИЛС.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

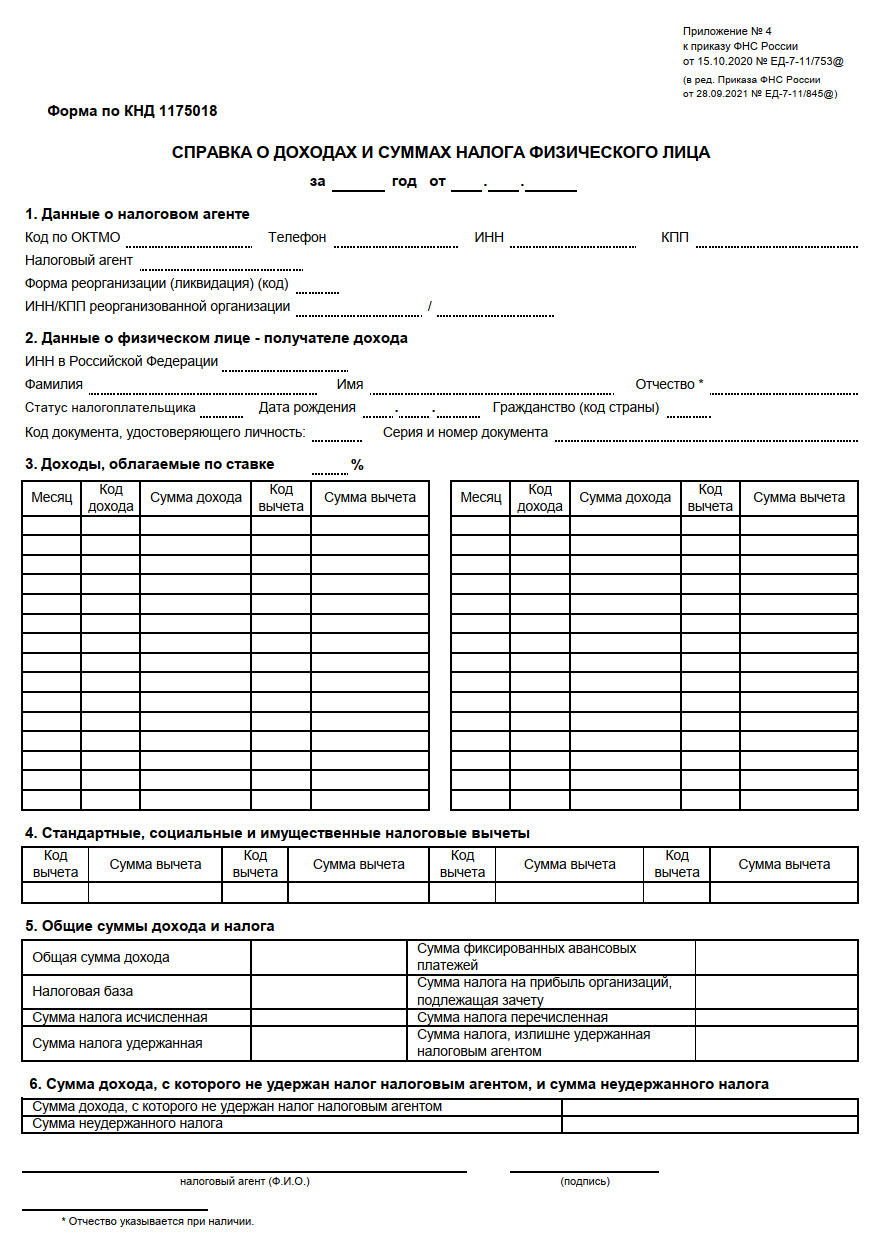

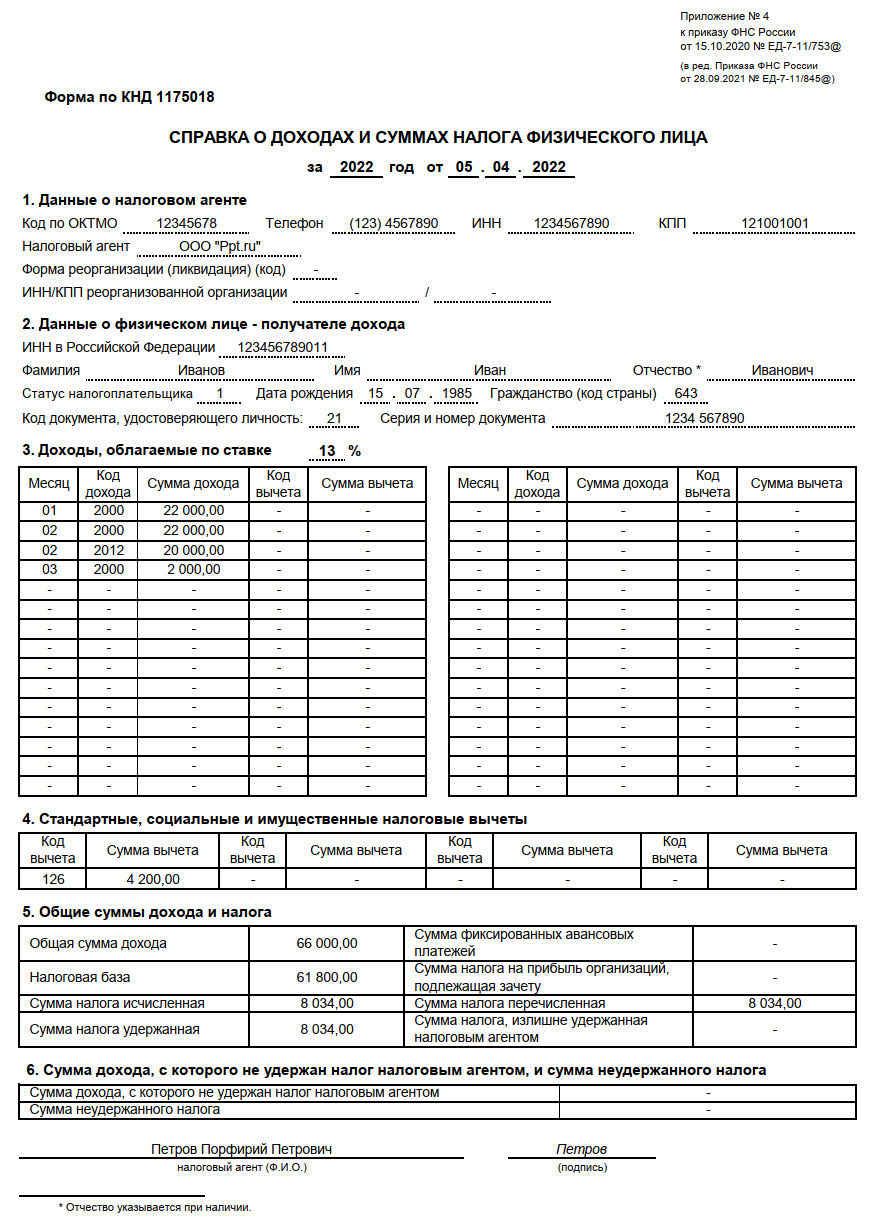

2-НДФЛ — это документ, в котором показывают начисления и удержания работника за периоды до 2020 года включительно. С 2021 форму отменили. Теперь сотрудникам выдают справку о доходах и суммах налога физического лица.

В справочных документах отражают сумму доходов сотрудников, исчисленный НДФЛ, социальные и имущественные вычеты. К примеру, зарплату показывают по коду 2000, а код дохода 2301 означает компенсацию за неиспользованный отпуск (Приказ ФНС № ММВ-7-11/387@ от 10.09.2015). Налоговый агент обязан отчитываться о начислениях и удержаниях в ИФНС. Работодатели ежегодно подают сведения о доходности и суммах налога физлица — до 1 марта года, следующего за отчетным.

Предоставление этой отчетности в ИФНС является обязанностью налогового агента (ст. 226 НК РФ). К налоговым агентам относятся:

- юридические лица всех форм собственности;

- индивидуальные предприниматели с наемными работниками;

- нотариусы, адвокаты и все, кто занимается частной практикой;

- обособленные подразделения иностранных организаций в России.

Зачем 2-НДФЛ работнику

Форму 2-НДФЛ упразднили. С 2021 года сотрудникам выдают справку о доходах и суммах налога физлица. И хотя многие по привычке запрашивают 2-НДФЛ, в 2023 году бухгалтер сформирует справку о доходах.

Налоговые агенты обязаны предоставлять справочную информацию как в ИФНС, так и по запросу работников (ст. 226, 230 НК РФ). Справочные документы требуют в банках и госучреждениях для подтверждения уровня доходов. В частности, справка нужна в следующих случаях:

- для кредита или ипотеки;

- для получения визы;

- для налоговых вычетов;

- для пособия по безработице;

- для трудоустройства на новое место работы.

Справку оформляют у работодателя или через специальный сервис ФНС — в личном кабинете налогоплательщика. Нетрудоустроенные граждане и те, кто получают государственные пособия, не смогут оформить справку о доходности и налогах физлица. В первом случае это связано с тем, что физлицо не платит налоги, поскольку не получает зарплату у работодателя. А во втором случае — с тем, что социальные выплаты от ПФР и ФСС не облагаются налогом.

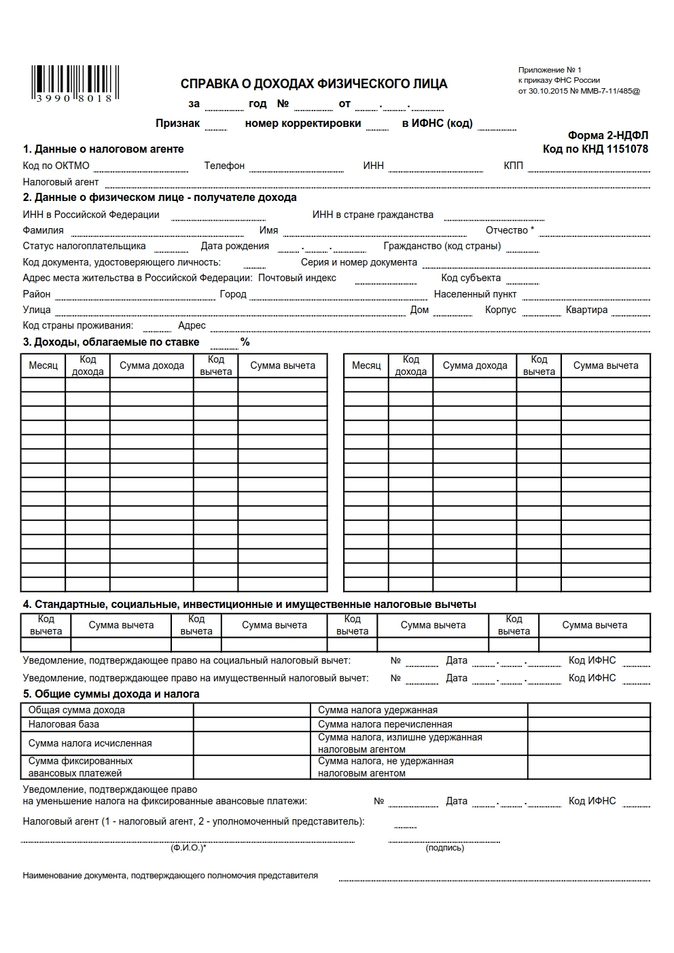

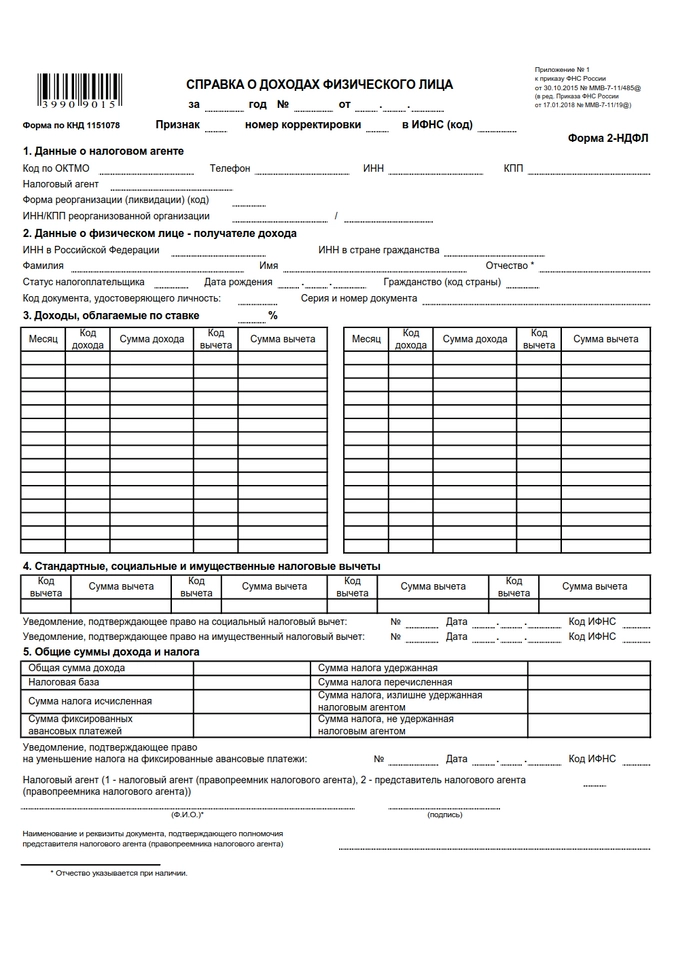

Как выглядит справка в 2023 году

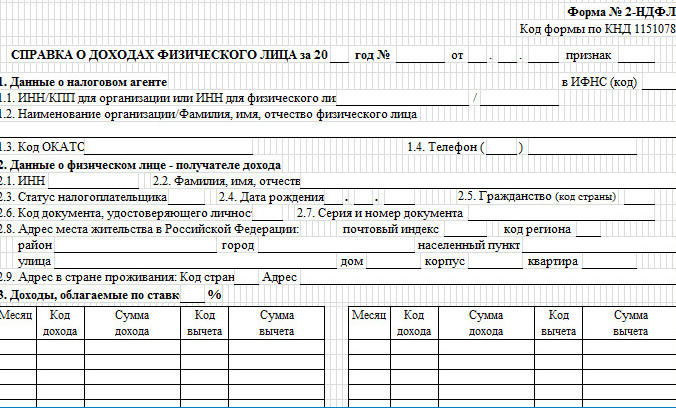

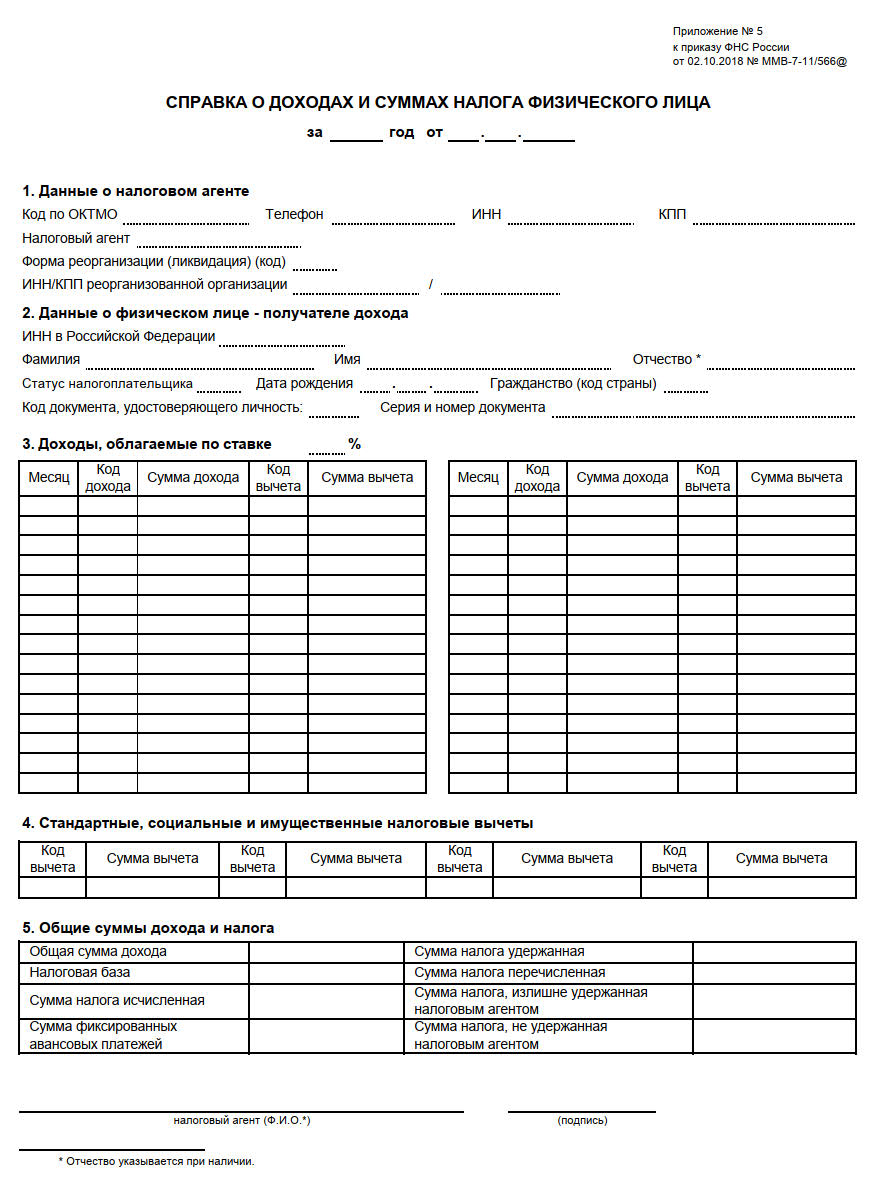

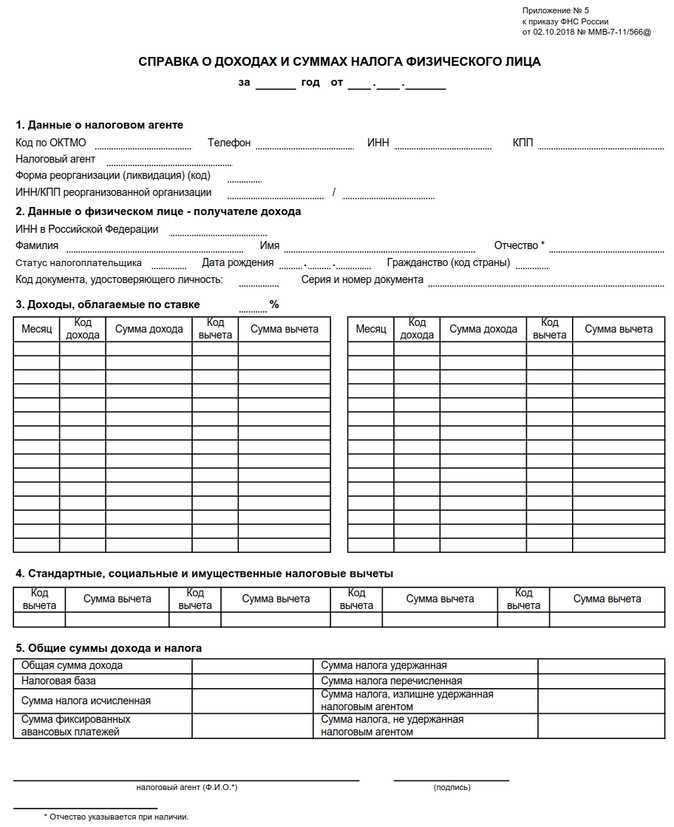

До 2020 года включительно работодатели выдавали сотрудникам 2-НДФЛ по форме из Приказа ФНС № ММВ-7-11/566@ от 02.10.2018. Но если вам понадобится справочная информация о доходности за 2018-2020 гг., бухгалтер подготовит документы по форме 2-НДФЛ. Вот как выглядит справка 2-НДФЛ за прошлые периоды:

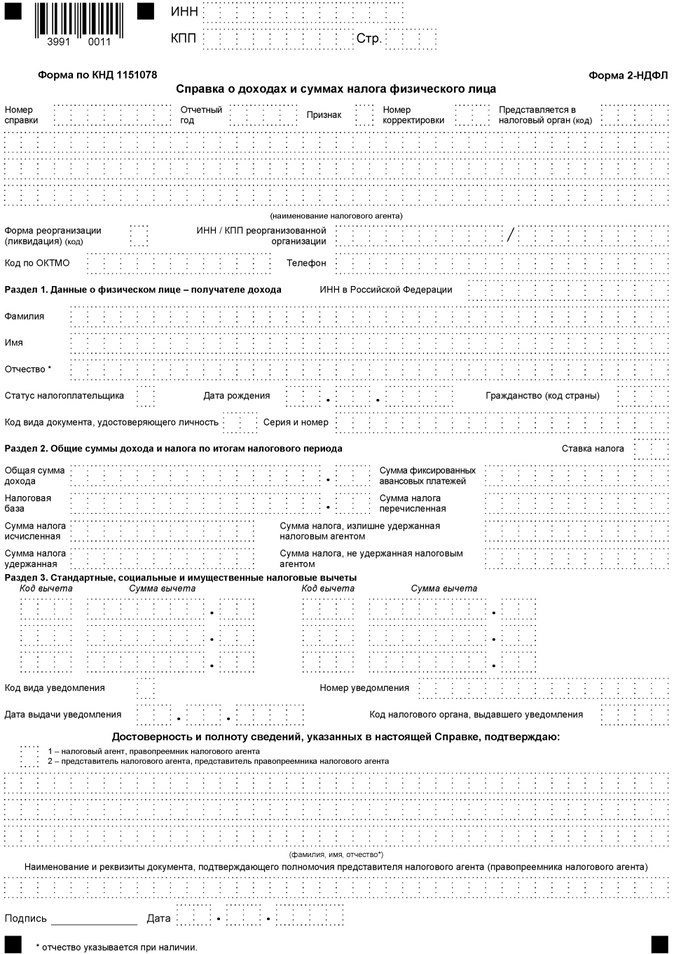

А с 2021 года налоговый агент выдает справки о доходах и суммах налога физлица. Она утверждена Приказом ФНС № ЕД-7-11/753@:

Заполнение справки о доходах и налогах

Справка о доходах и налогах физлица — это бывшая 2-НДФЛ. Заполнить ее несложно. Бланк и порядок приведены в Приказе ФНС № ЕД-7-11/753@.

Для ФНС

В приложении № 1 к годовому расчету 6-НДФЛ необходимо показать выплаты и начисленный подоходный налог по каждому физлицу, которому налоговый агент платил вознаграждение в отчетном году. Расчет вместе со всеми приложениями подают до 1 марта.

Вот как заполнить приложение о доходах и суммах налога физлица:

- Впишите номер справки. Если подаете уточняющую информацию, покажите номер корректировки сведений.

- В разделе 1 укажите информацию о физлице — получателе доходов. Понадобится его ИНН, Ф.И.О. и паспортные данные. Кроме того, необходимо указать дату рождения, статус налогоплательщика, коды гражданства и удостоверения личности.

- В разделе 2 определите общие суммы дохода и налога за отчетный период. Если доходность облагалась НДФЛ по нескольким ставкам, заполните раздел 2 по каждой ставке.

- В разделе 3 покажите стандартные, социальные, имущественные вычеты.

- В разделе 4 отметьте сумму, с которой не удержали подоходный налог (при необходимости).

Заполните приложение. В нем распишите доходы и вычеты по месяцам. Каждому виду доходности и вычета соответствует код из Приказа № ММВ-7-11/387@. К примеру, код дохода больничного листа в справке 2-НДФЛ в 2023 году — 2300, премии за производственный результат — 2022, а отпускные — 2012.

Подпишите приложение и поставьте дату заполнения. Отправьте в ФНС до 1 марта года, следующего за отчетным.

Начиная с 2021 года, код 2300 берется в расчет больничного, который работодатель платит за первые три дня болезни. Остальную часть пособия по временной нетрудоспособности выплачивает ФСС. А пособие по беременности и родам полностью оплачивает Соцстрах.

Для работника

Справку для работника заполняем по аналогии, но немного по другой форме. Бланк КНД 1175018 приведен в приложении № 4 к Приказу ФНС № ЕД-7-11/753@. Напоминаем, что с 01.01.2022 налоговые агенты заполняют обновленную форму.

Вот что надо заполнить в КНД 1175018:

- отчетный год и дату заполнения;

- сведения о налоговом агенте — наименование, ОКТМО, телефон, ИНН и КПП;

- сведения о налогоплательщике — ИНН, Ф.И.О., статус, дату рождения, гражданство и паспортные данные;

- доходы — ставку, доходность и вычеты за каждый месяц;

- налоговые вычеты — стандартные, социальные и имущественные вычеты;

- общие суммы доходности и НДФЛ — налоговая база, исчисленный, удержанный и перечисленный подоходный налог;

- неудержанные суммы — доходность и налог, которые не удержали с налогоплательщика.

Заполненную справку подписывает налоговый агент. Выдать документы по запросу работника необходимо в течение 3 рабочих дней (ст. 62 ТК РФ). Дата отсчитывается со дня подачи сотрудником заявления.

Вам в помощь образцы, бланки для скачивания

Дидух Юлия

бухгалтер, юрист

В 1998 году закончила КГАУ, экономический факультет по специальности бухгалтер. В 2006 году ТНУ, юридический факультет по специальности гражданское и предпринимательское право. Опыт работы бухгалтером с 1998 по 2007 год. Пишу статьи с 2012 года

Все статьи автора

Вам может быть интересно:

Подписывайтесь на наш канал в Telegram

Мы расскажем о последних новостях и публикациях

Скачать

-

Образец заполнения справки 2-НДФЛ (новый бланк формы 2019 года по новым правилам)

59 Кб

, 48445 загрузок

-

Справка 2-НДФЛ 2019 в excel (бланк для выдачи физлицам)

44 Кб

, 35913 загрузок

-

Справка 2-НДФЛ 2019 год (бланк заполненный)

59 Кб

, 25159 загрузок

-

Бланк 2-НДФЛ

49 Кб

, 18903 загрузки

-

Правила заполнения

28 Кб

, 10374 загрузки

Недавно прошла новость, что 2-НДФЛ отменят. Но, как оказалось, чиновники пока к этому не готовы. Ловите справочник по этой форме.

Бланк справки 2-НДФЛ на 2019 год — это документ, который должен быть под рукой у каждого бухгалтера. В первую очередь он необходим, чтобы отчитаться по итогам года перед yалоговой службой. Кроме того, его используют для выдачи сотрудникам, которые просят сведения о выплаченной заработной плате и перечисленном подоходном налоге.

Что изменилось

С начала 2019 года стало известно, что работодателям и компаниям, выплачивающим доходы (например дивиденды) физическим лицам по итогам текущего года, и в дальнейшем придется отчитываться по новым правилам, для чего понадобится образец 2-НДФЛ за 2019 год. Новый порядок оформления значительно отличается от прежнего. Рассмотрим, как заполнять, где найти и скачать актуальную форму 2-НДФЛ 2019 года.

С 01.01.2019 внесены изменения, которые придется учитывать всем работодателям, ИП и организациям, выплачивающим доход физическим лицам. На основании Приказа ФНС России от 02.10.2018 № ММВ-7-11/566@, форма будет не одна, а две. Одна из них используется для сдачи отчетности в ИФНС, а вторая — для выдачи обратившимся физическим лицам. Как уточняют представители Налоговой службы, образец заполнения формы справки 2-НДФЛ в 2019 году содержит некоторые ненужные для обычных граждан пункты. Что касается формы для ИФНС, то в нем почти все важное и нужное, поэтому основная часть структуры сохраняется.

Отметим, что оба документа будут называться одинаково — «Справка о доходах и суммах налога физического лица». Но чтобы бухгалтеры не запутались, вносится небольшая корректировка:

- отчет, который организации и ИП должны направлять в налоговые органы, в названии имеет сокращение «форма 2 НДФЛ» и официальный номер в классификаторе налоговых документов — КНД 1151078;

- документ, который выдается физлицу, когда оно обращается на основании ст. 230 НК РФ, ни сокращений, ни номеров в КНД не имеет.

Поскольку назначение справок разное, они имеют различную структуру и порядок заполнения. И в Приказе ФНС об этом прямо заявлено. В форму, которую работодатели должны выдавать сотрудникам (приложение номер 5 Приказа ФНС), внесены минимальные изменения. В частности, из нее исключили строку о признаке, номере корректировки и коде ИФНС и реквизиты уведомления о предоставлении вычета. С нового года документ выглядит так:

Что касается отчета, который сдается в ИФНС с 2019 года, то в нем чуть больше изменений. Справка состоит из вводной части, двух разделов и одного приложения. В действовавшей ранее форме 2-НДФЛ было 5 разделов. Кроме того, налоговики удалили поля для указания ИНН физлиц и оставили только одно поле для уточнения вида уведомления, подтверждающего право на один из налоговых вычетов.

Отметим, что если вы заполняете отчеты для налоговиков в электронном виде и передаете их в ФНС через операторов, то особых изменений не заметите. Посредники обещают, что своевременно обновляют форматы, которые используют налоговые агенты при передаче данных о доходах и суммах подоходного налога физлиц. Что касается справок для работников, а такие обращения — не редкость, то необходимо использовать уже новые формы, чтобы не нарушать требования Налогового кодекса РФ.

Обращаем внимание, что с 01.01.2019 утратили силу:

- Приказ ФНС РФ от 30.10.2015 № ММВ-7-11/485 и Приказ Федеральной налоговой службы от 17.01.2018 № ММВ-7-11/19@, которыми утвержден ныне рабочий вариант документа и порядок его заполнения;

- Приказ ФНС РФ от 16.09.2011 № ММВ-7-3/576 и Приказ Федеральной налоговой службы от 08.12.2014 № ММВ-7-11/617@, в которых описаны правила, как подавать сведения на электронных и бумажных носителях и через операторов телекоммуникационных каналов связи.

Для подачи информации в Налоговую инспекцию Москвы, Санкт-Петербурга или другого региона воспользуйтесь нашими формами. Для доступа к ним регистрация или иные дополнительные действия не понадобятся: вся информация для читателей бесплатная. Заполнять документы в формате word, excel или каком другом, решать вам.

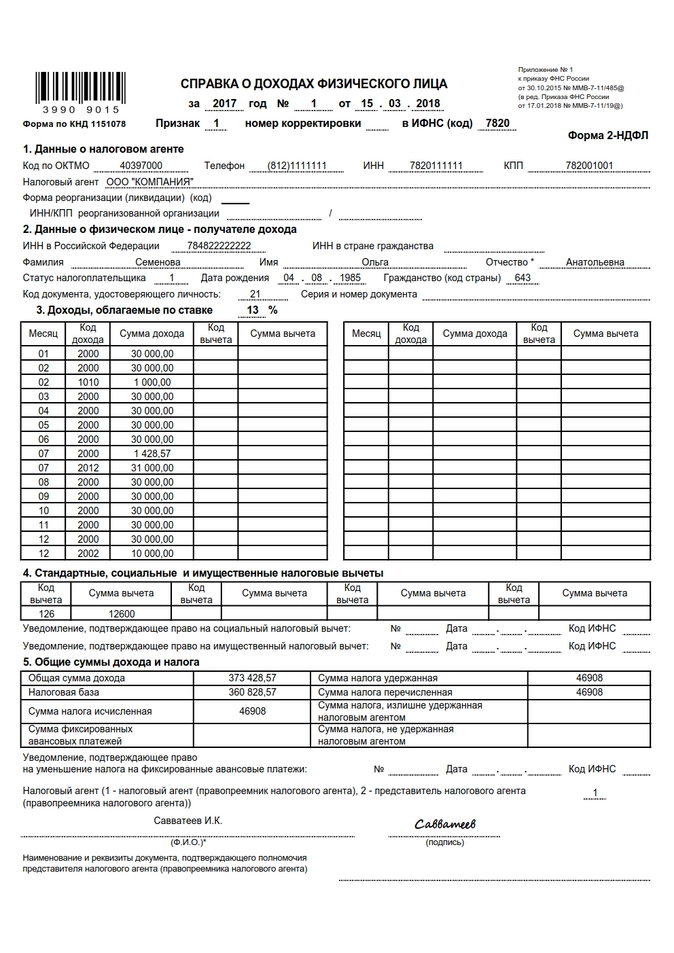

Образец заполнения в 2019 году

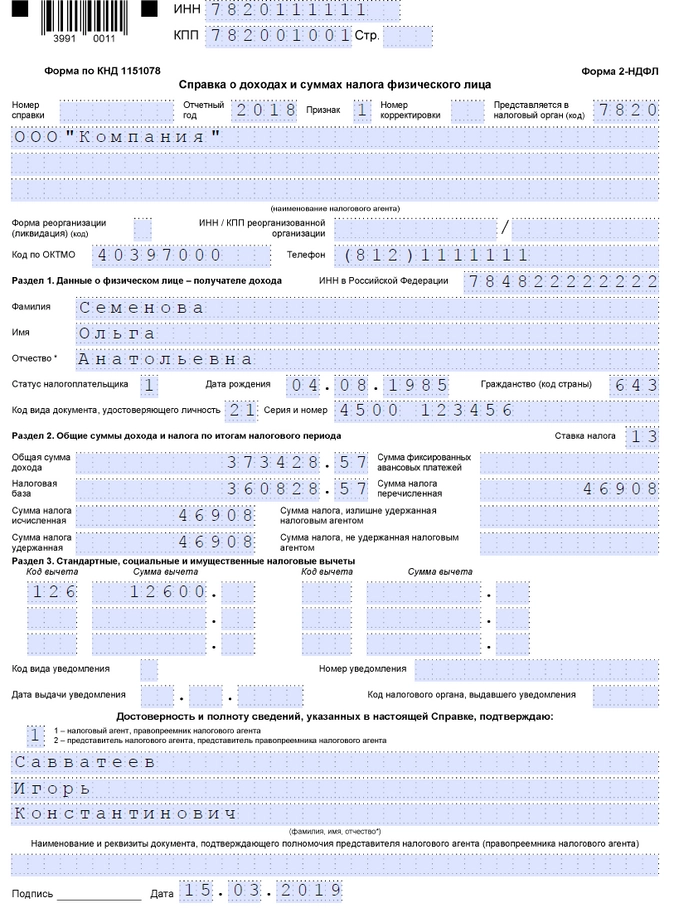

Теперь рассмотрим конкретный пример. ООО «Компания» должна сдать отчет в 2019 году на работницу Семенову О.А. по новым правилам. Для его заполнения необходимо следовать инструкции:

- В общих сведениях все довольно просто: ИНН, КПП, наименование организации или ИП, отчетный год, код ИФНС, код реорганизации и ИНН, КПП реорганизованной организации, код ОКТМО, телефон.

- Номер справки — это порядковый номер направленной в отчетном периоде формы.

- Признак (1, 2, 3, 4) — указывают в зависимости от оснований сдачи документа.

- Номер корректировки: 00 — первичная, 99 — аннулирующая. Все остальные от 01 до 98 — корректирующие отчеты.

- Данные о налогоплательщиках указывают из имеющихся у налогового агента документов.

- В разделе «Ставка налога» необходимо указать процент, по которому удержан НДФЛ. На сегодняшний день существуют три ставки: 13, 30 и 35%. Наиболее распространена ставка 13%. Применяется она для работников, имеющих статус резидента РФ.

- Сведения о суммах дохода и рассчитанном, удержанном налоге берут за весь отчетный период.

- Коды вычетов проставляются с учетом Приказа ФНС России от 10.09.2015 № ММВ-7-11/387@. В нашем случае — код 126, поскольку у работника есть ребенок.

- Код вида уведомления (при условии, что выдано уведомление):

- цифру 1 ставят, если налогоплательщику выдано уведомление о праве на имущественный вычет;

- цифру 2, если налогоплательщику выдано уведомление о праве на социальный вычет;

- цифру 3, если налоговому агенту выдано уведомление, подтверждающее право на уменьшение подоходного налога на фиксированные авансовые платежи.

- Приложение заполняется по месяцам, в которых выплачивался доход или предоставлялся вычет. Отличий от действующего порядка заполнения этого документа нет.

Образец заполнения справки 2-НДФЛ по новым правилам 2019 года

Как отчитываются сейчас за прошлые годы

Справка о доходах физических лиц часто претерпевает изменения. В 2015-2016 годах использовалась старая форма, утвержденная Приказом ФНС от 30.10.2015 № ММВ-7-11/485@. Но в конце 2017 года ФНС было инициировано рассмотрение очередных изменений в этот Приказ в связи с утверждением Приказа ФНС России от 17.01.2018 № ММВ-7-11/19@ (зарегистрирован в Минюсте и опубликован 30.01.2018). Если понадобится сдать сведения за прошлые периоды, налоговая требует использовать формы, действовавшие в этот период.

Форма, действовавшая в 2017 году

Форма, действовавшая в 2018 году

Кто обязан сдавать справки

Скачать бесплатно образец новой справки 2-НДФЛ за 2019 г. необходимо всем налоговым агентам, которые обязаны отчитываться в ИФНС. Ими являются организации, индивидуальные предприниматели, иные лица, в соответствии со статьей 226 НК РФ, которые выплачивают доход физическому лицу, являющемуся налогоплательщиком, работники, находящиеся с организацией в трудовых отношениях, работающие по договору подряда, иные граждане. Такое лицо обязано исчислить, удержать налог у налогоплательщика и перечислить его в бюджет.

Форма для сдачи в ИФНС заполняется по каждому физическому лицу.

Каждый налоговый агент обязан обеспечить учет доходов, выплаченных физическим лицам, предоставленных им вычетов, исчисленных и удержанных налогов. Для этого составляется налоговый регистр. Открывается он сразу при приеме сотрудника на работу. Регистр разрабатывается и утверждается самостоятельно налоговым агентом и содержит сведения:

- о физическом лице, его идентификационных данных (Ф.И.О., дата рождения, паспортные данные, ИНН);

- видах и суммах доходов;

- предоставленных вычетах;

- суммах исчисленного, удержанного и перечисленного налогов;

- датах удержания налога и его перечисления в бюджет, реквизитах платежных документов.

Именно данные этого налогового регистра будут использованы для заполнения форм. Обратите внимание, что если организация выплачивала сотруднику только пособие, не облагаемое НДФЛ (например, по уходу за ребенком до 1,5 лет), то справку в ИФНС сдавать не нужно.

Форматы сдачи

Когда численность компании составляет несколько человек, то 2-НФДЛ можно сдать в налоговую на бумаге. Если число физических лиц, получивших доход в компании, превысило 25 человек, то сдавать отчет придется только в электронном виде (п. 2 ст. 230 НК РФ) по телекоммуникационным каналам связи.

Для подготовки отчетов используется бесплатное ПО ФНС «Налогоплательщик ЮЛ». Чтобы отправить электронный отчет в ИФНС в электронном виде, необходимо заключить договор с уполномоченным оператором связи, получить электронно-цифровую подпись и установить программное обеспечение.

Как проверить справку перед сдачей в налоговую в электронном виде? Для этого достаточно скачать на официальном сайте ИФНС бесплатную программу Tester. Установив ее на своем компьютере, можно проверить файл, отправляемый в ИФНС, на соответствие формату предоставления отчета в электронном виде.

Сроки сдачи отчета

Учтите, что заполнить и предоставить 2-НДФЛ в налоговую инспекцию следует не позднее 1 апреля года, следующего за отчетным. Поскольку это последняя дата, когда налоговые агенты передают сведения о доходах физического лица, исчисленном, удержанном и перечисленном налогах в бюджет (п. 2 ст. 230 НК РФ). В этом случае в поле «Признак» указывают цифру 1. В 2018 году 1 апреля приходилось на воскресенье, поэтому последний срок сдачи переносился на 02.04.2018. Что касается 2020 года, то никаких переносов не предусмотрено.

Если налоговый агент не смог удержать налог при выплате дохода и в течение всего налогового периода, то он обязан предоставить в налоговую отчет, указав в поле «Признак» цифру 2. Сделать это необходимо до 1 марта следующего года (п. 5 ст. 226 НК РФ). Обратите внимание, что порядок предоставления в налоговые органы таких сведений теперь представлен в приложении № 4 к Приказу ФНС России от 02.10.2018 № ММВ-7-11/566@.

За несвоевременную сдачу отчета предусмотрена ответственность в размере 200 руб. за каждую справку (п. 1 ст. 126 НК РФ), то есть за форму, составленную на отдельного сотрудника. Также введена ответственность за предоставление справок с недостоверными сведениями. За каждый такой отчет придется заплатить штраф в размере 500 руб. (ст. 126.1 НК РФ), и избежать его удастся только в том случае, если налоговый агент выявит и исправит ошибку до обнаружения ее налоговым органом.

Какие изменения претерпела форма в 2019 году

В основном изменения технические и не затрагивают порядок отражения доходов, вычетов и налогов:

- в разделе 1 появились сведения о реорганизации или ликвидации компании;

- из раздела 2 исключены сведения о месте жительства налогоплательщика;

- из раздела 4 исключаются упоминания об инвестиционных вычетах;

- в раздел 5 в строки подписи и удостоверяющего полномочия подписанта документа вводится упоминание о возможности подписания справки правопреемником.

Таким образом, заполнение основных разделов осталось прежним.

Образец заполнения справки в 2019 году

Прежде чем скачать для заполнения форму справки 2-НДФЛ в 2019 году, рекомендуем ознакомиться с правилами, действовавшими в 2018 году (до 31 декабря):

- В разделе 1 необходимо указать наименование налогового агента и его основные реквизиты: ИНН, КПП, код ОКТМО.

- В разделе 2 указываются сведения о физическом лице: его Ф.И.О., дата рождения и паспортные данные. Как было сказано выше, адрес места жительства указывать не требуется.

- В разделе 3 отражаются доходы налогоплательщика с градацией на месяц выплаты, код дохода, сумма.

- В разделе 4 следует указать сведения о налоговых вычетах, предоставленных физлицу.

- Общие суммы за год: доходы и вычеты физического лица, налоги исчисленные, удержанные и перечисленные в бюджет РФ — отражаются в разделе 5. Также здесь указываются реквизиты лица, ответственного за заполнение.

- Раздел 3 заполняется по каждой налоговой ставке. Например, если сотрудник является нерезидентом и получает дивиденды, то на него необходимо заполнить два раздела 3 и два раздела 5 справки. Отдельно — для оплаты труда по ставке 30% и отдельно — для дивидендов по ставке 15%, указав код дохода.

Образец справки 2-НДФЛ по форме 2018 года

Дивиденды в справке в 2019 года

Если компания в 2018 году выплачивала дивиденды учредителям — физическим лицам, то на них тоже необходимо составить справки и сдать их в ИФНС. Код дохода по дивидендам в отчете за 2018 год — 1010. Ставка налога может составлять:

- 13%, если участник — резидент;

- 15%, если участник — нерезидент РФ.

Если учредитель компании, получивший дивиденды, является резидентом РФ и одновременно получает заработную плату в компании, то дивиденды следует отразить в том же разделе 3, что и остальные доходы. Заполнять отдельный раздел 3 в этом случае нет необходимости.

Приведем образец заполнения справки 2-НДФЛ за 2022 год для ИФНС в нашем материале и расскажем на примере о том, как заполнить форму 2-НДФЛ правильно. И конечно, расскажем о последних изменениях, которые произойдут с данным отчетом с 2023 года.

Как заполнять 2-НДФЛ за 2022 год?

Начиная с отчетности за 2022 год справки 2-НДФЛ сдаются в ИФНС не в качестве самостоятельного документа, а в составе годового расчета 6-НДФЛ. Так теперь подают и сведения о доходах, и сообщения о невозможности удержать НДФЛ.

Образец заполнения 2-НДФЛ представляет собой документ, заполненный в соответствии с указаниями по заполнению, утвержденными приказом ФНС от 15.10.2020 № ЕД-7-11/753@. Отметим, что данный приказ редактировался в соответствии с Приказом от 28.09.2021 № ЕД-7-11/845@, а в 2023 г., начиная с отчетности за 1 квартал 2023 г., нас ждет еще одна его обновленная редакция в соответствии с Приказом от 29.09.2022 № ЕД-7-11/881@. При этом для ИФНС предусмотрен свой бланк — приложение к 6-НДФЛ, а для выдачи работнику свой.

Справка 2-НДФЛ — образец для ИФНС см. ниже — заполняется отдельно для каждого лица, получающего доход от налогового агента. При этом образец справки 2-НДФЛ содержит одновременно сведения по всем налоговым ставкам, если в данном отчетном периоде налогоплательщик получал доход, облагаемый по различным ставкам. Разделы должны заполняться последовательно по каждой ставке.

Также читайте материал «Где можно взять (получить) справку 2-НДФЛ».

С 1 января 2023 года меняются сроки представления справки 2-НДФЛ в составе расчета 6-НДФЛ. Если раньше мы сдавали НДФЛ-отчетность до 1 марта, то за 2022 год придется отчитаться немного раньше — 27 февраля. Связано это с изменениями сроков сдачи всей налоговой отчетности в целом, теперь они привязаны к 25 числу соответствующего месяца. Для годового отчета 6-НДФЛ срок утвержден как 25 февраля, однако в 2023 году это суббота, поэтому отчитаться можно в ближайший, следующий за этой датой рабочий день — понедельник 27 февраля 2023 г.

Порядок заполнения и образец 2-НДФЛ — 2022 в 2023 году

Образец справки 2-НДФЛ можно скачать, чтобы наглядно рассмотреть порядок ее заполнения. Налоговые агенты обязаны заполнять все разделы справки, сведения по которым у них имеются. Пример справки 2-НДФЛ для ИФНС содержит следующие разделы, заполнять которые лучше не по порядку, а в приведенной нами последовательности:

- общая часть — номер справки и номер корректировки;

- разд. 1 — сведения о работнике;

- Приложение к справке — помесячная расшифровка доходов и вычетов (здесь не приводятся стандартные, имущественные и социальные вычеты);

- разд. 3 — стандартные, социальные, имущественные вычеты;

- разд. 2 — сводные данные по налоговой базе и НДФЛ исчиленному, удержанному и уплаченному в бюджет;

- разд. 4 — сведения о доходах, удержать с которых налог не удалось, и сумме неудержанного НДФЛ.

Построчный алгоритм заполнения всех разделов новой справки о доходах рассмотрен в «КонсультантПлюс». Смотреть материалы системы можно бесплатно, оформив пробный доступ.

Итак, в каком НПА искать бланк 2-НДФЛ мы вам сообщили, о структуре справки рассказали. Но, как говорится, лучше один раз увидеть. Поэтому, приводим образец заполнения справки 2-НДФЛ за 2022 год для представления в налоговую в составе расчета 6-НДФЛ. Скачать его полностью можно в «КонсультантПлюс», бесплатно, оформив пробный доступ к системе:

Итоги

В настоящее время справка 2-НДФЛ представляется в ФНС налоговыми агентами в составе годового расчета 6-НДФЛ. Отчитаться за 2022 год нужно не позднее 27 февраля марта 2023 года. Сроки сдачи всей отчетности меняются с 1 января 2023 года. Заполнить справку поможет приведенный нами образец.

Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Эксперт в области финансовой грамотности и инвестиций. Образование высшее экономическое. Опыт работы в банке – более 15 лет. Регулярно повышает квалификацию и проходит курсы по финансам и инвестициям, что подтверждено сертификатами Банка России, Ассоциации Развития Финансовой Грамотности, Нетологии и других образовательных платформ. Сотрудничает со Сравни.ру, Тинькофф Инвестиции, ГПБ Инвестиции и другими финансовыми изданиями. treskova@brobank.ru

Открыть профиль

Как оформляется справка 2-НДФЛ для банка, какую информацию из нее перепроверяет кредитор и что будет, если предоставить недостоверные данные, расскажет Бробанк.

-

Что такое справка 2-НДФЛ

-

Кому понадобится справка 2-НДФЛ

-

Чем подтвердить доходы

-

Где взять справку

-

Проверка банком данных из справки

-

Первичная

-

Глубокая

-

Отделом безопасности банка

-

Через госуслуги

-

Если справку взять негде

-

Ответственность за предоставление фальшивых данных

-

Получение займа без 2-НДФЛ

Что такое справка 2-НДФЛ

Справка 2-НДФЛ содержит информацию об оплате налога на доходы физлиц. С помощью такого документа банк может оценить платежеспособность потенциального заемщика. Из него становится ясно:

- Действительно ли заемщик работает в том учреждении, которое указал в анкете, при оформлении заявки на кредит.

- Соблюдены ли требования по продолжительности времени работы на текущем рабочем месте или в одной организации.

- Достаточна ли сумма официального заработка для предполагаемых ежемесячных выплат по кредиту.

Справка 2-НДФЛ – самый объективный способ получить сведения о клиенте. Документ относится к официальной налоговой отчетности, поэтому содержит самые актуальные и полные данные о налогоплательщиках. Кроме подготовки справки по просьбе самого сотрудника, бухгалтерия оформляет 2-НДФЛ для налоговой службы на всех работников два раза за год. В документе обязательно указывают:

- адрес учреждения, в котором работает потенциальный заемщик;

- юридическое наименование учреждения и его реквизиты;

- личные данные заемщика, дату рождения, адрес проживания и контактные данные;

- таблицу, в которой указана ежемесячная зарплата и объем отчисляемых налогов;

- налоговую ставку, в большинстве случаев 13%;

- долги или переплата по налогам;

- коды и суммы стандартных и имущественных вычетов;

- в качестве итога – общую сумму доходов за определенный период и размер уплаченных налогов.

В зависимости от суммы и срока кредитования банки могут запросить информацию из 2-НДФЛ за период от 6 месяцев до 3 лет.

Кому понадобится справка 2-НДФЛ

В банках просят принести 2-НДФЛ в нескольких случаях:

- При подаче заявки на кредит наличными или оформлении кредитной карты с большим доступным лимитом.

- При оформлении карты рассрочки с большим кредитным лимитом.

- Для подтверждения официального трудоустройства пенсионера.

- Всем гражданам, которые выступают поручителями или созаемщиками по кредитным договорам.

- Для понижения процентной ставки по действующему кредитному договору при рефинансировании или реструктуризации кредита.

Данные из 2-НДФЛ помогают банку принять решение о том, какой утвердить лимит по кредитной карте, или какую максимальную сумму займа одобрить потенциальному заемщику. Чаще всего кредиторы выдают такой объем заемных средств, при котором ежемесячный платеж не превысит 30-45% от заработной платы.

У клиентов, которые получают деньги по зарплатному проекту банка, не будут просить ни 2-НДФЛ, ни какие либо другие подтверждения платежеспособности. У кредитора есть доступ к счетам потенциального заемщика, где он видит и сумму поступления, и их периодичность.

Чем подтвердить доходы

Любому работнику, который планирует получить кредит, бухгалтер работодателя обязан выдать справку 2-НДФЛ для банка. Отказы возникают чаще всего в тех компаниях, где сотрудникам выдают часть зарплаты неофициально, или задекларированная часть заработка ниже минимального установленного размера.

Обе ситуации противозаконны и работодатель опасается, что эта информация может дойти до налоговой службы. Поэтому в таких компаниях сложнее всего получить официальную справку о налогах, уплаченных физлицом. Работник может обратиться с заявлением на своего работодателя об отказе в выдаче 2-НДФЛ в государственную инспекцию по труду или в прокуратуру. Но большинство граждан дорожат своей работой и не делают этого.

Если работодатель не дает 2-НДФЛ, уточните в банке, какое именно подтверждение подойдет для оформления займа. Некоторые кредиторы принимают документы, заполненные в свободном виде или на бланке по форме банка. Однако сведения о доходах все равно придется заверять в бухгалтерии работодателя.

По оценкам кредитных специалистов справки по форме банка заполняют чаще, потому что в ней гораздо меньше сведений и ее гораздо проще заполнить. Если банк допускает такой вид подтверждения доходов, и работодатель согласен заверить бланк, то можно обойтись без 2-НДФЛ.

Скачайте образец оформления справки для банка и пустой бланк для заполнения

Где взять справку

Чтобы получить справку 2-НДФЛ от бухгалтерии, подайте заявку на ее подготовку по образцу работодателя. Некоторые компании выдают документ по устному запросу от своих работников. Срок изготовления справки для банка занимает от 1 до 3 рабочих дней.

Банк предъявляет определенные требования к справке о доходах физических лиц:

- В ней должна стоять подпись сотрудника, который выдал документ, проставленную синей или черной пастой с расшифровкой ФИО.

- Дата выдачи не должна превышать 30 дней от даты обращения за кредитом.

- Печать должна стоять в специальном помеченном для нее месте. Если по образцам подписей печать не предусмотрена, сделать отметку об этом. Печать может заменить специальный штрих-код, без которого документ признают недействительным.

В 2017 году гражданам стало доступно оформление 2-НДФЛ в режиме онлайн на официальном сайте ФНС РФ. Справку можно скачать в личном кабинете в любом удобном формате, а после этого распечатать или отправить ее в банк в электронном виде. Документ наделен такой же юридической силой, как и 2-НДФЛ на бумажном носителе. Он заверен электронной подписью налогового органа.

Кроме 2-НДФЛ, банки запрашивают и другие документы у будущего клиента. В зависимости от вида займа может понадобиться:

- ксерокопия трудовой книжки с пометкой о текущем месте работы, заверенная печатью и подписью ответственного работника в компании работодателя;

- диплом о полученном образовании;

- свидетельство о браке, разводе, рождении детей, если они имеются.

- для работников государственных учреждений или администрации, понадобится официальная выписка из личного дела;

- для мужчин призывного возраста, резервистов, офицеров запаса – военный билет.

При подаче документов со справкой уточните, какой срок действия 2-НДФЛ требует банк. Некоторые кредитный организации запрашивают актуальную справку на данный момент, а другим подойдет и документ трехнедельной давности. Выясните ограничения по сроку заранее, особенно если собираетесь подавать заявку на кредит в несколько банков.

Максимальный срок, при котором банки принимают справки – 30 дней. Документ, датированный раньше, чем за месяц до обращения, использовать не получится.

Проверка банком данных из справки

Банки проверяют сведения из 2-НДФЛ несколькими способами. Какой из них будет выбран, зависит от размера займа и срока кредитования. Если сумма кредита превышает несколько сотен тысяч рублей, проверку проведут по всем доступным направлениям.

Первичная

Первичная проверка – сотрудники банка визуально оценивают подлинность документа и правильность заполнения данных. Обязательно изучают, чтобы:

- ИНН работодателя в анкете, соответствовал ИНН, указанному в печати;

- в справке не было помарок, исправлений, зачеркиваний;

- алгоритм проведения расчетов в таблице и вычисленные суммы были подсчитаны правильно;

- вписанные коды вычета и удержаний были указаны верно.

Если в документе 2-НДФЛ найдут даже один недочет, справку вернут потенциальному заемщику на замену. Предъявить документ можно будет снова, но с учетом исправленных ошибок. Если нужна небольшая сумма займа и на маленький срок, сотрудники могут ограничиться только первичным рассмотрением документа.

Глубокая

Второй способ проверки справки 2-НДФЛ – доскональное изучение сведений о заемщике. При этом сотрудники банка:

- Звонят по телефону работодателю, который был указан в анкете. Также могут обзвонить родственников, чтобы получить более детальную информацию о клиенте.

- Могут подать запрос на подтверждение информации из справки 2-НДФЛ в организацию, где работает заемщик.

- Сравнивают указанный в документе размер заработка заемщика со средним доходом работников данной профессии по региону.

- Проверяют кредитную историю заемщика и выясняют наличие текущей задолженности перед другими кредиторами.

Бывают ситуации, когда работодатель не отвечает на запрос информации о доходах сотрудника. В таком случае банк вправе отказать клиенту в выдаче займа.

Отделом безопасности банка

Третий способ – проверка сотрудниками службы безопасности. Этот отдел изучает потенциальных заемщиков, если сумма займа превышает определенный предел, который каждый банк устанавливает сам. До указанного лимита клиентов проверяет скоринг-система.

Служба безопасности запрашивает сведения о потенциальном заемщике по нескольким направлениям:

- Проверяет данные, указанные в справке об организации, в которой работает заемщик, и о личности самого клиента.

- Обращается в учреждение, где работает заемщик, с запросом информации о доходах сотрудника, длительности работы, планов на дальнейшую работу. Могут узнать, не собираются ли увольнять сотрудника или повышать ему заработную плату.

- Подает запрос в налоговую инспекцию для проверки постановки на учет в качестве налогоплательщика.

- Обращается в Пенсионный Фонд для подтверждения или опровержения предоставленных сведений о дополнительных госвыплатах или пособиях.

- Запрашивает у работодателя ведомости по выплате зарплаты сотруднику или о штатном расписании, где видно, что человек с указанными данными числится в компании.

С 2015 года банки получили доступ к базам данных ПФР и налоговой. Поэтому официальные запросы стали подавать гораздо реже.

Если за время работы в одной организации или на одной должности у потенциального заемщика резко поднялся заработок, это может вызвать подозрение у сотрудников банка. В этом случае проверка будет обязательной.

Через госуслуги

Последний вариант проверки – через госуслуги. Ее проводят при помощи сверки информации о заемщике через ИФНС и ПФР. Также сотрудники банка могут запросить сведения у правоохранительных органов для выявления судимости, особенно действующей на данный момент. Наличие непогашенных судимостей может стать весомым поводом для отказа в кредитовании.

Но проверка через госуслуги может не принести никакой пользы, так как для того чтобы получить информацию о каком-либо гражданине РФ на портале госуслуг, нужно его разрешение. Этим могут воспользоваться те, кто получает неофициальный доход. Если они закрыли доступ к своим данным, банк не сможет проверить достоверность предоставленных сведений по заработной плате. Однако это не отменяет проверку службой безопасности банка по своим каналам. И если выяснится, что предоставлены ложные или фальшивые данные, потенциальному заемщику наверняка откажут в кредитовании.

Если справку взять негде

Если гражданин получает неофициальный доход, то справку 2-НДФЛ взять негде. И чтобы получить кредит в банке, некоторые заемщики прибегают к покупке справки 2-НДФЛ. За фальшивую справку мошенники запрашивают от 1,5 до 50 тысяч рублей. Часто ее стоимость зависит от «качества» справки и размера будущего займа.

В более дорогих подделках указана реальная компания, которая работает в РФ. Схема настолько продумала, что по указанным номерам телефона даже отвечают на звонки из банка и «подтверждают» вписанные данные. Но у гражданина из-за подложного документа могут возникнуть не только финансовые потери на липовую справку.

Ответственность за предоставление фальшивых данных

Заемщика, который предоставляет фальшивую 2-НДФЛ могут привлечь к ответственности в нескольких случаях:

| Ситуация | Последствия |

| Гражданин получает кредит и затем отказывается платить | Такие действия расценивают как мошеннические. Выплатить долг все равно обяжут. Банк вправе подавать в суд или перепродать долг коллекторам, если это не запрещено договором. |

| Заемщик получает кредит, исправно и вовремя вносит ежемесячные платежи, но во время повторной проверки выяснилось, что справка 2-НДФЛ – фальшивая | В такой ситуации банк может не заявлять в полицию и не расторгать договор кредитования. Но он может и обязать клиента погасить кредит досрочно. Какие действия предпримет кредитор, зависит от внутреннего регламента банка и принятого решения. |

| Фальшивые данные обнаружены во время оформления кредита | Банк отказывает в кредитовании и сообщает о случившемся в полицию. При этом клиенту могут даже не сообщить причины отказа. Обернуться это может штрафом до 80 тысяч рублей или исправительными работами. |

| Банк докажет, что кредит был взят с заведомой целью не гасить его | В этом случае заемщику грозит штраф до 120 тысяч рублей, год принудительных работ или лишение свободы на 2 года. При этом вернуть взятый кредит все равно придется. |

Гражданина, у которого была фальшивая справка 2-НДФЛ для банка, занесут в черный список, он больше не сможет воспользоваться услугами этого кредитора. Это также может стать основанием для отказа в сотрудничестве с другими банковскими учреждениями.

Помимо этого, к ответственности могут привлечь и то лицо, которое сделало эту справку, если удастся установить его личность. По части 3 статьи 327 Уголовного Кодекса РФ. Поэтому реальные работодатели и бухгалтерские работники редко идут на сделки с указанием зарплаты больше, чем на самом деле. Изобличить мошенников оказывается не так просто, в этом случае чаще всего страдает только покупатель фальшивой справки.

Получение займа без 2-НДФЛ

Большинство банков требует от заемщиков предоставления справки о доходах. Рассчитывать на получение займа без справки 2-НДФЛ можно только, если брать кредит в небольшом банке или на маленькую сумму.

Их выдают, как правило, только по паспорту и без подтверждения платежеспособности. Но процентная ставка по кредиту в этом случае выше, потому что банк таким способом снижает свои риски.

Подберите самый выгодный кредит в банке по паспорту →

Даже если банк не требует обязательно предъявлять справку 2-НДФЛ, это не значит, что о платежеспособности клиента сотрудники банка не узнают. У кредиторов достаточно способов получить информацию о потенциальном заемщике. Как минимум гражданина проверят в Бюро кредитных историй и в службе судебных приставов на предмет дел, находящихся в производстве. Кроме того, тем, кто сам приносит справку о доходах банки идут навстречу и предлагают более выгодные условия кредитования.

Кредиты без подтверждения дохода →

Если справку 2-НДФЛ для банка взять негде, то лучше прямо сказать об этом сотруднику банка и попросить совет по поводу дальнейших действий. Некоторым заемщикам предложат привести поручителя или оформить в залог имущество. Альтернативные кредитные программы разработаны во всех банках. Поэтому кредиторы находят компромиссные решения для любого клиента, у которого есть регулярные поступления, даже если он не сможет их подтвердить справкой 2-НДФЛ.

Лучшие предложения банков без справки 2-НДФЛ →

Полезные ссылки:

- УК РФ ст. 327.

- Вход в личный кабинет ФНС.