#статьи

- 31 авг 2022

-

0

Финансовая модель: для чего она нужна и как её разработать

Что такое финансовая модель? Какие показатели в неё включать? Какую форму использовать? Как сделать финмодель понятной и читаемой?

Фото: zeljkosantrac / Getty Images

Рассказывает просто о сложных вещах из мира бизнеса и управления. До редактуры — пять лет в банке и три — в оценке имущества. Разбирается в Excel, финансах и корпоративной жизни.

Финансовая модель — инструмент для управления бизнесом или проектом. С её помощью прогнозируют развитие компании и оценивают эффективность принимаемых решений.

Например, с помощью финмодели можно понять, за счёт чего увеличить прибыль или стоит ли запускать новое направление бизнеса.

Также финмодель часто запрашивают банки, инвесторы и контрагенты. На основании неё они принимают решение, стоит ли сотрудничать с компанией или финансировать её работу.

В статье разберёмся:

- что такое финансовая модель и для чего она нужна;

- с помощью каких инструментов можно построить финмодель;

- какие показатели она включает и по какой форме её составляют;

- как разработать хорошую финансовую модель;

- как узнать больше о финансовом планировании бизнеса.

Финансовая модель — таблица, в которой объединяют показатели доходов, расходов, прибыли компании и показывают связи между ними.

Финансовая модель помогает:

- увидеть, какую прибыль получит компания при текущем уровне доходов и расходов;

- увидеть, за счёт чего можно увеличить прибыль;

- оценить, как изменится финансовый результат компании, если изменить некоторые показатели — например, снизить себестоимость продукции на 5%;

- принимать управленческие решения на основе этих данных.

При этом решения могут быть разными: от воплощения финансовой модели в жизнь до закрытия компании. Закрытие возможно, если модель показывает неудовлетворительный финансовый результат и нет никаких способов сделать его приемлемым.

Финансовые модели могут быть любой сложности. Их используют как для глобальных расчётов, так и для отдельных проектов. Например, бюджет компании на несколько лет вперёд — пример глобального применения финансовых моделей. Пример отдельного проекта — расчёт чистой прибыли от новой услуги компании или изменения прибыли после увеличения цен на продукт.

Как строят финансовые модели? Обычно финансовые модели собирают в Microsoft Excel или «Google Таблицах». Некоторые компании используют для этого специализированные программы. Как правило, эти программы заточены под одну цель.

Основное преимущество Microsoft Excel или «Google Таблиц» — их гибкость. С помощью формул можно смоделировать и рассчитать любые сценарии. Также они позволяют настроить отображение результатов в удобном формате.

Финансовые модели бизнеса или проектов необходимы внутренним и внешним пользователям.

Внутренние пользователи — собственники компании и менеджеры. С помощью финмодели они могут:

- смоделировать несколько сценариев развития проекта или бизнеса;

- определить, сколько денег нужно вложить, чтобы получить нужный результат;

- определить, сколько денег можно получить при заданном уровне вложений;

- рассчитать точку безубыточности.

Внешние пользователи — банки или кредиторы, контрагенты, инвесторы. Им финансовая модель нужна, чтобы:

- оценить бизнес — насколько он прибыльный сейчас и чего от него можно ожидать через несколько лет;

- определить кредитоспособность компании;

- понять, когда инвестиции в бизнес могут вернуться в виде прибыли.

Мы определили, что такое финансовая модель и чем она полезна бизнесу. Дальше разберём, какие показатели она в себя включает и по какой форме её составляют.

Финансовые модели в компаниях и проектах могут быть разными, но, как правило, структура у них одна. Все финмодели состоят из трёх блоков: входные данные, расчёты и выходные данные.

Блок входных данных. В эту часть вбивают все данные для расчётов, которые нужно заложить в модель.

Основные показатели, которые нужно сюда включить:

- капитальные вложения — например, затраты на покупку недвижимости, оборудования, транспорта с учётом амортизации;

- расходы компании — например, на аренду, зарплаты сотрудникам, закупку материалов, маркетинг, услуги подрядчиков, платежи по кредитам, налоги;

- прогнозы финансовых показателей — например, количество покупателей, размер среднего чека, прогноз изменения цен;

- финансирование — например, вложения собственников, инвесторов, кредиторов.

Блок входных данных позволяет управлять всей финансовой моделью: изменяя нужные параметры, можно добиться изменения результатов в нужную сторону.

Входные данные можно менять, объединять в сценарии — рассчитывать модель сразу в нескольких вариантах.

Блок расчётов. Этот блок связывает формулами все параметры, которые задали в блоке входных данных.

Здесь проводят все необходимые расчёты. Цель — получить итоговый прогноз операционной и чистой прибыли компании.

Для внешних пользователей финмодели блок расчётов может быть «чёрным ящиком» — они не обязаны разбираться в том, как работает финансовая модель. Главное, что нужно понимать, — изменение входных данных влияет на выходные данные через формулы блока расчётов.

Блок выходных данных. Этот блок собирает все данные, которые получили в блоке расчётов, и показывает результаты.

Форма вывода результатов может быть разной — в зависимости от предпочтений пользователей модели. Например, данные могут быть представлены в таблицах, графиках или их комбинациях.

Подробно о том, как составлять финмодели, проводить их анализ и интерпретировать результаты, — на курсе Skillbox «Финансовое моделирование».

Здесь можно посмотреть и скачать упрощённый шаблон финансовой модели от сервиса «ПланФакт».

Более развёрнутую форму финмодели разработали в «Нескучных финансах». Её можно посмотреть и скачать здесь.

Как мы говорили выше, финансовая модель может понадобиться не только собственникам или менеджерам компании, но и внешним пользователям. Они также должны ориентироваться в ней без проблем.

Поэтому важно сделать так, чтобы финмодель была понятна всем заинтересованным лицам. Вот несколько рекомендаций, как организовать структуру модели, сделать её читаемой и простой в восприятии.

- Чётко обозначьте, где входные данные, где расчёты, а где выводы. Для этого в электронных таблицах удобно использовать разные листы и разноцветные ярлыки для них.

- Внутри блока делайте отдельные разделы для каждой области вводных или расчётов. Например, выручку лучше считать не в том же разделе, в котором считали расходы.

- Не используйте одну и ту же строку модели для разных данных. По возможности соблюдайте принцип: «одна строка — одна формула». Это позволит растягивать формулы на любые периоды.

- Если под данные каждого месяца отводится отдельный лист, используйте одну структуру колонок для всех листов. Один и тот же показатель на разных листах должен находиться в одном и том же столбце. Это также упростит расчёты в следующих периодах.

- Все строки и столбцы должны быть подписаны. Любой пользователь должен понимать, о чём идёт речь в каждом блоке.

- Не забывайте оформлять блок расчётов. Чаще всего внешние пользователи изучают только блоки входа и выхода. Но в некоторых случаях — например, при выдаче кредитов или долгосрочном финансировании — пользователей может заинтересовать, каким образом компания пришла к таким цифрам. В этом случае блок расчётов будет для них самым интересным, поэтому все данные в нём должны быть также подписаны.

- Указывайте единицы измерения каждой величины. Хотя бы там, где могут возникнуть сомнения.

- Числа в модели должны иметь 3–4 значащие цифры — остальное лучше убрать с экрана. Для этого используйте форматирование ячеек — не нужно менять значения ячейки вручную или с помощью формул.

- Визуально отделяйте блоки друг от друга заголовками и «подсвечивайте» важные строки отдельными цветами. Лучше всего использовать для этого стили отображения таблиц.

- Не стремитесь рассчитывать показатели максимально точно. У финмодели нет цели отразить реальность на 100%. При необходимости точность расчётов можно будет увеличить на более поздних этапах.

- Не используйте сложные формулы. Модели с простыми формулами проще читать самим и проще объяснять другим.

- Финансовая модель — таблица, в которой объединены показатели доходов, расходов и прибыли компании. Она показывает связь между ними и помогает прогнозировать развитие компании, оценивать эффективность принимаемых решений.

- Финмодели используют как собственники и управленцы компании, так и внешние пользователи — например, банки, инвесторы и контрагенты.

- Чтобы финансовой моделью могли пользоваться все заинтересованные лица, важно позаботиться о её читаемости и простоте.

- Единой структуры у финмоделей нет. Каждая компания может разработать свою форму.

- Чаще всего финансовые модели собирают в Microsoft Excel или в «Google Таблицах».

- Если вы только начинаете разбираться в финансовом планировании, прочитайте нашу статью — «Главное о финансовом планировании: зачем оно нужно и как компании планируют бюджеты».

- Научиться анализировать финансовое состояние бизнеса и оценивать инвестиционные проекты можно на курсе Skillbox «Профессия Финансовый менеджер».

- Научиться составлять финансовые модели для компаний из разных отраслей, проводить финансовый анализ и интерпретировать результаты можно на курсе Skillbox «Финансовое моделирование».

- Ещё в Skillbox есть курс «Финансы для предпринимателя». Подойдёт тем, кто хочет создать прозрачную систему финансов компании, понимать, на что идут расходы и сколько зарабатывает бизнес.

Научитесь: Профессия Финансовый менеджер

Узнать больше

Цели и задачи разработки финансовой модели предприятия

Методика построения финансовой модели предприятия

Под финансовой моделью предприятия на практике часто подразумевают различного рода бюджеты, расчеты, планы. Но это не соответствует сущности и целям разработки финансовой модели.

По сути финансовая модель предназначена для прогноза развития бизнеса компании и расчета изменения его результатов под влиянием различных внешних и внутренних факторов деятельности. Поэтому финансовая модель разрабатывается по определенным правилам и алгоритмам, которые мы и рассмотрим в статье.

В качестве вспомогательного материала к этой статье используйте расчетные таблицы в Excel, представленные в нашем «Сервисе форм». Их вы тоже можете применить в своей работе.

Цели и задачи разработки финансовой модели предприятия

Прежде чем говорить о целях и задачах разработки финансовой модели предприятия, выясним, в чем ее суть и чем она отличается от бюджета и бизнес-плана, которые также подразумевают выполнение финансовых расчетов и определение финансовых результатов деятельности.

Система бюджетов предприятия предназначена, во-первых, для детализации стратегических финансовых целей до уровня направлений бизнеса и подразделений компании, а во-вторых — для систематического контроля за выполнением бюджетных планов.

Бизнес-план почти всегда используется для обоснования выгодности совершаемых инвестиций в развитие бизнеса компании. Он состоит из несколько разделов. В одном из разделов приводятся расчеты финансовых результатов, денежных потоков и сроков окупаемости необходимых для реализации бизнес-плана инвестиций. Поэтому финансовый раздел бизнес-плана может охватывать как общие (если цель инвестиций — расширить или модернизировать существующее направление бизнеса), так и локальные (например, если цель инвестиций — запустить новое направление бизнеса) объемы деятельности компании.

Финансовая модель предприятия служит в первую очередь инструментом прогнозирования и моделирования результатов бизнеса и помогает собственникам и руководству:

• спрогнозировать, как изменятся финансовые результаты и состояние компании под влиянием таких факторов, как динамика отпускных цен на готовую продукцию и закупочных цен на сырье и материалы, сезонность покупательского спроса на продукцию компании, коэффициент эластичности спроса и т. д.;

• оценить, как повлияет на финансовые результаты и состояние компании изменение объемов реализации в большую или меньшую сторону;

• рассчитать, как запуск нового направления бизнеса или выпуск нового вида продукции повлияют на общие финансовые результаты и состояние компании;

• просчитать влияние тенденций прошедшего периода в развитии бизнеса на финансовые результаты и состояние компании в будущем периоде;

• оценить, насколько устойчив бизнес компании к действиям конкурентов или изменениям законодательства;

• оценить, может ли компания при существующих условиях инвестировать определенную сумму денег в развитие бизнеса или получить кредит в банке без ухудшения своего финансового положения.

На самом деле целей можно перечислить еще немало, но из уже приведенных понятно, что финансовая модель компании направлена больше на предварительную оценку изменения результатов бизнеса компании под влиянием принимаемых управленческих решений или внешних рыночных факторов.

Обратите внимание!

Финансовая модель каждой конкретной компании должна учитывать не только специфику ее бизнеса, но и структуру процессов, затрат, функциональных подразделений и особенности организации хозяйственной деятельности.

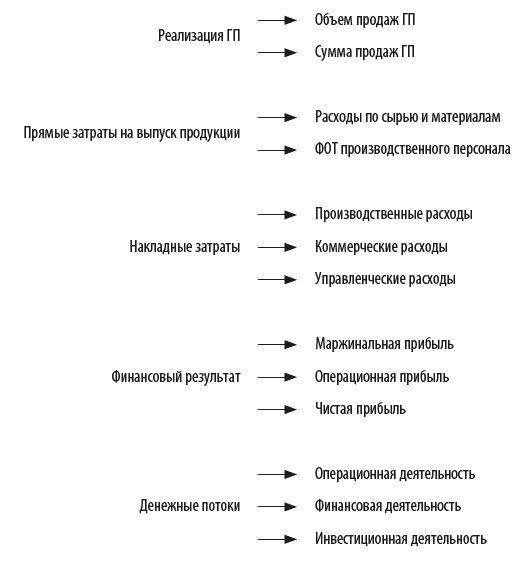

В то же время в любой финансовой модели предприятия должны присутствовать следующие разделы:

В некоторых случаях в финансовую модель включают еще и прогноз баланса, но это требует дополнительных расчетов по остаткам запасов ТМЦ и величин дебиторской/кредиторской задолженностей контрагентов компании.

Для заполнения разделов финансовой модели используются следующие источники информации:

• в прогнозе реализации продукции отражаются данные как о количестве планируемой к продаже продукции, так и о ее сумме в детализации по каждому виду продукции. Эти данные предоставляет служба сбыта предприятия;

• в прогнозе прямых затрат на выпуск продукции фиксируют данные о необходимом для выполнения плана продаж объеме выпускаемой продукции, количестве и сумме расхода сырья и материалов на выпуск продукции, а также фонде заработной платы (зарплата плюс отчисления в внебюджетные фонды) производственного персонала, занятого непосредственно выпуском продукции;

• в прогнозе накладных расходов указывают данные прогнозов по затратам производства, которые не относятся напрямую на себестоимость продукции, а также коммерческих и управленческих расходов;

• в прогнозе финансового результата отражают сводные данные предыдущих расчетов, а также определяют различные виды прибыли, которые считают по формулам:

Маржинальная прибыль = Сумма реализации – Сумма прямых затрат;

Операционная прибыль = Маржинальная прибыль – Сумма накладных затрат;

Прибыль до налога = Операционная прибыль – Расходы на обслуживание кредитов – Внереализационные расходы + Внереализационные доходы;

Чистая прибыль = Прибыль до налога – Налог на прибыль;

• в прогнозе денежных потоков отражают сведения о поступлении и расходе денежных средств по всем трем видам деятельности — операционной, финансовой, инвестиционной.

Методика построения финансовой модели предприятия

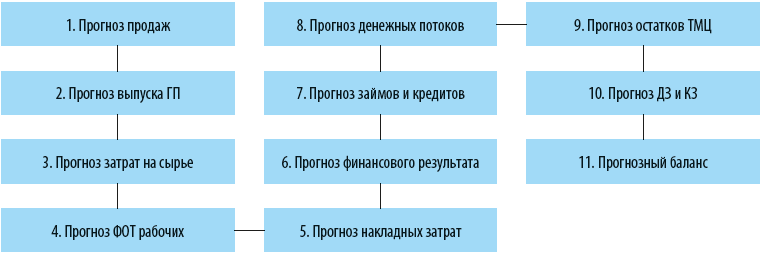

Для того чтобы построить качественную финансовую модель, нужно соблюдать определенную последовательность расчетов. Эту последовательность можно отобразить графически следующим образом:

Рассмотрим порядок расчетов на каждом этапе построения финансовой модели.

Этап 1. Сформируйте прогноз продаж

Начинается разработка финансовой модели с прогнозирования объемов реализации ГП. Для этого по каждому виду продукции определите объем реализации в натуральных показателях на прогнозируемый период (чаще всего это год) в необходимой компании детализации (месяц, квартал, полугодие).

Этот объем можно рассчитать одним из двух способов:

• суммируя объемы в детализациях периода (если продажи считают как сумму объема прошлого отрезка периода, измененную на коэффициент роста/падения продаж в следующем отрезке периода);

• распределяя годовой объем продаж на периоды пропорционально сезонности покупательского спроса (если продукция компании подвержена сезонным колебаниям спроса).

Далее спрогнозируйте цену реализации единицы продукции с учетом планов компании по повышению или понижению отпускной цены в прогнозируемом периоде.

И в завершение рассчитайте суммы реализации продукции, умножив количество единиц на цену реализации единицы.

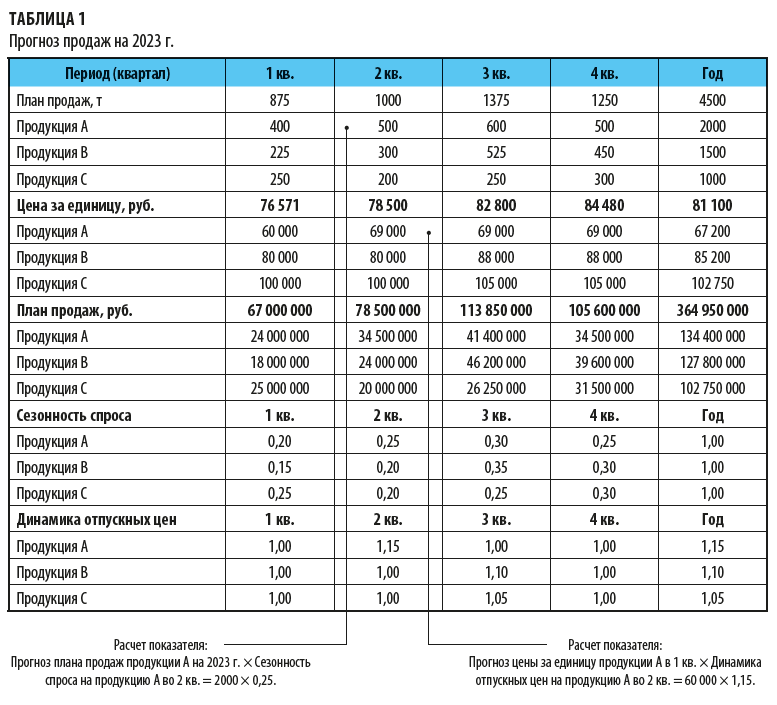

Как сформировать прогноз реализации продукции, покажем на примере производственного предприятия «Дельта», выпускающего три вида продукции. Прогноз реализации продукции этого предприятия на 2023 г. в поквартальной детализации приведен в табл. 1.

При составлении прогноза учитывались:

• фактор сезонности спроса на продукцию предприятия, на основании которого годовые объемы продаж были распределены по кварталам года;

• фактор повышения цен реализации продукции.

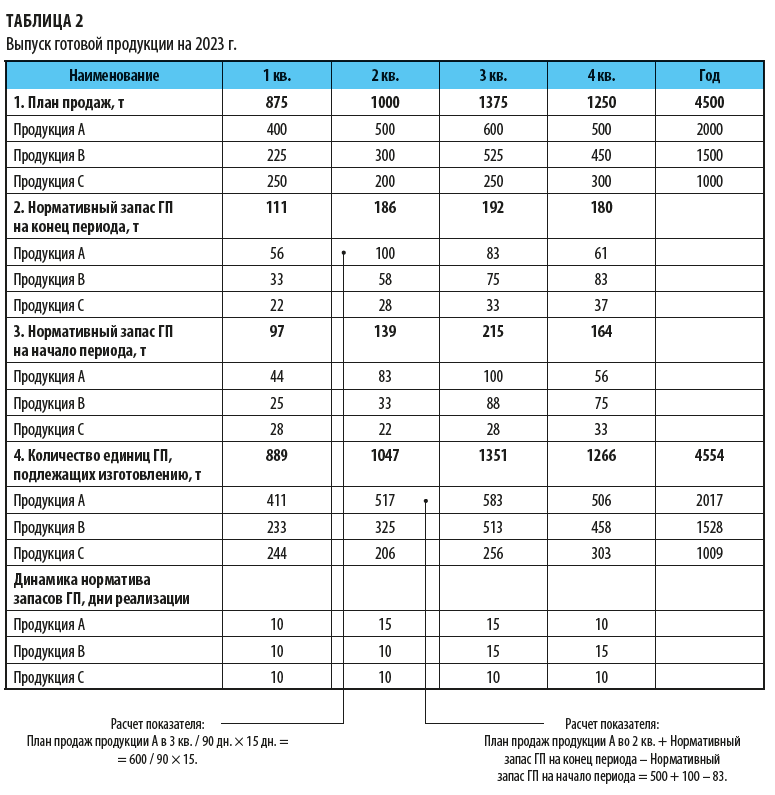

Этап 2. Сформируйте прогноз объема выпуска продукции

Чтобы сформировать прогноз необходимого для обеспечения продаж плана выпуска продукции в натуральных единицах, нужны данные плана продаж (см. табл. 1) и значения норматива остатков ГП на складе, который удобнее всего считать в днях реализации. Нормативный остаток запаса готовой продукции в натуральных единицах определяется по формуле:

Нормативный остаток запаса готовой продукции = (Плановый объем продаж ГП предстоящего периода / Количество дней предстоящего периода) × Норматив запасов ГП в днях.

Рассчитав нормативные остатки запаса готовой продукции на складе, переходим к расчету необходимого выпуска продукции:

Плановый объем выпуска ГП = Плановый объем реализации ГП за период + Нормативный остаток запасов ГП на конец периода – Нормативный остаток запасов ГП на начало периода.

Результаты расчета плана выпуска продукции для предприятия «Дельта» сведены в табл. 2.

В расчетной таблице можно изменять норматив запасов ГП в днях реализации в случае, если предприятию потребуется моделировать различные ситуации развития бизнеса в 2023 г.

Этап 3. Сформируйте прогноз прямых затрат на сырье или покупные товары

Материал публикуется частично. Полностью его можно прочитать в журнале «Справочник экономиста» № 11, 2022.

Аудиоверсия этой статьи

Финансовая модель бизнеса позволяет предсказывать будущее. Какие показатели и сценарии можно просчитать с ее помощью, рассказывает финансовый директор компании «Нескучные финансы» Ирина Ведергорн

Содержание

Что такое финансовая модель

Чем финмодель полезна бизнесу

С чем не надо путать финмодель

Как составить финансовую модель

Разбираем на примере прогноз прибыли и убытков, движения денег и баланса

Сервис

Здесь вы можете зарегистрировать бизнес бесплатно и без визита в налоговую

Подать заявку

Что такое финансовая модель

Финансовая модель, или коротко — финмодель, представляет собой структуру бизнеса с взаимосвязанными показателями, которые отражают реальное или предполагаемое финансовое положение компании.

Выглядит финмодель как большая таблица. На основе исходных данных с ее помощью можно рассчитать итоговые показатели: выручку, прибыль, деньги (остатки). Обычно такую таблицу составляют в Excel или в «Google Таблицах».

Финмодель позволяет предсказать изменения в финансовом состоянии компании, рассмотреть различные варианты развития событий в ответ на те или иные управленческие решения.

Еще модель может дать ответ на такие вопросы:

-

что больше всего влияет на прибыль — кратно увеличивает или съедает;

-

стоит ли открывать бизнес и при каких условиях;

-

будет ли проект прибыльным или обанкротится.

Чем финмодель полезна бизнесу

С помощью финансовой модели предприниматели могут:

-

Увидеть в цифрах результаты бизнеса. Сколько компания заработает и за счет чего можно будет увеличить выручку.

-

Проиграть разные сценарии развития бизнеса и выбрать оптимальный.

-

Рассчитать точку безубыточности и узнать, на какую сумму нужно продавать товаров или услуг, чтобы для начала «выйти в ноль».

-

Оценить, достижимы ли поставленные цели. «Вырасти в два раза» или «получить 5 миллионов прибыли» — большие цели, но они ничем не подкреплены. Финансовая модель проекта поможет просчитать, какие ресурсы понадобятся для их достижения, сколько потребуется сотрудников, хватит ли производственных мощностей и что сейчас ограничивает рост.

-

Протестировать гипотезы. Смоделировать будущую ситуацию и узнать, как изменится прибыль и другие показатели. Например, что будет, если взять автомобиль для компании в лизинг, а не пользоваться услугами транспортной компании. Или как отразится на финансовом положении смена системы мотивации для продавцов. Выгоднее платить им оклады или процент от продаж?

-

Узнать, что нужно сделать, чтобы получить больше прибыли.

-

Избавиться от кассовых разрывов. Это ситуации, в которых на те или иные обязательные платежи не хватает денег, потому что средства, на которые рассчитывала компания, вовремя не пришли.

-

Отыграть сценарий нового бизнеса и решить, стоит ли его начинать.

-

Составить бизнес-план на основе финмодели.

-

Привлечь инвесторов, рассказав им, как будет развиваться компания с опорой на цифры. В финансовую модель в таком случае стоит добавить показатели инвестиционной привлекательности.

С чем не надо путать финмодель

Финансовую модель нередко путают с другими документами и таблицами. Чтобы лучше понимать, зачем она нужна, стоит знать, чем финмодель отличается от бизнес-плана, бюджета и отчета о прибылях и убытках.

Бизнес-план — это подробное описание проекта с расчетами. Он составляется с перспективой на несколько лет и содержит четкую программу действий. Финмодель — это инструмент для проигрывания сценариев и расчета финансовых результатов. С нее удобно начинать разработку бизнес-плана.

Бюджет — это утвержденный финансовый план с зафиксированными показателями. Рассчитать, при каких показателях будут достигнуты поставленные цели, можно как раз с помощью финмодели.

Отчет о прибылях и убытках содержит фактические показатели, а финмодель — прогнозные. Сформировать шаблон такого отчета можно, используя структуру доходов и расходов, которая содержится в финансовой модели.

Как составить финансовую модель

Прежде всего, нужно определить, кто будет этим заниматься — сотрудник внутри компании или внештатный специалист. В идеальной ситуации участвовать в составлении финмодели должны финансовый директор и собственник или директор компании.

Если компания небольшая, владелец может составить финмодель самостоятельно. Для этого понадобится:

-

Собрать и классифицировать данные.

-

Внести данные в специальный шаблон и сформировать структуру финмодели.

-

Проанализировать полученные данные.

-

Подготовить при необходимости презентацию итоговой модели.

Прежде чем составлять финмодель, нужно:

-

решить, какой период она будет охватывать — обычно это год; для компаний, у которых проекты длятся больше четырех-шести месяцев, — два-три года;

-

определить, с какой целью создается модель; например, предприниматель может узнать, прибыльна его компания или нет, какие у нее точки роста и ограничения, сколько и при каких условиях можно зарабатывать.

Самостоятельно создавать шаблон финмодели не нужно. Его можно бесплатно скачать здесь. Важно понимать, что это шаблон и его необходимо адаптировать с учетом особенностей бизнеса.

Разрабатывая структуру финмодели, нужно учитывать, что в нее входят такие блоки:

-

Прогноз прибыли и убытков.

-

Прогноз движения денег.

-

Прогнозный баланс.

Разбираем на примере

Прогноз прибыли и убытков

Чтобы его выполнить, нужно сформировать два блока — блок выручки и блок расходов. Первым сформируют блок выручки. А для этого — прогнозируют продажи. Сделать это проще, если ответить на такие вопросы:

-

Откуда приходят новые клиенты?

-

Есть ли у компании постоянная база клиентов?

-

Есть ли воронки продаж?

-

Какие каналы продаж использует компания: сайт, прямые продажи через менеджеров, соцсети?

Каждую воронку продаж нужно расписать подробно.

Воронка продаж — это путь клиента, череда этапов, которые он проходит один за другим с момента первого знакомства с продуктом компании до его покупки. При переходе на каждый этап теряется какое-то количество потенциальных клиентов. Соотношение между тем, сколько человек оказалось на определенном этапе, и тем, сколько из них перешли на следующий, называется конверсией (CV).

Рассмотрим пример торгово-производственной компании. Один менеджер обзванивает 10 клиентов в месяц, а также продает товары через базу. Исходные данные на изображении выделены желтым цветом. Их нужно внести. Остальное рассчитывается автоматически.

Тем, кто занимается сезонным бизнесом, нужно при планировании учитывать коэффициент сезонности. Так, владелец отеля на Черном море будет получать стабильную прибыль с мая по сентябрь, пиковый период наступит в июле–августе. В эти месяцы коэффициент сезонности самый высокий, зимой — меньше единицы. Узнать этот коэффициент можно из отчетов за прошлые периоды.

Когда продажи за месяц подсчитаны, нужно задаться вопросом, совпадают ли моменты продажи и получения выручки? В розничной торговле они совпадают: покупатель платит и сразу забирает товар; человек стрижется и тут же отдает деньги за работу парикмахера.

В оптовой торговле ситуация обычно другая. Компании могут работать с клиентами по предоплате или, наоборот, с отсрочкой платежа. Это нужно отразить в блоке выручки.

В приведенном примере производственный цикл составляет три месяца, поэтому если продажа была в первом месяце, выручка появится только в четвертом.

На следующем этапе нужно сформировать блок расходов, разделив их на прямые и косвенные.

Прямыми считаются те, что пошли на производство конкретных товаров или услуг. К этой группе относятся и расходы на оплату труда работников, занятых на производстве или оказывающих услуги. Например, мастер получает 500 рублей за каждую стрижку.

После блока прямых расходов рассчитывается валовая прибыль. Это разница между выручкой и прямыми расходами. Если компания ведет несколько направлений бизнеса, то валовую прибыль лучше определить по каждому. Так легко понять, какое направление работает эффективнее других. Можно увидеть, что, скажем, один из магазинов прибыльнее, чем остальные.

Косвенные расходы — это те, которые трудно отнести напрямую к производству. Сюда входит зарплата бухгалтера, аренда офиса, банковские услуги.

Следующий важный для финмодели показатель — операционная прибыль. Чтобы ее вычислить, нужно из валовой прибыли вычесть косвенные расходы. Операционную прибыль еще называют EBITDA. Это прибыль компании до уплаты налогов, процентов по кредитам и вычета амортизации.

При составлении финансовой модели нужно определить и чистую прибыль. Получить этот показатель можно, если из операционной прибыли вычесть проценты по существующим кредитам, налоги и амортизацию. Чистая прибыль показывает то, сколько компания заработала и какой у нее прирост.

❗ Внимание

Только чистую прибыль можно направить на выплату дивидендов собственникам компании, на ее развитие и создание резервов.

Расчетом чистой прибыли завершается первый блок в структуре финмодели — прогноз прибыли и убытков.

Однако рассчитать чистую прибыль мало. Бывают ситуации, когда в компании прибыль есть, а денег нет. Часто это происходит потому, что деньги приходят в компанию в разное время или она тратит на закупку необходимого либо на выплату дивидендов больше, чем заработала. Чтобы этого не происходило, нужно составить прогноз движения денег.

Прогноз движения денег

В финансовой модели сделать такой прогноз можно косвенно, а для этого — спрогнозировать оборотный капитал и его изменение.

Оборотный капитал — это средства, которые полностью расходуются и возобновляются и так обеспечивают операционную деятельность компании. В оборотный капитал входит дебиторская задолженность и запасы за вычетом кредиторской задолженности.

Под запасами понимают закупочную стоимость товаров и материалов, которые находятся в компании. Сюда же иногда относят незавершенное производство.

Дебиторская задолженность — это то, сколько компании должны клиенты и сколько авансов она выплатила поставщикам.

В состав кредиторской задолженности входят авансы клиентов и задолженности перед поставщиками за уже полученные товары, выполненные работы или оказанные услуги.

❗ Внимание

Если оборотный капитал окажется отрицательным, значит, бизнес живет за чужой счет. Например, работает за счет авансов от клиентов.

В финмодель нужно внести данные по остаткам запасов и задолженностей. Еще указать в ней, сколько дней отсрочки дают компании поставщики и сколько дней она дает покупателям; через сколько дней после аванса поставщики привозят товар и через сколько дней после аванса компания закрывает обязательства перед клиентами.

Управляя этими периодами оборота, можно увидеть, как в финмодели будут автоматически меняться остатки денег. Так, если компания станет выдавать аванс поставщику не за 40 дней до поставки, а за 20, то денег в ее распоряжении будет больше. А финмодель покажет, насколько больше.

Прогнозный баланс

Финансовая модель позволяет рассчитать и прогнозный баланс. Он не всегда нужен, но бывает полезен. Однако рассчитать его самостоятельно весьма трудно. Для этих целей лучше нанять специалиста.

Прогнозный баланс помогает понять, насколько платежеспособна, устойчива и независима компания.

Аналитическая записка

К финансовой модели должна прилагаться аналитическая записка, которая содержит анализ чувствительности и описание всех блоков финмодели.

Анализ чувствительности — это таблица с ключевыми показателями, которые больше других влияют на чистую прибыль компании. Инструмент позволяет отслеживать изменения выручки и чистой прибыли в зависимости от исходных данных.

Например, если поменять конверсию в продажи на 10 %, чистая прибыль вырастет на 30 %. Если изменить средний чек на 10 % — увеличится на 50 %.

📌 Совет

Перебирая таким образом показатели, можно найти наиболее чувствительные и важные. Их нужно зафиксировать в таблице чувствительности. После этого необходимо проиграть крайние сценарии развития — самый негативный и максимально оптимистичный.

Что будет, если продажи упадут или поставщик поднимет цены на 20 %, откажет в отсрочке, потребует предоплату? А что, если получится повысить конверсию в продажи на 20 % или увеличить охват в 2 раза при росте рекламных расходов на 40 %?

Из всех сценариев, который показывает финансовая модель, останется только выбрать тот, который отвечает целям проекта и который при этом реально воплотить.

Сервис

Зарегистрируйте бизнес удаленно и без госпошлины

Подать заявку

Любой вопрос, который начинается со слов «куда вложить» (причем независимо от суммы инвестиции), вызывает встречный вопрос — скучный, но очень правильный: «А каковы цели инвестирования?» И без ответа на него вложения лучше не начинать. Рассказываем, что такое инвестиционный план и каковы его основные цели и задачи.

Сущность, задачи и правила инвестиционного планирования

Инвестиционное планирование – это разработка программы мероприятий или плана действий, которые позволят инвестору с максимальной эффективностью вложить имеющиеся денежные средства в существующие на финансовом рынке активы.

Планирование будущих вложений – это одна из наиболее сложных стратегических задач, без решения которой невозможно успешно заниматься инвестиционной деятельностью. Данное утверждение работает не только на микро, но и на макроэкономическом уровне. Другими словами, составлять инвестиционный план нужно любому субъекту процесса инвестирования: частному инвестору, предприятию, муниципалитету, региону и государству.

Занимаясь планированием, инвестор должен принимать во внимание текущее состояние экономики, существующую инфляцию, особенности системы налогообложения, перспективы развития финансовых рынков и другие существенные показатели.

Базовые правила

Для того сделать планирование будущих капиталовложений по-настоящему эффективным, инвестору следует придерживаться свода базовых правил.

- Прежде чем принимать конкретные решения по инвестированию денежных средств, инвестору необходимо разобраться с целеполаганием. Другими словами, он должен сформулировать четкую однозначную цель, на достижение которой будут направлены инвестиции. Без этого невозможно запустить успешный инвестиционный проект. Ведь понимание цели позволяет выбрать оптимальный способ для ее реализации.

- Уже на начальной стадии инвестиционного планирования до старта проекта инвестору следует не только представлять себе затраты на приобретение выбранного актива. Следует смотреть на перспективу. Таким образом, можно точно спрогнозировать дальнейшие траты, которые могут понадобиться в будущем. Давайте рассмотрим пример. Если в качестве инвестиционного актива будет выбран объект недвижимости, то в дальнейшем за него нужно будет ежегодно платить налоги. В случае если инвестор вложит деньги в драгоценные металлы или произведения искусства, то у него автоматически возникнут траты, связанные с их безопасным хранением. Например, ежемесячная оплата банковской ячейки.

- Прибыльность долгосрочных вложений будет зависеть от огромного количества переменных факторов. Инвестору следует отдавать себе отчет в том, что прошлый успешный опыт инвестирования в любой сфере может не принести желаемого эффекта при реализации следующего проекта. В такой ситуации просто необходимо уметь с помощью анализа основных тенденций развития экономики производить качественное прогнозирование инвестиций.

- Неотъемлемой частью любого проекта является график инвестиций. То есть инвестор должен заранее определить объем трат денежных средств и распределить их по конкретным периодам осуществления вложений.

- Риски являются составной частью процесса инвестирования. Чем продолжительнее срок окупаемости проекта, тем более рискованным он является. Таким образом, на стадии планирования обязательно нужно принимать во внимание временной фактор.

Основные задачи

Составление инвестиционного плана предусматривает практическое решение следующих задач:

- определить потребность по привлечению в проект дополнительных источников финансирования;

- определить стратегию взаимодействия со сторонними инвесторами;

- оценить рентабельность проекта и возможность рассчитаться за привлечённый капитал;

- подготовить финансовый расчет эффективности вложений, принимая во внимание возврат заемных денег;

- разработать подробный бизнес-план, который может предоставляться для ознакомления потенциальным инвесторам.

Качественное планирование позволяет успешно решить все перечисленные задачи, в кратчайшие сроки привлечь недостающие денежные средства и запустить инвестиционный проект.

Планирование на предприятии

Перед руководством предприятия всегда стоят несколько параллельных инвестиционных проектов. В связи с этим работа по планированию одного проекта должна учитывать и все остальные. Для успешного решения такой задачи необходимо создать их иерархию. То есть следует определить какой проект является первостепенным и будет осуществляться в приоритетном порядке. Как правило, на него будет направлена большая часть инвестиционных ресурсов компании.

В каждом отдельном случае составляется свой бизнес-план. Именно на основании этого внутреннего документа и будет происходить реализация каждого из проектов. В случае когда доходность инвестиций ниже чем средняя по стране ставка банковского депозита, то бизнес-план подлежит доработке.

Проведение ранжирования инвестиционных проектов производят по нескольким ключевым параметрам. Главными из них являются сроки окупаемости и чистая приведенная стоимость.

Бизнес-план

Любой инвестиционный проект должен иметь собственный бизнес-план. Он представляет собой аналитический документ с описательной и расходной частью.

Описательная часть включает в себя характеристику компании, специфику проекта инвестирования, текущее состояние соответствующего рынка, производственную программу, особенности управленческой структуры и другие параметры.

Расчетная часть включает в себя предусмотренный объем финансирования проекта, расчеты основных финансовых индексов, показатели экономической целесообразности и эффективности.

Непосредственно перед расчетной частью, как правило, помещают таблицу, содержащую основные данные по рассматриваемому проекту. В ней содержится информация отражающая, текущую и будущую инфляцию, биржевую динамику цен на национальную валюту, ключевую процентную ставку ЦБ, кредитную ставку банка, привлеченного к финансированию проекта, ставку дисконтирования и прочие данные.

Завершает бизнес-план конкретный вывод, который показывает рентабельность и целесообразность реализации инвестиционного проекта.

Цели и принципы составления инвестиционного бизнес-плана

Основным назначением и задачей инвестиционного бизнес-плана является целостная системная оценка условий, перспектив, экономических и социальных результатов реализации проекта. Бизнес-план необходим для:

- Инвестора, поскольку позволяет определить экономическую целесообразность вложения средств;

- Органов управления осуществлением инвестиционного проекта, т.к. с его помощью вырабатывается программ действий и руководство процессом реализации;

- Кредиторов, т.к. принятие решения о кредитовании проекта происходит после оценки эффективности бизнес-проекта и возможностей возврата заемных средств;

- Органов государственного управления, поскольку бизнес-план позволяет регулировать и контролировать экономические отношения в области льготного кредитования и бюджетного финансирования проектов.

Основным требованием, предъявляемым к инвестиционному бизнес-плану, является обеспечение полноты информации, которая содержится в нем. Кроме того, все данные и расчетные показатели должны быть достоверными.

Принципы составления инвестиционного бизнес-плана:

- Наличие объективных и надежных входных и выходных данных;

- Наличие необходимых и достаточных параметров выходной и промежуточной информации для принятия рациональных решений по бизнес-проекту на всех этапах его реализации;

- Комплексный и системный подход к рассмотрению влияния факторов и условий на реализацию и итоги инвестиционного проекта;

- Краткость. В обычных случаях инвестиционный бизнес-план должен состоять из 15-20 страниц, проект по сложным сферам бизнеса может достигать 40 страниц. Основной текст должен содержать только итоговые данные и показатели, а обосновывающие материалы следует располагать в приложении;

- В бизнес-плане следует выделять привлекательные и доказанные преимущества проекта;

- Недопустимы общие и неконкретные формулировки, приукрашивания и искаженная интерпретация данных, оказывающих влияние на принятие решения по бизнес-проекту.

Состав инвестиционного бизнес-плана и степень его развернутости зависят от масштабов инвестиционного проекта, а также сферы бизнеса.

Структура бизнес-плана для инвестора

Инвесторы неоднородны в своих требованиях:

- Стратегическим инвесторам важны потенциал роста выручки, рентабельность, доходность, окупаемость – показатели, которые используются для сравнительного анализа. Если доходность проекта выше аналогов, это весомый аргумент для принятия решения об инвестировании.

- Для банков первостепенны условия возврата кредитов (сроки, возможности рефинансирования); покрытие рисков и обеспечение (залоги, поручительства, гарантии). Среди финансовых показателей – коэффициенты ликвидности, платежеспособности, автономии, специфические отраслевые показатели – такие, как LLCR для жилого строительства.

- В зависимости от важности информации для определенного инвестора в содержании бизнес-плана вносятся акценты.

- Рассмотрим структуру бизнес-плана по методике SCORE – некоммерческой организации бизнес-наставников, ресурсного партнера Управления по делам малого бизнеса США, рекомендованную для стартапов.

- В качестве примера используем бизнес-план строительства загородного отеля, для финансирования которого планируется привлечь соинвестора.

Основные разделы бизнес-плана:

- Резюме проекта.

- Описание компании.

- Продукты и услуги.

- Маркетинговый план.

- Операционный план.

- Управление и организация.

- План расходов и инвестиций.

- Финансовый план.

Общий подход: изложение от общего к частному, сверху вниз. Начинаем с резюме проекта, включающего краткие тезисы разделов, ключевые показатели, цели. Далее движемся в описании от рыночных возможностей к их поэтапной реализации.

Инвестиционные бизнес-планы в российском бизнесе

Подготовка инвестиционных бизнес-планов российскими предприятиями ведется для:

- Приспособления зарубежной практики разработки инвестиционных проектов к отечественным условиям ведения бизнеса;

- Осуществления реальной оценки проекта с позиций окупаемости и рентабельности;

- Получения за рубежом кредитных средств;

- Убеждения инвесторов в перспективности и выгоде сотрудничества;

- Для использования внутри компании с целью предоставления персоналу информации об общих целях предприятия и методах их достижения;

- Документального обоснования потребностей компании в оборудовании, которое предоставляется по договору лизинга и др.

Обычно, инвестиционный бизнес-план необходим компаниям, которые уже закрепили свое положение на рынке. Они могут выдержать конкуренцию, использовать новые технологии, развиваться во многих направлениях.

Инвестиционное бизнес-планирование является относительно новым явлением в российском бизнесе. Его появление произошло в начале 1990-х годов в условиях смены одного режима другим, когда роль экономики существенно увеличилась при снижении государственного влияния. Отечественные компании были вынуждены осуществлять поиск финансирования за границей, вследствие чего был необходим инвестиционный бизнес-план, без которого не было возможности получить кредит за рубежом. Из-за отсутствия опыта у большинства организаций в разработке подобных документов, появилось множество компаний, предлагающих услуги по составлению бизнес-планов.

С течением времени инвестиционное бизнес-планирование в России стало нормой деятельности предприятий. Инвестиционные бизнес-планы играют важную роль в планировании и прогнозировании деятельности компаний самых разных уровней и профилей. С его помощью руководители снижают финансовые риски, справляются с высокой конкуренцией, имеют своевременное представление о ходе выполнения плана и его успехах.

Самыми типичными ошибками при составлении инвестиционных бизнес-планов являются:

- Несоответствие исходных данных, используемых в расчетах, данным, отраженным в текстовой части и таблицах инвестиционного бизнес-плана;

- Необходимо с осторожностью относиться к выбору длительности горизонта и интервалов планирования, поскольку инвесторы могут посчитать, что компания при больших сроках проекта будет осуществлять деятельность не в полную силу и его финансирование будет связано с большими рисками;

- Нечеткое объяснение выбора того или иного метода расчета, особенно в отношении ставки дисконтирования, параметров производства и объемов сбыта, поскольку инвесторы отдают предпочтение тем бизнес-планам, в которых выбор всех элементов обоснован.

Логика выбора инвестиционных инструментов

Определившись с суммой, пополнением и стратегией инвестирования, нужно выбрать подходящие инвестиционные инструменты. На что стоит обратить внимание?

- Законность. Используйте только легальные, регулируемые инструменты. Новичкам, которые слабо ориентируются в зарубежных рынках, регуляторах и т. д., лучше работать через брокеров, банки и управляющие компании с лицензией ЦБ РФ, которую необходимо проверить на cbr.ru.

- Адекватная доходность. Не верьте обещаниям доходности выше ключевой ставки — это явное мошенничество. Выбирайте ценные бумаги крупнейших компаний, бизнес которых вы понимаете. Вероятность, что они выстоят в любой кризис, довольно высока.

- Диверсификация. Не надо вкладывать все в один инструмент, одну страну, одну компанию, одну отрасль. Каждая компания должна занимать в инвестиционном портфеле не более 5 %, а лучше — до 2 % всей инвестируемой суммы.

- Уровень риска. Чем меньший риск вы выбираете, тем выше в вашем портфеле должна быть доля консервативных инструментов — облигаций надежных компаний, срок погашения которых укладывается в ваш горизонт инвестирования.

Если вы готовы рискнуть, добавляйте в портфель акции, причем чем больше их доля, тем выше риск. Учтите, что акции мало подходят для инвестиций на срок 1–2 года: это весьма рискованный инструмент, и если он покажет просадку, то на таком коротком сроке не успеет ее отыграть. - Личное участие. Если вы готовы сами управлять портфелем, получать стабильный поток купонов и дивидендов, выбирать конкретные бумаги, платить налоги и отчитываться по дивидендам иностранных компаний, имеет смысл покупать акции и облигации через брокерский счет.

В противном случае и при сумме инвестиций до 100 тыс. руб. лучше работать через инвестиционные фонды под управлением компаний с лицензией ЦБ РФ или зарубежного регулятора (соблюдая правило диверсификации). При выборе из нескольких фондов с одинаковой стратегией отдайте предпочтение тому, где ниже комиссия.

Те, кому интересна активная торговля, но они не готовы сами принимать каждое решение, могут обратить внимание на робоэдвайзинг, автоследование.

Если же вы хотите делать ставки на отдельные инвестиционные идеи, но подстраховаться на случай, если они не сработают, рассмотрите структурные продукты. - Налоговая оптимизация и защита капитала.При инвестициях на срок больше 3 лет имеет смысл использовать хотя бы для части вложений ИИС. Если параллельно стоит задача защитить капитал от взыскания, например, при разводе и обеспечить его комфортное наследование, можно рассмотреть программы страхования жизни.

Сколько инструментов вам нужно

От вариантов на финансовом рынке действительно разбегаются глаза. В этом случае возникает справедливый вопрос: надо выбирать только один инструмент, скажем, один фонд, или можно использовать несколько?

В поисках ответа помните про диверсификацию по странам, отраслям и компаниям. В принципе, этому требованию соответствует фонд глобальных акций, но тогда в портфеле не будет облигаций, которые поддержат ваши инвестиции в период просадок. А если вы будете использовать один фонд со смешанной стратегией, возникнет риск управляющего. Грубо говоря, если вы вложите все средства в один фонд со смешанной стратегией, это означает, что вы доверите свои деньги одному управляющему. Это рискованно, потому что управляющий может сменить место работы, его стратегия может утратить эффективность и т. д. Поэтому нужно использовать хотя бы по одному продукту из каждого класса активов: акций, облигаций, драгметаллов и т. д.

Кроме этого, инвестиционный портфель можно разбить по странам или блокам стран (развитые и развивающиеся) и наряду с классическим инвестированием в акции и облигации с мировой диверсификацией попробовать инструменты, иногда способные переиграть рынок, такие как фонды активного управления, структурные продукты, робоэдвайзинг и т. д.

И основное правило: сохраняйте спокойствие и следуйте своей стратегии, ни на кого не оглядываясь. У всех свои цели, вот и вам важно придерживаться собственного плана инвестирования. Не паникуйте при малейших колебаниях: ваш горизонт инвестирования лежит дальше, чем завтрашний день, а просадка — отличная возможность докупить бумаги дешевле.

Источники:

- https://www.raiffeisen-media.ru/money/kak-sostavit-plan-investirovaniya-i-realizovat-ego/

- https://InvestorIQ.ru/teoriya/investitsionnoe-planirovanie.html

- https://spravochnick.ru/biznes-planirovanie/investicionnyy_biznes-plan/

- https://get-investor.ru/struktura-biznes-plana-dlya-investora

Автор материала: Георгий Пащенко – преподаватель Школы финансов ВШЭ курса «Финансовое моделирование», CFO международной EdTech-компании.

Что такое финансовая модель

«Финансовая модель» – прозрачный и гибкий инструмент для понимания результатов при заданном наборе параметров. Два факта:

-

Финансовая модель это не панацея, которая за вас сделает весь анализ, примет решения и заработает вам много денег. Это инструмент, который позволяет проводить сценарный анализ, тестировать разные сценарии развития будущего. А вы, интерпретируя полученные результаты, генерируя гипотезы и сценарии, принимаете какие-то взвешенные решения и максимизируете доходность.

-

Это прозрачный и гибкий инструмент, понятный пользователю, который, не обладая какой-то супер экспертизой, достаточно легко и последовательно понимает, как получается результат из вводных данных. Может проследить последовательно методологию расчёта, убедиться в том, что всё корректно и проинтерпретировать полученный результат. Под гибкостью я имею в виду, что пользователь этого инструмента, аналитик, должен иметь возможность просто поменять вводные данные и увидеть сразу корректный результат, на основании которого можно принимать решение.

И, как следствие, нет и четкой стратегии развития компании, не говоря уже о росте прибыли. Для того, чтобы развивать бизнес и увеличивать прибыль, не достаточно влить побольше денег в рекламу или сделать большие скидки в надежде на приток клиентов. Этот процесс требует вдумчивых и ответственных решений, которые основаны на анализе, расчётах и тщательном планировании. Ниже рассмотрим, какими способами можно увеличить прибыль компании.

Классификация финансовых моделей

Если говорить про какую-то классификацию финансовых моделей, то классификаций можно придумать миллион, по отраслям, по объёму расчётов, по тому, кто их делал, по пользователям и так далее. Я для себя выделяю две категории финансовых моделей. Это инвестиционные модели и операционные.

Инвестиционная модель

Строим, когда у нас есть инвестиционный проект, то есть мы должны ответить на вопрос, инвестировать или нет. И если инвестировать, то как, какие должны быть оптимальные параметры этого проекта, для того чтобы мы максимизировали свою доходность.

Инвестиционные финансовые модели оценивают доходность, стоимость проекта через дисконтирование будущих денежных потоков под некой ставкой дисконтирования и при этом в таких моделях высокая стадия неопределенности.

Поэтому в инвестиционных моделях заключена довольно большая погрешность и она компенсируется с помощью ставки дисконтирования.

В рамках этой модели отчет о прибылях и убытках строится в упрощенном варианте, как правило, только для прогнозов налога на прибыль. Бухгалтерский баланс вообще не строится, он не нужен для принятия инвестиционного решения. Если и строится, то только для проверки корректности отчета о прибылях и убытках. Эти две формы отчетности друг с другом балансируются.

Весь фокус идёт на прогноз денежного потока и в этих моделях много времени инвестируется в гибкость модели, в то, чтобы не просто спрогнозировать денежный поток, а заложить максимум гибких механик, которые позволят этот проект покрутить со всех сторон, разобрать и пересобрать, чтобы максимизировать доходность.

Операционная модель

Применяется, когда уже есть какой-то существующий бизнес-актив и стоит задача построить не разовый инструмент, который ответит на разовый вопрос, а построить инструмент, который позволяет сопровождать работающий процесс, то есть, будет задействован в операционной деятельности. В компаниях, у которых есть такой инструмент план-факт, соответственно, детализация расчетов гораздо выше и т. д.

Операционная комплексная финансовая модель как нельзя лучше подходит, чтобы оценить любое управленческое решение с точки зрения управления стоимости компании.

Принципы и правила построения финансовых моделей

Качественно построенная финансовая модель должна соответствовать принципам FAST. Расскажем подробнее о каждом принципе.

Гибкость

Модель должна быть устойчива к изменениям вводных параметров, при вводе некорректных вводных данных программа сообщит об ошибке. При этом должна быть возможность вносить в модель новые данные.

Релевантность

В модели должны быть только те расчеты, которые позволяют ответить на те вопросы, которые ставятся перед моделью. Перед тем, как вы начинаете строить модель, вы должны понять, какие задачи она должна решать. Модель ни в коем случае не должна содержать расчетов «Just for fun». В моделях, которые мне скидывали клиенты, видел большой объем расчетов, которые не понадобились. Эти расчеты замедляют скорость, сильно сказываются на прозрачности, часто это еще и приводит к ошибкам. Всегда проверяйте ваши инструменты на релевантность, на актуальность, безжалостно сносите все ненужные расчеты.

Структурированность

Хорошая модель должна быть структурирована и должна легко читаться, как хорошая презентация в PowerPoint: последовательно, прозрачно и понятно.

Прозрачность

Не меняйте формулу в строке. Это одно из самых железобетонных правил, которых даже под страхом смертной казни нельзя нарушать. Одна строка – одна формула. Старайтесь, чтобы ваш показатель просчитывался одной универсальной формулой для всех прогнозных периодов.

Как организовать эффективный процесс построения финансовой модели: 5 этапов

1. Определить цель, задачи и пользователей финансовой модели

2. Определить методологию расчетов и найти соответствующие вводные данные

В рамках методологии мы прописываем показатели эффективности, по каким центрам прибыли мы детализируем наш бизнес и какие драйверы заходят в наш расчет: ценовые, объемные, события и состояния.

Когда вы продумываете методологию модели, важно соблюсти баланс между уровнем абстрактности, ожидаемой и доступной точностью вводных данных. Классическая ошибка при финансовом моделировании – когда кажется, что чем детальнее вы смоделируете какой-то показатель, тем лучше и точнее будет ваша финансовая модель. Делаем максимально просто, последовательно и понятно.

3. Оформить модель и перенести данные

В идеале оформить методологию расчетов в виде отдельного документа и согласовать ее с пользователями модели.

4. Проверить модель

Перед тем, как презентовать модель и принимать решения, ее обязательно нужно проверить. В идеале это должна быть независимая проверка, независимый квалифицированный специалист, который шаг за шагом проверит вашу модель, целостность методологии, расчеты всех показателей.

Этап проверки на больших сложных моделях может длиться 1−2 недели. После проверки и внесения исправлений можно идти презентовать результат. В моей практике очень много примеров, когда торопились, проводили презентации на непроверенных инструментах, а уже после принятия решения находилась ошибка, и его приходилось менять.

5. Презентовать результаты

Короче

-

Финансовая модель – это система показателей, помогающая спрогнозировать выручку, денежный поток, прибыль, а также посчитать, как изменения внутри проекта или на рынке отразятся на компании.

-

Модель помогает контролировать развитие дела, а кредиторам и инвесторам – решать давать деньги или нет. Её можно построить в Excel.

Подписывайтесь на Telegram-канал «Помощник финансиста», чтобы узнать больше о финансовом менеджменте и автоматизации.