Содержание

- Положения о бюджетировании на предприятии

- Бюджет компании пример Excel

- Составление БДР и БДДС пример в Excel

- Бюджетирование в программах на платформе 1С

В условиях растущей конкуренции, нестабильной экономической ситуации все большее количество компаний приходят к

необходимости внедрения бюджетирования. Бюджетирование на предприятии – это процесс планирования, контроля и

выполнения бюджетов в процессе управления финансами. В данной статье попробуем на примере разобрать, как составлять

бюджет предприятия на примере.

Создание системы бюджетирования в компании или на предприятии обычно состоит из нескольких этапов. На первом этапе компании

необходимо определиться с целями, методологией бюджетирования, определить финансовую структуру (структуру центров

финансовой ответственности — ЦФО), разработать бюджетную модель (состав, структуру, виды бюджетов), утвердить

положение и регламент бюджетного процесса. На втором этапе можно непосредственно приступать к планированию бюджета

предприятия. Составление бюджетов предприятия при этом удобно автоматизировать на базе специального программного

продукта.

Положение о бюджетировании на предприятии может содержать следующие разделы:

- Стратегические цели и задачи предприятия;

- Бюджетная модель;

- Финансовая структура компании и т. д.

Положение о бюджетировании на предприятии пример №1.

Положение о бюджетировании на предприятии пример №2.

На основании Положения о бюджетировании в компании необходимо разработать Регламент бюджетирования на предприятии, который может

содержать следующие разделы:

- Порядок формирования функциональных и мастер бюджетов, структура соподчиненности;

- Назначение ответственных и сроков предоставления бюджетов и отчетности;

- Порядок согласования и внесения изменений;

- Контроль и анализ бюджета и т. д.

Регламент бюджетирования на предприятии пример.

Есть несколько путей реализации готовой бюджетной модели. Самыми распространенными и относительно дешевыми способами

являются:

- Бюджетирование в Excel

- Бюджетирование в программах на платформе 1С

Бюджетирование в Excel заключается в создании форм бюджетов в формате Excel и связывании этих форм при помощи формул

и макросов. Формы бюджетов, в том числе бюджета доходов и расходов, бюджета движения денежных средств могут быть

различными, с укрупненными статьями или более подробные, разбиты на длительные периоды (например, годовой бюджет по

кварталам) или на более короткие периоды (например, месячный бюджет по неделям) – в зависимости от потребности

финансового менеджмента в компании.

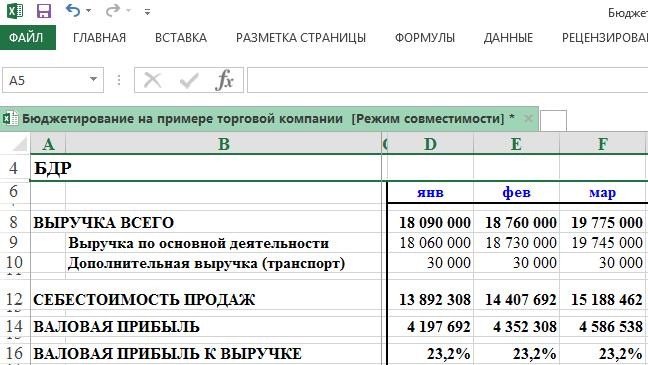

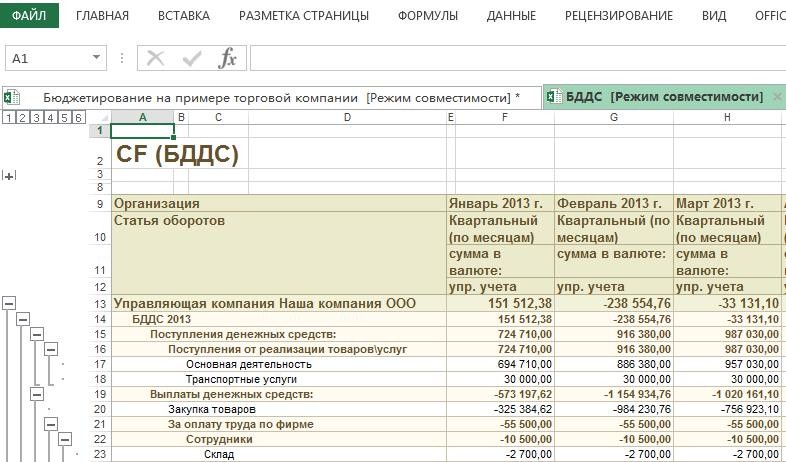

Ниже приведен Бюджет доходов и расходов (пример составления в эксель) и пример Бюджета движения денежных средств.

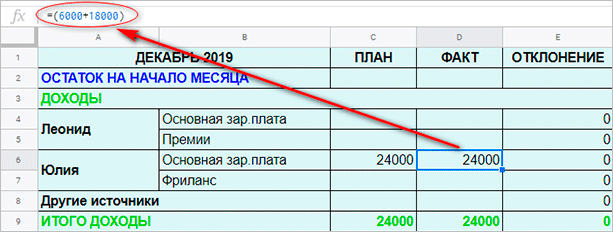

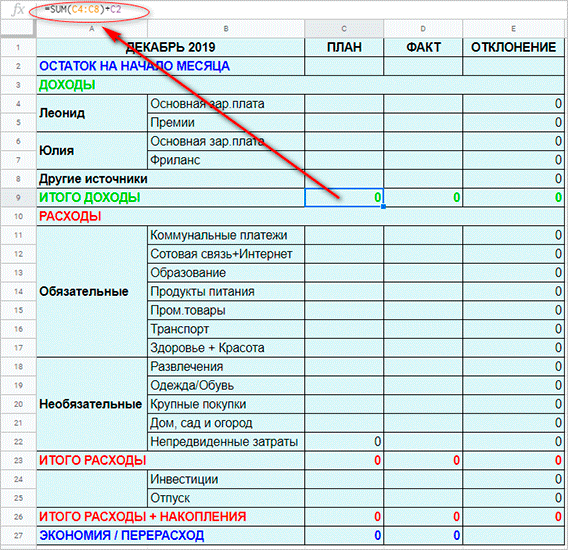

Рисунок 1. Бюджет доходов и расходов предприятия образец Excel.

Рисунок 2. Бюджет движения денежных средств пример в Excel.

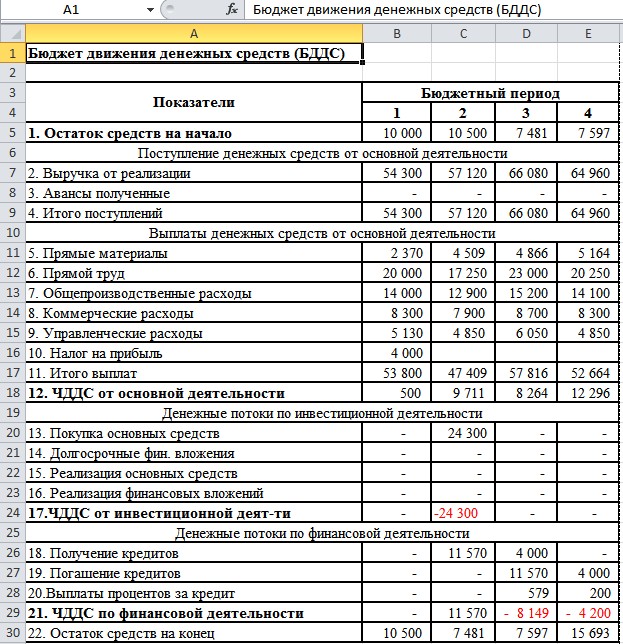

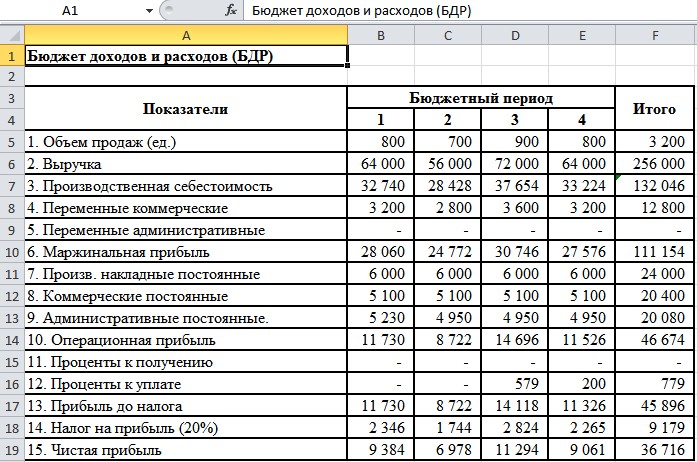

Составление БДР и БДДС пример в Excel

Процесс составления БДР и БДДС на примере в Excel может выглядеть следующим образом. Построим бюджетирование в компании или на

предприятии на примере производственной компании в Excel (подробности в файлах ниже):

Составление прогнозного Баланса на основании БДР и БДДС образец в экселе

Бюджетирование пример в Excel (бюджет организации образец excel)

Рисунок 3. БДДС пример в Excel (Бюджет движения денежных средств пример в Excel).

Рисунок 4. БДР пример в Excel (Бюджет доходов и расходов пример составления в Excel).

Данный пример максимально упрощен. Но даже из него видно, что бюджетирование в эксель — процесс довольно трудоемкий,

так как необходимо собрать все функциональные бюджеты и прописать формулы и макросы для корректного отображения

итоговых результатов. Если взять реальное предприятие, или тем более холдинговую структуру, то можно представить,

насколько усложниться процесс составления бюджета в Excel.

Пример внедрения бюджетирования на базе Excel имеет множество недостатков: однопользовательский режим, отсутствие

возможности согласования функциональных бюджетов, нет разграничения доступа к информации, сложность консолидации и

т. д. Таким образом, бюджетирование в эксель является не оптимальным выбором для компании.

Бюджетирование в программах на платформе 1С

Автоматизация бюджетирования и управленческого учета на базе 1С, например, в системе «WA: Финансист», делает процесс

бюджетирования на предприятии более эффективным по сравнению с бюджетированием в Excel.

Подсистема бюджетирования «WA: Финансист» включает в себя возможности формирования и контроля операционных и мастер

бюджетов.

В решении реализованы механизмы, с помощью которых пользователи могут самостоятельно настраивать структуру бюджетов,

их взаимосвязи, способы получения фактических данных и данные для расчетов. Реализованный механизм взаимодействия с

внешними учетными системами дает возможность использовать внешние данные как для расчетов плановых показателей или

формирования отчетов, так и для отражения фактических данных на регистрах бюджетирования.

Данная система позволяет эффективно строить бизнес-процесс бюджетирования на всех его этапах:

- разработка бюджетной модели;

- согласование бюджетов и их корректировок;

- отражение фактических данных по статьям бюджетирования;

- контроль за исполнением бюджета;

- план-факт анализ показателей с помощью развитых инструментов формирования отчетности;

- формирование решений по управлению бизнесом.

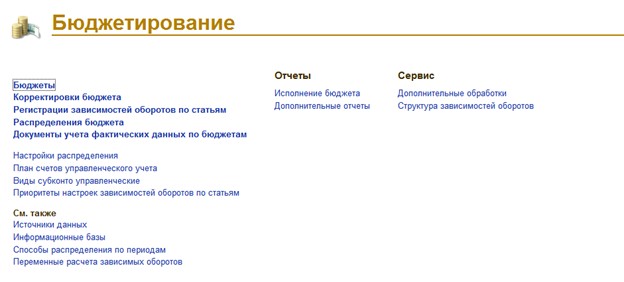

Рисунок 5. Интерфейс «WA: Финансист: Бюджетирование». Раздел Бюджетирование.

WA: Финансист «Бюджетирование» включает следующие бизнес-процессы:

- Моделирование – разработка бюджетной модели;

- Основной бюджетный процесс – регистрация плановых показателей подразделениями. Утверждение бюджетов.

Корректировка планов и согласование корректировок; - Подсистема взаимодействия с источниками данных – настройка получения данных из внешних источников (как частный

случай—обращение к данным системы). - Отчеты системы – набор аналитических отчетов.

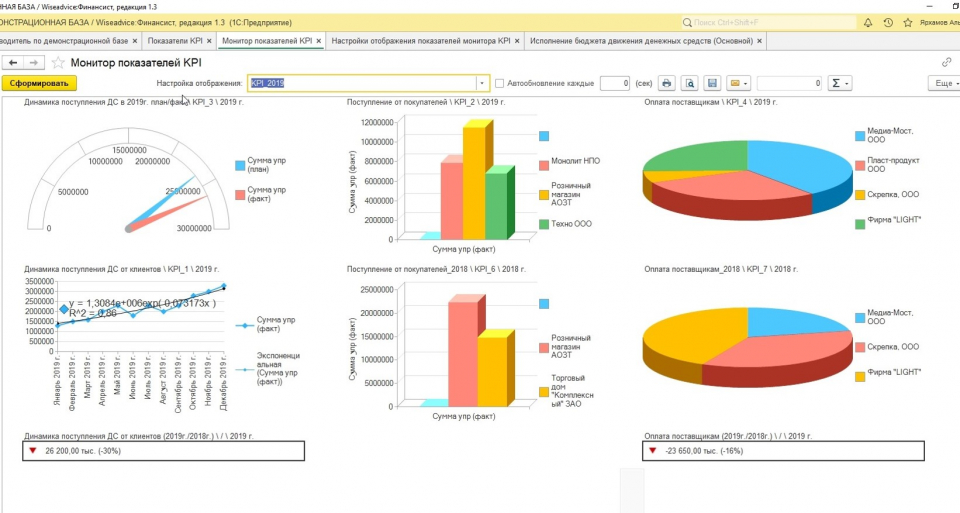

Дашборд руководителя в системе «WA: Финансист».

Ввод плановых показателей в системе производится с помощью гибкого произвольно-настраиваемого документа «Бюджет».

Форма ввода бюджета (форма бюджета доходов и расходов, а также форма бюджета движения денежных средств при этом)

максимально приближена к формату в Excel, что обеспечивает комфортный переход пользователя к работе с системой.

Некоторые статьи бюджета, которые зависят от другой статьи бюджета (например, поступления денежных средств от

покупателей зависят от статьи дохода «Выручка») – можно планировать с помощью механизма зависимых оборотов, который

в системе представлен в виде документов «Регистрация зависимостей оборотов по статьям».

При необходимости есть возможность корректировать утвержденный бюджет специальными документами «Корректировка

бюджета» и отслеживать внесенные изменения в отчетах с видом «Выводить корректировки бюджета отдельно». Есть

возможность настроить распределение бюджета, вести учет бюджетных заявок.

С помощью специальных документов «Учет фактических данных по бюджетам» осуществляется получение факта из внешних

учетных систем, например, 1С Бухгалтерии.

Различные отчеты позволяют анализировать плановын и фактически данные, таким образом осуществляя управление

бюджетированием на предприятии.

Таким образом, внедрение бюджетирования в компании в программах на платформе 1С является наиболее оптимальным с точки

зрения затрат времени, денег и эффективности дальнейшей работы.

Как составить бюджет на месяц и год: руководство с примерами

Финансовый план поможет не остаться без денег в самый ответственный момент.

Основная задача при составлении личного бюджета — не просто свести дебет с кредитом, а грамотно распределить траты так, чтобы в последнюю неделю перед зарплатой не приходилось занимать или жить впроголодь.

Планировать бюджет можно в специальных приложениях или любых таблицах — принцип одинаковый.

Как составить бюджет на месяц

Как правило, основная часть зарплаты выдаётся не в первый день месяца, а 5-го, 10-го или 15-го числа. Поэтому удобнее будет планировать бюджет не на календарный месяц, а на период от зарплаты до зарплаты, например с 10 марта по 9 апреля.

Доходы

Сначала необходимо зафиксировать все финансовые поступления, чтобы понимать, какой суммой вы располагаете. Следует учесть все источники дохода: зарплату, премию, подработки, деньги от сдачи квартиры в аренду и так далее. При нестабильном заработке есть смысл формировать бюджет, когда вы точно будете знать, какой суммой располагаете, например в день поступления денег на карточку.

Расходы

Первыми должны быть вписаны статьи расходов, без которых никак нельзя обойтись. Этот список будет выглядеть примерно следующим образом:

- Продукты (в том числе обеды на работе, если вы едите в столовой).

- Коммунальные платежи.

- Проезд.

- Мобильная связь.

- Интернет.

- Бытовая химия.

Естественно, перечень обязательных платежей будет своим для каждого человека и для каждой семьи. Плату за проезд могут сменить расходы на бензин. Люди с хроническими заболеваниями учтут траты на лекарства. В этот же список попадут выплаты по кредиту, взнос за детский сад и так далее. При этом традиционный поход в кино по субботам и подобные статьи расходов обязательными не являются.

Возьмите за правило каждый месяц откладывать деньги в «стабилизационный фонд». Это может быть фиксированная сумма или процент от дохода.

С оставшейся после вычета обязательных трат суммой можно поступить двумя способами:

- Вы распределяете деньги на развлечения, одежду и разные приятности.

- Вы делите оставшуюся сумму на количество дней в месяце.

С первым способом всё понятно: вы определяете, что 3 000 рублей потратите на кино, ещё столько же — на одежду и так далее. Второй метод стоит рассмотреть поподробнее.

Допустим, у вас осталось 15 500 рублей, а в месяце — 31 день. Значит, ежедневно вы можете тратить 500 рублей. При этом обязательные расходы уже учтены в бюджете, поэтому эти деньги рассчитаны только на приятные траты или форс-мажорные обстоятельства. Соответственно, если вы расходуете больше этой суммы в день, то уходите в минус, и в конце месяца придётся затянуть пояс потуже. Если вы не тратите ничего, то в течение двух недель накопите 7 000 рублей, которые можно потратить на что-то крупное.

Оставшиеся в конце финансового периода деньги можно прокутить или отложить. Первый путь приятный, второй — рациональный.

Как спланировать бюджет на год

Годовой финансовый план будет нуждаться в регулярной корректировке и по расходам, и по доходам, поэтому все столбцы в нём нужно создать в двойном экземпляре: прогноз и фактический показатель.

Доходы

Если у вас постоянный доход

При фиксированном размере заработка вы просто вписываете в раздел доходов зарплату и прочие стабильные поступления. Единственное, что прервёт привычный ход вещей, — отпускные. Обычно перед отпуском выдают деньги за дни, в течение которых вы будете отдыхать, но потом вы недосчитаетесь некоторой суммы в зарплате. Но в целом на этапе прогноза, особенно если составляете бюджет в первый раз, достаточно будет для всех месяцев использовать только размер зарплаты.

Если у вас непостоянный доход

При нерегулярных поступлениях есть три пути прогнозирования доходов:

1. Вы уверены, что ежемесячно будете получать достаточную для жизни сумму, хотя и не знаете её точного размера.

Вычислите свой средний доход и используйте его для расчёта. Если заработаете в каком-то месяце больше прогнозируемой суммы, перемещайте излишек в копилку. В неё вы залезете, если заработаете меньше среднего.

2. У вас нет постоянного дохода, и вы не уверены, что будет.

За основу для расчётов лучше взять минимальный доход. В этом случае планирование бюджета станет задачкой со звёздочкой, зато и финансовых неожиданностей не будет.

3. Часть вашего дохода стабильна, но точный размер заработка прогнозировать сложно.

Например, вы получаете фиксированный оклад, а наличие премии зависит от многих факторов. Тогда стоит распланировать бюджет так, чтобы стабильный заработок покрывал все первостепенные нужды, а на остальное будете тратить по ситуации.

Не забудьте учесть доходы, которые вы получаете нерегулярно: квартальную премию (раз в три месяца), возвращение налогового вычета (раз в год) и так далее.

Для примера возьмём ситуацию, когда большая часть дохода стабильна — это оклад. Минимальная премия составляет 3 000 рублей, этой цифрой и будем оперировать в прогнозе. Также отметим, что на юбилей в августе должны подарить не менее 20 000 рублей: родители обещали 15 000, друзья наверняка подарят не меньше 5 000.

Расходы

При планировании расходов запишите в столбцы месяцев обязательные траты: на еду, коммунальные услуги, проезд, мобильную связь, бытовую химию и так далее. Учтите, что зимой коммунальные платежи больше из-за отопления, а на мобильную связь, например, в мае вы потратите больше, так как собираетесь в отпуск. Эти изменения должны быть вписаны в бюджет.

Так, в примере видно, что в марте отопительный сезон закончился, поэтому последний увеличенный платёж за ЖКУ запланирован на апрель. Также отражён отпуск в мае. Составитель бюджета планирует поехать на три недели в гости к бабушке. Билеты уже куплены, поэтому эту трату учитывать нет смысла. ЖКУ считается по нормативам и не изменится.

При этом наш герой в течение трёх недель не будет тратиться на проезд. А расходы на еду он сократил в два раза: неделю он будет есть дома, а также возьмёт на себя часть расходов на продукты у бабушки.

Следующий шаг — фиксация обязательных, но нерегулярных трат. Допустим, в мае вам надо переоформить ОСАГО, в ноябре — заплатить налог за квартиру и машину, в мае у вас отпуск, в августе — юбилей, а в декабре заканчивается абонемент в спортзал. Отдельно учтите необходимость купить подарки на праздники.

Крупные расходы можно планировать двумя способами:

- Изыскать из месячного бюджета всю сумму целиком.

- Разделить её на несколько месяцев.

Герой примера воспользовался первым способом для планирования расходов на юбилей и вторым — для ОСАГО.

Осталось учесть в бюджете накопления и вычислить остаток. В примере на развлечения, по прогнозу, остаётся 8 020 рублей (258,7 рублей в день).

Корректировка бюджета

Ежемесячно после получения дохода из всех источников бюджет придётся корректировать, чтобы определиться с суммой, которая действительно есть на руках. По мере появления информации стоит также учитывать изменение расходов.

Человек из примера получил премию больше, чем рассчитывал.

Он также потратил чуть меньше на еду и мобильную связь, чуть больше — на ЖКУ. В итоге после всех обязательных вычетов у него на руках остаётся 12 535 рублей (404,3 рубля в день), что почти в два раза больше предыдущего результата.

Стоит помнить, что даже если вы крайне дисциплинированно придерживались финансового плана, составленного с учётом всех мелочей, обстоятельства могут серьёзно скорректировать бюджет. Потеря работы, повышение и прибавка к зарплате, рождение ребёнка — всё это потребует внесения серьёзных изменений в финансовую стратегию. Но даже плохо составленный бюджет лучше, чем вообще никакого.

ФИНАНСОВОЕ БЮДЖЕТИРОВАНИЕ

Финансовое бюджетирование представляет собой планирование доходов и расходов компании. За счет четкого планирования расходов можно спрогнозировать доходную часть деятельности, в том числе прибыль организации.

Основные ошибки при формировании финансовых бюджетов связаны с формальным отношением ответственных лиц к составлению тех или иных планов. В связи с этим ставятся задачи не только четкого планирования, но и контроля исполнения бюджетов, оценки результатов деятельности компании.

Принято считать, что наиболее высокий показатель исполнения бюджетов — 80–85 % и выше. В таком случае говорят о высоком качестве текущего планирования при сопоставлении плановых и фактических показателей по итогам деятельности в конце анализируемого периода. В качестве анализируемого периода чаще всего выступает календарный год, однако иногда наиболее эффективно анализировать деятельность компании в разрезе более коротких сроков (месяца, квартала).

В процессе финансового бюджетирования задействованы многие структурные подразделения компании. При этом консолидация данных может быть сосредоточена в одном подразделении, например, отделе (департаменте) бюджетирования. Суть такой структуры в том, чтобы собрать данные от разных подразделений в части планируемых расходных операций и свести общую картину силами одного подразделения. На основе имеющейся информации идет формирование итоговых бюджетов — бюджета доходов и расходов (БДР), бюджета движения денежных средств (БДДС).

Система финансового бюджетирования — это комплекс вспомогательных бюджетов, необходимых для формирования плана поступлений, расходований и прибыли компании.

На основании сформированных планов часто внедряют мотивационную составляющую, что обеспечивает менее формальное отношение к вопросу создания бюджетов со стороны работников компании. В ряде компаний от исполнения бюджетов зависит премия сотрудников, поэтому они более ответственно устанавливают плановые значения, стремятся к их достижению. Кроме того, повышаются координация и взаимодействие между смежными структурными подразделениями при достижении единой цели.

Сегодня финансовое бюджетирование признано основой для эффективного управления бизнесом. Это обусловлено необходимостью четкого планирования, координации и контроля.

Представим схематично основные этапы разработки системы бюджетирования:

- изучают структуру компании;

- анализируют и разрабатывают систему управленческого учета компании;

- изучают бизнес-процессы;

- анализируют рынки сбыта, конкурентную среду, реальные преимущества и недостатки компании и т. д.;

- оценивают трудовые ресурсы и кадровый потенциал;

- анализируют производственные возможности;

- разрабатывают систему планов;

- определяют лиц, ответственных за формирование планов;

- определяют структуру передачи данных (каждый работник должен знать, за какой раздел бюджета отвечает, в какие сроки и в какой форме должен передать данные на следующую ступень бюджетирования);

- устанавливают сроки формирования бюджетов и отчетов об их исполнении;

- вносят изменения в учетную политику с учетом внедрения системы бюджетирования;

- разрабатывают и внедряют бюджетный регламент или положение о системе бюджетирования;

- разрабатывают систему контроля (периодичность контроля, мотивация за счет исполнения бюджетов, механизм оценки деятельности компании, механизм внесения изменений в планы в соответствии с полученными фактическими данными).

Многие компании не считают нужным внедрять бюджетный регламент, однако такая позиция не совсем верная. Практика показывает, что использование этого нормативного акта обеспечивает слаженную работу системы бюджетирования. Утверждая документ, который будет описывать полный процесс бюджетирования на предприятии, можно значительно облегчить дальнейшее функционирование системы.

Бюджетный регламент должен включать:

- сроки начала и окончания планирования;

- сроки сведения фактических данных;

- полную схему участников бюджетного процесса с системой взаимодействия между ее звеньями;

- формы всех бюджетных документов с описанием методологии их формирования и оформления;

- мотивацию персонала и т. д.

Существует два основных принципа формирования бюджетов (особенно в части вспомогательных бюджетов):

- принцип «снизу вверх» — предполагает формирование бюджетов «внизу» разными структурными подразделениями компании и дальнейшую их передачу «наверх» для создания сводного плана;

- принцип «сверху вниз» — предполагает формирование сводного бюджета «наверху» исходя из целевых показателей, установленных руководством компании (управляющей компанией, советом директоров и др.), и дальнейший спуск установленных планов для подчиненных подразделений.

Бюджеты формируют в порядке, который предполагает создание отдельных вспомогательных бюджетов, способствующих составлению основных:

- бюджета продаж;

- бюджета производства;

- бюджета производственных запасов;

- бюджета прямых расходов на материалы;

- бюджета прямых расходов на оплату труда;

- бюджета производственной себестоимости реализованной продукции;

- бюджета накладных расходов (общепроизводственных, общехозяйственных, коммерческих, административных и др.);

- бюджета движения денежных средств;

- бюджета доходов и расходов;

- бюджетного баланса;

- инвестиционного бюджета.

К числу основных бюджетов в системе финансового бюджетирования принято относить БДДС, БДР, бюджетный баланс и инвестиционный бюджет. Их формирование возможно только при помощи операционных (вспомогательных) бюджетов, поэтому первостепенная задача в рамках внедрения системы финансового бюджетирования заключается в разработке комплекса взаимосвязанных форм бюджетов.

БЮДЖЕТ ПРОДАЖ

Бюджет продаж относится к вспомогательным бюджетам. Он предназначен для отражения информации о запланированном объеме сбыта, цене реализации единицы продукции и планируемом доходе от продажи каждого вида продукции. Зачастую в бюджет дополнительно включают раздел «График поступления денежных средств» с информацией о планируемых сроках получения денежных средств от реализации.

График поступления денежных средств необходим, если компания может реализовать товар и получить за него выручку в разные отчетные периоды, что не редкость при использовании системы оплаты «авансовый платеж – окончательный расчет».

Обычно планирование осуществляют для календарного года с дальнейшей детализацией по кварталам, месяцам и другим отчетным периодам. В планирование бюджета продаж могут быть вовлечены многие структурные подразделения компании: коммерческий отдел, договорной отдел, отдел сбыта, отдел маркетинга, отдел продаж, экономический отдел, отдел бюджетирования и др.

Порядок формирования бюджета продаж и контроля за его исполнением

Этап 1. Разрабатывают регламент бюджетирования, в котором должны быть определены ответственные структурные подразделения, сроки предоставления информации, сроки формирования бюджета продаж, формы и рекомендации по его заполнению и др.

Этап 2. Собирают данные о состоянии рынка сбыта, его конъюнктуры; анализируют конкурентов (включая потенциальных), их ценовую политику, преимущества и недостатки; оценивают собственную конкурентоспособность и финансовые возможности потенциальных покупателей.

Этап 3. Собирают данные о заключенных и планируемых к заключению договорах на поставку выпускаемой продукции (оказание услуг, выполнение работ).

Этап 4. Собирают данные о фактических объемах реализации предшествующих периодов.

Этап 5. Формируют бюджет продаж на календарный год с детализацией.

Этап 6. Собирают информацию об имеющихся условиях оплаты (или планируемых условиях оплаты в случае еще не заключенных договоров) за товары, услуги или работы.

Этап 7. Формируют График поступления денежных средств как составную часть бюджета продаж.

Этап 8. Ежемесячно (еженедельно, ежеквартально, ежедневно) контролируют исполнение бюджета в части объемов реализации (в натуральном и стоимостном выражении), исполнения покупателями/заказчиками условий заключенных договоров.

Этап 9. Составляют отчет об исполнении бюджета продаж, чтобы выявить отклонения плановых показателей от фактических (как правило, отчеты исполнения бюджетов формируют на ежемесячной основе).

Этап 10. Корректируют бюджет продаж на основании отчета об исполнении бюджета (в случае значительных отклонений фактических показателей от плановых).

Замечания

- Бюджет продаж можно назвать первым шагом в системе бюджетирования, так как с этого документа начинается любое планирование.

- На основе информации бюджета продаж формируют остальные операционные планы.

Рассмотрим пример оформления бюджета продаж с детализацией по кварталам (табл. 1).

|

Таблица 1. Бюджет продаж с детализацией по кварталам, тыс. руб. |

|||||

|

Показатель |

Период |

Итого |

|||

|

I кв. |

II кв. |

III кв. |

IV кв. |

||

|

Прогноз продаж |

|||||

|

Товар № 1 |

|||||

|

Планируемый объем продаж, ед. |

120 |

140 |

140 |

160 |

560 |

|

Прогнозируемая цена реализации единицы продукции |

10 |

10 |

10 |

12 |

х |

|

Выручка от реализации |

1200 |

1400 |

1400 |

1920 |

5920 |

|

Товар № 2 |

|||||

|

Планируемый объем продаж, ед. |

210 |

250 |

250 |

290 |

1000 |

|

Прогнозируемая цена реализации единицы продукции |

4000 |

4000 |

4000 |

6000 |

х |

|

Выручка от реализации |

840 |

1000 |

1000 |

1740 |

4580 |

|

Итого выручка |

2040 |

2400 |

2400 |

3660 |

10 500 |

|

График поступления денежных средств |

|||||

|

Остаток дебиторской задолженности на начало периода |

0 |

0 |

0 |

0 |

х |

|

Первый квартал |

2040 |

2040 |

|||

|

Второй квартал |

2400 |

2400 |

|||

|

Третий квартал |

2400 |

2400 |

|||

|

Четвертый квартал |

3660 |

3660 |

|||

|

Остаток дебиторской задолженности на конец периода |

0 |

0 |

0 |

0 |

х |

Раздел «Прогноз продаж» содержит данные о прогнозных объемах продаж каждой номенклатуры выпускаемой продукции (в натуральном и стоимостном выражении) с учетом планируемой стоимости реализации единицы продукции.

В разделе «График поступления денежных средств» представлены сведения о планируемых сроках поступления от покупателей или заказчиков денежных средств за отгруженную продукцию. В данном случае поступления планируются в месяце реализации, то есть условия оплаты не предполагают предоплаты.

БЮДЖЕТ ПРОИЗВОДСТВА И БЮДЖЕТ ПРОИЗВОДСТВЕННЫХ ЗАПАСОВ

Бюджет производства — один из основных документов в системе финансового бюджетирования. Он определяет производственные возможности компании с учетом ее производственной мощности, планируемого спроса на продукцию, имеющихся запасов готовой продукции на складах.

Учитывая данные факторы, составляют оптимальную производственную программу. С одной стороны, она будет обеспечивать предложением спрос на рынке, с другой — возможна к исполнению с точки зрения имеющихся производственных площадей, оборудования и кадрового потенциала.

В данном случае производственную программу нужно формировать так, чтобы выпускаемая продукция была востребована на рынке. Ведь в случае выпуска «лишнего» объема увеличатся расходы на хранение готовой продукции на складах. Ее нужно будет реализовать в кратчайшие сроки, поскольку производство не останавливается.

С другой стороны, выпускать продукцию, равную запланированному объему продаж, нерационально. Высока вероятность того, что изменится запланированный объем реализации или возникнут сбои в работе производства, в связи с чем любое предприятие формирует определенный страховой запас для обеспечения бесперебойной работы.

Выпуск продукции в объемах, значительно меньших, чем потребность рынка, также нерационален, так как предприятие теряет возможность получить дополнительную выручку.

Учитывая все факторы, влияющие на объем производства, необходимо сформировать производственную программу с учетом сведений о запасах продукции на начало и конец анализируемого периода. Бюджет производства может быть сформирован исключительно с точки зрения планируемых объемов изготовления продукции всех номенклатурных групп. В некоторых компаниях формируют бюджет производственных запасов как самостоятельный операционный план.

Рассмотрим пример оформления бюджета производства (табл. 2).

|

Таблица 2. Бюджет производства с включением сведений о производственных запасах, ед. |

|||||

|

Показатель |

Период |

Итого |

|||

|

I кв. |

II кв. |

III кв. |

IV кв. |

||

|

Товар № 1 |

|||||

|

Запас готовой продукции на начало периода |

10 |

20 |

25 |

30 |

х |

|

Прогноз объема производства |

130 |

145 |

145 |

155 |

575 |

|

Прогноз объема продаж |

120 |

140 |

140 |

160 |

560 |

|

Запас готовой продукции на конец периода |

20 |

25 |

30 |

25 |

х |

|

Товар № 2 |

|||||

|

Запас готовой продукции на начало периода |

0 |

10 |

20 |

40 |

х |

|

Прогноз объема производства |

220 |

260 |

270 |

270 |

1020 |

|

Прогноз объема продаж |

210 |

250 |

250 |

290 |

1000 |

|

Запас готовой продукции на конец периода |

10 |

20 |

40 |

20 |

х |

Бюджет производства состоит из нескольких разделов и учитывает следующую информацию:

- фактические остатки готовой продукции на начало анализируемого периода;

- планируемые объемы производства с учетом производственных возможностей компании и планируемых объемов реализации;

- планируемые остатки готовой продукции на конец анализируемого периода (рассчитывают следующим образом: запас готовой продукции на начало периода + планируемый объем производства – планируемый объем реализации).

Бюджет формируют также по каждой номенклатурной группе в отдельности.

БЮДЖЕТ ПРЯМЫХ РАСХОДОВ НА МАТЕРИАЛЫ

Под прямыми расходами на материалы понимают расходы на основные и вспомогательные материалы, комплектующие изделия, покупные полуфабрикаты и т. д., необходимые для производства продукции.

Бюджет прямых расходов на материалы формируют исходя из плановых объемов реализации и производства, норм расходования материалов на единицу продукции. В данном случае на начальном этапе формируют нормативы расходования материалов на изготовление единицы продукции каждой номенклатуры, а затем определяют нормативы материальных расходов на весь объем.

ОБРАТИТЕ ВНИМАНИЕ

Рекомендуем рассчитывать планируемые расходы на материалы не только для прогнозируемого объема реализации, но и для прогнозируемого объема производства, поскольку в рамках производственной деятельности придется расходовать материалы и на производство запасов готовой продукции.

График оплаты материалов стоит формировать исходя из общих объемов производства (не объемов продаж). Однако при формировании бюджета полной или производственной себестоимости реализованной продукции нужно брать сведения о материальных расходах применительно к объемам продаж.

Как формировать бюджет прямых расходов на материалы, показано в табл. 3.

|

Таблица 3. Бюджет прямых расходов на материалы, тыс. руб. |

|||||

|

Показатель |

Период |

Итого |

|||

|

I кв. |

II кв. |

III кв. |

IV кв. |

||

|

Товар № 1 |

|||||

|

Прогноз объема производства, ед. |

130 |

145 |

145 |

155 |

575 |

|

Материальные расходы для планируемого объема производства (норматив на единицу продукции — 2500 руб.) |

325 |

362,5 |

362,5 |

387,5 |

1437,5 |

|

Прогноз объема продаж, ед. |

120 |

140 |

140 |

160 |

560 |

|

Материальные расходы для планируемого объема продаж (норматив на единицу продукции — 2500 руб.) |

300 |

350 |

350 |

40 |

1400 |

|

Товар № 2 |

|||||

|

Прогноз объема производства, ед. |

220 |

260 |

270 |

270 |

1020 |

|

Материальные расходы для планируемого объема производства (норматив на единицу продукции — 1000 руб.) |

220 |

260 |

270 |

270 |

1020 |

|

Прогноз объема продаж, ед. |

210 |

250 |

250 |

290 |

1000 |

|

Материальные расходы для планируемого объема продаж (норматив на единицу продукции — 1000 руб.) |

210 |

250 |

250 |

290 |

1000 |

Материальные расходы также планируют в разрезе номенклатурных групп предприятия в зависимости от запланированных нормативов расходования материальных ресурсов. В рассматриваемом примере для товара № 1 норматив материальных расходов на единицу продукции составляет 2500 руб., для товара № 2 — 1000 руб.

Имея сведения о нормативном значении материальных расходов на производство единицы продукции, формируют план расходов на материалы для каждой номенклатурной группы в отдельности. В данном случае рассчитан план и для объемов реализации, и для объемов производства, что понадобится для построения бюджета закупок материалов и себестоимости готовой продукции.

БЮДЖЕТ ЗАКУПОК МАТЕРИАЛОВ

Бюджет закупок материалов необходим для дальнейшего включения сведений в бюджет движения денежных средств. В данном случае нужно включать сведения о потребности в материалах для изготовления того количества изделий, которое запланировано в соответствии с производственной программой (не бюджетом продаж).

Планируемый объем закупок формируют исходя из:

- суммы запасов материалов на начало периода;

- суммы закупок материалов, необходимых для изготовления планируемого объема производства.

В случае необходимости создают страховой запас, чтобы обеспечить бесперебойный производственный процесс.

Бюджет закупок материалов формируют аналогично графику поступления денежных средств от реализации (см. табл. 1), учитывая условия оплаты, предусмотренные договорами поставки. Пример формирования бюджета — в табл. 4.

|

Таблица 4. Бюджет закупок материалов, тыс. руб. |

|||||

|

Показатель |

Период |

Итого |

|||

|

I кв. |

II кв. |

III кв. |

IV кв. |

||

|

Остаток кредиторской задолженности на начало периода |

0 |

0 |

0 |

0 |

х |

|

Первый квартал |

545 |

545 |

|||

|

Второй квартал |

622,5 |

622,5 |

|||

|

Третий квартал |

632,5 |

632,5 |

|||

|

Четвертый квартал |

657,5 |

657,5 |

|||

|

Остаток кредиторской задолженности на конец периода |

0 |

0 |

0 |

0 |

х |

В рассматриваемом примере представлен вариант, когда условия оплаты не предполагают осуществления авансовых платежей.

БЮДЖЕТ ПРЯМЫХ РАСХОДОВ НА ОПЛАТУ ТРУДА

В данном случае принимают к планированию расходы на основную и дополнительную заработную плату основных производственных рабочих (можно включать расходы на выплату соответствующих страховых взносов).

К расходам на оплату труда основных производственных рабочих относят:

- затраты на оплату труда, начисляемую за выполнение работ (оклад, тарифная ставка);

- начисления стимулирующего характера (премии, надбавки);

- компенсации, которые включают начисления за неотработанное время.

При планировании расходов на оплату труда учитывают:

- количество основных производственных рабочих;

- планируемые сокращения или набор персонала;

- форму оплаты труда для основных производственных рабочих (повременная или сдельная);

- норматив трудоемкости на изготовление единицы продукции или норматив расходов на оплату труда рабочих при изготовлении единицы продукции;

- объем продаж;

- объем производства.

Как при планировании бюджета прямых расходов на материалы, здесь также рекомендуем рассчитывать план и для объема производства, и для объема реализации. В первом случае полученная информация понадобится для составления бюджетов движения денежных средств, во втором — для формирования бюджета доходов и расходов и себестоимости реализованной продукции.

В таблице 5 приведен пример формирования бюджета прямых расходов на оплату труда основных производственных рабочих (табл. 5).

|

Таблица 5. Бюджет прямых расходов на оплату труда основных производственных рабочих, тыс. руб. |

|||||

|

Показатель |

Период |

Итого |

|||

|

I кв. |

II кв. |

III кв. |

IV кв. |

||

|

Товар № 1 |

|||||

|

Прогноз объема производства, ед. |

130 |

145 |

145 |

155 |

575 |

|

Расходы на оплату труда в расчете на объем производства (норматив на единицу продукции — 3200 руб.) |

416 |

464 |

464 |

496 |

1840 |

|

Прогноз объема продаж, ед. |

120 |

140 |

140 |

160 |

560 |

|

Расходы на оплату труда в расчете на объем продаж (норматив на единицу продукции — 3200 руб.) |

384 |

448 |

448 |

512 |

1792 |

|

Товар № 2 |

|||||

|

Прогноз объема производства, ед. |

220 |

260 |

270 |

270 |

1020 |

|

Расходы на оплату труда в расчете на объем производства (норматив на единицу продукции — 2100 руб.) |

462 |

546 |

567 |

567 |

2142 |

|

Прогноз объема продаж, ед. |

210 |

250 |

250 |

290 |

1000 |

|

Расходы на оплату труда в расчете на объем продаж (норматив на единицу продукции — 2100 руб.) |

441 |

525 |

525 |

609 |

2100 |

Важный момент: вносить данные по уплате страховых взносов не обязательно. Эту информацию можно включить в дальнейшем в бюджеты себестоимости, бюджеты доходов и расходов и т. д.

БЮДЖЕТ НАКЛАДНЫХ РАСХОДОВ

Данный документ предприятия формируют по-разному. Одни выделяют накладные расходы в отдельный самостоятельный бюджет, другие делят их на общепроизводственные и общехозяйственные.

Для простоты учета рассмотрим бюджет, сформированный для всех накладных расходов. В данном случае будем включать в бюджет расходы компании, которые не имеют непосредственного отношения к производственному процессу. К таким расходам относятся:

- аренда помещений;

- амортизация;

- оплата труда сотрудников, не принимающих непосредственного участия в производственном процессе;

- расходы на охрану труда;

- затраты на ремонт и обслуживание помещений;

- командировочные расходы;

- расходы на обучение;

- затраты на консультационные услуги;

- расходы на приобретение канцелярских товаров;

- расходы на телефонию и Интернет;

- расходы на почтовые услуги и др.

Накладные расходы не имеют прямого отношения к процессу производства, поэтому в состав себестоимости переносят свою стоимость косвенно. Косвенное перенесение стоимости в состав себестоимости осуществляется пропорционально выбранной базе распределения, которая должна быть закреплена в условиях учетной политики компании. Наиболее распространенной базой распределения выступает оплата труда основных производственных рабочих (ОПР).

Рассмотрим пример формирования бюджета накладных расходов по кварталам (табл. 6).

|

Таблица 6. Бюджет накладных расходов, тыс. руб. |

|||||

|

Показатель |

Период |

Итого |

|||

|

I кв. |

II кв. |

III кв. |

IV кв. |

||

|

Аренда |

90 |

90 |

90 |

90 |

360 |

|

Амортизация |

3 |

3 |

3 |

3 |

12 |

|

Оплата труда |

150 |

150 |

150 |

150 |

600 |

|

Страховые взносы (30 %) |

45 |

45 |

45 |

45 |

180 |

|

Расходы на содержание помещений, текущий ремонт и др. |

20 |

20 |

20 |

20 |

80 |

|

Прочие расходы |

10 |

10 |

10 |

10 |

40 |

|

Итого |

318 |

318 |

318 |

318 |

1272 |

БЮДЖЕТ ПРОИЗВОДСТВЕННОЙ СЕБЕСТОИМОСТИ РЕАЛИЗОВАННОЙ ПРОДУКЦИИ

В состав производственной себестоимости включают все расходы, за исключением внепроизводственной статьи затрат. К внепроизводственным расходам относят расходы, связанные с реализацией и сбытом продукции:

- подготовка продукции к транспортировке;

- тара и упаковка;

- доставка;

- рекламные расходы и др.

В состав себестоимости включают прямые и косвенные расходы. Для рассматриваемого примера в качестве прямых расходов выступают:

- материальные расходы;

- расходы на оплату труда основных производственных рабочих;

- страховые взносы.

В качестве косвенных расходов выступают расходы на амортизацию, аренду, оплату труда и страховые взносы (не основных производственных рабочих), затраты на содержание помещений и др.

Пример формирования бюджета производственной себестоимости продукции представлен в табл. 7.

|

Таблица 7. Бюджет производственной себестоимости реализованной продукции, руб. |

||||||

|

№ п/п |

Показатель |

Период |

Источник информации |

|||

|

I кв. |

II кв. |

III кв. |

IV кв. |

|||

|

1 |

Товар № 1 |

|||||

|

1.1 |

Запасы готовой продукции на начало периода |

70 245 |

150 000 |

187 500 |

225 000 |

I кв. — бухучет II–IV кв. — п. 1.7 |

|

1.2 |

Материальные расходы |

325 000 |

362 500 |

362 500 |

387 500 |

табл. 3 |

|

1.3 |

Расходы на оплату труда ОПР |

416 000 |

464 000 |

464 000 |

496 000 |

табл. 5 |

|

1.4 |

Страховые взносы |

124 800 |

139 200 |

139 200 |

148 800 |

30 % от ФОТ |

|

1.5 |

Накладные расходы |

150 669,70 |

146 091,09 |

143 115,42 |

148 380,06 |

табл. 6 |

|

1.6 |

Себестоимость произведенной продукции |

1 016 469,70 |

1 111 791,09 |

1 108 815,42 |

1 180 680,06 |

п. 1.2 + п. 1.3 + п. 1.4 + п. 1.5 |

|

1.7 |

Запасы готовой продукции на конец периода |

150 000 |

187 500 |

225 000 |

187 500 |

табл. 2 |

|

Себестоимость реализованной продукции (товар № 1) |

936 714,70 |

1 074 291,09 |

1 071 315,42 |

1 218 180,06 |

п. 1.1 + п. 1.6 – п. 1.7 |

|

|

2 |

Товар № 2 |

|||||

|

2.1 |

Запасы готовой продукции на начало периода |

0 |

37 549 |

75 098 |

150 196 |

I кв. — бухучет II–IV кв. — п. 1.7 |

|

2.2 |

Материальные расходы |

220 000 |

260 000 |

270 00 |

270 000 |

табл. 3 |

|

2.3 |

Расходы на оплату труда ОПР |

462 000 |

546 000 |

567 000 |

567 000 |

табл. 5 |

|

2.4 |

Страховые взносы |

138 600 |

163 800 |

170 100 |

170 100 |

30 % от ФОТ |

|

2.5 |

Накладные расходы |

167 330,30 |

171 908,91 |

174 884,58 |

169 619,94 |

табл. 6 |

|

2.6 |

Себестоимость произведенной продукции |

987 930,30 |

1 141 708,91 |

1 181 984,58 |

1 176 719,94 |

п. 1.2 + п. 1.3 + п. 1.4 + п. 1.5 |

|

2.7 |

Запасы готовой продукции на конец периода |

37 549 |

75 098 |

150 196 |

75 098 |

табл. 2 |

|

Себестоимость реализованной продукции (товар № 2) |

950 381,30 |

1 104 159,91 |

1 106 886,58 |

1 251 817,94 |

п. 1.1 + п. 1.6 – п. 1.7 |

|

|

Всего (товар № 1 плюс товар № 2) |

1 887 096 |

2 178 451 |

2 178 202 |

2 469 998 |

8 713 747 |

Для рассматриваемого примера при формировании бюджета себестоимости реализованной продукции изначально была рассчитана себестоимость всего объема произведенной продукции (на основании данных табл. 3 и 5). Исходя из данной информации, в дальнейшем рассчитали себестоимость продукции, планируемой к реализации.

БЮДЖЕТ ДОХОДОВ И РАСХОДОВ

Бюджет доходов и расходов визуально напоминает форму № 2 бухгалтерской отчетности (отчет о финансовых результатах). БДР допустимо разрабатывать под себя. Можно включать в бюджет или исключать из него какие-либо разделы.

Бюджет доходов и расходов формируют исходя из количества продукции, планируемой к реализации, и выручки, которую предприятие планирует получить от продажи этого количества. В этот бюджет попадают только расходы, которые имеют отношение к производству того количества продукции, которое планируется реализовать. Следовательно, расходы, необходимые для производства продукции на склад в качестве запаса, не будут учтены в данном документе.

Пример формирования БДР компании — в табл. 8.

|

Таблица 8. Бюджет доходов и расходов компании, руб. |

|||||

|

Показатель |

Период |

Итого |

|||

|

I кв. |

II кв. |

III кв. |

IV кв. |

||

|

Товар № 1 |

|||||

|

Выручка от реализации |

1 200 000 |

1 400 000 |

1 400 000 |

1 920 000 |

5 920 000 |

|

Себестоимость |

936 714,70 |

1 074 291,09 |

1 071 315,42 |

1 218 180,06 |

4 300 501,27 |

|

Прибыль (убыток) от реализации |

263 285,30 |

325 708,91 |

328 684,58 |

701 819,94 |

1 619 498,73 |

|

Товар № 2 |

|||||

|

Выручка от реализации |

840 000 |

1 000 000 |

1 000 000 |

1 740 000 |

4 580 000 |

|

Себестоимость |

950 381,30 |

1 104 159,91 |

1 106 886,58 |

1 251 817,94 |

4 413 245,73 |

|

Прибыль (убыток) от реализации |

–110 381,30 |

–104 159,91 |

–106 886,58 |

488 182,06 |

166 754,27 |

|

Выручка от реализации, всего |

2 040 000 |

2 400 000 |

2 400 000 |

3 660 000 |

10 500 000 |

|

Себестоимость, всего |

1 887 096 |

2 178 451 |

2 178 202 |

2 469 998 |

8 713 747 |

|

Прибыль (убыток) от реализации, всего |

152 904 |

221 549 |

221 798 |

1 190 002 |

1 786 253 |

В данном случае при наличии нескольких номенклатурных групп выпускаемой продукции стоит формировать бюджет доходов и расходов для каждой номенклатуры в отдельности. Подобный анализ помогает определить уровень рентабельности каждого вида выпускаемой продукции. Например, в рассматриваемом примере выпуск товара № 1 экономически более выгоден, чем выпуск товара № 2.

Нужно обратить внимание, что в первом, втором и третьем кварталах выпуск товара № 2 убыточен, при этом убыток от его реализации компенсируется за счет прибыли от продажи товара № 1. Исключением является четвертый квартал, когда компания может получить прибыль от реализации товара № 2.

За счет чего произошло изменение? Во-первых, в четвертом квартале (см. табл. 1) планируется значительный рост выручки от продаж, на что в большей степени повлияло повышение цены реализации единицы продукции.

Во-вторых, в четвертом квартале наблюдается небольшой рост объемов реализации, что также повлияет на размер выручки. При этом размер косвенных расходов практически не изменяется, в связи с чем нагрузка доли косвенных расходов на каждую единицу продукции становится меньше.

Поскольку финансовое бюджетирование нацелено не только на четкое и отлаженное планирование, но и на осуществление своевременных корректировок и уточнений, в данном случае стоит рассмотреть возможность увеличить цену реализации единицы товара № 2. Это может повлиять и на объем продаж. Второй вариант — наращивание объемов реализации (например, путем поиска новых рынков сбыта).

БЮДЖЕТ ДВИЖЕНИЯ ДЕНЕЖНЫХ СРЕДСТВ, ИНВЕСТИЦИОННЫЙ БЮДЖЕТ

Инвестиционный бюджет может выступать в качестве самостоятельного бюджета или в составе бюджета движения денежных средств. Структурно БДДС представляет собой движение денежных потоков (по расчетным счетам и/или в кассе), отражая планируемые поступления и расходования денежных средств в процессе хозяйственной деятельности.

Для формирования БДДС денежные потоки классифицируют следующим образом:

- потоки от основной деятельности, то есть от обычной деятельности;

- потоки от финансовой деятельности — связаны с привлечением предприятием финансирования на долговой или долевой основе (изменяют величину и структуру капитала и заемных средств предприятия);

- потоки от инвестиционной деятельности — связаны с приобретением, созданием или выбытием внеоборотных активов предприятия.

Зачастую в БДДС включается информация только по основной деятельности, а все прочие денежные потоки формируют отдельные бюджеты. Особенно это касается инвестиционного бюджета.

Вопрос включения тех или иных сведений в БДДС остается на усмотрение вышестоящего руководства. Все зависит от поставленных задач.

Поэтапная разработка бюджета движения денежных средств

Этап 1. Устанавливают фактические показатели остатков денежных средств на расчетных счетах и (или) в кассе предприятия на конец предшествующего отчетного периода.

Этап 2. Планируют поступления и расходования денежных средств в соответствии с запланированным объемом производства, инвестиционными планами, прогнозируемыми расходами и т. д. Важный момент: для детального планирования наиболее эффективно использовать операционные бюджеты, чтобы не перегружать информацией БДДС.

Плановые поступления денежных средств формируют с учетом конкретных или планируемых условий оплаты. С этой целью дополнительно составляют вспомогательные бюджеты — графики поступления денежных средств (аналогичные графику в табл. 1).

При планировании расходов учитывают данные из вспомогательных бюджетов или графиков оплаты (материалов, электроэнергии, аренды и др.) в соответствии с условиями оплаты (по договорам поставки, аренды и т. д.). Так, за аренду могут платить с опережением сразу за квартал; за электроэнергию и коммунальные платежи — в следующем месяце по факту расхода. Именно поэтому настоятельно рекомендуем формировать отдельные графики оплаты, соответствующие всем условиям оплаты, итоговые значения которых попадают в бюджет движения денежных средств.

Этап 3. Рассчитывают сash flow по каждому типу деятельности (текущая, финансовая, инвестиционная).

К СВЕДЕНИЮ

Сash flow представляет собой разницу между поступлениями и расходованиями денежных средств.

Этап 4. Определяют излишек или недостаток денежных средств на конец месяца.

Многие формируют бюджет движения денежных средств не совсем корректно, и он становится в определенной степени идентичным бюджету доходов и расходов, что в корне неверно.

Во-первых, БДДС отражает все денежные потоки компании вне зависимости от реализации продукции, в то время как бюджет доходов и расходов привязан к факту (плану) реализации продукции, в том числе по понесенным расходам.

Во-вторых, денежные потоки для БДДС формируют с учетом налога на добавленную стоимость (исполнители соблюдают это не всегда), что обусловлено фактом получения и расходования денежных средств. Так, за материал компания платит с учетом НДС. Одновременно с этим за реализованную продукцию она получает денежные средства с учетом данного налога.

При формировании отдельных графиков поступлений и расходований (оплаты) денежных средств БДДС можно составлять в упрощенной форме, включая только итоговые показатели по приходу и расходу средств. Весьма эффективный вариант при формировании БДДС с помощью MS Excel — использовать функцию группировки, которая позволяет скрывать и раскрывать необходимые разделы с помощью бокового меню при выборе символов «+» и «–».

Рассмотрим упрощенный бюджет движения денежных средств (табл. 9).

|

Таблица 9. Упрощенный бюджет движения денежных средств, тыс. руб. |

|||||

|

№ п/п |

Показатель |

Период |

|||

|

I кв. |

II кв. |

III кв. |

IV кв. |

||

|

1 |

Остаток денежных средств на начало периода |

1200 |

900 |

1000 |

1500 |

|

2 |

Поступления денежных средств |

4200 |

4200 |

4500 |

4800 |

|

2.1 |

Поступления по текущей (основной) деятельности |

3200 |

3200 |

3500 |

3800 |

|

2.2 |

Поступления по финансовой деятельности |

0 |

0 |

0 |

0 |

|

2.3 |

Поступления по инвестиционной деятельности |

1000 |

1000 |

1000 |

1000 |

|

3 |

Расходования денежных средств |

4500 |

4100 |

4000 |

4200 |

|

3.1 |

Расходования по текущей (основной) деятельности |

3700 |

3300 |

3200 |

3400 |

|

3.2 |

Расходования по финансовой деятельности |

0 |

0 |

0 |

0 |

|

3.3 |

Расходования по инвестиционной деятельности |

800 |

800 |

800 |

800 |

|

4 |

Cash flow от основной деятельности |

–500 |

–100 |

300 |

400 |

|

5 |

Cash flow от финансовой деятельности |

0 |

0 |

0 |

0 |

|

6 |

Cash flow от инвестиционной деятельности |

200 |

200 |

200 |

200 |

|

7 |

Излишек/недостаток денежных средств на конец периода |

–300 |

100 |

500 |

600 |

|

8 |

Остаток денежных средств на конец периода |

900 |

1000 |

1500 |

2100 |

Данный бюджет позволяет увидеть все денежные потоки компании в соответствии с рассмотренной ранее классификацией: от основной, инвестиционной и финансовой деятельности. Благодаря расчетам cash flow (пп. 4–6 табл. 9) и излишка (недостатка) денежных средств можно проанализировать, по каким сферам деятельности наблюдается положительная и отрицательная тенденция.

Для рассматриваемого примера в первом квартале по основной деятельности расход денежных средств превышает значения по поступлениям, что компенсируется за счет наличия денежных средств на начало периода и излишка средств по инвестиционной деятельности. Это суммарно способствовало положительному результату, запланированному по строке «Остаток денежных средств на конец периода» табл. 9.

ЗАКЛЮЧЕНИЕ

Внедрение системы финансового бюджетирования позволяет не только контролировать притоки и оттоки денежных средств, следить за показателями доходности, но и оценивать платежеспособность компании, финансовые результаты ее деятельности.

Для качественного функционирования системы нужно комплексно подойти к вопросам внедрения, разработать внутренний нормативный документ для обобщения всей информации по системе. Она должна разъяснять этапы внедрения, степень ответственности лиц, формирующих определенные бюджеты, а также сроки исполнения и особенности осуществления контрольных функций.

Наибольшей результативности можно добиться, разрабатывая формы каждого вида бюджета и отчета о его исполнении. Лучшим способом по праву считается вариант внедрения системы операционных (вспомогательных) бюджетов, которые нужны для формирования основных бюджетов. К рангу основных относят бюджет доходов и расходов и бюджет движения денежных средств.

Статья опубликована в журнале «Планово-экономический отдел» № 1, 2019.

Здравствуйте, друзья!

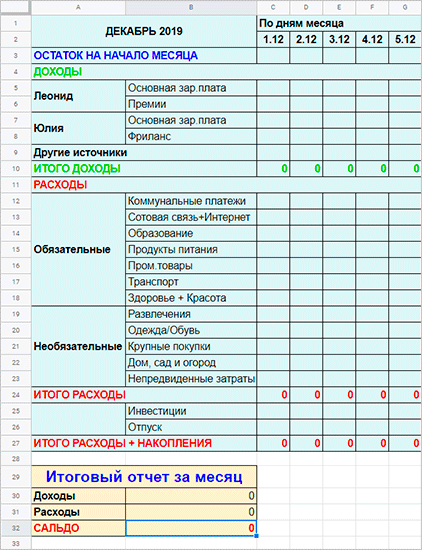

Вот какие оправдания слышатся часто от людей в ответ на вопрос, почему они не ведут учет личных финансов: “Это пустая трата времени, потому что сколько получили, столько и израсходовали”, “Это скучно и отнимает много времени” и тому подобное. А самое главное, большинство считает, что эта информация им ничего не даст.

Простая таблица доходов и расходов, которую мы сегодня рассмотрим, не только поможет увидеть реальную картину ваших финансов, но также найти скрытые резервы и открыть новые возможности.

В статье мы постараемся развеять миф о том, что планирование и учет – это бесполезный и долгий процесс. Ежедневно такая работа занимает 1 – 2 минуты. Чуть больше в конце месяца, когда надо проанализировать итоги и наметить план на следующий период.

Многолетний опыт показывает, что пользы от таблицы несоизмеримо больше, чем затраченного на ее составление времени.

Что это за таблица, и для чего ее надо вести

Таблицу доходов и расходов мы рассматриваем как обязательный элемент ведения семейного бюджета. Это документ, в котором отражена вся финансовая жизнь семьи. Когда у вас есть четкая картина перед глазами, что вы заработали и куда потратили, то не остается вопросов про утекающие сквозь пальцы деньги, дыру в кармане и невозможность отвести детей на море.

Как бы вы ни относились к деньгам, они есть в вашей жизни и, надеемся, всегда будут. Если вы ими не управляете, то они управляют вами. Устраивает такая ситуация?

У них нет эмоциональных и спонтанных покупок, нет долгов. Зато есть капитал на “черный день”, долгосрочные инвестиции, деньги на развлечения, отпуск и образование детей.

Естественно, если сидеть на попе ровно и просто каждый день заполнять табличку, то ничего с неба не свалится. Цифры помогают увидеть, есть ли “черные” дыры в вашем кошельке, куда исчезают все деньги, варианты экономии. А самое главное, на наш взгляд, они меняют мышление, когда появляется желание изменить текущее положение дел: повысить доходы и оптимизировать расходы.

В семьях по-разному относятся к деньгам и их учету. В каких-то все контролирует один человек (как правило, тот, кто больше зарабатывает) и выдает нужные суммы на расходы. В этом случае и таблицу удобнее составлять ему, потому что часто вторая половинка не знает реального финансового положения.

Например, оплата коммунальных услуг или проезда в общественном транспорте, покупка продуктов или бензина для семейной машины. Мы говорим здесь о крупных затратах, которые могут существенно повлиять на финансовое положение семьи в этом месяце или году.

Например, в некоторых семьях всегда обсуждается покупка бытовой техники, мобильных гаджетов, предстоящий отпуск или расходы на образование детей и развлечения, ремонт в доме и пр.

При таком раскладе учет финансов может вести любой член семьи. Но к сожалению, без взаимного доверия и согласия процесс будет затруднен. Знаю случаи, когда муж категорически отказывался сообщать жене свои траты, потому что считал, что это ущемляет его независимость и, вообще, ниже его достоинства. Понятно, что объективного семейного бюджета получить при таком раскладе вряд ли удастся.

И знаtv ситуацию, когда жене приходилось правдой и неправдой все-таки получать нужную информацию от мужа. В конце месяца она показала ему результаты. Он был шокирован, что около 50 тыс. рублей ушли на покупки, которые были совсем не обязательны семье. И на следующий месяц он вместе с женой определил основные статьи расходов и необходимые на них суммы, самостоятельно заносил все траты в таблицу, стараясь не выходить за план. Только это позволило сэкономить те же 50 тыс. рублей и отложить их на предстоящий ремонт кухни.

Принципы ведения таблицы

- в блокноте или тетради с помощью ручки и калькулятора;

- в электронных таблицах Excel или Google Таблицах;

- в компьютерных программах и мобильных приложениях для ведения домашнего бюджета.

Выбирайте любой, но соблюдайте главные принципы.

Тогда вы получите реальный домашний бюджет, который позволит правильно планировать и правильно распределять деньги.

А это уже путь к составлению полноценного личного финансового плана, в котором есть место для реализации краткосрочных и долгосрочных целей.

- Регулярность. Лучше всего ежедневно вносить все, что пришло и ушло из вашего семейного кошелька. Ни в коем случае не запоминайте. Забудете. Если расплачиваетесь банковскими картами, то в конце дня внесите суммы из истории операций. Если используете наличные, сохраняйте чеки или где-то в телефоне (например, в заметках) напишите расходы.

- Терпение. Первый месяц вам может быть тяжело и захочется все бросить. У многих так бываеи, и они, к сожалению, перестают вести таблицу. Делают это вручную, и просто не хватает терпения записывать в блокнот цифры, а потом их считать. Но можно подготовить для себя электронную таблицу и автоматизировала процесс. И ей пользоваться несколько лет. По времени занимает 1 – 2 минуты вечером. Чуть ниже мы дадим вам этот вариант для примера.

- Охват всех членов семьи. Это обязательное условие. Муж (жена), дети, бабушка (дедушка) и прочие домочадцы должны каждый день сообщать вам свои доходы и расходы. Лучше не позволять каждому вносить самостоятельно цифры в таблицу. Большая вероятность, что кто-то из них ошибется, и картина исказится. Наверное, для некоторых семей выполнение этого принципа окажется самым сложным. Придется поработать с каждым и выработать эту полезную привычку.

- Совместное обсуждение итогов и планов на следующий месяц. Это может быть очень увлекательно и реально объединять семью.

Этапы составления таблицы

Из принципов вытекают и основные этапы составления таблицы. Мы будем показывать на примере своей электронной версии домашней бухгалтерии, которая ведется в Google Таблицах. Но то же самое можно сделать вручную на бумаге, перечертив в тетрадь наш образец, или в Excel, создав аналогичную таблицу.

Простая схема ведения семейного бюджета выглядит так:

Этап 1. Подготовка.

Если вы впервые занялись бюджетированием, то первые 1 – 2 месяца (многим хватает и одного) доходы и расходы лучше разбить на каждый день. Можно уже на этом этапе сразу сформировать категории или сделать это на следующий месяц. Они у каждой семьи будут разные.

- обязательные (коммунальные платежи, сотовая связь + интернет, образование, продукты питания, промтовары, транспорт, здоровье + красота);

- необязательные (развлечения, одежда/обувь, крупные покупки, дом, сад и огород);

- непредвиденные затраты – 10 % от всех расходов.

Обязательно добавьте графу “На начало месяца”. Это то, что осталось в кошельке или на банковских картах. Эти деньги будут тратиться в первых числах месяца до получения очередных доходов.

Посмотрите фрагмент таблицы на каждый день месяца. Полный вариант можно скачать по ссылке. Чтобы она у вас не пропала, скачайте таблицу себе на Google Диск. Для этого в меню выберите “Файл” – “Создать копию”.

Меняйте статьи, убирайте ненужные и добавляйте свои категории. Обратите внимание на 0 в строках. Там заведены формулы.

Вносите цифры в ячейки доходов – в строке “Итого доходы” автоматически подсчитываются суммы.

То же самое и по расходам. Внизу дана отчетная таблица за месяц, где выводится итоговое сальдо.

Этап 2. Анализ после 1 – 2 месяцев ведения бюджета.

На этом этапе таблица меняется. Вы уже знаете свои основные статьи доходов и расходов, примерные суммы по каждой из них. Пришло время проанализировать результаты. Если в конце месяца получили экономию, с бюджетом все в порядке. Если идет перерасход, надо срочно искать причину и разрабатывать план по устранению дыр. Каждый сам решает, от каких трат можно отказаться совсем, что делать реже, где и как покупать дешевле и пр. Ваша задача при распределении денег не просто выйти в 0, когда Доходы = Расходы, но и получить заветную Экономию.

Этап 3. Корректировка.

Таблицу на этом этапе мы сделали по-другому. Появились графы “План”, “Факт” и “Отклонение”.

- В начале месяца ввожу цифры в графу “Остаток на начало месяца”. Она должна быть равна сумме из ячейки “Экономия/Перерасход” по факту из предыдущего месяца или вашим наличным в кошельке, на банковской карте. Сумма идет одинаковая и по факту, и по плану.

- Потом заполняете колонку “План” на основе анализа данных за предыдущие периоды и ваших планов на этот месяц. Например, в ноябре вам надо было заплатить налог на имущество, поэтому вы заранее планируете эту сумму.

- В течение всего месяца идет заполнение колонки “Факт”. Каждый день в ячейку соответствующей статьи вы просто вводите нужные цифры. Чтобы они суммировались автоматически, надо представить их в виде формулы.

Тогда запись в ячейке D6 будет выглядеть так: = (6 000 + 18 000). Но в самой ячейке у вас сразу отобразится сумма 24 000.

Если вы получаете зарплату не 2 раза в месяц, а чаще, вы просто наводите мышкой на ячейку и в появившейся формуле в скобках продолжаете добавлять цифры. Сумма считается автоматически.

- Итоги по графам рассчитываются автоматически. Вы видите опять 0 в соответствующих ячейках. Если наведете на 0 мышкой, то появится формула.

- Образец таблицы учета на каждый день скачайте по этой ссылке.

- Более простой вариант здесь.

Этап 4. Продолжение ведения семейного бюджета.

На каждый месяц можно добавлять новый лист в таблицу.

Нажмите на “+” в левом нижнем углу. В конце года можно подвести итоги и заполнить отчетную годовую таблицу.

Продвинутые пользователи составляют диаграммы, рассчитывают в процентах долю каждой статьи в семейном бюджете.

Мы отдельно хотим остановиться на статье “Накопления”. Считаем, что каждая семья обязана ее иметь. Деньги на нее можно перечислять не в конце месяца, когда уже все истрачено, а с самого первого дохода в текущем периоде.

Вы сами должны определить, сколько вы будете переводить в накопления. Финансовые консультанты рекомендуют не менее 10 % от ежемесячных доходов. Главное, что это надо делать регулярно и до текущих трат.

Многие часто уверяют, что у них просто нет суммы, чтобы откладывать ее в накопления. А мы уверены, что есть. Представьте ситуацию, что в следующем месяце вам повысили плату за коммунальные услуги на 10 %. Вы не станете ее вносить? Станете и найдете где сэкономить, чтобы заплатить за квартиру. Так почему государству вы находите 10 %, а себе нет?

Выбрали вкладку “Файл” – “Создать” – “Создать документ по шаблону”. Нашли, например, “Месячный бюджет” и “Годовой семейный бюджет”.

Для домашнего пользования они хорошо подходят.

Можно под себя изменить названия статей, добавить или удалить категории. Итоги тоже подсчитываются автоматически.

Заключение

В заключение хотим попросить вас только об одном – начните учитывать свои доходы и расходы прямо сейчас. Пусть это будет 1 000 руб. в месяц. Уверяем, что это только начало. Потом вы поймете, что сможете откладывать и больше. А дальше в голове станут появляться идеи, как повысить свои доходы.

Если не сидеть на диване перед телевизором, то и у вас появится мышление инвестора и обеспеченного человека.

Всем искренне желаем удачи и финансовой независимости.

!!! Полезный материал! Сборник статей по пяти ключевым темам системного менеджмента. Скачать >

Введение

Суть статьи – представить основные понятия управления предприятием посредством бюджетов в простом наглядном виде, чтобы директор или финансовый директор смог быстро разобраться, в чем особенности бюджетирования, в чем его преимущество по сравнению с системой управления, имеющейся на его предприятии.

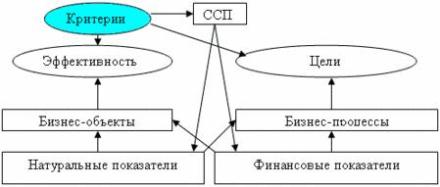

Сразу заметим, что мы представляем расширенную трактовку бюджетирования, включая в него систему сбалансированных показателей (ССП) и подразумевая контекст менеджмента качества: процессный подход, постоянное улучшение, измеряемое качество продукта, работ (услуг).

Концепция

Бюджетирование, как способ детального учета и оптимизации затрат в управлении, разработан достаточно давно и даже уже успел устареть в Европе, где применяется в течении последних 50 лет фактически на всех предприятиях.

Внедрять бюджетирование на наших предприятиях в этом базовом, изначальном виде, это закладывать устаревшую технологию управления. Но и отказываться от бюджетирования на наш взгляд ошибочно, поскольку сама схема бюджетирования еще не исчерпала всех своих возможностей. Поэтому у нас и возникла идея объединить бюджетирование с ССП (BSC) и с идеей менеджмента качества (TQM).

В чем преимущества такого подхода?

ССП добавляет в бюджетирование системный подход к учету показателей, отражающих цели и эффективность ведения бизнеса на конкретном предприятии. Целевые показатели ССП образуют иерархию: от стратегических целей к тактическим и оперативным. Эта иерархия задается не только различием в горизонте планирования, не столько уровнем консолидации показателей, но и на качественном уровне: стратегия прежде всего определяет какие параметры мы будем контролировать и по отношению к каким нормам мы будем выполнять сравнение этих показателей.

Важно отметить также, что ССП позволяет учитывать в бюджетах не только финансовые показатели, но и натуральные. В связи с этим, помимо понятия финансовой структуры – ЦФО (Центр Финансовой Ответственности), мы предлагаем ввести термин ЦО (Центр Ответственности), отражающий структуру (систему) управления в целом.

ЦО – это, по сути, центр принятия решения, который может и не контролировать финансовых показателей или контроль этих показателей не является основной функцией ЦО.

Типы ЦФО достаточно хорошо описаны в литературе, мы остановимся на них позже, здесь же рассмотрим типы ЦО:

- Центр принятия решения,

- Центр контроля,

- Центр анализа,

- Центр учета,

- Центр логистики.

Центр принятия решения отвечает за принятие и организацию выполнения решения (учет, контроль, анализ и логистику). Это, например, управляющая компания холдинга или система управления подразделением, проектом, направлением.

Центр учета отвечает за показатели учета: достоверность, своевременность сбора информации и доставку учетных данных в регламентированном виде адресатам. Это, например, бухгалтерия.

Центр контроля отвечает за показатели: периодичность контроля, своевременность обнаружения отклонений контролируемых показателей от нормы и обнаружение тенденций изменения групп показателей.

Центр анализа отвечает за разработку и функционирование системы анализа показателей ССП. Он интерпретирует отклонения показателей от нормы, интерпретирует зависимости между ними и обнаруженные тенденции в изменении показателей. Показателями эффективности его работы является: своевременная передача аналитических данных в соответствующий Центр логистики. Для этого должна быть разработана система показателей, отражающих качество функционирования бизнес-процессов, и совокупность методов анализа данных показателей. Это, например, может быть функцией группы качества на предприятии.

Центр логистики отвечает за показатели оптимального функционирования бизнес-процессов: параметры минимизации маршрутов движения материальных потоков. Логистика в данном случае выступает не в узком смысле “оптимизации перевозок”, а в широком, как оптимизация любого перемещения материальных и человеческих ресурсов в рамках бизнес-процессов предприятия и за его пределами (снабжение, сбыт). Это, в частности, могут быть диспетчерские функции: создание норм распределения ресурсов, своевременность распределения и перераспределения ресурсов. Центр логистики, в данном контексте, является, по сути, структурой, через которую принятое решение изменяет бизнес-процесс: перераспределяет ресурсы, в т.ч. людские ресурсы, как следствие изменения структуры бизнес-процессов компании.

Соотношение между ЦО и ЦФО – как отношение общего к частному.

Например, управляющая компания в общем случае состоит из Центров учета, контроля, анализа и логистики, и в то же время является Центром инвестиций (или Центром прибыли). Бухгалтерия – Центр учета и в то же время, это Центр затрат. ОТК – Центр контроля и одновременно Центр затрат. Аналитический (экономический, плановый) отдел выступает как Центр анализа и также является Центром затрат.

Таким образом, ЦО задают структуру принятия решений, в то время как ЦФО отражает структуру финансового управления предприятием.

Особенно важно, что вся фактическая информация в бюджеты поступает именно из Центров учета, а используется в Центрах контроля и анализа. Центр логистики в данном случае как бы визуализирует решение, принятое на основе анализа бюджетов. Именно в рамках структуры ЦО мы рассматриваем весь документооборот, как формализацию процесса управления. И именно в этой структуре ставится задача оптимизации документооборота.

СМК (Система Менеджмента Качества) в применении к бюджетированию является с одной стороны методологией, с другой акцентирует процессный подход.

В соответствии с СМК (ИСО 9001:2000) мы выделяем в работе с бюджетами 4 раздела:

- ответственность руководства,

- общее руководство ресурсами,

- выпуск продукции и (или) услуги,

- измерение анализ, улучшение.

Более детальное соотношение бюджетирования и СМК рассмотрено в Схеме 10.

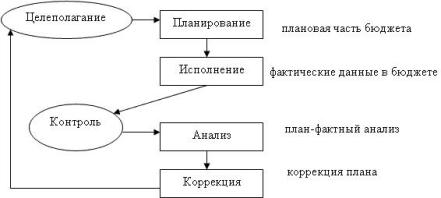

Особенно мы должны обратить внимание на следующие бизнес-процессы (БП):

- планирование (через бюджеты)

- учет фактических данных в бюджетах

- план-фактный анализ и OLAP ” многомерный анализ,

- принятие решений на основе данных анализа.

Эти бизнес-процессы необходимо четко специфицировать в рамках концепции СМК. С учетом того, что исполняются они только в соответствующих ЦО, регламент которых по отношению к бюджетированию и следует задать.

В целом можно сказать, что СМК, как система контролирующая регламент бизнес-процессов, дополняет бюджетирование, как систему анализа показателей по этим бизнес-процессам. Действительно, эффективно контролировать показатели можно только в регламентированной бизнес среде, что и предлагает СМК. Все операции в БП должны быть предопределены и по ресурсам, и по порядку исполнения и по результату. Только в этом случае мы можем эффективно планировать бизнес-цикл предприятия. С другой стороны, жизнь постоянно меняется и этот жесткий регламент так же должен меняться (технология постоянного улучшения в СМК).

В соответствии с вышесказанным вырисовывается новая концепция бюджетирования:

Стандартный механизм бюджетирования, который работает на пространстве сбалансированных показателей (SBC), специфицированном через объекты, над которыми работают основные бизнес-процессы предприятия.

Такое понимание и использование бюджетирования убивает сразу трех зайцев: бюджетирование, SBC и TQM. Вы стартуете в этом случае со ступеньки самой продвинутой в настоящее время системы управления. Более того, вы вольны делать акцент на любой из трех составляющих предложенной схемы управления, что добавляет гибкости и эффективности в управление вашим бизнесом, а значит и добавляет вам конкурентных преимуществ.

Например, последовательно проводя данную идеологию бюджетирования, вы можете получить в конечном счете сертификат по системе качества, что является одним из входных билетов предприятия в “театр” ВТО. Но основное преимущество предлагаемой модели управления в том, что вы получаете сбалансированную, эффективную схему управления, прозрачную для владельца бизнеса.

Ниже все основные моменты такого понимания бюджетирования представлены для наглядности в соответствующих схемах.

!!! Полезный материал! Сборник статей по пяти ключевым темам системного менеджмента. Скачать >

Схема 1. Структура бюджета

Бюджет – это таблица, содержащая плановые и фактические показатели, описывающие динамику развития объектов и бизнес-процессов предприятия.

Бюджет консолидирует учетные данные по выбранному направлению или объекту бизнеса. Бюджет планируется исходя из норм, принятых в этом направлении или объекте, с учетом их предыдущего функционирования.

Бюджет является инструментом управления на основе анализа причин отклонения значений фактических показателей от плановых.

Комментарий

Бюджет имеет иерархическую структуру из статей, где самая вложенная статья имеет один или несколько числовых показателей.

Между понятиями “группировочная статья” и “аналитический срез” нет четкой границы. Обычно, если аналитический срез используется для анализа нескольких бюджетов, то его можно отнести к типу “направление анализа” или “аналитический разрез”, например, временной срез, товарные группы, поставщики. А если структура статей используется только в одном бюджете, например, иерархия пассивов и активов в ПБЛ, то это “группировочные статьи”.

Система показателей строится в рамках концепции ССП (Система Сбалансированных Показателей). Мы должны выделить основные, ведущие показатели для оценки анализируемых бизнес-процессов и бизнес-объектов. Сгруппировать эти показатели в статьи и затем в бюджеты.

Пример бюджета продаж:

Продажи, шт.

Продажи, руб.

Направления анализа: Время, Продукты, Версии бюджета.

Схема 2. Процесс бюджетирования

Комментарий

Бюджетирование – это технология управления бизнесом на всех уровнях компании, обеспечивающая достижение ее стратегических целей с помощью бюджетов, на основе сбалансированных финансовых показателей.

Разработка стратегии самый важный этап бюджетирования. Здесь разрабатывается финансовая структура и определяется система показателей, которые будут участвовать в оценке бизнеса, а значит должны входить в те или иные статьи и бюджеты. ССП (система сбалансированных показателей) должна, как минимум, позволить представить стратегические и тактические цели в измеряемом виде. Разрабатываемая система бюджетов, должна позволить оценить деятельность выделенных в финансовой структуре ЦФО и направлений бизнеса (эффективность, как превышение доходов над расходами).

Модели планирования могут быть разные (с нуля, от предыдущего периода, от плана закупок, от плана производства и т.п.) и включать в себя варианты планирования (оптимистический, пессимистический). Здесь должны использоваться (разрабатываться) операционные нормы (страховой запас, расход материала на единицу изделия, и т.п.).

Фактические данные вносятся в систему из систем бухучета и оперативного учета или вручную.

Анализ, как правило, строится на сравнении плана с фактом и выяснении причин отклонений.

Система бюджетирования должна быть максимально простой и автоматизированной, чтобы затраты на нее не превысили прибыль от ее внедрения.

Схема 3. Система бюджетирования (пример)

Комментарий