Меня зовут Антон, и я продолжаю жить в экселе.

В прошлой статье я рассказал о своем опыте учета расходов и поделился ссылкой на гугл-таблицу, которую можно адаптировать под свой учет. Сейчас я переосмыслил эту таблицу, сделал ее более простой и удобной.

Расскажу, как пользоваться новой версией таблицы и настроить ее под себя.

Почему таблицу пришлось переделать

Чтобы пользоваться предыдущей версией таблицы и адаптировать ее под себя, требовалось хорошее знание экселя. А еще я переносил таблицу в гугл из обычной эксельки, поэтому были и банальные косяки форматирования. В итоге у многих читателей не получалось разобраться с таблицей: непонятно было, для чего нужны некоторые колонки.

Я проанализировал обратную связь читателей, за которую вам большое спасибо, и оптимизировал таблицы под людей с минимальным знанием экселя. Итак, разберемся, как пользоваться таблицей и настроить ее под себя.

Шаг 1

Копируем таблицу

Перейдите по ссылке ниже, и на вашем гугл-диске автоматически создастся копия таблицы для учета расходов. Чтобы воспользоваться таблицей, понадобится почта на gmail.com.

В этой копии удалены все демо-данные, а также спрятаны все технические колонки. Таблица полностью готова к использованию.

Если вы хотите посмотреть, как будет выглядеть таблица после нескольких месяцев учета, то по ссылке ниже доступна версия с демо-данными и всеми техническими колонками. Эта версия подходит пользователям с хорошим знанием экселя, которые для начала хотели бы разобраться, по какому принципу работает таблица.

Шаг 2

Вносим расходы

Самое важное и в то же время самое сложное в учете расходов — это начать вносить данные в таблицу и делать это регулярно.

Для внесения расходов мы будем использовать следующие листы в таблице:

- Повседневные. Это обычные повседневные регулярные расходы: на еду, супермаркеты, кафе, такси.

- Крупные. Сюда будем заносить расходы на нерегулярные крупные покупки. Например, на абонемент в спортзал, авиабилеты, дорогую одежду и т. д.

- Квартира. Учитываем расходы, связанные с квартирой: на ЖКХ, ипотечные платежи, ремонт.

Зачем разбивать учет расходов на несколько листов

Для анализа и оптимизации важно учитывать именно повседневные расходы. Они часто скрывают в себе мелкие траты, которые незаметны в течение дня, но в итоге из них складывается существенная статья расходов за месяц или более крупный период.

Крупные разовые траты могут сильно повлиять на всю картину, поэтому их мы ведем отдельно. Расходы на квартиру, например на ремонт, покупку мебели, досрочные платежи по ипотеке, также обычно имеют нерегулярный характер.

Повседневные расходы вносятся так:

- В колонке «Дата» указываем дату расхода. Рекомендую вносить записи последовательно, не перемешивая траты за разные дни. Чтобы быстро ввести текущую дату, нужно выделить ячейку и нажать Ctrl и «;».

- В колонке «Категория» выбираем подходящую категорию.

- В колонке «Стоимость» вводим сумму покупки.

- Если нужно, пишем комментарий для себя, чтобы помнить, на что потратились.

Аналогично можно вносить расходы на вкладках «Крупные» и «Квартира».

Что делать, если нет нужных категорий

В копии вашей таблицы уже есть преднастроенные категории, но их можно менять. Для этого нужно перейти на лист «Справочники». Там есть списки категорий для повседневных расходов, крупных расходов и расходов на квартиру.

Во-первых, можно заменить мои категории своими. Например, если вы не пьете алкоголь, такая категория вам не нужна. Вместо нее можно указать свою.

А еще можно добавлять новые категории в пустые строчки — просто напечатайте их названия внутри очерченной области справочника. Для повседневных расходов это колонка B, для расходов на квартиру — E, для крупных — G.

Лучше настроить все категории сразу, потому что если в дальнейшем вы захотите переименовать существующую категорию, то расходы, внесенные в колонку со старым названием, будут учитываться некорректно. Например, вы записывали расходы в категорию «Авто», а потом решили переименовать ее в «Автомобиль». Расходы из категории «Авто» в переименованную категорию не подтянутся.

Я советую создавать не больше 10 категорий повседневных расходов. Для групп расходов «Крупные» и «Квартира» — не больше 5—6 категорий. Чем больше категорий, тем сложнее разносить платежи, а наша цель — сделать учет расходов простым, чтобы он вошел в привычку.

Если у вас нет расходов, связанных с квартирой, можно использовать лист «Квартира» для учета другой группы расходов, например на автомобиль. Для удобства можно переименовать лист и заголовок справочника на вкладке «Справочники». Для справочника расходов на квартиру это ячейка E1.

По моему опыту для формирования более-менее устойчивой картины трат нужно регулярно вносить расходы хотя бы два-три месяца, а в идеале полгода. После этого можно приступать к анализу трат: для этого есть вкладки «Дашборд» и «Динамика».

АНАЛИТИКА

Что показывает вкладка «Дашборд»

Вкладка «Дашборд» — это графики, сводные таблицы и индикаторы, которые визуализируют ваши расходы и помогают их оптимизировать. Вкладка разбита на логические блоки, у каждого блока свои функции.

Первый блок — шапка. Вот что там происходит:

- Выводится последняя дата, когда вы вносили расходы, — это своего рода напоминание, чтобы не забывать делать это регулярно.

- Выводится средний расход на повседневные траты за текущий месяц. Этот индикатор рассчитывается автоматически после каждого ввода новых расходов.

- Устанавливается лимит повседневных расходов в день. Его нужно устанавливать самостоятельно в ячейке F6, а таблица проверяет, получается ли у вас его придерживаться.

- Если средний расход в день в этом месяце превышает установленный вами лимит, в заголовке шапки появится сообщение, что пора начать экономить. Если все в норме, выводится соответствующее сообщение.

- Выводится информация о расходах вообще за все время учета — по группам «Повседневные», «Крупные» и «Квартира».

Второй блок — это сводная таблица расходов в разбивке по месяцам. Она собирает информацию по расходам в каждом из месяцев. В колонке «В день» считается средний расход на повседневные траты за день.

По этой сводной таблице строится общий график расходов в месяц с разделением на повседневные, крупные и на квартиру. Если в каком-то месяце расходы сильно выбиваются на фоне остальных, сначала я смотрю, в какой из групп расходов произошло сильное отклонение, а потом уже перехожу на соответствующую вкладку и разбираюсь, почему так.

Третий блок — распределение повседневных расходов по дням недели. Таблица и диаграмма тут показывают, в какие дни недели сколько вы тратите. Еще в таблице рассчитывается доля повседневных расходов в будние дни и в выходные. Если за два выходных вы тратите столько же, сколько за пять будних дней, это тревожный звонок. Стоит посмотреть, на что именно уходит так много денег в выходные.

Для себя я вывел золотое правило: расходы в выходные не должны превышать 30% от всех расходов.

Четвертый блок — диаграмма повседневных расходов по категориям. Этот блок показывает, на какие повседневные расходы и сколько вы потратили за все время.

Тут все достаточно наглядно. Смотрите на график и анализируете, сколько денег сэкономили бы за все время, если бы вы:

- не покупали алкоголь;

- уменьшили расходы на транспорт на 30% (например, отказавшись от такси);

- отказались от походов в ресторан.

АНАЛИТИКА

Что происходит на вкладке «Динамика»

На вкладку «Динамика» есть смысл заходить, если накопилось достаточно данных для анализа. Например, если вы заносите расходы уже полгода-год. Графики на этой вкладке показывают, как менялись ваши расходы в динамике.

Первый график отражает динамику среднего расхода. Тут соль в том, что рассчитывается она за последние полгода: сумма всех ваших расходов за последние полгода, поделенная на 6.

Такой показатель более правилен с точки зрения анализа. Поясню. Например, обычно вы тратите 70 тысяч рублей в месяц, но хотите снизить расходы до 50 тысяч. В одном из месяцев вам удается потратить только 50 тысяч, и кажется, что цель достигнута. Но вполне вероятно, что повседневные расходы снизились разово: например, большую часть месяца вы провели в деревне, где не на что было тратить. А когда вернетесь в привычные условия, расходы снова будут 70 тысяч.

В этом случае полезно убедиться, что вы закрепили результат — продержались на заданном уровне расходов полгода. Например, если 5 месяцев вы тратили по 70 тысяч, а в последнем — 50, средний расход за полгода составит:

(70 000 × 5 + 50 000) / 6 = 66 666 рублей

Чтобы средний расход стал 50 тысяч рублей, вам необходимо удерживать текущий результат еще 5 месяцев подряд. Окно в шестом месяце я выбрал исходя из личного опыта, эта величина зашита в формулах таблицы.

Еще на графике есть светло-голубая линия тренда. Она показывает, в каком направлении движутся ваши траты, какова тенденция. Если из месяца в месяц траты увеличиваются, то линия тренда будет восходящей. Это сигнал, что пора бы начать оптимизацию расходов.

Следующая таблица — это сводная таблица повседневных расходов в разрезе по месяцам и категориям. Где тратите много — красненькое, где мало — зелененькое. Все просто и наглядно. Таблица сама увеличивается вправо по мере накопления информации.

Эта таблица удобна тем, что позволяет делать выборки в разрезе «месяц — категория». Например, вы видите: в апреле 2018 года были большие расходы на подарки. Надо разобраться, на что было потрачено столько денег. Выделите ячейку, находящуюся на пересечении нужного месяца «04.18» и категории «Подарки». Дважды кликните левой кнопкой мыши на ячейку — и на новом листе гугл-таблицы сформируется нужная выборка. Потом можно удалить эту страницу.

В итоге

- Определитесь с категориями расходов, в разрезе которых вы будете вести учет. Лучше настроить все категории до его начала.

- Установите лимит повседневных расходов в день на вкладке «Дашборд».

- Фиксируйте расходы на вкладках «Повседневные», «Крупные» и «Квартира».

- Изучайте получившуюся аналитику на вкладках «Дашборд» и «Динамика».

- Чтобы получить картину своих расходов, необходимо вести учет несколько месяцев — хотя бы два-три. Чтобы начать анализировать расходы в динамике, продержитесь полгода-год.

- Если вы столкнулись со сложностями или ошибками в гугл-таблице, опишите вашу проблему в комментарии к статье — я обязательно отвечу.

Если говорить о быстром решении, которое можно сегодня или завтра начать использовать, то для анализа показателей вполне подойдет Excel.

Берете Excel и пишите в первой строчке «Доход», потом разлиновываете оставшуюся часть таблички и пишите здесь те периоды, которые вас интересуют, неделя, месяц, квартал и т.д. Указываем цифры без НДС.

Дальше, если у вас несколько видов дохода, то детализируете: продукт такой-то, продукт такой-то, услуга такая-то и так далее.

Вторая часть – это «Себестоимость» или cost of sales.

Некоторые считают, что cost of sales (COGS или COS) – это расходы, которые вы несете в связи с деятельностью ваших продавцов, это неправильно, понятие cost of sales — это не что иное, как себестоимость вашей компании.

Как выжать максимум из трафика на сайт?

Ваш текущий трафик может приносить больше лидов. Например, вы можете делать таргетированные SMS-рассылки по всем посетителям сайта, включая даже тех, кто не оставил контактов.

Читайте как получать больше сделок и экономить бюджеты на рекламу с помощью платформы автоматизации маркетинга Calltouch Лидс.

Узнать больше →

Спецпроект

Себестоимость – это стоимость всех расходов, которые вы несете конкретно с производством и продажей этих продуктов или услуг. Давайте возьмем типовой случай, обычно считается так. Например, себестоимость в консалтинге считается как часы консультантов, которые вы должны им оплатить, если это себестоимость продуктов, то это ваши расходы, связанные с производством этого продукта, начиная с сырья и заканчивая переработкой и так далее.

Следующая статья ваших расходов S&M, следующая R&D, G&A, далее расчеты прибыли и налогов. А доход минус себестоимость это и есть маржа.

S&M (Sales&Marketing) – это зарплата ваших продавцов, это бонусы ваших продавцов, это расходы на маркетинговые кампании

R&D (Research&Development)– это расходы, связанные с исследованиями, с разработкой новый продуктовых линеек.

G&A (General&Administrative) – это расходы, связанные с арендой вашего офиса, с зарплатой менеджмента, с бухгалтерией, IT, секретарь, телефоны и т.д.

После того, как вы все это посчитали расходы, вы можете это все просуммировать и из маржи вычесть вот эти все расходы, то получится EBITDA (Earnings before interest, taxes, depropriation and amortization).

Термин, который уже достаточно широко распространен в России, поэтому вы уже должны его знать, по-русски это переводится как «доходы до вычета налогов, процентов, амортизации и каких-то других подобных расходов».

И дальше уже начинаете расписывать различные виды прибыли. Прибыль тоже бывает различных видов, есть прибыль до налогообложения, есть прибыль после уплаты налога на прибыль, есть прибыль, которую вы собираетесь реинвестировать в компанию, есть прибыль, которая полагается к разделу между акционерами компании.

Если Вам необходима пошаговая инструкция, чтобы быстро поднять свой бизнес на новый уровень, – примите участие в программе «Бизнес Коучинг. Программа комплексного развития для предпринимателей и собственников бизнеса»

Учет денег — главный финансовый консультант каждого владельца бизнеса. С ним проще принимать управленческие решения и можно не бояться, что внезапно на что-то не хватит финансов и их придётся в панике искать. Контролировать ситуацию помогает отчет о движении денежных средств.

Отчет о движении денежных средств (ДДС) — инструмент управленческого учета, который показывает:

- откуда и сколько денег поступило;

- на что и в каком размере потратили денег;

- сколько денег осталось на сегодняшний день.

Это один из самых важных отчетов, но при этом один из самых простых: вносишь выбытия и поступления в таблицу — и сразу видишь всю картину.

У нас есть удобный шаблон ДДС в Google-таблицах, и мы готовы им делиться. Заодно покажем, как его настроить под нужды конкретного бизнеса, чтобы учет денег стал легким и приятным.

1 шаг. Скачайте шаблон ДДС

В него уже «зашиты» формулы, так что вам не придется ничего настраивать — только создать копию на свой диск и внести необходимые изменения перед началом работы.

Скачать шаблон ДДС

2 шаг. Отредактируйте всё под себя

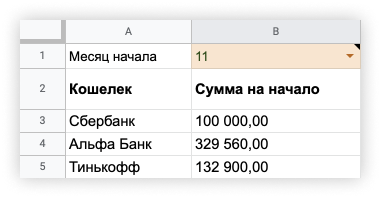

Заполняем кошельки во вкладке «ДДС: настройки». Кошелёк — это там, где лежат деньги. Например, расчетный счёт, касса, сейф, карман. То есть всё, откуда вы берёте деньги на бизнес и куда их кладете. Это самое важное — учёта не будет, если не будет кошельков.

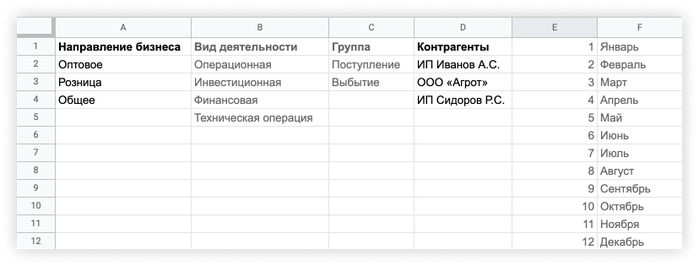

Заносим направления и контрагентов во вкладке «Справочники». Направления — аспекты вашего бизнеса. Представим кондитерскую. Они пекут торты на заказ. Это одно направление. Ещё они пекут булочки, пирожные, пироги и продают в розницу. Это уже второе направление.

Контрагент — тот, кому мы платим или кто платит нам. Человек, у которого вы арендуете помещение, — контрагент. Человек, который пользуется вашими услугами или покупает ваш товар, — тоже контрагент.

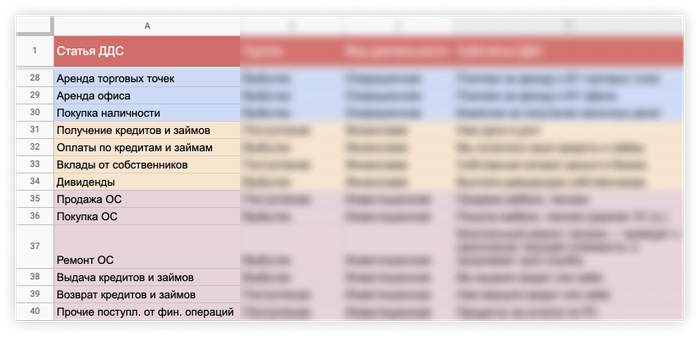

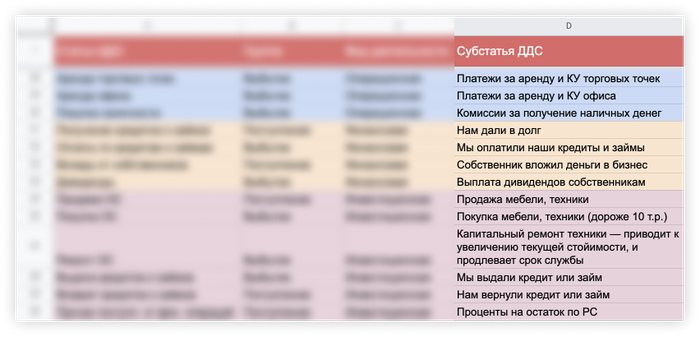

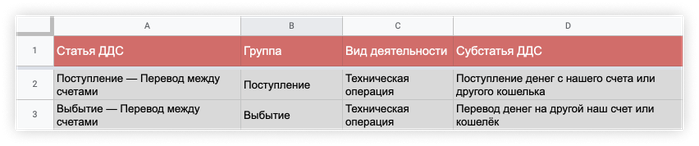

Редактируем статьи и субстатьи во вкладке «ДДС: статьи». По факту эта вкладка — подсказка для всех, кто будет работать с таблицей. Давайте по порядку разберём все её сущности.

Статья ДДС — группа поступлений или выбытий. Если проще: откуда нам могут прийти деньги или куда они могут уйти. Например, «Аренда офиса», «Офисные расходы» и др.

В статью можно вынести всё, что хотите, но советуем всё-таки объединять по группам. Иначе в отчете будет слишком много информации и проанализировать его будет слишком сложно.

Субстатья ДДС — подробное описание статьи ДДС. Например, в статье пишем: «Аренда торговых точек», а в субстатье расписываем: «Платежи за аренду и коммунальные услуги торговых точек». В статье пишем: «Офисные расходы», а в субстатье расписываем: «Покупка воды, канцелярии, оплата уборки».

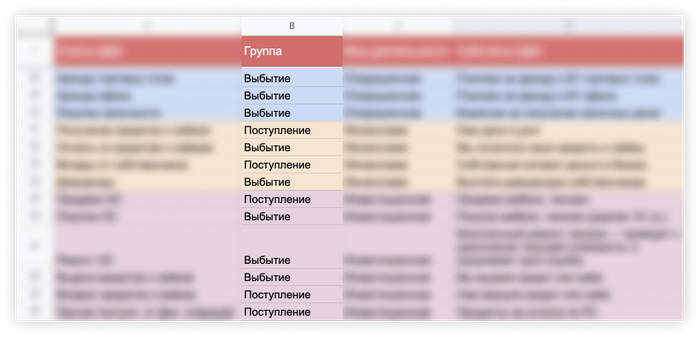

Группа — тут всё просто: либо выбытие, либо поступление денежных средств.

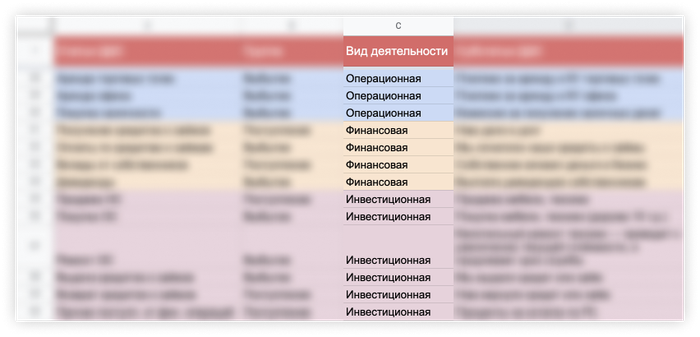

Видов деятельности — три. Каждый опишем отдельно:

- Операционная деятельность — всё, что связано с основной деятельностью компании: поступления от клиентов, оплата поставщикам, выплата заработной платы и так далее.

- Финансовая деятельность — выплата дивидендов и привлечение денег в компанию, например, кредиты и займы.

- Инвестиционная деятельность — покупка и продажа основных средств, поступления от вложений в другие проекты.

Техническая операция — перевод денежных средств между кошельками компании.

Читайте также:

Как и зачем вести учет доходов и расходов?

10 способов уменьшить налоговую нагрузку на бизнес

Как самостоятельно вести бухгалтерию продавцу с маркетплейса?

3 шаг. Пользуйтесь

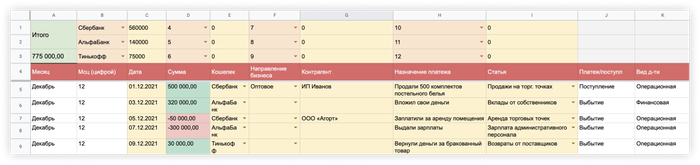

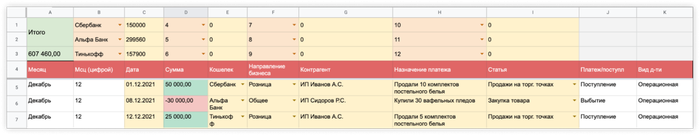

После того, как все настроено, можно приступать к ведению учета. Для него отдельная вкладка — «ДДС: месяц».

В идеале — заполнять её каждый день. Это занимает 10-20 минут. Если забить и всю неделю не заполнять, придется вспоминать все операции, искать чеки и заполнять таблицу несколько часов. И советуем делегировать заполнение менеджеру, чтобы не возиться с отчетом самостоятельно.

За чем важно следить по ходу заполнения отчета:

- Проверяйте сходимость. Количество денег в отчетах и количество денег на реальных счетах должно совпадать.

- Следите, чтобы поступлений было больше, чем выбытий. Это главный признак того, что компания может генерировать положительный денежный поток.

- В выбытиях ставьте знак минус. Так таблица поймет, что деньги ушли, и зафиксирует, что это выбытие.

Жёлтые ячейки заполняем, а в белые всё подтянется автоматически.

Подобные шаблоны — удобный инструмент по учету и аналитике движения денежных средств, который поможет вам и в опреационной деятельности, и в стратегическом планировании.

Фото на обложке: Mikhail Nilov / Pexels

Фото в тексте: Предоставлены автором

Здравствуйте, друзья!

Вот какие оправдания слышатся часто от людей в ответ на вопрос, почему они не ведут учет личных финансов: “Это пустая трата времени, потому что сколько получили, столько и израсходовали”, “Это скучно и отнимает много времени” и тому подобное. А самое главное, большинство считает, что эта информация им ничего не даст.

Простая таблица доходов и расходов, которую мы сегодня рассмотрим, не только поможет увидеть реальную картину ваших финансов, но также найти скрытые резервы и открыть новые возможности.

В статье мы постараемся развеять миф о том, что планирование и учет – это бесполезный и долгий процесс. Ежедневно такая работа занимает 1 – 2 минуты. Чуть больше в конце месяца, когда надо проанализировать итоги и наметить план на следующий период.

Многолетний опыт показывает, что пользы от таблицы несоизмеримо больше, чем затраченного на ее составление времени.

Что это за таблица, и для чего ее надо вести

Таблицу доходов и расходов мы рассматриваем как обязательный элемент ведения семейного бюджета. Это документ, в котором отражена вся финансовая жизнь семьи. Когда у вас есть четкая картина перед глазами, что вы заработали и куда потратили, то не остается вопросов про утекающие сквозь пальцы деньги, дыру в кармане и невозможность отвести детей на море.

Как бы вы ни относились к деньгам, они есть в вашей жизни и, надеемся, всегда будут. Если вы ими не управляете, то они управляют вами. Устраивает такая ситуация?

У них нет эмоциональных и спонтанных покупок, нет долгов. Зато есть капитал на “черный день”, долгосрочные инвестиции, деньги на развлечения, отпуск и образование детей.

Естественно, если сидеть на попе ровно и просто каждый день заполнять табличку, то ничего с неба не свалится. Цифры помогают увидеть, есть ли “черные” дыры в вашем кошельке, куда исчезают все деньги, варианты экономии. А самое главное, на наш взгляд, они меняют мышление, когда появляется желание изменить текущее положение дел: повысить доходы и оптимизировать расходы.

В семьях по-разному относятся к деньгам и их учету. В каких-то все контролирует один человек (как правило, тот, кто больше зарабатывает) и выдает нужные суммы на расходы. В этом случае и таблицу удобнее составлять ему, потому что часто вторая половинка не знает реального финансового положения.

Например, оплата коммунальных услуг или проезда в общественном транспорте, покупка продуктов или бензина для семейной машины. Мы говорим здесь о крупных затратах, которые могут существенно повлиять на финансовое положение семьи в этом месяце или году.

Например, в некоторых семьях всегда обсуждается покупка бытовой техники, мобильных гаджетов, предстоящий отпуск или расходы на образование детей и развлечения, ремонт в доме и пр.

При таком раскладе учет финансов может вести любой член семьи. Но к сожалению, без взаимного доверия и согласия процесс будет затруднен. Знаю случаи, когда муж категорически отказывался сообщать жене свои траты, потому что считал, что это ущемляет его независимость и, вообще, ниже его достоинства. Понятно, что объективного семейного бюджета получить при таком раскладе вряд ли удастся.

И знаtv ситуацию, когда жене приходилось правдой и неправдой все-таки получать нужную информацию от мужа. В конце месяца она показала ему результаты. Он был шокирован, что около 50 тыс. рублей ушли на покупки, которые были совсем не обязательны семье. И на следующий месяц он вместе с женой определил основные статьи расходов и необходимые на них суммы, самостоятельно заносил все траты в таблицу, стараясь не выходить за план. Только это позволило сэкономить те же 50 тыс. рублей и отложить их на предстоящий ремонт кухни.

Принципы ведения таблицы

- в блокноте или тетради с помощью ручки и калькулятора;

- в электронных таблицах Excel или Google Таблицах;

- в компьютерных программах и мобильных приложениях для ведения домашнего бюджета.

Выбирайте любой, но соблюдайте главные принципы.

Тогда вы получите реальный домашний бюджет, который позволит правильно планировать и правильно распределять деньги.

А это уже путь к составлению полноценного личного финансового плана, в котором есть место для реализации краткосрочных и долгосрочных целей.

- Регулярность. Лучше всего ежедневно вносить все, что пришло и ушло из вашего семейного кошелька. Ни в коем случае не запоминайте. Забудете. Если расплачиваетесь банковскими картами, то в конце дня внесите суммы из истории операций. Если используете наличные, сохраняйте чеки или где-то в телефоне (например, в заметках) напишите расходы.

- Терпение. Первый месяц вам может быть тяжело и захочется все бросить. У многих так бываеи, и они, к сожалению, перестают вести таблицу. Делают это вручную, и просто не хватает терпения записывать в блокнот цифры, а потом их считать. Но можно подготовить для себя электронную таблицу и автоматизировала процесс. И ей пользоваться несколько лет. По времени занимает 1 – 2 минуты вечером. Чуть ниже мы дадим вам этот вариант для примера.

- Охват всех членов семьи. Это обязательное условие. Муж (жена), дети, бабушка (дедушка) и прочие домочадцы должны каждый день сообщать вам свои доходы и расходы. Лучше не позволять каждому вносить самостоятельно цифры в таблицу. Большая вероятность, что кто-то из них ошибется, и картина исказится. Наверное, для некоторых семей выполнение этого принципа окажется самым сложным. Придется поработать с каждым и выработать эту полезную привычку.

- Совместное обсуждение итогов и планов на следующий месяц. Это может быть очень увлекательно и реально объединять семью.

Этапы составления таблицы

Из принципов вытекают и основные этапы составления таблицы. Мы будем показывать на примере своей электронной версии домашней бухгалтерии, которая ведется в Google Таблицах. Но то же самое можно сделать вручную на бумаге, перечертив в тетрадь наш образец, или в Excel, создав аналогичную таблицу.

Простая схема ведения семейного бюджета выглядит так:

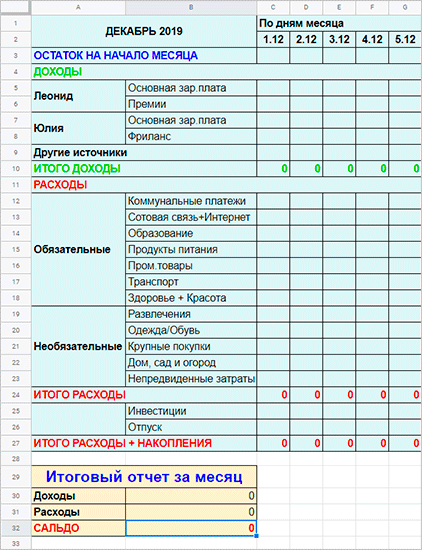

Этап 1. Подготовка.

Если вы впервые занялись бюджетированием, то первые 1 – 2 месяца (многим хватает и одного) доходы и расходы лучше разбить на каждый день. Можно уже на этом этапе сразу сформировать категории или сделать это на следующий месяц. Они у каждой семьи будут разные.

- обязательные (коммунальные платежи, сотовая связь + интернет, образование, продукты питания, промтовары, транспорт, здоровье + красота);

- необязательные (развлечения, одежда/обувь, крупные покупки, дом, сад и огород);

- непредвиденные затраты – 10 % от всех расходов.

Обязательно добавьте графу “На начало месяца”. Это то, что осталось в кошельке или на банковских картах. Эти деньги будут тратиться в первых числах месяца до получения очередных доходов.

Посмотрите фрагмент таблицы на каждый день месяца. Полный вариант можно скачать по ссылке. Чтобы она у вас не пропала, скачайте таблицу себе на Google Диск. Для этого в меню выберите “Файл” – “Создать копию”.

Меняйте статьи, убирайте ненужные и добавляйте свои категории. Обратите внимание на 0 в строках. Там заведены формулы.

Вносите цифры в ячейки доходов – в строке “Итого доходы” автоматически подсчитываются суммы.

То же самое и по расходам. Внизу дана отчетная таблица за месяц, где выводится итоговое сальдо.

Этап 2. Анализ после 1 – 2 месяцев ведения бюджета.

На этом этапе таблица меняется. Вы уже знаете свои основные статьи доходов и расходов, примерные суммы по каждой из них. Пришло время проанализировать результаты. Если в конце месяца получили экономию, с бюджетом все в порядке. Если идет перерасход, надо срочно искать причину и разрабатывать план по устранению дыр. Каждый сам решает, от каких трат можно отказаться совсем, что делать реже, где и как покупать дешевле и пр. Ваша задача при распределении денег не просто выйти в 0, когда Доходы = Расходы, но и получить заветную Экономию.

Этап 3. Корректировка.

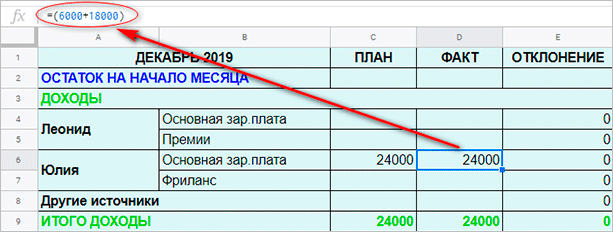

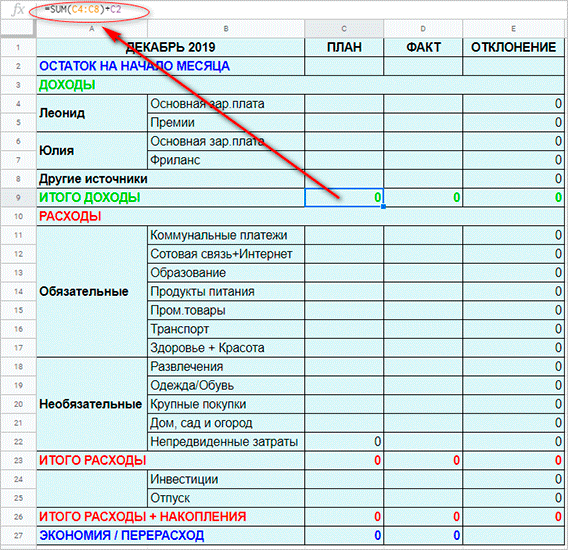

Таблицу на этом этапе мы сделали по-другому. Появились графы “План”, “Факт” и “Отклонение”.

- В начале месяца ввожу цифры в графу “Остаток на начало месяца”. Она должна быть равна сумме из ячейки “Экономия/Перерасход” по факту из предыдущего месяца или вашим наличным в кошельке, на банковской карте. Сумма идет одинаковая и по факту, и по плану.

- Потом заполняете колонку “План” на основе анализа данных за предыдущие периоды и ваших планов на этот месяц. Например, в ноябре вам надо было заплатить налог на имущество, поэтому вы заранее планируете эту сумму.

- В течение всего месяца идет заполнение колонки “Факт”. Каждый день в ячейку соответствующей статьи вы просто вводите нужные цифры. Чтобы они суммировались автоматически, надо представить их в виде формулы.

Тогда запись в ячейке D6 будет выглядеть так: = (6 000 + 18 000). Но в самой ячейке у вас сразу отобразится сумма 24 000.

Если вы получаете зарплату не 2 раза в месяц, а чаще, вы просто наводите мышкой на ячейку и в появившейся формуле в скобках продолжаете добавлять цифры. Сумма считается автоматически.

- Итоги по графам рассчитываются автоматически. Вы видите опять 0 в соответствующих ячейках. Если наведете на 0 мышкой, то появится формула.

- Образец таблицы учета на каждый день скачайте по этой ссылке.

- Более простой вариант здесь.

Этап 4. Продолжение ведения семейного бюджета.

На каждый месяц можно добавлять новый лист в таблицу.

Нажмите на “+” в левом нижнем углу. В конце года можно подвести итоги и заполнить отчетную годовую таблицу.

Продвинутые пользователи составляют диаграммы, рассчитывают в процентах долю каждой статьи в семейном бюджете.

Мы отдельно хотим остановиться на статье “Накопления”. Считаем, что каждая семья обязана ее иметь. Деньги на нее можно перечислять не в конце месяца, когда уже все истрачено, а с самого первого дохода в текущем периоде.

Вы сами должны определить, сколько вы будете переводить в накопления. Финансовые консультанты рекомендуют не менее 10 % от ежемесячных доходов. Главное, что это надо делать регулярно и до текущих трат.

Многие часто уверяют, что у них просто нет суммы, чтобы откладывать ее в накопления. А мы уверены, что есть. Представьте ситуацию, что в следующем месяце вам повысили плату за коммунальные услуги на 10 %. Вы не станете ее вносить? Станете и найдете где сэкономить, чтобы заплатить за квартиру. Так почему государству вы находите 10 %, а себе нет?

Выбрали вкладку “Файл” – “Создать” – “Создать документ по шаблону”. Нашли, например, “Месячный бюджет” и “Годовой семейный бюджет”.

Для домашнего пользования они хорошо подходят.

Можно под себя изменить названия статей, добавить или удалить категории. Итоги тоже подсчитываются автоматически.

Заключение

В заключение хотим попросить вас только об одном – начните учитывать свои доходы и расходы прямо сейчас. Пусть это будет 1 000 руб. в месяц. Уверяем, что это только начало. Потом вы поймете, что сможете откладывать и больше. А дальше в голове станут появляться идеи, как повысить свои доходы.

Если не сидеть на диване перед телевизором, то и у вас появится мышление инвестора и обеспеченного человека.

Всем искренне желаем удачи и финансовой независимости.

С первого дня создания агентства мы твердо решили, что у нас не будет бардака в финансах: мы всегда будем знать, сколько у нас есть, кому и за что мы должны, и сколько денег могут взять руководители, чтобы не попасть в кассовый разрыв.

Первые несколько месяцев для управленческого учета использовали сервис «Финолог». Он стоит 3000 в месяц, но по сути это обычная таблица с платежами. Решили сэкономить и сделали аналогичный сервис в Гугл Таблицах. Делимся шаблоном с вами, вдруг пригодится.

→ Шаблон таблицы для управленческого учета

Файл → создать копию → наслаждаться

Что умеет таблица

-

Показывать баланс на счетах.

-

Прогнозировать кассовые разрывы.

-

Считать рентабельность проектов и направлений.

-

Хранить данные о контрагентах.

-

Считать, сколько денег можно безболезненно вытащить из бизнеса.

Как пользоваться

1. Настройте таблицу. Укажите свои счета и направления, добавьте контрагентов и статьи доходов-расходов.

2. Вносите в таблицу все платежи. Приходы и расходы, переводы между счетами, зарплаты, комиссии и уплаченные налоги.

3. Создавайте проекты. Планируйте выручку и расходы по проектам и привязывайте к ним платежи, чтобы сравнить план с фактом и посчитать рентабельность.

4. Наслаждайтесь. Если не забывать ничего вносить, вы всегда будете в курсе, как дела у бизнеса.

Таблицу можно менять, переделывать под себя, строить на ее основе свои — мы не против.

Дальше распишу, как пользоваться таблицей, чтобы ничего в ней не запороть.

Управленческий учет: с нуля до настройки в 1С, Excel и Google-таблицах

Уметь настраивать и вести управленку — значит быть полезным для руководителей. Научитесь понимать, откуда приходят и куда уходят деньги компании на курсе повышения квалификации от «Клерка».

Добавление операций

Добавить операции можно 3 способами:

-

Заполнить форму — оптимальный вариант, при котором нельзя ничего сломать. Можно заполнить в форме обязательные поля, в таблице создатся новая запись — и уже в ней дозаполнять остальное.

-

Создать новую строку: ПКМ по строке → «Вставить строки ниже». Не надо создавать новые строки под строками 1-2 — там находятся формулы, все может сломаться. Лучше где-нибудь под 5-й, чтобы наверняка

-

Пролистать в самый низ таблицы и добавить запись туда.

Форму для добавления платежей можно найти в меню «Форма → Перейти к активной форме». Добавьте ее в закладки, чтобы не потерять. Чтобы отредактировать: «Форма → Изменить форму»

История всех операций: платежи от клиентов, переводы между счетами, выплаты подрядчикам, налоги, дивиденды

Есть. Подтверждение платежа. Изначально все записи создаются неподтвержденными и не участвуют в части учета.

Дата. Когда прошел платеж. Будущие операции (с датой позже сегодняшней) автоматически становятся серыми.

Дата учета. За какую дату нужно считать этот платеж.

Например, мы платим сотрудникам зарплату за октябрь в начале ноября. В этом случае, дата — ноябрь, а дата учета — октябрь. Здесь важен только месяц, а не конкретный день.

Счет. Доступные счета подтягиваются из списка в «Счетах»

Сумма. Расход пишется со знаком «минус».

Контрагент. Выбирается из списка, который подтягивается из «Контрагентов».

Статья. Выбирается из списка, который подтягивается из «Статей».

Проект. Выбирается из списка, который подтягивается из «Проектов».

Коммент. Описание платежа — зачем он нужен, за что платят нам и за что платим мы.

Записи не сортируются автоматически, это надо делать вручную. ПКМ по столбцу B → «Сортировать от Я до А». Новые записи оставляем сверху, старые уходят вниз.

Переводы

Перевод между счетами оформляется как 2 операции: ушло с одного счета, пришло на другой счет. В переводах не указываем контрагентов и проекты — только счет, сумму и статью — Перевод.

В таблице переводы автоматически подсвечиваются синим.

Если за перевод между счетами есть комиссия, ее оформляем третьей операцией — расход со статьей «Комиссия».

Создание счетов

Счета — это не только р/с в банке. Сюда же относится наличка и всякие яндексы-карты, если вы вдруг этим пользуетесь.

Указываем названия счетов и начальный остаток.

Создание контрагентов

Сюда добавляем авторов, сотрудников, клиентов, сервисы и все, с чем мы проводим операции. Старых не удаляем, они нужны для статистики.

Можно добавлять в конце таблицы, можно создавать новые строки в начале — это не важно.

Имя. Названия клинтов и подрядчиков, имена сотрудников.

Кто это. Тип контрагента.

Реквизиты и комменты. Необязательная информация, нужна только для справки.

Приход/Расход и Доход считаются автоматически.

Не забудьте добавить собственника (или нескольких) — он будет контрагентом для дивидендов и ввода денег.

Создание проектов

Проекты можно дописывать в конце или создавать новую строку посреди таблицы. Не надо создавать новые строки под строками 1-3 — там находятся формулы, все может сломаться. Лучше где-нибудь под 5-й, чтобы наверняка.

Проект. Название проекта лучше указывать такое, чтобы его можно было легко найти.

Состояние. Текущие проекты — «В работе», успешно закрытые — «Готово», неуспешно — «Отказ». Состояния нужно переключать вручную.

Ответственный. Человек, который занимается проектом.

Направление. Выбирается из списка, который подтягивается из «Направлений»

Клиент. Выбирается из списка, который подтягивается из «Контрагентов».

План. Заполняем предполагаемый приход и расход вручную. Если проект на абонентке — заполняем данные за один месяц. Расход пишем со знаком «минус».

Все остальное считается автоматически.

Подсчет дивидендов

Дивиденды считаются автоматически по такой логике:

-

Берем деньги, которые сейчас есть на счетах.

-

Вычитаем все долги подрядчикам.

-

Оставляем в запас какую-то сумму (необязательно). Эту часть обдумываем и заполняем руками. Поля «Нам должны» и «Налоги» не влияют на рассчеты и нужны, чтобы вы учитывали их при принятии решений.

-

Получаем сумму, которую можно снять без угрозы попасть в кассовый разрыв.

Внизу можно посмотреть, сколько уже снимали и вводили своих денег в этом месяце

Работа с отчетами

Какие отчеты есть в таблице и зачем они нужны.

Сводка

Общая информация по деньгам в бизнесе.

Состояние счетов. Сколько денег есть на каждом из счетов и всего, сколько нам должны клиенты, сколько мы должны авторам. Список подгружается из «Счетов»

Сводка за месяц. Сколько заработали без учета налогов и взносов. План — все платежи, включая те, что еще не пришли. Факт — только подтвержденные платежи.

В сводке за указанный месяц нужно поставить дату с нужным месяцем в желтую клетку.

Ключевые клиенты. 6 клиентов с наибольшей прибылью — за все время и за месяц.

Сводка за год. Сколько заработали, оборот, сколько дивидендов получили собственники, сколько налогов заплатили.

Прогноз кассового разрыва. Показывает предполагаемый баланс на счетах на 31 день вперед.

Баланс

Показывает баланс на счетах на 31 день вперед, помогает прогнозировать кассовый разрыв.

Проекты

Проекты

Показывает оборот, прибыль и рентабельность по каждому проекту.

Факт — подтвержденные платежи.

Активные — подтвержденные платежи в этом месяце.

Серые проекты — те, которые не должны были принести деньги: рекламные кампании, поиски сотрудников, участие в конкурсах. Выделяются все проекты с рентабельностью 0 и без прихода.

Красные — те, которые должны были принести прибыль, но не принесли. Выделяются все проекты с рентабельностью ниже 0.

Статьи

Список статей доходов и расходов и статистика по ним — за все время и за текущий месяц.

Контрагенты

Контрагенты

Приход/расход — показывает общее количество денег, полученных от контрагента или выплаченных контрагенту — за все время и за месяц.

Чем зеленее значение — тем больше денег принес клиент. Чем краснее — тем больше денег мы заплатили подрядчику.

Прибыль — считается только для клиентов. Показывает общую прибыль — за все время и за месяц.

Чем зеленее — тем ценнее клиент.

Направления

Показывает оборот, расход, прибыль и рентабельность каждого направления бизнеса.

Годовой отчет

Новая штука, в первой версии таблицы ее не было. Показывает выручку и прибыль по каждому месяцу, рост показателей по сравнению с предыдущим месяцем или годом. Есть 2 одинаковые формы — можно указать 2 разных года и сравнить результаты.

Частые вопросы и ответы

Нам их не задавали, поэтому мы придумали вопросы за вас.

1. Можно добавлять платежи автоматически?

Нет, нельзя. В теории можно получать операции из банка по API, но мы пока этого не делали. У нас не так много операций, заносим руками.

2. Если я что-то сломаю, как восстановить?

«Файл → История версий». Там хранятся прошлые версии таблицы. Но лучше регулярно делайте бэкапы — создавайте копии или экспортируйте данные в xls.

3. Я нашел ошибку в формулах, таблица все считает неправильно.

Спасибо, что нашли. Напишите Паше Молянову на pm@sdelaem.agency — он поправит шаблон.

4. Я могу добавлять в таблицу новые отчеты, формулы и переделывать ее под себя?

Конечно, делайте с ней что угодно.

5. А где почитать о формулах, чтобы сделать что-то подобное?

Я всю информацию беру из официального руководства Гугл Таблиц.

Еще раз ссылка

→ Шаблон таблицы для управленческого учета

Файл → создать копию → наслаждаться

Источник: digital-агентство «Сделаем»