Учетная политика по НДС на 2023 год необходима всем работающим с НДС организациям и предпринимателям. В какой форме ее составить? Какие нюансы предусмотреть, чтобы избежать налоговых санкций? Ответы на эти и другие вопросы узнайте из нашего материала. Здесь также можно бесплатно скачать учетную политику по НДС на 2023 год.

Что должно быть в учетной политике по НДС

Учетная политика по НДС может включать:

- описание синтетических и аналитических счетов учета НДС, применяемых в компании;

- технологию документооборота по учету НДС;

- перечень подтверждающих правомерность вычетов по НДС документов и требования к их оформлению, включая формы (счет-фактура, УПД, УКД и др.);

- формы применяемых бухгалтерских справок-расчетов (по исчислению налоговых вычетов, суммы НДС к восстановлению и др.);

- порядок нумерации счетов-фактур при наличии обособленных подразделений;

- формулы и алгоритмы раздельного учета НДС;

Как описать методику ведения раздельного учета по НДС в учетной политике, детально разъяснили эксперты «КонсультантПлюс». Если у вас нет доступа к системе, получите пробный онлайн-доступ бесплатно.

- алгоритм подтверждения правомерности применения нулевой ставки НДС (ответственные лица, перечень представляемых налоговикам документов и др.);

- перечень лиц, уполномоченных подписывать счета-фактуры (УПД, УКД);

- список ответственных лиц за оформление и отправку по ТКС деклараций по НДС;

- алгоритмы оформления и подписания документов, связанных с расчетом НДС (книги покупок, книги продаж и др.);

- иные аспекты (порядок подшивки и хранения счетов-фактур и иных связанных с исчислением НДС документов).

Как выглядит образец учетной политики по НДС на 2023 год

НДС не относится к разряду обязательных налоговых платежей, уплачиваемых всеми без исключения фирмами и предпринимателями.

Например, если ИП или компания применяет спецрежим и не исполняет обязанности налогового агента по НДС, уделять внимание вопросам налога на добавленную стоимость в учетной политике не требуется.

Учитывая специфичность работы с НДС разных компаний и предпринимателей, информация о порядке, способах учета, отчетных и иных связанных с НДС нюансах может быть оформлена по-разному, например:

- отдельной учетной политикой — такой вариант может применяться налогоплательщиками НДС при наличии многочисленных нюансов исчисления этого налога (сложной структуре филиалов, работе с иностранными контрагентами, совмещении режимов налогообложения и др.);

- приложением к учетной политике — обычно в таком виде оформляется методика раздельного учета НДС, без которой затруднительно подтвердить правомерность налоговых вычетов при осуществлении облагаемой и необлагаемой НДС деятельности и в иных случаях;

Оформить грамотно такую методику поможет наш раздел про раздельный учет НДС.

- специальной главой (разделом, подразделом) учетной политики — если обязанность по уплате НДС необходимо выполнять в силу требований НК РФ и при этом применяются стандартные учетно-расчетные подходы (отсутствует необходимость раздельного учета НДС, нет льгот и пр.).

Посмотрите образец учетной политики по НДС на нашем сайте:

Скачать образец

Нужно ли менять учетную политику по НДС на 2023 год?

Согласно действующему законодательству изменения в учетную политику компании вносятся в том числе при изменении нормативных актов, регламентирующих исчисление и уплату налога.

Внести изменения в учетную политику с 2023 года (или с любого нового налогового периода 2022-2023 годов) необходимо, если:

- компания планирует осуществлять операции, освобожденные от НДС (к примеру, выдавать займы контрагентам) — методику раздельного учета НДС необходимо разработать и включить в учетную политику;

О том, как ведется раздельный учет по НДС — принципы и методика, мы рассказывали в этом материале.

- в действующей учетной политике детализированы особенности расчета налога или отчетности по НДС, которые со следующего года меняются в связи с законодательными нововведениями (например, если в учетной политике указана применяемая форма декларации по НДС и прописан алгоритм ее заполнения, а форма декларации по НДС меняется);

Образец учетной политики по НДС на 2023 год есть и в «КонсультантПлюс». Получите бесплатный демо-доступ и изучите нюансы составления данного документа.

Итоги

Учетная политика по НДС может оформляться в разнообразных видах: как отдельный документ, в форме раздела или приложения основной УП. Детализация информации об НДС в учетной политике зависит от потребностей налогоплательщика и может включать разнообразные учетно-отчетные аспекты.

При формировании учетной политики по налоговому учету особое место занимает учетная политика по НДС. Рассмотрим подробнее:

- где и как задается учетная политика по НДС в 1С;

- как задать настройки организациям, освобожденным от НДС;

- как запустить механизм раздельного учета;

- как настроить отгрузку без перехода права собственности;

- какие в 1С существуют варианты регистрации авансовых счетов-фактур.

Содержание

- Учетная политика по НДС

- Освобождение от уплаты НДС

- Раздельный учет входящего НДС

- Отгрузка без перехода права собственности

- Порядок регистрации счетов-фактур на аванс

Внимание! Ставка НДС изменена с 01.01.2019 с 18% на 20% и с 18/118 на 20/120.

Учетная политика по НДС

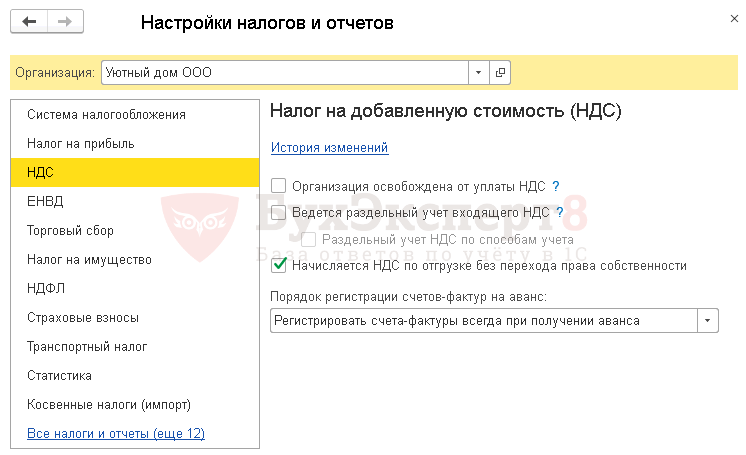

Учетная политика по НДС задается на вкладке НДС в разделе Главное – Настройки – Налоги и отчеты – вкладка НДС.

Данная вкладка доступна для редактирования только, если Система налогообложения организации — Общая.

В настройках учетной политики по НДС необходимо определить:

- освобождается ли организация от уплаты НДС в соответствии со ст. 145 (145.1) НК РФ;

- ведется ли раздельный учет входящего НДС;

- необходимо ли начислять НДС в момент отгрузки, не дожидаясь перехода права собственности;

- порядок регистрации счетов-фактур на аванс.

Разберемся, как установить в 1С ту или иную настройку, на что она влияет и как отразится это в программе.

Изучить подробнее Конструктор учетной политики по НДС

Освобождение от уплаты НДС

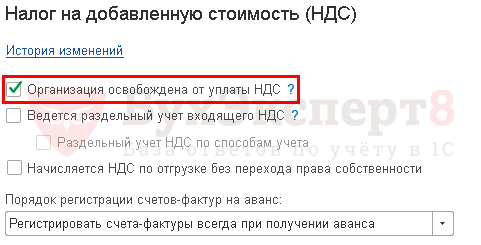

Если организация попадает под освобождение от уплаты НДС по ст. 145 НК РФ или 145.1 НК РФ, то необходимо установить флажок Организация освобождена от уплаты НДС.

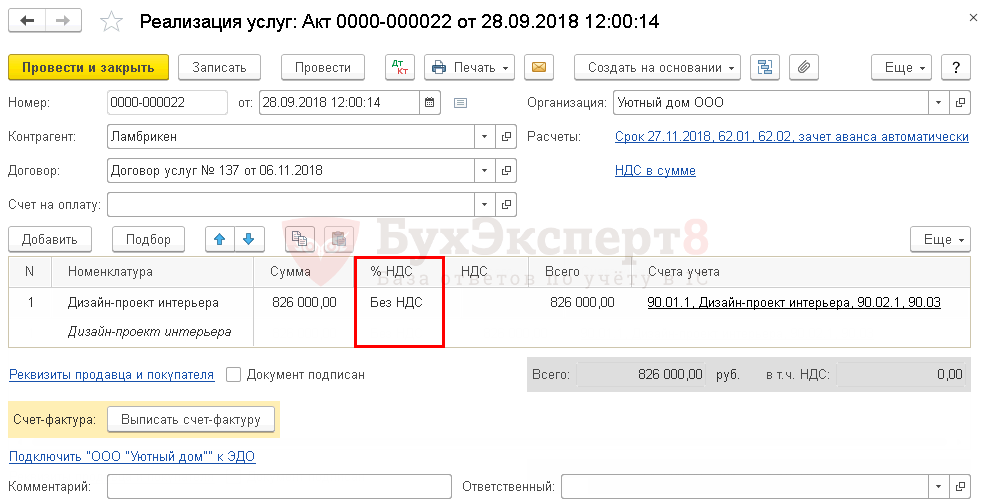

Если такой флажок включен, то при оформлении документов реализации автоматически устанавливается:

- % НДС – Без НДС.

Освобожденные от уплаты НДС обязаны оформлять первичные документы и выставлять счета-фактуры с надписью «Без НДС» (п. 5 ст. 168 НК РФ).

Счета-фактуры необходимо регистрировать в книге продаж в общеустановленном порядке. При этом права на вычет НДС у освобожденных отсутствует, поэтому они могут не вести книгу покупок (Письмо ФНС РФ от 29.04.2013 N ЕД-4-3/7895@).

Декларацию по НДС в этом случае представлять не нужно, если освобожденное лицо не является налоговым агентом по НДС.

Раздельный учет входящего НДС

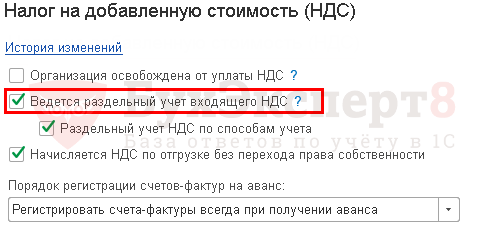

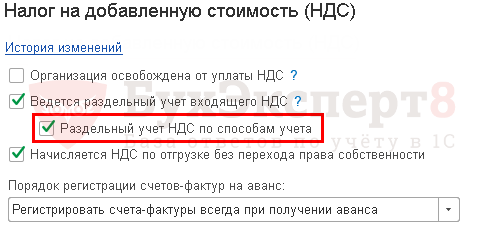

Для возможности ведения раздельного учета входящего НДС в программе необходимо установить флажок Ведется раздельный учет входящего НДС.

Раздельный учет нужно вести, если в налоговом периоде присутствует как доход (реализация), облагаемый НДС (18% или 10%), так и не облагаемый по операциям:

- не признаваемым объектом налогообложения (ст. 146 НК РФ);

- не подлежащим налогообложению (ст. 149 НК РФ);

- местом осуществления которых не признается РФ (ст. 148 НК РФ).

С 01.01.2018 раздельный учет по НДС вести надо, даже если выполняется правило 5% (п. 4 ст. 170 НК РФ).

Раздельный учет входящего НДС необходимо вести и тогда, когда организация реализует на экспорт сырьевые товары (абз. 2 п. 10 ст. 165 НК РФ).

Изучить Перечень сырьевых товаров

При экспорте несырьевых товаров включать раздельный учет не обязательно.

Установка данного флажка запускает в 1С «старый» механизм ведения раздельного учета на регистрах накопления НДС. Учет входящего НДС к распределению осуществляется в регистре накопления НДС по косвенным расходам.

Распределение входящего НДС будет производиться при проведении документа Распределение НДС.

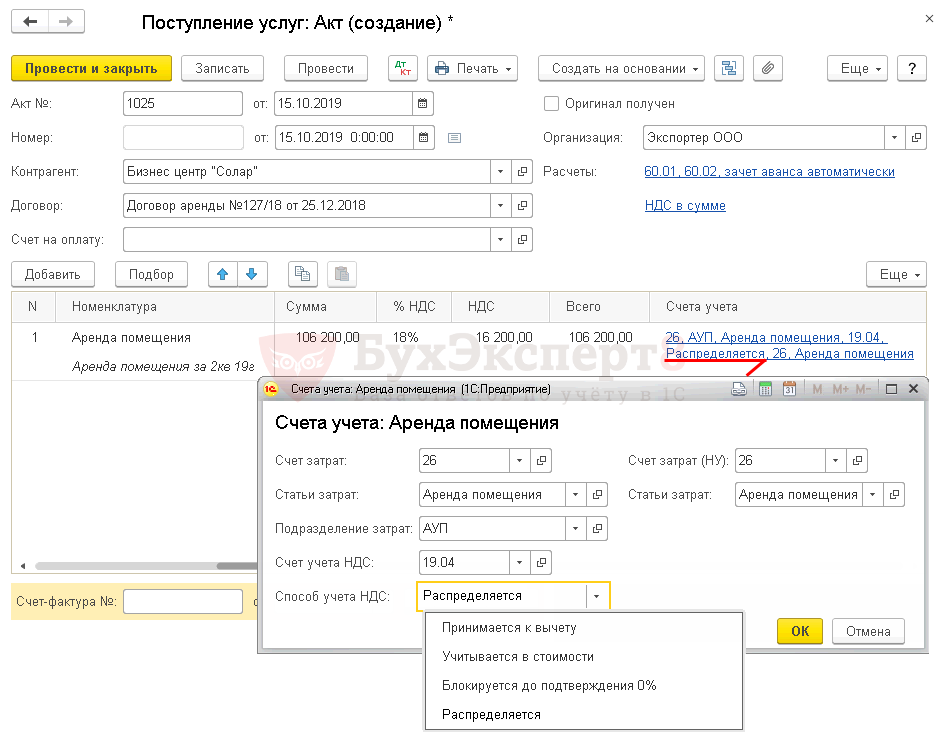

При установке второго флажка Раздельный учет НДС по способам учета включается «новая» методика раздельного учета входящего НДС. Она состоит в том, что учет входящего НДС к распределению осуществляется не в регистре накопления НДС по косвенным расходам, а на дополнительном субконто Способ учета НДС к счету 19 «НДС по приобретенным ценностям». При включенном флажке в плане счетов 1С появляется данное третье субконто, которое обязательно к заполнению в документах поступления.

Субконто Способы учета НДС может принимать следующие значения:

- Принимается к вычету — для операций, облагаемых НДС: входящий НДС будет приниматься к вычету в общем порядке.

- Учитывается в стоимости — для операций, необлагаемых НДС: входящий НДС будет учитываться в стоимости.

- Блокируется до подтверждения 0% — для операций, облагаемых НДС по ставке 0%, кроме экспорта несырьевых товаров: входящий НДС будет приниматься к вычету по факту подтверждения ставки 0%.

- Распределяется — для общих операций будет распределяться. В этом случае входящий НДС должен распределяться, т. к. он предъявлен по приобретениям, которые одновременно будут использоваться в деятельности:

- облагаемой НДС по ставке 18% (10%),

- или облагаемой НДС по ставке 0% (сырьевые товары),

- или не облагаемой (без НДС).

Как правило это общие приобретения, например, аренда офиса.

Изучить подробнее о раздельном учете входящего НДС

Отгрузка без перехода права собственности

Для НДС моментом определения налоговой базы является наиболее ранняя из следующих дат (п. 1 ст. 167 НК РФ):

- день отгрузки (передачи) товаров (работ, услуг), имущественных прав;

- день оплаты.

Т. е. при отгрузке товарно-материальных ценностей (ТМЦ) налоговая база по НДС будет определяться на:

- Дату отгрузки покупателю — для товаров, готовой продукции, материалов (пп. 1 п. 1 ст. 167 НК РФ). Датой отгрузки ТМЦ в целях НДС признают дату первого по времени составления первичного документа, оформленного на покупателя или перевозчика для доставки их покупателю (Письма Минфина РФ от 30.12.2014 N 03-07-11/68585, ФНС РФ от 01.10.2015 N ГД-4-3/17114@). Переход права собственности не связан с моментом определения базы для расчета НДС.

- День передачи имущества покупателю по акту передачи-приемки ОС — для объектов недвижимости (п. 16 ст. 167 НК РФ): для недвижимого имущества момент определения налоговой базы по НДС не зависит от государственной регистрации права собственности (Письмо Минфина РФ от 17.12.2015 N 03-07-11/74052).

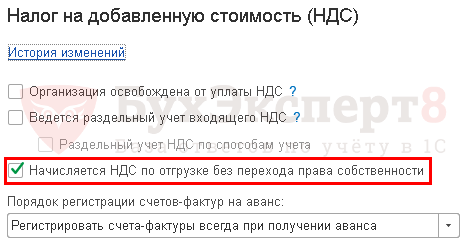

Необходимость начислять НДС в момент отгрузки, а не в момент перехода права собственности устанавливается с помощью флажка Начисляется НДС по отгрузке без перехода права собственности.

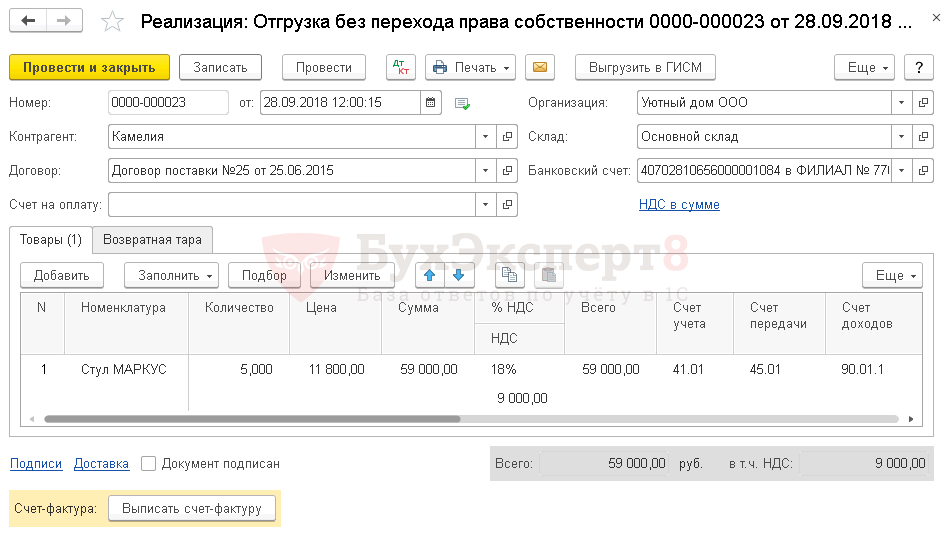

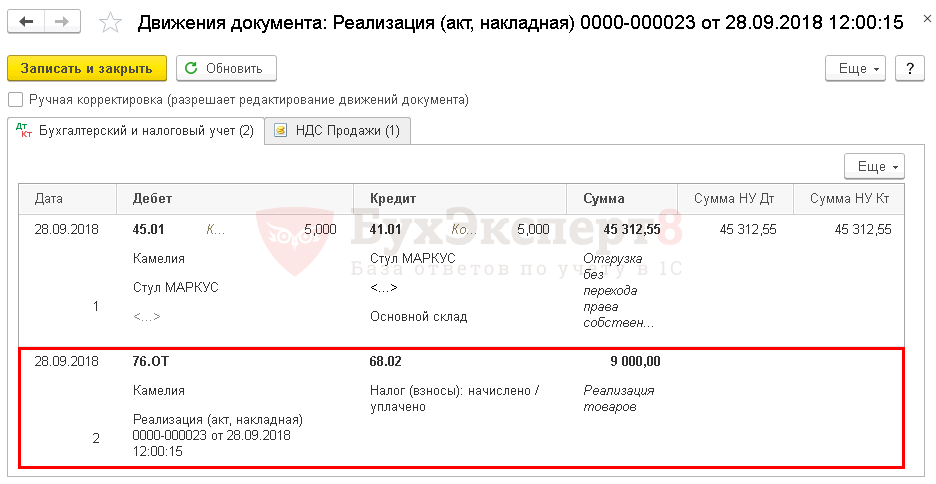

Если флажок установлен, то начисление НДС осуществляется в момент отгрузки ТМЦ в документе Реализация (акт, накладная) вид операции Отгрузка без перехода права собственности.

При проведении документа на отгрузку ТМЦ без перехода права собственности будет начислен НДС, а выручка по БУ и НУ не будет признаваться, т. к. она определяется в момент перехода права собственности.

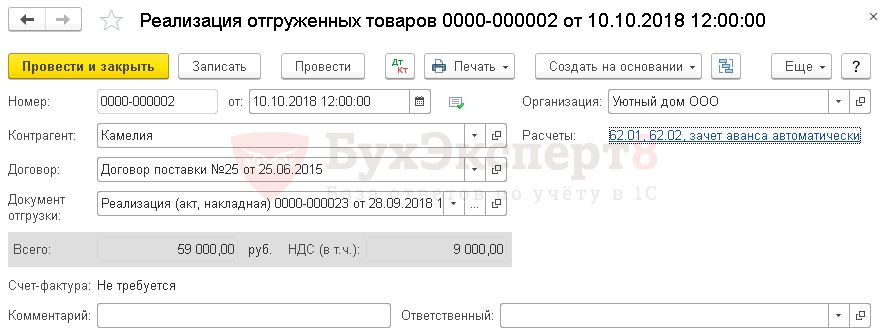

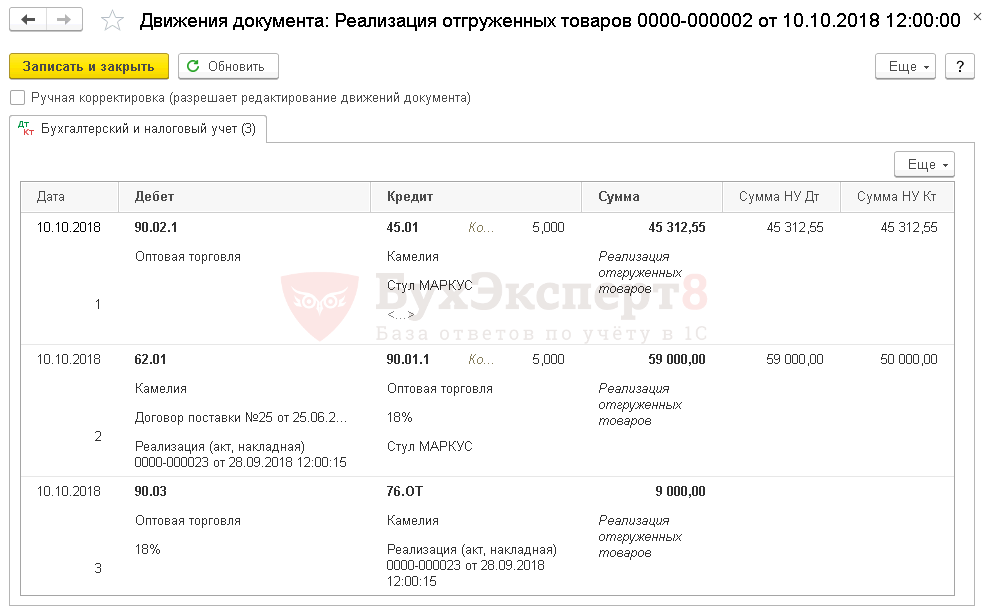

В дальнейшем переход права собственности оформляется с помощью документа Реализация отгруженных товаров.

При его проведении НДС не будет начисляться, т. к. был исчислен в момент отгрузки, а будет признаваться выручка по БУ и НУ.

Начисление НДС при реализации объектов недвижимости осуществляется при проведении документа Передача ОС и не зависит от установки флажка Начисляется НДС по отгрузке без перехода права собственности в параметрах учетной политики. Для начисления НДС в момент передачи имущества покупателю необходимо установить флажок Право собственности переходит после государственной регистрации на вкладке Дополнительно документа Передача ОС.

Изучить подробнее на примерах:

- Отгрузка товаров без перехода права собственности

- Реализация товаров переход права собственности

- Реализация ОС с убытком

- Реализация недвижимости (переход права собственности после гос.регистрации)

Порядок регистрации счетов-фактур на аванс

При получении предоплаты продавец должен исчислить НДС в день поступления аванса (пп. 2 п. 1 ст. 167 НК РФ). Налоговой базой будет сама поступившая сумма в качестве аванса, а НДС начисляют по расчетным ставкам 10/110 или 18/118 — это зависит от реализуемого объекта (п. 4 ст. 164 НК РФ).

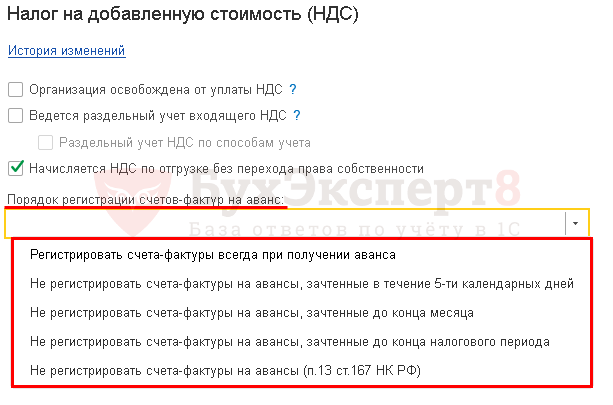

Рассмотрим, какие варианты выписки счетов-фактур можно установить в программе:

- Регистрировать счета-фактуры всегда при получении аванса.

Счета-фактуры на авансы будут создаваться по всем поступившим суммам предоплаты кроме тех, которые были зачтены в тот же день.

- Не регистрировать счета-фактуры на авансы, зачтенные в течение 5-ти календарных дней.

Счета-фактуры на авансы будут создаваться только по тем суммам предоплаты, которые не зачлись в течение 5-ти календарных дней после их получения.

Нужно ли составлять авансовый счет фактуру, если отгрузка произошла в 5-дневный срок после получения предоплаты? О том, что думают по этому поводу налоговики

- Не регистрировать счета-фактуры на авансы, зачтенные до конца месяца.

Счета-фактуры на авансы будут создаваться только по суммам предоплаты, незачтенным в течение того месяца, в котором они были получены.

По договорам, предусматривающим особенности, связанные с непрерывными долгосрочными поставками в адрес одного и того же покупателя (например, поставка электроэнергии, нефти, газа, оказание услуг связи), составлять счета-фактуры по оплате (частичной оплате) и выставлять их покупателям допускается не реже одного раза в месяц, не позднее 5-го числа месяца, следующего за истекшим месяцем (Письмо Минфина РФ от 06.03.2009 N 03-07-15/39).

- Не регистрировать счета-фактуры на авансы, зачтенные до конца налогового периода.

Счета-фактуры на авансы будут создаваться только по суммам предоплаты, не зачтенным в течение налогового периода (квартала), в котором они были получены.

Судебная практика исходит из того, что если оплата и отгрузка товара произошли в одном налоговом периоде, то платежи можно не признать авансовыми (Постановление ВАС РФ от 10.03.2009 N 10022/08). Однако не исключены разногласия с контролирующими органами, и свою позицию вам, возможно, придется отстаивать в суде. Поэтому данный вариант не рекомендуется к использованию.

- Не регистрировать счета-фактуры на авансы (п. 13 ст. 167 НК РФ).

Вариант предназначен для организаций, деятельность которых подпадает под действие п. 13 ст. 167 НК РФ.

Если длительность производственного цикла изготовления товаров (работ, услуг) составляет свыше 6-ти месяцев — по перечню, указанному в Постановлении Правительства РФ от 28.07.2006 N 468, налогоплательщик вправе установить момент определения налоговой базы как день отгрузки (передачи) указанных товаров, выполнения работ, оказания услуг (п. 13 ст. 167 НК РФ).

Изучить подробнее Регистрация счетов-фактур на аванс

Проверьте себя! Пройдите тест на эту тему по ссылке >>

Если Вы являетесь подписчиком системы «БухЭксперт8: Рубрикатор 1С Бухгалтерия», тогда читайте дополнительный материал по теме:

- Учетная политика по НДС

- Конструктор учетной политики по НДС

- Регистрация счетов-фактур на аванс

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Разбираемся, как настраивать параметры учета. С иллюстрациями, понятным и человеческим языком — все как вы любите.

Шаг 1. Начинаем настройку

Откройте настройки параметров учета.

Как перейти: «Администрирование» — далее «Настройки программы» — «Параметры учета».

Нажмите на ссылку «Настройка плана счетов». Хотите настроить учет сумм НДС по приобретенным ценностям — нажмите на ссылку «По контрагентам и счетам-фактурам полученным».

По умолчанию стоит субконто на счете 19 — это изменить нельзя.

Если хотите принимать значения: «Принимается к вычету», «Учитывается в стоимости», «Блокируется до подтверждения 0%», «Распределяется», включите третье субконто«По способам учета». Так вы организуете раздельный учет.

Шаг 2. Настраиваем учетную политику для целей НДС

Как перейти: раздел «Главное» — далее «Налоги и отчеты» — «НДС».

Разбираемся по порядку.

Организация освобождена от НДС — в документах «Реализации» автоматически будет значение «Без НДС», в счетах-фактурах тоже.

Ведется раздельный учет входящего НДС по способам учета — включится третье субконто «По способам учета» для счета 19.

Контролировать долю вычета — в программе автоматически будут контролироваться доли налоговых вычетов в налоговой отчетности. По умолчанию указана доля — 89%. Показатель можно изменить.

Порядок регистрации счетов-фактур на аванс — параметр определяет порядок, по которому в программе будут регистрироваться счета-фактуры на аванс. Выбрать можно один вариант из нескольких.

Шаг 3. Разбираемся со сложными моментами НДС

Как перейти: сайт «Клерка» — повышение квалификации — курс повышения квалификации «Все об НДС: с нуля до сложных моментов».

Сколько длится, как проходит: обучаетесь один месяц, проходите 37 онлайн-уроков, выполняете 5 тестов. В закрытом телеграм-чате общаетесь с кураторами, выполняете домашние задания и письменные работы.

Чему научитесь:

Те, кто выполнит домашние задания и пройдет до конца, получат три месяца подписки «Клерк.Премиум» бесплатно.

Работайте с НДС без корвалола

Научим разбираться в самых сложных ситуациях

Повысьте квалификацию с курсом «Клерка»

Заполните форму ниже, нажмите «Начать учиться»

Добавить в «Нужное»

Изменений законодательства, требующих отражения в учетной политике на 2023 г., немного. Главные из них – переход на ЕНП и объединение ПФР и ФСС в единый Фонд пенсионного и социального страхования (далее – СФР). Но есть и другие изменения, которые может потребоваться учесть в учетной политике на следующий год.

Утверждение и изменение учетной политики для бухучета

Учетная политика для целей бухучета – совокупность способов ведения организацией бухучета (ч. 1 ст. 8 Закона от 06.12.2011 № 402-ФЗ, п. 2 ПБУ 1/2008).

УП формируется, как правило, главным бухгалтером, но может формироваться и другим ответственным лицом. Также для этого может привлекаться руководитель или аудиторы. Утверждается УП приказом (распоряжением) руководителя организации (ч. 2 ст. 8 Закона от 06.12.2011 № 402-ФЗ, п.п. 4, 8 ПБУ 1/2008).

Приказ, утверждающий УП, должен быть подписан руководителем не позднее 31 декабря года, предшествующего тому, в котором учетная политика будет применяться (п. 9 ПБУ 1/2008).

Применяется УП последовательно из года в год, утверждать ее на каждый следующий год или издавать приказ о продлении не нужно (ч. 5 ст. 8 Закона от 06.12.2011 № 402-ФЗ, п. 5 ПБУ 1/2008).

В некоторых случаях в УП необходимо вносить изменения. Это нужно делать при (ч. 6 ст. 8 Закона от 06.12.2011 № 402-ФЗ, п. 10 ПБУ 1/2008):

- изменении законодательства о бухгалтерском учете;

- разработке или выборе нового способа ведения бухучета, применение которого приводит к повышению качества информации об объекте бухучета;

- существенном изменении условий деятельности организации.

Изменение УП также оформляется приказом руководителя (п. 8, 11 ПБУ 1/2008). В нем можно перечислить изменения, вносимые в УП, или указать на введение в действие новой редакции учетной политики. Утвердить изменения в УП на 2023 г. нужно до 31.12.2022 включительно.

Утверждение и изменение учетной политики для налогов

Учетная политика для целей налогообложения – выбранная налогоплательщиком совокупность допускаемых НК способов (методов) (п. 2 ст. 11 НК РФ):

- определения доходов и (или) расходов, их признания, оценки и распределения;

- учета иных необходимых для целей налогообложения показателей финансово-хозяйственной деятельности.

УП для целей налогообложения также утверждается приказом (распоряжением) руководителя организации (ИП) (п. 12 ст. 167, ст. 313 НК РФ). Ее положения можно включить в текст приказа (распоряжения) или оформить приложением к нему.

УП на следующий календарный год нужно утвердить не позднее 31 декабря текущего года (п. 12 ст. 167 НК РФ). Утверждать каждый год новую УП не нужно.

Изменения в УП вносятся (ст. 313 НК РФ):

- по собственной инициативе. Такие изменения применяются с начала нового года. Поэтому утвердить их нужно до его начала;

- при изменении налогового законодательства. Такие изменения можно применять после их вступления в силу. Утвердить изменения нужно до начала их применения.

Внести изменения в УП также нужно в случае начала ведения нового вида деятельности. В этом случае в учетную политику нужно включить принципы и порядок учета новых операций. Такие изменения можно внести в течение года (ст. 313 НК РФ, Письма Минфина от 26.02.2021 № 03-03-06/1/13447, от 08.04.2020 № 03-03-07/27947).

Изменения в УП должны утверждаться приказом (распоряжением) руководителя (п. 12 ст. 167, ст. 313 НК РФ). Утвердить изменения в УП на 2023 г. нужно до 31.12.2022 включительно. В этом случае изменения будут действовать с 01.01.2023.

Какие изменения нужно внести в УП на 2023 г.

В учетной политике (как бухгалтерской, так и налоговой) нужно убрать лишние и обновить устаревшие нормы.

В частности, при упоминании ПФР и ФСС РФ нужно внести технические правки – указать СФР, образованный вместо них с 2023 г. (Закон от 14.07.2022 № 236-ФЗ).

Из УП для целей бухучета также следует исключить (при наличии) переходные положения, которые касались начала применения новых Стандартов (в частности, ФСБУ 6/2020 «Основные средства», ФСБУ 26/2020 «Капитальные вложения» и ФСБУ 25/2018 «Бухгалтерский учет аренды»). Ведь большинство этих положений больше не актуальны.

Какие изменения нужно внести в учетную политику для целей бухучета на 2023 г.

Изменения в рабочем плане счетов

В рабочий план счетов нужно внести изменения, связанные с переходом на ЕНП и объединением фондов. В него нужно ввести новые субсчета:

- к счету 68 для ЕНП – для обобщения информации о расчетах с бюджетом при уплате ЕНП. Старые субсчета убирать не нужно. На них будут отражаться начисление по видам налогов;

- к счету 69 для взносов в СФР. Старые субсчета убирать не нужно, они будут нужны для проверок за прошлые периоды.

Поправки в связи с ФСБУ 25/2018 «Бухгалтерский учет аренды»

В 2022 г. внесены изменения в ФСБУ 25/2018 (Приказ Минфина от 29.06.2022 № 101н). Эти поправки нужно отразить в УП на 2023 год, если у вас есть или планируются операции по аренде (п.п. 10, 12 ПБУ 1/2008).

Во-первых, состав арендных платежей по новым правилам будет формироваться только за исключением сумм НДС. Исключена оговорка об иных возмещаемых суммах налогов (п. 7 ФСБУ 25/2018).

Во-вторых, изменен п. 16 ФСБУ 25/2018. Теперь, если предмет аренды по характеру его использования относится к группе ОС, по которой арендатор выполняет переоценку, он имеет право выбора: проводить переоценку права пользования активом (ППА) или нет. Выбор нужно закрепить в УП. В прежней редакции нормы такого выбора не было.

Досрочное применение ФСБУ 14/2022 «Нематериальные активы»

Обязательным к применению ФСБУ 14/2022 станет только с отчетности за 2024 г. Но, если вы решили применять этот Стандарт досрочно (п. 2 Приказа Минфина от 30.05.2022 N 86н), это нужно отразить в УП на 2023 г. В частности, в УП потребуется:

- установить порядок перехода на применение нового ФСБУ (ретроспективно или в разрешенном альтернативном упрощенном порядке);

- установить стоимостной лимит для малоценных НМА, если вы хотите использовать это право. Описать порядок контроля за такими объектами;

- самостоятельно определить виды и группы своих НМА;

- выбрать вариант оценки (по первоначальной стоимости или по переоцененной);

- установить момент начала начисления амортизации;

- выбрать способ начисления амортизации для каждой группы НМА;

- описать формулу расчета амортизации, если применяется способ уменьшаемого остатка;

- может потребоваться определить порядок учета материального носителя, в котором выражены результаты интеллектуальной деятельности.

Если вы решили досрочно применять ФСБУ 14/2022, одновременно нужно начать применять и поправки в ФСБУ 26/2020, регулирующие правила формирования стоимости (НМА). Они действуют с отчетности за 2024 г., но их также можно начать применять досрочно (п. 2 Приказа Минфина от 30.05.2022 № 87н). Кроме того, с началом применения ФСБУ 14/2022 прекратит действие ПБУ 14/2007 по учету НМА. В УП на 2023 г. нужно отразить и эти изменения. Мы писали об этом ранее в нашем журнале – статья «ФСБУ 14/2022 «Нематериальные активы»: краткий обзор».

Если организация вправе применять упрощенные способы ведения бухучета, то в УП можно просто указать, что объекты НМА в учете не признаются, а затраты на их приобретение, создание, улучшение включаются в расходы по обычным видам деятельности в полной сумме по мере осуществления (подп. «б» п. 4 ФСБУ 26/2020).

Также ФСБУ 26/2020 дополняется новой главой II «Научно-исследовательские, опытно-конструкторские и технологические работы». В связи с этим утратит силу ПБУ 17/02 по учету расходов на НИОКиТР (п.п. 3, 12 Приказа Минфина от 30.05.2022 N 87н). При необходимости эти изменения также нужно отразить в УП.

Другие поправки в ФСБУ 26/2020 «Капитальные вложения»

В ФСБУ 26/2020 были внесены и другие небольшие изменения. В частности, Стандарт дополнен положением о том, что фактические затраты, связанные с осуществлением капвложений в несколько объектов ОС (НМА), распределяются между ними обоснованным способом, установленным самостоятельно (п. 14.1 ФСБУ 26/2020). Эти изменения также можно применить досрочно с 2023 г. Для этого нужно самостоятельно разработать и закрепить в УП на 2023 г. порядок распределения затрат между объектами.

Пример учетной политики для целей бухучета на 2023 г.

Покажем, какие дополнения можно внести в бухгалтерскую учетную политику на 2023 г.

Раздел. Бухгалтерский учет.

Корректировка рабочего плана счетов.Для отражения с 2023 г. операций по единому налоговому платежу используется субсчет к счету 68 «Единый налоговый платеж».

Для отражения операций по страховым взносам, уплачиваемым с 2023 г. по единому тарифу, используется субсчет к счету 69 «Страховые взносы в СФР».

Учет аренды в соответствии с ФСБУ 25/2018.

Право пользования активом по предмету аренды, относящегося по характеру использования к группе основных средств, по которой арендатор принял решение о проведении переоценки, не переоценивается (п. 16 ФСБУ 25/2018).

Какие изменения нужно внести в УП для целей налогообложения на 2023 г.

Изменений законодательства, требующих отражения в учетной политике для целей налогообложения, немного. Внесите изменения, если, в частности, имеете право на применение:

- повышающего коэффициента 1,5 к расходам на приобретение права на использование программ для ЭВМ и баз данных, включенных в единый реестр российских программ для ЭВМ и баз данных, относящихся к сфере искусственного интеллекта (пп. 26 п. 1 ст. 264 НК РФ (ред., действ. с 01.01.2023));

- повышающего коэффициента 1,5 при формировании первоначальной стоимости НМА в виде исключительных прав на программы для ЭВМ и базы данных, включенные в единый реестр российских программ для ЭВМ и баз данных, относящиеся к сфере искусственного интеллекта (п. 3 ст. 257 НК РФ (ред., действ. с 01.01.2023));

- повышающего коэффициента 1,5 к расходам, формирующим первоначальную стоимость ОС, включенного в единый реестр российской радиоэлектронной продукции, относящегося к сфере искусственного интеллекта (п. 1 ст. 257 НК РФ (ред., действ. с 01.01.2023));

- повышающего коэффициента (не больше 3) к норме амортизации в отношении НМА в виде исключительных прав на программы для ЭВМ и базы данных, включенные в единый реестр российских программ для ЭВМ и баз данных (пп. 6 п. 2 ст. 259.3 НК РФ (ред., действ. с 01.01.2023));

- повышающего коэффициента (не больше 3) к норме амортизации в отношении ОС, включенных на дату их ввода в эксплуатацию в единый реестр российской радиоэлектронной продукции (пп. 5 п. 2 ст. 259.3 НК РФ (ред., действ. с 01.01.2023));

- инвестиционного вычета по затратам на установку, модификацию российских программ для ЭВМ, баз данных и радиоэлектронной продукции (подп. 7 п. 2 ст. 286.1 НК РФ (ред., действ. с 01.01.2023)).

В связи с установлением единого тарифа страховых взносов и изменением сроков уплаты НДФЛ может потребоваться переработать формы соответствующих регистров.

Кроме того, организация может пересмотреть УП для целей налогообложения на 2023 г. по собственной инициативе, например, при:

- смене налогового режима;

- изменении методов учета (например, метода начисления амортизации, оценки покупных товаров и др.).

Пример формулировки учетной политики для целей налогообложения на 2023 г.

Раздел. Налог на прибыль.

Учет ОС и НМА из сферы искусственного интеллекта.

Первоначальная стоимость ОС, включенного в единый реестр российской радиоэлектронной продукции, относящегося к сфере искусственного интеллекта, формируется с применением коэффициента 1,5 (п. 1 ст. 257 НК РФ).

Первоначальная стоимость НМА в виде исключительных прав на программы для ЭВМ и базы данных, включенные в единый реестр российских программ для ЭВМ и баз данных, относящиеся к сфере искусственного интеллекта, формируется с применением коэффициента 1,5 (п. 3 ст. 257 НК РФ).

Для составления или изменения учетной политики вы можете воспользоваться нашими новыми конструкторами учетной политики, в частности:

- Учетная политика на 2023 г.: бухгалтерская и налоговая, если вам нужно сформировать полную учетную политику для целей бухгалтерского и налогового учета;

- Изменения в учетную политику – 2023, если у вас уже есть УП на 2022 г. и вам нужно дополнить ее на 2023 г. с учетом последних поправок.

Конструктор учетной политики – это сервис, предназначенный для формирования учетной политики организации для целей бухгалтерского и налогового учета. При его использовании в вашей учетной политике будут отражены только те показатели, без которых никак не обойтись. Для каждого такого показателя мы приводим несколько возможных вариантов учета. Выбирайте тот, который вам больше подходит, и в конце у вас получится готовая учетная политика организации.

Пример учетной политики организации (малого предприятия) на УСН

Приведем пример УП для малого предприятия на УСН, имеющего право на применение упрощенных способов ведения бухучета, сформированный с помощью нашего конструктора учетной политики.

Раздел 1. Бухгалтерский учет у МП.

Ведение бухучета.

Организация ведет учет с применением сокращенного плана счетов.

Формы бухгалтерской отчетности.

Организация применяет упрощенную бухгалтерскую (финансовую) отчетность (ч. 4 ст. 6 Закона от 06.12.2011 № 402-ФЗ).

Порядок исправления ошибок в бухучете и отражения изменений учетной политики.

Организация исправляет существенные ошибки в отчетности без ретроспективного пересчета.

В случае существенных изменений учетной политики последствия таких изменений отражаются перспективно.

Учет товаров, транспортно-заготовительных расходов и расходов на продажу.

Фактическая себестоимость товаров формируется в особом порядке (учитываются только суммы, уплаченные продавцу (без НДС)).

Товары учитываются по продажным ценам на счете 41.

Товары списываются по средней себестоимости (по взвешенной оценке).

Расходы на продажу по итогам месяца относятся на себестоимость проданных товаров (работ, услуг) полностью.

Учет основных средств.

Проверка объектов ОС и капитальных вложений на обесценение не применяется (п. 3 ФСБУ 6/2020, п. 4 ФСБУ 26/2020).

Учет расходов на НИОКР и НМА.

Расходы на НИОКР и на нематериальные активы списываются единовременно в полной сумме при принятии объекта к учету (п. 3.1 ПБУ 14/2007).

Определение доходов, расходов и финансового результата.

Доходы и расходы в бухучете определяются по кассовому методу.

Раздел 2. Упрощенная система налогообложения.

Объект налогообложения «доходы, уменьшенные на величину расходов».

Учет товаров.

Товары при их реализации списываются по средней стоимости (по взвешенной оценке) (подп. 2 п. 2 ст. 346.17 НК РФ).

Когда нужна учетная политика?

Зачастую хозяйственные операции подлежат отображению разными способами, предусмотренными как налоговым, так и бухгалтерским учетом. Компании вправе выбрать наиболее подходящий для себя способ и, закрепив его в учетной политике, использовать в своей работе.

Таким образом, учетная политика – это локальный документ компании, где фиксируются утвержденные способы ведения соответствующего учета (отображения хозяйственных операций, формы учетной документации, проч.).

Согласно п. 3 ПБУ 1/2008, утв. Приказом Минфина № 106н от 06.10.2008, формировать ее должны все организации (юрлица) самостоятельно и согласно действующему законодательству. Следовать утвержденной в компании политике обязаны все ее филиалы, представительства, подразделения. Отступать от нее запрещается.

Формируя учетную политику (далее по тексту – УП), можно выбрать любой способ ведения учета из тех, которые допускаются, а в ряде случаев при отсутствии требуемого способа – его разрабатывают самостоятельно с учетом существующих требований!

Новое в учетной политике на 2023 год

Изменения в учетной политике на 2023 год нужно внести всем хозсубъектам в связи с тем, что с 2023 года все налогоплательщики должны уплачивать налоги и взносы на единый налоговый платеж. Кроме того правки претерпели ряд ФСБУ. Какие изменения учесть в учетной политике на 2023 год рассмотрим в материале далее.

Подробнее

В отношении НДС

Налогоплательщикам, чья деятельность связана с данным налогом, требуется учетная политика по НДС. Следует учесть тот факт, что у компаний во время осуществления деятельности могут быть как облагаемые, так и не облагаемые НДС операции. В зависимости от этого закрепить соответствующие положение по данному налогу в учетной политике можно, по сути, в любое время.

Следовательно, как только возникает необходимость (при появлении облагаемых операций) составляют учетную политику по НДС, закрепляя тем самым, как, по какой деятельности, каким порядком будет учитываться выручка, «входной» НДС. Но если, к примеру, компания постоянно работала с НДС, и в какое-то время появились необлагаемые этим налогом операции, потребуется раздельный учет для правильного исчисления налога к уплате.

НДС – не обязательный налог и платят его не все. Поэтому если юрлицо, ИП не являются налоговым агентом по этому налогу, то и отображать в учетной политике по этому налогу им ничего не требуется!

Учетная политика для целей бухгалтерского учета на 2023 год

Бухгалтерское законодательство по некоторым аспектам учета предусматривает несколько вариантов отражения фактов хозяйственной деятельности. Выбор юридическое лицо делает само и закрепляет его в специальном документе. Как составить учетную политику для целей бухгалтерского учета, читайте в статье.

Подробнее

Общие правила формирования учетной политики

Как принято, компании начинают формировать (разрабатывать) УП с момента своего открытия. В конце соответствующего периода (отчетного, налогового) уже применяемую политику оставляют, как есть (без изменений), либо корректируют.

Если в документ необходимо внести изменения либо если утверждают всю учетную политику, то издают приказ.

УП по НДС открывшиеся компании утверждают до завершения первого налогового периода, а применяют со дня своего открытия (применительно к п. 12 ст. 167 НК)!

Когда, как можно менять учетную политику по НДС?

Таким образом, УП можно менять (дополнять) в течение, посередине периода (налогового, отчетного), если для этого есть серьезные основания. Например, в налоговом учете таким основанием может быть появление новой хозяйственной операции (деятельности) либо изменения в налоговом законодательстве и действующих стандартах. Для бухучета серьезным основанием может быть также выбор (разработка) оптимального способа бухучета.

Чтобы внести те либо иные изменения, дополнения, потребуется:

- подготовить изменения либо дополнения, изложив и оформив их должным образом;

- определить дату начала их действия;

- издать приказ об их утверждении, подписать его у руководителя.

Образец приказа

За основу можно взять следующий пример:

Примеры: когда вносятся изменения

Если компании собирается с 2023 г. проводить хозяйственные операции, которые освобождаются от НДС, ей следует разработать и включить в учетную политику методику раздельного учета.

Методику ведения раздельного учета по НДС в учетной политике подробно описали эксперты «КонсультантПлюс». Если у вас нет доступа к справочно-правовой системе, получите пробный демодоступ и бесплатно и переходите в Готовое решение.

По аналогии вносятся изменения в УП по типовым формам отчетности. Допустим, форма декларации НДС, применяемая в компании, и инструкция по ее заполнению закреплены в УП. Как только форма поменяется в связи с нововведениями на законодательном уровне, следует внести изменения с учетом этих нововведений.

Нюансы оформления УП

На законодательном уровне жесткие требования по оформлению УП не установлены. Согласно п. 8 ПБУ 1/2008 уже принятая политика оформляется приказами, стандартами, проч. организационно-распорядительной документацией.

Стандартно разрабатывают две отдельных политики: налоговую и бухгалтерскую с соответствующими разделами. Хотя компания вправе разработать и иные варианты, если они отвечают ее потребностям.

Как составить учетную политику с НДС?

Учитывая тот факт, что работа с НДС носит специфический характер, оформить налоговую политику по этому налогу можно разными способами:

- Вариант крупных предприятий, у которых есть филиалы, подразделения, которые применяют разные налоговые ставки, совмещают режимы, работают с иностранными контрагентами и т. п.: разработка отдельной учетной политики для НДС.

- Вариант для средних (небольших) компаний при отсутствии льгот и необходимости вести раздельный учет: разработка отдельной главы (можно раздела либо подраздела) и включение ее в уже действующую политику.

- Вариант для раздельного учета данного налога при наличии облагаемых и необлагаемых хозяйственных операций: разработка приложения к уже действующей политике.

Подытоживая, еще раз подчеркнем, что вопрос о том, менять политику компании с 2023 г. либо нет и каким именно способом, решается с учетом перечисленных выше норм, при необходимости.

Что в нее включить

Важные ключевые моменты, которые следует отображать в УП:

- характеристика счетов учета НДС (аналитич., синтетич.);

- организация, особенности документооборота по части НДС;

- формы справок для вычетов, по исчислению НДС к восстановлению и т. п.);

- перечень документов, удостоверяющих законность вычетов по НДС, их формы, требования по оформлению;

- оформление счета-фактуры (электронная, бумажная форма, особенности нумерации при наличии подразделений, проч.);

- методика раздельного учета;

- механизм для подтверждения законности использования нулевой ставки (круг ответственных лиц, документы для представления в ИФНС и т. д.);

- список должностных лиц, которые имеют право подписывать счета-фактуры;

- схема оформления, подписания документации по расчетам с НДС;

- порядок оформления, сдачи отчетности по НДС (лица, ответственные за составление, сдачу деклараций НДС посредством ТКС);

- порядок хранения документации, касающейся НДС и др.

Учетную политику сдавать не требуется, но при проверке ИФНС может ее запросить.

Особенности раздельного учета

Конкретных правил для подобного учета не установлено. Необходимо самостоятельно разрабатывать методику раздельного учета, включая ее далее в УП. Важно, чтобы она имела экономическое обоснование, позволяла точно определить все показатели. От этого зависит правильное исчисление НДС к уплате, определение суммы налога к вычету и налоговой суммы, причисляемой к стоимости ценностей.

Если доля необлагаемых НДС расходов (по приобретению, производству продукции, услуг) за конкретный квартал меньше 5% от совокупных расходов, тогда можно принять к вычету весь «входной» НДС. В УП следует отобразить этот момент (т. е. будет использоваться правило 5% либо нет)!

Если у компании есть хозяйственные операции с продолжительным циклом, но она не планирует с них платить авансовый НДС, тогда в УП нужно фиксировать определение базы налога по ним в день передачи.

Обратите внимание: раздельный учет требуется, когда на некоторые хозяйственные операции распространяется нулевая ставка НДС. В ситуации, когда отсутствует утвержденный порядок ведения раздельного учета, принимать к вычету «входящий» НДС нельзя!

Вариант раздельного учета

Типичный вариант раздельного учета «входного» НДС предполагает открытие отдельных субсчетов к сч. 19 (применительно к п. 4 и п. 4.1 ст. 170 НК):

- по облагаемым НДС хоз. операциям («входной» налог принимается к вычету сразу);

- по необлагаемым НДС хоз. операциям (налог, причисляемый к стоимости покупок);

- по облагаемым и необлагаемым хоз. операциям (налог для принятия к вычету распределяют, остальной причисляют к стоимости покупок, а собственно вычет вычисляют по доле облагаемых операций в их общем объеме за соответствующий период).

По сч. 90 ведут раздельный учет, а к субсч. 90.1 можно открыть два субсчета для выручки от облагаемых и, соответственно, необлагаемых продаж. Далее, к субсч. 90.2 можно открыть субсч. для себестоимости тоже по облагаемым и необлагаемым продажам.

Компания вправе установить с учетом специфики своей деятельности собственные субсчета!

Условный фрагмент раздела по раздельному учету НДС в составе УП

Разработать УП по НДС можно при помощи специального онлайн конструктора. Одна из версий может включать следующее: