Разрабатываете учетную политику с учетом поправок, действующих с 1 января 2021 года? Мы вам поможем! Наш конструктор учетной политики на 2021

г. позволяет сформировать небольшую учетную политику организации (образец 2021 ) для целей бухгалтерского и налогового учета, отразив в ней только те показатели, без которых никак не обойтись. Для каждого такого показателя мы приводим несколько возможных вариантов учета. Выбирайте тот, который вам больше подходит, и в конце у вас получится готовая учетная политика организации (образец).

Если каких-то операций у вас нет, просто пропустите (не заполняйте) соответствующие пункты конструктора. Не надо выбирать в них варианты наобум — если впоследствии у вас появятся такие операции, вы в любой момент сможете дополнить учетную политику нужными вам положениями.

И обратите внимание, тот вариант учета, который на практике использует большинство организаций (как правило, он легче в применении), мы для вашего удобства всегда приводим первым. Если сомневаетесь, какой вариант выбрать, — следуйте за мнением большинства!

Но для начала давайте определимся:

Ваша организация является малым предприятиeм

Это важно, поскольку в бухучете малым предприятиям дан ряд послаблений. Но чтобы ими воспользоваться, надо закрепить свой выбор в учетной политике.

Субъекты малого предпринимательства могут вести бухучет в упрощенном порядке. Это правило не действует, в частности, в отношении:

— организаций, чья бухотчетность подлежит обязательному аудиту (к примеру, акционерных обществ);

— жилищных (жилищно-строительных) и кредитных кооперативов;

— микрофинансовых организаций;

— коллегий адвокатов и адвокатских бюро.

Ваша организация является микропредприятием

Какой режим налогообложения применяет ваша организация:

общий режим налогообложения

упрощенную систему налогообложения

У вашей организации есть обособленные подразделения

В зависимости от режима налогообложения будет сформирована учетная политика для целей налогообложения (образец). Например, образец учетной политики организации на УСН. При ее составлении исходим из допущения, что организация решила не применять в 2021 году ФСБУ, обязательные к применению начиная с отчетности 2022 года.

Какой объект налогообложения при УСНО вы выбрали:

«доходы»

«доходы, уменьшенные на величину расходов»

Сервис открыт только для подписчиков журнала «Главная книга» или по демодоступу

-

я не подписчик, но хочу им стать

-

хочу попробовать бесплатно

Рассмотрим пример приказа об утверждении учетной политики организации для целей бухгалтерского и налогового учета, основным видом деятельности которой является выполнение работ, оказание услуг. Она относится к субъектам малого предпринимательства и имеет право на ведение упрощенных способов учета и составление отчетности по упрощенной форме.

Содержание

- Учетная политика по БУ

- Приложение N 1. Рабочий план счетов

- Приложение N 2. Первичные учетные документы

- Приложение N 3. Регистры бухгалтерского учета

- Учетная политика по НУ

- Приложение N 3. Методика распределения «входящего» НДС

- Скачать Пример УП для работ и услуг (упрощенные способы) (ОСН)

Word

Учетная политика по БУ

Приказ №

Об утверждении учетной политики ООО «Уютный дом»

для целей бухгалтерского учета

г.Москва 31 декабря 2020г.

ПРИКАЗЫВАЮ

Ввести в действие с 01 января 2021 года следующую учетную политику ООО «Уютный дом»:

1. Бухгалтерский учет осуществлять посредством двойной записи на счетах бухгалтерского учета в соответствии с Планом счетов, утв. Приказом Минфина РФ от 31.10.2000 N 94н. Рабочий план счетов бухгалтерского учета представлен в Приложении N 1.

2. В качестве первичных учетных документов для оформления фактов хозяйственной жизни использовать утвержденные унифицированные формы первичной учетной документации, утвержденные Постановлениями Госкомстата РФ, а также самостоятельно разработанные формы, представленные в Приложении N 2;

3. Данные, содержащиеся в первичных учетных документах, подлежат своевременной регистрации и накоплению в регистрах бухгалтерского учета. Формы регистров бухгалтерского учета разработаны организацией самостоятельно и представлены в Приложении N 3;

4. Инвентаризацию имущества и обязательств осуществлять в случаях, предусмотренных законодательством, в том числе ежегодно при составлении годовой бухгалтерской отчетности;

5. Ведение бухгалтерского учета осуществлять с применением специализированной бухгалтерской компьютерной программы 1С;

6. Ведение бухгалтерского учета осуществлять по следующим правилам:

1. Учет и квалификация активов

1.1. Учет и квалификация активов осуществляется в зависимости от срока их использования с учетом стоимостного критерия. Затраты на приобретение, создание, улучшение актива признаются:

- запасами, если срок использования до 12 месяцев;

- основными средствами, если срок использования свыше 12 месяцев;

- расходами периода, в котором они понесены, если стоимость актива несущественна, (далее – несущественные активы).

1.2. К несущественным активам относятся объекты, стоимость которых несущественна для бухгалтерской отчетности:

- объекты стоимостью до 100 000 руб., если их срок использования свыше 12 месяцев.;

- объекты, не зависимо от срока использования и стоимости:

- специальные средства производства: специальный инструмент, специальные приспособления, специальное оборудование, специальная одежда;

- хозяйственный инвентарь и приспособления;

- мебель;

- запасы для управленческих нужд.

Стоимостной лимит для несущественных активов проверяется ежегодно.

1.3. Учет несущественных активов ведется на счете 10.21 «Малоценное оборудование и запасы» по субсчетам:

- 10.21.1 «Приобретение малоценного оборудования и запасов»;

- 10.21.2 «Выбытие малоценного оборудования и запасов».

В момент приобретения (создания) активов: - Дт 10.21.1 Кт 60 — оприходование активов;

- Дт счета затрат Кт 10.21.2 – признание в затратах стоимости активов;

Счет затрат соответствует счету затрат, куда включалась бы амортизация несущественных активов.

В момент передачи в эксплуатацию несущественных активов: - Дт 10.21.2 Кт 10.21.1 – передача в эксплуатацию активов;

- Дт МЦ.ХХХ – оприходование за балансом активов.

1.4. Отражение последствий изменения учетной политики в связи с переходом на ФСБУ 5/2019 «Запасы» осуществляется перспективно без ретроспективного пересчета показателей.

2. Учет основных средств

2.1. Объекты, сроком службы более 12 месяцев и стоимостью более 100 000 рублей учитываются в составе основных средств;

2.2. Амортизация начисляется линейным способом по всем объектам основных средств;

2.3. Переоценка основных средств не производится.

3. Учет нематериальных активов

3.1. Амортизация начисляется линейным способом по всем объектам нематериальных активов.

4. Учет запасов (материалов, товаров)

4.1. К запасам относятся активы, используемые в течение 12 месяцев:

- для производства продукции, выполнения работ, оказания услуг, а также для продажи в ходе обычной деятельности.

Они учитываются по фактической себестоимости с отражением в учете на счете 10 «Материалы».

4.2. Запасы, предназначенные для управленческих нужд, признаются несущественными активами. К ним относятся:

- офисные канцтовары и принадлежности;

- вода и материалы для обеспечения нормальных условий труда;

- материалы для хозяйственных нужд, поддержанию порядка.

Затраты на их приобретение и создание учитываются согласно п. 1.3.

4.3. Затраты по приобретению и заготовке товаров до центральных складов, включаются в стоимость товаров и учитываются на счете 41 «Товары»;

4.4. Фактическая себестоимость запасов при приобретении их неденежными средствами соответствует балансовой стоимости передаваемых активов;

4.5. Последующая оценка запасов на отчетную дату осуществляется по фактической себестоимости. Ежегодная проверка на обесценение запасов не осуществляется;

4.6. При выбытии запасов их оценка осуществляется по методу средней себестоимости по итогам месяца.

5. Учет прямых и косвенных затрат и незавершенных работ, услуг

5.1. В прямые затраты на выполнение работ, оказание услуг включаются:

- материальные затраты (сырье и материалы), используемые при выполнении работ, оказании услуг;

- затраты на оплату труда и иные выплаты рабочим (в т.ч. страховые взносы с зарплаты);

- амортизация основных средств, используемых непосредственно для работ, услуг;

- иные затраты, которые напрямую относятся к конкретным работам, услугам.

Данные затраты определяются согласно сметам, спецификациям, технологическим картам и иным документам, подтверждающим состав затрат, необходимый для оказания услуг, выполнения работ. Они учитываются на счете 20 «Основное производство».

5.2. Распределение общих прямых затрат между видами работ, услуг, осуществляется пропорционально сумме всех прямых затратам по конкретным работам, услугам;

5.3. К косвенным производственным затратам относятся общепроизводственные, общецеховые затраты, которые косвенно участвуют в выполнении работ, оказании услуг. Они учитываются на счете 25 «Общепроизводственные расходы» и в конце месяца распределяются в состав прямых затрат (Дт 20 «Основное производство» Кт 25) пропорционально сумме всех прямых затрат;

5.4. Сверхнормативные затраты учитываются по статье «Сверхнормативные затраты» в Дт 20 (25). Они признаются:

- расходами в конце месяца в результате ненадлежащей организации производственного процесса, т.е. не включаются в себестоимость работ, услуг – Дт 90.02 Кт 20.01, 25;

- включаются в себестоимость работ, услуг, если потери обусловлены технологическим процессом Дт 20.01 Кт 20.01, 25, 28.

5.5. Сумма затрат по незавершенным работам учитывается на счете 20.01 «Основное производство» и оценивается в отчетности по сумме прямых затрат (без учета косвенных);

5.6. Сумма затрат по незавершенным услугам не определяется, а полностью учитывается в составе себестоимости продаж по Дт 90.02.

6. Учет расчетов с сотрудниками и контрагентами

6.1. Все расчеты с сотрудниками по суммам, направленным на административно-хозяйственные и прочие расходы для нужд организации, ведутся на счете 71 «Расчеты с подотчетными лицами», вне зависимости от того, были они выданы под отчет или были компенсированы сотрудникам после их отчета;

6.2. Учет билетов, выписанных в электронной форме, приобретенных организацией для командировок сотрудников ведется на счете 76.14 «Приобретение билетов для командировок».

7. Учет доходов и расходов

7.1. К управленческим затратам относятся затраты, не связанные с выполнением работ, оказанием услуг. Они учитываются на счете 26 «Общехозяйственные расходы» и в конце месяца в полном объеме признаются в составе расходов (Дт 90.08 «Управленческие расходы» Кт 26).

8. Учет государственной помощи

8.1. Организация принимает бюджетные средства к учету по мере фактического получения средств.

8.2. Доходы будущих периодов, связанных с получением бюджетных средств на финансирование капитальных затрат, представляются в отчетности обособленно. В бухгалтерском балансе как обособленная статья в составе долгосрочных обязательств. В отчете о финансовых результатах суммы, отнесенные на финансовые результаты, как обособленная статья в составе прочих доходов.

9. Учет процентов по займам

9.1. Проценты по заемным средствам включаются в состав прочих расходов, в том числе при приобретении (создании) инвестиционного актива.

10. Исправление ошибок

10.1. Существенной считать ошибку, которая приводит к изменению общей величины активов (пассивов), а также доходов (расходов) в отчетности более чем на 10% либо приводит к изменению группы статей баланса или отчета о финансовых результатах на сумму от 200 тыс. руб. включительно.

10.2. Существенная ошибка, выявленная после утверждения бухгалтерской отчетности, исправляется записями в корреспонденции со счетом 91 «Прочие доходы и расходы» без ретроспективного пересчета показателей.

11. Оценочные значения

11.1. Создание резервов по сомнительным долгам осуществляется по каждому сомнительному долгу в отдельности по методике, указанной в Приложении N 5 к учетной политике.

12. Не применяются нормы положений по бухгалтерскому учету

12.1. ПБУ 12/2010 «Информация по сегментам»;

12.2. ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций»;

12.3. ПБУ 2/2008 «Учет договоров строительного подряда»;

12.4. ПБУ 8/2010 «Оценочные обязательства, условные обязательства и условные активы»;

12.5. ПБУ 11/2008 «Информация о связанных сторонах»;

12.6. ПБУ 16/2002 «Информация по прекращаемой деятельности».

13. Форма представления бухгалтерской отчетности

13.1. Организация представляет годовую бухгалтерскую отчетность по упрощенной форме, предусмотренной в Приложении N 5 Приказа Минфина РФ от 02.07.2010 N 66н. Если требуется раскрыть существенные события, сформировавшие показатели отчетности, то такое раскрытие в произвольной форме отражается в виде Пояснений к годовой отчетности.

Генеральный директор /

Приложение N 1. Рабочий план счетов

Ознакомиться с рабочим планом счетов

Приложение N 2. Первичные учетные документы

Приложение N 2 к Приказу «Об утверждении учетной политики ООО «Уютный дом»

для целей бухгалтерского учета»

Первичные учетные документы

1. Общество применяет следующие первичные учетные документы по унифицированным формам:

- По учету основных средств – формы, утвержденные Постановлением Госкомстата РФ от 21.01.2003 N 7;

- По учету рабочего времени и расчетов с персоналом по оплате труда – формы, утвержденные Постановлением Госкомстата РФ от 05.01.2004 N 1;

- По учету материалов – формы, утвержденные Постановлением Госкомстата РФ от 30.10.1997 N 71а;

- По расчетам с подотчетными лицами – форма N АО-1, утвержденная Постановлением Госкомстата РФ от 01.08.2001 N 55;

- При перевозке грузов – форма транспортной накладной, утвержденной Приложением 4 Постановления Правительства РФ от 21.12.2020 N 2200 (Приложение N 2);

- По учету кассовых операций – формы, утвержденные Постановлением Госкомстата РФ от 18.08.1998 N 88;

- По отгрузке товаров, оказанию услуг, выполнению работ – форма УПД, предложенная в Письме ФНС РФ от 21.10.2013 N ММВ-20-3/96@ (Приложение №1 к приказу);

- По учету результатов инвентаризации – формы, утвержденные Постановлением Госкомстата РФ от 18.08.1998 N 88.

При применении унифицированных форм обязательно заполнение всех реквизитов, указанных в Федеральном законе от 06.12.2011 N 402-ФЗ «О бухгалтерском учете». Иные реквизиты заполняются по необходимости.

2. Общество применяет следующие первичные учетные документы в соответствии с самостоятельно разработанными формам:

- По учету списания материалов – Акт о списании материалов;

- По учету выполненных работ или услуг – Акт выполненных работ (оказанных услуг);

- По отражению прочих фактов хозяйственной жизни – Бухгалтерская справка.

3. Вышеуказанные формы унифицированных, а также разработанных документов являются рекомендованными к применению, и могут быть добавлены или изменены по распоряжению руководителя. Формы первичных учетных документов для оформления определенных сделок так же могут быть согласованы с контрагентом при заключении с ними договоров.

Генеральный директор /

Приложение N 3. Регистры бухгалтерского учета

Приложение N 3 к Приказу «Об утверждении учетной политики ООО «Уютный дом»

для целей бухгалтерского учета»

Регистры бухгалтерского учета

Общество применяет следующие регистры бухгалтерского учета в соответствии с самостоятельно разработанными формами:

- Для формирования сводных данных — Оборотно-сальдовая ведомость;

- Для формирования развернутых данных по счету учета — Оборотно-сальдовая ведомость по счету или Анализ счета.

Формы являются рекомендованными к применению и могут быть добавлены или изменены по распоряжению руководителя.

Генеральный директор /

Учетная политика по НУ

Приказ №

Об учетной политике ООО «Уютный дом»

для целей налогового учета

г.Москва 31 декабря 2020г.

ПРИКАЗЫВАЮ

Ввести в действие с 01 января 2021 года следующую учетную политику для целей налогового учета ООО «Уютный дом»:

1. Налоговый учет осуществляется на одноименных счетах бухгалтерского учета, указанных в Приложении N 1;

2. Аналитический учет доходов и расходов для определения налоговой базы по налогу на прибыль осуществляется в налоговых регистрах, представленных в Приложении N 2;

3. Ведение налогового учета осуществляется на основе первичных бухгалтерских документов и аналитических регистров бухгалтерского и налогового учета, и осуществляется с применением специализированной бухгалтерской компьютерной программы 1С;

4. Ведение налогового учета осуществлять по следующим правилам:

1. Налог на добавленную стоимость

1.1. В случаях, когда организация в соответствии с законодательством обязана вести раздельный учет, «входной» НДС принимается к вычету в полном объеме, если доля совокупных расходов на приобретение, производство и реализацию товаров (работ и услуг) в операциях, не подлежащих налогообложению, составляет не более 5% от общей суммы совокупных расходов. Если доля таких совокупных расходов более 5%, то организация осуществляет распределение «входного» НДС в соответствии с порядком, указанным в Приложении N 3.

2. Налог на прибыль

2.1. Учет доходов и расходов осуществляется по методу начисления;

2.2. Амортизация по амортизируемому имуществу начисляется линейным способом;

2.3. Амортизационная премия не начисляется;

2.4. Резерв на ремонт основных средств не создается;

2.5. При выбытии материалов их оценка производится по методу средней себестоимости;

2.6. Затраты на приобретение спецоснастки, спецодежды, стоимостью не более 100 000 руб., учитываются в составе расходов полностью в момент передачи в эксплуатацию;

2.7. Товары учитываются по стоимости их приобретения;

2.8. При выбытии товаров их оценка производится по методу средней себестоимости;

2.9. Резерв по сомнительным долгам создается в соответствии с законодательством;

2.10. Резерв предстоящих расходов на оплату отпусков и на выплату ежегодного вознаграждения за выслугу лет не создается;

2.11. В состав прямых расходов на выполнение работ, оказанных услуг включаются:

2.11.1. расходы на сырье и материалы, используемые при производстве продукции;

2.11.2. оплата труда производственных рабочих (в т.ч. страховые взносы с зарплаты);

2.11.3. амортизация основных средств, используемых непосредственно в производстве;

2.11.4. и иные расходы, которые в бухгалтерском учете учитываются в дебете счета 20 «Основное производство» и определяются согласно спецификациям, технологическим картам, актам контрольного замера и иным документам, подтверждающих состав затрат, необходимый для производства продукции, оказания услуг, выполнения работ.

2.12. Распределение общих прямых расходов между видами работ, услуг, осуществляется пропорционально прямым затратам на конкретную работу, услугу;

2.13. В НЗП включается сумма прямых расходов по не законченным и по законченным, но не принятым заказчиком работам. Сумма НЗП по работам определяется на основе первичных документов в общей сумме прямых расходов, направленных на выполнение конкретной работы;

2.14. Прямые расходы при оказании услуг не распределяются на остатки незавершенных услуг, а полностью уменьшают доходы отчетного периода;

2.15. Исчисление и оплата авансовых платежей осуществляется ежемесячно на основе расчета авансовых платежей за квартал, установленных в п. 2 ст. 286 НК РФ, т.е. в размере 1/3 от предполагаемой прибыли за предыдущий квартал.

Генеральный директор /

Приложение N 3. Методика распределения «входящего» НДС

Приложение N 3 к Приказу «Об утверждении учетной политики ООО «Уютный дом»

для целей налогового учета»

Методика распределения «входящего» НДС

Организация применяет следующий порядок определения доли расходов по необлагаемым НДС операциям.

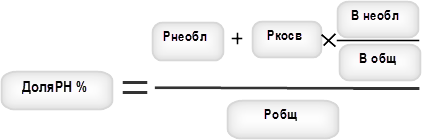

Доля совокупных расходов по необлагаемым НДС операциям (ДоляРН %) определяется по формуле:

где:

- Рнеобл – расходы, непосредственно относящиеся к необлагаемым НДС операциям;

- Ркосв – сумма косвенных расходов, которые невозможно отнести только к облагаемым или необлагаемым НДС операциям;

- ВНеобл – выручка от необлагаемых НДС операций;

- Вобщ- общая выручка без НДС;

- Робщ – общая величина совокупных расходов.

Базой для распределения косвенных расходов является выручка.

Распределение «входного» НДС по приобретенным ОС и НМА осуществляется исходя из стоимости отгруженных ТРУ по необлагаемым операциям в общей стоимости за тот месяц, в котором были приобретены ОС и НМА.

Образец Учетной политики 2020 скачать Word

Пример Учетной политики для работ и услуг ОСН 2020

Образец Учетной политики 2019 скачать Word

Пример Учетной политики для работ и услуг 2019

См. также:

- Конструктор учетной политики

- Пример УП для торговли

- Пример УП для производства

- Пример УП при УСН

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

До начала нового года необходимо утвердить учётную политику на следующий. Но в реальности руки главбуха часто доходят до этого только после сдачи годового отчёта. Рассматриваем правила составления учётной политики и рассказываем, что нужно поменять в 2021 году. В конце статьи — примеры учётных политик для разных отраслей.

До начала нового года необходимо утвердить учётную политику на следующий. Но в реальности руки главбуха часто доходят до этого только после сдачи годового отчёта. Рассматриваем правила составления учётной политики и рассказываем, что нужно поменять в 2021 году. В конце статьи — примеры учётных политик для разных отраслей.

Каждая коммерческая организация должна разработать и утвердить правила ведения бухгалтерского и налогового учёта под свои особенности деятельности. За разработку учётной политики (УП) обычно отвечает тот, кто ведет бухгалтерию: главбух или внешний аутсорсер. Утверждает УП руководитель организации:

- для бухгалтерского учёта — не позднее 90 дней со дня государственной регистрации организации;

- для налогового учёта — не позднее срока окончания первого налогового периода.

Что нужно утвердить в учётной политике

Для бухгалтерского учёта

Положением о бухгалтерском учёте ПБУ 1/2008 «Учётная политика организации» определено, что в УП необходимо утвердить следующие составляющие.

- Рабочий план счетов бухгалтерского учёта — выбранный из общего Плана счетов перечень синтетических и аналитических счетов, которыми организация действительно планирует пользоваться. Неиспользуемые счета и субсчета стоит исключить. Если организация относится к субъектам малого предпринимательства и имеет право на применение упрощённых способов бухгалтерского учёта, синтетические счета можно объединять. Подробнее об этом читайте в нашей статье.

- Формы первичных учётных документов, регистров бухгалтерского учёта и бухгалтерской отчётности. Если планируете пользоваться только унифицированными формами первички — укажите это. Если в соответствии со статьей 9 закона «О бухгалтерском учёте» № 402-ФЗ разрабатываете свои формы — приведите их в приложениях к УП. Если будете сдавать бухгалтерскую отчётность по упрощённым формам — не забудьте упомянуть об этом.

- Порядок проведения инвентаризации активов и обязательств организации. Определите перечень имущества и обязательств, которые вы будете проверять, установите ситуации, в которых проводится инвентаризация и сроки проверки, утвердите перечень первичных документов, которые будете использовать для оформления инвентаризации, и распишите процедуру проведения инвентаризации от приказа руководителя и создания инвентаризационной комиссии до утверждения инвентаризационных описей.

- Способы оценки активов и обязательств. Если бухгалтерские стандарты допускают выбор из альтернативных методов оценки или самостоятельную разработку метода, в УП нужно закрепить этот выбор. Определите какой способ оценки вы будете применять для запасов при их списании в производство или реализации: ФИФО, по средней стоимости или по стоимости единицы запасов. Выберите методы амортизации основных средств и нематериальных активов: линейный, уменьшаемого остатка или пропорционально объему выпуска. И так по всем видам активов и обязательств.

- Правила документооборота и технологию обработки учётной информации: кто и какие первичные документы составляет и подписывает, количество составляемых экземпляров, порядок и сроки передачи документов между исполнителями, какие документы составляются в бумажном виде, а какие в электронном.

- Порядок контроля за хозяйственными операциями. Здесь нужно предусмотреть, какие контрольные мероприятия будет проводиться и кто отвечает за них. В крупном бизнесе это может быть служба внутреннего аудита, на малом предприятии — руководитель и главный бухгалтер. В УП утверждается порядок формирования комиссии по приёму и списанию основных средств, перечень лиц, ответственных за бланки строгой отчётности, список материально-ответственных работников и сотрудников, которые могут подписывать доверенности от имени организации.

- Другие решения, необходимые для организации бухгалтерского учёта. Это любая информация, которая имеет значение для организации учёта, но не раскрыта в предыдущих пунктах. Например, периодичность составления бухгалтерской отчётности или применяемые программные продукты.

Для налогового учёта

Формировать УП для целей налогообложения обязаны налогоплательщики, которые применяют ОСНО. Упрощенцам этот документ важен, когда нужно выбирать способ учёта конкретных операций при применении УСН или ЕСХН.

УП для целей налогообложения предполагает выбор из возможных вариантов налогового учёта, предложенных законом, например:

- метод определения доходов и расходов (кассовый или начисления);

- способы признания, оценки и распределения доходов и расходов;

- выбор других показателей, без которых учёт будет неполным или неверным. Например, показателя для расчёта доли прибыли по обособленному подразделению.

Пример 1.

Организация в бухучёте применяет унифицированные бланки документов, а налоговый учёт ведет в самостоятельно разработанных регистрах. Поэтому в её УП будет записано: «Налоговый учёт ведётся обособленно от бухгалтерского в аналитических регистрах налогового учёта, разработанных организацией самостоятельно. Перечень регистров налогового учёта и их формы приведены в приложении № 1 к Учётной политике для целей налогообложения».

Также в УП для целей налогообложения определяется порядок налогового учёта в тех случаях, когда Налоговый кодекс отдаёт его «на откуп» налогоплательщику. Например:

- состав прямых расходов, уменьшающих выручку от реализации;

- порядок формирования стоимости незавершенного производства;

- организация раздельного учёта при исчислении НДС.

Обязан ли ИП формировать учётную политику

Предприниматели не обязаны вести бухгалтерский учёт и не обязаны формировать учётную политику для бухгалтерского учёта. В налоговом учёте таких исключений нет ни для кого. Если ИП платит налоги в рамках ОСНО, он обязан формировать учётную политику.

И только если деятельность ИП не предполагает использования разных вариантов учёта и ведения раздельного учёта, предприниматель вправе не утверждать учётную политику для целей налогообложения. Например, такое может быть при применении УСН (доходы) или патентной системы налогообложения (ПСН).

Лайфхаки при составлении учётной политики

- Указывайте только те регистры учёта, которыми организация действительно пользуется. Исключите неприменяемые документы из перечня обязательных для составления. Помните: аудиторы и налоговые инспекторы при проверке вправе запросить все упомянутые в УП документы.

- Не детализируйте рабочий план счетов подробнее субсчетов. Аналитические счета часто меняются в течение года. В этом случае реальный учёт не будет соответствовать рабочему плану счетов.

- Не нужно составлять новую учётную политику каждый год. Достаточно при необходимости редактировать пункты, которые действительно изменились.

- Не описывайте методы учёта, однозначно определенные законодательством. Нет смысла описывать ставки налогов или расписывать как работает линейный способ амортизации.

- Не описывайте правила учёта гипотетически возможных направлений бизнеса, которых нет на начало года. При открытии новых направлений всегда можно внести изменения в УП с даты начала деятельности по ним.

Моё дело Бюро

Справочно-правовая система для бухгалтеров, юристов, кадровиков и профессиональный консалтинг

Когда нужно вносить изменения в учётную политику

Для бухгалтерского учёта

Правилам внесения изменений в УП в целях бухгалтерского учёта посвящён третий раздел ПБУ 1/2008. Корректировать учётную политику нужно, если:

- изменилось законодательство или бухгалтерская нормативка. Изменения в УП действуют с момента вступления в силу измененных норм;

- существенно изменились условия хозяйствования организации, например, произошла реорганизация или изменились виды деятельности. Изменения в УП действуют с момента изменения условий хозяйствования;

- организация разработала новый способ учёта, который повышает качество бухгалтерской информации. Изменения в УП действуют с начала следующего года.

Пример 2.

C 1 января 2021 года вступил в силу ФСБУ 5/2019 «Запасы». Этот факт нужно отразить в УП организации следующим образом.

- Исключить упоминание нормативных актов, которые утратили силу: ПБУ 5/01 «Учёт материально-производственных запасов», Методические указания по бухгалтерскому учёту материально-производственных запасов (приказ Минфина от 28.12.2001 № 119н), Методические указания по бухгалтерскому учёту специального инструмента, специальных приспособлений, специального оборудования и специальной одежды (приказ Минфина от 26.12.2002 № 135н).

- Выбрать метод перехода на новый стандарт. Пунктом 47 ФСБУ 5/2019 предусмотрен ретроспективный (корректировка входящих остатков по новым правилам как если бы новый стандарт применялся всегда) и перспективный (новые правила применять только к новым фактам хозяйственной деятельности) варианты перехода.

- Указать какие отступления от требований стандарта будут использоваться, если организация имеет право на такие отступления. Например, пункт 2 ФСБУ 5/2019 разрешает не применять стандарт для запасов, которые предназначены для управленческих нужд, и списывать их стоимость на расходы периода. Если такое решение принято, нужно отразить его в учётной политике.

- Скорректировать правила признания и оценки запасов в соответствии с новым стандартом. Например, если незавершенное производство в 2020 году оценивалось по стоимости сырья, материалов и полуфабрикатов, нужно выбрать другой метод, так как в ФСБУ 5/2019 этот способ отсутствует. То же относится к списанию общехозяйственных расходов на себестоимость выпуска.

Для налогового учёта

В соответствии со ст. 313 НК РФ, корректировать учётную политику для налогового учёта нужно, если:

- изменилось законодательство о налогах и сборах. Изменения в УП действуют с момента вступления в силу измененных норм;

- появились новые виды деятельности. Изменения в УП действуют с момента появления новых видов деятельности;

- изменились методы учёта. Изменения в УП действуют с начала следующего года.

Пример 3.

С 1 января 2021 года действует дополнение к ст. 288 НК РФ о том, что если налогоплательщик применяет пониженные ставки налога на прибыль и у него есть обособленные подразделения, нужно определять долю прибыли каждой обособки для каждой налоговой базы отдельно. Поэтому в УП необходимо внести дополнительный пункт о выборе показателя для расчёта:

- среднесписочная численность;

- расходы на оплату труда.

Как внести изменения в учётную политику

Вот что нужно сделать для изменения учётной политики на 2021 год.

- Проверить, были ли в деятельности организации изменения, которые требуют правки учётной политики.

- Проанализировать изменения законодательства и определить, какие из них имеют отношение к организации.

- Сформулировать текст изменений и дополнений со ссылкой на пункт нормативного документа.

- Установить с какой даты изменения начинают действовать в организации.

- Утвердить изменения и дополнения приказом руководителя организации. Приказ можно составить в произвольной форме, например так. Если изменений много, можно утвердить не отдельные пункты учётной политики, а учётную политику в новой редакции.

Как оформить изменения в учётной политике

Изменения необходимо закрепить приказом или распоряжением руководителя организации (п. 8 ПБУ 1/2008). Примеры приказов и вариантов учётной политики доступны по ссылкам:

- торговля для бухучёта;

- торговля для налогового учёта;

- производство для бухучёта;

- производство для налогового учёта;

- услуги для бухучёта;

- услуги для налогового учёта.

Кстати, в сервис «Моё дело Профбухгалтер» встроен конструктор учётной политики, который помогает сформировать УП для бухгалтерского и налогового учёта, подходящую для вашего налогового режима. Готовую УП можно скачать, распечатать, утвердить у руководителя и хранить в организации.

Моё дело Профбухгалтер

Сервис для бухгалтера. Бухгалтерский, налоговый и кадровый учёт. ЭДО и автоматический аудит ошибок

Моё дело

Интернет-бухгалтерия

Готовая учетная политика может оказаться необходимым подспорьем в ряде случаев. Например, если этот документ составляется впервые или по каким-либо причинам на момент ее составления на предприятии отсутствует главный бухгалтер. В данной статье мы представляем вашему вниманию готовый образец и пошаговые комментарии к его пунктам.

Скачать бесплатно пример учетной политики ООО на УСН на 2023 год

В качестве исходного образца мы выбрали бухгалтерскую учетную политику организации — образец 2023 для ООО, ведущего деятельность в сфере общепита и применяющего УСН «Доходы минус расходы» (15%). Затем проанализировали предлагаемый пример учетной политики на предмет изменений, которые вступают в силу с 01.01.2022. Получившийся результат можно скачать по ссылке:

Скачать образец

В Готовом решении от КонсультантПлюс вы можете ознакомиться с образцом учетной политики для торговой организации на ОСН; производственной организации на ОСН. А чтобы увидеть порядок составления учетной политики по НДС, обратитесь к этому Готовому решению. Если у вас нет доступа к К+, оформите пробный демо-доступ бесплатно.

Когда предприятия утверждают учетную политику

Сначала развеем давно бытующий миф о том, что учетную политику нужно утверждать ежегодно. На самом деле, если нет изменений, то принятую политику надо последовательно применять из года в год — ст. 8 закона «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ.

Для организаций действуют такие сроки в части разработки и утверждения учетной политики:

|

Ситуация |

Учетная политика |

|

|

для БУ |

для НУ |

|

|

Создание новой организации |

В течение не более чем 90 дней с даты регистрации (п. 9 ПБУ 1/2008, утвержденного приказом Минфина России от 06.10.2008 № 106н) |

Не позже даты окончания первого для организации налогового периода (п. 12 ст. 167 НК РФ) |

|

Внесение изменений в учетные политики |

По общему правилу новая учетная политика утверждается в текущем году и применяется с начала следующего года (пп. 10, 12 ПБУ 1/2008) |

|

|

Внесение дополнений в учетные политики |

На момент, когда дополнения стали необходимыми (п. 10 ПБУ 1/2008) |

В том налоговом периоде, когда изменения стали необходимыми (ст. 313 НК РФ) |

ОБРАТИТЕ ВНИМАНИЕ! Изменить и дополнить учетную политику — вещи разные! Изменения влекут за собой необходимость ретроспективного пересчета данных за предшествующие изменению годы для отображения в соответствии с ними входящих учетных остатков и отображения данных прошлых лет в обязательной бухотчетности, в то время как дополнения нужны в первую очередь для корректного отражения текущей учетной информации.

Нормы, переходящие с 2022 года (по пунктам)

Следующие положения предлагаемого примера политики предприятия для целей бухучета остались неизменными с предыдущих годов и продолжают последовательно применяться:

- преамбула и пп. 1–3, т. к. основные нормативные документы, принципы и допущения для формирования учетной политики не изменились;

- пп. 4, т. к. применяемые нормы учета МПЗ в данных аспектах не изменились;

- Пункт 6, 19, 21 — учет запасов в соответствии с новым ФСБУ 5/2019 «Запасы».

-

Как применять ФСБУ 5/2019 «Запасы», детально разъяснили эксперты КонсультантПлюс. Если у вас нет доступа к системе, получите пробный онлайн-доступ бесплатно.

- пп. 7-14, т. к. учет ОС уже велся согласно ФСБУ 6/2020 и 26/2020 с 2022 года;

Вести учет основных средств по этим стандартам вам поможет Путеводитель от КонсультантПлюс. Если у вас нет доступа к системе, получите пробный онлайн-доступ бесплатно.

- пп. 15-18, т. к. изложенные в них нормы в отношении НМА решено не изменять;

- пп. 19, 20, т. к. порядок учета спецоборудования и спецодежды, который используется предприятием, официально не изменялся и по-прежнему актуален для целей бухучета;

- пп. 31–34, т. к. организация формирует и раскрывает в отчетности для бухгалтерских целей резервы по сомнительным долгам, причем применяемый порядок остается актуальным;

- пп. 37–41, т. к. организация по-прежнему не применяет некоторые положения по бухучету в связи со спецификой своей деятельности и статусом малого предприятия;

- пп. 42–44, т. к. действующий порядок признания и исправления ошибок, а также внесения изменений в учетную политику остается актуальным;

- пп. 46–47, 49-50, т. к. применяемые порядок и формы документооборота в целом остаются актуальными;

Документооборот организации следует организовывать в соответствии с новым ФСБУ 27/2021, который станет обязательным с 2022 года. Какие есть требования к содержанию и оформлению первичных учетных документов, подробно разъяснили эксперты КонсультантПлюс. Получите пробный демо-доступ к системе и бесплатно переходите в Готовое решение.

- п. 51, т. к. особый порядок инвентаризации некоторых учетных объектов, применяемый организацией, остается актуальным;

- пп. 52–62, т. к. организация продолжает использовать принятый организационный порядок в части прав подписи, осуществления внутреннего контроля, документооборота и декларируемой возможности вносить изменения в настоящую учетную политику.

Вариант документа, утверждающего учетную политику, смотрите в статье «Форма приказа об утверждении учетной политики».

Положения, не вошедшие в готовый документ

В связи с тем, что данные сферы деятельности и объекты учета никак не задействованы в деятельности конкретного предприятия, в настоящей учетной политике не раскрыты порядки:

- признания выручки по работам (услугам) с длительным циклом (п. 13 ПБУ 9/99, утвержденного приказом Минфина России от 06.05.1999 № 32н);

- пересчета и представления в отчетности статей, выраженных в иностранной валюте (пп. 6, 7 ПБУ 3/2006, утвержденного приказом Минфина России от 27.11.2006 № 154н);

- учета бюджетного финансирования и прочего целевого финансирования (ПБУ 13/2000, утвержденного приказом Минфина России от 16.10.2000 № 92н);

- учета НИОКР (ПБУ 17/02, утвержденного приказом Минфина России от 19.11.2002 № 115н);

- учета финансовых вложений (ПБУ 19/02, утвержденного приказом Минфина России от 10.12.2002 № 126н).

О том, на какие аспекты следует обратить внимание, если предприятием также формируется политика для ведения управленческого учета, читайте в статье «Учетная политика для целей управленческого учета».

Итоги

Готовая учетная политика обладает набором аспектов, характерных именно для той организации, для которой она составлялась. Используя в качестве образца для подготовки учетной политики готовый документ другого предприятия, следует сопоставить и скорректировать положения по каждому пункту. А также учесть те положения, которые могут быть не использованы (не раскрыты) в учетной политике одного предприятия, но должны быть включены в аналогичный документ другого.

Учётная политика включает в себя способы ведения учёта, а также формы первичных документов, используемых в компании. Руководство вправе отразить конкретный вид документов или способ учёта, если на законодательном уровне существуют несколько их вариантов. При этом компания должна неукоснительно соответствовать положениям, прописанным в учётной политике, иначе инспекторы в ходе проверки могут применить штрафные санкции. О том, как правильно составить учётную политику на 2021 год разберём в статье.

Понятие учётной политики

Учётная политика представляет собой внутренний нормативный документ организации, который содержит в себе способ ведения учёта, порядок отражения отдельных операций, а также формы первичной документации.

В документе отражается способ начисления амортизации, порядок расчёта резерва для выплаты отпускных, какие первичные документы используются при отгрузке товара и прочие важные аспекты ведения учёта.

Компания должна для себя определить, каких норм придерживаться для целей бухгалтерского или налогового учёта.

Так, например, при расчёте суммы амортизации в налоговом учёте допускается использовать амортизационную премию, которую можно списать на текущие расходы в размере 10%.

Согласно нормам бухгалтерского учёта, любая организация обязана создавать резервы по предстоящим отпускам, исключение составляют только малые предприятия, при этом сама методика расчёта резерва не установлена, поэтому компания может самостоятельно решить: производить расчёт персонально по каждому сотруднику или в целом по подразделениям.

Компания может для себя решить: использовать в учёте исключительно унифицированные бланки или самостоятельно разработать отдельные виды первичных документов. Например, график отпусков, штатное расписание и другая документация.

Положения учётной политики должны соответствовать следующим требованиям:

- полнота отражения фактов хозяйственной жизни

- своевременность отражения операций

- соответствие оборотов аналитического и синтетического учёта по итогам каждого месяца

В учётной политике необходимо закрепить рабочий план счётов с перечнем счетов, которые компания будет использовать в учёте.

В случае если налоговое законодательство допускает применение нескольких способов учёта в отношении одной и той же операции, компания должна отразить в учётной политике один из них.

Компания должна строго соблюдать положения своей учётной политики, именно такой позиции придерживается Конституционный суд РФ в своём Определении от 12 мая 2005 года № 167-О.

Образец учётной политики

Скачать образец учётной политики в зависимости от системы налогообложения:

- Учётная политика ОСНО

- Учётная политика УСН «доходы»

- Учётная политика УСН «доходы минус расходы»

- Учётная политика ЕСХН

Порядок составления учётной политики

На законодательном уровне отсутствует чёткая регламентация по вопросу того, кто именно должен составлять учётную политику, а также о предъявляемых к ней требованиях.

В большинстве случаев ответственность ложится на главного (или единственного) бухгалтера компании, который отвечает за то, чтобы утверждённая учётная политика соответствовала нуждам организации, а также была грамотно оформлена.

Единственным требованием к компаниям является составление внутреннего приказа об утверждении учётной политики за подписью руководителя (ПБУ 1/2008). Его отсутствие может повлечь за собой финансовые санкции со стороны проверяющих органов, поскольку некоторые хозяйственные операции могут быть признаны неверно оформленными. Приказ составляется в свободной форме с указанием перечня лиц, ответственных за учётную политику, обязательным является наличие следующих реквизитов: номер, дата и подпись руководителя.

Как правило, учётную политику формируют раздельно для налогового и бухгалтерского учёта, где каждый раздел называется в соответствии с объектом или способом учёта: «Основные средства», «Заработная плата», «Способ калькуляции» и прочее.

Сроки утверждения учётной политики

Компания при начале своей деятельности утверждает учётную политику, которую она может придерживаться на протяжении всего периода хозяйствования вплоть до ликвидации или вносить необходимые корректировки по окончании отчётного или налогового периода.

Сроки утверждения отличаются для бухгалтерского и налогового учёта:

- для целей бухгалтерского учёта – в течение 90 дней с момента регистрации или до 1 января при внесении изменений в ранее утверждённый документ (ПБУ 1/2008)

- для учёта по НДС – до завершения первого отчётного периода, нормы распространяются на деятельность с момента создания (п.12 167 НК РФ)

- для учёта по налогу на прибыль – сроки не определены, но применять нужно до завершения текущего налогового периода (ст. 313 НК РФ)

Вносить изменения в учётную политику допускается в следующих случаях:

- новый вид деятельности или новые операции, ранее не перечисленные в учётной политике

- внедрение новых поправок в налоговом законодательстве

- смена способа ведения бухгалтерского учёта на более эффективный

При составлении учётной политики на будущий год компании необходимо учесть следующие моменты:

- в связи с отменой ЕНВД необходимо решить, какая система налогообложения будет использоваться в учёте, если выбор падёт на УСН, то до завершения 2020 года необходимо уведомить налоговую инспекцию о своём решении (см. подробнее На какой режим перейти после ЕНВД?)

- с будущего года большее количество компаний сможет претендовать на применение УСН в связи с увеличением предельных значений обязательных лимитов

- для субъектов МСП в 2021 году будут применяться пониженные ставки по страховым взносам для заработной платы свыше МРОТ, которые также влияют на размер резерва по отпускным

- с будущего года разрешается придерживаться требований Федерального стандарта «Основные средства» вместо ПБУ6/01

- IT-компании могут применять пониженную ставку по страховым взносам и налогу на прибыль (см. подробнее Налог на прибыль. Изменения на 2021 год)

- изменился бланк путевого листа, в учётной политике необходимо отразить способ оформления: бумажный или электронный

Читайте также Вычет по НДС при сделке с банкротом. Позиция суда