Учетная политика транспортной организации — образец такого документа вы сможете посмотреть на нашем сайте. Что необходимо учесть при его составлении, узнайте из этой статьи.

Виды учетных политик автотранспортного предприятия

У каждого автотранспортного предприятия должна быть своя учетная политика. При этом необходимо учесть, что автотранспортная компания:

- обязана вести бухучет — для этого необходимо сформировать учетную политику в целях бухучета;

- вправе избрать выгодный для себя налоговый режим, закрепив нюансы налогового учета в налоговой учетной политике.

Указанные виды учетных политик фирма вправе объединить в едином документе (предусмотрев для этого отдельные главы) или оформить 2 документа — законом жесткие требования в этом вопросе не установлены.

Учетные особенности, отражаемые в учетной политике при различных налоговых режимах, см. в материале: «Как составить учетную политику организации?».

Сформировать учетную политику можно с помощью бухгалтерской программы. Примеры УП для каждой системы налогообложения можно скачать в Типовой ситуации от КонсультантПлюс. Если у вас нет доступа к системе, получите пробный онлайн-доступ бесплатно.

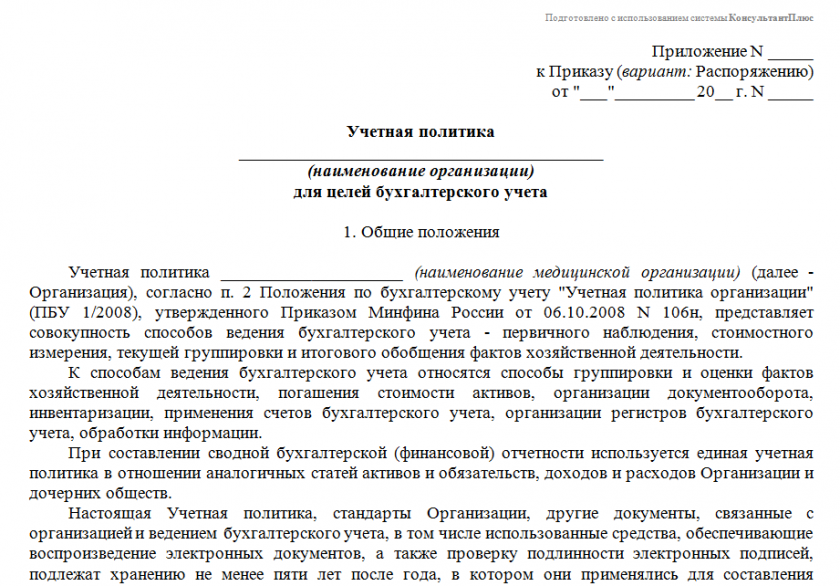

Бланк учетной политики можно скачать бесплатно, кликнув по картинке ниже:

Учетная политика

Скачать

Формируем учетную политику транспортной компании — какие нюансы учесть?

Устанавливаемые в учетной политике (УП) транспортной фирмы учетные способы и методы во многом зависят от осуществляемых ею видов транспортной деятельности (перевозка грузов, доставка пассажиров, сдача автотранспорта в аренду, ремонт и техобслуживание автомобильной техники и др.).

Если автотранспортная компания осуществляет одновременно различные виды услуг, в учетной политике необходимо предусмотреть алгоритмы раздельного учета.

Узнайте о нюансах бухучета автотранспортной деятельности из статьи «Правила ведения бухучета в транспортной компании (нюансы)».

При разработке УП транспортной компании важно учесть специфику ее работы. В частности, отразить в ней следующие нюансы:

- формы применяемой специфичной первички (путевые листы, товарно-транспортные накладные и др.);

- методику нормирования расхода ГСМ (в зависимости от времени года, степени износа транспортных средств и т. д.);

- порядок учета и списания автомобильных шин;

- алгоритмы учета иных характерных для транспортной деятельности расходов (на страхование автотранспорта, признание расходов на медицинские осмотры водителей и т. д.).

С 2022 года введен ряд новых ФСБУ, нормы которых обязательно нужно учитывать в учетной политике для целей бухгалтерского учета:

- учет ОС регулируется двумя новыми ФСБУ 6/2020 и 26/2020.

Организовать и вести учет ОС согласно ФСБУ 6/2020 и ФСБУ 26/2020 вам может Путеводитель от КонсультантПлюс. Пробный демо-доступ к системе предоставляется бесплатно.

- операции по аренде должны учитываться в соответствии с ФСБУ 25/2018.

Как организации вести учет аренды (лизинга) по новому ФСБУ 25/2018, подробно разъяснили эксперты КонсультантПлюс. Получите пробный демо-доступ к системе и бесплатно переходите в Готовое решение.

С 01.01.2023 можно досрочно начать применять новый ФСБУ 14/2022 (его обязательное применение начнется с 2024 года). Смотрите, как это оформить в учетной политике. Узнайте также, какие изменения по ФСБУ 25/2018 нужно внести в учетную политику с 2023 года.

Подготовить образец учетной политики автотранспортной компании в целях бухучета вы можете с помощью Конструктора УП на сайте КонсультантПлюс.

Какие виды учетных политик может формировать коммерсант? Об этом вы узнаете из материалов нашего сайта:

- «Учетная политика для целей управленческого учета»;

- «Учетная политика в формате МСФО — основные положения».

Итоги

Учетная политика транспортной организации базируется на общепринятых принципах и должна учитывать нюансы специфики деятельности, связанной с перевозками.

«Годовой отчет — 2022»

(под ред. В.И. Мещерякова)

(«Агентство бухгалтерской информации», 2022)Транспортные расходы по доставке кирпича на склад составили 6 000 руб. (в том числе НДС — 1 000 руб.). Согласно учетной политике организации транспортно-заготовительные расходы учитываются на счете 41, то есть включаются в фактическую себестоимость приобретаемых товаров.

Учетная политика предприятия – это обязательный документ, который должен быть в каждой организации. Он регламентирует ведение учета, особенности отражения операций на счетах, способы организации документооборота, порядок инвентаризации и многое другое. Объясняем, что входит в учетную политику, как она составляется и на что обратить особое внимание.

Что такое учетная политика организации

Учетная политика – это документ, который полностью отражает особенности ведения бухгалтерского учета в конкретной компании. В нем содержатся все необходимые сведения, включая нормы документооборота, формы используемых в работе регистров и первичных документов, способы учета отдельных операций и т.д.

При составлении учетной политики необходимо руководствоваться Федеральным законом от 06.12.2011 № 402-ФЗ «О бухгалтерском учете» и ПБУ 1/2008.

Для чего нужна учетная политика? В-первую очередь, это утверждение порядка и норм ведения учета и документации в рамках конкретной компании (с учетом ее особенностей). При формировании учетной политики необходимо придерживаться установленных законом правил.

При проведении выездных налоговых проверок и камералок инспекторы могут попросить предоставить учетную политику, чтобы убедиться, что компания соблюдала единый подход в отражении операций и придерживалась принципов учета, которые сама же для себя установила.

Как правило, учетная политика утверждается на каждый год, с учетом вступающих в силу изменений в законодательстве (если их не произошло – вновь утверждать УП не требуется – она продолжает действовать).

Если в течение года произошли изменения, которые влияют на учетную политику (изменился / добавился вид деятельности в организации – к оказанию услуг добавилось производство, или произошли серьезные изменения в законодательстве – поменялись правила учета курсовых разниц), тогда изменения вносятся и в середине года.

Учетная политика содержит принципы, которые отвечают за обеспечение:

-

отражения в учете всех фактов ведения хозяйственной деятельности;

-

своевременной фиксации обязательной информации;

-

соответствия данных аналитики по каждому отчетному периоду.

Есть два вида учетной политики – для целей налогового и бухгалтерского учета.

Кем формируется учетная политика организации

Учетная политика организации формируется бухгалтером. Данную обязанность можно возложить и на другого сотрудника, который занимается ведением бухгалтерского учета.

Ответственному лицу необходимо проанализировать содержание учетной политики. В документе обязательно отражаются следующие сведения:

-

Рабочие счета, которыми активно пользуется предприятие с целью ведения учета.

-

Применение отдельных ФСБУ (стандартов бухгалтерского учета).

-

Порядок отражения в бухгалтерском учете отдельных операций – амортизации, принятия к учету / списания материалов, основных средств, порядок отнесения объектов к НМА и др.

-

Используемые формы первичных документов, а также учетные регистры.

-

Порядок, согласно которому проводится инвентаризация.

-

Методики оценки имущественных объектов, а также обязательств.

-

Порядок документооборота.

-

Основы контроля за финансовыми операциями.

-

Другие решения, которые необходимы для правильной организации бухгалтерского учета.

В формировании учетной политики директор обычно участия не принимает, но руководитель обязан изучить и утвердить готовый документ. Бухгалтеру следует обратить внимание руководства на то, как отдельные элементы политики повлияют на показатели компании.

К примеру, организация самостоятельно определяет лимит стоимости, по которой будет определять основные средства для целей бухгалтерского учета. Если установить повышенный лимит, то некоторые приобретения (вроде оборудования) могут не попадать в эту категорию и их стоимость будет сразу списываться в расходы. Это с одной стороны будет резко увеличивать текущие издержки, с другой, оборудование не будет отражаться в качестве активов в балансе (что может быть важно для получения инвестиций или кредитования).

Такие моменты как раз лучше обсудить с руководством до утверждения учетной политики.

В 2023 году действуют уже шесть ФСБУ!

Годовую отчетность за 2022 год нужно сдать с учетом новых правил. Разобраться в них поможет курс повышения квалификации про 6 новых ФСБУ.

Эксперты объяснят, как работать без штрафов и ошибок в отчетности. На курсе получите полезную раздатку с шаблонами, чек-листами и образцами.

По окончании выдается удостоверение о повышении квалификации на 140 ак. часов. Мы вносим его в ФИС ФРДО.

Узнать больше о курсе и записаться

Кем утверждается учетная политика организации

Для начала применения учетной политики, должен быть выпущен соответствующий приказ. Отсутствие приказа – это отсутствие подтверждения согласия со стороны руководителя. В этом случае, если возникнет спорная ситуация или налоговая решит оштрафовать компанию – директор может сослаться на то, что его вины в ошибках нет, т.к. учетную политику он не утверждал.

После принятия УП, использовать ее требования, положения и нормы обязаны все филиалы, которые входят в компанию. Месторасположения подразделений не имеет значения.

Формировать учетную политику удобно с помощью онлайн-конструктора. В нем можно выбрать те пункты, которые бухгалтер хочет включить в УП и исключить ненужные.

Готовая учетная политика выгружается в Word и ее можно распечатать.

Структура учетной политики

Под учетной политикой организации понимается совокупность методов и способов ведения учета. УП формируется так, как удобно компании, ее структура тоже остается на усмотрение бухгалтера, основные разделы, которые нужно предусмотреть – мы описали ниже в таблицах.

Основные разделы учетной политики:

-

Организационно-документальный раздел.

-

Методологию ведения бухгалтерского учета.

-

Методологию ведения налогового учета.

Организационно-документальный раздел разбит на несколько подразделов: ответственный за ведение учета, используемые формы учета, используемые формы первичной документации, перечень должностей, которые имеют право подписи первичных документов и рабочий план счетов.

Дополнительно, организационно-документальный раздел представлен формой бухгалтерских регистров, графиком документооборота и порядком проведения инвентаризации.

Не последнее место в структуре учетной записи занимает методология ведения бухгалтерского учета.

Методология ведения бухгалтерского учета

|

Подразделы |

Описание |

|

Доходы и расходы |

Необходимо прописать порядок признания расходов и выручки, распределение разных видов расходов (прямые / косвенные), какие расходы относятся к управленческим и т.д. |

|

Учет ТМЦ |

Определяются единицы учета товарной продукции, материалов, инвентаря и др. Определяется порядок формирования стоимости, методы и счета учета ТМЦ, переоценка, списание и другие нюансы. |

|

Резервы и фонды |

В данном разделе определяется порядок и необходимость создания резервных фондов (для отпуска, ремонта и пр.) |

|

Учет налога на прибыль |

Если организация работает на ОСНО, то применяет ПБУ 18/02. Малые предприятия могут не применять это ПБУ – это тоже нужно указать в учетной политике. |

|

Сведения о промежуточной бухгалтерской отчетности |

В данном разделе определяется необходимость формирования промежуточной отчетности, например в целях расчета и выплаты дивидендов. |

Малые предприятия могут применять упрощенные способы ведения учета. Это обязательно необходимо указать в учетной политике.

Требования к оформлению учетной политики предприятия

Требования к оформлению учетной политики предприятия

Жестких требований в отношении ведения учетной политики организации нет. Главная задача предприятия – это составление самой УП, утверждение ее приказом. Принятая организацией учетная политика подлежит оформлению в письменном виде, должен быть организационно-распорядительный документ. В остальном, никаких ограничений нет.

Важно! Составить приказ можно в свободном формате, главное, чтобы он содержал номер, дату и подпись уполномоченного лица. Дополнительно, указывается перечень лиц, которые обязаны отвечать за соблюдение учетной политики.

Сам текст учетной политики можно сделать приложением к такому приказу. Оригинал хранится в бухгалтерии, а руководителю стоит иметь под рукой ее копию.

Налоговая и бухгалтерская учетные политики составляются отдельно, они обе являются частями общей учетной политики компании, утвердить их можно одним приказом.

В обязательном порядке в учетной политике для целей бухгалтерского учета должны присутствовать следующие сведения:

-

Способы ведения бухгалтерского учета.

-

Порядок признания доходов конкретной организацией.

-

Учет материально-производственных запасов.

-

Учет НМА.

-

Учет денежных средств.

-

Учет заработной платы и иных выплат сотрудникам, командировочных расходов и др.

-

Учет затрат, которые были задействованы в процессе производства продукции.

-

Учет займов, кредитов и затрат, которые уходят на их погашение.

Про то, как составить учетную политику на 2023 год можно не только читать, но и смотреть. Вебинар Учетная политика 2023: что внести из-за ЕНП и ФСБУ подскажет как не допустить ошибок в УП и что обязательно в ней нужно изменить.

Учетная политика для налогового учета

Налоговый учет является обобщенной системой, которая содержит информацию, требуемую для определения налоговой базы с учетом выбранного налогового режима.

При формировании налоговой учетной политики нужно руководствоваться положениями Налогового кодекса. Какой будет система налогового учета, налогоплательщик определяет самостоятельно.

В налоговой учетной политике организации учитываются следующие сведения:

-

Учет амортизируемого имущества, представленного в виде основных средств.

-

Учет амортизируемого имущества в виде нематериальных активов.

-

Выбранный метод для оценки сырья, а также материалов, при их списании в производство.

-

Выбранный метод, предназначенный для оценки покупной продукции при ее реализации.

-

Методы учета доходов и расходов.

-

Порядок, согласно которому формируется стоимость приобретения товаров.

-

Порядок, согласно которому формируется резерв по сомнительным долгам.

-

Проценты, штрафы и пени, начисленные по возложенным долговым обязательствам.

-

Выбранный налоговый учет для ценных бумаг и другие.

Методология ведения налогового учета

|

Подраздел |

Описание |

|

Метод, используемый для признания доходов и расходов |

В данном разделе необходимо выбрать один из методов, по которому будут признаны основные финансовые операции. На практике, это метод по начислению или кассовый. Пример: если компания применяет УСН – она должна учитывать доходы и расходы для целей НУ кассовым методом. |

|

Оценка стоимости сырья |

В данном разделе подбирается метод, позволяющий оценить стоимость сырья. Это может быть ФИФО, ЛИФО, а также определение по себестоимости и средней стоимости продукции. |

|

Амортизация основных средств |

В данном разделе определяется, будут ли использованы коэффициенты амортизации или нет. |

|

Регистры для налогового учета |

Определяется, какие регистры будут задействованы. Это могут быть шаблонные регистры или регистры, разработанные организацией самостоятельно. |

|

Отчетные и налоговые периоды |

Зависят от выбранной системы налогообложения и конкретного налога. Пример: по налогу на прибыль есть организации, которые платят налог поквартально или помесячно. |

|

Определение перечня прямых расходов |

Проводится в соответствии с Налоговым кодексом РФ, или с использованием собственного списка. |

Утверждение и изменение учетной политики

Вновь созданные компании обязаны разрабатывать индивидуальную учетную политику с момента начала своей деятельности.

Принятая организацией учетная политика применяется в дальнейшем без изменений, если вносить их не требуется из-за перемен в деятельности или в законодательстве.

Если коррекция была, необходима – есть два варианта:

-

Сформировать новый текст учетной политики.

-

Подготовить текст дополнений или изменений в учетную политику.

Более приемлемый – первый вариант, т.к. не придется обращаться к разным документам и сверяться с ними.

В обоих случаях потребуется приказ об утверждении УП.

Отдельно стоит отметить сроки, согласно которым УП должна быть утверждена. В зависимости от вида отчета (налогового или бухгалтерского), сроки могут отличаться:

-

Если это УП для бухгалтерского учета, ее утверждение должно произойти в период – 90 дней (п. 8 ПБУ 1/2008). Период начинается с момента регистрации юридического лица либо реорганизации компании. Если в будущем УП будет корректироваться, необходимо составить новый приказ. И сделать это нужно в обязательном порядке до 1 января. Т.е. учетная политика на следующий год должна быть утверждена до конца декабря.

-

Налогорвая учтеная политика. В случае с НДС, утвердить учетную политику нужно до окончания первого налогового периода. А использовать сразу после создания компании. Об этом сказано в пункте 12 статьи 167 НК. Стоит ориентироваться на этот же принцип при формировании учетной политики вцелом и по остальным налогам, взносам и сборам. Учетную политику для целей налогового учета необходимо утвердить до конца ближашего налогового периода по любому из налогов (взносов, сборов).

Как составить учетную политику организации на 2023 год

В 2023 году учетная политика компании формируется с некоторыми изменениями. В 2023 году в силу вступили следующие новшества:

-

На 2023 год были установлены новые лимиты по доходу, позволяющему использовать «упрощенку». Общий доход не должен превышать 251,4 млн. рублей. А вот если компания не будет соответствовать установленным лимитам, придется сменить систему налогообложения.

-

В 2023 году действует единый тариф страховых взносов. Теперь он составляет 30% для выплат, осуществляемых в пределах базы и 15,1% для выплат, которые осуществляются за пределами установленной базы.

Что это за предельная база? Она составляет 1 млн 917 тысяч рублей. Для субъектов малого и среднего бизнеса действуют ранее установленные пониженные тарифы. Их применение возможно к частям зарплаты, превышающей МРОТ. Пониженные тарифы существуют и для других компаний.

-

В 2023 году уплата налогов осуществляется на единый налоговый счет с использованием единого налогового платежа. Изменился даже бухгалтерский счет для учета налогов, например, в 1С появился счет 68.90.

-

С 2023 года организации могут применять (пока в необязательном порядке) ФСБУ 14/2022 «НМА». Уже действует ряд других ФСБУ. Их введение связано с приближением российского учета к международным стандартам.

-

Изменились правила по расчету и уплате НДФЛ налоговыми агентами.

Произошло множество и других изменений: по налогу на имущество, изменился МРОТ, появились новые формы электронных документов (по перевозке, путевые листы, машиночитаемые доверенности и другие).

О том, что изменить в УП из-за перехода на ЕНС, ФСБУ 14/2022 «НМА», электронных документов, финансовой аренды и в некоторых других случаях, мы рассказали в этой статье. В ней же вы найдете образец приказа по изменению учетной политики на 2023 год.

Санкции за отсутствие учетной политики

Учетная политика не предоставляется на проверку в налоговую инспекцию и не сдается в ФНС, она также не передается в инспекцию вместе с отчетностью.

Несмотря на это, налоговая служба вправе запросить учетную политику при проведении камеральной или выездной проверки. Эту информацию нужно иметь ввиду и быть готовым к любому развитию событий. Налоговая служба проверяет, как формируется УП, правильно ли учитываются доходы, расходы и объекты налогообложения.

Если не представить учетную политику организация получит штраф – 200 рублей.

Получить штраф может и руководитель компании. Если нет УП, дополнительный административный штраф составит от 300 до 500 рублей.

Это самые безобидные штрафные санкции. Самое интересное впереди. Если в УП отражаются не все способы учета, или они полностью противоречат установленным нормативным актам, размер ответственности стремительно увеличивается:

-

При грубом нарушении, размер штрафа составляет 10 тысяч рублей (НК РФ ст.120).

-

При грубом нарушении требований к бухгалтерскому учету размер штрафа составляет 5-10 тысяч рублей (КоАП РФ ст.15.11).

Важно! Если в ходе проверки будет выявлено несколько несоответствий, размер штрафа автоматически увеличится. Т.е. указанные выше цифры – неокончательные.

Учетная политика для бухгалтерского учета при грамотном формировании снижает риск появления ошибок, при правильном подходе позволяет оптимизировать издержки, делает учет более прозрачным, аналитику – удобной.

Виды учетных политик автотранспортного предприятия

У каждого автотранспортного предприятия должна быть своя учетная политика. При этом необходимо учесть, что автотранспортная компания:

- обязана вести бухучет — для этого необходимо сформировать учетную политику в целях бухучета;

- вправе избрать выгодный для себя налоговый режим, закрепив нюансы налогового учета в налоговой учетной политике.

Указанные виды учетных политик фирма вправе объединить в едином документе (предусмотрев для этого отдельные главы) или оформить 2 документа — законом жесткие требования в этом вопросе не установлены.

Учетные особенности, отражаемые в учетной политике при различных налоговых режимах, изучайте с помощью размещенных на нашем сайте материалов:

- «Правила составления учетной политики при ЕНВД»;

- «Как составить учетную политику организации (2021)?».

Сформировать учетную политику можно с помощью бухгалтерской программы. Примеры УП для каждой системы налогообложения можно скачать в Типовой ситуации от КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Что такое учетная политика

Бухгалтерское и налоговое законодательство не всегда носит строгий и императивный характер. Законодатель в ряде случаев дает вам право выбрать, как вести бухгалтерский и налоговый учет. Учетная политика (УП) — это документ, устанавливающий правила и методы, которые организация будет применять при ведении учета.

Компании формируют учетную политику самостоятельно. Об этом говорит п. 2 ст. 8 Закона о бухучете. При этом для целей бухучета политику формируют только юрлица, так как ИП освобождены от ведения бухучета. Для целей налогообложения учетную политику пишут организации и предприниматели.

УП можно составить отдельно для налогового и отдельно для бухгалтерского учета. Разрешается составление единого документа, где отражены все нюансы. Это ваш выбор.

Формируем учетную политику транспортной компании — какие нюансы учесть?

Устанавливаемые в учетной политике (УП) транспортной фирмы учетные способы и методы во многом зависят от осуществляемых ею видов транспортной деятельности (перевозка грузов, доставка пассажиров, сдача автотранспорта в аренду, ремонт и техобслуживание автомобильной техники и др.).

Если автотранспортная компания осуществляет одновременно различные виды услуг, в учетной политике необходимо предусмотреть алгоритмы раздельного учета.

Узнайте о нюансах бухучета автотранспортной деятельности из статьи «Правила ведения бухучета в транспортной компании (нюансы)».

При разработке УП транспортной компании важно учесть специфику ее работы. В частности, отразить в ней следующие нюансы:

- формы применяемой специфичной первички (путевые листы, товарно-транспортные накладные и др.);

- методику нормирования расхода ГСМ (в зависимости от времени года, степени износа транспортных средств и т. д.);

- порядок учета и списания автомобильных шин;

- алгоритмы учета иных характерных для транспортной деятельности расходов (на страхование автотранспорта, признание расходов на медицинские осмотры водителей и т. д.).

Образец учетной политики автотранспортной компании в целях бухучета вы можете посмотреть на нашем сайте:

Какие виды учетных политик может формировать коммерсант? Об этом вы узнаете из материалов нашего сайта:

- «Учетная политика для целей управленческого учета»;

- «Учетная политика в формате МСФО — основные положения».

Учетная политика транспортной организации в 2021 году: обратите внимание на особенности

В статье рассмотрены только особенности формирования учетной политики на 2021 г. транспортными организациями, ведущими бухгалтерский учет в соответствии:

1) с Законом Республики Беларусь от 12.07.2013 № 57-З «О бухгалтерском учете и отчетности» (далее – Закон);

2) типовым планом счетов бухгалтерского учета и Инструкцией о порядке применения типового плана счетов бухгалтерского учета, утвержденными постановлением Минфина Республики Беларусь от 29.06.2011 № 50 (далее – постановление № 50, Инструкция № 50);

3) Инструкцией по бухгалтерскому учету доходов и расходов, утвержденной постановлением Минфина Республики Беларусь от 30.09.2011 № 102 (далее – Инструкция № 102);

4) Инструкцией по бухгалтерскому учету запасов, утвержденной постановлением Минфина Республики Беларусь от 12.11.2010 № 133 (далее — Инструкция № 133).

Жирным шрифтом выделен возможный текст приказа по учетной политике, жирным курсивом – возможные варианты, а обычным шрифтом – пояснения (обоснования) с учетом изменений законодательства, которые необходимо учесть при формировании учетной политики на 2021 г.

<�…>

1. Оценка материалов (горюче-смазочные материалы, запасные части и др.) при поступлении.

Материалы оцениваются по учетным ценам с использованием счетов 15 «Заготовление и приобретение материалов» и 16 «Отклонение в стоимости материалов».

Варианты:

— материалы оцениваются по учетным ценам с использованием счета 16 «Отклонение в стоимости материалов»;

— материалы оцениваются по фактической себестоимости их приобретения (заготовления) с отражением на счете 10 «Материалы».

В качестве учетных цен на материалы применяются цены приобретения. Другие затраты, входящие в фактическую себестоимость материалов, учитываются отдельно в составе транспортно-заготовительных затрат.

Варианты: в качестве учетных цен на материалы применяется:

— фактическая себестоимость материалов по данным предыдущего отчетного периода. Отклонения между фактической себестоимостью материалов отчетного периода и их учетной ценой учитываются в составе транспортно-заготовительных затрат;

— планово-расчетные цены. Отклонения цен приобретения от планово-расчетных учитываются в составе транспортно-заготовительных затрат;

— средняя цена группы. Разница между фактической себестоимостью материалов и средней ценой группы учитывается в составе транспортно-заготовительных затрат. Средняя цена группы устанавливается в тех случаях, когда производится укрупнение номенклатурных номеров материалов путем объединения в один номенклатурный номер нескольких размеров, сортов, видов однородных материалов, имеющих незначительные колебания в ценах;

— средняя цена каждого наименования материалов. Величина отклонения (разница между фактическими затратами по приобретению материала и его ценой) распределяется пропорционально стоимости списанных (отпущенных) материалов по средним ценам.

Пояснения (обоснование):

— пп. 39-41, 50 Инструкции № 133;

— Инструкция № 50.

<…>

Виталий Раковец, аудитор ООО «АудитИнком»

Чем руководствоваться при составлении учетной политики

Организация формирует свою учетную политику, руководствуясь законодательством РФ о бухгалтерском учете, федеральными и отраслевыми стандартами.

Под учетной политикой понимается принятая субъектом совокупность способов ведения бухгалтерского учета – первичного наблюдения, стоимостного измерения, текущей группировки и итогового обобщения фактов хозяйственной деятельности (ч. 1 ст. 8 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете» (далее — Закон № 402-ФЗ).

При формировании учетной политики в отношении конкретного объекта бухгалтерского учета выбирается способ ведения учета из допускаемых ФСБУ.

При этом нужно последовательно использовать следующие документы:

- положения МСФО;

- положения федеральных или отраслевых стандартов бухгалтерского учета по аналогичным или связанным вопросам;

- рекомендации в области бухгалтерского учета.

В случае если по конкретному вопросу ведения бухгалтерского учета в ФСБУ не установлены способы ведения бухгалтерского учета, то организация сама разрабатывает соответствующий способ исходя из требований, установленных законодательством РФ о бухгалтерском учете, федеральными или отраслевыми стандартами.

При этом до утверждения ФСБУ таковыми признаются положения по бухгалтерскому учету (ПБУ), утвержденные Минфином России в период с 1 октября 1998 года.

Поэтому, в числе прочих, организация продолжает руководствоваться ПБУ 1/2008 «Учетная политика организации» (утв. приказом Минфина России от 06.10.2008 № 106н).

Еще по теме:

Какие корректировки нужно сделать в бухучете при переходе на ФСБУ Запасы

Учетная политика транспортной организации, образец

Учетная политика транспортной организации базируется на общепринятых принципах и должна учитывать нюансы специфики деятельности, связанной с перевозками.

Виды учетных политик автотранспортного предприятия

У каждого автотранспортного предприятия должна быть своя учетная политика. При этом необходимо учесть, что автотранспортная компания:

- обязана вести бухучет — для этого необходимо сформировать учетную политику в целях бухучета;

- вправе избрать выгодный для себя налоговый режим, закрепив нюансы налогового учета в налоговой учетной политике.

Указанные виды учетных политик фирма вправе объединить в едином документе (предусмотрев для этого отдельные главы) или оформить 2 документа — законом жесткие требования в этом вопросе не установлены.

Выписывать счет-фактуру в валюте

Формируем учетную политику транспортной компании — какие нюансы учесть?

Устанавливаемые в учетной политике (УП) транспортной фирмы учетные способы и методы во многом зависят от осуществляемых ею видов транспортной деятельности (перевозка грузов, доставка пассажиров, сдача автотранспорта в аренду, ремонт и техобслуживание автомобильной техники и др.).

Если автотранспортная компания осуществляет одновременно различные виды услуг, в учетной политике необходимо предусмотреть алгоритмы раздельного учета.

При разработке УП транспортной компании важно учесть специфику ее работы. В частности, отразить в ней следующие нюансы:

- формы применяемой специфичной первички (путевые листы, товарно-транспортные накладные и др.);

- методику нормирования расхода ГСМ (в зависимости от времени года, степени износа транспортных средств и т. д.);

- порядок учета и списания автомобильных шин;

- алгоритмы учета иных характерных для транспортной деятельности расходов (на страхование автотранспорта, признание расходов на медицинские осмотры водителей и т. д.).

Образец учетной политики автотранспортной компании в целях бухучета вы можете посмотреть на нашем сайте:

Статья взята с сайта Налог-налог.ру

Post Views: 61

Spread the love

- Учетная политика ИП на ОСНО, образец Детально, обоснованно и разумно составленная учетная политика для ИП на ОСНО позволит не только грамотно…

- Учетная политика управляющей компании ЖКХ, образец Разработка учетной политики управляющей компании ЖКХ базируется на установленных законодательством допущениях и требованиях, применяемых коммерческой…

- Учетная политика автономного учреждения Учетная политика автономного учреждения включает совокупность важных организационно-методологических аспектов: от структуры бухгалтерской службы учреждения до…

Особенности учета транспортного налога для налогообложения прибыли

При налогообложении прибыли транспортный налог относят к прочим расходам (производство, продажа). Порядок расчета затрат зависит от того, какой метод применяют для учета расходов. Он должен быть прописан в учетной политике.

Кассовый метод подразумевает учет транспортного налога

после зачисления в бюджет. Фирмы (исключаются банки) могут независимо устанавливать дату осуществления затрат при соблюдении условия: их средняя выручка за предыдущий год без НДС не превышала отметку в 1 миллион рублей в каждом квартале.

Если применяют метод начисления, транспортный налог относят к расходам во время начисления, а именно, последний день отчетного периода. В статье 318 Налогового кодекса РФ указан порядок определения затрат на производство, реализацию. Затраты могут быть прямыми и косвенными. Налогоплательщик самостоятельно устанавливает прямые расходы и отражает их в учетной политике. Другие относят к косвенным, кроме внереализационных (статья 265 НК РФ).

В бухгалтерском учете транспортного налога, как и налоговом, затратами признают расходы с момента оплаты. Налог вносят в состав расходов (фактически уплаченные денежные средства).

При упрощенной системе налогообложения и уплате единого налога с дохода налоговую базу рассчитывают без транспортного налога. Если единый налог считают, определяя разницу между доходами и расходами, сумму транспортного записывают как затраты. Он уменьшает налоговую базу.

Если организация платит ЕНВД, транспортный налог не относят к налогооблагаемой сумме. Если компания находится на двух системах налогообложения (общей и ЕНВД), автомобиль учитывают в обеих с распределением суммы налога.

Кто составляет учетную политику

Учетную политику разрабатывает главный бухгалтер или лицо, на которое возложена обязанность по ведению учета. Это может быть и сам руководитель. УП должна соответствовать следующим нормативно-правовым актам:

- «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ;

- Налоговый кодекс РФ;

- Положения по ведению бухгалтерского учета, из которых основное ПБУ 1/2008.

Подписывается учетная политика руководителем организации независимо от наличия бухгалтера. Утвердить УП надо в течение 90 дней с момента регистрации фирмы.

На примере конкретной ситуации рассмотрим, как может выглядеть учетная политика организации, которая оказывает услуги по перевозке автомобильным транспортом грузов в пределах Республики Беларусь.

1. Ситуация

ООО «Альфа» внесло дополнения в учетную политику на 2022 год, изложив ее в новой редакции.

ООО «Альфа» осуществляет автомобильные грузоперевозки по территории Республики Беларусь; не имеет в своей структуре обособленных подразделений, вспомогательных производств (ремонтно-механического цеха), собственных нефтескладов, пунктов заправки; применяет общую систему налогообложения.

Руководство бухучетом в ООО «Альфа» осуществляет главный бухгалтер.

2. Пояснения

В начале своей деятельности организация определяет способы организации и ведения бухгалтерского учета, которые будет применять, и излагает их в Положении об учетной политике. Данное Положение она применяет на протяжении всей деятельности.

Если возникнет необходимость, организация может изменить и (или) дополнить учетную политику. При необходимости Положение об учетной политике можно изложить в новой редакции. Этот документ будет являться не новой учетной политикой, а ее последней редакцией. Количество и периодичность внесения дополнений не ограничены.

Внести изменения в учетную политику можно в случаях:

— изменения законодательства Республики Беларусь;

— изменения способов ведения бухгалтерского учета, применение которых приведет к повышению правдивости и уместности содержащейся в отчетности организации информации;

— принятия решения о реорганизации или ликвидации организации (п. 6 — 8 ст. 9 Закона N 57-З).

Изменения в учетную политику в случае изменения способов ведения бухгалтерского учета

можно внести только с начала отчетного года (ч. 2 п. 7 ст. 9 Закона N 57-З).

Налоговые аспекты учетной политики не относятся к способам ведения бухучета, поэтому при их изменении не нужно соблюдать вышеперечисленные ограничения. Вместе с тем надо помнить, что в ряде случаев налоговое законодательство требует, чтобы закрепленные в учетной политике варианты налогового учета не менялись в течение налогового периода.

3. Образец учетной политики

Приказ об утверждении дополнений в учетную политику и Положение об учетной политике могут выглядеть следующим образом:

| Общество с ограниченной ответственностью

«Альфа» |

| ПРИКАЗ |

| 31.12.2021 N 305/Б |

| г. Минск |

| Об утверждении дополнений |

| в Положение об учетной политике |

Во исполнение ст. 9 Закона Республики Беларусь от 12.07.2013 N 57-З «О бухгалтерском учете и отчетности» и на основании нормативных правовых актов, регулирующих вопросы бухгалтерского учета, отчетности и налогообложения,

ПРИКАЗЫВАЮ:

1. Утвердить дополнения, вносимые в Положение об учетной политике.

2. Изложить Положение об учетной политике в новой редакции.

3. Настоящий приказ вступает в силу 01.01.2022.

4. Контроль за исполнением настоящего приказа возложить на главного бухгалтера Т.П.Кононову.

| Директор | Иванов | И.А.Иванов | ||

| С приказом ознакомлен: | Кононова | Т.П.Кононова |

УТВЕРЖДЕНО

приказ директора

общества с ограниченной

ответственностью «Альфа»

31.12.2021 N 305/Б

ПОЛОЖЕНИЕ ОБ УЧЕТНОЙ ПОЛИТИКЕ ОБЩЕСТВА С ОГРАНИЧЕННОЙ ОТВЕТСТВЕННОСТЬЮ «АЛЬФА»

Глава 1. Организационно-технический аспект

1. Бухгалтерский учет ведется с применением автоматизированной формы учета на базе программы «1С: Предприятие 8».

2. Применяется рабочий план счетов <*> согласно приложению 1 к Положению об учетной политике.

———————————

<*> Не приводится.

3. В качестве регистров бухгалтерского учета используются стандартные отчеты, формируемые в программе «1С: Предприятие 8» на основании учетных данных: оборотно-сальдовая ведомость, оборотно-сальдовая ведомость по счету, анализ счета, карточка счета и т.д.

4. Хозяйственные операции, в отношении которых законодательством не установлены обязательные для применения формы первичных учетных документов, оформляются первичными учетными документами по самостоятельно разработанным формам (приложение 2 к Положению об учетной политике <**>).

——————————-

<**> Не приводится.

5. Движение первичных учетных документов определяется графиком документооборота, утверждаемым отдельным приказом директора ООО «Альфа».

6. Инвентаризация проводится в соответствии с графиком проведения инвентаризации (приложение 3 к Положению об учетной политике <***>).

——————————

<***> Не приводится.

Требования к оформлению учетной политики предприятия

Требования к оформлению учетной политики предприятия