Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Высшее образование по специальности «Журналистика» в Университете Лобачевского. Более 4 лет работал с физическими лицами в банках НБД Банк и Волга-Кредит. Имеет опыт работы в газете и телевидении Нижнего Новгорода. Является аналитиком банковских продуктов и услуг. Профессиональный журналист и копирайтер в финансовой среде nikitin@brobank.ru

Открыть профиль

Brobank спешит на помощь и расскажет как правильно оформить обращение о невозможности выплачивать кредит.

-

Почему нельзя просто не платить

-

Существуют ли законные способы

-

Переговоры с банком

-

Погашение кредита страховкой

-

Реструктуризация задолженности перед банком

-

Банкротство физического лица

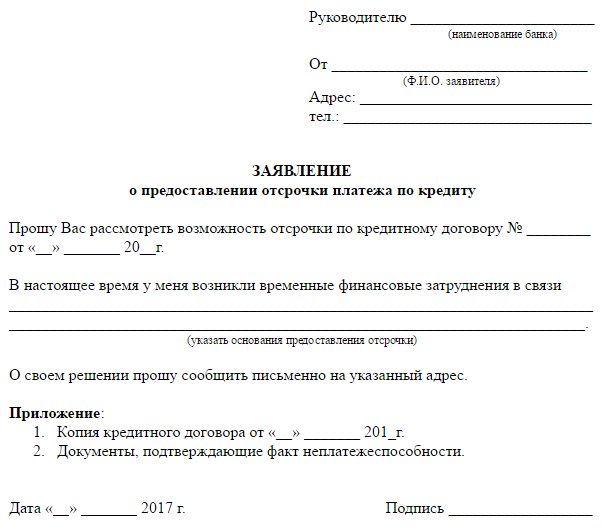

Скачать образец →

Почему нельзя просто не платить

Основная проблема клиента – в невозможности оплатить задолженность из-за отсутствия денег. Отдельные люди думают, что можно просто временно отложить оплату, другие (часто подогреваемые недобросовестными юристами) считают, что их проблема сама по себе повод не взимать с них оплату. Это, разумеется, не так.

Согласно договору, банк может не только требовать от заемщика выплаты всех назначенных платежей, как процентов, так и суммы основного долга, но и налагать штрафы и пени за просрочку. Все это совершенно законные требования и само по себе отсутствие денег не является каким-то препятствием для банка к истребованию своих денег назад.

В особо сложных случаях банк может и вовсе переуступить задолженность клиента специальной организации (коллекторскому агентству), которая может начать действовать весьма жестко. Отдельные не вполне законные методы подобных агентства – повод обратиться в правоохранительные органы. Однако клиент может быть уверен, что даже законные способы истребования долга от подобных компаний приятного за собой не несут.

Существуют ли законные способы

Законные способы не платить кредит вообще и полностью сохранить при этом все имущество отсутствуют. Разумеется, существует определенные выходы для клиента, если доход упал и платить просто нечем.

- Реструктуризация. Это значительное изменение структуры кредитного тарифа, в том числе процентной ставки, срока кредита или других условий, существенных для заемщика.

- Погашение кредита страховкой. Позволяет частично или в отдельных случаях полностью погасить кредит страховкой. Важно, чтобы страховка по кредиту была приобретена до наступления страхового случая.

- Банкротство физлица. Крайне нежелательное как для банка, так и для заемщика развитие событий. Для банка – так как сумму долга он не получит, а для заемщика — так как придется выходить из процедуры без какой-либо дорогостоящей собственности и с окончательно испорченным кредитным рейтингом.

Но каждый из этих выходов требует компромиссного подхода со стороны человека, а также всегда упирается в переговоры с банком. Образец заявления в банк о желании начать такие переговоры можно найти в сети.

Переговоры с банком

Переговоры с банком всегда начинаются с уведомления организации о желании эти переговоры начать. Заявление о реструктуризации, погашении кредита страховкой или банкротстве необходимо направлять в отдел кредитования банка. В последнем случае клиенту рекомендуется также обзавестись юридическим сопровождением, так как процедура долгая и предполагает доказательство полного отсутствия какой-либо возможности заплатить.

После того как в банк направлено заявление по образцу о начале переговоров о снижении долговой нагрузки, банк должен дать официальный ответ, от которого будет зависеть дальнейший ход дела.

Погашение кредита страховкой

Наиболее предпочтительный, но при этом довольно сложный случай, когда страховку, выплачиваемую компании, можно направить на погашение долга. Зачастую для этого требуется не только обратиться в банк с заявлением, но и в суд. При этом рекомендуется на время судебных разбирательств отсрочить начисление процентов и штрафов, так как дело может сильно затянуться.

Но чаще всего суд встает на сторону застрахованного лица и оно получает возможность покрыть если не полную сумму кредита, то хотя бы ее часть, страховыми выплатами. Также в отдельных случаях кредит погашает страховая компания.

Чтобы более точно знать ваши права по страховке, прочтите договор страхования и отталкивайтесь от него.

Реструктуризация задолженности перед банком

Один из наиболее популярных способов снизить долговую нагрузку, так как при этом в процессе участвуют только банк и заемщик. Реструктуризация сильно меняет условия кредитного договора. Что может измениться:

- На протяжении некоторого времени заемщик выплачивает только проценты, не касаясь основной суммы долга.

- Снижается процентная ставка по кредиту.

- Увеличивается срок кредитования и, как следствие, снижается размер ежемесячного платежа.

Следует понимать, что просто обратиться в банк за реструктуризацией клиент не сможет. Потребуется приложить к заявлению подтверждающие документы, а банк будет рассматривать обращение и может дать отказ. Однако чаще всего организация идет на такой шаг, если у клиента наблюдаются лишь временные трудности и нет риска их перехода в постоянную плоскость.

Банкротство физического лица

Наиболее тяжелый случай, требующий грамотного подхода. Клиент может объявить себя банкротом и не выплачивать долги вообще. При этом следует понимать, что просто заявить об этом нельзя, банкротство физлица доступно только через судебное решение. К суду следует подготовиться основательно, изучить законодательство, собрать доказательства о том, что возможности платить долги действительно нет, что имущество также отсутствует.

При признании клиента банкротом все его долговые обязательства снимаются, однако его кредитный рейтинг становится безнадежно испорченным, а имущества с какой-либо высокой стоимостью у него в принципе не должно быть для получения подобного статуса. По этой причине банкротство – тяжелый путь для заемщика-должника.

Скачать бланк заявления →

Комментарии: 0

Если у вас появились претензии к банку, не спешите бежать в отделение. Для начала решите, чего вы добиваетесь. Претензия к банку — это письменное требование восстановить нарушенные права. Грамотно составленная претензия повышает шансы клиента добиться успеха в споре с кредитной организацией.

Как правильно написать претензию банку

Как написать претензию в банк по кредиту

Как написать претензию в банк по страховке

Как написать претензию в Сбербанк

Досудебная претензия в банк

Правила вручения претензии

Права должника и обязанности кредитора

В чем отличие претензии от жалобы

Банк принимает претензии, составленные в свободной форме. Некоторые компании предлагают клиентам готовые образцы для заполнения.

Как правильно написать претензию банку

В правом верхнем углу заявления укажите данные получателя: ФИО, должность, адрес головного банковского офиса. После этого укажите, кто предъявляет претензию. Помните, что на бумаге свои ФИО нужно указывать только в родительном падеже (вы отвечаете на вопрос «от кого направляется претензия»). Укажите телефон и адрес отправителя. В конце этой записи точка не ставится.

Отступите строку и посредине листа пишите заглавными буквами слово «претензия». Затем излагайте требования к банку в свободной форме.

Претензии рассматриваются банком согласно внутреннего регламента. Сотрудник банка сообщит вам о сроках получения ответа. Убедитесь, что менеджеры зарегистрировали заявление и присвоили ему входящий номер.

Как написать претензию в банк по кредиту

Если банк нарушает условия кредитного договора, не торопитесь обращаться в суд. Это затратный процесс, который займёт два-три месяца. Сперва составьте письменную претензию к банку в досудебном порядке. В претензии укажите пункты кредитного договора, которые нарушил банк. При необходимости потребуйте перерасчёта процентной ставки или расторжения договора.

Как написать претензию в банк по страховке

Согласно 31-ой статье федерального закона «Об ипотеке» заёмщик обязан застраховать приобретаемое имущество на случай повреждения или полной утраты. Остальные страховки не обязательны, но банки отказывают в выдаче кредита клиентам без страхования жизни. Отдельные кредитные организации требуют застраховаться на случай потери работы или требуют застраховать заёмщика и членов семьи. Если банк незаконно навязал вам страховые услуги, составьте претензию с требованием расторгнуть страховой договор.

В заявлении укажите номер кредитного договора и договора страхования. Требуйте возвращения страховой суммы. Мало кто знает, но по статье 16 ЗоЗПП Российской Федерации вы можете вернуть уплаченные по страховому договору деньги.

Как написать претензию в Сбербанк

Сбербанк крупнейшее финансовое учреждение России и в техногенный век возникают ситуации, когда происходят сбои оборудования или присутствует человеческий фактор в неполадках. Такая проблема может коснуться любого. В целях восстановления справедливости и урегулирования конфликта, нужно знать как написать претензию в Сбербанк и отправить ее.

Для грамотной подачи жалобы следует изложить текст с подробным описанием инцидента и указанием номера отделения, город, регион, дату события, а также участников, желательно с должностями и фамилиями. В претензии должна быть суть, например, несанкционированное списание средств с карты и т.д., и цель, скажем, возврат денег, замена банкомата или взыскание с нерадивого операциониста банка. В конце нужно указать контакты заявителя — адрес, телефоны, email. Претензия должна быть написана в 2 экземплярах, один из которых заявитель оставляет у себя, а другой отправляет в Сбербанк.

Жалобы условно можно поделить на:

- Отправляемые непосредственно в банк.

- Отправляемые в контролирующие организации.

Первый вариант более предпочтителен в большинстве случаев. Клиент сможет получить ответ быстрее, на сайте Сбербанка есть возможность следить за статусом обращения. Отдельно стоит отметить, что принципы принятия решений не зависят от способа передачи информации. И обращения от клиентов банка напрямую, и информацию от ЦБ РФ банк рассматривает одинаково.

При обращении напрямую банк имеет возможность сразу получить всю необходимую информацию о клиенте. Если же к разбирательству подключены контролирующие органы, то всю информацию они будут запрашивать отдельно. Клиент должен быть готов к ее предоставлению.

При несогласии с принятым решением, клиент банка всегда имеет возможность оспорить вывод в службе омбудсмена, которая подчиняется только президенту Сбербанка.

Что касается способов подачи жалобы в Сбербанк, то их несколько:

- Офис банка. Необходимо лично посетить любой удобный филиал учреждения и уточнить у консультанта о порядке дальнейших действий.

- Мобильное приложение и вэб-версия Сбербанк Онлайн. Клиент банка может написать жалобу прямо в приложении (сервисы «диалоги» или «письмо в банк», страница «обратная связь»).

- Обращение по телефону. Интернет-звонок в Сбербанке Онлайн, либо заявление по телефонам: 900, +7 495 500 55 50.

Образец претензии в банк

Для отправки претензии в банк, на официальном ресурсе этого финансового учреждения, прилагается специальная электронная форма — образец. Его нужно заполнить в соответствии с пунктами бланка.

Образец претензии в банк содержит оптимальные графы, для максимально полной информации и грамотной подачи жалобы. Не все знают, как правильно изложить свое недовольство, а образец заполнить просто.

Любой банк стремится совершенствовать свою работу и обслуживание, в целях привлечения клиентов. По этой причине претензии рассматриваются оперативно, и решения принимаются, в большинстве случаев, в пользу заявителей, если виновны, действительно, сотрудники банка.

Досудебная претензия в банк

Документ, в котором участники финансовых взаимоотношений требуют устранения нарушения или выполнить обязательства по договору — это досудебная претензия в банк. Такие письма могут отправлять как банки, так и клиенты. Например, банк может потребовать внесения средств, а заемщик реструктуризации незаконных или скрытых комиссий.

В договорах, заключаемых между кредитной или финансовой организацией и клиентом, всегда есть пункт, в котором указывается, что любой спор должен быть урегулирован в досудебном формате. Для этого, стороны отправляют претензии, с детальным описанием нарушений статей Федеральных законов и других нормативных актов, с требованием разрешить ситуацию.

Срок рассмотрения жалобы прописывается в письме. По истечении этого времени и при игнорировании одной из сторон претензии, следует обращаться в судебные органы.

Причины подачи претензии

Причины подачи претензии в банк могут быть разные. Например, грубое обслуживание персонала или технические сбои в работе банкоматов и терминалов, а также более серьезные нарушения Федеральных законов.

В большинстве случаев, клиенты требуют вернуть незаконные комиссионные сборы по кредитным договорам, которые были отменены постановлением Арбитражного суда. Ну кому охота добровольно расставаться с деньгами?

Довольно часто возмущение вызывает незаконное списание средств за услуги, которые клиент не заказывал. В числе недовольств значится некомпетентность банковских служащих и операционистов, предоставляющих неточную информацию по тем или иным финансовым продуктам и услугам. Также, раздражение вызывает навязывание сотрудниками банков ненужных клиенту услуг, назойливые рекламные смс-рассылки от банков. Все больше претензий поступает от клиентов, пострадавших в результате мошеннических действий третьих лиц.

Правила вручения претензии

Правила вручения претензии в банковское учреждение предусматривает несколько способов.

- Личное вручение претензии руководителю или сотруднику, который должен зафиксировать письмо как входящий документ, с номером и датой поступления корреспонденции. Один экземпляр претензиис печатью и подписью принявшего лица, клиент должен оставить у себя.

- Претензию можно отправить по почте, по адресу локализации юридического лица, обязательно заказным письмом и желательно с уведомлением о вручении. При этом квитанцию об оплате и корешок уведомления нужно сохранить, в качестве доказательства, на случай судебных разбирательств.

В договорах, обычно указываются сроки предъявления претензии по тому или иному поводу и время для урегулирования спора. Однако не всегда и не все отвечают на претензии, чтоб уладить конфликт. Но это не означает, что добиться справедливости и устранение нарушений невозможно.

Куда и как жаловаться

Написать жалобу или претензию по поводу нарушения прав потребителя, законов или неправомерные действия банковских структур, можно в несколько инстанций, осуществляющих надзор в финансовой среде.

Куда и как жаловаться, в случае необходимости ? Вы можете отправить жалобу в:

- Роспотребнадзор. Через официальный интернет ресурс, лично в региональное Управление, почтой России.

- Центральный Банк России. В электронной форме на официальном сайте, лично занести в Головной аппарат или региональное подразделение, почтой.

- Роскомнадзор. В интернет-приемную на сайте Роскомнадзора, лично в региональное управление или почтой, заказным письмом с уведомлением о вручении.

- Федеральную антимонопольную службу. Через интернет ресурс или его региональное управление, направить почтой, или отнести лично

- Финансовый омбудсмен. В письменном виде либо через официальный интернет.

Права должника и обязанности кредитора

В процессе финансовых и коммерческих взаимоотношений у сторон автоматически возникают и права должника и обязанности кредитора. В стереотипной модели мышления права ассоциируются с кредитором, а обязанности с заемщиком. Однако и у одной, и у второй стороны есть, как права, так и обязанности.

Независимо от того, что прописано в договоре с банком, должник имеет право:

- отстаивать свои интересы всеми законными способами;

- требовать снижения процентной ставки по кредиту;

- на возврат страховки и скрытых комиссий по кредиту наличными;

- на досрочное полное или частичное погашение кредита;

- на расторжение, переоформление или отсрочку выплат по кредиту.

Кредитор, в свою очередь, обязан:

- предоставить денежные средства в заявленной сумме и на тех условиях, что прописаны в договоре с заемщиком;

- информировать заемщика обо всех изменении по договору и выплатам по долгу;

- сохранять конфиденциальность относительно финансового положения клиента.

В чем отличие претензии от жалобы

Несмотря на то, что и жалоба и претензия являются досудебными формами заявлений о нарушениях, все же, в них есть принципиальные отличия. И тот и другой документ — это письменное требование одной стороны исполнить обязательства или устранить нарушение другой стороной, которая эти обязательства несет.

Однако в чем отличие претензии от жалобы видно из контекста документа. В претензии заявитель рассчитывает на мирное урегулирование спорной ситуации, а в жалобе фигурирует требование привлечения виновных к ответственности и наказания их в предусмотренном порядке. В первом случае отношения установлены законом, либо договором, а во втором, где отсутствуют взаимные обязательства, административно-правовым полем.

В остальном, как то, название документа, оформление, форма подачи, различия не столь важны.

Совет от Сравни.ру: Претензии непременно оформляйте в двух экземплярах. Требуйте в банке, чтобы оба документа были заверены. Один из них останется у вас, второй — в банке. Сверяйте на документах даты и номера договоров — в них не должно быть ошибок.

Претензия в банк

Претензия в банк может разрешить конфликт досудебно. Если у Вас возник спор по кредитному договору или иной конфликт с кредитным учреждением, то наш адвокат всегда поможет его разрешить в кротчайший срок и с выгодой для Ваших интересов.

Содержание статьи

- Претензия в банк

- Когда возникает претензия банку по кредиту или вкладу?

- Как написать претензию банку?

- Документы к претензии в банк

- Как подать претензию в банк?

- Срок рассмотрения претензии банку

- Образец претензии в банк

Претензия в банк

Претензии представляют собой требования о выполнении обязательств: уплата долга, возмещение убытков, уплата штрафа, устранение неполадок, неисправностей или недостатков товара или работы.

Что касается претензий в отношении банка, то это необоснованные списания, арест счетов, взимание незаконных комиссий либо навязывание и отсутствия добровольного понятия возврата страховки банка.

Претензии и жалобы являются важными инструментами разрешения конфликтных ситуаций, в том числе при возникновении проблем с банком. Подав такое требование, клиент банковского учреждения получает возможность решить возникшую проблему в досудебном порядке и сэкономить деньги. Кроме того, поданная претензия позволяет клиенту выяснить позицию финансовой организации по интересующему его вопросу. Наличие отправленной претензии по некоторым требованиям является обязательным условием рассмотрения дела в суде или залогом победы.

Когда возникает претензия банку по кредиту или вкладу?

Причины подачи претензии заемщиком или вкладчиком банку могут быть самыми различными. Одной из главных причин являются хитрости финансовых организаций, гонящихся за большой прибылью. В числе этих, далеко не всегда законных, хитростей нечитаемый шрифт в договоре кредитования, банковские комиссии и т.д. Лидирующее место занимает претензия в банк по кредитному договору.

Кроме того, можно назвать следующие причины претензий к финансово-кредитным организациям (банкам):

- нарушение сроков выполнения какой-либо услуги или операции (несвоевременный перевод денежных средств — претензия банку о возврате, затягивание с выдачей банковских карт и пр.);

- условия, по которым предоставляется та или иная услуга;

- некорректное списание денежных средств;

- проблемы с банкоматом (невыдача наличных, отсутствие денег на счету);

- неграмотная консультация персоналом банка;

- недостоверная информация;

- передача данных клиента банка третьему лицу;

- некорректное поведение сотрудников банка.

Как написать претензию банку?

Для максимально быстрого разрешения вопроса следует написать претензию в кредитную организацию, руководствуясь Гражданским кодексом Российской Федерации, ФЗ «О защите прав потребителей» и ФЗ «О банках и банковской деятельности».

Такой подход позволит в короткие сроки выяснить позицию банка по возникшей проблеме, а также ускорит ее решение. В большинстве случаев подготовка претензии является обязательным этапом в разрешении разногласий между сторонами перед обращением в судебный орган.

Для правильного составления претензии необходимо:

- определиться с предметом обращения

- продумать структуру подготавливаемого документа

- создать документ правильной формы и содержания

Претензия в банк должна содержать:

- полное наименование кредитной организации, ее юридический адрес, а также адрес филиала, имена и фамилии сотрудников банка при необходимости

- суть проблемы

- наименование и реквизиты договора

- имя, фамилия заявителя, контактные данные

- ссылки на нормы законодательства

- дату претензии

- личную подпись заявителя

К претензии необходимо приложить копии подтверждающих документов.

ПОЛЕЗНО: смотрите видео по составлению претензии, пишите свой вопрос в комментариях ролика для получения бесплатного совета адвоката

Документы к претензии в банк

Приложениями к претензии могут быть:

- копия кредитного или иного договора с банком

- копия договора страхования

- аудио или видеозаписи разговора с сотрудником банка

- копия приходного или расходного кассового ордера

- копия банковской выписки по счету

- скриншоты страниц из интернет-банка

- и другие документы, подтверждающие обстоятельства возникших разногласий

Банковскую претензию следует составить в двух экземплярах: один отправить в банк, второй с отметкой банка о получении оставить себе. Второй экземпляр пригодится для получения информации о результатах рассмотрения претензии, а в дальнейшем, если мирным путем результат не будет достигнут, – для обращения в суд с исковым заявлением.

Как подать претензию в банк?

Сделать это можно следующими способами:

- Личный прием в филиале банка. Обратиться в ближайший филиал банка в отдел по работе с клиентами, вручить претензию руководителю филиала банка.

- Обращение по юридическому адресу банка. Подойти в головной офис в отдел по работе с претензиями

- Почта. Отправить претензию с помощью почтовой службы или иного сервиса доставки корреспонденции с обязательным уведомлением о вручении

- Электронное обращение. Направить подготовленный документ, используя электронную почту

- Сайт банка. Выслать претензию с помощью форм обратной связи на официальном сайте банковской организации.

При выборе любого способа передачи документа необходимо зафиксировать факт направления или вручения. А именно: проставить отметку об отправке с указанием даты направления в почтовом отделении или другой организации, осуществившей отправку; получить отметку о вручении претензии представителю банка, сохранить отправленное электронное письмо; получить отметку о направлении электронной формы.

Это нужно для исчисления сроков рассмотрения претензии.

Срок рассмотрения претензии банку

Срок, в течение которого банковская организация должна предоставить ответ на претензию, может составлять от 3-х до 45-ти дней. В исключительных случаях указанный срок может быть продлен. Это на практике, что касается законного срока, то банк должен ответить в течении 10 дней.

Конкретный срок для рассмотрения требований потребителя зависит от множества аспектов и от индивидуальных особенностей обращения.

Как правило, простые вопросы, не требующие детального разбирательства и выяснения всех обстоятельств дела, разрешаются довольно быстро, в течение 3-5ти дней с момента получения банком претензии.

Более сложные проблемы, для решения которых необходимо исследовать произошедшее событие детально, занимают больше времени и могут затянуться на неопределенный срок.

Во избежание затягивания процесса банком в претензии можно указать срок для рассмотрения претензии. Целесообразно его указывать в промежутке от 10-ти до 30-ти дней. В случае, если вопрос срочный, то об этом также следует указать в тексте документа.

Досудебное урегулирование споров с банковской организацией является одним из самых действенных и быстрых способов разрешения разногласий. Поэтому грамотная подготовка текста претензии, правильная подача документов в банк гарантированно увеличивает шансы на благоприятное решение проблемы в кратчайшие сроки.

При возникновении сомнений в написании претензии лучше обратиться к нашему юристу по претензиям, чтобы не потерять впустую время и не понести дополнительные финансовые потери.

Образец претензии в банк

Публичное акционерное общество «ВТБ24»

г. Екатеринбург, ул. Ленина, пр.27

От А.

ПРЕТЕНЗИЯ

в банк ПАО «ВТБ24»

Между ПАО «ВТБ24» и А. был заключен кредитный договор №625/0002-0136913. В соответствии с п.1.1. Банк обязуется предоставить Заемщику кредит в сумме 223,795.48 рублей на срок до 29.12.2017 года, а Заемщик обязуется своевременно возвратить сумму кредита и уплатить Банку установленные настоящим Договором проценты и иные платежи на условиях настоящего Договора.

Согласно графику платежей А. оплачивала ежемесячно в конце каждого месяца сумму в размере 7272, 34 руб.

С августа месяца 2015 года по июль 2916 года не оплачивала за кредит так как не было возможности. А. предупредила ПАО «ВТБ24» о невозможности оплачивать за кредит, и просила рассмотреть вариант об оплате кредита в меньшей сумме, но ответа так и не поступило от Банка.

В связи с данной просрочкой, у А. появилась задолженность на 12.09.2017 года в размере 24,146.21 руб. и пени-96,613.44 руб., текущие проценты не оплаченные в срок-27,809.33 руб., просроченная задолженность-90,107.42 руб., пени по просроченной задолженности-205,327 руб. 59 коп. Итого 419,857.87 рублей. В общей сложности 444,217.93 рублей.

На данный момент кредит оплачивается по графику платежей. Сумма основного долга не уменьшается, а все денежные средства идут на погашения неустойки по кредиту.

ПОЛЕЗНО: смотрите видео и узнаете, почему любой образец иска, жалобы лучше составлять с нашим адвокатом, пишите вопрос в комментариях ролика, подписывайтесь на канал YouTube

В нарушение подпункта 3 пункта 2 Федерального закона «О защите прав потребителей» в кредитном договоре не указана полная сумма, подлежащая выплате, и проценты кредита в рублях, подлежащие выплате, не указана полная сумма комиссий за открытие и ведение ссудного счета.

Кроме того, Банк в нарушение положений Указания Центрального банка РФ N 2008-У не довел до информацию о полной стоимости кредита.

В соответствии с п.2.6 Настоящего договора размер неустойки в виде пени составляет 0.6 % в день от суммы невыполненных обязательств. На 12.09.2017 года сумма просроченной задолженности составляет 419,857.78 руб., что превышает размер основного долга в 17 раз.

В соответствии со ст. 333 Гражданского кодекса Российской Федерации, если подлежащая уплате неустойка явно несоразмерна последствиям нарушения обязательства, суд вправе уменьшить неустойку. Если обязательство нарушено лицом, осуществляющим предпринимательскую деятельность, суд вправе уменьшить неустойку при условии заявления должника о таком уменьшении. Соответственно, что, если подлежащая уплате неустойка явно несоразмерна последствиям нарушения обязательства. Критериями несоразмерности могут являться чрезмерно высокий процент неустойки, значительное превышение ее размера против суммы возможных убытков, вызванных неисполнением обязательства, длительность неисполнения обязательства и иные.

На основании вышеизложенного,

ПРОШУ:

- Списать сумму просроченной задолженности по кредитному договору №625/00002-0136913 заключенный между А. и Публичным акционерным обществом «ВТБ24» в размере 419,857.78 рублей

- О принятом решении уведомить по адресу заявителя.

Дата, подпись

Составление претензии к банку в Екатеринбурге

Финансово-кредитные организации или банки в последние годы стали больше внимания уделять качеству работы. Столь пристальное внимание объясняется тем, что популярность банков зависит от качества работы не меньше, чем от ассортимента предлагаемых услуг. Но даже у банков с высоким уровнем сервиса нередко возникают ситуации, итогом которых становится подача клиентом банка жалобы или претензии.

Наш кредитный адвокат готов помочь не только в составлении грамотного обращения (ознакомьтесь с нашим выгодным предложением составление претензий исковых по ссылке), но и сопроводить дальнейшие переговоры с банком с целью полного урегулирования проблемы. Зачем думать как написать претензию в банк — обратитесь к профессионалу.

Читайте о работе нашего кредитного адвоката с банками:

Добейтесь реструктуризации по кредиту с помощью адвоката

Автор статьи: © адвокат, управляющий партнер АБ «Кацайлиди и партнеры» А.В. Кацайлиди

Как составить пояснительную для банка, чтобы избежать блокировки счета

Участники группы «Красный уголок бухгалтера» на Фейсбуке делятся друг с другом опытом составления пояснительных в адрес банка, который заподозрил компанию в нарушении «антиотмывочного закона» 115-ФЗ.

Участники группы «Красный уголок бухгалтера» на Фейсбуке делятся друг с другом опытом составления пояснительных в адрес банка, который заподозрил компанию в нарушении «антиотмывочного закона» 115-ФЗ.

Чтобы узнать, как банки контролируют наличку в 2021-2022 году, посмотрите видеозапись вебинара

«Как теперь будут контролировать наличку. 115-ФЗ в 2021 году».

Оплатить картой и смотреть прямо сейчас

Как правило, банк просит предоставить пояснения, разъясняющие экономический смысл операций, причины и необходимость проведения расчетов, какими силами и средствами обеспечивается деятельность организации и расписать схему ведения бизнеса.

Коллеги предлагают свои варианты.

ООО «Ромашка» (далее — Общество) осуществляет деятельность по окучиванию клумб, плетению венков и продажи готовых букетов.

В целях осуществления вышеуказанной деятельности Общество приобретает ленточки и цветочки, мотыги и грабли Общество получает в аренду. Основными поставщиками Общества являются: ООО «Пион, ООО «Лента», ООО «Мотыги и грабли», ИП Земелькин. Расчеты производятся в рамках заключенных договоров на основании полученных счетов на оплату.

Общество арендует складское и офисное помещение по адресу:…. согласно договора с ООО или ИП.

На сегодняшний день в штате Общества 1 сотрудник. В связи с тем, что деятельность Общества сезонная, для выполнения конкретных объемов работ заключаются договоры ГПХ. Расчеты по факту выполненных работ производятся наличными денежными средствами из кассы Общества (платежные ведомости и РКО прилагаются)

Налоги и взносы уплачены полностью и в срок. Отчетность представлена своевременно в полном объеме.

В ответ на ваш запрос о предоставление пояснений экономического смысла операций, проводимых по расчётному счету Индивидуального предпринимателя сообщаю следующее.

Основным направлением экономической деятельности ИП ххх является оптовая торговля продуктами питания ОКВЭД 46.17. Покупателями являются предприятия общественного питания.

Выручка формируется при поступлении оплаты от покупателей.

Прибыль формируется как разница между выручкой и расходами на закупку, транспортными и прочими расходами.

Контрагентов ИП ххх находит в результате деловых отношений.

Третьи лица для работы не привлекаются, наемных сотрудников нет.

ИП ххх имеет в собственности автотранспорт — Hyundai porter II гос. номер ххх

Ссылка на сайт: http://ххх

ИП ххх зарегистрирована в системе Россельхознадзора Меркурий.

ИП ххх с момента регистрации — ххх.2018 г. — находится на упрощенной системе налогообложения. Срок исполнения налоговых обязательств наступит 25.10.2018 г. в случае оплаты авансового платежа по УСН. Срок предоставления налоговой декларации по УСН — 30.04.2019 г. В настоящий момент основания для уплаты налогов отсутствуют.

ИП ххх помимо расчетного счета в ПАО «Сбербанк» имеет расчетный счет в АО «ТИНЬКОФФ БАНК» и ФИЛИАЛ «ЦЕНТРАЛЬНЫЙ» БАНКА ВТБ (ПАО).

ИП ххх не входит в группу компаний и не является аффилированным лицом.

Основными контрагентами (покупателями) ИП хххявляются юридические лица. Все платежи по договорам поставки осуществляются в безналичном порядке. Закупка товара производится в основном за наличный расчет на ОПЦ ФУД СИТИ. В связи с этим ИП ххх снимает денежные средства с расчетного счета.

Основные контрагенты (покупатели) являются предприятиями общественного питания, с ними заключены договоры поставки:

ООО , ИНН , Договор №ИП ххх. переводит средства на счета физических лиц, являющиеся личными средствами индивидуального предпринимателя

Основными активами ИП ххх является дебиторская задолженность покупателей и автотранспортное средство — Hyundai porter II гос. номер ххх

ИП ххх использует свой расчетный счет в ПАО «СБЕРБАНК» по прямому назначению — для осуществления своей экономической деятельности, руководствуясь в своей работе ГК РФ (часть вторая) от 26.01.1996 N 14-ФЗ (ред. от 23.05.2016), Федеральным законом № 209-ФЗ от 24.07.2007 г. и другими Законодательными актами. Экономическим смыслом операций, проводимых по счету, является взаиморасчеты с контрагентами, развитие и экономический рост, а также извлечение прибыли от хозяйственной деятельности. Операции, проводимые ИП хххне несут риска потери деловой репутации для Вашего банка, осуществляются исключительно в законных целях, и никаким образом не связаны с финансированием терроризма и прочей противозаконной деятельностью.Приложения к письму: Договоры с покупателями, приложения к договорам, документы на транспортное средство, выписки банков, документы на наличные расходы.

Отсрочка платежей по кредитным обязательствам «светит» далеко не всем заемщикам. Собственно, такое решение банк принимает на свое усмотрение. Правда, в некоторых случаях банки обязаны отпускать клиента «на каникулы», исходя из законодательных требований.

Так, образец заявления на отсрочку платежа по кредиту будет представлен в этой статье. Также мы расскажем, какие риски и приключения таит в себе эта процедура и рассмотрим альтернативные способы.

В период пандемии законодатели обязали банки предоставлять народу коронавирусную отсрочку. И все же, как показывает статистика, в 90% случаев банки предоставили каникулы по своим персональным программам. В 70-75% случаев это срабатывало — люди по возвращению из кредитного отпуска смогли дальше рассчитываться по обязательствам.

Как подать заявление на отсрочку платежа?

Мы с вами сейчас говорим о кредитных отсрочках. То есть о возможности не платить ежемесячные платежи по кредиту. Льготный период можно запрашивать в банковской организации. Допускается добровольное предоставление такой отсрочки банками и принудительный порядок, когда банк вынужден действовать по законам об отсрочке платежей.

Каникулы предоставляются в двух видах:

- Первая форма — это полное отсутствие платежей. Человек вообще ничего не платит в период отсрочки. Такие каникулы, в частности, предоставляются по ипотеке указом президента РФ Владимира Путина. Он начал действовать с августа 2019 года.

- Вторая форма — это частичная оплата. Человек не платит тело кредита, он оплачивает только начисленные проценты. Например, платеж составляет 5 тыс. рублей, из которых 1,5 тыс. рублей — это проценты. В период отсрочки клиент ежемесячно платит только по 1,5 тыс. рублей.

Примечательно, что по желанию клиента отсрочку можно остановить. Уведомление об отмене направлять не нужно.

Чтобы инициировать отсрочку по займу, нужно направить в банк заявление. Его можно составлять на свое усмотрение, но лучше, конечно, воспользоваться банковскими шаблонами. Их можно запросить непосредственно у сотрудников вашего отделения. Направить заявление можно:

- лично, посетив банк;

- через почту;

- через онлайн-банкинг.

Итак, как написать заявление на отсрочку платежей? В целом ваше заявление должно содержать следующие пункты:

- Реквизиты документа, по которому вы и получили кредит.

- Основания, опираясь на которые, вы просите отсрочку по платежам.

- Сроки, на которые запрашивается передышка.

Письмо в банк по отсрочке платежа по кредиту можно составить по этому образцу.

Заявление на отсрочку по кредиту

Лучше запрашивать каникулы с максимальным сроком на полгода. По собственным программам кредитные организации предоставляют отсрочку на 2-3 месяца, не больше. Но по различным законодательным программам отпуск по кредитам предоставляется сроком до полугода.

Как получить кредитный отпуск в 2022 году: условия и требования

8 марта 2022 года был обновлен федеральный закон № 106-ФЗ, по которому можно возобновить временную передышку. Отметим, что этим законом регламентировались каникулы, которые предоставлялись пострадавшим от коронавируса лицам во время пандемии в 2020 году. Теперь каникулы можно получить повторно.

Так, заявку на кредитную отсрочку следует подать до 30 сентября 2022 года. Отсрочки распространяются на следующие виды обязательств:

- ипотека;

- потребительский кредит;

- автокредит;

- задолженности по кредитным картам.

Запросить финансовый отпуск можно на срок до 6 месяцев. Порядок предоставления таков, что отсрочку можно запросить по одному разу на каждый договор. После истечения срока отсрочки нужно далее выплачивать задолженность на прежних условиях.

В период отсрочки также будут начисляться проценты. Но их можно будет оплатить позднее, когда улучшится финансовое положение. При этом размер процентов отличается — в зависимости от типа кредитования:

- По кредитным картам и потребительским кредитам — применяется 60% ставки установленного Центробанком среднего значения цены кредита по остатку основной задолженности. Другими словами, платить вы будете немного меньше, чем по стандартному кредитному договору.

- По ипотеке — исходя из условий кредитного договора.

Отсрочку нельзя получить по прихоти, должны соблюдаться некоторые условия. Они следующие:

- Падение доходов должника. Они должны просесть хотя бы на 30%. Для сравнения можно заказать выписки 2-НДФЛ за прошлый и за текущий месяц. Если доходы стали меньше, стоит задуматься о перерыве.

- Ваша ипотечная ссуда в целом проходит по лимитам. Так, в Москве лимит кредита — 6 млн. рублей, в регионах — 3 млн., в Санкт-Петербурге и в Московской области — 4 млн. рублей.

- У вас на момент подачи заявки нет активных перерывов по нужной ссуде.

- Кредитный договор был оформлен до начала марта 2022 года.

Если вы не соответствуете заявленным требованиям, банк, скорее всего, откажет вам в предоставлении финансовой паузы.

Какие правила работали в 2020 году на предоставление отсрочки?

Отметим, что № 106-ФЗ еще в 2020 году помог тысячам людей не стать должниками и не попасть в кредитную яму. Тогда действовали следующие правила: заполнять заявления могли все физические лица, предприниматели и представители среднего бизнеса. При условии, что их деятельность была отнесена к перечню видов, которые пострадали больше остальных. Конкретный перечень таких бизнес-видов публиковался в постановлении правительства № 434 от 3 апреля 2020 года.

Были установлены и лимиты по суммам:

- по ипотеке в Москве до 4,5 млн. рублей;

- по ипотеке в Санкт-Петербурге, в Московской области и в Дальневосточном регионе — 3 млн. рублей;

- в остальных регионах страны ипотека не должна была превышать 2 млн. рублей.

По потребительским кредитам был установлен лимит до 250 тыс. рублей для физических лиц и до 300 тыс. рублей для ИП. По автокредитам — до 600 тыс. рублей; по кредитным картам — до 100 тыс. рублей.

Простым людям банки предоставляли отсрочку по кредитам при условии, что их доход просел на 30% и больше за текущий год. То есть нужно было сравнивать годовые доходы.

Снижение доходов нужно было также доказывать. Способы разные:

- Для предпринимателей — по справкам из ФНС.

- Для физических лиц — по всевозможным справкам о доходах: по начислении пенсий, зарплат через банковские счета, по 2-НДФЛ.

В целом многие люди смогли воспользоваться предложением и временно получить кредитную передышку. Для кого-то это было 45 дней, для кого-то — целых полгода. Реальность показала, что кредитная отсрочка — это действенный способ не потерять клиента и заслужить хорошую репутацию.

Что делать, если банк отказывает в отсрочке?

Безусловно, это неприятная ситуация. У человека нет денег, а проценты по кредиту начисляются. Своим отказом банк загоняет клиента в тупик. Ему остается либо брать микрозаймы на очередной платеж в банке, либо прятаться и вообще не реагировать на происходящее. Как мы видим, обе стратегии плохие: первая в итоге приведет к долговой яме; вторая — в тупик.

И все же отказы часто случаются. Банки в лучшем случае предлагают клиенту отсрочку на 2-3 месяца с уплатой процентов. Как правило, такая отсрочка проблемы не решает.

Что делать, если ваша ситуация в принципе не подходит под нормы № 106-ФЗ? Представим, что вы не подходите под критерии программы, но вам срочно нужна отсрочка. Согласовать с банком ее не получилось, вы получили уверенный и безапелляционный отказ. Есть альтернативный вариант: обратиться с исковым заявлением в суд против банка.

Таким образом, вы получите желанную передышку. Можно оспорить, к примеру, отдельные пункты договора по кредиту. В целом суть оспаривания не имеет значения — важно то, что вы не платите во время судебного рассмотрения дела.

Как это работает и как действовать? Желательно через юристов. Схема следующая:

- Вы вместе с юристом выбираете суть исковых требований. Например, оспаривание страховки, которую вы заключали при кредитовании.

- Вы составляете заявление и готовите документы. В этом вам поможет юрист. На эту стадию уйдет 2-3 недели.

- Далее заявление подается в суд. Дата первого заседания будет назначена приблизительно через 2 месяца.

- В ходе заседаний ваши интересы будет представлять юрист. От вас не потребуется никаких сложных действий. Он будет выступать, подавать ходатайства и максимально продлевать процедуру. Даже простые дела рассматриваются 2-3 месяца; но затянуть и продлить процесс можно на долгие месяцы. К примеру, на полгода.

- В течение этого времени платить по кредиту не нужно. И это будет законно. Таким образом, вы получите желанную отсрочку на полгода или больше. Обычно этого времени достаточно, чтобы наладить финансовое положение.

Ни в коем случае не рекомендуем выбирать этот способ без юриста. Ваше заявление, скорее всего, развернут еще на стадии обращения в суд. Дело в том, что люди часто по незнанию допускают в документах грубые ошибки, из-за которых судебное рассмотрение становится невозможным.

Можно ли «подшаманить» документы для финансовой отсрочки?

Этот вопрос возникает, когда человек узнает о требованиях по № 106-ФЗ — нужны документы, которые подтвердят снижение дохода в сравнении с прошлым месяцем.

Да, действительно, можно заказать какие-то справки в сомнительных местах. Но тут возникает иной вопрос — а стоит ли игра свеч?

Дело в том, что банки уполномочены проверять любые документы, которые поступают им в работу. Будьте уверены, что ваши справки тут же будут «пробиваться» в базах ФНС, в ФСС и в других организациях. Если обман всплывет, вас ждут серьезные неприятности. Как минимум, передышка по ссуде вам теперь не светит. Как максимум — банк немедленно потребует возврата кредита в полном размере и передаст информацию о подложных документах «куда следует».

Мы настоятельно не рекомендуем экспериментировать с подобными вещами. Вы не во втором классе, где такие вещи бы сочли за милую детскую шалость.

Что делать, если банк отказывает в положенном по закону финансовом перерыве?

Хоть это маловероятно, но все же, рассмотрим ситуацию, где банк отказал. Представим, что у вас снизился доход, что подтверждается справками из банка и из ФНС. Вы написали заявление и обратились в банк, но вам пришел отказ в отсрочке платежей.

В данном случае необходимо писать жалобы. Их можно рассылать в следующие инстанции:

- Банк России;

- прокуратура;

- финансовый уполномоченный;

- Роспотребнадзор.

В жалобе нужно кратко изложить суть претензии. Желательно — с реквизитами и отсылками на действующее законодательство, на тот же № 106-ФЗ. Уже через 2 недели вы начнете получать первые ответы; а банк начнут активно проверять.

Кредитная отсрочка предоставляется на основании законодательства и по запросам в банк

Заставить банк предоставить льготную передышку нельзя. Но есть законодательные программы, которые обязывают банкиров предоставлять населению кредитные отсрочки. Например, № 106-ФЗ, который разрешает обратиться за перерывом уже с марта 2022 года. Если банк отказывает без уважительных причин, нужно жаловаться в различные государственные инстанции. Альтернатива кредитной отсрочке: рефинансирование, реструктуризация и банкротство физ. лиц.

Альтернативы кредитной отсрочке

Ниже мы представим несколько способов, которые позволят найти выход из сложного положения, не обращаясь к кредитной отсрочке:

- Рефинансирование в стороннем банке. Если вам отказывают в перерыве, можно попытаться запросить рефинансирование в другом банке. Но сейчас таких предложений практически нет. Причина — резкое повышение учетной ставки ЦБ весной 2022 года. Получилось так, что ставки по ранее взятым кредитам находятся на уровнях ниже, чем те, по которым кредиты выдаются, начиная с марта.

К сожалению, рефинансирование практически всегда недоступно, если у человека испорчена кредитная история или нет подтвержденных источников дохода.

- Реструктуризация. Ее банк предоставляет по собственному желанию. Она предполагает пролонгацию кредитного договора и уменьшение ежемесячного платежа.

Некоторые банки предоставляют реструктуризацию после снижения дохода и с просроченными обязательствами. Но опять же, конечное решение всегда остается за самим банком. Помните, что беспроцентной реструктуризации не бывает.

- Банкротство. Признать банкротство — это значит освободиться от долговых обязательств. Процедура проходит через арбитражный суд или через МФЦ. Платить по кредиту больше не придется.

Поскольку бесплатное банкротство через МФЦ недоступно для большинства людей, то лучше сразу рассматривать судебную процедуру. Будьте готовы к расходам и к продолжительности дела — оно займет не меньше 8 месяцев.

Количество дней в кредитной отсрочке определяется банком, если законом не установлено иное. Если банк вам отказывает в перерыве — запросите у наших юристов бесплатную консультацию. Мы придумаем, как вам помочь!

Бесплатная консультация по списанию долгов

Оставьте свой телефон, специалист перезвонит вам в течение 1 минуты