-

Что такое вертикальный анализ бухгалтерского баланса

-

Что такое горизонтальный анализ бухгалтерского баланса

-

Различия между вертикальным и горизонтальным анализом

-

Примеры анализа бухгалтерского баланса

-

Выводы исходя из анализа бухгалтерского баланса

Сэкономьте время и деньги

Полный функционал бухгалтерского обслуживания в «Моё дело» — первые 3 дня бесплатно!

Подробнее

Что такое вертикальный анализ бухгалтерского баланса

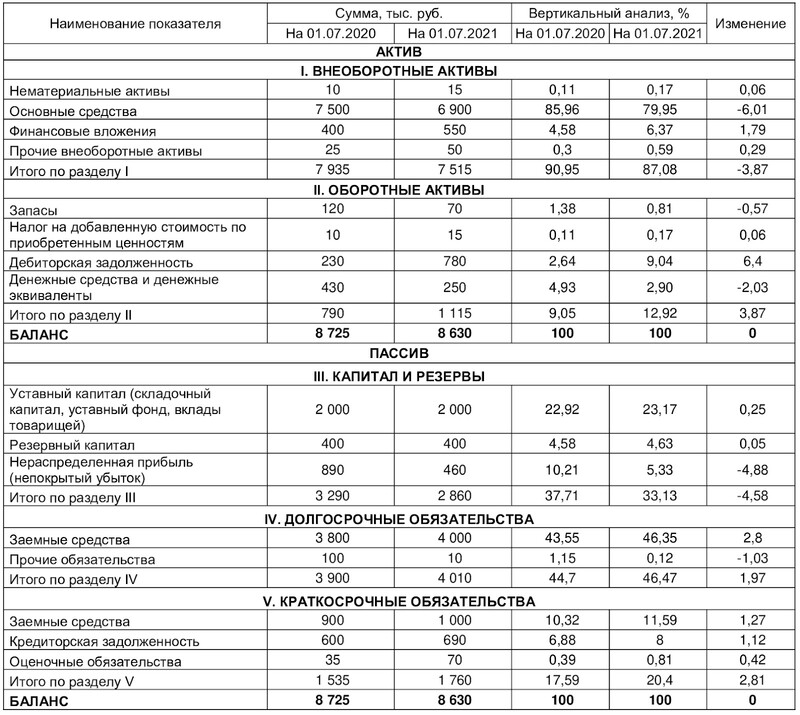

Вертикальный анализ — это проверка долей элементов хозяйственной жизни предприятия в общей структуре баланса. Поэтому иногда его называют «структурным».

Вертикальный анализ бухгалтерского баланса имеет целью выявление изменений финансового состояния бизнеса. Например, можно отследить динамику основных средств, дебиторской, кредиторской задолженности или запасов, чтобы определить текущее положение организации.

Для вертикального анализа бухгалтерского баланса нужна отчетность, как минимум, за два периода. Специалисты сравнивают изменения долей и выявляют аномальные изменения по сравнению с прошлым для принятия управленческих решений. Никто не запрещает исследовать последние 10 лет жизнедеятельности предприятия. Обычно к этому прибегают, когда руководство ставит задачу выявить долгосрочные тенденции изменения финансового состояния.

Вертикальный анализ проводят в три этапа:

- Актив и пассив принимают за 100%;

- Рассчитывают долю каждой статьи в общей структуре;

- Исследуют изменения и делают выводы.

Необязательно считать долю по каждой статье. Чтобы сэкономить время, специалисты руководствуются поставленной целью. По ней составляют список статей, изменения по которым необходимо отследить за последние N периодов.

Допустим, финансисту надо определить «финансовое здоровье» предприятия. Для этого он в первую очередь проанализирует динамику кредиторской и дебиторской задолженности, долгосрочных и краткосрочных обязательств, основных средств и денежных средств на счетах.

В следующих разделах статьи мы рассмотрим конкретные примеры. По ним вы поймете, к каким выводам можно прийти после этого несложного, но полезного анализа.

Что такое горизонтальный анализ бухгалтерского баланса

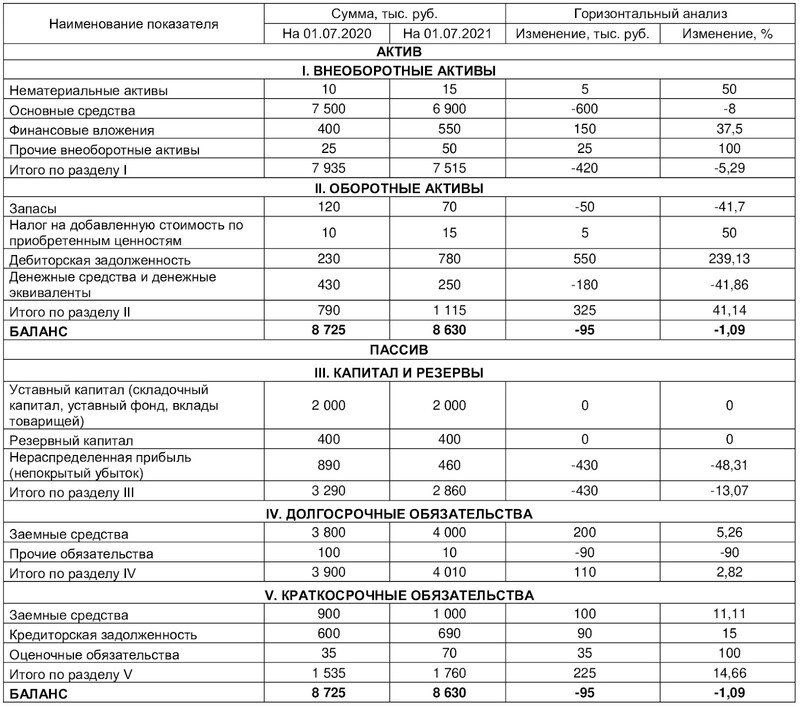

Горизонтальный анализ бухгалтерского баланса имеет целью отразить изменения показателей в натуральном выражении — процентах или рублях. Обычно сравнивают текущий период с одним из предыдущих. Можно узнать, как изменились долгосрочные и краткосрочные обязательства за последние 2-3 года.

Если проанализировать несколько периодов (кварталов или лет), можно выявить долгосрочную тенденцию развития бизнеса. Поэтому горизонтальный анализ еще называют «трендовым».

Алгоритм проведения включает в себя три этапа:

- Берется баланс за интересующие периоды (например, за текущий и прошлый год);

- Находят разницу между показателями текущего и прошлого периодов;

- Исследуют изменения и делают выводы.

Формула для анализа бухгалтерского баланса дополняется, когда ставят задачу показать изменения в процентах. Полученное изменение делят на значение прошлого периода и умножают на 100%.

Пример.

Дебиторская задолженность в 2021 году — 300 000 рублей, а в 2020 — 200 000 рублей. За год показатель изменился на 100 000 рублей. Находим изменение в процентах: ((300 000 – 200 000) / 200 000) х 100% = 50%.

Чаще всего финансисты исследуют дебиторскую и кредиторскую задолженность, собственный и заемный капитал, денежные средства и эквиваленты, запасы и резервы. По ним определяют эффективность менеджмента и качество роста компании. Перечень показателей меняется в зависимости от поставленной задачи.

Для поиска долгосрочных тенденций сравнения двух периодов недостаточно. В этом случае рассматривают последние 3-5 лет. Вертикальный и горизонтальный анализ противоположны по сути, но обычно их проводят вместе. Они дополняют друг друга и позволяют найти точки роста, которые при проведении какого-то одного анализа остались бы скрыты от глаз.

Различия между вертикальным и горизонтальным анализом

Давайте посмотрим основные отличия вертикального и горизонтального анализа:

| Вертикальный | Горизонтальный |

|---|---|

| Аналитика в процентах | Исследование изменений в натуральном выражении |

| Показывает долю показателей в общей структуре бизнеса | Показывает изменения в процентах и рублях |

| Положительные значения | Значения могут быть отрицательными (зависит от ситуации) |

| Анализ ориентирован на структуру | Анализ ориентирован на финансовые изменения во времени |

| Процентные показатели объективнее отражают изменение финансового положения | Отрицательные показатели позволяют своевременно реагировать на проблемы в деятельности организации |

Примеры анализа бухгалтерского баланса

Рассмотрим вертикальный и горизонтальный анализ на примере ООО «Сенат». Организация занимается грузоперевозками. Собственник хочет понять текущее положение бизнеса и динамику за последний год.

Важно! В примере мы убрали из баланса статьи с нулевыми показателями, чтобы «разгрузить» таблицу и упростить восприятие.

Вертикальный анализ

hidden>

Вертикальный анализ

За последний год аномалий в деятельности ООО «Сенат» не произошло. По результатам анализа мы видим, что показатели менялись незначительно. Руководитель транспортной компании в первую очередь обратил внимание на уменьшение стоимости основных средств, вызванное устареванием автомобилей. Поэтому он принял решение о разработке плана постепенного обновления автопарка.

Увеличилась доля оборотных активов за счет роста дебиторской задолженности. В целом, предприятие находится в хорошем состоянии и продолжает развиваться. Капитал собственника не изменился — организация отработала год без убытков. А еще удалось увеличить финансовые вложения, что говорит о благоприятности крайнего периода.

Кроме решения о постепенном обновлении автопарка, собственник ООО «Сенат» запланировал ряд изменений:

- сократить долю краткосрочных и долгосрочных заемных средств в общей структуре до 10% и 43% соответственно для повышения финансовой устойчивости предприятия;

- увеличить долю денежных средств и эквивалентов до 5-6%, чтобы подготовиться к форс-мажорам;

- уменьшить кредиторскую задолженность до 4-6%, чтобы договориться с партнерами о новых, более выгодных условиях сотрудничества.

Горизонтальный анализ

hidden>

Горизонтальный анализ

Первое, на что обратил внимание собственник организации — существенное увеличение дебиторской задолженности. Это свидетельствует о неэффективной работе менеджеров. Стремительный рост «дебиторки» может привести к финансовым потерям. Если контрагенты обанкротятся и не вернут долги, образовавшийся пробел придется восполнить собственными или заемными средствами.

Горизонтальный анализ подтверждает данные вертикального о росте долгосрочных и краткосрочных обязательств. В течение года компания оформила два кредита, чтобы справиться с рыночной нестабильностью из-за ковидных ограничений. Теперь придется приложить усилия, чтобы уменьшить объем долгов.

Собственник принял решение: в течение следующего года изменить подход к работе с клиентами. Основная задача — не допустить увеличения дебиторской задолженности, а второстепенная — сократить до значения 2020 года.

Выводы исходя из анализа бухгалтерского баланса

Если хотите убедиться в правильности выбранного направления развития, проверьте баланс по следующим критериям:

- Валюта баланса увеличилась по отношению к предыдущему периоду;

- Темп роста валюты превышает инфляцию, но уступает увеличению выручки;

- Темп роста оборотных активов выше изменения внеоборотных активов и краткосрочных долгов;

- Долгосрочных заемных средств больше внеоборотных активов;

- Доля собственного капитала превышает 50%;

- Темп роста и объем дебиторской задолженности сопоставим с «кредиторкой»;

- Непокрытые убытки отсутствуют или минимальны.

По этим критериям положение ООО «Сенат» можно считать нормальным. Да, баланс соответствует не всем критериям, нужно потрудиться над улучшением ряда показателей, но общий фон позитивен. Именно для этого и проводят вертикальный и горизонтальный анализ. По полученным значениям руководитель меняет стратегию и принимает объективные управленческие решения.

Зарегистрируйтесь в интернет-бухгалтерии «Моё дело»

И получите бесплатную круглосуточную экспертную поддержку по всем вопросам бухгалтерского учёта и налогообложения.

Получить доступ

Часто задаваемые вопросы

Сколько периодов учитывают при проведении вертикального анализа?

Вертикальный анализ бухгалтерского баланса проводится на основе, как минимум, двух последних периодов. Для выявления долгосрочной динамики исследуют данные за 3-4 года.

Какой анализ руководителю предприятия проводить в первую очередь?

Для комплексной оценки «финансового здоровья» организации вертикальный и горизонтальный анализ проводят одновременно. Они дополняют друг друга, раскрывают проблемные места и помогают эффективно планировать деятельность.

На чтение 8 мин Просмотров 241к.

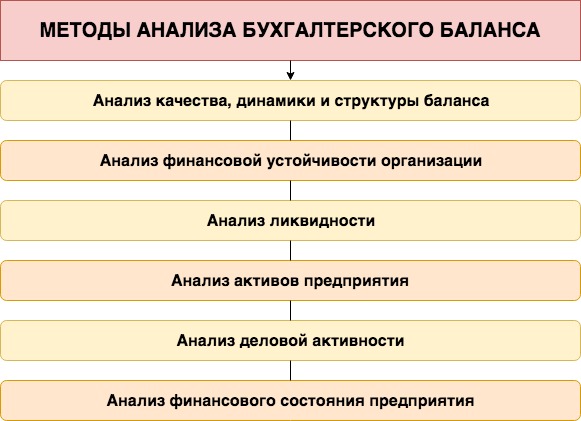

Привет, на связи Василий Жданов в статье рассмотрим горизонтальный и вертикальный анализ баланса предприятия. Ведение бухгалтерской отчетности является важнейшим аспектом деятельности серьезной коммерческой организации. Но также немаловажно и умение анализировать бухгалтерский баланс, ведь зафиксированные в нем данные могут рассказать эксперту о прошлой и текущей деятельности фирмы, а также прогнозировать развитие предприятия в будущем. В зависимости от того, какой объем сведений необходим аналитику, и какие конкретно цели он преследует, выбирается один из множества существующих методов анализа баланса. Но наиболее популярными являются горизонтальный и вертикальный анализ баланса, т.к. оба метода позволяют:

- снизить риски кредиторов при инвестировании средств в компании;

- разработать методы поддержания стабильности производства;

- увеличить доходы фирмы;

- провести грамотный анализ финансовой отчетности.

Важно! Горизонтальный и вертикальный анализ баланса могут быть применены одновременно, поскольку они дополняют друг друга и помогают проведению более глубокого исследования бухгалтерских данных, что позволяет увидеть темпы роста компании и динамику ее развития.

Содержание

- Краткая информация о бухгалтерском балансе

- Горизонтальный анализ баланса. Пример с выводами

- Вертикальный анализ баланса (структурный). Примеры с выводами

- Ответы на часто задаваемые вопросы по теме “Горизонтальный и вертикальный анализ баланса”

Краткая информация о бухгалтерском балансе

Бухгалтерский баланс — ключевой вид отчетности, благодаря ведению которого на фирме управленческий аппарат имеет возможность увидеть динамику развития предприятия в конкретных цифрах, наличие краткосрочных и долгосрочных долгов, происхождение денежных средств, а также объем основных/оборотных средств.

Зачастую баланс называют финансовым лицом, в связи с тем, что содержащиеся в отчетности сведения наглядно демонстрируют управленцам фирмы и аналитикам риски разорения и перспективы развития, а также скорость роста (спада).

Итогами бухгалтерского баланса становятся 2 части, равные между собой (если баланс составлен верно):

- АКТИВЫ (деньги, материальные ценности, машины, оборудование, здания и сооружения, запасы, долги контрагентов и потребителей и т.д.) — все, чем владеет и распоряжается фирма с целью осуществления коммерческой деятельности и извлечения прибыли.

- ПАССИВЫ (краткосрочные обязательства перед контрагентами и клиентами, заемные средства, нераспределенная прибыль, собственный (акционерный) капитал) — сведения об источниках возникновения активов фирмы.

Помочь руководству компаний в поиске слабых мест в деятельности компании и вариантов исправления ошибок могут горизонтальный и вертикальный анализ бизнеса.

Горизонтальный анализ баланса. Пример с выводами

Способ анализа, о котором пойдет речь, называется горизонтальным по той причине, что сведения по каждой статье бухгалтерского баланса за несколько периодов располагаются в строке по горизонтали. Чем за большее количество периодов деятельности сравниваются данные, тем больше в таблице анализа столбцов.

Ниже представлен перечень основных сведений, которые необходимо знать о горизонтальном анализе бухгалтерской отчетности:

- Данным методом пользуются в случаях, когда требуется исследование временной динамики итогов баланса.

- Сравнению подлежат не только значения абсолютных показателей (в руб.), но и относительных (в %):

- Чтобы провести анализ, следует выбрать 2-3 квартала или года. Абсолютные (или относительные) величины последовательно сравниваются с аналогичными индикаторами более поздних периодов.

- Горизонтальный анализ дает возможность оценить, улучшились или ухудшились производственные показатели в сравнении с позапрошлым и прошлым годом.

При проведении горизонтального анализа в первую очередь смотрят на итог баланса по Активу — если значение увеличивается по столбцам (от предшествующих к будущим периодам), это свидетельствует о благоприятном развитии компании и наличии у нее шансов на дальнейший рост.

Далее, обращается внимание на динамику показателей вне- и оборотных средств: если наблюдается их рост от периода к периоду, значит, фирма ведет активную работу, а управленческий персонал принимает правильные решения на пути к совершенствованию базы.

Следующее, что нужно проверить — платежеспособность компании, наличие у фирмы свободных денег в обороте и, что немаловажно, используются ли они для инвестиций с целью извлечения доп. прибыли. Обо всем об этом можно судить, изучив динамику значений по статьям, непосредственно связанным с деньгами — “Денежные средства”, “Дебиторская задолженность”, “Финансовые вложения”.

И, наконец, изучаются строки по Пассиву. Чтобы понять, откуда у изучаемой компании свободные деньги, следует обратить внимание на изменения в показателях по статьям “Заемные средства” и “Кредиторская задолженность”. Здесь, прежде чем делать какие-либо выводы, нужно тщательно проанализировать политику предприятия по части привлечения стороннего капитала. Поскольку, анализ баланса может демонстрировать рост долга, однако, это может оказаться положительным моментом, если деньги грамотно инвестируются и приносят дополнительный доход.

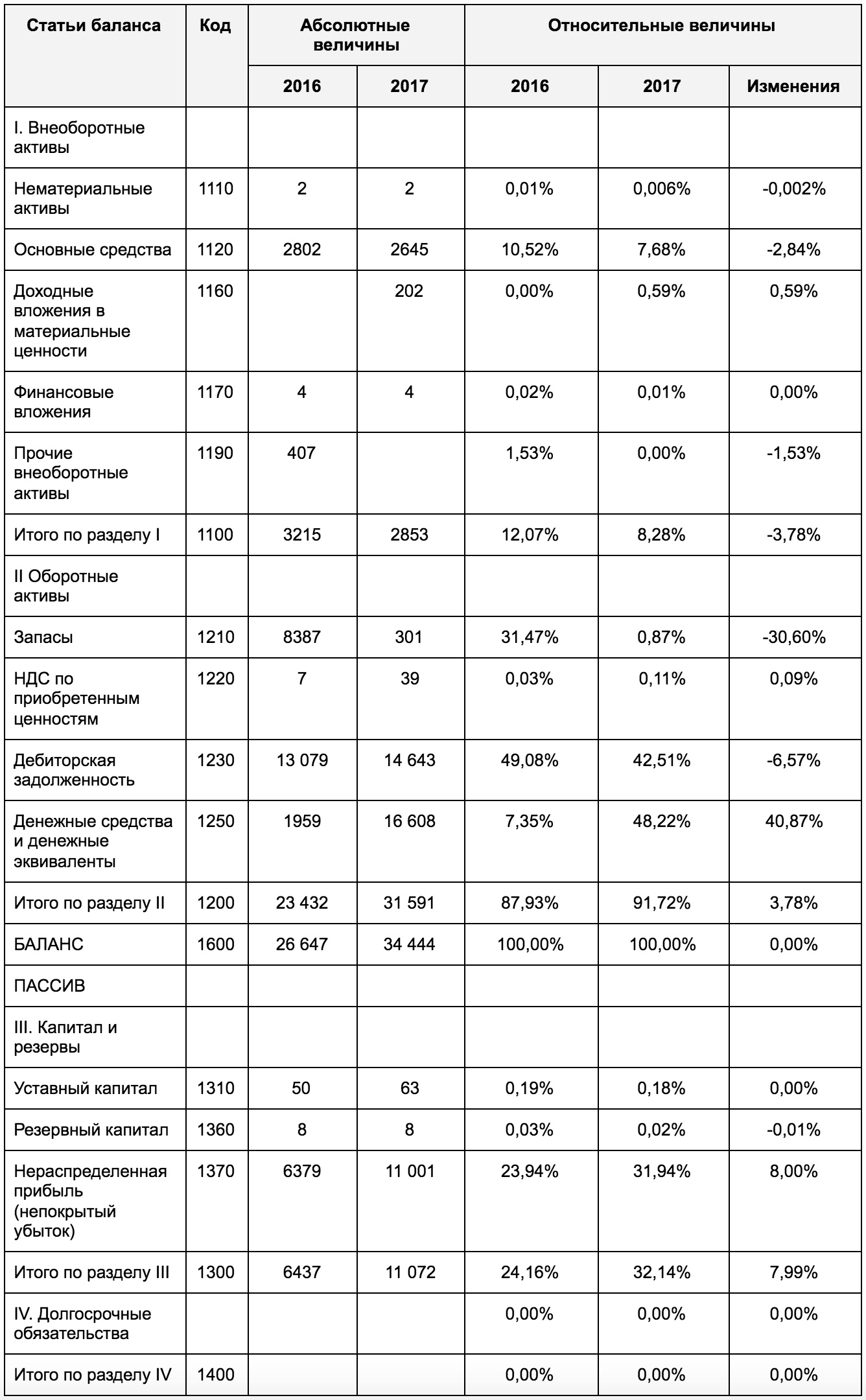

Вертикальный анализ баланса (структурный). Примеры с выводами

Основную информацию о вертикальном анализе бухгалтерских данных можно увидеть в приведенном ниже списке:

- Структурный анализ заключается в том, чтобы продемонстрировать структуру конечных сведений бух. отчетности в форме относительных показателей, выраженных в процентах. В результате исследования эксперт получает значения всех статей баланса в % к его итогу.

- Преимущество вертикального анализа перед горизонтальным заключается в том, что по абсолютным величинам сложно увидеть, положительная или отрицательная динамика наблюдается в работе компании. Относительные же величины, наоборот, позволяют с легкостью оценить, в худшую или лучшую стороны отклонились финансовые показатели, и в какой степени. Полученных выходных данных в относительных величинах не дадут провести некорректные сравнения, обусловленные влиянием различных внешних факторов, таких как инфляционный процесс.

- Данный способ анализа отличается от горизонтального тем, что вертикальный анализ сосредоточен на выбранном моменте и дает оценку положения фирмы на день оформления отчета. Метод применяется, когда необходимо:

- посмотреть, как в сравнении с предшествующими периодами изменились те или иные статьи бух. баланса;

- сравнить структуры капитала нескольких фирм либо предприятий разных сфер деятельности;

- узнать состав вне- и оборотного капитала;

- выяснить, уменьшился или увеличился размер заемного капитала фирмы;

- проверить, как изменилась структура пассивов и активов.

Суть использования структурного анализа баланса заключается в следующем:

- Итоговую сумму выручки при анализе отчета о финансовых результатах фирмы (форма №2) принимают равной 100%. Если исследуется бухгалтерский баланс, за 100% принимается итоговая сумма активов. Вертикальный анализ также пригоден для исследования отчета о движении денежных средств (форма №4) и об изменении капитала (форма №3).

- Все статьи баланса по отдельности рассчитываются как %-ная доля от 100% (т.е. от итоговой суммы активов или выручки). Чтобы это реализовать, аналитик должен выбрать период (год) деятельности анализируемой фирмы, после чего поделить каждую в отдельности строку баланса на валюту бух. баланса, а затем умножить результат на сто процентов (поскольку значение должно быть относительным, в %).

Вернемся к п.2 алгоритма, который был приведен над таблицей. Выясним, как были получены значения в таблице на примере оборотных активов:

- Для 1 января 2015 года:

- Для 1 января 2016 года:

- Увеличение активов в 2016 году в сравнении с прошлым годом:

Теперь, когда мы понимаем, как были подсчитаны данные в таблице, проанализируем ее и сделаем выводы:

- Незначительно снизился размер долгосрочной задолженности анализируемой компании.

- Величина собственного (акционерного) капитала составляет 50% суммы всего пассива (это свидетельствует о том, что фирма характеризуется средним уровнем стабильности).

- Краткосрочная задолженность составляет треть размера баланса и практически не меняется.

- Число объектов ОС уменьшается, т.к. некоторые из них выбывают из оборота.

- 63% активов приходится на оборотные средства, причем увеличение их доли стало следствием роста дебиторской задолженности (руководству компании следует задуматься о причинах ее роста).

Попробуем провести вертикальный анализ данных за 2 года работы предприятия в абсолютных и относительных величинах:

Вообще, толкованием набора выходных данных бухгалтерского баланса занимаются профессиональные финансовые аналитики и аудиторы, поскольку необходимо уметь видеть общую картину и делать выводы на основании комплексного исследования. Что можно сказать однозначно неспециалисту, глядя на полученную нами таблицу, так это что:

- у анализируемой фирмы не происходит изменений показателя собственных средств в виде уставного капитала, но объем имеющегося собственного капитала вырос на 8% благодаря наличию нераспределенной прибыли;

- фирма привлекла достаточно большой объем заемных средств, в Пассиве значится >60% кредиторской задолженности, но положительной стороной является уменьшение уровня займов в динамике;

- предприятие платежеспособно и достаточно устойчиво в финансовом плане, поскольку наблюдается приличный уровень денежных средств (48,22%);

- компания неграмотно выбирает контрагентов для сотрудничества, вероятнее всего нынешние партнеры неплатежеспособны, т.к. отмечается высокий уровень дебиторской задолженности;

- данные из таблицы указывают на то, что уровень дебиторской задолженности и запасов фирмы высокий, а потому внеоборотных активов меньше, чем оборотных (плохо то, что могут возникнуть лишние затраты на хранение запасов (логистику), а хорошо то, что менеджеры заботятся о вложении средств в бесперебойное производство).

Ответы на часто задаваемые вопросы по теме “Горизонтальный и вертикальный анализ баланса”

Вопрос: В чем преимущества и недостатки использования вертикального и горизонтального анализа бухгалтерской отчетности?

Ответ: Положительной стороной горизонтального анализа является возможность проведения оценки динамики финансовых показателей по годам. Существенным же недостатком становится тот факт, что данный вид анализа мало пригоден для оценки финансового состояния и принятия решений менеджерами — это скорее способ диагностики. Что касается вертикального анализа, он дает возможность отслеживания изменений в структуре А и П фирмы, однако также не позволяет оценивать ее финансовое состояние.

Бухгалтерский баланс — это не просто отчет, который бухгалтер сдает в налоговую «для галочки». Баланс смотрят собственники, банки, инвесторы и другие заинтересованные лица, чтобы принять управленческие решения или сделать вывод о финансовом положении организации. Для этого прибегают к горизонтальному и вертикальному анализу бухбаланса.

Горизонтальный анализ бухгалтерского баланса

Горизонтальный анализ заключается в сравнении данных отчетного года с данными предыдущего года по каждой строке баланса. То есть при анализе смотрят динамику изменения показателей. Поэтому он и называется «горизонтальным»: для анализа мы смотрим на цифры в строке, то есть сверяем показатели по горизонтали.

Данные в бухгалтерском балансе должны быть приведены как минимум за 2 года — отчетный и предыдущий (п. 10 ПБУ 4/99). Форма баланса, утвержденная Приказом Минфина РФ от 02.07.2010 № 66н, вообще содержит показатели за 3 года: отчетный, предыдущий и предшествующий предыдущему.

Горизонтальный анализ проводят в три этапа:

- находят бухгалтерский баланс за интересующие периоды;

- считают разницу между показателями отчетного и прошлого периода;

- анализируют и делают выводы.

Пример горизонтального анализа

Разберем порядок горизонтального анализа на примере строки «Запасы».

| Пояснения | Наименование показателя | Код | На 31 декабря 2021 года | На 31 декабря 2020 года | На 31 декабря 2019 года |

|---|---|---|---|---|---|

| Запасы | 1210 | 150 000 | 125 000 | 135 000 |

Для оценки динамики показателя считаем темп роста, который показывает, во сколько раз вырос показатель. Для этого используем следующую формулу:

Темп роста = Отчетный год / Предшествующий период * 100%

То есть темп роста в 2021 году по отношению к 2020 году составил:

150 000 / 125 000 * 100% = 120 %, то есть запасы за 1 год запасы увеличились в 1,2 раза.

Также можно рассчитать темп прироста. Формула будет очень похожа, за исключением одного момента:

Темп прироста = (Отчетный год / Предшествующий период — 1) * 100%

В нашем примере темп прироста составит:

(150 000 / 125 000 — 1) * 100% = 20 %, то есть по сравнению с 2020 годом запасы выросли на 20 %.

Аналогично можно посчитать динамику за период 2019 — 2021 годов. Темп роста за этот период составил 115%.

Мы знаем, как провести горизонтальный анализ, остается только понять, как трактовать результаты. Для этого одного бухбаланса мало, нужно запрашивать отчет о финансовых результатах, пояснения, оборотно-сальдовые ведомости и так далее. То есть нужно быть в курсе специфики бизнеса.

Например, рост запасов — это хорошо или плохо для организации? На первый взгляд это огромный плюс, ведь в запасе организации, вероятно, есть сырье, готовая продукция, незавершенное производство и так далее. То есть компания реально ведет бизнес, а запас помогает непрерывности производства и продаж.

Но ключевое слово здесь — «вероятно». По одной строке отчета сделать вывод сложно. Запасы могут быть неликвидными. Допустим, они лежат с 2019 года. Все сырье давно испортилось, а готовая продукция вообще не пользуется спросом.

Перейдем к дебиторской задолженности. С одной стороны ее рост косвенно свидетельствует о росте продаж. А с другой — организация на балансе имеет долги, которые еще не стали деньгами, а это грозит кассовыми разрывами и финансовыми трудностями. В то же время снижение дебиторки говорит, что организация проводит успешную политику по инкассации задолженности, то есть покупатели вовремя рассчитываются по своим долгам.

Что может говорить рост строки «Основные средства»? С одной стороны — организация наращивает производственные мощности. А с другой — без знания показателя фондоотдачи нельзя сделать вывод об эффективности использования активов.

Пример. Автор работал с организациями, у которых стоимость основных средств на балансе превышала четверть миллиарда рублей и постоянно росла, в то время как выручка снижалась из года в год. Фактически оборудование простаивало.

Есть показатели, рост которых оценивается положительно, например, нераспределенная прибыль, уставный капитал, добавочный капитал, резервный капитал. Сюда же можно отнести денежные средств и финансовые вложения, но с небольшой оговоркой. Финвложения нужно проверить на эффективность и отдачу, а денежные средства нужно сравнить с долгами компании.

При проведении горизонтального анализа помните, что рост — не всегда хорошо, а снижение — не всегда плохо. Выводы можно делать только после изучения специфики бизнеса.

Вертикальный анализ бухгалтерского баланса

Вертикальный анализ основан на расчете удельного веса показателей бухбаланса в укрупненной группе. Например, можно рассчитать долю основных средств во внеоборотных активах, долю запасов в оборотных активах и так далее. То есть вертикальный анализ направлен на изучение структуры активов и пассивов организации, поэтому его еще называют структурным анализом.

Вертикальный анализ проводят в несколько этапов:

- находят бухгалтерский баланс за интересующие периоды;

- рассчитывают долю каждой статьи в общей структуре;

- анализируют и делают выводы.

Пример вертикального анализа бухгалтерского баланса

Разберем структурный анализ бухгалтерского баланса на примере оборотных активов.

| Пояснения | Наименование показателя | Код | На 31 декабря 2021 года | Доля показателя | На 31 декабря 2020 года | Доля показателя |

|---|---|---|---|---|---|---|

| Запасы | 1210 | 150 000 | 41,7 % | 125 000 | 33,3 % | |

| Дебиторская задолженность | 1230 | 135 000 | 37,5 % | 100 000 | 26,7 % | |

| Денежные средства | 1250 | 75 000 | 20,8 % | 150 000 | 40 % | |

| Итого по разделу 2 (Оборотные активы) | 1200 | 360 000 | 100 % | 375 000 | 100 % |

Из примера видно, что в 2020 году в структуре оборотных средств преобладали денежные средства — самый высоколиквидный актив компании. А вот в 2021 году доля денежных средств снизилась. На первом месте теперь запасы, а на втором — дебиторская задолженность.

Сделать можно несколько выводов. Первый — перед новым годом организация закупила сырье и готовую продукцию на склад. То есть мы знаем, что у компании есть запас ресурсов, чтобы уверенно и бесперебойно работать в начале 2022 года.

Второй вывод — у организации растет пул покупателей, которые не рассчитались за отгруженную продукцию. Нужно детально изучить, какая часть дебиторки уже просрочена, а какая — нет.

В примере за 100 % мы взяли сумму оборотных активов и анализировали их структуру. Но точно так же за 100 % можно было взять стоимость всех активов.

После вертикального анализа можно приступить к горизонтальному анализу, чтобы изучить отклонения в структуре. Например, доля запасов выросла на 8,4 процентных пункта или ее темп роста составил 125 % по отношению к 2020 году, доля денежных средств снизилась на 19,2 процентных пункта или ее темп роста составил всего 52 %.

Период горизонтального и вертикального анализа бухгалтерского баланса

Горизонтальный и вертикальный анализ можно проводить на разных промежутках времени. Все зависит от поставленных целей и задач. Если нужно определить, как отработали текущий год по сравнению с предыдущим, достаточно сравнить два года.

Если же цель состоит в выявлении трендов и закономерностей, то двухлетнего периода будет недостаточно. Анализировать придется период от 3-5 лет и больше.

Рекомендуем вам облачный сервис Контур.Бухгалтерия. Программа на основании данных по бухгалтерским счетам автоматически собирает бухгалтерский баланс компании. Вам останется проанализировать его и сделать выводы о развитии бизнеса. В системе есть простой учет, зарплата, отчетность, управленческие отчеты и другие инструменты.

Вертикальный анализ

- Характеристика метода

- Методика проведения вертикального анализа отчетности

- Объяснение результатов вертикального анализа отчетности

- Вертикальный анализ баланса

- Вертикальный анализ отчета о финансовых результатах

- Вертикальный анализ компаний между отраслями

Характеристика метода

Вертикальный анализ означает выражение финансовых данных по отношению к определенному элементу финансовой отчетности. Это значит, что все элементы формы отчетности за определенный период делятся на этот элемент.

Более простое определение: это деление всех чисел в столбце на одно из этих чисел.

Элементами, которые чаще всего используются в качестве базового значения, на которое делятся прочие элементы, являются активы и выручка. По сути, вертикальный анализ создает коэффициент между каждой позицией финансовой отчетности и базовым элементом.

Вертикальный анализ позволяет определить структуру основных элементов активов и пассивов организации, влияние отдельных факторов на финансовый результат, показатели ликвидности.

Методика проведения вертикального анализа отчетности

Расчет структуры активов происходит через деление определенного элемента актива на общую сумму активов. Например, определение доли производственных запасов в общей структуре активов происходит следующим образом:

Доля производственных запасов =

стоимость производственных запасов

сумма активов

*100%

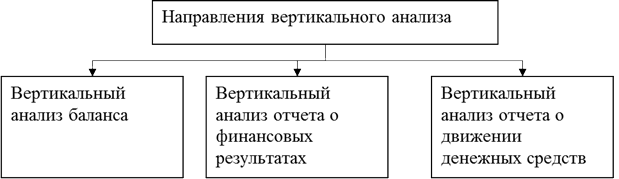

Как показано в рисунке 1, вертикальный анализ можно провести по отношению к трем основным элементам финансовой отчетности: балансу, отчету о финансовых результатах и отчету о движении денежных средств.

Рис.1 Направления вертикального анализа финансовой отчетности

Объяснение результатов вертикального анализа отчетности

При обосновании выводов по выявленной структуре активов и пассивов необходимо обратить внимание на сферу деятельности предприятия, историю его функционирования, состояние рынка и влияние его участников, структуру капитала. На промышленных предприятиях большинство активов при нормальных условиях составляют ввнеоборотные активы, а у торгового предприятия — запасы товаров.

Связанные материалы

То же касается и источников финансирования предприятия — высокая доля собственного капитала свидетельствует о низких финансовых рисках, но также о неполном использовании предприятием своего потенциала. В условиях стабильного функционирования рынка такая структура капитала может оказаться оптимальной, однако если есть возможность повысить присутствие на нем — важно привлекать дополнительные заемные средства для интенсификации своей деятельности.

Вертикальный анализ баланса

Баланс при применении вертикального анализа рассчитывается путем деления каждого элемента в балансе на объем совокупных активов за тот же период и выражает результат в виде процентного соотношения.

Например, Таблица 1 представляет собой вертикальный анализ баланса для гипотетической компании в разрезе двух равных периодов времени. В этом примере дебиторская задолженность увеличилась с 35 процентов до 57 процентов от общего объема активов. Каковы возможные причины такого роста? Увеличение может означать, что компания делает больше продаж на кредитной основе, а не получает деньги за товар и услуги в момент продажи. Возможно, такие действия являются ответом на активность конкурентов.

В качестве альтернативы увеличение дебиторской задолженности в процентах от активов может произойти из-за изменения суммы другого элемента активов, например, из-за снижения уровня запасов; аналитику необходимо будет выяснить, почему эта категория активов изменилась.

Еще одной возможной причиной увеличения дебиторской задолженности в процентах от стоимости активов является то, что компания снизила свои кредитные стандарты, ослабила свои процедуры сбора долгов или приняла более агрессивную политику признания доходов. Аналитик может обратиться к другим сравнениям и коэффициентам (например, сравнивая темпы роста дебиторской задолженности с темпом роста продаж, чтобы определить, какое объяснение наиболее вероятно).

Таблица 1 – Вертикальный анализ баланса для гипотетической компании

| Показатели | Период 1, % от общей суммы активов | Период 2, % от общей суммы активов | Абсолютное отклонение |

| Основные средства | 5 | 8 | 3 |

| Внеоборотные активы | 5 | 8 | 3 |

| Запасы | 35 | 29 | -15 |

| Дебиторская задолженность | 35 | 57 | 22 |

| Денежные средства и эквиваленты | 25 | 15 | -10 |

| Оборотные активы | 95 | 92 | -3 |

| Активы | 100 | 100 | 0 |

Вертикальный анализ отчета о финансовых результатах

Вертикальный анализ отчета о финансовых результатах подразумевает деление каждого элемента отчетности на выручку, а иногда и на размер общих активов (например, в случае изучения деятельности финансовых учреждений). Если существует несколько источников дохода, следует разложить доход на несколько элементов и отобразить полученное число в процентном выражении.

Например, в таблице 2 представлен вертикальный анализ отчета о финансовых результатах гипотетической компании в двух разных периодах времени. Выручка разделяется на четыре услуги компании, каждая из которых показана в процентах от общего дохода. В этом примере, доходы от услуги А выросли более значительно по сравнению с прочими услугами компании (до 45 процентов в периоде 2).

Каковы возможные причины и последствия этого изменения в структуре бизнеса? Это было стратегическим решением компании сосредоточиться на продаже услуг категории А из-за их более высокой прибыльности? Видимо, нет, потому что прибыль компании до вычета процентов и налогов (EBIT) снизилась с 49 процентов от суммы продаж до 41 процентов, поэтому должны быть рассмотрены другие возможные объяснения. Кроме того, отметим, что основной причиной снижения рентабельности является то, что себестоимость увеличились с 15 процентов до 25 процентов от общей выручки. На предоставление услуги А тратится больше ресурсов компании? Если аналитик хочет прогнозировать будущие результаты деятельности компании, то ему необходимо понять причины текущей тенденции.

Кроме того, таблица 2 показывает, что налог на прибыль компании в процентном выражении от продаж значительно снизился (с 15 до 8 процентов). В то же время доля прибыли до налогообложения (EBT) (как правило, более уместное сравнение) снизилась с 36 процентов до 23 процентов. Переносит ли компания свою деятельность в юрисдикцию с более низкими налоговыми ставками? Если нет, то чем это объясняется?

Таблица 2 – Вертикальный анализ отчета о финансовых результатах гипотетической компании

| Показатели | Период 1, % от общей суммы выручки | Период 2, % от общей суммы выручки | Абсолютное отклонение |

| Источник выручки: услуга А | 30 | 45 | 15 |

| Источник выручки: услуга Б | 23 | 20 | -3 |

| Источник выручки: услуга В | 30 | 30 | 0 |

| Источник выручки: услуга Г | 17 | 5 | -12 |

| Общая сумма выручки | 100 | 100 | 0 |

| Себестоимость | 15 | 25 | 10 |

| Управленческие расходы | 22 | 20 | -2 |

| Расходы на сбыт | 10 | 10 | 0 |

| Прибыль от продаж (EBIT) | 49 | 41 | -8 |

| Проценты к уплате | 7 | 7 | 0 |

| Прибыль до налогообложения (EBT) | 42 | 34 | -8 |

| Текущий налог на прибыль | 15 | 8 | -7 |

| Чистая прибыль | 27 | 26 | -1 |

Вертикальный анализ компаний между отраслями

Как было отмечено ранее, коэффициенты и результаты вертикального анализа сравнимы с некоторыми эталонными или нормативными значениями. Перекрестный анализ (иногда называемый сравнительный анализ) сравнивает определенную метрику для одной компании с той же метрикой для другой компании или группы компаний, что позволяет сопоставлять данные даже несмотря на то, что компании могут иметь различные размеры и / или работать в разных условиях.

Таблица 3 представляет собой вертикальный анализ баланса для двух гипотетических компаний в тот же момент времени. Компания 1 явно более ликвидная (ликвидность является отображением того, насколько быстро активы могут быть конвертированы в денежные средства), чем компания 2, которая имеет только 12 процентов активов в виде денежных средств, по сравнению с высоколиквидной компанией 1, где денежные средства составляют 38 процентов активов.

Учитывая, что денежные средства, как правило, относительно низкодоходные активы и, таким образом, не являются наилучшим направлением использования денежных средств, возникает вопрос, почему компания 1 имеет такой большой процент от общего объема активов в денежной форме? Возможно, компания готовится к приобретению или поддерживает большую денежную позицию в качестве защиты от особо изменчивой операционной среды.

Второй вопрос, указывает ли относительно высокая доля дебиторской задолженности в компании 2 на большую долю кредитных продаж, общие изменения в составе активов, снижение кредитного или коллекторского стандарта или является результатом агрессивной учетной политики?

Таблица 3 — Вертикальный анализ баланса для двух гипотетических компаний

| Показатели | Компания 1 | Компания 2 |

| Основные средства | 1 | 2 |

| Финансовые вложения | 1 | 7 |

| Внеоборотные активы | 2 | 9 |

| Запасы | 27 | 24 |

| Дебиторская задолженность | 33 | 55 |

| Денежные средства и эквиваленты | 38 | 12 |

| Оборотные активы | 98 | 91 |

| Активы | 100 | 100 |

В целом вертикальный анализ является эффективным методом определения актуальных изменений в финансовом состоянии компании. Его стоит использовать вместе с горизонтальным анализом, что позволит лучше понять реальное положение дел. Вертикальный анализ может быть применен ко всем формам финансовой отчетности предприятия.

Список использованной литературы

Бузырев В.В., Нужина И.П. Анализ и диагностика финансово-хозяйственной деятельности строительного предприятия / Учебник. — М.: КноРус, 2016. — 332 с.

Когденко В.Г., Экономический анализ / Учебное пособие. — 2-е изд., перераб. и доп. — М.: Юнити-Дана, 2011. — 399 с.

Thomas R. Robinson, International financial statement analysis / Wiley, 2008, 188 pp.

Периодический анализ финансов компании может стать отличным способом получить представление о том, как работает компания и какие продукты или услуги приносят наибольшую прибыль. Бизнес-аналитика существует в различных формах и философиях, но одним из наиболее часто используемых инструментов является формула вертикального анализа. Эта формула позволяет бухгалтерам и инвесторам отслеживать прибыль или расходы компании в процентах от общей суммы. В этой статье мы объясним, как рассчитать вертикальный анализ, и приведем несколько примеров.

Что такое вертикальный анализ?

Вертикальный анализ — это аналитический процесс, который исследует, как финансы компании соотносятся друг с другом в целом. Этот процесс обычно используется для получения быстрого представления о деятельности компании без необходимости создания сложных моделей или использования сложных алгоритмов. Формула для расчета вертикального анализа выглядит следующим образом:

Вертикальный анализ = базовая сумма статьи (100)

Формула позволяет разбить отдельные статьи бухгалтерских ведомостей и присвоить каждой статье значение относительно друг друга. Формулы вертикального анализа всегда начинаются со 100% чего-то, например, доходов или расходов, затем методично перечисляется процентное соотношение каждого элемента списка по отношению ко всему объему. Например, вы можете использовать формулу, чтобы разделить, сколько товаров было продано в течение нескольких месяцев. Вы можете указать общее количество проданных товаров, а также сумму каждого отдельного товара.

Как рассчитать вертикальный анализ

Вы сможете легче рассчитать вертикальный анализ, если поймете, как применять формулу. Прежде чем начать этот процесс, возможно, будет полезно обратиться к специалистам по бухгалтерскому учету в вашей организации, чтобы убедиться, что у вас есть все необходимые данные для проведения расчетов. Не лишним будет также перепроверить, что вы используете самую последнюю информацию. Вот шаги по расчету вертикального анализа:

1. Определите, что вы хотите проанализировать

Первым шагом к расчету вертикального анализа является определение того, что именно вы хотите проанализировать, поскольку формулу можно использовать для многих аспектов бизнес-операций. Вы можете изучить отчеты о доходах, данные о продажах или графики расходов, поэтому сбор данных является важным первым шагом. Когда вы знаете, что хотите исследовать, убедитесь, что у вас есть все соответствующие цифры, необходимые для расчета.

2. Подставьте свои цифры в формулу вертикального анализа

Другим важным шагом в расчете вертикального анализа является подстановка ваших цифр в формулу. Формула для проведения вертикального анализа: VA = Базовая сумма элемента (100). В этой формуле VA представляет вертикальный анализ или процент от целого, который представляет ваш элемент. Пункт — это пункт, который вы анализируете, базовая сумма — общая сумма. После деления значения для элемента на значение для базовой суммы, умножьте новое число на 100.

3. Постройте график, чтобы увидеть относительную долю каждого элемента

После того как вы провели вертикальный анализ по каждому пункту списка, следующим шагом будет построение графика результатов. Построив график результатов, вы сможете легко увидеть, сколько процентов каждая статья внесла в общую сумму. Любой процент от целого, который остается в конце, является чистой прибылью или чистым убытком, поскольку он не привязан к конкретной продаже или расходам. Создание графиков, таких как гистограммы или таблицы данных, может быть полезным способом визуального отображения данных.

Как используется вертикальный анализ?

Большинство компаний, использующих вертикальный анализ, делают это для получения быстрого представления о своих исторических показателях. Поскольку формула вертикального анализа относительно проста по сравнению с более сложными схемами моделирования, это полезный способ получить краткое представление о том, как работает предприятие. Вертикальный анализ позволяет взглянуть на финансы компании без необходимости проведения глубоких расчетов. В основном используется для построения графиков результатов для использования несколькими различными командами внутри компании.

Примеры использования формулы вертикального анализа

Формула вертикального анализа может дать представление о продажах, расходах или потоках доходов компании. Хотя формула обычно используется для того, чтобы понять финансы компании с первого взгляда, она также может быть использована для более глубокого анализа того, с какими тенденциями сталкивается компания на определенном рынке. Вот несколько примеров того, как формула может быть использована в различных ситуациях:

Пример 1

Компания по производству одежды Riverwater — это калифорнийская компания, которая производит мужскую, женскую и детскую одежду. Розничная точка только что отметила свой первый год работы, и менеджер магазина использует вертикальный анализ, чтобы узнать, какой процент продаж приходится на детскую одежду. Компания продала в общей сложности 19 304 единиц товара, из которых 1 543 единицы — детская одежда.

Продажи первого года: 19 304

Детская одежда: 1,543

Вертикальный анализ: VA = 1543 19304 (100) = Детская одежда составляет 8% от всех продаж.

Менеджер делает вывод, что 8% проданных товаров были предметами детской одежды.

Пример 2

Stonewarren Marketing — это нью-йоркская маркетинговая фирма, в которой работает более 50 сотрудников. Главный бухгалтер Stonewarren Marketing проводит вертикальный анализ, чтобы определить, какой процент от общей выручки компания потратила на зарплату сотрудникам. Общий доход фирмы за 2020 год составил $5,402,301. Общая сумма денег, выплаченных компанией Stonewarren своим сотрудникам в 2020 году, составила $3,980,103.

Общий доход: $5,402,301

Заработная плата сотрудников: $3 980 103

Вертикальный анализ: VA = 3,980,103 5,402,301 (100) = Stonewarren потратил 73.4% от общего дохода на заработную плату сотрудников.

Главный бухгалтер Stonewarren Marketing пришел к выводу, что фирма потратила 73.4% от общей выручки на оплату труда сотрудников.