Программное обеспечение 1С позволяет изменить тариф страховых взносов.

В период пандемии в России многие организации получили возможность использования пониженного тарифа страховых взносов «Для субъектов малого и среднего предпринимательства».

По данному тарифу страховые взносы с дохода свыше МРОТ считаются по пониженным тарифам: ПФР – 10%, ОМС – 5%, ФСС совсем не облагается страховыми взносами с дохода, превышающего МРОТ.

ВАЖНО! ФСС НС не попадает под понижение тарифа страховых взносов и со всего дохода облагается по ставке зафиксированной в организации.

Где в программе 1C отображается тариф страховых взносов?

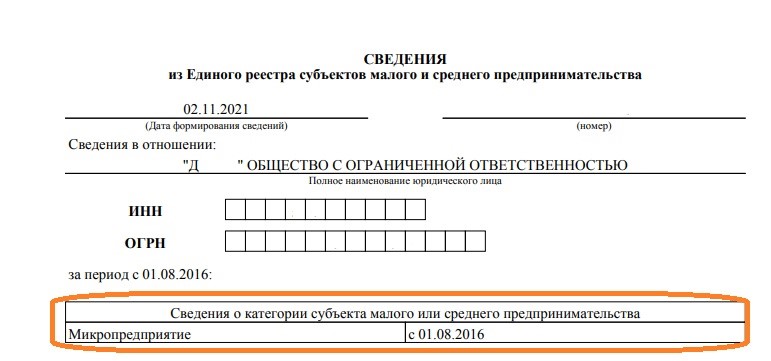

Для исправления тарифа страховых взносов в программном обеспечении 1С необходимо:

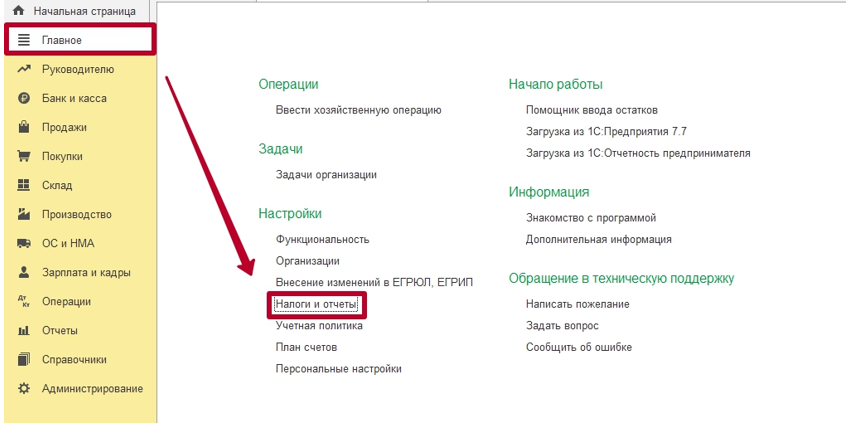

- Открыть меню «Главное».

- Перейти во вкладку «Налоги и отчеты».

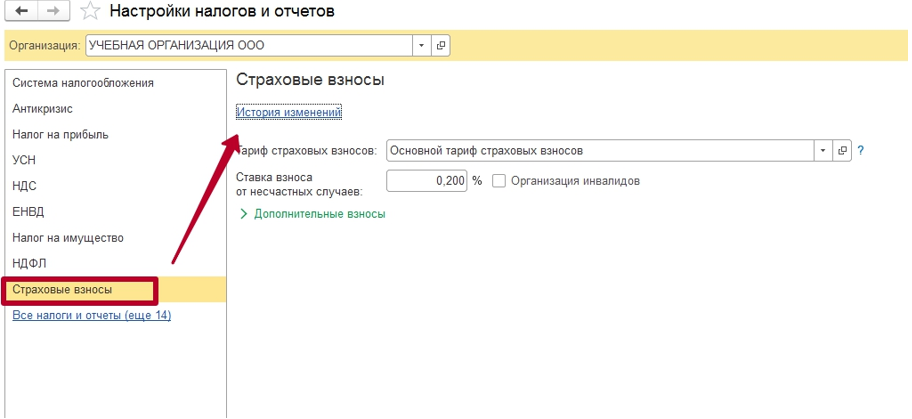

- Открыть вкладку «Страховые взносы».

- Выбрать тариф из отобразившегося перечня напротив надписи «Тариф страховых взносов».

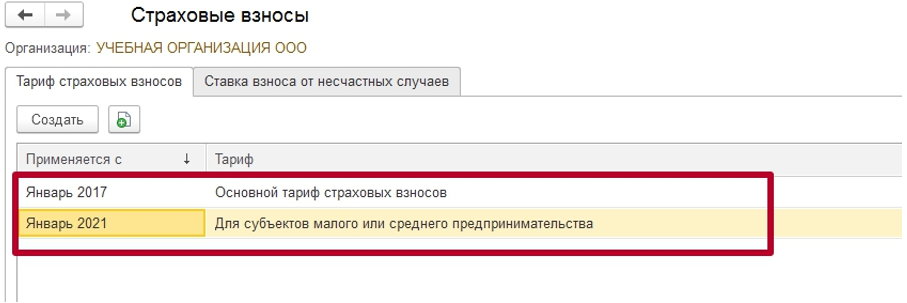

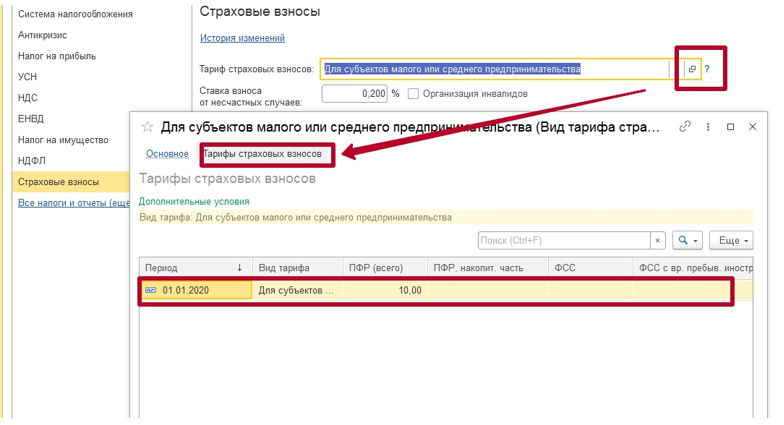

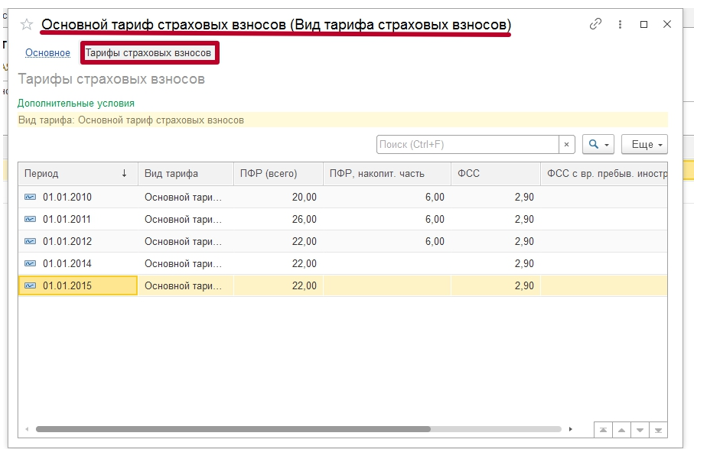

Чтобы не просто выбрать тариф, но и проверить его процентный показатель, нужно кликнуть на символ с двумя квадратами, наложенными друг на друга. Откроется окно, в котором надо перейти на вкладку «Тарифы страховых взносов». В появившейся таблице будет видно, какие тарифы применены, и по каким датам.

Выделяя каждый пункт в таблице, можно посмотреть, какие именно ставки действовали в каждом периоде. Эта информация показывается в небольшом окошке, которое обычно открывается сбоку.

Важно понимать, что здесь можно лишь смотреть процент, но не изменять его. Редактирование недоступно вне зависимости от того, администратор открыл документ, или обычный пользователь.

- Создано 24.02.2022 08:28

- Опубликовано 24.02.2022 08:28

- Автор: Administrator

- Просмотров: 18653

В последнее время часто встречаются ситуации, когда организация, являющаяся субъектом малого/среднего предпринимательства (МСП), не применяет пониженные тарифы с заработной платы работников, превышающей МРОТ. И наоборот, предприятие применяет пониженные тарифы, но при этом уже не относится к субъектам МСП. Как быть в этом случае? Можно ли оставить всё как есть? Или нужно исправлять отчетность в программах 1С? Поговорим об этом в данной публикации.

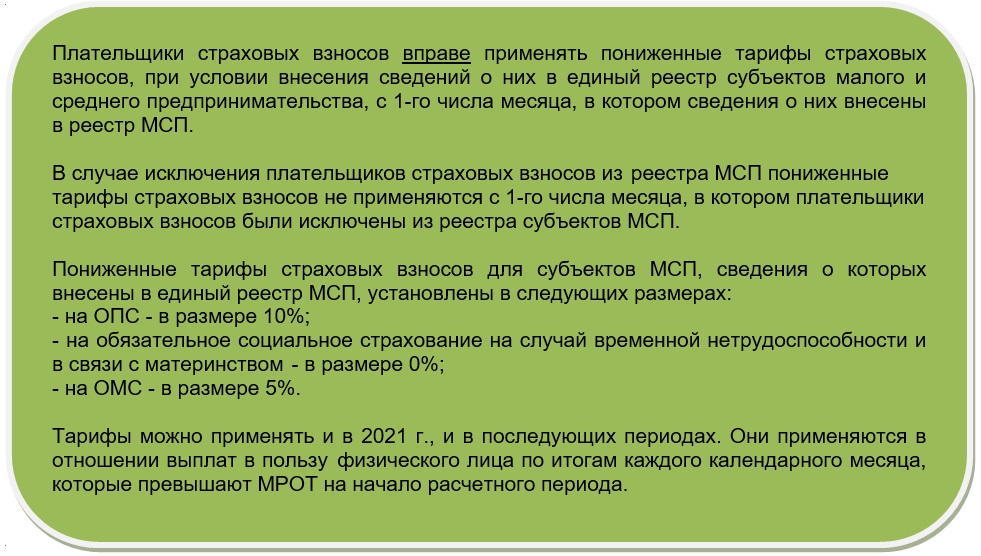

С апреля 2020 года для плательщиков страховых взносов, признаваемых субъектами МСП, применяются пониженные тарифы страховых взносов в отношении части выплат, определяемой ежемесячно как превышение над величиной минимального размера оплаты труда.

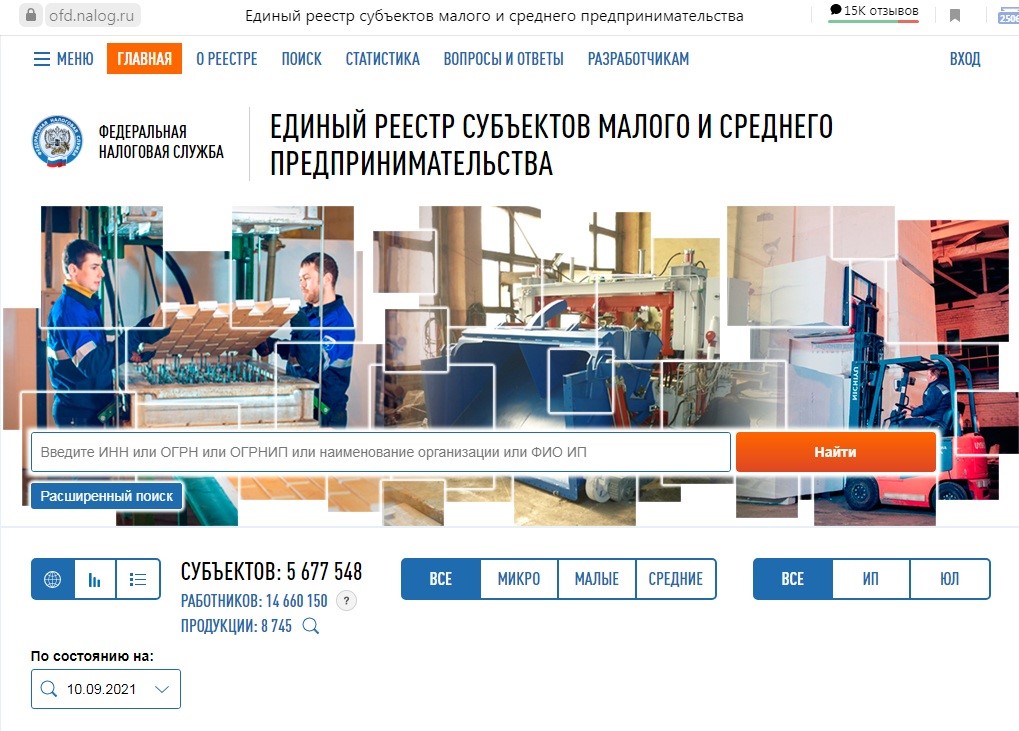

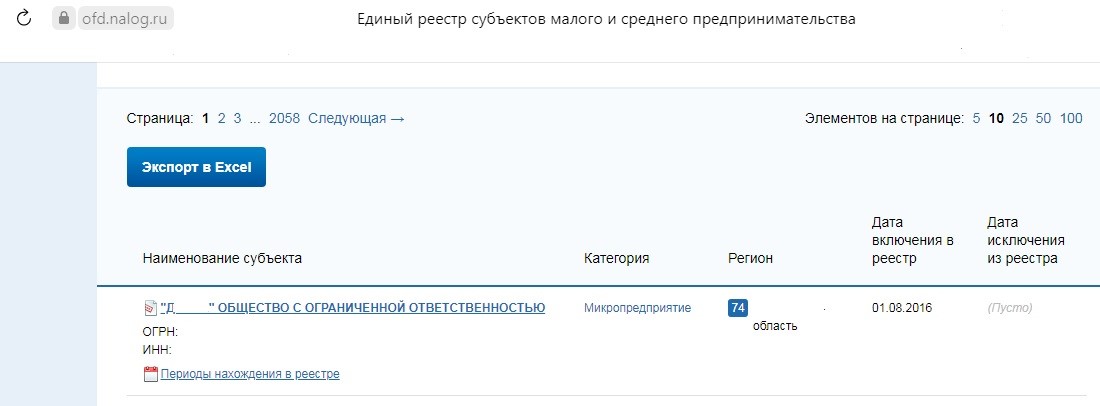

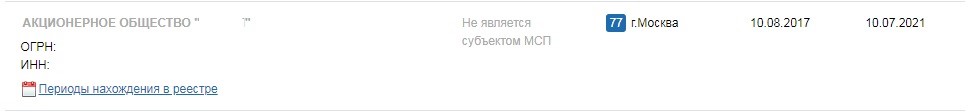

Как узнать является ли организация субъектом МСП или нет?

Необходимо зайти на сайт https://ofd.nalog.ru/.

Нахождение в данном реестре и есть основание для применения/ неприменения пониженных тарифов страховых взносов.

В строке поиска нужно указать нужный ИНН (ОГРН).

Если организация является субъектом МСП, то вы увидите к какой категории она отнесена (микро, малое или среднее) и дату включения в реестр, а также периоды нахождения в нем.

Если нет, то информация о нахождении в реестре будет отсутствовать совсем, либо также отражены периоды включения и исключения из реестра.

Вправе ли организация, относящаяся к МСП, не применять пониженные тарифы страховых взносов, установленные с 01.04.2020 г.?

Может ли она быть оштрафована за уплату взносов по общеустановленным тарифам?

Вопрос спорный.

Штрафов за неприменение пониженных тарифов страховых взносов не предусмотрено, однако отказ от пониженных тарифов может привести к доначислению налогов, уплате штрафов и пеней.

Не исключено, что при проверке налоговыми инспекторами неприменение пониженных тарифов может быть расценено занижение налогооблагаемой базы по налогу на прибыль/ УСН.

При этом взносы, исчисленные и уплаченные по общему тарифу, сочтут переплатой, на которую нельзя уменьшить налоги. В результате чего придется делать перерасчет и подавать уточненные декларации.

Такую же позицию выражает Минфин в Письмо от 03.06.2021 г. № 03-15-05/43471.

Таким образом, чтобы исправить данную ситуацию необходимо вносить исправления в учет и отчётность. Несмотря на автоматизированный учет, благодаря программам 1С, бухгалтеру все равно предстоит трудоёмкая работа.

Где исправить тариф страховых взносов в программах 1С?

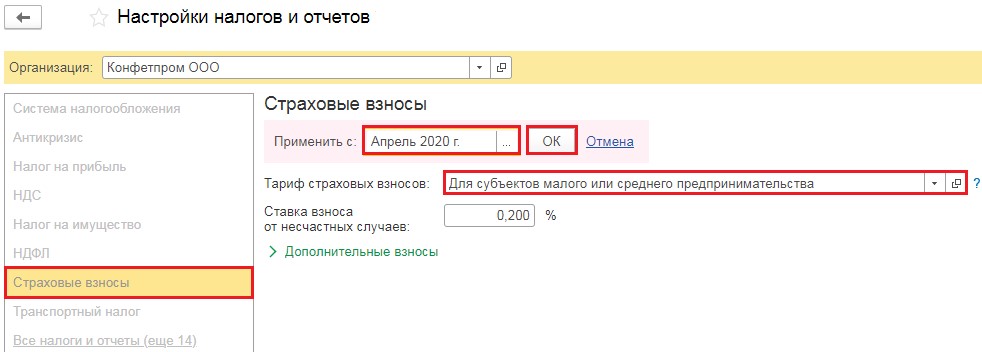

В 1С: Бухгалтерии предприятия ред. 3.0 необходимо зайти в пункт «Налоги и отчеты» раздела «Главное» и перейти во вкладку «Страховые взносы».

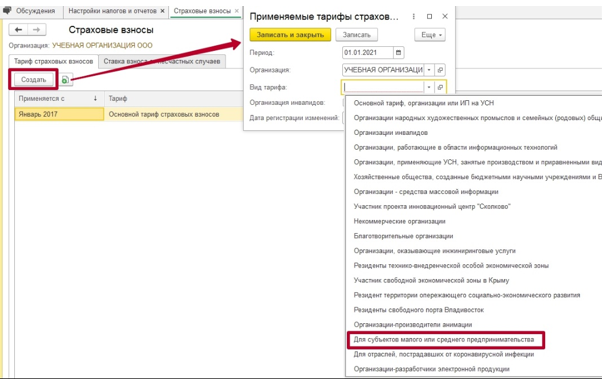

Например, если ваше предприятие относится к субъектам МСП, то с апреля 2020 г. у вас должен быть установлен соответствующий тариф «Для субъектов малого и среднего предпринимательства».

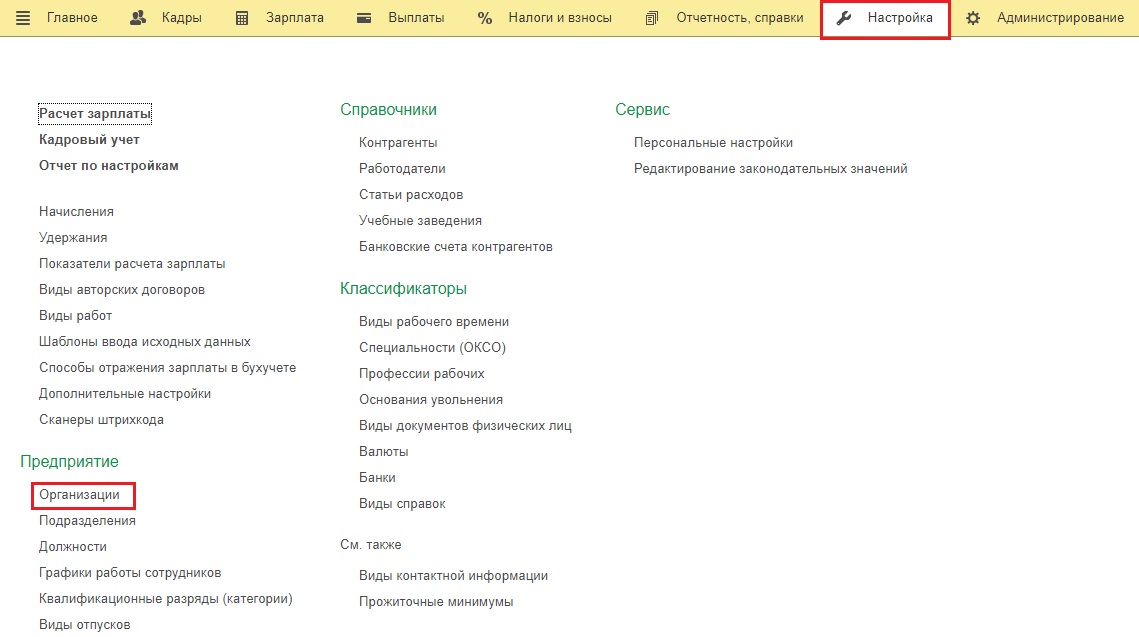

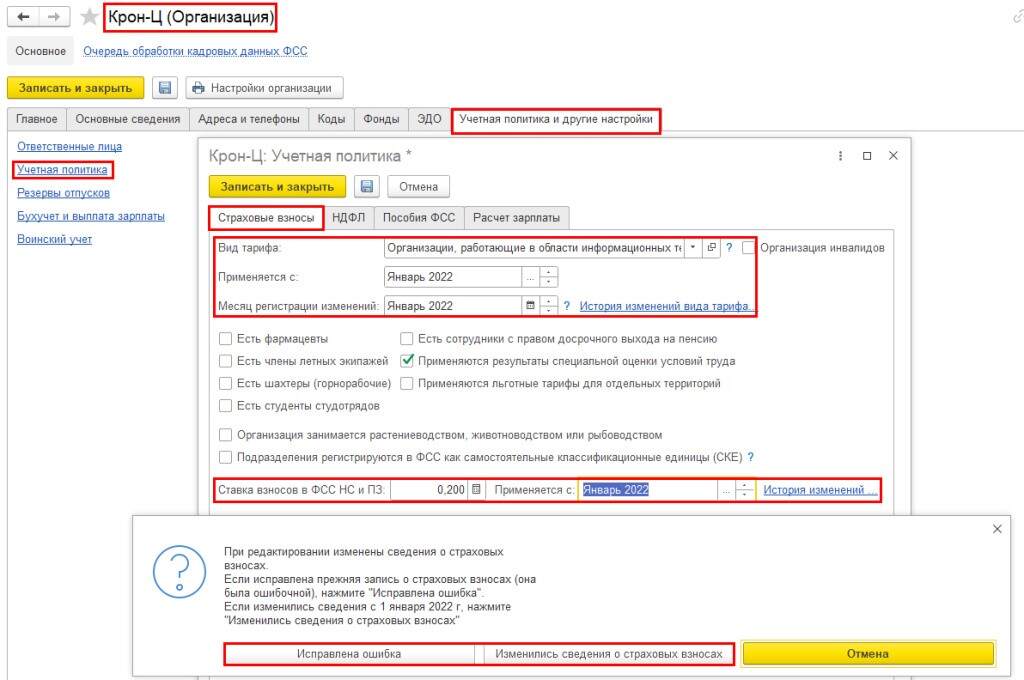

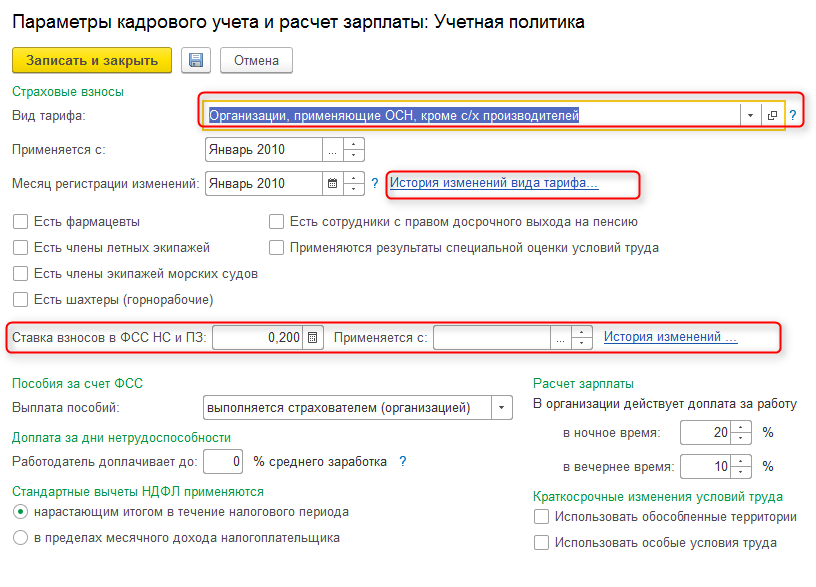

В 1С: ЗУП ред. 3.1 поменять тариф страховых взносов нужно в разделе «Настройка» — «Организации» в пункте «Учетная политика».

Как исправить отчетность?

Во избежание разногласий с контролирующими органами неправомерное применение пониженных тарифов влечет следующие последствия:

1. Перерасчет страховых взносов с уточнением РСВ

— Если организации, не являясь субъектами МСП, применяли и платили пониженные тарифы, то возникнет недоимка взносов с обязательной подачей уточненных расчетов.

— Если в любой промежуток времени с 1 апреля 2020 г. субъекты МСП платили страховые взносы по общим тарифам, то по взносам возникнет переплата, ее можно вернуть или зачесть, подав заявление в налоговую инспекцию.

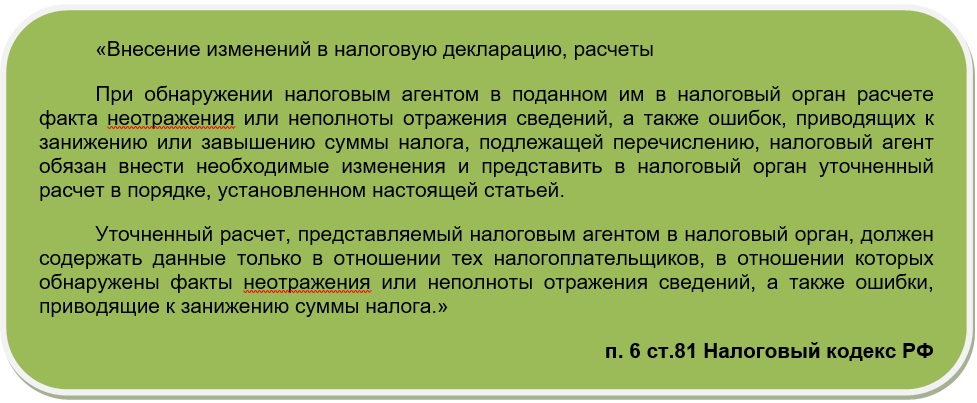

При этом необязательно подавать уточненный расчет по страховым взносам, поскольку в соответствии с п. 1 ст. 81 НК РФ такая обязанность возникает, только если совершенные действия привели к неуплате страхового взноса (или налога).

С октября 2021 года упрощена процедура зачета переплат, теперь она не зависит от вида налога. Зачесть переплату компании могут в счет любого налога.

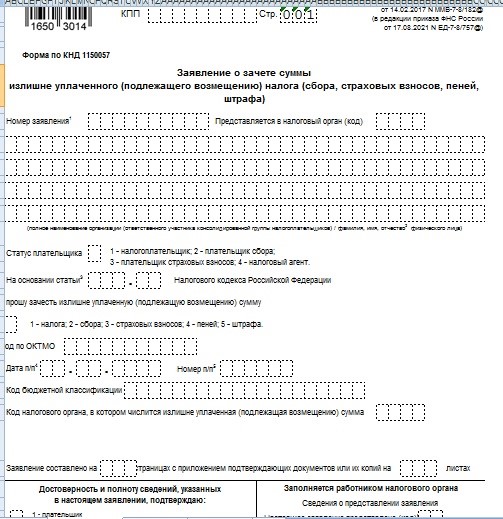

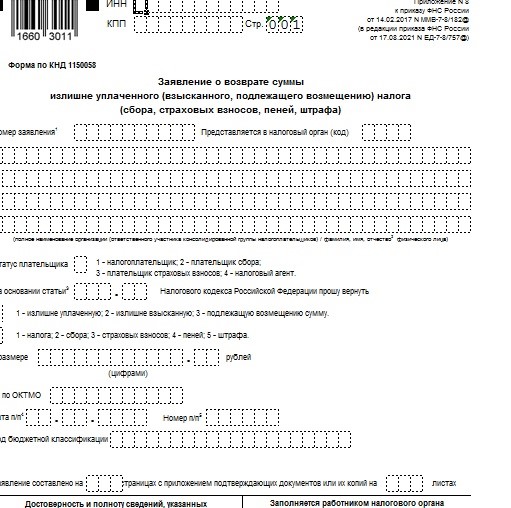

Будьте внимательны: используйте новые бланки заявлений на возврат или зачет переплат по налогам и взносам. Решение о зачете переплаты должно быть принято в течение 10 рабочих дней с момента получения его инспекцией (ст. 78 Налогового Кодекса РФ).

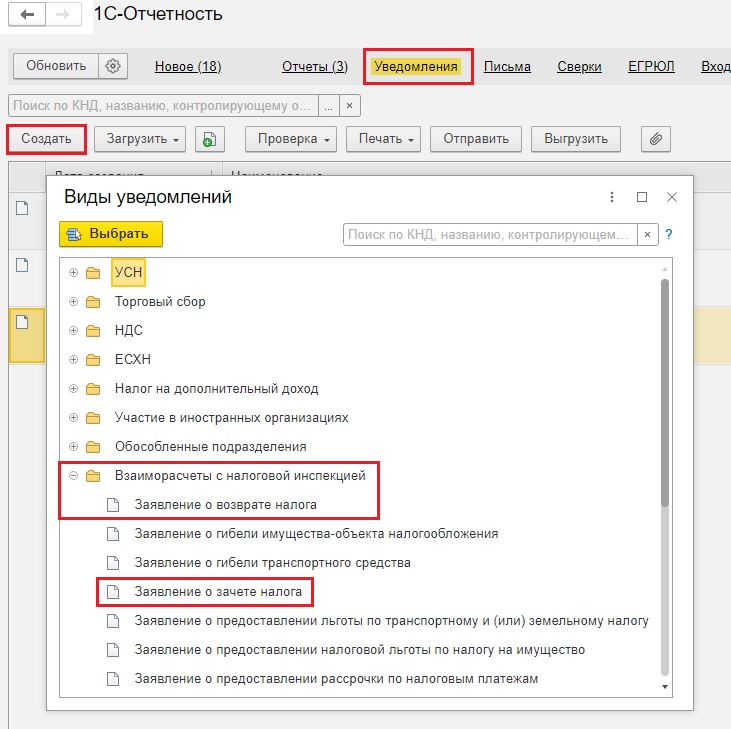

В программах 1С эти заявления находятся в пункте «Уведомления» раздела «Отчеты». Их можно отправить по телекоммуникационным каналам связи.

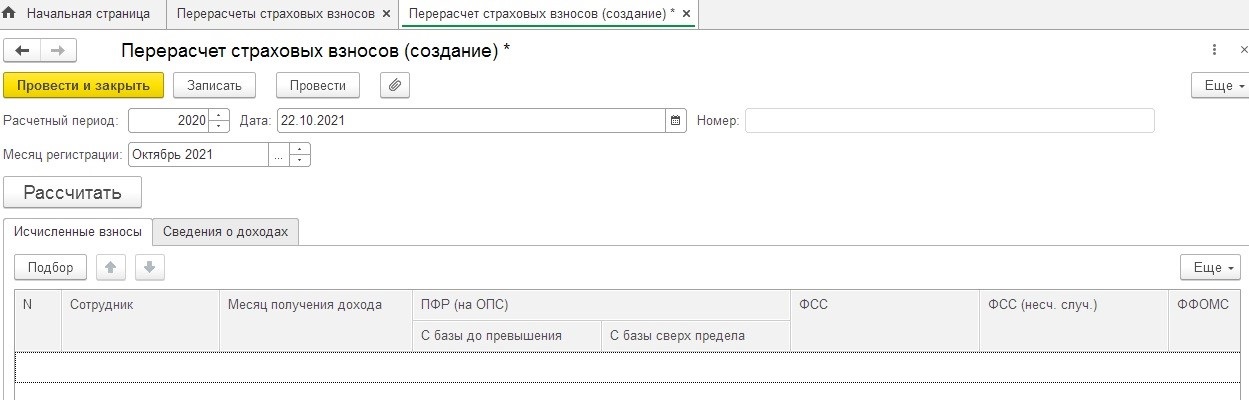

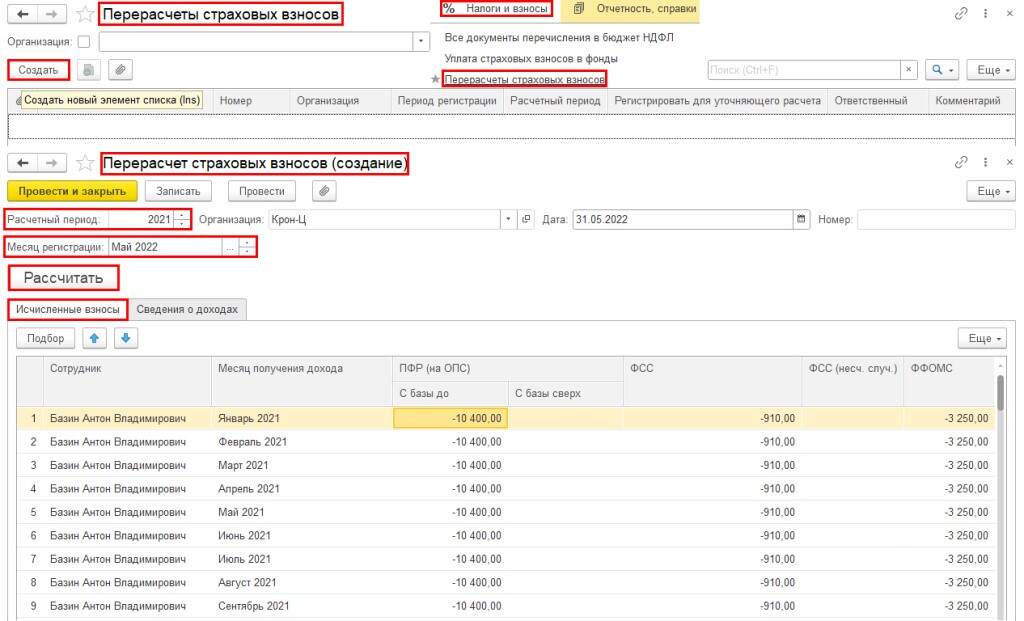

Для того чтобы скорректировать ранее начисленные страховые взносы в программах 1С существует документ «Перерасчет страховых взносов». Он используется для пересмотра данных учета доходов в целях исчисления взносов в связи с изменением различных сведений «задним» числом, а также для перерасчета взносов.

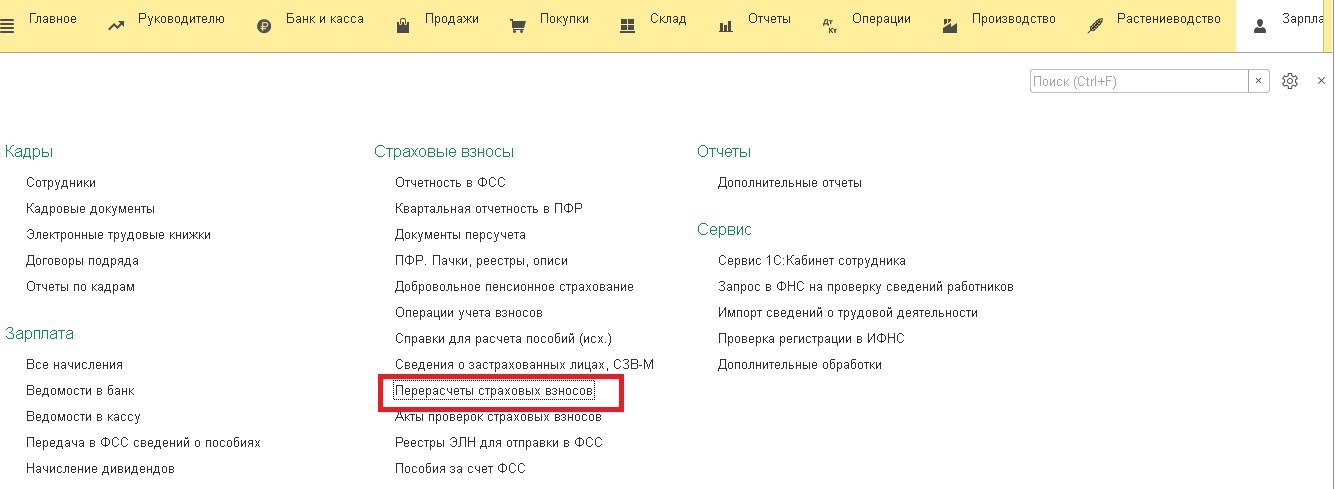

Чтобы его сформировать в 1С: Бухгалтерии предприятия ред. 3.0 следует зайти в раздел «Зарплата и кадры», в блоке «Страховые взносы» выбрать документ «Перерасчеты страховых взносов».

Заполним расчетный период, месяц регистрации.

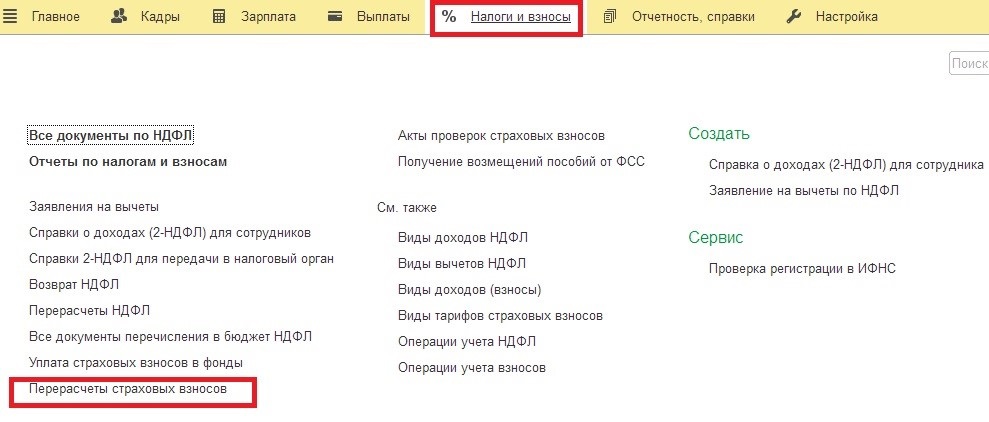

В программе 1С: Зарплата и управление персоналом ред. 3.1 данный отчет находится в разделе «Налоги и взносы» — «Перерасчеты страховых взносов».

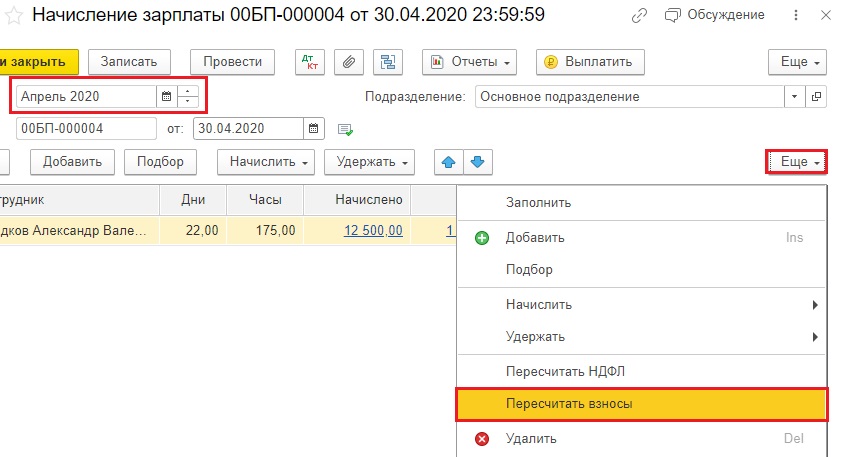

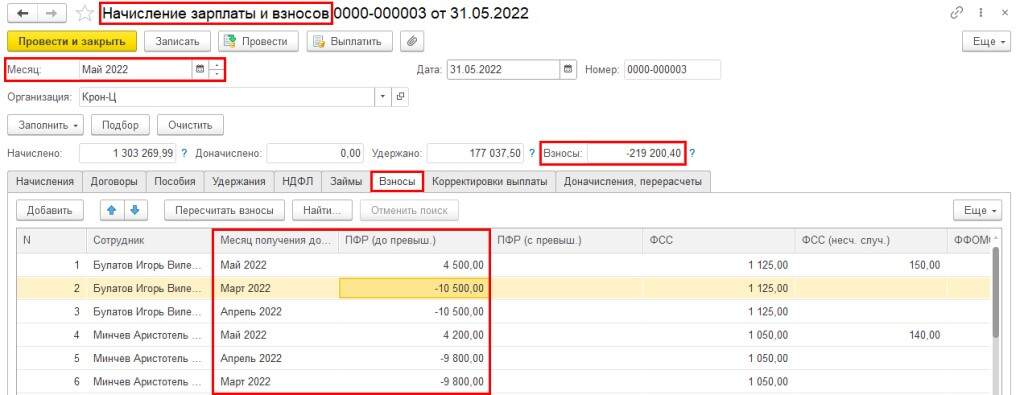

Если результат работы данного документа вас не устраивает, то можно пойти другим путем. Например, после установки нужного тарифа страховых взносов можно зайти в каждое начисление зарплаты, начиная с апреля 2020 г., и нажать кнопку «Еще» — «Пересчитать взносы».

Далее подготовьте корректирующие расчеты страховых взносов последовательно за все кварталы (не ранее апреля 2020 г.).

2. Корректировка налога на прибыль или налога УСН

Если были завышены ставки страховых взносов, и они безосновательно включались в налогооблагаемые базы по налогу на прибыль или УСН, то возникнет недоплата налога и пени. Чтобы избежать штрафа нужно заплатить эти суммы до подачи корректировок, а после подать сами уточненные декларации по налогу на прибыль или УСН.

3. Последствия данных ошибок в бухгалтерском учете

Основное значение для исправления имеет в каком периоде были допущены ошибки – в текущем или прошлых годах.

Так, например, если неприменение или, наоборот, необоснованное применение пониженных тарифов относится к 2020 году, а выявлена данная ситуация в 2021 г., и поскольку бухгалтерская отчетность утверждена и сдана, то ошибка правится в 2021 году.

В зависимости от существенности (которая устанавливается организацией самостоятельно) делаются корректирующие записи по уменьшению или доначислению страховых взносов в корреспонденции со счетом 91 «Прочие доходы и расходы» (если несущественное искажение) и со счетом 84 «Нераспределенная прибыль (непокрытый убыток)» (если последствия ошибки существенны)». Метод «сторно» для ошибок прошлых лет неприменим.

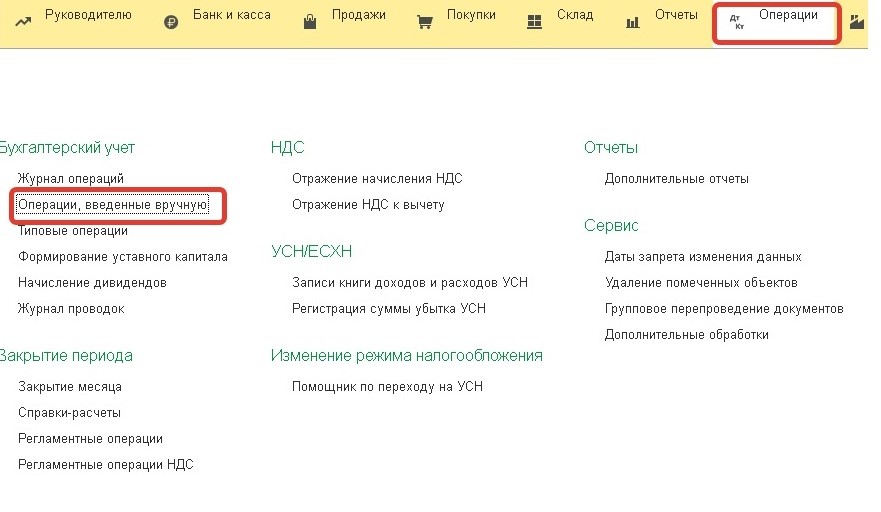

В 1С: Бухгалтерии предприятия ред. 3.0 для корректировочных записей предусмотрен документ «Операции, введенные вручную» (в разделе «Операции»).

Ошибки, относящиеся к текущему году, в месяце их обнаружения независимо от существенности исправляются одинаково (сторнировочными или дополнительными записями) по соответствующим счетам.

Подробно об ошибках и способах их исправления мы рассказывали ранее в статье Исправление ошибок в учёте — взгляд аудитора.

Автор статьи: Евгения Тарасова

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

Некоторые пользователи программного продукта 1С ЗУП сталкиваются с проблемой – документы и правки по тарифам страховых взносов отражаются несвоевременно. В таком случае нужно провести перерасчет и предоставить отчеты в исправленном виде.

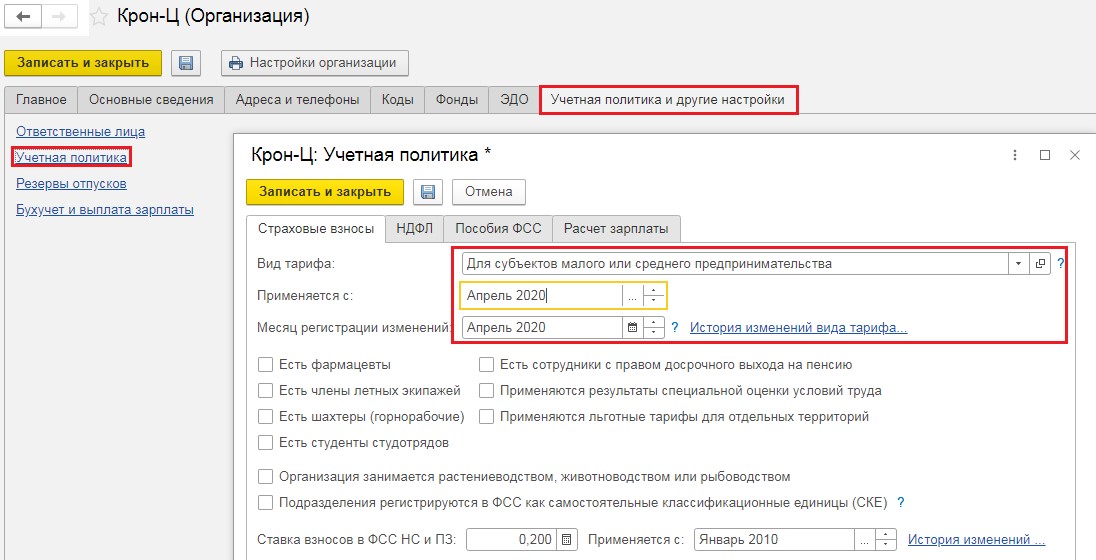

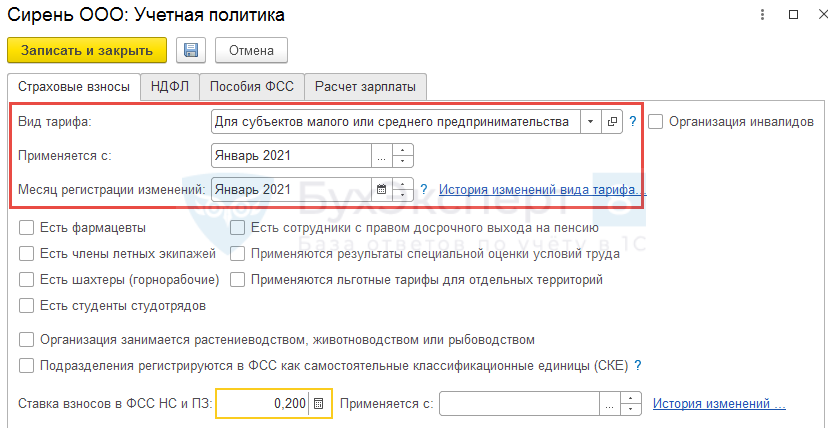

Чтобы изменить вид тарифа либо ставки по взносам в ПЗ/ФСС, в конфигурации необходимо настроить учетную политику организации (закладка «Страховые взносы»). В таком случае необходимо указать месяц действия тарифов и ставок (обратите внимание на строку «Применяется с»).

Когда пользователь сохранит правки, 1С Зарплата и Управление персоналом откроет запрос, в котором нужно указать причину редактирования учетной политики. Например:

- Исправление ошибки;

- Изменение данных.

В случае, если данные по взносам «по травматизму» были отражены с опозданием, то программа пересчитает показатели прошлого периода автоматически. Соответственно, во вкладке взносов появится новый документ.

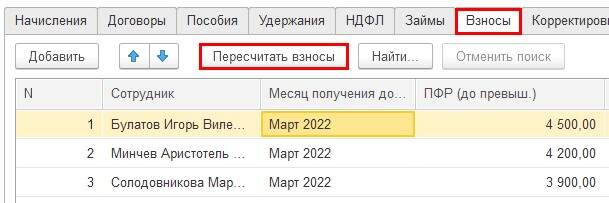

Если период не был закрыт, то перерасчет по предыдущему месяцу выполняется в автоматическом режиме. Пользователю просто нужно запустить процесс пересчета нажав на соответствующую кнопку:

Для выполнения страхвзносов по закрытому периоду необходимо составить документ по пересчету через меню налогов и взносов.

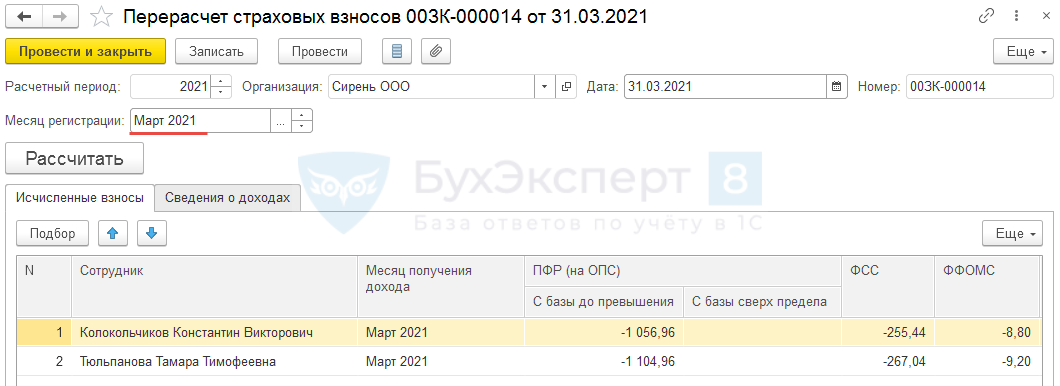

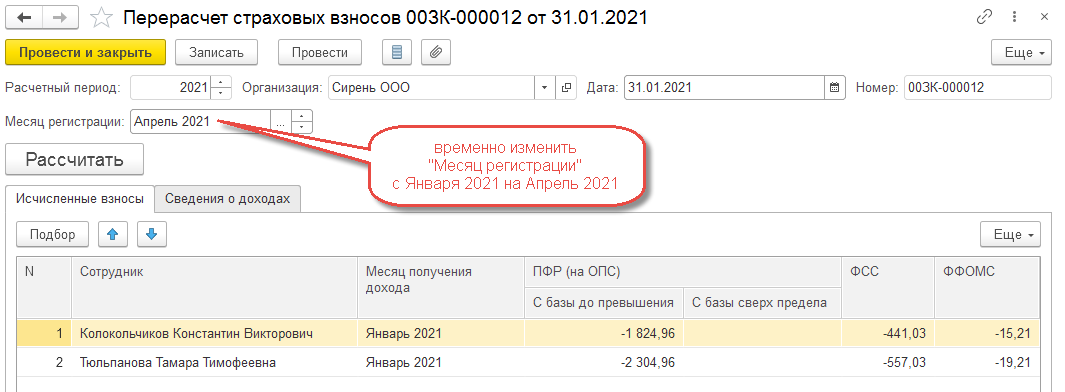

В документе выбираем расчетный период, по которому нужно выполнить перерасчет. Также указываем текущий месяц.

После выбора опции расчета, в таблице с исчисленными взносами будут автоматически внесены сотрудники, для которых производился перерасчет за предыдущий период. Размер указывается для каждого месяца получения прибыли, со знаком минус.

Справка! Если необходимо пересчитать страхвзносы по причине изменения ставки, нужно создать документ по каждому предыдущему месяцу (строка Месяц регистрации).

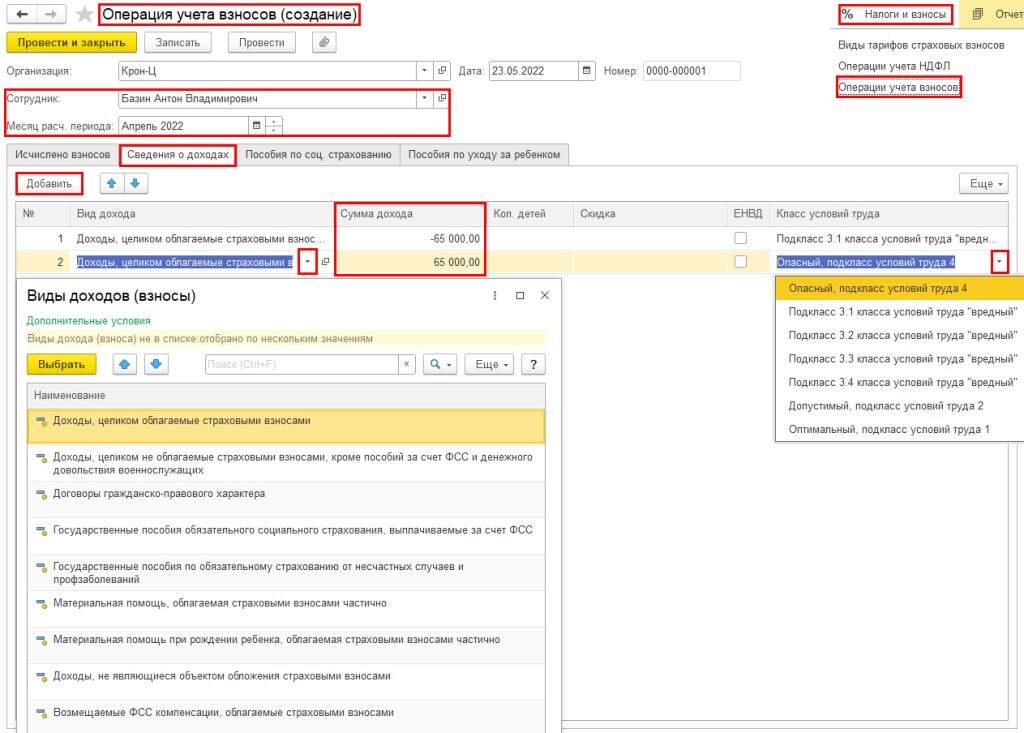

Для уменьшения облагаемой базы либо переноса размера по доходам с изменением вида, а также для указания другого класса трудовых условий, если итоги СОУТ отражаются несвоевременно, используем документ Операция учета по взносам.

Такой документ нужно составить отдельно для каждого сотрудника. В нем прописать месяц расчетного периода для перерасчета, заполнить таблицу по доходам. Для этого нужно проставить плюсы и минусы по сумме доходов.

Справка! Данные о доходах вносятся в документе перерасчета, после чего рассчитываются исчисленные страхвзносы (опция рассчитать).

Если у вас возникнут вопросы по работе с 1С:ЗУП, то обращайтесь к специалистам нашей компании – мы поможем.

Рассмотрим ситуацию, когда требуется пересчитать страховые взносы в случае ошибочного применения основного тарифа вместо льготного тарифа МСП.

Содержание

- Концепция решения

- Перерасчет страховых взносов

- Перерасчеты по взносам в корректировочном РСВ

- Пересчитанные взносы в «Отражении зарплаты в бухучете»

Организация с начала 2021 г. применяла Основной тариф страховых взносов. После сдачи РСВ за 1 квартал 2021 г. выяснилось, что необходимо было применять льготный тариф МСП.

Пересчитаем взносы и проверим их расчет на примере Января 2021 года, где база для взносов составила 60 000 руб.

Концепция решения

Особенностью решения является то, что после смены в Учетной политике организации тарифа по страховым взносам, перерасчет страховых взносов необходимо будет зарегистрировать месяцем, за который делается пересчет. В противном случае перерасчет будет сделан текущим месяцем за прошлые, однако взносы неверно будут отражаться в РСВ и отчетах по взносам из-за ошибки в ЗУП 3 (подробности далее). Пересчитать взносы потребуется за каждый месяц или непосредственно в самом документе Начисление зарплаты и взносов на вкладке Взносы, или воспользовавшись документом Перерасчет страховых взносов.

В нашем примере будем использовать документ Перерасчет страховых взносов, чтобы быть уверенными, что другие данные не изменятся.

Перерасчет страховых взносов

Для перерасчета взносов вначале изменим в Учетной политике организации (карточка Организации – вкладка Учетная политика и другие настройки – Учетная политика) Вид тарифа страховых взносов с Основного тарифа страховых взносов на тариф Для субъектов малого или среднего предпринимательства. Укажем, что изменения внесены в Январе 2021 года и применяться будут с того же месяца.

Затем создадим документ Перерасчет страховых взносов (Налоги и взносы – Перерасчеты страховых взносов). Укажем в качестве Расчетного периода 2021 год, Месяца регистрации — Январь 2021 года и рассчитаем документ.

Создадим таким же способом два документа Перерасчет страховых взносов за февраль и март 2021 года.

Если в качестве Месяца регистрации указать Апрель 2021 года и заполнить документ, то перерасчет взносов произойдет за месяцы 1 квартала 2021 года. Однако в отчетах по страховым взносам и в РСВ за 1 квартал взносы останутся такими же, как были до перерасчета.

Это зарегистрированная в ЗУП 3 ошибка 10223887.

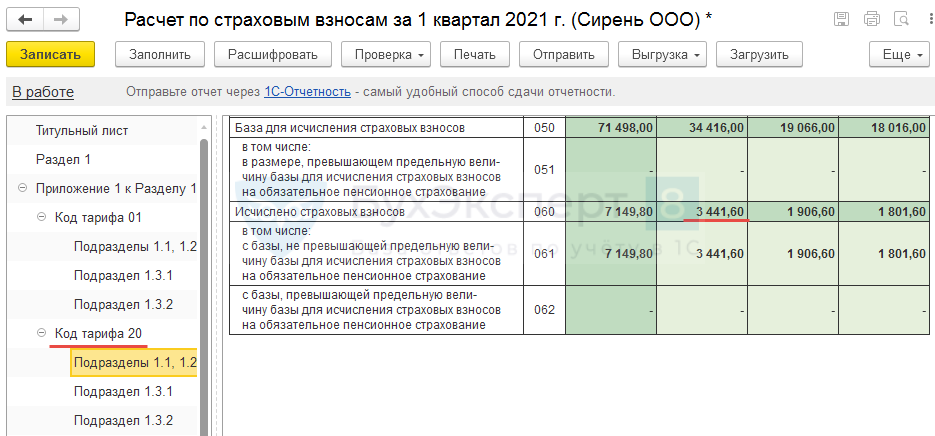

Перерасчеты по взносам в корректировочном РСВ

Из-за пересчетов необходимо подать корректировочную РСВ за 1 квартал 2021 года.

Для этого в РСВ на Титульном листе укажем номер корректировки (в нашем случае 1) и заполним отчет.

В Приложении 1 к Разделу 1 доходы и взносы будут разбиты по двум тарифам (основному и льготному).

Проверим расчет по взносам на примере взносов на ОПС за Январь 2021 года.

Взносы по основному тарифу (код 01) на ОПС:

- 25 584 (база) * 22% (ставка по основному тарифу) = 5 628,48 руб.

Взносы по льготному тарифу для МСП (код 20) на ОПС:

- 34 416 (база) * 10% (ставка по льготному тарифу) = 3 441,60 руб.

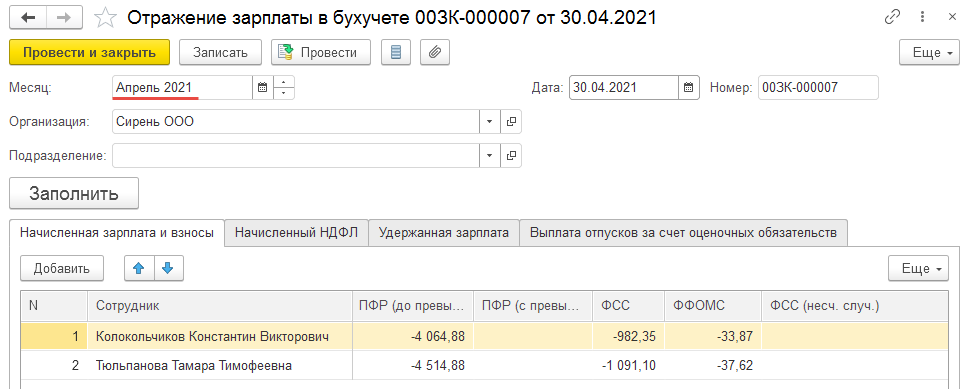

Пересчитанные взносы в «Отражении зарплаты в бухучете»

Чтобы проводки по пересчитанным страховым взносам сформировались автоматически в Апреле 2021 года, в трех документах Перерасчет страховых взносов временно изменим Месяца регистрации за 1 квартал 2021 г. на Апрель 2021 года

Заполним Отражение зарплаты в бухучете (Зарплата – Отражение зарплаты в бухучете) за Апрель 2021 г., в который автоматически загрузятся только общие суммы по пересчитанным страховым взносам за 1 квартал 2021 года

Затем вернем изначальные Месяца регистрации в документах Перерасчет страховых взносов и временно отменим Отражение зарплаты в бухучете за Апрель 2021 г. с пересчитанными взносами.

После начисления зарплаты за апрель 2021 года и формирования Отражения зарплаты в бухучете только по данным Апреля 2021 года, вновь проведем апрельский документ Отражения зарплаты в бухучете только с пересчитанными взносами за 1 квартал 2021 года.

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Содержание

1. Рассмотрим пример, где в «1С:Бухгалтерия предприятием 3» изменить тарифы страховых взносов

2. Рассмотрим пример, где в «1С:Зарплата и управление персоналом 3» изменить тарифы страховых взносов

3. Где в 1С:ERP 2.2 и 1С:КА 2.2 изменить тарифы страховых взносов

В данной статье хелпера рассмотрим актуальный вопрос от пользователей «1С:Бухгалтерии 8», «1С:Зарплата и управление персоналом 8». Также актуально для конфигураций «1С:Управление производственным предприятием» (1С:УПП), «1С:Комплексная автоматизация», «1С:ERP Управление предприятием».

1. Рассмотрим пример, где в «1С:Бухгалтерия предприятием 3» изменить тарифы страховых взносов

Для того, чтобы в «1С:Бухгалтерия предприятия» версии 3 установить ставку взносов от несчастных случаев, необходимо открыть форму настроек «Налоги и отчеты». Для этого можно пройти одним из путей, например:

Меню Главное – Налоги и отчеты

Далее выбирается необходимая организация для установки тарифов страховых взносов и выбирается подраздел «Страховые взносы»

В данной форме можно сразу указать ставку взноса от несчастных случаев и нажать enter. Появится кнопка для применения периода данной ставки. Или же можно нажать на ссылку «История изменений» и изменить существующую или создать и установить новое значение с нужного периода. И, конечно же, при установке ставки необходимо выбрать и тариф страховых взносов, который будет применяться.

Если указать сразу ставку взноса от несчастных случаев и нажать enter, то форма примет вид:

Нужно подтвердить запись значения по кнопке «ОК».

Если же перейти по ссылке «История изменения», тогда откроется форма

Имеется вкладка добавления значения тарифа страховых взносов, здесь можно добавить новое значение или открыть и изменить существующую запись. На вкладке «Ставка взносов от несчастных случаев» указывается или изменяется ставка тарифных взносов.

В «1С:Бухгалтерия» раздел «Налоги и отчеты» можно открыть через Справочники – Порядок учета зарплаты

или же еще аналогично Администрирование – Параметры учета – Настройка зарплаты

Попадаем в одну и ту же форму «Настройка зарплаты», далее необходимо перейти по ссылке «Порядок учета зарплаты»

Откроется форма «Настройка учета зарплаты», где выбираем из списка настроек значение с нужной организацией. На открывшейся форме настройки учета зарплаты по нажатию имеется ссылка «Настройка налогов и отчетов», на которую откроется уже ранее представленная форма «Настройки налогов и отчетов», где производится аналогичные действия по установке или изменению тарифов страховых взносов.

2. Рассмотрим пример, где в «1С:Зарплата и управление персоналом 3» изменить тарифы страховых взносов

Рассмотрим так же пример, где в «1С:Зарплата и управление предприятием 3», в данном случае версии 3.1., изменить тарифы страховых взносов и установить ставку взносов в ФСС от НС и ПЗ.

Для того, чтобы открыть форму с возможностью установки тарифов страховых взносов и ставок от НС, нужно перейти в меню Настройка – Организация в подразделе «Предприятие».

Откроется форма списка с организациями, где необходимо выбрать и открыть элемент с нужной организацией, по которой планируется установка тарифных взносов или изменения ставки тарифных взносов. Откроется форма организации, где нужно перейти на вкладку «Учетная политика и другие настройки» и далее перейти по ссылке «Учетная политика».

Откроется форма учетной политики, где аналогично, как в установке и изменению тарифных взносов в «1С:Бухгалтерия предприятия» можно сразу в поле значения ставки тарифных взносов в ФСС НС и ПЗ установить нужную ставку и далее записать изменения. Или же можно перейти в историю изменений и там в форме установить или изменить ставку тарифных взносов и период начала действия.

3. Где в 1С:ERP 2.2 и 1С:КА 2.2 изменить тарифы страховых взносов

Рассмотрим еще один пример, как изменить тарифы страховых взносов и установить ставку взносов в ФСС от НС и ПЗ в конфигурациях 1С: ERP 2.2 и 1С:Комплексная автоматизация 2.2. Так как данные конфигурации очень похожи, рассмотри установку в 1С:ERP 2.2, а в конфигурации 1С:Комплексной автоматизации 2.2 операция провидится аналогично.

В данных конфигурациях блок по управлению зарплатой и кадрам аналогичен как в конфигурации «1С:Зарплата и управление персоналом 3», поэтому механизм практически идентичен.

Итак, нам нужно перейти в меню «НСИ и администрирование» — «Организации»

Откроется список организаций, где нужно выбрать и открыть элемент нужной организации, по которой собираемся менять тариф страховых взносов или ставку страховых взносов.

На открывшейся форме элемента организации нужно перейти на вкладку «Зарплата и кадры» и нажать на ссылку «Изменить» подраздела «Параметры кадрового учета и расчета зарплаты». Откроется форма, аналогичная форме в конфигурации «1С:Зарплата и управление персоналом 3», где аналогично устанавливаются или изменяются тарифы страховых взносов и ставки страховых взносов с указанием периода применения, сразу в форме или через ссылку «История изменений». Соответственно в конфигурации «1С:Комплексная автоматизация 2» установка тарифных взносов производится аналогично.

Сергей Омельчук,

программист 1С, руководитель отдела внедрения ООО “Кодерлайн”