Когда налогоплательщик узнает об ошибках

Отправляя первичную декларацию по НДС в налоговую инспекцию, налогоплательщик может и не подозревать, что контролеры обнаружат в ней ошибки. Причем эти ошибки могут возникать не только по вине самого налогоплательщика (при неточности заполнения, технических погрешностях и др.), но и в связи с какими-либо действиями/бездействием его контрагентов.

С отчета за 1 квартал 2023 года декларацию по НДС нужно оформлять по обновленной форме, в редакции приказа ФНС от 12.12.2022 № ЕД-7-3/1191@. Изменения связаны с расширением перечня кодов операций.

Пример заполнения декларации по НДС за 1 квартал 2023 года вы найдете в КонсультантПлюс. Пробный доступ к системе можно получить бесплатно.

К примеру, партнер не отразит в книге продаж выданный вам счет-фактуру. В результате он не только занизит в своей декларации сумму реализации и НДС, но и доставит массу неприятностей вам — получателю счета-фактуры:

- Вы будете вынуждены давать пояснения контролерам.

- Повышается риск отказа в вычетах по НДС по счету-фактуре, отраженному в вашей книге покупок и не зафиксированному в книге продаж вашего контрагента.

Как вы узнаете, что ваш контрагент не отразил счет-фактуру в книге продаж или данные были искажены? Всё просто: вы получите от налоговиков требование о необходимости представления пояснений в связи с выявленными при проверке декларации расхождениями. В приложении к требованию будут перечислены ошибки и их коды. Подробнее об этом расскажем далее.

Коды, которые расскажут вам об ошибках в декларации по НДС

С помощью рисунка ниже вы сможете быстро и наглядно познакомиться с кодировкой ошибок, выявляемых с помощью АСК НДС (автоматизированной системы контроля данных из деклараций по НДС):

Что означают коды ошибок с 5-го по 9-й и как реагировать на них, вы можете узнать в КонсультантПлюс. Пробный доступ к данной правовой системе можно получить бесплатно.

В следующих разделах подробнее остановимся на причинах появления ошибок с отдельными кодами и последующих действиях налогоплательщика.

Код 000000001: вычеты есть, а начисление отсутствует

Код ошибки 0000000001 в декларации по НДС указывает на наличие «налогового разрыва» — когда АСК НДС не смогла сопоставить данные в книге продаж поставщика с данными книги покупок покупателя. Причиной такого разрыва может служить:

- Нерадивость контрагента: он не представил декларацию по НДС за аналогичный период или отразил в представленной декларации данные, не позволяющие идентифицировать счет-фактуру и сопоставить его со счетами-фактурами контрагента.

- Недобросовестность продавца: вместо фактической реализации он отразил в декларации нулевые значения.

- Невнимательность покупателя: при оформлении книги покупок допущены ошибки.

Какие существуют основания для отказа в возмещении НДС, читайте здесь.

На рисунке ниже показаны возможные причины возникновения ошибки с кодом 0000000001 и порядок составления пояснений:

В большинстве случаев код ошибки 0000000001 появится в требовании налоговиков, если вы работали с фирмами-однодневками. Именно они чаще всего представляют нулевые декларации по НДС или вообще не отчитываются в налоговые органы.

Пример составления пояснений к декларации по НДС от КонсультантПлюс:

Организация «Альфа» получила требование налоговой инспекции о представлении пояснений по декларации по НДС за I квартал 2022 г. Требование получено в электронном виде по ТКС.

В приложении к требованию указан код ошибки «1» в разд. 8 декларации по операции покупки товаров у организации «Бета». Это значит, что инспекция нашла противоречия между данными книги покупок покупателя и сведениями из книги продаж продавца.

Бухгалтер организации «Альфа» сверил данные…

Посмотреть пример полностью можно в КонсультантПлюс, получив бесплатный пробный доступ к системе.

Код 000000002: ищем свои ошибки

Код ошибки 0000000002 в декларации по НДС означает, что в книге покупок и продаж отчитывающейся компании расходятся данные об одной и той же операции. Здесь речь идет не о нестыковках между декларациями продавца и покупателя, а о расхождениях внутри отчетности самой компании (или ИП).

Если налог сначала начисляется, а затем принимается к вычету, в книге покупок и продаж регистрируется один и тот же счет-фактура. Как это бывает на практике?

Пример 1

ООО «Альмира» (поставщик) получило предоплату от ООО «Сигма Люкс» (покупателя) и начислило с ее суммы НДС. При отгрузке продукции поставщик заявил вычет начисленного авансового НДС (п. 6 ст. 172 НК РФ). Эти две операции и сравнит АСК НДС.

Если в декларации есть вычет, но налог не начислен, система сформирует запрос с кодом ошибки 0000000002. Получив требование инспекции с таким кодом ошибки, ООО «Альмира»:

- проверяет, зарегистрирован ли авансовый счет-фактура в книге продаж;

- выявив не отраженный в книге продаж авансовый счет-фактуру, оформляет доплист к книге продаж (за период получения аванса), доплачивает налог и пени, а также представляет уточненную декларацию.

Такой же код ошибки ООО «Альмира» получит и в том случае, если авансовый НДС и начислит и примет к вычету, но при этом при регистрации счета-фактуры в книге покупок и продаж допустит погрешности.

Пример 2

ПАО «КерамзитСтрой» арендует муниципальное имущество и исполняет обязанности налогового агента по НДС. Компания ежемесячно оформляет счет-фактуру и регистрирует его в книге продаж, а также уплачивает НДС в бюджет. Затем ПАО «КерамзитСтрой» в книге покупок заявляет вычет на эту же сумму.

Если ПАО «КерамзитСтрой» ошибется при отражении счета-фактуры в книге покупок и продаж, при проверке декларации система укажет ошибку с кодом 0000000002. После получения требования о предоставлении пояснений компании необходимо следовать алгоритму, описанному в примере 1.

Что делать после получения требования, в котором указаны коды ошибок

Действия налогоплательщика в такой ситуации представлены на рисунке:

Важно помнить, что на каждом этапе существуют ограничительные сроки, пропуск которых грозит налогоплательщику (налоговому агенту по НДС) штрафами, а в некоторых случаях и блокировкой счетов.

Основные сроки представлены на рисунке:

У инспекторов есть весьма действенный и неблагоприятный для налогоплательщика инструмент, чтобы заставить его вовремя отправлять квитанцию о приеме требования, — блокировка счета (п. 3 ст. 76 НК РФ).

Когда обязательно нужна уточненная декларация при выявлении ошибок с указанными кодами

После получения из инспекции требования о представлении пояснений в связи с выявленными в декларации ошибками возникает вопрос: можно ли налогоплательщику ограничиться подачей одних только пояснений или требуется еще и уточненная декларация?

Чтобы ответить на него, нужно:

- взять из представленной в инспекцию первичной декларации показатели строк 040 и 050 раздела 1 (информацию об исчисленной сумме налога к уплате или к возмещению);

- проанализировать, как повлияло исправление ошибок на указанную в этих строках сумму налога;

- если после исправления ошибок налог к уплате в бюджет оказался занижен (сумма возмещения оказалась завышенной), в обязательном порядке требуется подача уточненной декларации.

См. также «Исправляем ошибки — уменьшение НДС в декларации».

Уточненной декларации не потребуется, если занижения налога не последовало. Но объяснения представить нужно обязательно:

- в том случае, когда вы в своей декларации никаких ошибок не обнаружили;

- когда корректировки (вызванные выявлением ошибок) не повлияли на изменение налоговой базы и итоговую сумму налога.

О правилах написания и подачи пояснений при выявлении ошибок в декларации по НДС, а также о размерах штрафов за их непредставление (или опоздание с пояснениями) мы рассказываем здесь.

Итоги

При камеральной проверке деклараций по НДС в представленных данных могут быть выявлены ошибки четырех видов. Ошибка с кодом 0000000001 обозначает налоговый разрыв между данными по одной и той же операции в декларациях контрагентов, а код ошибки 0000000002 указывает на возможные погрешности в отражении операций в книге покупок или книге продаж одного налогоплательщика. Код 0000000003 говорит о расхождениях данных об одной операции в частях 1 и 2 журнала учета счетов-фактур, а код 0000000004 может указывать на наличие ошибок при регистрации счета-фактуры. После получения от налоговиков требования о представлении пояснений необходимо разобраться в причинах появления ошибок, затем доплатить налог и пени, представить уточненную декларацию (если в результате ошибки налог к уплате оказался занижен) или ограничиться пояснениями (если налог не занижен, и вычеты контрагентов не пострадают).

При отправке декларации или расчета в налоговую службу часто происходит ошибка 0000000002, которая имеет содержание о непринятии к обработке. Такие декларации получают отказ через несколько дней. Мало кто знает, что означает ошибка «Декларация (расчет) содержит ошибки и не принята к обработке» и как ее исправить, поэтому в этой статье мы в этом разберемся.

Содержание

- Устраняем ошибку в декларации

- Техническая поддержка 1С отчетность

- Ошибка «Не идентифицирован шаблон по отношению к коду документа»

Устраняем ошибку в декларации

В первую очередь необходимо убедиться в том, что имя файла идентично с идентификатором внутри файла. В идентификаторе также не должно быть расширения .xls на окончании файла. Это очень важно и может стать ключевыми причинами появления ошибки.

Сама ошибка «Декларация (расчет) содержит ошибки и не принята к обработке» с кодом 0000000002 при отправке обозначает, что в ваших расчетах внутри документа все-таки содержатся неточности. Поэтому откройте документ и перепроверьте заново свои данные. Когда вы сделаете это и будете на сто процентов уверены, что расчеты правильны и документ не содержит никаких ошибок, значит необходимо написать в техническую поддержку письмо с просьбой о помощи.

Похожая ошибка: 0400300003 Нарушено условие обязательности присутствия элемента (атрибута) в зависимости от значения другого элемента (атрибута).

Техническая поддержка 1С отчетность

Если у вас возникли проблемы с декларацией, но в правильности своих расчетов и оформлении вы уверены, значит необходимо написать в техническую поддержку 1С отчетность. Для этого перейдите на сайт https://1c.ru/rus/support/support.htm, выберите версию программы из предложенных и перейдите на нужный раздел для решения проблемы.

Многих интересует, какие последствия будут распространены на плательщика, если декларация не предоставлена вовремя. Таким образом, если плательщик не предоставит декларацию в указанные сроки с него будет удержан штраф в размере пяти процентов от суммы, которую необходимо было уплатить, но не менее 1 тысячи рублей.

Налоговая декларация может быть предоставлена плательщиком в виде почтовых отправлений с описанным вложением, а также переслана в электронном виде по специальным каналам связи, используя личный кабинет плательщика.

Сами сроки предоставления декларации зависят от системы, в которой осуществляется налогообложение. Если была использована упрощенная система налогообложения, то плательщик обязуется уплатить налог не позже 25 числа месяца, который следует за месяцем. В нём по уведомлению была прекращена предпринимательская деятельность, к которой было применена упрощенная система.

Ошибка «Не идентифицирован шаблон по отношению к коду документа»

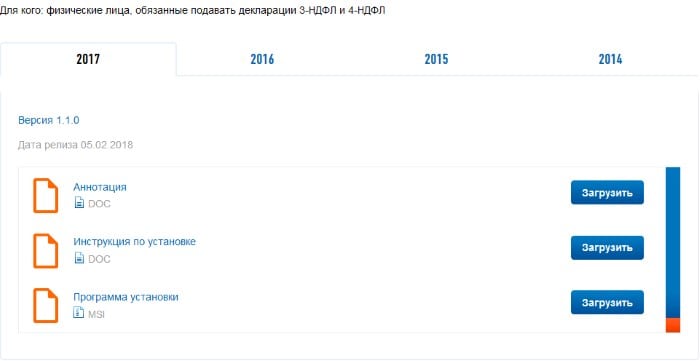

Часто у пользователей возникает еще одна ошибка помимо «Декларация (расчет) содержит ошибки и не принята к обработке», когда они пытаются отправить декларации. Здесь ситуация немного сложней из-за того, что декларация подаются за 2017 год, но используется форма из 2016.

Это происходит по причине приказа Федеральной налоговой службы, где декларации, которые заполнены по форме 2016 года имеют силу до февраля 2018 года, но некоторые учреждения ФНС самовольно перестали принимать такой отчет. Что же делать в этом случае? Необходимо немного подождать, затем создать новый отчет в обновленной версии программы. Сделать это можно после 18 февраля.

На сайте ФНС существует программа от ГНИВЦ «Декларации 2017». Она может отлично вам подойти для того, чтобы заполнять документы в автоматическом режиме по налогу доходов физических лиц. Ее можно найти, вместе с инструкциями на сайте https://www.nalog.ru/rn91/program//5961249/.

Вот мы и решили с вами ошибку 0000000002. Для получения более детальной информации посетите официальный сайт, где вы можете обратиться в техническую поддержку, а также узнать о последних новостях по поводу продукта.

Как понять уведомление ФНС об отказе: шпаргалка для бухгалтера

- Главная

- Новости

- Как понять уведомление ФНС об отказе: шпаргалка для бухгалтера

Шпаргалка по 10 самым распространенным причинам отказов

Проверив отчет, ФНС в течение следующего рабочего дня направляет компании квитанцию о приеме или уведомление об отказе. В документе пишут код ошибки и расшифровку этого кода.

Перед вами 10 самых распространенных причин отказов.

Отказ в приеме отчетности: как действовать

| Код ошибки | Что пишет ИФНС | Что это значит и что делать |

|---|---|---|

| 0400200005 | Повторная регистрация первичного документа |

Возможно, ранее вы подали документ с тем же номером корректировки. Если это так, укажите в реквизитах отчета следующий номер корректировки и отправьте снова. Если вы впервые сдавали отчет с таким номером корректировки, ошибка может быть связана с тем, что файл повторно загрузился базу данных ИФНС. Отчет в этом случае считается представленным. |

| 0400400011 | Нарушено условие равенства значения суммы страховых взносов по плательщику страховых взносов совокупной сумме страховых взносов по застрахованным лицам | Такой отказ приходит на РСВ. Убедитесь, что вы правильно заполнили в отчете строки 060, 061, 062 в Подразделе 1.1 Раздела 1 и что суммы страховых взносов в Разделе 3 соответствуют суммам в Разделе 1.. |

| 0400100001 | Не найден плательщик по ИННКПП, представленным в файле | Ошибка может появляться из-за того, что неверно указан КПП или код инспекции, куда отправлен отчет, из-за перевода организации в другую инспекцию или нестыковки в данных самой инспекции. |

| 0400400018 | Нарушено условие равенства значения базы для исчисления страховых взносов по плательщику страховых взносов совокупной сумме по застрахованным лицам |

Отказы с такой формулировкой приходят на РСВ. Причина в том, что в базе ФНС суммы в приложении 1 Раздела 1 не сходятся с суммой значений за 3 месяца из Приложения 1 и соответствующих значений по всем сотрудникам за предыдущие периоды. |

| 0400400017 | Нарушено условие равенства значения суммы выплат и иных вознаграждений, начисленных в пользу физических лиц, по плательщику страховых взносов совокупной сумме по застрахованным лицам | |

| 0100500001 | Отсутствуют сведения о доверенности в налоговом органе |

Если документ подписывал не руководитель организации, убедитесь, что вы представили в инспекцию доверенность на право подписи. Если вы уверены, что передавали доверенность, или отчет подписывал сам руководитель, воспользуйтесь инструкцией. |

| 0100200009 | Файл направлен в налоговый орган, в компетенцию которого не входит получение данной информации | Проверьте, что вы правильно указали код ИФНС, в которую был направлен документ. Если инспекция была указана верно, убедитесь, что данные заполнены правильно |

| 0400300001 | Регистрация уточненного документа без первичного | Убедитесь, что вы подавали первичный документ, налоговая его приняла и ИНН-КПП первичного и корректирующего отчета совпадают. Если отказ пришел на 6-НДФЛ, проверьте ОКТМО. Удостоверьтесь также, что правильно выбран период отчета, а организация не переводилась в другую инспекцию. |

| 0300100002 | Файл xsd-схемы не найден | Решение зависит от того, на какую форму пришел отказ. |

| 0000000002 | Декларация (расчет) содержит ошибки и не принята к обработке | Если отказ пришел на РСВ, то рекомендуем отправить его еще раз. |

Об общих ошибках в электронной отчетности, препятствующих ее приему налоговым органом

Если налоговый орган прислал уведомление об отказе в приеме файлов электронной отчетности, нужно устранить ошибки и направить отчетность повторно.

Практика показывает, что проблемы с отправкой отчетности возникают, как правило, из-за одних и тех же ошибок.

Отчетность по налогам и страховым взносам считается принятой, если налоговым органом отправлена квитанция о приеме, подписанная электронной подписью должностного лица налогового органа (как правило, руководителем налогового органа).

В противном случае направляется уведомление об отказе с указанием кода ошибки.

- К ошибкам, препятствующим приему отчетности в электронном виде, относятся:

- 0200100000 — Структура имени файла не соответствует требованиям формата

- 0300300000 — Структура файла не соответствует требованиям формата

- 0400100001 — Не найден плательщик по ИНН и КПП или ИНН, представленному в файле

- 0400200005 — Документ с указанным «Видом документа» и «Номером корректировки» уже зарегистрирован

- 0500100000 — Значение элемента отсутствует в справочнике

0200100000 — Структура имени файла не соответствует требованиям формата

Проще говоря, название файла отчетности не соответствует установленным требованиям.

Название файла отчетности формируется из структурных элементов, схематично оно должно иметь вид:

где:

R_T — префикс, обозначающий принадлежность информации файла к определенному виду. (Вид и тип информации представляются сочетанием символов (латинские буквы и цифры));

A — идентификатор получателя, которому направляется файл отчетности;

K — идентификатор конечного получателя, для которого предназначена информация из данного файла отчетности;

- Каждый из идентификаторов (A и K) имеет вид:

- для организаций — девятнадцатиразрядный код (ИНН и КПП юридического лица);

- для физических лиц — двенадцатиразрядный код (ИНН физического лица, имеющего ИНН, при отсутствии ИНН — последовательность из двенадцати нулей);

- для налоговых органов — четырехразрядный код (код налогового органа).

O — идентификатор отправителя информации, имеет вид:

- для организаций идентификатор отправителя информации представляется в виде девятнадцатиразрядного кода (ИНН и КПП юридического лица);

- для физических лиц — двенадцатиразрядный код (ИНН физического лица, имеющего ИНН. При отсутствии ИНН — последовательность из двенадцати нулей);

- для налоговых органов — четырехразрядный код (код налогового органа ).

GGGG — год формирования передаваемого файла, MM — месяц, DD — день;

N — идентификационный уникальный номер файла. (Длина — от 1 до 36 знаков. Идентификационный номер файла должен обеспечивать уникальность файла.)

Расширение имени файла должно быть xml.

Расширение имени файла может указываться как строчными, так и прописными буквами.

Таким образом, ошибки в названии файла отчетности могут быть связаны и чаще всего так и происходит, с неправильным указанием ИНН/КПП отправителя, кода налогового органа как получателя.

0300300000 — Структура файла не соответствует требованиям формата

Данная ошибка очень часто возникает в том случае, если мы отправляем отчетность по старому формату.

То есть данная форма и формат были обновлены, а наша программа формирует файлы в старом формате по неактуальной форме.

Для исправления этой ошибки нам нужно обновить свою программу подготовки отчетности и тем самым обновятся формы и их форматы.

По этой же причине может возникнуть ошибка: «Файл не соответствует xsd-схеме», с кодом: 0300300001

После исправления ошибки необходимо отправить декларацию повторно как первичную.

0400100001 — Не найден плательщик по ИНН и КПП или ИНН, представленному в файле

Данная ошибка возникает в следующих случаях:

- неправильное указание данных налогоплательщика в налоговой отчетности;

- налогоплательщик снят с учета;

- сведения о налогоплательщике отсутствуют в базе ФНС России.

Для исправления данной ошибки нам необходимо в первую очередь проверить правильность указания налогового органа в который мы отправляем файл отчетности.

Не исключено, что нам придется связаться с налоговой инспекцией, чтобы уточнить там — не был ли налогоплательщик снят с учета или переведен в другую налоговую (в связи с реорганизацией) и проверить регистрацию его в базе ФНС России.

После исправления ошибки необходимо отправить декларацию повторно как первичную.

0400200005 — Документ с указанным «Видом документа» и «Номером корректировки» уже зарегистрирован

Тоже очень распространенная ошибка, связанная, как правило, с нашей невнимательностью, когда мы пытаемся отправить уже отправленный нами ранее отчет.

Или когда при формировании уточненного файла отчетности мы забываем изменить статус отчета с «первичного» на «корректирующий».

Для исправления данной ошибки нам необходимо отправить корректирующую декларацию в электронном виде. Для этого открываем отчет и на титульном листе изменяем номер корректировки с 0 на 1.

0500100000 — Значение элемента отсутствует в справочнике

Данная ошибка возникает, как правило, из-за отсутствия обновления программного обеспечения на стороне налогового органа.

Под справочником имеется ввиду справочники СППФД/СФНД:

- СППФД — Справочнике периодов применения форматов представления в электронном виде налоговых деклараций, расчетов (уточненных налоговых деклараций, расчетов), бухгалтерской отчетности и иных документов, служащих для исчисления и уплаты налогов и сборов

- СФНД — Справочник форматов документов, используемых налоговыми органами и налогоплательщиками при реализации электронного документооборота в отношениях, регулируемых законодательством о налогах и сборах

Это ведомственные справочники ФНС России, которые используются в программном обеспечении налоговых органов для формирования, передачи и приема налоговой документации (информации) при взаимодействии налоговых органов с юридическими и физическими лицами в электронном виде.

Поскольку обновление справочников СППФД/СФНД никак от нас не зависит, то в случае возникновения такой проблемы, нам нужно будет переотправить отчеты дождавшись, если позволяет время, обновления приемников налоговых органов.

Сдача отчетности в электронном виде

В электронном виде ФНС принимает не только налоговую отчетность, но и бухгалтерскую, а также иные виды отчетов, пояснений, справок и т. д.

Датой представления отчета по ТКС или через личный кабинет налогоплательщикасчитается дата его отправки (абз. 3 п. 4 ст. 80 НК).

Также датой представления налоговой декларации (расчета) заявителем в электронной форме считается дата, зафиксированная в подтверждении даты отправки (п. 167 Административного регламента, утвержденного приказом ФНС от 08.07.2019 № ММВ-7-19/343@).

Налоговая декларация (расчет) в электронной форме считается принятой налоговой инспекцией, если заявителю поступила квитанция о приеме с усиленной квалифицированной электронной подписью, позволяющей идентифицировать соответствующую ИФНС (владельца квалифицированного сертификата).

Декларация считается не только поданной, но и принятой, если налогоплательщик получил квитанцию о приеме от своей ИФНС (п. 4 ст. 80 НК, п. 166 регламента).

Чтобы не было проблем со сдачей отчетности и можно было быстро исправить ошибки, лучше сдавать отчеты электронно через проверенные организации, которые предоставляют профессиональные услуги по сдаче электронной отчетности.

Такой компанией является Такском. Специалисты Такском помогут подключить электронную отчетность удаленно, без посещения офиса. При этом предлагается безлимитный сервис по сдаче отчетов во все подразделения Госорганов.

Почему ФНС не приняла электронный отчет?

Есть основания, по которым ФНС может не принять декларацию. Перечень таких оснований указан в п. 19 регламента, он — закрыт и не подлежит расширенному толкованию.

В частности, отчет могут не принять, если:

- отсутствуют документы, удостоверяющие личность лица, которое представляет декларацию (расчет);

- нет документов, подтверждающих полномочия лица — уполномоченного представителя заявителя на представление налоговой декларации (расчета);

- декларация (расчет) подается не по установленной форме (установленному формату);

- отчет подписан неуполномоченным лицом;

- отчет представляется в территориальный налоговый орган, в компетенцию которого не входит прием этой налоговой декларации (расчета);

- расчет по страховым взносам содержит ошибки, в том числе, если суммы одноименных показателей по всем физическим лицам не соответствуют этим же показателям в целом по плательщику страховых взносов;

- предоставляется расчет по страховым взносам, в котором указаны недостоверные персональные данные, идентифицирующие застрахованных физических лиц.

Если есть хотя бы одно из вышеперечисленных нарушений отчет не считается представленным.

Если же в отчете были другие ошибки, то ФНС формирует уведомление об уточнении сведений с указанием кода ошибки.

Ошибки в отчетах и их исправление

Перечень классификаторов (справочников), используемых в автоматизируемых информационных системах ФНС утвержден приказом ФНС от 26.08.2014 № ММВ-7-6/433@ и дополнен информацией согласно приложению № 5 к приказу ФНС от 30.12.2019 № ММВ-7-14/677@.

На данный момент в КОФО содержится более 300 наименований кодов ошибок, разберем самые распространенные.

Подписание отчета посредством ЭЦП

Самые первые ошибки возникают при подписании отчета при помощи ЭЦП. Если в этом пункте есть ошибка, то она придет под кодом 0100500001 «Отсутствуют сведения о доверенности в налоговом органе», 0100500002 «Срок действия доверенности истек» или 0100500006 «Отсутствует сообщение о доверенности».

В таком случае следует проверить подпись на соответствие.

Если отчет подписывает директор самостоятельно, то этот факт должен быть отражен в отчете, например, кодом «1». Если подпись ставит иной сотрудник по доверенности, то это тоже должно быть отражено в отчете, например, с кодом «2». При этом доверенность на право подписи предоставляется заранее в ФНС.

Документ можно направить в виде скан-копии по ТКС, но лучше узнать о способе передачи доверенности в самой ФНС. Данные о доверенности в налоговой должны полностью соответствовать данным доверенности, выданной на сотрудника в организации.

Также если доверенность была продлена или заменена — эти сведения также должны быть в ФНС.

Не найден плательщик

Также бывает, что при отправке отчета система выдает ошибку с кодом 0400100001 «Не найден плательщик по ИНН и КПП или ИНН, представленным в файле».

В данном случае нужно проверить ИНН и КПП, указанные в декларации. Путаница может возникнуть, если один бухгалтер сдает отчеты по нескольким компаниям, входящим в группу. Если ошибка была обнаружена, то её следует исправить и подать отчет заново.

Бывает и такое, что инспекция своевременно поставила компанию на учет, но не внесла сведения об этом в своей информационной базе. В этой ситуации отчетность не пройдет.

Дело даже доходит до судов. Например, в постановлении Девятого арбитражного апелляционного суда от 04.08.2016 № 09АП-32695/2016 по делу № А40-52269/2016 судья указал, что в такой ситуации привлечение налогоплательщика к ответственности за несвоевременную сдачу отчетности является неправомерным, так как налоговым органом не была обеспечена возможность для общества исполнить обязанности по сдаче декларации в электронной форме.

Вид документа уже зарегистрирован

Далее по популярности следует ошибка с кодом 0400200005 «Файл с признаком Вид документа (первичный, с признаком корректировки) уже зарегистрирован».

Это говорит о том, что в базе ФНС уже существует первичная или корректировочная декларация с таким же порядковым номером. В таком случае нужно проверить, был ли подан отчет с таким порядковым номером в ФНС ранее.

Если нет и ошибки со стороны организации не было, то весьма вероятно отчет «задвоился» со стороны ФНС. В таком случае отчет считается представленным. Но лучше дополнительно удостовериться в том, что отчет принят, например, запросив в ФНС регистрационный номер отчета.

Нарушено условие равенства

Также довольно распространенной являетсяошибка в ЕРСВ с кодом 0400400011 «Нарушено условие равенства значения суммы страховых взносов по плательщику страховых взносов совокупной сумме страховых взносов по застрахованным лицам».

Она говорит о том, что отчет не прошел контроль. Ошибка может крыться в неверном соотношении сумм, данных в отчете за текущий и предыдущие периоды, которые отражаются нарастающим итогом, в ошибках данных сотрудников, в несоответствии данным из отчетов по НДФЛ.

Сведения по указанным лицам не соответствуют сведениям в налоговой

Часто в ЕРСВ возникает ошибка с кодом 0400500003 «Сведения по указанным лицам не соответствуют (отсутствуют) сведениям, имеющимся в налоговом органе».

Это говорит о том, что личные сведения на сотрудников, данные в отчете отличаются от сведений, имеющихся в ФНС. В такой ситуации следует проверить сведения на сотрудников, которые имеются в организации и которые были занесены в отчет.

Возможно со стороны организации была опечатка, в связи с чем в отчет попали неверные сведения.

Но может получиться и так, что сотрудник сменил какие-либо данные, например, фамилию, и не сообщил об этом работодателю. В такой ситуации следует проверить еще раз все личные сведения на сотрудников, например, через базу ФНС.

Также может сложиться ситуация, когда неверные данные на сотрудника оказались именно в налоговой, а у организации ошибок нет. В этом случае следует подать сообщение в ФНС о необходимости исправления данных на сотрудника в базе.

В сервисе «Онлайн-Спринтер» компании Такском есть встроенная проверка на ошибки, что очень помогает при сдаче отчетности, в том числе ЕРСВ.

Комплекс решений для любого бизнеса

ЭДО с контрагентами, электронная отчетность, онлайн-кассы, маркировка, решения 1С, кадровый ЭДО

Оставьте заявку на подключение или консультацию

Заполните форму ниже, специалисты свяжутся с вами и предложат наши услуги по выгодным ценам: