Консолидированная отчетность — это совокупность бухгалтерских отчетов, которая характеризует деятельность группы компаний. По определению из IFRS 10 (далее — МСФО 10) группа включает материнскую организацию и ее дочерние организации, то есть контролирующую и контролируемые компании.

Основной принцип консолидированной отчетности — она составляется по нескольким компаниям, но так, будто по одному субъекту. В ней объединяются данные по активам и обязательствам, платежам и поступлениям, капиталу всех организаций группы. Это значит, что из консолидированной отчетности группы компаний можно узнать общие финансовые результаты и финансовое положение.

Отчитывайтесь за филиалы и подразделения через Контур.Экстерн

Попробовать

Составлять ее должны (ч. 1 ст. 2 Закона № 208-ФЗ):

- кредитные организации;

- страховые организации (кроме ОМС);

- негосударственные пенсионные фонды (НПФ);

- управляющие компании инвестиционных, паевых инвестиционных и НПФ;

- клиринговые организации;

- ФГУП по Перечню Правительства № 2176-р;

- АО с акциями в федеральной собственности по Перечню Правительства № 2176-р;

- прочие компании, чьи ценные бумаги допущены к организованным торгам и включены в котировальный список.

Это не все случаи. Иногда обязанность представлять консолидированную (сводную) отчетность организации следует из других федеральных законов или из учредительных документов компании.

Некоторые организации могут самостоятельно решить регулярно составлять консолидированную отчетность, например по просьбе собственника или инвестора. Это будет добровольная отчетность. В таком случае не обязательно руководствоваться положениями Закона № 208-ФЗ, достаточно соблюдать требования МСФО.

Полный комплект финансовой отчетности включает (п. 10 МСФО 1):

- отчет о финансовом положении (баланс);

- отчет о прибыли или убытке;

- отчет об изменении собственного капитала;

- отчет о движении денежных средств;

- примечание с обзором учетной политики и прочими пояснениями.

Чтобы составить отчет по группе, материнская и дочерние организации предварительно готовят собственную консолидируемую финансовую отчетность. Она должна быть составлена на одну отчетную дату и обеспечивать сопоставимость показателей (В92 МСФО 10).

Еще одно важное условие — единая учетная политика. Когда у кого-то из членов группы учетная политика отличается от используемой в консолидированной отчетности, нужно сделать корректировки (В87 МСФО 10).

Российские организации составляют консолидированную финансовую отчетность в соответствии с требованиями Закона № 208-ФЗ.

Отчетность составляется на русском языке в валюте РФ. В отчетность включается сравнительная информация хотя бы за один предшествующий год.

Готовую отчетность должен подписать руководитель организации или другое лицо, право которого прописано в учредительных документах.

Годовая консолидированная отчетность проходит обязательный аудит. Заключение аудиторской организации следует сдавать вместе с отчетностью, а также оно публикуется вместе с другими формами.

Публикация годовой отчетности обязательна. Это следует сделать в течение 30 дней после ее сдачи пользователям. Она будет считаться опубликованной после размещения в информационных системах общего пользования или СМИ, к которым есть доступ у всех заинтересованных лиц.

Организации, которые готовят отчетность добровольно, могут руководствоваться только правилами МСФО.

Чтобы узнать стандарт формирования консолидированной отчетности, следует определить степень контроля материнской организации:

- Дочерняя организация — находится под контролем материнской. Это значит, что материнская может использовать свои полномочия, чтобы контролировать размер своего дохода, например с помощью голосующих акций, полученных функций управления и пр.

- Ассоциированная организация — материнская организация оказывает на нее большое влияние за счет того, что прямо или косвенно владеет более 20 % прав голоса.

- Совместное предприятие — контроль разделяют несколько сторон и для принятия важных решений требуется единогласное согласие всех из них.

Метод приобретения. При консолидации финансовой отчетности следует придерживаться следующих правил (В86 МСФО 10):

- вся отчетность составляется на основе общей величины активов, обязательств, доходов и расходов, капитала группы компаний;

- из отчетности исключаются инвестиции материнской компании в дочерние и части капитала дочерних организаций, которые приходятся на материнскую долю;

- все движения денежных средств, активов, обязательств и капитала внутри группы не учитываются при формировании отчетности, аналогично с задолженностью, возникшей внутри группы.

При консолидации материнской и дочерней организации неконтролирующие доли участия в отчете о финансовом положении выделяются отдельно от капитала собственников материнской организации, а прибыль или убыток выделяются отдельной строкой в отчете о совокупном доходе.

Метод долевого участия. Применяется, если консолидированная отчетность готовится для ассоциированных организаций или совместных предприятий. При этом учитываются требования и МСФО 10, и МСФО 28.

Важно, что изначально инвестиции признаются по первоначальной стоимости, а затем их балансовая стоимость растет или уменьшается за счет признания доли инвестора в прибыли (убытке) после даты приобретения. Деньги, полученные от объекта инвестирования после распределения прибыли, уменьшают балансовую стоимость инвестиций.

Доля группы в ассоциированном или совместном предприятии представляет собой совокупность долей материнской и ее дочерних организаций. Другие ассоциированные организации и совместные предприятие во внимание не принимаются.

Консолидированная финансовая отчетность бывает годовая и промежуточная. Годовую составляют по итогам отчетного года, а промежуточную чаще — по итогам квартала, полугодия или другого установленного периода.

| Годовая отчетность | Промежуточная отчетность | |

|---|---|---|

| Срок сдачи |

120 дней после окончания отчетного года |

60 дней после окончания отчетного периода |

| Получатели |

Участники (акционеры, учредители) или собственники имущества организации. Центробанк РФ (только для кредитных, страховых и клиринговых организаций, а также НПФ и управляющих компаний фондов, головных организаций банковских холдингов). |

Участники (акционеры, учредители) или собственники имущества организации, если это предусмотрено учредительными документами Центробанк в установленных самим ЦБ РФ случаях |

Порядок представления консолидированной отчетности участникам или собственникам должен быть установлен в учредительных документах. А в Центробанк ее подают в соответствии с порядком, утвержденным Банком России.

Контролируйте отчетность дочерних организаций и филиалов. В Контур.Экстерне можно настроить права доступа, отслеживать работу всех пользователей и статусы отчетности по всем ИНН холдинга.

Узнать больше

Группы компаний сдают не только консолидированную, но и стандартную отчетность для организаций. Через Экстерн можно отчитываться во все контролирующие органы: ФНС, ФСС, ПФР, Росстат, РАР, РПН и другие.

ФНС регулярно ожидает декларации по соответствующему режиму налогообложения, а также отчеты по налогу на имущество, НДС, НДФЛ и другим налогам. Через Экстерн можно сдать и отчетность по сотрудникам: расчеты по взносам, СЗВ-М, СЗВ-ТД, СЗВ-СТАЖ и другие формы. Росстат также регулярно собирает статистические формы.

Кроме простой сдачи отчетов через интернет, Экстерн дает своим пользователям дополнительные возможности:

- выгрузка и отправка отчетов из 1С через специальный модуль;

- автоматическая проверка отчетности перед отправкой;

- консультации экспертов по вопросам, возникшим при заполнении;

- быстрое обновление отчетных форм в соответствии с законодательством;

- автоматическая сверка с налоговой каждую неделю;

- индивидуальный календарь отчетности и платежей;

- отслеживание статуса отчета в реальном времени;

- автоматические платежи на основе деклараций и требований;

- бесплатные вебинары и доступ к справочно-правовой системе Контура.

Отчетность группы компаний через интернет помогает тратить на подготовку меньше времени, соблюдать сроки и избегать споров с налоговой. Попробуйте все возможности Экстерна в рамках акции «Тест-драйв».

Порой консолидированную финансовую отчетность (КФО) воспринимают как некий итоговый отчет, который был получен путем сложения данных по различным показателям. Однако это не совсем корректно, поскольку принцип ее подготовки определяется не выполнением арифметических операций, а экономической сущностью бизнеса. Потребность в этом процессе возникает в результате роста бизнеса, складывания крупных бизнес-структур как итог слияний нескольких фирм или поглощений.

Консолидированная финансовая отчетность свидетельствует о прозрачности бизнеса, что необходимо для создания положительного имиджа для потенциальных инвесторов и соответствия требованиям IPO.

Наряду с этим КФО является и инструментом для управляющего звена компаний со сложной структурой, включающие в себя организации различного масштаба с различными направлениями деятельности

То есть, ее получение дает возможность управленцам в своей работе оперировать актуальными и полными сведениями, а инвесторам и акционерам «рассказывает» о делах в «сложных» компаниях с точки зрения финансового положения. Последним было бы сложно определить состояние дел компании, представляющей собой Группу (ГК)* или холдинг, по набору разобщенных отчетов, полученных от каждой из фирм.

*Группа компаний – это несколько организаций, объединенных в общую структуру для решения общих вопросов и получения взаимной выгоды от кооперирования, среди которых выделяется одна материнская компания (во владении которой находится более пятидесяти процентов акций дочерних компаний или нижнеуровневых фирм. Как раз из-за этой сложной структуры и возникает потребность в объединении данных, их составлении и представлении по единому стандарту.

Таким образом, КФО – это общая, объединенная отчетность взаимосвязанных между собой компаний, в которой итоги деятельности всех фирм представлены как итоги единого предприятия, Иначе говоря, в ней объединяется и отображается информация об активах, имеющихся обязательствах, доходов и трат главной компании и подчиненных ей нижнеуровневыми фирм. На главную компанию возложена ответственность за контроль порядка формирования отчета нижнеуровневыми организациями. Она же подготавливает и КФО, в которой содержится информация о взаимных обязательствах и требованиях. Благодаря этому складывается понимание состояния дел ГК на определенную дату и результатов деятельности за определенный период.

Автоматизация консолидированной отчетности для холдингов от экспертов 1С

Среди преимуществ КФО обычно отмечают:

- Повышение управляемости компании;

- Привлечение новых инвесторов;

- Повышение стоимости компании.

КФО включает в себя:

- Отчет о финансовых результатах, позволяющий сформировать представление об итогах деятельности фирмы на заданный отрезок времени, оценить рентабельность компании. Отчет показывает, посредством чего предприятие получило доход или убыток при помощи сопоставления. Он помогает выявить направления бизнеса, проекты и сегменты с нулевой или отрицательной рентабельностью, а также сконцентрировать внимание на том, что приносит прибыль.

- Отчет о движении денежных средств – это отчет, отражающий потоки денежных средств в компании. Он позволяет заинтересованным лицам получить информацию о том, сколько организация получила денег, сколько и на что потратила, сколько в итоге осталось. На основе этих данных можно сделать вывод о том, насколько способна фирма поддерживать свою текущую активность, а также оплачивать кредиты и развиваться.

- Бухгалтерский баланс – сведения о стоимости имущества и обязательствах фирмы. Он позволяет контролировать дебиторскую и кредиторскую задолженность, использование и распределение прибыли. Баланс дает информацию о том, что имеется в распоряжении у компании, и о том, откуда возникли убытки.

- Отчет об изменении капитала – это отчет, содержащий данные о движениях капитала и изменении нераспределенной прибыли компании.

КФО формируется по международным и российским стандартам бухгалтерского учета (РСБУ) отдельно от банковской отчетности и бухгалтерской отчетности и не предназначена для подачи в Налоговую. В стандартах дается определение самого этого понятия, и содержатся правила и основные требования по подготовке, предоставлению и публикации/раскрытию этих сведений. Методологию консолидации мы рассмотрим ниже.

Вопросы, касающиеся формирования КФО, в Российской Федерации регламентируются Федеральным законом от 27.07.2010 г. № 208-ФЗ «О КФО» и IFRS 10 «КФО».

Процесс консолидации отчетности включает в себя следующие этапы:

- разработка отчетов по всем отдельным фирмам, состоящим в ГК;

- проверка заполненных форм;

- выполнение корректировок;

- непосредственно составление КФО.

Законодательством РФ устанавливается ряд требований, относящихся к этому процессу:

- сведения подготавливаются согласно требованиям МСФО;

- КФО не исключает формирования регламентированной отчетности;

- в качестве отчетного периода выбирается календарный год;

- при необходимости может подготавливаться «проверочная» отчетность в любые другие сроки;

- формируется в отечественной валюте и на русском;

- на предоставление КФО отводится 120 дней, отсчет которых стартует с момента завершения отчетного отрезка;

- отчеты подписываются руководством;

- может быть подвержена аудиту и должна быть опубликована.

Бесплатно подберем программу 1С для автоматизации составления консолидированной отчетности

Кроме IFRS 10, В МСФО существует ряд взаимосвязанных с КФО стандартов. Они включают в себя нормы по публикации данных о существовании связанных сторон, оценки участия объекта отчетности в других бизнесах, а также содержат требования по КФО в условиях объединения бизнеса или наличии доли участия в совместно контролируемых предприятиях.

Отличия МСФО и РСБУ

- Различные подходы к определению налоговой базы;

- В РСБУ применяется один план счетов, в МСФО единый план счетов отсутствует;

- А МСФО краткосрочные финансовые инвестиции и банковские овердрафты могут быть включены в состав операционной деятельности;

- Согласно МСФО, организация может представлять денежные потоки прямым или косвенным методом, в РСБУ предусмотрен только прямой метод;

- Различные подходы к учету активов (в РСБУ не учитывается степень ликвидности активов);

- Согласно МСФО, организация может сама устанавливать отчетный период;

- Основанием для отражения данных в учете в РСБУ служит первичная документация, в МСФО – профессиональное суждение;

- В МСФО отчет о финансовых результатах содержит большее число показателей.

Цели консолидации отчетности предприятия

КФО, как и управленческая отчетность (информацию об автоматизации управленческого учета в 1С можно найти на нашем сайте), является средством коммуникации и способом предоставления заинтересованным лицам значимой информации о состоянии дел определенных компаний. Ниже приведены цели, ради достижения которых выполняется составление КФО:

- Обеспечение подотчетности (нижнеуровневые субъекты подотчетны материнской компании);

- Управление ресурсами (использование руководством финансовых ресурсов организаций для достижения стратегических целей);

- Обеспечение прозрачности (выполнение требования прозрачности и общедоступности информации);

- Управление (организация процессов управления для более качественного исполнения работниками и организациями своих функций);

- Анализ и контроль (формирование инструментов мониторинга для осуществления контроля работников и процессов).

Автоматизация консолидированной отчетности на базе 1С для оперативного прозрачного контроля

Качественные характеристики КФО

Среди качественных характеристик данных, содержащихся в КФО, можно выделить следующие:

- Понятность (для того чтобы подготовленные объединенные данные могли быть применены на практике, они должны быть понятными);

- достоверность (информация не должна содержать в себе неточности и ошибки);

- существенность (должна содержать информацию, отсутствие которой могло бы негативно сказаться на принимаемых на ее основе решениях);

- сопоставимость (информация, содержащаяся в КФО, должна давать возможность заинтересованным лицам выполнять анализ, отслеживать динамику и перспективы развития предприятия путем сравнения данных за различные отчетные периоды и на различные отчетные даты, а также данных разных компаний между собой);

- уместность (уместность информации определяется ее характером, в КФО информация должна позволять оценивать прошедшие, текущие и будущие события).

Организации, предоставляющие КФО. Кто обязан составлять консолидированную финансовую отчетность?

КФО формируют многие ГК, корпорации и холдинги, но существует решающее условие, при котором КФО вообще может формироваться – материнская компания имеет право определять решения, которые принимает нижнеуровневая. В противном случае это невозможно.

В России на законодательном уровне установлен список предприятий, обязанных формировать и предоставлять КФО. К тем, кто сдает консолидированную отчетность можно отнести:

- всевозможные НПФ;

- клиринговые компании, определяющие и учитывающие требования и обязательства по ценным бумагам;

- кредитные и страховые структуры (кроме работающих в области медицины);

- любые организации с ценными бумагами, выставленными на торги.

Представление КФО

- Сформированная КФО (как промежуточная, так и годовая) направляется собственникам, совету директоров, акционерам или учредителям, а также в ЦБРФ.

- Отчетность представляется в рублях и на русском языке. Отчетность должна быть подписана руководителем организации или другими уполномоченными лицами.

- Годовая КФО должна быть представлена в течение 120 дней после окончания отчетного периода, а промежуточная в течение 60 дней.

Особенности КФО

КФО имеет ряд отличий от бухгалтерской отчетности:

- Фиксируется информация о хозяйственной деятельности не одной компании, а нескольких;

- КФО составляется для формирования общего представления о деятельности ГК;

- Из отчетности исключаются операции между участниками ГК, в ней остаются только операции с различными внешними контрагентами;

- КФО имеет свой круг пользователей;

- При формировании КФО и бухгалтерской отчетности применяются различные техники формировании отчетов;

- Отчетность отражает сводную информации о деятельности входящих в ГК, в которой за прибыльностью и устойчивым финансовым положением одной организации могут скрываться убыток и неустойчивое положение другой;

- В КФО могут быть скрыты важные детали отдельно взятых компаний, если они относятся к различным сферам бизнеса.

Требования к КФО

К КФО предъявляется ряд требований:

- Учетная политика, применяемая управляющей компанией и нижнеуровневыми фирмами, должны быть одинаковой;

- Обязательное формирование в одинаковой валюте и на одном языке;

- Установлена единая дата предоставления отчетов нижнеуровневыми организациями в управляющую компанию;

- Подготавливается всеми членами ГК;

- Содержит достоверную информацию;

- По разработанной КФО должно быть сформировано аудиторское заключение.

Принципы консолидации финансовой отчетности

Формирование КФО основывается на следующих принципах:

- Информация о состоянии дел ГК должна быть отражена в полной мере;

- КФО должна быть составлена на ту же дату, что и отчет управляющей компании;

- Для управляющей компании и нижнеуровневых организаций должна быть использована одинаковая учетная политика;

- В отчетности должна отражаться только важная и значимая для заинтересованных лиц информация, которая будет применяться при принятии тех или иных управленческих решений;

- Отчетность должна быть понятной, объективной и прозрачной;

- Управляющей фирме требуется применять общий метод оценки при составлении консолидированного отчета.

Методы формирования консолидированной финансовой отчетности

Существует несколько методов разработки консолидированного отчета. Выбор метода осуществляет управляющей организация. Избрание того или иного метода зависит от характера деятельности предприятия и степени влияния управляющей фирмы:

|

Степень влияния |

Используемый метод |

|

> 50% акций |

Полная консолидация |

|

20%-50% акций |

Метод долевого участия |

|

˂ 20% акций |

Запись операций |

- При полной консолидации учитывается капитал только управляющей фирмы, показатели нижнеуровневых организаций суммируются полностью, осуществляется исключение внутригрупповых операций, а также осуществляется определение доли неконтролирующих акционеров.

- При консолидации методом долевого участия дивиденды от подконтрольного предприятия заменяются частью прибыли, которой владеет управляющая фирма, стоимость инвестиций материнской компании заменяется долей в чистых активах совместного или ассоциированного предприятия, а также данные подчиненных компаний не консолидируются в итоговой отчетности постатейно.

Два описанных выше метода схожи между собой: при использовании любого из них для материнской компании и контролируемой организации должна использоваться единая учетная политика, а также должна быть выбрана единая дата составления отчетности.

- При консолидации путем записи операций инвестиции отражаются по себестоимости.

Задачи руководителя, решаемые путем консолидации отчетности

КФО помогает руководству в принятии решений по управлению компаниями со сложной структурой, среди которых могут быть организации, работающие по различным направлениям деятельности. Консолидация финансовой отчетности позволяет руководителю видеть полную картину финансово-хозяйственной деятельности ГК, как если бы они все были одним предприятием, и раскрывает ему и иным заинтересованным лицам данные о финансовом положении организаций, входящих в ГК.

Бесплатный аудит бизнес-процессов для эффективной автоматизации консолидированной отчетности

Основные сложности, на которые требуется обратить внимание

КФО дает возможность руководству принимать важные управленческие решения относительно ГК, но составление КФО сопряжено с рядом сложностей, среди которых можно выделить следующие:

- Большое число организаций, входящих в ГК, их сложная и непрозрачная структура могут затруднять процесс консолидации отчетности;

- Компании, входящие в ГК, могут вести учет в различных валютах, потребуется проводить дополнительные процедуры пересчета;

- Учетные политики организаций, входящих в ГК, могут отличаться, это не позволит подготавливать КФО в автоматическом режиме, необходимо будет прибегнуть к дополнительным корректировкам;

- Даты окончания отчетного периода у различных организаций могут не совпадать;

- Если данные какой-либо нижнеуровневой организации будут предоставлены несвоевременно, возникнет задержка при подготовке итоговой КФО, информация может потерять свою актуальность и стать невостребованной на момент сдачи консолидированной отчетности;

- Из-за недостаточно хорошей подготовки персонала, готовящего отчетность, в КФО могут появиться ошибки, из-за чего данные отчетов будут недостоверными.

Пример консолидации в решениях на базе 1С

Все вышеперечисленные сложности, вызванные высокими требованиями к консолидации, может нивелировать комплексная поддержка всего цикла управления, планирования, мониторинга и анализа, то есть автоматизация финансового контура.

Автоматизированная финансовая отчетность на платформе 1С:Предприятие позволяет получить доступ к точным сведениям о доходах и расходах предприятия, заменяет трудоемкие бумажные и ручные финансовые задачи, предлагая гибкий, интегрированный и автоматизированный инструмент финансового контроля, который упрощает все сложные финансовые функции в компаниях любого масштаба, структуры и области деятельности.

Именно комплексная автоматизация Группы в части финансов на базе комплексной системы 1С:ERP Управление предприятием, программного продукта для управления корпоративными финансами 1С:Управление холдингом или с помощью специализированной разработки WA:Финансист даст возможность анализировать, интерпретировать и оперативно реагировать на данные, собранные в промежуточном режиме или итоговом.

Автоматизация консолидированной отчетности на базе WA:Финансист

Современное программное обеспечение в сочетании с эффективным внедрением и внутренним контролем гарантирует, что данные, извлекаемые из системы, будут актуальными и точными. Финансовая отчетность, подготовленная с использованием данных, полученных путем интеграции непосредственно из систем дочерних компаний или из единой для всех них системы, настроенной, например, через РИБ, предоставляет надежную информацию, необходимую для проведения эффективных аудитов, необходимых для продвижения на рынке.

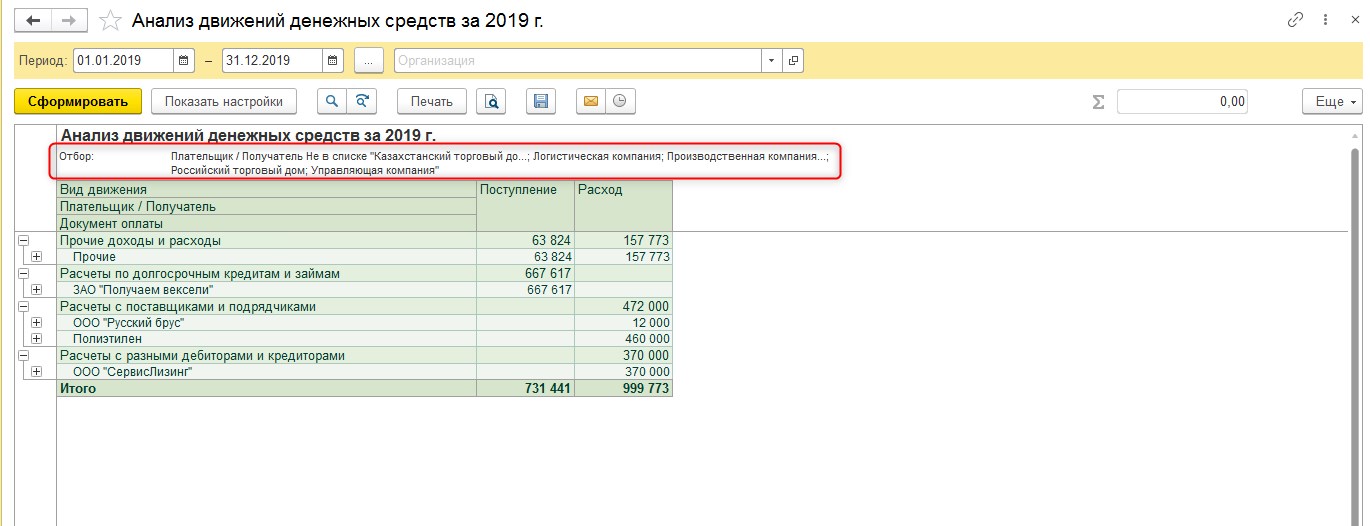

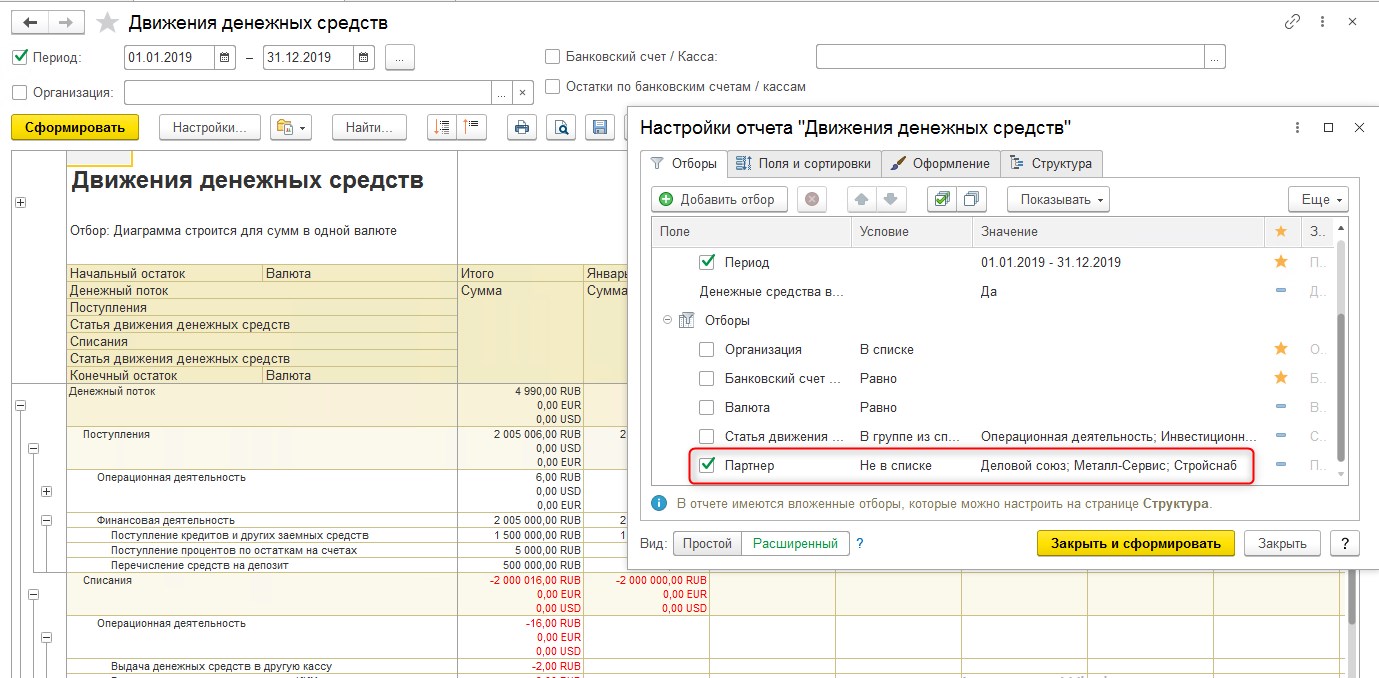

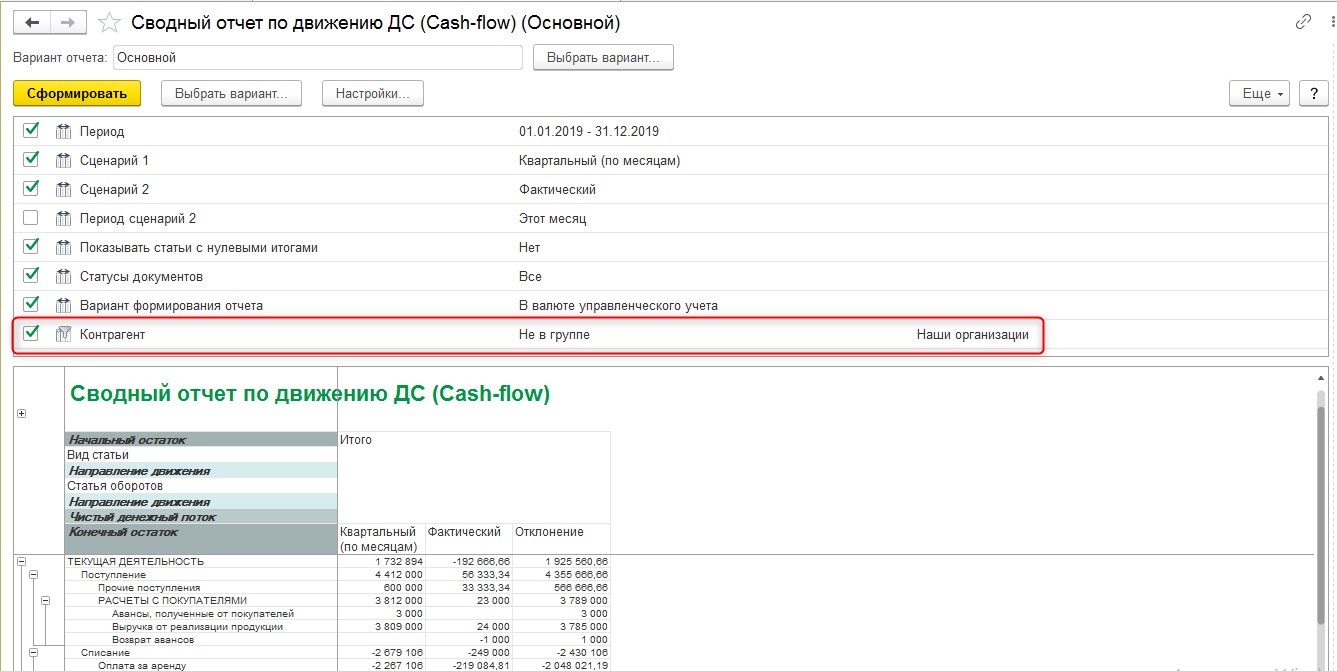

Ниже приведены краткие примеры сформированных КФО о движении денежных средств в программных продуктах 1С:ERP Управление предприятием, 1С:Управление холдингом и WA:Финансист.

Для исключения внутригрупповых оборотов между обществами с ограниченной ответственностью (ООО), являющимися «нашими организациями», используется отбор по контрагентам.

Автоматизация консолидированной отчетности на базе комплексного решения 1С:ERP

Подробно о возможностях решения 1С:Управление холдингом в части корпоративных финансов и отчетности можно также прочитать на нашем сайте.

Составление КФО является важным и трудоемким процессом. В ситуациях, когда речь идет о ГК, для получения полной картины необходимо иметь сводные данные. Консолидация отчетности позволяет крупным компаниям выполнять требования законодательства, а также предоставляет высшему руководству актуальную информацию о состоянии дел бизнеса, выраженную в финансовых показателях. Консолидация способна обеспечить подотчетность и прозрачность.

Как обеспечить достоверность показателей консолидированного баланса группы компаний?

Что нужно учитывать при исключении внутригрупповых операций между компаниями группы из показателей консолидированного баланса?

Как проверить корректность элиминации показателей активов и обязательств при формировании управленческого баланса группы компаний?

Деятельность группы компаний планируется и управляется общим бизнес-центром. Он может быть как функциональным — отдельная управляющая компания, так и организационным — учет общих результатов группы поручается одной из ее компаний. При расширении хозяйственной деятельности в группе компаний неизбежно усложняется и управленческий учет, так как предприятия группы компаний ведут хозяйственные операции не только с внешними контрагентами, но и друг с другом.

Предприятия группы взаимодействуют друг с другом по всем видам деятельности:

- операционная — реализация ТМЦ и услуг, аренда имущества, работа по агентским договорам, перевыставление затрат и т. д.

- финансовая — займы между компаниями группы, финансовые вложения в акции или векселя компаний, организация совместной деятельности.

- инвестиционная — участие в уставном капитале, приобретение основных средств, вложения в капитальное строительство и т. п.

С учетом вышеизложенного понятно, что получить корректные общие управленческие данные по группе компаний путем простого суммирования отчетных показателей всех компаний невозможно. В то же время собственникам и топ-менеджерам, принимающим управленческие решения, необходимо видеть имущественное положение и результаты деятельности всех предприятий группы именно как единого целого.

Для решения этой задачи на практике используют методику консолидации управленческой отчетности. С одной стороны, в каждой группе компаний она может разрабатываться с учетом отраслевой или функциональной специфики, с другой — должна строиться на единых принципах определения общих результатов деятельности.

Если в отчетном периоде между компаниями группы осуществлялись какие-либо хозяйственные операции, то при формировании сводного управленческого баланса ГК необходимо исключить их влияние на его показатели. Этот процесс называется элиминацией внутригрупповых оборотов и достаточно четко расписан в международном стандарте МСФО (IFRS) 10 «Консолидированная финансовая отчетность»:

- производится объединение статей активов, обязательств, капитала, доходов, расходов и потоков денежных средств материнского предприятия с аналогичными статьями его дочерних предприятий;

- производится взаимозачет (исключение) балансовой стоимости инвестиций материнского предприятия в каждое из дочерних предприятий и доли материнского предприятия в капитале каждого из дочерних предприятий;

- полностью исключаются внутригрупповые активы и обязательства, капитал, доход, расходы и потоки денежных средств, связанные с операциями между предприятиями группы (прибыль или убытки, возникающие в результате внутригрупповых операций и признанные в составе активов, таких как запасы и основные средства, исключаются полностью).

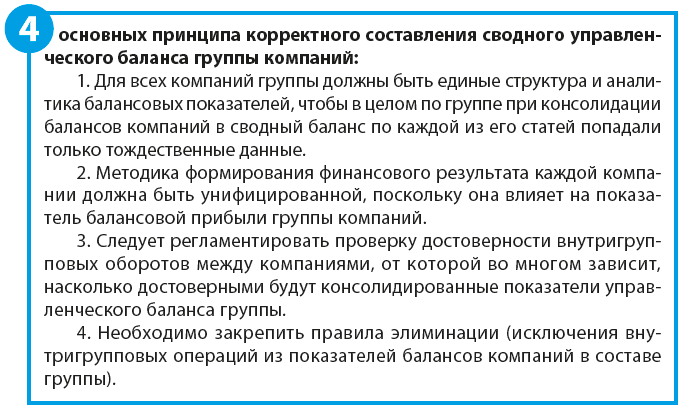

Поговорим о том, что необходимо предпринять руководителю финансовой службы управляющей компании группы для того, чтобы требования к консолидации отчетности были выполнены.

Методика консолидации управленческой отчетности группы компаний

Обеспечение единой структуры и аналитики показателей управленческих балансов компаний группы напрямую зависит от организации системы управленческого учета:

- если управленческий учет хозяйственных операций всех компаний группы ведется в единой учетной базе, то единство структуры и аналитики показателей сводного управленческого баланса группы достигается автоматически, поскольку все компании группы используют одни и те же счета управленческого учета, справочники данных и отчетные формы, а аналитика данных в разрезе отдельных компаний обеспечивается через структуру справочника «Организации»;

- если управленческий учет хозяйственных операций компаний группы ведется в отдельных, но однотипных учетных базах данных, то единства структуры и аналитики показателей сводного управленческого баланса группы можно достичь путем признания счетов управленческого учета, справочников данных и отчетных форм баланса управляющей компании группы эталонными.

В этом случае есть 2 варианта:

1) либо финансовые службы каждой компании обязаны поддерживать указанные данные в строгом соответствии с данными учетной базы управляющей компании;

2) либо корректировать данные учетной базы разрешено только управляющей компании, а все корректировки затем выгружаются в учетные базы компаний. В учетных базах компаний группы запрещено корректировать счета управленческого учета, добавлять или удалять элементы справочников и изменять отчетные формы;

- если учет хозяйственных операций компаний группы ведется не только в отдельных, но и разнотипных учетных базах, то для того чтобы обеспечить единство структуры и аналитики показателей сводного управленческого баланса группы, регламентируют уровни аналитики данных и структуру справочников учетных баз.

Например, по группе компаний утверждается единая для всех предприятий аналитика первых трех уровней данных и отчетных показателей, а последующие уровни аналитики у каждой из компаний могут содержать различный набор показателей.

В этом случае финансовая служба управляющей компании должна периодически проверять корректность данных учетных баз каждой компании группы.

Единые для всех компаний порядок расчета финансового результата, методика расчета себестоимости утверждаются регламентирующим документом группы компаний.

Для обеспечения достоверности показателей управленческого баланса группы компаний также необходимо регламентировать порядок проверки достоверности отражения в учетных базах компаний внутригрупповых оборотов. Для этого разрабатываются инструкции по встречной проверке учетных данных о хозяйственных операциях между компаниями группы.

Заключительный этап обеспечения максимальной достоверности управленческого баланса группы компаний — закрепление правил элиминации внутригрупповых операций из консолидированной отчетности группы.

Элиминация внутригрупповых операций компаний группы

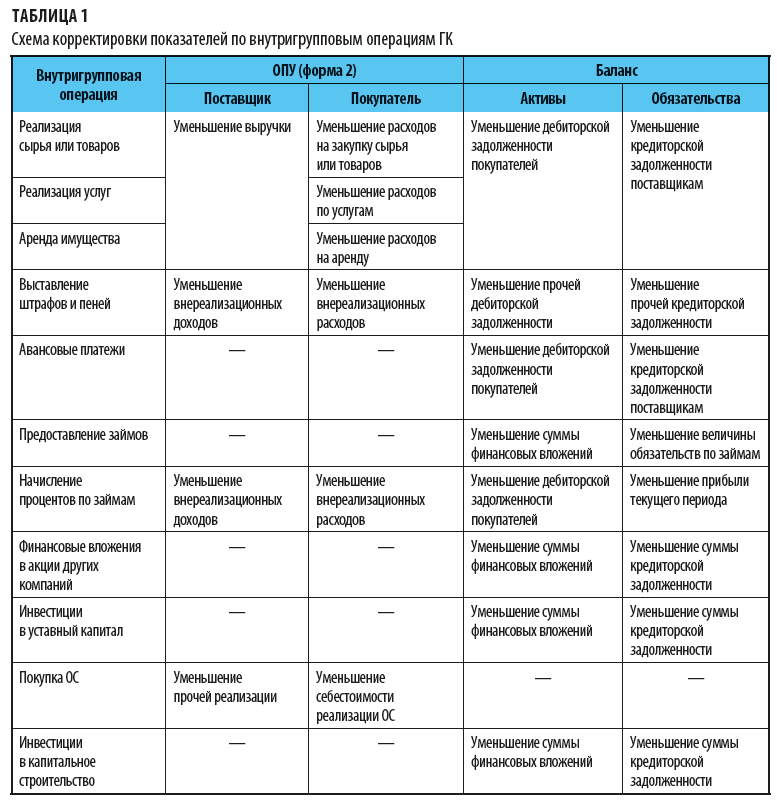

Рассмотрим особенности элиминации внутригрупповых операций между компаниями.

В соответствии с приведенной в статье классификаций видов деятельности (текущая, финансовая и инвестиционная) расположим и виды внутригрупповых операций.

Так, основными видами внутригрупповых операций являются:

в рамках текущей деятельности:

- реализация сырья или товаров одной из компаний группы другим компаниям;

- реализация услуг одной из компаний группы другим компаниям;

- предоставление имущества компании группы в аренду другим компаниям группы;

- выполнение агентских услуг одними компаниями группы для других компаний;

- выставление штрафов и пеней между компаниями группы за нарушение договорных обязательств;

- перевыставление затрат одними компаниями группы другим компаниям;

- авансы по договорам между компаниями группы;

по финансовой деятельности:

- предоставление займов компанией группы другим компаниям;

- начисление процентов за пользование займами внутри группы компаний;

- финансовые вложения одних компаний группы в акции/векселя других компаний группы;

по инвестиционной деятельности:

- инвестиции одних компаний группы в уставный капитал других компаний этой же группы;

- инвестиции одних компаний группы в приобретение основных средств у других компаний группы;

- инвестиции одних компаний группы в капитальное строительство объектов ОС у других компаний группы.

Влияние этих внутригрупповых операций на показатели управленческого баланса показаны в табл. 1.

Пример построения управленческой отчетности группы компаний (баланса и отчета о прибылях и убытках)

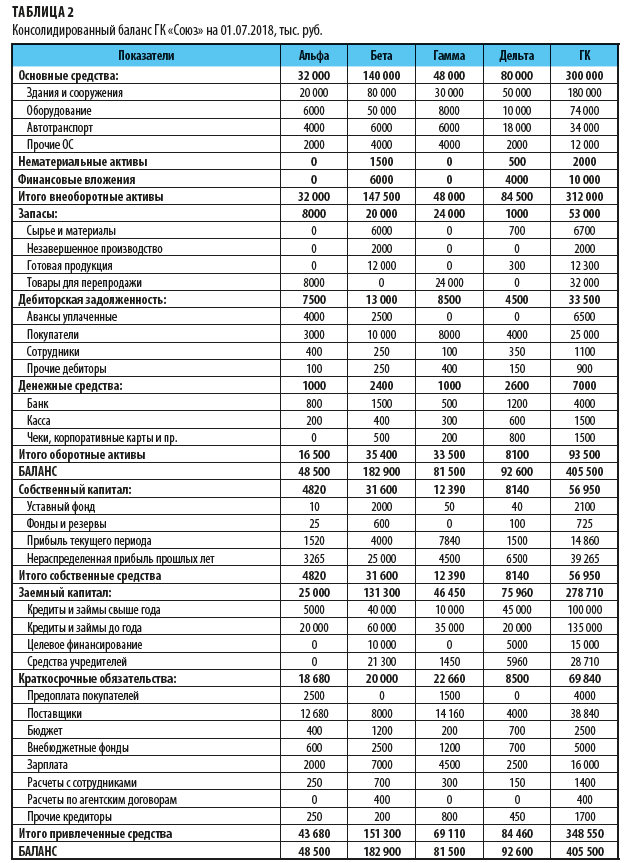

Составим управленческий баланс для группы компаний «Союз», которая включает четыре взаимосвязанные предприятия:

1. Компания «Альфа» — закупает и перепродает ТМЦ, в рамках деятельности ГК выступает поставщиком сырья для компании «Бета» и поставщиком ТМЦ для хозяйственных нужд всех компаний группы.

2. Компания «Бета» — производственное предприятие группы, выпускает хлебобулочные изделия.

3. Компания «Гамма» — сбытовое предприятие группы, реализует как продукцию компании «Бета», так и закупаемые самостоятельно товары.

4. Компания «Дельта» — сервисное предприятие группы, оказывает транспортные услуги и услуги по аренде основных средств как компаниям группы, так и внешним заказчикам. Кроме того, является управляющей компанией группы, поэтому отвечает за формирование консолидированной управленческой отчетности.

Задача руководителя финансовой группы компании «Дельта» — сформировать сводный управленческий баланс группы компаний по итогам работы за шесть месяцев 2018 г. Для этого он должен:

1) консолидировать данные управленческих балансов компаний группы;

2) проверить предоставленные данные и сверить показатели внутригрупповых операций между компаниями;

3) провести элиминацию внутригрупповых оборотов компаний;

4) и только после этого — сформировать сводный баланс группы компаний.

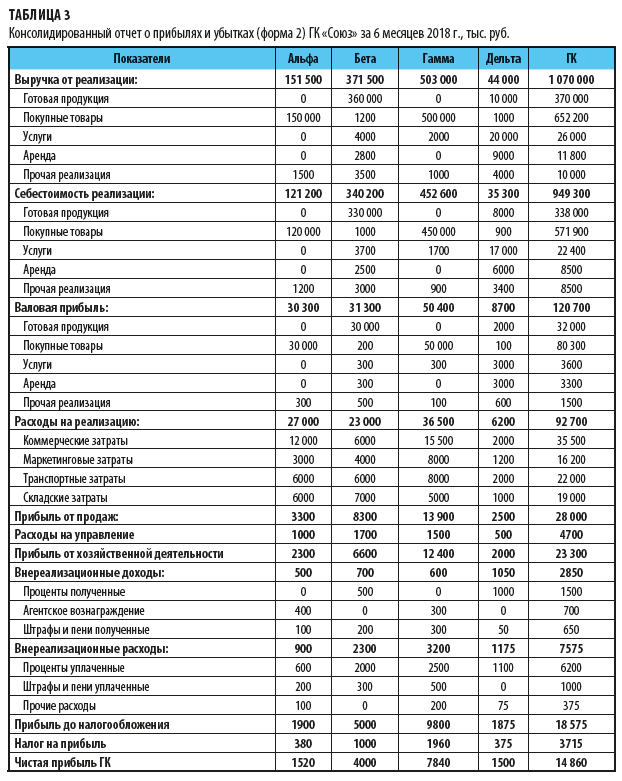

Все компании группы предоставили свою управленческую отчетность. Путем сложения ее показателей были получены консолидированный баланс и консолидированный отчет о прибылях и убытках ГК «Союз» за январь-июнь 2018 г.

Консолидированный баланс ГК по состоянию на 01.07.2108 представлен в табл. 2.

В таблице 3 показаны данные консолидированного отчета о прибылях и убытках (ОПУ; форма 2), расшифровывается показатель балансовой прибыли отчетного периода.

Как видим, итоговый показатель чистой прибыли за первые шесть месяцев 2018 г. из этого отчета соответствуют значению строки «Прибыль текущего периода» из консолидированного баланса как в целом по ГК, так и по каждой из четырех компаний. Это свидетельствует о корректности консолидированной отчетности группы.

Однако, как мы уже выяснили ранее, чтобы управленческий баланс группы компаний был корректным, из консолидированных показателей необходимо исключить:

- во-первых, внутригрупповые обороты, влияющие на финансовый результат;

- во-вторых — взаимные обязательства между компаниями группы.

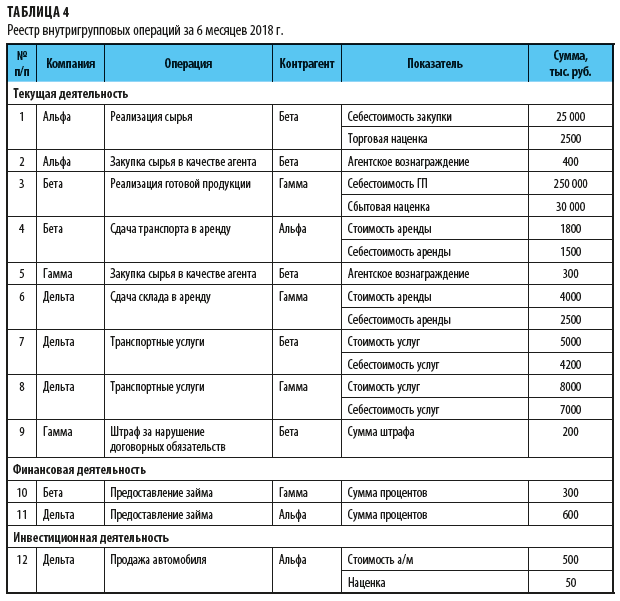

Чтобы исключить (элиминировать) внутригрупповые обороты, руководитель финансовой службы компании «Дельта» составил реестр хозяйственных операций между компаниями группы за шесть месяцев 2018 г. (табл. 4).

Из реестра следует, что внутригрупповые обороты за отчетный период имеются по всем трем видам деятельности — текущей, финансовой и инвестиционной. Соответственно, по каждой операции реестра необходимо сделать элиминацию оборотов, чтобы определить реальный финансовый результат работы группы компаний. Для этого производим следующие корректировки:

- уменьшаем сумму выручки, себестоимости и валовой прибыли компаний «Альфа» и «Бета» по операциям 1 и 3;

- уменьшаем сумму выручки по услугам, себестоимости и валовой прибыли от услуг компании «Дельта» по операциям 7 и 8;

- уменьшаем сумму выручки от аренды имущества, себестоимости и валовой прибыли аренды компаниям «Бета» и «Дельта» по операциям 4 и 6;

- уменьшаем сумму выручки от реализации ОС, себестоимости и валовой прибыли компании «Дельта» по операции 12;

- уменьшаем сумму агентских доходов компаниям «Альфа» и «Гамма», а также сумму агентских выплат компании «Бета» по операциям 2 и 5;

- уменьшаем сумму доходов по полученному штрафу компании «Гамма» и сумму расходов на уплату штрафа компании «Бета» по операции 9;

- уменьшаем суммы полученных процентов по займам компаниям «Бета» и «Дельта», а также уплаченных процентов компаниям «Альфа» и «Гамма» по операциям 10 и 11.

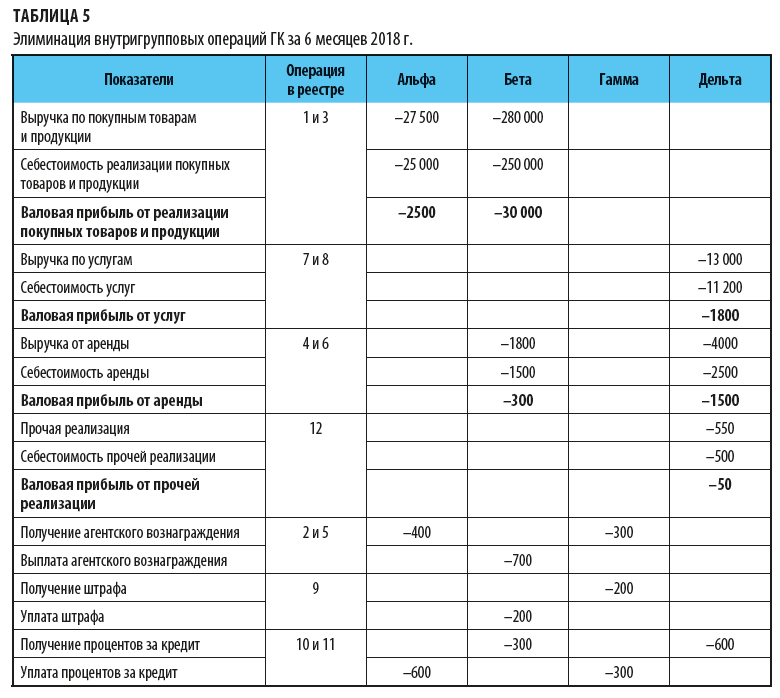

Результаты элиминации — в табл. 5.

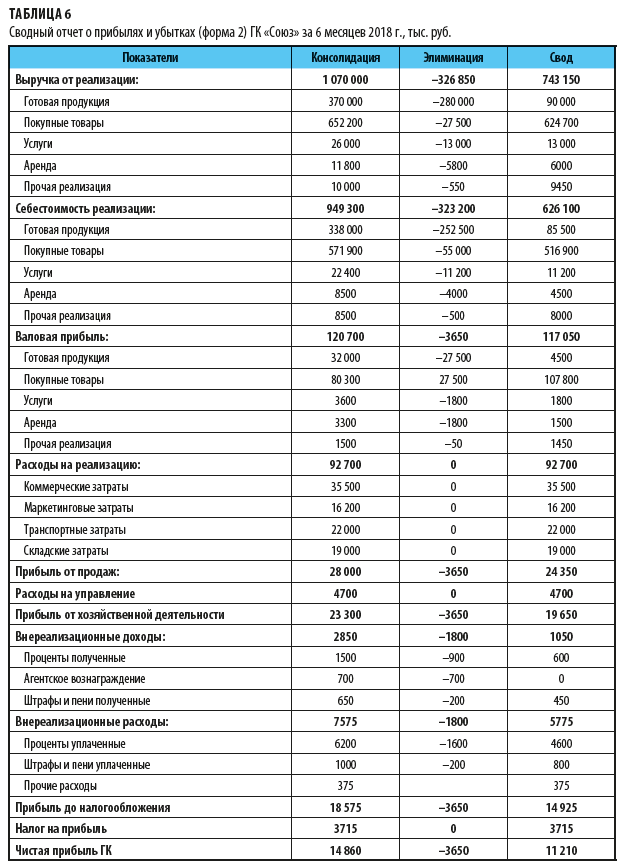

Следующий шаг составления управленческого баланса группы компаний — наложение результатов элиминации внутригрупповых оборотов на консолидированный отчет о прибылях и убытках. В результате мы получим сводный отчет ГК (табл. 6).

Обратите внимание!

По условиям примера вся произведенная компанией «Бета» за отчетный период продукция была реализована как через собственную службу сбыта (на сумму 90 000 тыс. руб.), так и через компанию «Гамма» (на сумму 280 000 тыс. руб.). Поэтому в конечном счете внутригрупповая прибыль компаний «Альфа» и «Бета» не повлияла на значение прибыли от продаж в сводном отчете (снижение при элиминации прибыли по реализации готовой продукции на 27 500 тыс. руб. компенсировалось снижением себестоимости реализации покупных товаров у компании «Гамма» на эту же сумму).

В сводном управленческом финансовом результате работы ГК «Союз» за шесть месяцев 2018 г. показатель балансовой прибыли текущего отчетного периода будет скорректирован — уменьшен на 3650 тыс. руб.

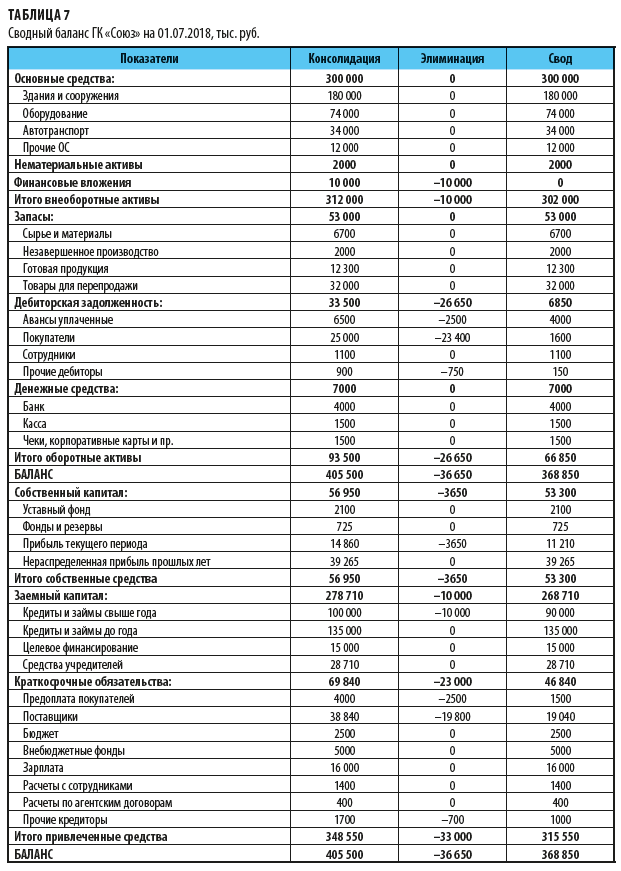

Заключительный этап работы — элиминация из консолидированного баланса ГК показателей взаимных обязательств компании группы, а именно:

- уменьшаем дебиторскую задолженность компании «Бета» по авансовым платежам компании «Альфа» на 2500 тыс. руб.;

- уменьшаем дебиторскую задолженность компании «Бета» за поставку продукции компании «Гамма» на 4600 тыс. руб.;

- уменьшаем задолженность компании «Бета» перед компанией «Гамма» по штрафам за нарушение договорных обязательств на 200 тыс. руб.;

- уменьшаем балансовую сумму финансовых вложений в займы между компаниями группы на 10 000 руб.;

- уменьшаем обязательства по займам между компаниями группы на 10 000 руб.;

- уменьшаем кредиторскую задолженность компании «Альфа» перед компанией «Бета» на сумму авансовых платежей в 2500 тыс. руб.;

- уменьшаем кредиторскую задолженность компании «Гамма» на сумму поставок от компании «Бета» в размере 4600 тыс. руб.;

- уменьшаем обязательства компании «Бета» по уплате штрафа компании «Гамма» на 200 тыс. руб.;

- уменьшаем дебиторскую задолженность компаний «Бета» и «Гамма» перед компанией «Дельта» на сумму оказанных транспортных услуг в размере 13 000 тыс. руб.;

- уменьшить дебиторскую задолженность компаний «Альфа» и «Гамма» пред компаниями «Бета» и «Дельта» по аренде имущества на 5800 тыс. руб.

- уменьшаем кредиторскую задолженность по транспортным услугам и аренде имущества на величину их себестоимости;

- уменьшить дебиторскую задолженность компании «Альфа» по приобретенному у компании «Дельта» автотранспорту на 550 тыс. руб.;

- уменьшаем кредиторскую задолженность по реализации транспортного средства на его себестоимость — 500 тыс. руб.

В итоге всех работ получаем сводный баланс ГК «Союз» (табл. 7).

Статья опубликована в журнале «Справочник экономиста» № 8, 2018.

Консолидированная отчетность организации: для чего нужна?

Консолидированная отчетность — это единая финансовая отчетность группы компаний. Правила работы с ней регламентированы международными стандартами. Расскажем, что такое консолидированная отчетность и для чего она нужна.

«Секрет» большой компании

Бизнес может состоять из группы компаний, каждая из которых является отдельным юридическим лицом и ведет самостоятельную деятельность, но все они подчиняются единому центру. При этом компании могут находиться в разных регионах страны или за рубежом. Такие группы компаний называют холдингами.

Холдинг – это структура коммерческих организаций, включающая в себя материнскую компанию и ряд более мелких дочерних компаний, которые она контролирует. При этом каждая из компаний, входящих в холдинг, самостоятельно формирует и представляет в государственные органы финансовую и бухгалтерскую отчетность.

У такой организации бизнеса есть свои преимущества. Например,создание холдинга позволяет:

-

Централизовать капитал – в зависимости от ситуации на рынке, его можно перенаправлять в разные сферы предпринимательской деятельности.

-

Привлекать квалифицированных работников производственного, управленческого и научного сектора.

-

Осуществлять согласованную с акционерами кредитную и инвестиционную политику.

-

Снизить предпринимательские риски – в рамках холдинга можно расширить ассортимент продукции и производств, что обеспечит специализацию отдельных видов деятельности и повысит конкурентоспособность.

-

Повысить эффективность налогового и финансового планирования.

-

Делиться техническим опытом и научно-исследовательскими разработками.

Но у холдингов есть и отрицательные стороны. Большинство из них зависят от вида производств и могут возникнуть в процессе предпринимательской деятельности, в частности:

-

Между дочерними компаниями не возникает конкуренции, что может спровоцировать снижение экономической эффективности холдинга в целом.

-

Сложный алгоритм принятия решений и документооборот.

-

Бюрократизация управленческого аппарата.

-

Владелец и все акционеры должны иметь большой опыт, чтобы не допустить банкротства.

Управлять холдингом сложнее, чем одной небольшой компанией. Поэтому для контроля за его деятельностью нужна особая отчетность и программное обеспечение.

Единое целое

Для получения единой информации о финансовом состоянии группы компаний нужно собрать воедино данные бухгалтерской отчетности всех компаний, входящих в холдинг. Консолидированную отчетность составляют отдельно от бухгалтерских отчетов. Ее не предоставляют в налоговые или иные органы.

Консолидированная отчетность позволяет понять и проанализировать, в каком финансовом положении находится группа компаний как единая бизнес-единица. При этом такая отчетность должна соответствовать международным стандартам. Ее предоставляют заинтересованным пользователям, чтобы привлечь их внимание и завоевать доверие.

Чтобы составить отчет по группе, материнская и дочерние компании предварительно готовят собственную финансовую отчетность, которая:

-

должна быть составлена на одну отчетную дату и обеспечивать сопоставимость показателей;

-

сформирована в рамках единой учетной политики.

В РФ составление и представление консолидированной финансовой отчетности регулируется законом от 27.07.2010 № 208-ФЗ «О консолидированной финансовой отчетности». Данный закон не распространяется на организации бюджетной сферы (п. 6 закона № 208-ФЗ) и не применяется к консолидированной (сводной) бюджетной отчетности, консолидированной в соответствии с бюджетным законодательством (п. 7 закона № 208-ФЗ).

Используйте возможности модулей «Табула» и «Консолидатор» ФинОфис для автоматизации консолидированной отчетности и сможете:

-

Настроить любые формы консолидированной отчетности.

-

Хранить нескольких вариантов отчетов.

-

Проводить план-фактный анализ.

-

Формировать произвольные отчеты.

-

Рассчитывать финансовые показатели.

-

Объединять данных в разрезе организаций, ЦФО, проектов и т. д.

Состав отчетности

Согласно п. 1 ст. 3 закона № 208-ФЗ консолидированная финансовая отчетность составляется в соответствии с МСФО. Полный комплект финансовой отчетности включает (п. 10 МСФО 1):

-

отчет о финансовом положении (баланс);

-

отчет о прибылях или убытках;

-

отчет об изменении собственного капитала;

-

отчет о движении денежных средств;

-

примечание с обзором учетной политики и прочими пояснениями.

В соответствии со ст. 2 п. 1 закона № 208-ФЗ такую отчетность обязаны составлять:

-

кредитные учреждения;

-

клиринговые компании;

-

НПФ;

-

организации, торгующие ценными бумагами;

-

страховые организации (кроме медицинской сферы);

-

управляющие компании НПФ и инвестиционных фондов, в том числе паевых;

-

другие группы компаний, список которых определяет законодательство.

Процедура консолидации финансовых отчетовсостоит из: подготовки отчетности каждой отдельной компанией группы, проведения корректировок и составления самой консолидированной отчетности. Такая процедура достаточно трудоемкая и требует специальных навыков от бухгалтеров и финансистов.

Автоматизация консолидированной отчетности с помощью модулей «Табула» и «Консолидатор» обеспечит:

-

снижение трудоемкости;

-

соблюдение сроков сдачи;

-

контроль исполнения финансовых планов;

-

свод и анализ отчетов группы компаний.

Консолидированную отчетность можно использовать и в управленческих целях для мониторинга финансового состояния группы компаний.

Когда сдавать

Консолидированная финансовая отчетность бывает годовая и промежуточная. Сроки сдачи консолидированной отчетности указаны в п. 7 ст. 4 закона № 208-ФЗ.

|

Консолидированная отчетность |

||

|

Годовая |

Промежуточная |

|

|

Срок сдачи |

120 дней после окончания отчетного года |

60 дней после окончания отчетного периода |

|

Получатели |

Участники (акционеры, учредители) или собственники имущества организации. Центробанк РФ (только для кредитных, страховых и клиринговых организаций, а также НПФ и управляющих компаний фондов, головных организаций банковских холдингов). |

Участники (акционеры, учредители) или собственники имущества организации, если это предусмотрено учредительными документами. Центробанк в установленных самим ЦБ РФ случаях |

Порядок представления консолидированной отчетности участникам или собственникам должен быть установлен в учредительных документах. А в Центробанк ее подают в соответствии с порядком, утвержденным Банком России.

Узнайте за пять минут: нужно ли вам автоматизировать управленческий учет

Сократите расходы на персонал — забирайте бесплатный чек-лист.

Подарок: 30 дней теста программы ФинОфис на вашей базе — бесплатно

Заполните форму ниже:

Для чего нужен заполненный баланс бухгалтерский: пример

Бухгалтерский баланс за 2022 год представляет собой документ, в котором обобщаются учетные бухгалтерские данные о финансовых показателях деятельности организации за определенный период.

ВНИМАНИЕ!C 2020 года бухгалтерская отчетность сдается исключительно в электронном виде всеми респондентами. Подробнее о правилах представления бух.отчетности читайте здесь. Также напомним, в 2019 году формы отчетности были обновлены.

Несмотря на то, что актуальная для РФ форма 2022 г. бухгалтерского баланса — скачать бесплатно бланк можно будет далее прямо из статьи – заполняется данными на вполне конкретные даты, сопоставление этих данных отражает их динамику во времени.

Грамотное прочтение формы бухгалтерского баланса 2022 года предоставляет достаточно широкую информацию экономического характера заинтересованному пользователю. К таким пользователям относятся, прежде всего:

- собственники организации;

- финансово-экономическая служба предприятия;

- ИФНС;

- органы госстатистики;

- банки, в которых предприятие получает кредиты;

- инвесторы;

- спонсоры;

- контрагенты, с которыми осуществляется текущее взаимодействие;

- администрации регионов деятельности предприятия.

Бухгалтерский баланс образца 2022 года, так же как и бухгалтерский баланс за 2021 год, позволяет увидеть не только конкретную финансово-экономическую ситуацию на отчетную дату, но и проанализировать ее изменение в сопоставлении с данными за прошедшие годы. А с учетом перспективных планов развития дает возможность составить прогноз деятельности предприятия и, соответственно, прогнозный бухгалтерский баланс.

Внешним пользователям, как правило, достаточно представления бухгалтерского баланса на бланке 2022 года с определенной периодичностью (месяц, квартал, год). Их может устраивать стандартная отчетная форма, которая используется для сдачи отчета в ИФНС и органы государственной статистики, но возможны варианты трансформации данных в другие похожие на бухгалтерский баланс 2022 года отчетные формы.

Для внутренних целей, главной из которых является текущий анализ деятельности и своевременное принятие мер по корректировке работы предприятия, бухгалтерский баланс – форма 1 на бланке 2022 года – может составляться с любой периодичностью и в очень широком спектре его видов.

Таким образом, значение бухгалтерского баланса выходит очень далеко за границы обычной бухотчетности, создаваемой для ИФНС. Поэтому с особым вниманием следует относиться к его заполнению и знаниям о том, как составить бухгалтерский баланс правильно.

Об общих требованиях, предъявляемых к бухгалтерской отчетности, читайте в статье «Каким требованиям должна удовлетворять бухотчетность?».

Формы, в которых возможно формирование бухгалтерского баланса

Для представления в качестве официальной отчетности бухгалтерский баланс имеет определенную форму. Для внутренних потребностей организации он может иметь множество модификаций в зависимости от назначения и от вида данных для его составления:

- данные могут браться либо на определенные даты (сальдовый баланс), либо по оборотам за период (оборотный баланс);

- исходные данные могут быть либо только учетными, либо только инвентарными, либо учетными, которые подтверждены результатами инвентаризации;

- данные могут учитываться либо с включением регулирующих статей (амортизация, резервы, наценка), либо с без них;

- баланс может составляться применительно только к одному из видов деятельности предприятия;

- баланс может иметь либо полную, либо сокращенную (упрощенную) форму;

- баланс может составляться в форме равенства между активами и суммой капитала и обязательств, а может иметь форму равенства между капиталом и разностью между активами и обязательствами;

- баланс может делаться как по одной организации, так и включать данные по нескольким предприятиям (сводные и консолидируемые бухгалтерские балансы);

- применительно к событию могут иметь место вступительный, ликвидационный, разделительный, объединительный балансы;

- баланс может быть предварительным, прогнозным, промежуточным, окончательным.

И это далеко не полный список возможных вариантов составления бухгалтерского баланса для решения организацией своих внутренних задач. Однако, основополагающие подходы к заполнению этой формы сохраняются вне зависимости от способа отражения в ней исходных данных.

Образец баланса в новой редакции с комментариями по заполнению от экспертов КонсультантПлюс вы можете скачать в справочно-правовой системе. Для этого бесплатно получите пробный демо-доступ к КонсультантПлюс:

Скачать бесплатно образец в КонсультантПлюс

Как составить бухгалтерский баланс – 2022 для ИФНС: правила и техника

Рекомендованные формы отчетности для представления в ИФНС утверждены приказом Минфина РФ от 02.07.2010 № 66н. С 2019 года применяется форма баланса в редакции приказа Минфина от 19.04.2019 № 61н.

Нововведения в ней были таковы:

- единицей измерения стали тысячи рублей, заполнять отчетность в миллионах нельзя;

- ОКВЭД заменен на ОКВЭД2;

- введена строка для указания, подлежит отчетность обязательному аудиту или нет. Если да, нужно будет указывать седения об аудиторе.

Полная форма баланса содержит весь перечень статей, которые рекомендуется выделять в соответствующих разделах баланса. Однако предприятие может исключать из этого отчета статьи, для заполнения которых у него нет данных, и, наоборот, включать в него дополнительные статьи, если это увеличит достоверность составляемой отчетности.

Полная форма имеет графу для отражения примечаний к каждой статье. Предприятие само решает, нужно ли ему использовать эту графу. Очевидно, что она становится необходимой при любом отклонении от стандартной рекомендованной формы бланка.

В сокращенной (упрощенной) форме, которую могут применять некоторые юрлица, удовлетворяющие определенным требованиям, если они сочтут возможным представление отчетности в упрощенном виде, разделение на разделы и графа для примечаний отсутствуют, а статьи объединены с целью укрупнения показателей.

О том, каким юрлицам доступно создание бухотчетности в упрощенной форме, читайте здесь.

Как заполнять бухгалтерский баланс? Основные правила, регламентирующие порядок составления бухгалтерского баланса 2022 года для целей официальной отчетности, содержатся в ПБУ 4/99, утвержденном приказом Минфина РФ от 06.07.1999 № 43н. Они сводятся к следующему:

- источником информации для составления бухгалтерского баланса служат данные бухгалтерского учета;

- учетные данные должны быть сформированы по правилам действующих ПБУ и в соответствии с принятой на предприятии учетной политикой;

Об особенностях учетной политики при применении УСН читайте в статье «Порядок ведения бухгалтерского учета при УСН».

- учетные данные должны отвечать требованиям полноты и достоверности;

- предприятие, имеющее филиалы, составляет единый баланс по организации;

- данные, отражаемые в балансе, должны быть нейтральны и коррелировать с данными предшествующих периодов;

- выделение статей в разделах баланса осуществляется по принципу существенности;

- отчетным периодом для бухгалтерского баланса является календарный год;

- активы и обязательства, отражаемые в балансе, должны подразделяться на краткосрочные и долгосрочные (существующие менее и более 12 месяцев соответственно);

- зачет между статьями активов и пассивов не делается, если он не предусмотрен ПБУ;

- имущество оценивается по «чистой» стоимости (за вычетом регулирующих статей);

- учетные данные годового отчета должны быть подтверждены инвентаризацией.

В каких случаях допускается отклонение от вышеупомянутых правил, предусмотренных ПБУ 4/99, узнайте в экспертном мнении КонсультантПлюс, получив пробный доступ к системе бесплатно.

Что значит аббревиатура ТЗР (расшифровка) и прочие

Далее в статье часто будут упоминаться аббревиатуры, которые часто используются в бухучете. Но новички могут испытывать трудности с их расшифровкой, поэтому мы приведем полное название таких сокращений:

- ТЗР — транспортно-заготовительные расходы.

- ОС — основные средства.

- НИОКР — научно-исследовательские и опытно-конструкторские работы.

- НМА — нематериальные активы.

- НЗП — незавершенное производство.

- РБП — расходы будущих периодов.

- ТМЦ — товарно-материальные ценности.

- ФСС — фонд социального страхования.

Общие правила заполнения бухбаланса

Заполнение бухгалтерского баланса происходит на основании информации об остатках на счетах бухучета на отчетную дату. Эти остатки отражаются в балансе в соответствии с задачами, поставленными перед конкретным отчетом.

Как сделать бухгалтерский баланс — пошаговая инструкция с примерами будет дана ниже. В отношении данных о финансовом результате (нераспределенная прибыль/непокрытый убыток) текущий бухгалтерский баланс составляется, как правило, с включением в отчетный период полного числа месяцев года, за который он формируется. Это обусловлено фактом общепринятого помесячного закрытия счетов учета финансовых результатов.

Разделение активов и обязательств на долгосрочные и краткосрочные предусмотрено структурой бухгалтерского баланса. В его активе для этого выделено 2 раздела: внеоборотные активы (долгосрочные) и оборотные активы (краткосрочные). Пассив подразделяется на три раздела, два из которых представляют собой разделы по обязательствам, разделенные по времени обращения (долгосрочные и краткосрочные). В третьем разделе пассива отражаются данные о собственном капитале, занимающие особое положение в структуре бухгалтерского баланса.

ВАЖНО! С 2022 года стали обязательными к применению новые стандарты бухгалтерского учете: ФСБУ 6/2020, ФСБУ 25/2018. Это следует учитывать при составлении бухгалтерской отчетности за 2022 год.

Отражение информации по конкретным строкам баланса имеет свои особенности. Разберемся, что важно при заполнении бухгалтерского баланса — пример с расшифровкой:

- данные по стоимости ОС (в том числе предназначенных для сдачи в аренду) и НМА показываются, как правило, за вычетом амортизации;

- информация по НИОКР, материальным и нематериальным поисковым активам заполняется только при наличии таких активов, при этом поисковые активы отражаются за вычетом амортизации;

- данные о финансовых вложениях, представляющих собой займы выданные, денежные вложения в банки (депозиты), вклады в другие организации, в ценные бумаги, разделяются в зависимости от срока их погашения на долгосрочные и краткосрочные и показываются, соответственно, в разных разделах актива, при этом суммы отражаются за вычетом созданного резерва под обесценение финансовых вложений;

- информацию об отложенных налоговых активах и обязательствах, присутствующую в строках актива (внеоборотные активы) и пассива (долгосрочные обязательства) баланса, заполняют только те организации, которые применяют ПБУ 18/02;

- данные о запасах, включающие остатки по счетам учета материалов (с ТЗР), товаров, готовой продукции, НЗП, РБП, уменьшаются на суммы созданных резервов под обесценение ТМЦ и величину торговой наценки, если товары учитываются с ней;

- дебиторская и кредиторская задолженности, представляющие собой суммы, которые кто-либо должен предприятию и которые кому-либо должно предприятие (контрагенты, бюджет, фонды, сотрудники), показываются развернуто и отражаются, соответственно, в активе и пассиве баланса в составе краткосрочных обязательств; при этом дебиторская задолженность уменьшается на суммы созданных резервов по сомнительным долгам и данных, учтенных по другим строкам баланса (финансовые вложения);

- отражение в балансе НДС по авансам может происходить по-разному, в зависимости от принятой на предприятии учетной политики;

О вариантах отражения НДС в балансе читайте в статье «Как отражается НДС в бухгалтерском балансе?».

- денежные средства (наличные, безналичные, валютные) показываются в общей сумме за вычетом депозитов, учтенных по строкам финансовых вложений;

- сумма добавочного капитала, если она присутствует в учете, разделяется на две строки, в зависимости от того, связана ли она с переоценкой имущества;

- финансовый результат (нераспределенная прибыль или непокрытый убыток) в годовом балансе представляет собой итог деятельности за конечное число лет (после реформации баланса), а в промежуточной отчетности складывается из двух цифр (финансовый результат предшествующих лет и финансовый результат текущего периода), при этом вне зависимости от периода формирования отчетности он может быть отрицательной величиной;

О реформации бухгалтерского баланса читайте в материале «Как и когда проводить реформацию бухгалтерского баланса?».

- данные по заемным средствам разделяются на долгосрочные и краткосрочные обязательства по оставшемуся сроку их погашения и показываются в разных разделах пассива, при этом начисленные проценты по долгосрочным займам относятся в состав краткосрочной задолженности;

- в аналогичном порядке в зависимости от оставшегося срока использования на долгосрочные и краткосрочные обязательства с отражением в разных разделах пассива разделяются оценочные обязательства, которым соответствуют суммы созданных резервов предстоящих расходов;

- в данные о доходах будущих периодов дополнительно включается информация о суммах целевого финансирования;

- все разделы баланса, за исключением раздела «Капитал и резервы», имеют строку для отражения прочих активов или обязательств, предназначенную для внесения в нее данных, не нашедших себе места в иных строках соответствующего раздела, или для тех данных, которые организация решила показать обособленно.

При составлении сокращенной (упрощенной) формы баланса ряд статей, выделенных в полной форме, объединяются в статьи с новыми названиями:

- по статье «Материальные внеоборотные активы» одной суммой показывается информация об основных средствах и незавершенных капвложениях, которая в полной форме баланса разделена на 4 статьи: «Нематериальные поисковые активы», «Материальные поисковые активы», «Основные средства», «Доходные вложения в матценности»;

ВНИМАНИЕ! С отчетной кампании за 2020 год начали действовать изменения в ПБУ 18/02, 16/02, 13/2000, ФСБУ 5/2019 «Запасы».

- статья «Нематериальные, финансовые и другие внеоборотные активы» объединяет данные по стоимости НМА, НИОКР, незавершенным вложениям в НМА, сведения по долгосрочным финвложениям и по отложенным налоговым активам;

- в статье «Финансовые и другие оборотные активы» совместно приводится информация о краткосрочных финансовых вложениях, НДС по приобретенным ценностям и дебиторской задолженности;

- по статье «Капитал и резервы» объединяются сведения об уставном, добавочном и резервном капиталах, выкупленных собственных акциях, данные о переоценке имущества и о нераспределенной прибыли (непокрытом убытке);

- статья «Другие долгосрочные обязательства» совместно показывает данные по отложенным налоговым обязательствам и долгосрочным оценочным обязательствам;

- в статье «Другие краткосрочные обязательства» одной суммой показываются данные о доходах будущих периодов и о краткосрочных оценочных обязательствах.

О том, как формируются оценочные обязательства, читайте в публикации «Порядок начисления резервов в бухгалтерском учете».

О том, какие новые ФСБУ скоро вступят в силу, мы писали в статье.

Баланс бухгалтерский: как заполнить постатейно

Для заполнения статей баланса данные по остаткам, сформированным на отчетную дату, берутся с конкретных счетов бухучета. Применительно к действующей редакции плана счетов бухучета, утвержденного приказом Минфина РФ от 31.10.2000 № 94н, при заполнении полной формы бухгалтерского баланса 2022 – скачать бесплатно которую можно в нашей статье – используются остатки по следующим счетам:

- для статьи «Нематериальные активы» – итоговый остаток по счету 04 за вычетом итога по счету 05, при этом для счета 04 не учитываются данные, попадающие в строку «Результаты исследований и разработок», а для счета 05 – цифры, относящиеся к нематериальным поисковым активам;

- для статьи «Результаты исследований и разработок» выбираются данные о затратах на НИОКР, отраженные в остатке на счете 04;

- для статей «Нематериальные поисковые активы» и «Материальные поисковые активы» берутся данные о затратах на освоение природных ресурсов со счета 08 за вычетом относящейся к этим активам амортизации, учитываемой, соответственно, на счетах 02 и 05;

- для статьи «Основные средства» данные определяются как разница остатков по счетам 01 и 02 (при этом по счету 02 не учитываются цифры, относящиеся к материальным поисковым активам и доходным вложениям в материальные ценности), к которой прибавляется сумма затрат на капвложения, учтенная на счетах 07 и 08 (за исключением цифр, попавших в строки «Нематериальные поисковые активы» и «Материальные поисковые активы»);

- для статьи «Доходные вложения в матценности» берется разница между остатками по счетам 03 и 02 в отношении одних и тех же объектов;

- для статьи «Финансовые вложения» во внеоборотных активах выбираются данные о долгосрочных суммах (со сроком погашения более 12 месяцев) на счетах 55 (в отношении депозитов), 58, 73 (по займам, выданным работникам), которые уменьшаются на сумму резервов по долгосрочным вложениям (счет 59);

- для статьи «Отложенные налоговые активы» берется остаток по счету 09;

- для статьи «Запасы» сумма формируется путем сложения остатков по счетам 10, 11 (оба счета за вычетом резерва, учтенного на счете 14), 15, 16, 20, 21, 23, 28, 29, 41 (за вычетом счета 42, если учет товаров ведется с наценкой), 43, 44, 45, 46, 97;

- для статьи «Налог на добавленную стоимость по приобретенным ценностям» берется сальдо по счету 19;

- для статьи «Дебиторская задолженность» суммируются дебетовые остатки по счетам 60, 62 (оба счета за вычетом резервов, сформированных на счете 63), 66, 67, 68, 69, 70, 71, 73 (за вычетом данных, учтенных по статье «Финансовые вложения»), 75, 76;

- для статьи «Финансовые вложения (за исключением денежных эквивалентов)» в оборотных активах выбираются данные о краткосрочных суммах (со сроком погашения менее 12 месяцев) на счетах 55 (в отношении депозитов), 58, 73 (по займам, выданным работникам), которые уменьшаются на сумму резервов по краткосрочным вложениям (счет 59);

- для статьи «Денежные средства и денежные эквиваленты» сумма получается сложением остатков по счетам 50, 51, 52, 55 (за исключением депозитов), 57;

- для статьи «Уставный капитал (складочный капитал, уставный фонд, вклады товарищей)» данные берутся как сальдо по счету 80;

- для статьи «Собственные акции, выкупленные у акционеров» берется остаток по счету 81;

- для статьи «Переоценка внеоборотных активов» выбираются данные об остатках на счете 83, относящиеся к ОС и НМА.

- для статьи «Добавочный капитал (без переоценки)» данные формируются как остатки на счете 83 за вычетом данных, относящихся ОС и НМА;

- для статьи «Резервный капитал» берется остаток по счету 82;

- для статьи «Нераспределенная прибыль (непокрытый убыток)» в годовой бухгалтерский баланс попадает сальдо по счету 84, а при составлении промежуточной отчетности складываются два остатка: по счету 84 (финансовый результат предшествующих лет) и 99 (финансовый результат текущего периода отчетного года), при этом сумма может формироваться как путем сложения, так и путем вычитания;

- для статьи «Заемные средства» в разделе «Долгосрочные обязательства» из остатков на счете 67 выбирается долгосрочная (с оставшимся сроком погашения более 12 месяцев) задолженность по кредитам и займам, при этом проценты по долгосрочным заемным средствам должны быть учтены в составе краткосрочной кредиторской задолженности;

- для статьи «Отложенные налоговые обязательства» берется сальдо по счету 77;

- для статьи «Оценочные обязательства» в разделе «Долгосрочные обязательства» из остатков на счете 96 выбираются данные по долгосрочным резервам, срок использования которых превышает 12 месяцев;

- для статьи «Заемные средства» в разделе «Краткосрочные обязательства» суммируются остатки по счету 66, проценты по долгосрочным заемным средствам, учтенные в остатках на счете 67, и та задолженность по долгосрочным кредитам и займам (счет 67), которая на момент составления отчета стала краткосрочной (до ее погашения осталось менее 12 месяцев);

- для статьи «Кредиторская задолженность» суммируются кредитовые остатки по счетам 60, 62, 68, 69, 70, 71, 73, 75, 76;

- для статьи «Доходы будущих периодов» складываются остатки по счетам 86 и 98;

- для статьи «Оценочные обязательства» в разделе «Краткосрочные обязательства» из остатков на счете 96 выбираются данные по краткосрочным резервам, срок использования которых составляет менее 12 месяцев.

Для заполнения объединенных статей сокращенного баланса используются остатки по следующим счетам:

- для статьи «Материальные внеоборотные активы» определяется сумма остатков по счетам 01 и 03 за вычетом сальдо по счету 02, которая затем складывается с остатками по счетам 07 и 08, относящимися в внеоборотным активам;

- для статьи «Нематериальные, финансовые и другие внеоборотные активы» разница остатков по счетам 04 и 05 суммируется с данными о долгосрочных суммах на счетах 55 (в отношении депозитов), 58, 73 (по займам, выданным работникам), уменьшенными на сумму резервов по долгосрочным вложениям (счет 59), с остатком по счету 09 и с данными о незавершенных вложениях в НМА и НИОКР, отраженными на счете 08;

- для статьи «Финансовые и другие оборотные активы» объединяются данные по счетам 19, 55 (за вычетом долгосрочных депозитов), 58 (по краткосрочным вложениям) с уменьшением на сумму относящихся к ним резервов (счет 59), 60, 62 (оба счета за вычетом резервов, сформированных на счете 63), 66, 67, 68, 69, 70, 71, 73 (за вычетом сумм долгосрочных займов), 75, 76;

- для статьи «Капитал и резервы» определяется общая сумма остатков по счетам 80, 81, 82, 83, 84;

- для статьи «Другие долгосрочные обязательства» объединяются остатки по счетам 77 и 96 (в отношении резервов со сроком использования более 12 месяцев);

- для статьи «Другие краткосрочные обязательства» суммируются остатки по счетам 86, 96 (в отношении краткосрочных резервов) и 98.

Статьи «Запасы», «Денежные средства и денежные эквиваленты», «Долгосрочные заемные средства», «Краткосрочные заемные средства», «Кредиторская задолженность» заполняются по данным тех же счетов, что и аналогичные статьи в полной форме баланса.

Об особенностях заполнения отдельных строк бухгалтерского баланса читайте также в статье «Составляем бухгалтерский баланс».

Бухгалтерский баланс: пример заполнения по общей форме

Пример бухгалтерского баланса, заполненный специалистами, интересует многих бухгалтеров, как начинающих, так и опытных, особенно если возникает сложная ситуация.

Примеры бухгалтерского баланса с внесенными показателями можно увидеть на сайтах практически всех справочно-правовых систем. Кроме того, примером бухгалтерского баланса может служить бланк, заполняемый в автоматическом режиме бухгалтерской программой. Однако заполненный таким образом бланк формы 1 — Бухгалтерский баланс за 2022 год требует проведения его проверки. Чтобы провести такую проверку и грамотно сделать настройку его заполнения в программе, необходимо понимание всего механизма формирования бухгалтерского баланса.

Рассмотрим, как составить баланс бухгалтерский на примере, по учетным данным, финансовый результат по которым сформирован после проведения необходимых регламентных операций и реформации баланса.

Предположим, что речь идет об организации, занимающейся производством и оптовой торговлей. Особенности ее учетных данных обусловлены тем, что она:

- имеет ОС и НМА;

- осуществляет капвложения;

- имеет финансовые вложения;

- создает резервы под обесценение ТМЦ и финансовых вложений, резервы по сомнительным долгам;

- формирует резерв на выплату отпусков;

- берет кредиты в банках;

- возмещает НДС;

- получает возмещение расходов на оплату больничных листов от ФСС;

- применяет ПБУ 18/02;

- имеет прибыль за прошлые годы;

- имеет убыток по итогам работы за текущий год.

Отобразим ее учетные данные по состоянию на отчетную дату в виде таблицы с разбивкой по счетам бухучета применительно к действующей редакции плана счетов бухгалтерского учета, утвержденного приказом Минфина РФ от 31.10.2000 № 94н.

Таблица будет содержать развернутые данные по дебетовым и кредитовым остаткам, которые для простоты изложения не разбиваются по субконто и округлены до тысяч рублей без десятичных знаков.

|

Номер счета бухгалтерского учета |

Дебетовый остаток |

Кредитовый остаток |

Примечание |

|

01 |

5 274 |

— |

Основные средства |

|

02 |

— |

1 017 |

Амортизация ОС |

|

04 |

305 |

— |

Нематериальные активы |

|

05 |

— |

57 |

Амортизация НМА |

|

08 |

924 |

— |

Капитальные вложения |

|

09 |

102 |

— |

Отложенные налоговые активы |

|

10 |

1 014 |

— |

Материальные запасы |

|

14 |

— |

101 |

Резерв под обесценение материальных запасов |

|

19 |

219 |

— |

НДС по приобретенным ценностям |

|

20 |

1 714 |

— |

Незавершенное производство |

|

41 |

2 011 |

— |

Товары |

|

44 |

415 |

— |

Расходы на продажу |

|

51 |

543 |

— |

Денежные средства на расчетных счетах |

|

55 |

100 |

— |

Специальные счета. 100 – долгосрочный депозит |

|

58 |

314 |

— |

Финансовые вложения. Из них 107 – долгосрочные, 207 – краткосрочные |

|

59 |

— |

62 |

Резервы под обесценение финансовых вложений. Из них 20 – по долгосрочным, 42 – по краткосрочным |

|

60 |

907 |

10 103 |

По кредиту – задолженность перед поставщиками, по дебету – авансы, перечисленные им |

|

62 |

9 125 |

642 |

По дебету – задолженность покупателей, по кредиту – авансы, полученные от них |

|

63 |

— |

1 115 |

Резерв по сомнительной дебиторской задолженности |

|

66 |

18 |

2 019 |

Краткосрочные кредиты с процентами по ним. По дебету 18 – переплата по процентам |

|

67 |

— |

3 004 |

Долгосрочные кредиты с процентами по ним. Из них 2 342 – с оставшимся сроком погашения более 12 месяцев, 505 – с оставшимся сроком погашения менее 12 месяцев, 157 – проценты по всем долгосрочным кредитам |

|

68 |

516 |

1 327 |

Расчеты с бюджетом. По дебету – переплата по налогам и сумма НДС к возмещению, по кредиту – задолженность перед бюджетом |

|

69 |

54 |

219 |

Расчеты по страховым взносам. По дебету – переплата по ним и сумма возмещения из ФСС, по кредиту – задолженность по взносам |

|

70 |

— |

1 095 |

Расчеты с персоналом по оплате труда. Задолженность перед сотрудниками |

|

71 |

98 |

355 |

Расчеты с подотчетными лицами. По дебету – суммы, выданные под отчет, по кредиту – задолженность перед подотчетными лицами по авансовым отчетам |

|

73 |

150 |

— |

Расчеты с персоналом по прочим операциям. 150 – краткосрочный заем, выданный сотруднику |

|

76 |

129 |

1 438 |

Расчеты с прочими дебиторами и кредиторами. По дебету – проценты по выданным займам и НДС с авансов полученных, по кредиту – задолженность по претензиям покупателей и депонированная заработная плата |

|

77 |

— |

96 |

Отложенные налоговые обязательства |

|

80 |

— |

100 |

Уставный капитал |

|

82 |

— |

2 |

Резервный капитал |

|

84 |

— |

239 |

Нераспределенная прибыль |

|

96 |

— |

972 |

Резервы предстоящих расходов. 972 – резерв на оплату отпусков со сроком использования менее 12 месяцев |

|

97 |

31 |

— |

Расходы будущих периодов |

|

Итого: |

23 963 |

23 963 |

Бухгалтерский баланс предприятия, заполненный как пример образца 2022 года, будет выглядеть так.

|

Разделы бухгалтерского баланса |

Сумма на отчетную дату |

Формула расчета суммы по номерам счетов бухгалтерского учета, с которых берутся значения остатков |

|

АКТИВ |

||

|

I. ВНЕОБОРОТНЫЕ АКТИВЫ |

||

|

Нематериальные активы |

248 |

04 – 05 |

|

Основные средства |

5 181 |

01 – 02 + 08 |

|

Финансовые вложения |

187 |

55 + 58 (долгосрочные) – 59 (долгосрочные) |

|

Отложенные налоговые активы |

102 |

09 |

|

Итого по разделу I |

5 718 |

|

|

II. ОБОРОТНЫЕ АКТИВЫ |

||

|

Запасы |

5 084 |

10 – 14 + 20 + 41 + 44 + 97 |

|

Налог на добавленную стоимость |

219 |

19 |

|

Дебиторская задолженность |

9 732 |

60 + 62 – 63 + 66 + 68 + 69 + 71 + 76 |

|

Финансовые вложения |

315 |

58 (краткосрочные) – 59 (краткосрочные) + 73 |

|

Денежные средства и денежные эквиваленты |

543 |

51 |

|

Итого по разделу II |

15 893 |

|

|

БАЛАНС |

21 611 |

|

|

ПАССИВ |

||

|

III. КАПИТАЛ И РЕЗЕРВЫ |

||

|

Уставный капитал |

100 |

80 |

|

Резервный капитал |

2 |

82 |

|

Нераспределенная прибыль |

239 |

84 |

|

Итого по разделу III |

341 |

|

|

IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА |

||

|

Заемные средства |

2 342 |

67 (кредиты с оставшимся сроком погашения более 12 месяцев) |

|

Отложенные налоговые обязательства |

96 |

77 |

|

Итого по разделу IV |

2 438 |

|

|

V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА |

||

|

Заемные средства |

2 681 |

66 + 67 (кредиты с оставшимся сроком погашения менее 12 месяцев) + 67 (проценты по всем долгосрочным кредитам) |

|

Кредиторская задолженность |

15 179 |

60 + 62 + 68 + 69 +70 + 71 + 76 |

|

Оценочные обязательства |

972 |

96 |

|

Итого по разделу V |

18 832 |

|

|

БАЛАНС |

21 611 |