Возможно у Вас не установлены сертификаты Национального УЦ Минцифры России.

Ознакомиться с инструкциями по установке можно на https://www.gosuslugi.ru/crt

Либо попробуйте войти на сайт в другом браузере по ссылке https://www.sberbank.com/ru/certificates

Если ошибка повторится позвоните нам по номеру 900 или + 7495 500-55-50, если Вы за границей, и сообщите ваш Support ID

Support ID: < 3358807055241797458>

[Назад]

Когда подаете заявку на кредит, часто непонятно, какого решения ждать от банка — одобрят или нет, хватит ли суммы на желаемую покупку. Чтобы не гадать, можно заранее проверить свои шансы. Рассказываем, как это сделать с помощью сервиса «Кредитный потенциал» в приложении СберБанк Онлайн.

Что такое «Кредитный потенциал»

«Кредитный потенциал» — это инструмент в приложении СберБанк Онлайн и его веб-версии для компьютера и смартфона. Сервис позволяет узнать, одобрят ли вам кредитный продукт в СберБанке. С помощью «Кредитного потенциала» можно заранее посмотреть условия: доступные виды кредитов, их максимальную сумму. Сервис бесплатный, а расчет условий занимает 2–3 минуты. Оценивать свою платежеспособность можно каждые 30 дней. В течение этого срока последний результат остается актуальным и сохраняет за вами возможность получить деньги прямо на карту по известной ставке.

Рассчитать «Кредитный потенциал»

Чтобы понять, одобрит ли банк кредит, понадобится только смартфон

С чем поможет сервис

Правильно оформить заявку на кредит. Это повысит шансы на то, что нужную сумму одобрят с первого раза.

Допустим, вам не хватает 1 млн рублей на ремонт квартиры. Но сервис рассчитал, что вам могут одобрить кредит только на 600 тысяч. Если бы вы не знали о своём потенциале и сразу подали в банк заявку на 1 млн рублей, то с высокой вероятностью получили бы сумму меньше, от чего ваши планы могли пойти не по плану. А частая подача заявок на кредитные продукты ухудшает кредитную историю, и в следующий раз получить одобрение было бы сложнее.

Проверить свои долговые обязательства. Иногда даже после погашения долга он все еще отражается в кредитной истории как актуальный. Из-за этого банк видит, что у вас есть долговая нагрузка, и может не выдать новый кредит. Чтобы повысить шансы на одобрение, лучше подавать заявку, когда информация о закрытом долге обновится в бюро кредитных историй. «Кредитный потенциал» как раз и показывает статус ваших кредитов — действуют ли они или считаются выплаченными.

Некоторые заемщики знают не обо всех своих обязательствах и не понимают, почему раз за разом получают отказ в кредите. Например, если есть договор поручительства, то он тоже влияет на долговую нагрузку, даже если фактически вы по нему не платите. Такие обязательства также отображаются в сервисе.

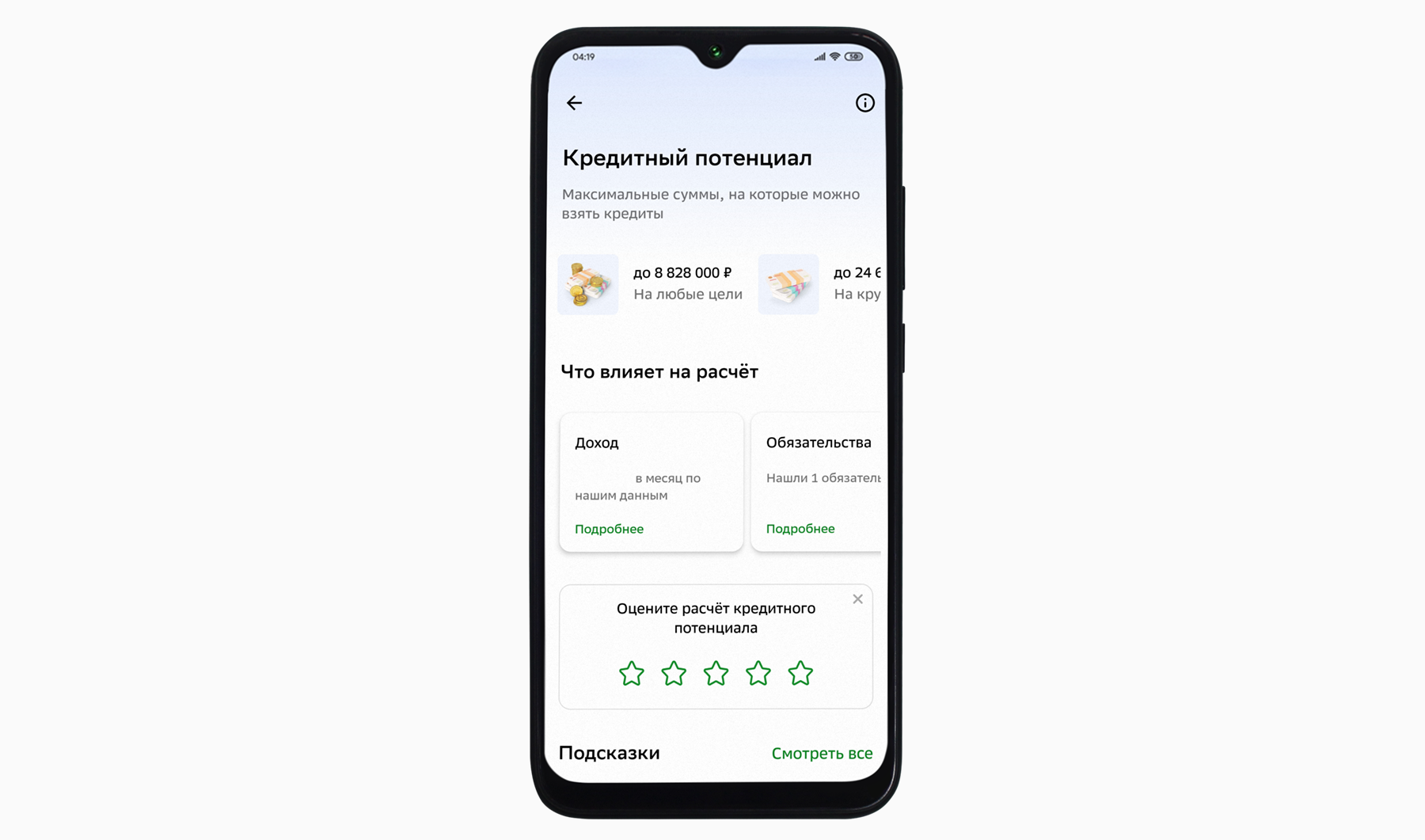

«Кредитный потенциал» показывает максимальную сумму кредита, обязательства и доход, каким его видит банк

Насколько точно сервис оценивает заемщика

«Кредитный потенциал» учитывает те же критерии, что и банк, поэтому результат будет точным. Сервис показывает, на основании чего был сделан расчет, чтобы вы могли посмотреть свои долговые обязательства, доход и другие данные и повлиять на решение. Например, если в приложении указан доход ниже реального, можно обратиться в банк и скорректировать информацию.

Факторы, от которых зависят предварительные условия:

- Кредитная история — какие суммы вы брали в прошлом, насколько быстро их погасили, допускали ли просрочки и штрафы, и как долго их не погашали.

- Текущая долговая нагрузка — кредиты в банках и микрофинансовых организациях, кредитные карты. По последним учитывается весь лимит в нагрузке, даже если из максимально доступной суммы вы потратили всего пару тысяч или вовсе не пользуетесь кредиткой.

- Уровень и источники дохода — например, менеджеру, который работает в найме, кредит одобрят с более высокой вероятностью, чем клиенту без подтвержденного дохода. Важную роль играет стаж на текущей должности: чем он больше, тем более надежным считается заемщик.

Чтобы повысить шансы на одобрение, можно закрыть кредитные карты, которыми не пользуетесь, чтобы их лимиты не учитывались при оценке, лучше это делать заранее — до важной покупки. Рефинансирование старых кредитов по новым условиям, также помогает уменьшить переплату или платеж, объединить несколько платежей в один, и тем самым снизить свою кредитную нагрузку. Еще один вариант — стать зарплатным клиентом банка.

Как пользоваться «Кредитным потенциалом»

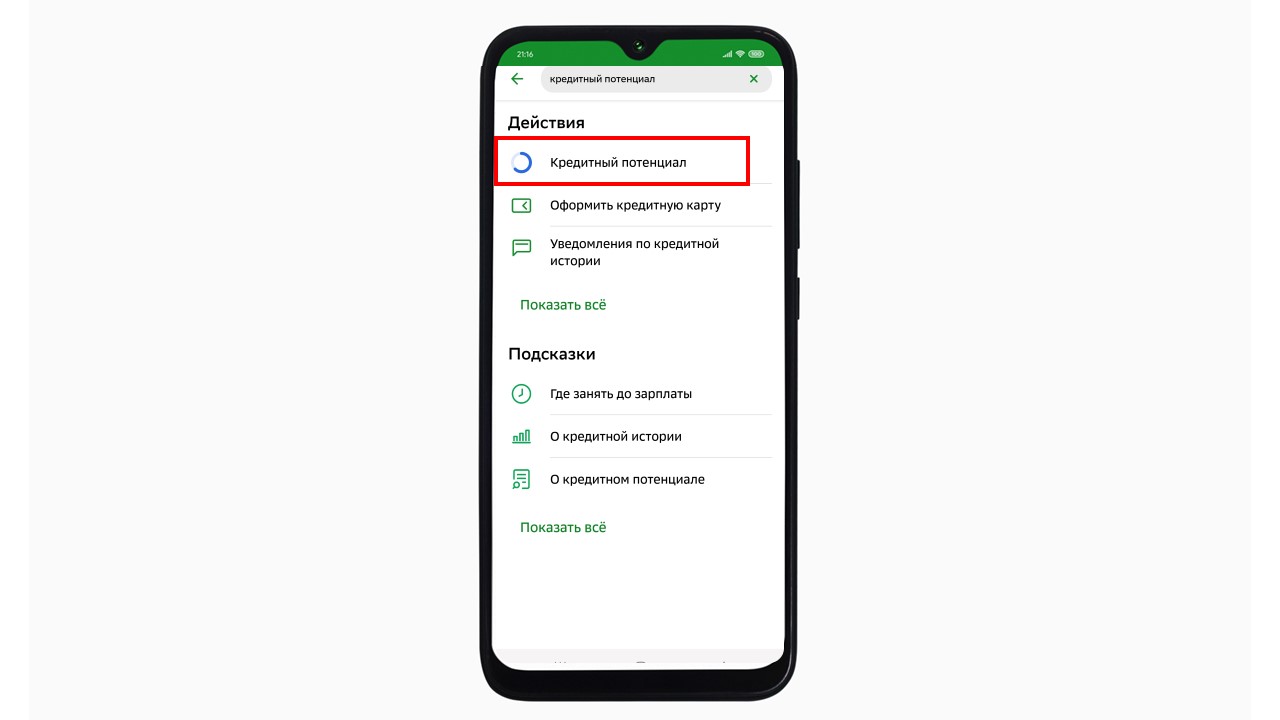

Шаг 1. Зайдите в мобильное приложение или на сайт СберБанка и наберите в строке поиска «кредитный потенциал».

Сервис «Кредитный потенциал» всегда можно найти в поиске

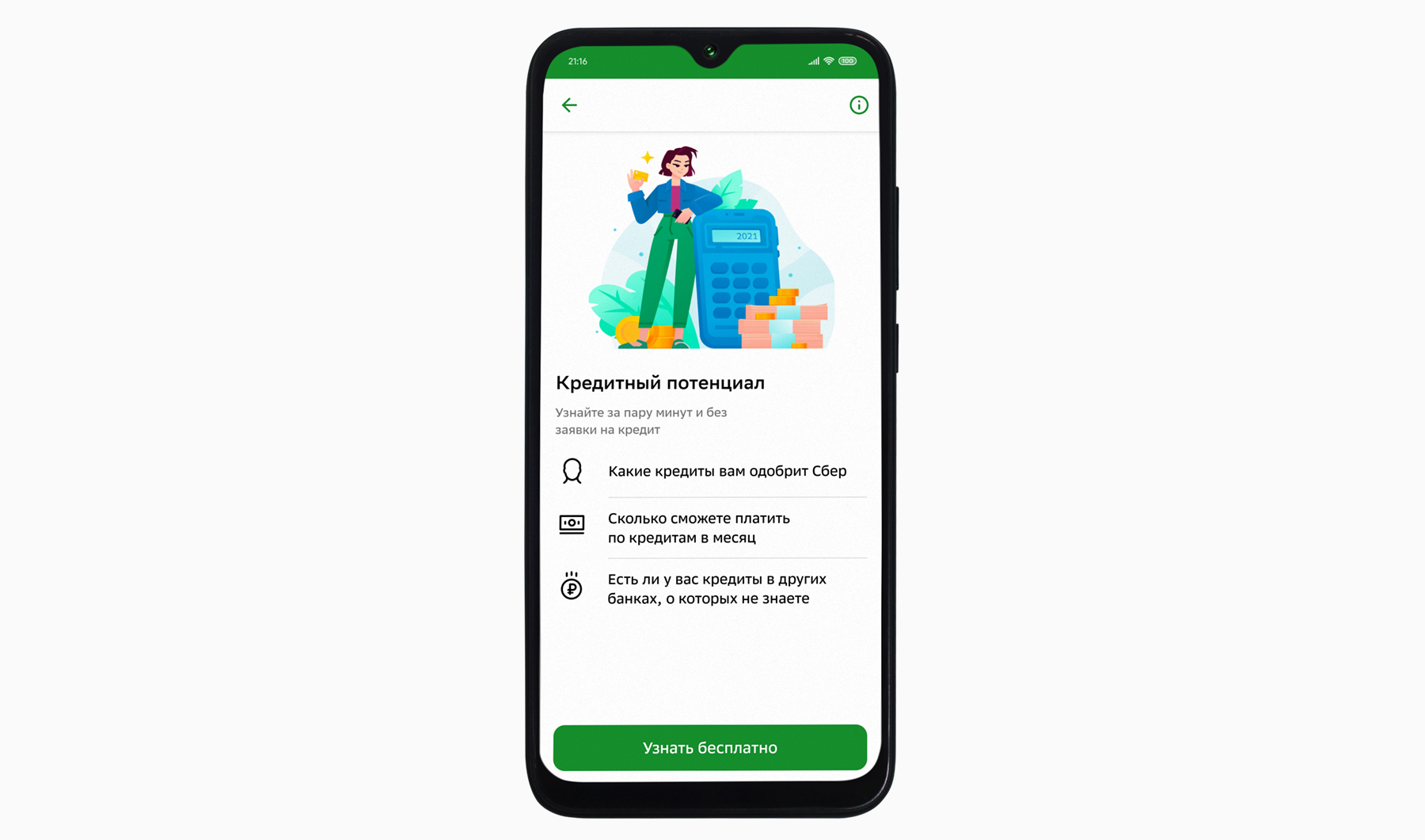

Шаг 2. Если вы пользуетесь «Кредитным потенциалом» впервые, откроется страница с описанием возможностей сервиса. Нажмите на кнопку «Узнать бесплатно».

Нажмите «Узнать бесплатно»

Шаг 3. Откроется анкета с вашими данными: именем, серией и номером паспорта, адресом регистрации и проживания, доходом. Проверьте, все ли верно. Если информация неправильная, например, уровень дохода ниже фактического, нажмите «Редактировать анкету» и введите актуальные данные.

Поставьте галочку в графе «Я соглашаюсь с условиями и подписываю заявление-анкету», чтобы сервис обработал данные. Нажмите «Подтвердить».

Проверьте анкету и поставьте галочку

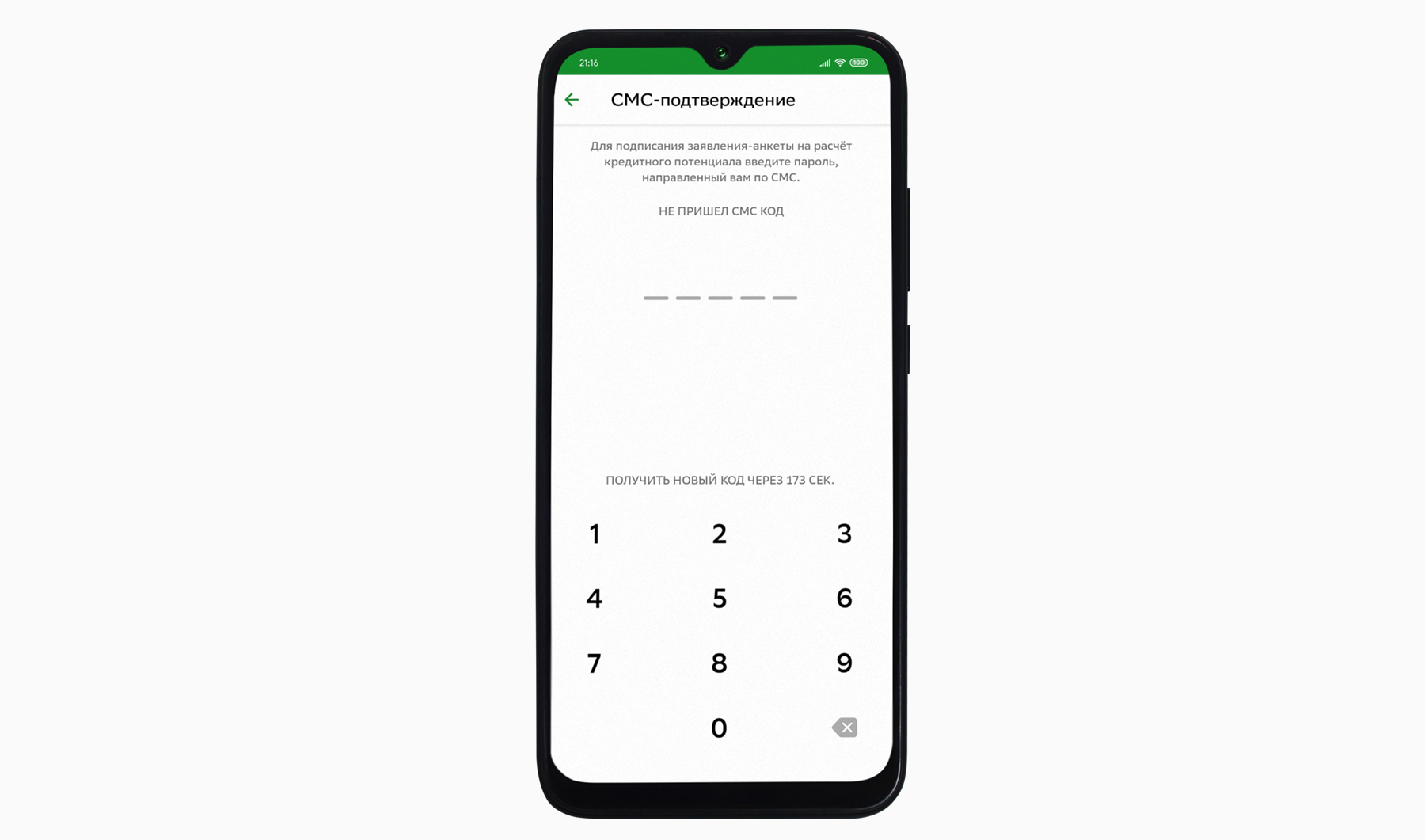

Шаг 4. Дождитесь SMS с четырехзначным кодом. Введите его, чтобы подтвердить запрос на расчет.

Сообщение придет на номер, указанный в анкете

Шаг 5. Через несколько минут вы получите SMS о завершении расчёта. Со списком доступных кредитов легко ознакомиться в приложении.

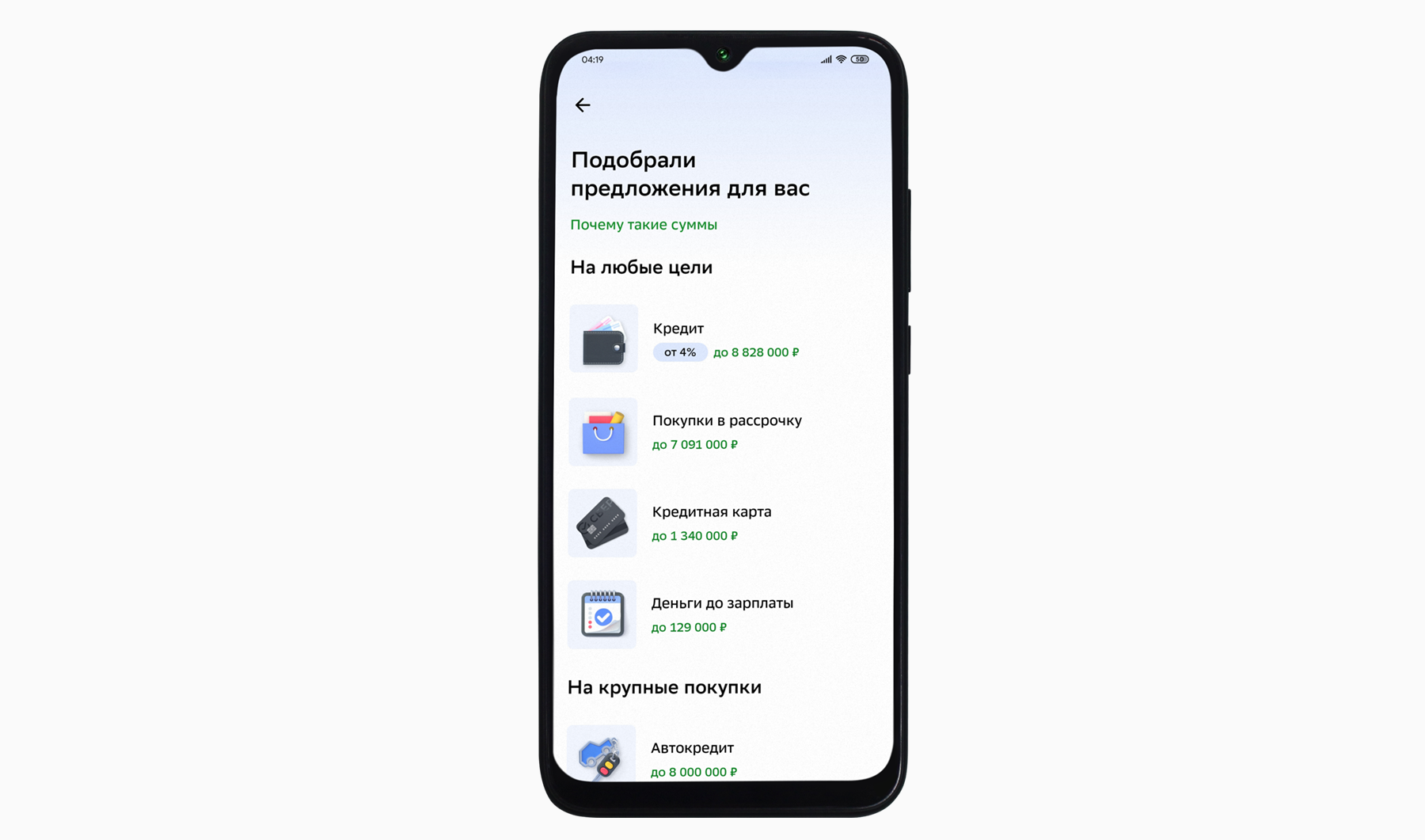

Рядом с каждым видом кредита отображается максимальная сумма, которую вам одобрят

После того как придет результат, сервис предложит сразу подать заявку на кредит, если предварительные условия вам подходят. Еще с помощью «Кредитного потенциала» можно просто отслеживать свою платежеспособность и статус текущих долгов. Например, если планируете брать кредит в будущем и хотите заранее присмотреться к условиям и определить бюджет будущей покупки.

Переходите в приложение СберБанк Онлайн, чтобы

воспользоваться «Кредитным потенциалом» и за несколько минут узнать, насколько вы надежный заемщик.

Что такое кредитный потенциал Сбербанка?

Условия предоставления услуги

Необходимые документы для оформления

Расчет кредитного потенциала Сбербанка

Срок действия кредитного потенциала

Отзывы кредитного потенциала от Сбербанк

Что такое кредитный потенциал Сбербанка?

Новый сервис банка предлагает пользователям до подачи заявки на кредит рассчитать свой кредитный потенциал (КП) и максимально возможную сумму кредита, которую он сможет обслуживать с учетом имеющейся у него задолженности. Расчет производится с учетом действующих кредитов у других кредиторов.

Сервис рассчитан для расчета потребительских кредитов и карточных продуктов. За формирование отчета плата не взимается.

Условия предоставления услуги

Воспользоваться услугой могут клиенты, зарегистрированные в интернет-банкинге компании. Ресурс предназначен для клиентов Сбербанка, желающих оформить кредит в этой кредитной организации. Расчет производится исходя из условий действующих программ в Сбербанке.

Сформировав отчет, клиент выбирает программу кредитования, вводит необходимую сумму, дополнительные параметры и подает заявку онлайн.

Необходимые документы для оформления

Чтобы получить максимально точную информацию, следует вводить только верную информацию. Отчет клиент формирует больше для себя, чем для кредитора. При подаче заявки на кредит банк проверит представленную заявку-анкету и может снизить сумму кредитования при обнаружении недостоверных сведений.

Чтобы ввести корректные сведения, перед расчетом необходимо приготовить следующие документы и сведения:

- Паспорт:

- Проверить наличие загранпаспорта, водительского удостоверения;

- Узнать адрес, ИНН, номер контактного телефона работодателя;

- Получить информацию о доходах супруга/ги, где работает;

- Вспомнить сумму ежемесячного платежа по кредитам в других банках.

Информацию по кредитам, кредитным картам, полученным в Сбербанке, программа выбирает сама. В расчет принимаются сведения с учетом установленного лимита офердрафта или лимита по кредитной карте, независимо от того, использован он или нет.

Расчет кредитного потенциала Сбербанка

Как рассчитать КП в мобильном приложении:

- Зайти в Сбербанк онлайн с мобильного устройства;

- Открыть вкладку «Кредиты»:

- В разделе «Кредитные предложения» перейти по ссылке «Кредитный потенциал»:

- Нажать «Рассчитать».

- Проверить данные, которые есть в системе: паспортные данные, фамилия, адрес регистрации и т. д. Если их нет, значит необходимо ввести.

- Ввести дополнительную информацию: сведения о занятости, образовании, доходах, трудовой стаж, семейное положение, наличие иждивенцев, совокупный доход семьи. Указывается наличие в собственности недвижимости, дорогого транспорта, ценных бумаг и т. д. Вводится дополнительный номер телефона.

- Выбрать тип кредита: потребительский или кредитная карта, желаемую сумму.

- При наличии действующих кредитов в других банках, вводится информация о ежемесячном платеже.

- Для подтверждения информации на телефон клиента приходит смс.

- Заказать расчет.

В Сбербанк онлайн расчет производится с ПК аналогично.

Отчет будет сформирован в течение 3–5 минут. Система предоставит информацию о сумме, которую пользователь сможет направлять на погашение кредита ежемесячно, исходя из совокупного дохода семьи, сумму возможного кредита.

Например:

Пользователю в соответствии с его данными может быть выдан кредит в сумме 390 тыс. руб. Он использует только 33% своего кредитного потенциала.

Что значит 100%? Если в отчете пользователь увидел, что 90–100% КП использовано, то его финансовая нагрузка максимальна, и предоставление ему нового кредита влечет за собой повышенные риски для банка. В выдаче нового займа будет отказано.

100% свободно означает, что клиент не имеет кредитных обязательств и все свои свободные финансовые ресурсы сможет направить на погашение кредита. В этом случае ему будет предложен максимально возможный лимит кредитования.

Отчет предоставляется в карточках предложений с кредитными продуктами. В зависимости от условий выдачи кредита по различным программам максимальный лимит кредитования может быть разным. Также определяется оптимальный срок кредита в соответствии со свободными финансами заемщика.

Для наглядного представления составляется цветная диаграмма, где схематически представляется текущая долговая нагрузка клиента и сколько может быть получено клиентом без ущерба для финансового положения семьи.

В качестве примера:

Клиент банка с ежемесячным доходом в 30000 руб. (не женат, без иждивенцев) имеет кредит в стороннем банке с ежемесячным платежом 5000 руб. Если максимально он может выплачивать 30% от своих доходов (показатель, рассчитываемый банком), то ежемесячно с учетом имеющихся платежей, он сможет платить 4000 руб. (30000*30% – 5000 руб.).

Обратным расчетом можно получить возможную сумму кредита в зависимости от срока и процентной ставки. Например, на срок 5 лет, под 12,0% годовых, сумма дополнительного кредита составит 180 тыс. руб.

Срок действия кредитного потенциала

Срок КП определен в 30 дней с даты расчета. Месяц дается клиенту на обдумывание, расчета необходимой суммы кредита в рамках предложенных банком вариантов. Для контроля, дата расчета указывается сверху под названием раздела.

Если клиент не воспользовался предложением в течение месяца, отчет необходимо заказывать снова.

Отзывы кредитного потенциала от Сбербанк

Поскольку предлагаемый продукт является бесплатным, отзывы о нем больше положительные, в качестве негативных – предложения по совершенствованию сервиса.

Положительными факторами являются:

- Можно узнать возможную сумму выдачи онлайн в течение нескольких минут;

- Возможная подача онлайн-заявки на кредит сразу по предложенному лимиту;

- Интерфейс сервиса простой и понятный, пользоваться услугой приятно.

Негативные:

- Расчет производится не по всем кредитным программам.

- Продукт предназначен только для будущих заемщиков Сбербанка, если данные клиента не подходят под кредитные программы банка, отчет просто не формируется.

- Система видит заинтересованность клиента в кредите, пользователю начинают поступать кредитные предложения от кредитора.

Более 33 млн клиентов «Сбера» уже получили предварительный расчет своего кредитного потенциала. Без подачи заявки на кредит они могут узнать, какую сумму получат в банке. В марте у сервиса появились новые возможности.

«Кредитный потенциал» — новый бесплатный сервис от «СберБанк Онлайн», который помогает клиентам за несколько минут узнать, одобрят ли им кредит в банке, какие займы — на какую сумму и по какой ставке — они могут получить. Расчет делается исходя из дохода, кредитной истории, текущей долговой нагрузки и еще ряда параметров.

Как правило, выяснить, сколько денег даст банк, можно лишь после подачи заявки на кредит. И реальность может не совпасть с ожиданиями. Новый сервис от «Сбера» поможет не тратить время на сбор документов, чтобы узнать о доступной сумме кредита. Клиенты «СберБанк Онлайн» могут заранее получить точный расчет своего кредитного потенциала еще до подачи заявки на кредит и спланировать будущие покупки. Воспользовавшись сервисом «Кредитный потенциал», можно без лишней суеты рассчитывать бюджет на желаемый ремонт квартиры или покупку новой машины.

Инструкция: как воспользоваться сервисом «Кредитный потенциал»

Шаг 1. Зайти в мобильное приложение или веб-версию «СберБанк Онлайн» и в поиске набрать «Кредитный потенциал». Затем нажать «Узнать бесплатно».

Шаг 2. Проверить данные анкеты, в первую очередь ФИО, паспорт, адрес регистрации, доход. Эта информация нужна банку для того, чтобы сделать точный расчет, а также оценить возможные риски. Анкету можно редактировать, например, ввести более актуальные данные о ежемесячном доходе. Информация должна быть правдивой, иначе банк может отказать в кредите.

Шаг 3. По номеру телефона придет СМС с четырехзначным кодом, который надо ввести и подтвердить запрос на расчет.

Шаг 4. Через несколько минут в «СберБанк Онлайн» будут доступны результаты расчета.

После запроса о кредитном потенциале в «СберБанк Онлайн» появится информация, есть ли у клиента текущие долги, нет ли на нем чужих кредитов и какие займы банк готов ему одобрить прямо сейчас. Например, те, кто получают на карту «Сбер» зарплату или пенсию, могут сразу увидеть свой персональный лимит по кредитной карте, потребительскому кредиту на любые цели, на покупки в рассрочку, по ипотеке или автокредиту. Там же можно увидеть доступность рефинансирования действующих кредитов. Клиент может сразу подать заявку на понравившиеся предложения. Если есть незакрытые кредиты, также можно подать заявку на новый, рассчитав кредитный потенциал. Результат зависит от совокупного объема кредитной нагрузки, а не от количества взятых кредитов.

Расчет актуален 30 дней, затем его нужно обновить. Такой срок выбран с учетом возможных изменений, влияющих на кредитный потенциал, например обновление информации в бюро кредитных историй или изменение дохода. При этом расчет всегда бесплатный, не является заявкой на кредит и ни к чему не обязывает. Его можно самостоятельно обновлять раз в месяц, чтобы отслеживать свои кредитные возможности в конкретный момент. Данные автоматически обновляются, если человек откликается на предложение банка и оформляет кредит.

Банк уже сделал предварительный расчет кредитного потенциала для 33 млн клиентов. Они в любой момент могут зайти в банковское приложение и увидеть, какие финансовые возможности может предложить «Сбер» персонально им.

В марте 2023 года «Сбер» расширил возможности сервиса. Теперь клиенты банка могут не только за пару минут получить информацию о доступных им кредитных условиях, но и узнать, как их улучшить. Это новая для российского рынка услуга, она также предоставляется бесплатно. Например, если заемщик получил отказ, подав заявку на кредит, сервис покажет, в чем именно заключается его проблема: в недостаточном подтвержденном доходе, плохой кредитной истории или чрезмерной кредитной нагрузке.

Как повысить свой кредитный потенциал

— Оформить зарплатную карту «Сбера» или привязать свою пенсию к карте Сбербанка. У таких клиентов больше возможностей и привилегий.

— Снизить лимиты кредитных карт или закрыть их. Активная кредитная карта уменьшает кредитный потенциал и снижает доступные суммы кредитов, даже если по ней нет задолженности.

— Заказать через «Сбербанк Онлайн» отчет в бюро кредитных историй (БКИ) и узнать о действующих кредитах в других банках. Если заем полностью закрыт больше месяца назад, но отображается как действующий, это значит, что на момент расчета кредитного потенциала информация в БКИ не успела обновиться. Стоит обратиться в банк, в котором был оформлен кредит, и попросить актуализировать данные в бюро.

— Рефинансировать старые кредитные обязательства: запросить у банка кредит на более крупную сумму, объединить платежи и уменьшить переплату.

— Частично или полностью погасить текущие кредиты досрочно.

Сервис «Кредитный потенциал» победил в номинации «Лучший розничный финансовый продукт» по версии Retail Finance Awards 2022 года. Чтобы им воспользоваться, достаточно зайти в «СберБанк Онлайн». Сервис «Кредитный потенциал» покажет, какие кредиты и на какие суммы могут быть одобрены банком прямо сейчас.

Реклама. ПАО Сбербанк, sberbank.ru

Вы уверены, что можете получить деньги в банке?

Чтобы узнать ответ, придется заполнить заявку на кредит, собрать документы и обратиться в кредитное учреждение. А затем еще день-два ждать ответа от менеджера. Сбербанк решил упростить процедуру и придумал сервис, который даст ответ на вопрос за 15-20 минут. Банк создал необычный сервис — «Кредитный потенциал» в Сбербанк Онлайн. Мы протестировали приложение и готовы подробно рассказать о его работе.

Что такое кредитный потенциал Сбербанка простыми словами?

Это программа, которая помогает узнать:

- можно ли взять кредит в Сбербанке;

- если можно, то на каких условиях.

Кредитный потенциал — это информация о том, можно ли клиенту получить банковские деньги. Исходя из его заработка и текущей кредитной нагрузки.

Теперь не надо подавать заявку, чтобы узнать ответ финансовой организации — одобрение или отказ. Можно сделать предварительный запрос в сервисе и понять, есть ли смысл обращаться в банк.

Зачем это нужно? Для чего нужен кредитный потенциал Сбербанка?

Кредит «Наличными»Почта Банк, Лиц. № 650

до 5 млн

на срок до 7 лет

Подать заявку

Все заявки в банки фиксируются в кредитном отчете. И если таких обращений много, они негативно влияют на рейтинг. Банки делают вывод, что клиент не умеет распоряжаться деньгами и экстренно ищет финансовую помощь. Чтобы не портить кредитную историю, можно заранее узнать вероятность одобрения ссуды.

Кроме того, можно узнать условия кредитования:

- одобренный лимит;

- процентную ставку.

И вишенка на торте — с помощью кредитного потенциала можно узнать, почему банки отказывают в кредите. Самые популярные причины:

- недостаточный уровень дохода для текущей долговой нагрузки;

- крупный лимит на кредитке (даже если задолженности нет);

- ошибки в кредитном отчете.

После информации о кредитном потенциале нужно устранить причины для отказа и пересчитать КП снова. Сделать это можно через 30 дней. К сожалению, сделать это раньше у банка пока нет технической возможности.

Если кредитный потенциал хороший, сервис сразу предложит кредитные продукты Сбербанка, на которые можно отправлять заявку.

Условия сервиса Кредитный потенциал в приложении Сбербанк

Быстрый кредитБанк Синара, Лиц. № 705

до 300 тыс

на срок до 5 лет

Подать заявку

Пользоваться сервисом могут только клиенты Сбербанка. Для этого им надо иметь доступ в мобильный или интернет-банкинг.

Для использования приложения не понадобятся документы и справки. Например, подтверждения дохода. Достоверность информации — это вопрос, касающийся клиента. От честности зависит только итоговый ответ. Оставленная информация никуда не передается. Также она не является заявкой на кредитный продукт.

Данные о кредитах предоставлять не нужно. Сбербанк сам получит эту информацию от бюро кредитных историй или других банковских учреждений.

Использование сервиса бесплатное. Причем как первый, так и последующие разы. Эта услуга разработана в 2019 году для того, чтобы повысить лояльность клиентов и сделать сервис лучше.

Можно узнать о возможности одобрения любого кредитного продукта — потребительского займа, ипотеки или кредитки.

Читать по теме: Кредит Сбербанка по зарплатной карте

Как рассчитать кредитный потенциал в Сбербанке?

Мы составили краткий алгоритм:

- Для начала нужно зайти в личный кабинет Сбербанк Онлайн, введя логин и пароль.

- Перейти в раздел «Кредиты», а затем выбрать «Рассчитать и взять кредит». Пускай вас не смущает название: напоминаем, заполнение анкеты не является заявкой на ссуду.

- Ответить на вопросы в появившейся анкете. Чтобы проверить кредитный потенциал в Сбербанке, нужно проверить паспортные данные, которые уже хранятся в системе. Затем — указать номер мобильного телефона, совокупный ежемесячный доход (зарплата, пенсия, дополнительные источники), адрес регистрации и фактического проживания.

- После ввода данных на указанный номер телефона придет код, который нужно ввести в приложении. Через пару минут появятся результаты.

Кредит «Рефинансирование»СберБанк, Лиц. № 1481

до 10 млн

на срок до 5 лет

Подать заявку

Система укажет точную сумму, которую можно получить от банка, а также процент использованного кредитного потенциала. Если нет дополнительных кредитов, то использовано 0% КП. Чем больше параллельных займов — тем выше процент.

Срок действия кредитного потенциала

Полученные данные действительны 30 дней. После этого рекомендуем пересчитать кредитный потенциал Сбербанка. Потому что некоторые данные могут измениться. Например, информация о закрытом недавно кредите не обновились в бюро кредитных историй.

Пересчет проходит бесплатно. Основные данные сохраняются автоматически с первого раза, чтобы клиенту не нужно было вводить все заново.

Как обновить кредитный потенциал в Сбербанке? Для этого нужно пользоваться инструкцией из раздела выше — алгоритм не меняется. Нужно зайти в приложение, проверить введенную информацию и подождать, пока обработается запрос.

До перерасчета можно увеличить свой КП. Как это сделать:

- снизить лимиты кредиток;

- рефинансировать один из займов;

- погасить параллельные долги.

По отзывам, кредитный потенциал Сбербанка — это удобный сервис, который помогает трезво оценить свои возможности в банке. Кроме того, так можно узнать об ошибках, допущенных в кредитной истории. И обратиться в банк, который выдавал ссуду, чтобы исправить неточности.

Кредит на любые цели под залог недвижимостиНорвик Банк (Вятка Банк), Лиц. № 902

до 20 млн

на срок до 20 лет

Подать заявку

Можно ли подавать заявку на кредит после оценки КП?

Когда система обработает данные, она покажет продукты, которые доступны клиенту. Но при этом будет указана вероятность одобрения.

Если отмечена, что вероятность низкая, то вполне возможно, что банк откажет в выдаче денег. Поэтому лучше выбирать варианты с высокой долей вероятности в одобрении.

Если хочется оформить определенный кредит, то можно попробовать повысить КИ, а затем подать очередную заявку.

Теперь взять кредит или кредитную карту онлайн стало еще проще. Скачайте и установите мобильное приложение Bankiros.ru в Google Play. В приложении вы можете быстро и бесплатно подобрать кредит или кредитную карту среди самых выгодных предложений, оставить заявку в выбранные банки или отправить единую анкету во все банки в пару кликов.

Часто задаваемые вопросы

Что такое кредитный потенциал в Сбербанке?

Это удобный сервис по оценке своей кредитоспособности. В приложении Сбербанк Онлайн можно узнать, одобрит ли банк заявку на ссуду. А если одобрит, то на какую сумму и под какой процент. Оценка происходит исходя из платежеспособности клиента и его открытых задолженностях.

Сколько стоит отправить заявку на кредитный потенциал Сбербанка?

Услуга абсолютно бесплатна. Но воспользоваться ей смогут только клиенты Сбербанка. Для этого нужен только доступ в личный кабинет мобильного или интернет-банкинга. Паспорт и справка о зарплате не нужны. Дополнительные документы или данные понадобятся только в крайнем случае. Иногда для более точного расчета система просит указать семейное положение, данные о работодателе или о наличии собственности.

Можно ли пересчитать кредитный потенциал Сбербанка?

Да, это можно сделать через 30 дней после первой заявки. Пока у кредитной организации нет технической возможности, чтобы пересчитывать потенциал чаще. Зато в этот период можно улучшить КП — сделать рефинансирование или уменьшить лимиты кредиток. Либо устранить ошибку в кредитной истории, если она есть.

Кредитный потенциал Сбербанка 100 процентов — что значит?

После оценки данных сервис пишет результаты. Если использовано 100% КП, то взять новый займ, к сожалению, не получится. Если использовано 0%, то можно подавать заявку на любой продукт, который появился в личном кабинете.

Кредит наличнымиБанк «Открытие», Лиц. № 2209

до 3 млн

на срок до 5 лет

Подать заявку