Дата публикации: 12.07.2022 06:20

Шаг 1. Получить доступ к Личному кабинету

Зайти в Личный кабинет налогоплательщика для физических лиц на сайте ФНС России можно двумя способами:

- указав ИНН и пароль. Пароль для входа в Личный кабинет можно получить, придя в налоговую инспекцию лично.

- через подтверждённую учетную запись портала Госуслуг.

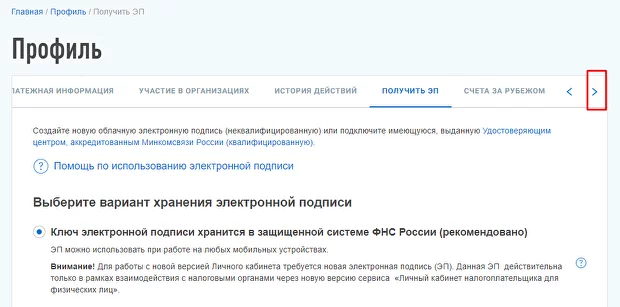

Когда вы войдёте в Личный кабинет, нужно будет пройти на вкладку с заполнением декларации 3-НДФЛ («Жизненные ситуации» — «Подать декларацию 3-НДФЛ» — «Заполнить онлайн»). Затем понадобится получить электронную подпись. Для этого необходимо перейти во вкладку Профиль — Получить ЭП.

Шаг 2. Заполнить данные

Когда ваша электронная подпись будет готова, откроется меню для заполнения декларации онлайн.

- Налоговый орган, который привязан к вашей прописке, «подтянется» автоматически.

- Выберите год, за который хотите подать декларацию.

Прим. Вернуть налоги можно за три последних года: 2019, 2020 и 2021. Для каждого года понадобится отдельная декларация. - Если вы подаёте декларацию за выбранный год впервые, выберите «Да».

- Если в течение этого года вы находились в России больше 183 дней, то вы — налоговый резидент РФ. Выберите «Да».

Шаг 3. Указать доходы

В этом пункте нужно указать все доходы. В Личном кабинете доходы подгружаются автоматически.

Если доходы не подгрузились, необходимо будет ввести их вручную.

Прим. Обязательно надо будет добавить скан-образ справки 2-НДФЛ с печатью..

Шаг 4. Выбрать вычеты

В этом пункте нужно выбрать вычет на которую Вы претендуете:

- Имущественный вычет.

- Стандартный вычет.

- Социальные вычеты.

- Инвестиционный вычет.

Шаг 5. Заполнить раздел «Вычеты» и приложить необходимые документы

Для имущественного вычета

Для стандартного вычета

Для социальных налоговых вычетов

Для инвестиционного вычета

Описание сервиса

Данный сервис предназначен для автоматизированного заполнения налоговых деклараций по налогу на доходы физических лиц (форма 3-НДФЛ), а также для направления деклараций в налоговый орган в электронном виде.

Обратите внимание!

Для представления налоговой декларации в ИФНС России на бумажном носителе необходимо воспользоваться программным обеспечением Декларация.

Сервис позволяет:

- Заполнить декларацию в режиме онлайн.

- Экспортировать заполненную онлайн декларацию в файл формата xml для представления в электронном виде.

- Подписать усиленной квалифицированной электронной подписью и направить в налоговый орган декларацию, сформированную в режиме онлайн, а также скан-копии сопроводительных документов к декларации.

- Подписать усиленной квалифицированной электронной подписью и направить в налоговый орган декларацию, сформированную с помощью внешнего программного обеспечения: программы Декларация и других программных средств, а также скан-копии сопроводительных документов к декларации.

Доступно заполнение деклараций за следующие годы: 2016, 2017, 2018, 2019.

Показать подробную информацию

Авторизация

Видеоматериалы

Кристина Гилева

не раз заполняла 3-НДФЛ онлайн

Если в течение года вы получили незадекларированный доход, то обязаны отчитаться перед налоговой до 30 апреля следующего года.

Например, вы сдали квартиру в аренду, выиграли в лотерею или подрабатывали извозом. Вам необходимо заполнить декларацию 3-НДФЛ о полученных доходах. Кроме этого, декларацию подают, если хотят получить налоговый вычет.

В обоих случаях удобнее воспользоваться онлайн-сервисом на официальном сайте ФНС. Рассказываем, как подготовиться к подаче декларации и заполнить документ онлайн.

Зарегистрируйтесь на сайте ФНС

Декларацию 3-НДФЛ можно заполнить и подать на сайте налоговой. Для этого вам нужно получить доступ к личному кабинету. Есть три способа, как это сделать.

Войти через Госуслуги. Для входа в личный кабинет используют логин и пароль портала Госуслуг. Услуга доступна для пользователей с подтвержденной учетной записью.

Использовать электронную подпись. Для регистрации нужна квалифицированная электронная подпись. Ее получают в аккредитованном удостоверяющем центре. Подать заявку на изготовление можно онлайн, а за ключом электронной подписи нужно приехать лично. Электронная подпись для физических лиц стоит от 1500 ₽.

Получить регистрационную карту. В отделении налоговой выдают регистрационную карту — листок с логином и паролем для входа на сайт. Обратиться можно в любую инспекцию, а не только по месту прописки. С собой нужно взять паспорт, оригинал или копию ИНН.

Получите электронную подпись

Чтобы заполнить и подать 3-НДФЛ на сайте налоговой, нужна электронная подпись. Для этого подойдет неквалифицированная ЭП, которую можно получить бесплатно. На сайте nalog.ru перейдите в профиль и с помощью стрелки вправо пролистайте до вкладки «Получить ЭП». Выберите, где будете хранить подпись, задайте пароль и нажмите «Отправить запрос».

Налоговики рекомендуют хранить электронную подпись в облаке ФНС, но если сомневаетесь в безопасности портала, можете скачать ЭП на компьютер. Подпись будет готова в течение суток. Если в следующий раз нажмете на вкладку «Получить ЭП», то увидите надпись «Сертификат успешно получен».

Важно: Пароль электронной подписи нужно запомнить или сохранить. Восстановить его невозможно.

Чтобы получить или зарегистрировать электронную подпись, перелистывайте пункты стрелкой справа

Если у вас уже есть квалифицированная ЭП, используйте ее. Вам нужно подключить носитель электронной подписи к компьютеру и в профиле выбрать функцию «Регистрация имеющейся квалифицированной подписи». Сервис автоматически находит сертификат ключа ЭП, проверяет его и регистрирует на портале.

Инструкция, как заполнить 3-НДФЛ онлайн

В личном кабинете на сайте nalog.ru нажмите значок «Жизненные ситуации». Выберите «Подать декларацию З-НДФЛ», а затем — «Заполнить онлайн».

Интерфейс онлайн-декларации разделен на пять блоков. Последовательно заполняете каждый блок и нажимаете «Далее». Если нужно исправить информацию в предыдущем блоке, нажмите «Назад». Напротив каждой строки есть подсказки — чтобы их посмотреть, кликните на значок вопроса.

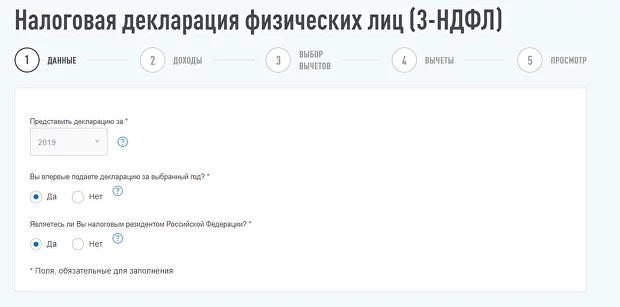

Шаг 1 — заполнить блок «Данные». В блоке укажите год, за который вы подаете декларацию, и налоговое резидентство. Резидентами считаются граждане, которые находятся на территории Российской Федерации не менее 183 календарных дней в течение года.

Действует правило: за один год — одна 3-НДФЛ, засчитывают только окончательный вариант. Графа «Вы впервые подаете декларацию за выбранный год?» сделана для тех, кто уже отправил декларацию ранее, но хочет что-то исправить или добавить. Для заполнения уточненной декларации 3-НДФЛ, выберите «Нет» и укажите порядковый номер: 1 — для первой уточненки, 2 — для второй и так далее.

Первый этап заполнения декларации 3-НДФЛ

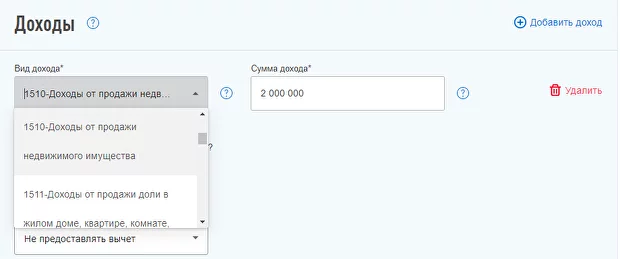

Шаг 2 — заполнить блок «Доходы». В этом блоке декларируют только доходы. Если вы продали квартиру и в текущем году потратили деньги на покупку новой, ваш доход равен нулю. Зарплату декларирует работодатель, и в блоке она отображается автоматически. Чтобы указать другие доходы, нажмите на кнопку «Добавить источник». В появившемся поле «Источник № 2» выберите из списка тип и вид дохода.

Пример

Вы получили доход от продажи квартиры. Выберите графу «Физическое лицо или иной источник» —> В поле «ФИО/Наименование» напишите имя покупателя —> затем выберите нужный код из выпадающего списка: 1510 — продажа недвижимого имущества (квартиры, комнаты, дома, садового домика и земельного участка).

После выбора источника, укажите сумму дохода и заполните другие всплывающие поля. Для некоторых доходов, например, от продажи квартиры, можно сразу же запросить налоговый вычет.

Выберите из списка источник дохода, с которого нужно уплатить налог

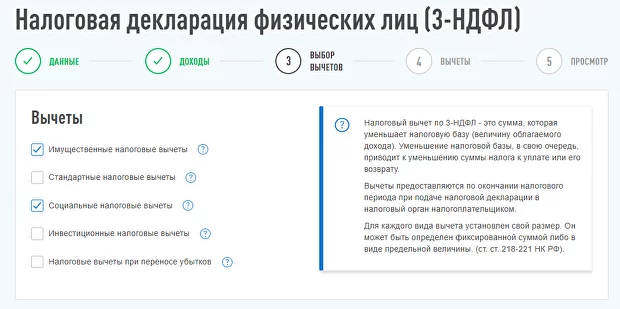

Шаг 3 и 4 — заполнить блоки о налоговых вычетах. Налоговые вычеты — это сумма, на которую можно снизить размер дохода. Например, ваш годовой доход от сдачи квартиры 240 000 ₽. Но у вас есть право на социальный вычет — за обучение в вузе вы заплатили 90 000 ₽. Значит, ваш налогооблагаемый доход: 240 000 — 90 000 = 150 000 ₽.

Закон устанавливает лимиты на размер вычетов, то есть определяет максимальную сумму расходов, по которой можно получить налоговый вычет. По социальным вычетам лимит составляет 120 000 ₽, по имущественным — 2 000 000 ₽, по процентам за ипотеку — 3 000 000 ₽. Чтобы указать вычеты, отметьте нужные пункты. Можно выбрать несколько вычетов сразу. На следующей вкладке укажите сумму расходов по вычету.

Выберите один или несколько вычетов

Если в предыдущие годы вы уже получили часть имущественного вычета, отметьте «Да» в графе «Обращались ли ранее за имущественным вычетом?» и укажите сумму вычетов за предыдущие периоды.

Важно: указывать нужно не сумму выплат, которую вы получили, а сумму ваших доходов за прошедшие расчетные периоды.

Если заполняете декларацию 3-НДФЛ только для указания дохода, пропустите этот блок и сразу нажмите «Далее».

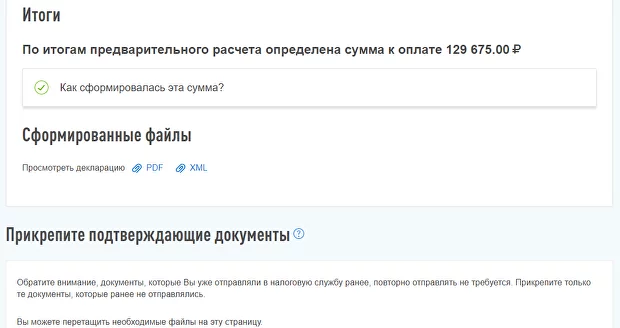

Шаг 5 — проверьте информацию. В блоке «Просмотр» отображается заполненная декларация в формате PDF, сумма налога и расшифровка с расчетом. Вам необходимо прикрепить скан-копии документов или их фотографии, которые подтверждают доходы, расходы и право на получение вычетов. Для каждого случая требуется свой пакет документов. Перед отправкой проверьте, правильно ли указаны сведения в декларации.

Система автоматически рассчитывает сумму налога

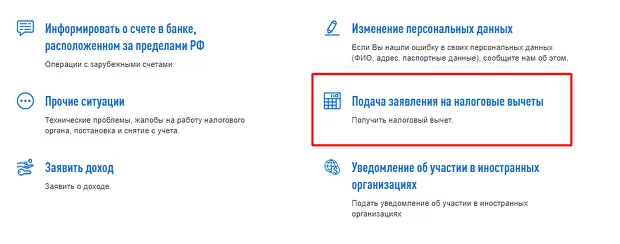

Шаг 6 — подать заявление на налоговый вычет. Чтобы получить налоговый вычет, нужно не только указать его в декларации, но и оформить отдельное заявление. Без заявления вычет не придет.

Вернитесь в раздел «Жизненные ситуации» и выберите пункт «Подача заявления на налоговые вычеты». Укажите тип вычета и заполните четыре блока: данные, справки о доходах, сумма расходов по вычету, подтверждающие документы.

Нужный пункт в разделе «Жизненные ситуации»

Можно ли заполнить и сдать 3-НДФЛ онлайн

На основании п. 1 ст. 229 НК РФ, декларация 3-НДФЛ подается:

- физическими лицами;

- индивидуальными предпринимателями;

- гражданами, которые занимаются частной практикой;

- иностранцами на патенте.

Форма декларации утверждена в Приказе ФНС России № ЕД-7-11/903@ от 15.10.2021.

Срок обязательного предоставления — до 30 апреля года, следующего за отчетным. То есть задекларировать доходы за 2022 год необходимо до 02.05.2023, так как 30 апреля и 1 мая — выходные дни. Это правило не распространяется на ситуации, когда физлица возмещают налог на доходы физических лиц в связи с применением вычетов. На возмещение имущественных вычетов предоставить декларацию вправе в любое время года за прошедший трехлетний период. Например, в октябре 2022 г. подайте 3-НДФЛ за 2021, 2020, 2019 г. Это разрешено.

Законодатели предусмотрели возможность сделать 3-НДФЛ онлайн бесплатно с использованием сервиса личного кабинета налогоплательщика. С его помощью большинство данных заполнится автоматически:

- Ф.И.О. плательщика;

- ИНН;

- данные о доходах от работодателя;

- объекты имущества и т. д.

Многим плательщикам нравится программа «Декларация», скачайте ее с официального сайта ФНС и установите на персональный компьютер. После заполнения отчета в программе выгружается файл на компьютер в формате xml и предоставляется через личный кабинет налогоплательщика в инспекцию или выбирается иной удобный способ (отправить Почтой России, распечатать и принести лично, сдать через представителя и т. д.).

ФНС идет в ногу со временем: в мобильном приложении личного кабинета налогоплательщика доступна подача и заполнение 3-НДФЛ.

Как отправить 3-НДФЛ онлайн

Чтобы подать декларацию 3-НДФЛ онлайн через сайт налоговой, необходима электронная подпись, оформить которую доступно из личного кабинета налогоплательщика. Зайдите в раздел «Профиль» → «Получить ЭП». Если затрудняетесь, где найти профиль, в строке поиска впишите «Получить ЭП», система выведет на нужную страницу.

Следуйте рекомендациям портала, выпуск занимает от 30 минут.

Инструкция: как заполнить 3-НДФЛ онлайн

Сделали инструкции, как заполнять декларацию 3-НДФЛ, пошагово на примере получения имущественного вычета. Рассмотрим все три способа предоставления (через сайт налоговой, программу и в мобильном приложении).

Способ 1: как заполнить онлайн налоговую декларацию для физических лиц 3-НДФЛ через личный кабинет налогоплательщика

Шаг 1. Войдите в личный кабинет налогоплательщика для физических лиц с помощью электронной подписи или портала Госуслуги. Второй вариант наиболее распространенный и простой. Ваша задача — убедиться в наличии подтвержденной записи на портале Госуслуги.

Шаг 2. Перейдите в раздел «Жизненные ситуации» и выберите «Подать декларацию 3-НДФЛ».

Шаг 3. Заполните период, за который подаете отчет. Отметьте, впервые ли он формируется за выбранный год, резидентом РФ или нет вы являетесь (резидент — человек, проживший на территории России более 183 календарных дней за последние 12 месяцев). Укажите номер телефона.

Например, в 2022 г. физлицо вправе предоставить декларацию за 2021 г. на применение имущественных вычетов при приобретении квартиры. Важным условием является то, что в 2021 г. физлицо вступило в собственность, на руках есть подтверждающие документы. Для возмещения налога из бюджета гражданин обязан в 2021 г. получать официальный доход, с которого удерживается и перечисляется в бюджет НДФЛ по ставке 13%.

Шаг 4. В разделе «Доходы» автоматически появятся все доходы плательщика за указанный год. Если вы работали, а раздел пустой, то организация-работодатель не предоставила в ИФНС зарплатную отчетность. Или дождитесь заполнения раздела, или внесите источник дохода вручную, перенеся данные из справки о доходах, полученной от работодателя.

Шаг 5. Система предложит выбор вычетов при заполнении 3-НДФЛ, на которые вы претендуете. Законодательно установлены следующие:

- имущественные (при приобретении жилья, доли и т. д.);

- стандартные (вычет на ребенка и т. д.);

- социальные (лечение, обучение и т. д.);

- инвестиционные;

- при переносе убытков.

В нашей ситуации отмечаем «Имущественные налоговые вычеты».

Шаг 6. На этом шаге электронного заполнения декларации 3-НДФЛ укажите объект, по которому используете право на возврат налога. Укажите сумму расходов на приобретение квартиры или строительство дома, сумму уплаченных процентов по ипотеке с начала действия договора нарастающим итогом (если для покупки заключался подобный договор).

Предельный размер имущественного вычета — 2 000 000. Если квартира стоит 5 000 000, НДФЛ вернете только с 2 000 000 в максимальном размере 260 000. НК РФ позволяет вернуть и 13% с процентов, уплаченных банку. Здесь лимит налоговой базы составляет 3 000 000, то есть вернете максимально 390 000. Возврат происходит в рамках той суммы налога, которую с вас удержали и перечислили в бюджет. Например, за 2021 г. с ваших доходов перечислено в бюджет 100 000. Эту сумму и заявите к возврату, а остаток переносится на следующий период. Не забудьте проставить галочки, если вы пенсионер, который желает перенести остаток вычета на предыдущие периоды, или проценты уплачены по кредиту, который выдан до января 2014 г. или по рефинансированию подобного кредита.

Шаг 7. Отметьте, обращались ли вы ранее за имущественным вычетом. Если «Да», впишите сумму за предыдущие периоды самого вычета и данные по уплаченным процентам. Укажите, получали ли вы вычеты у работодатели или использовали упрощенный порядок.

Шаг 8. Система рассчитает сумму переплаты и предложит ей распорядиться.

Шаг 9. Если есть задолженность по налогам и сборам, то сумма к возврату доступна за минусом существующего долга. Оплатите долг и верните всю сумму НДФЛ или заполните реквизиты для возврата части суммы. Укажите номер счета физлица, БИК банка, наименование подтянется автоматически.

Шаг 10. По итогам заполнения отчета система выводит предварительные итоги расчета суммы к возврату, формирует файл декларации в формате pdf — для печати и xml — для отправки онлайн. Обязательно прикрепите подтверждающие документы:

- договор купли-продажи имущества;

- выписку из ЕГРН;

- документы оплаты;

- акт приема-передачи имущества и т. д.

Шаг 11. Введите пароль к сертификату электронной подписи и нажмите «Подтвердить и отправить».

Способ 2: как заполнить 3-НДФЛ онлайн в программе «Декларация»

Шаг 1. Скачайте программу с официального сайта ИФНС и установите ее на компьютер.

Шаг 2. Задайте условия:

- тип декларации (3-НДФЛ);

- номер инспекции (куда подаете по месту жительства, для этого нажмите на «…» и выберите четырехзначный код ИФНС, например, 5018 — Межрайонная инспекция ФНС № 2 по Московской области);

- введите код ОКТМО (территориального образования);

- выберите признак налогоплательщика (при использовании права на имущественный вычет выберите «Иное физическое лицо»);

- в разделе «Имеются доходы» укажите «Учитываемые справками о доходах физического лица, доходы по договорам ГПХ, авторским вознаграждениям и т. д.»;

- поставьте галочку «Сформировать заявление о возврате и/или зачете налога в рамках декларации», если сумма доступна к возврату или зачету;

- достоверность подтверждается лично или через представителя (заполните Ф.И.О. и документ-основание).

Шаг 3. Укажите сведения о декларанте:

- Ф.И.О.;

- ИНН;

- дата рождения;

- данные гражданства и паспорта, номер телефона.

Шаг 4. В разделе «Доходы, полученные в РФ» укажите источник ваших доходов, иными словами, данные об организации-работодателе (ИНН, КПП, ОКТМО из справки о доходах и наименование). В табличную часть перенесите все данные из справки о доходах от работодателя с учетом кодов дохода, месяцев, сумм и т. д. Сверьте общую полученную сумму дохода и сумму удержанного налога по ставке 13%. Если имеются стандартные вычеты, например, на детей, разнесите их в поле «Стандартные, социальные и имущественные вычеты, предоставленные налоговым агентом».

Шаг 5. В разделе «Вычеты» отметьте «Имущественный» и в список объектов впишите данные о квартире, доме и т. д. В стоимости объекта (доли) отметьте, какие затраты вы понесли с приобретением объекта, если есть ипотека — впишите сумму уплаченных процентов на основании справки из банка.

Шаг 6. Заполните данные о зачете или возврате налога. Для этого укажите банковские реквизиты.

Шаг 7. Выгрузите файл xml из программы «Декларация», чтобы подать 3-НДФЛ онлайн для налогового вычета через личный кабинет налогоплательщика.

Шаг 8. Зайдите в личный кабинет налогоплательщика, раздел «Доходы и вычеты», выберите «Загрузить готовую декларацию» и выберите сохраненный xml-файл.

Способ 3: как в мобильной версии налоговой подать декларацию 3-НДФЛ на применение имущественного вычета при покупке квартиры

Этап 1. Скачайте мобильное приложение «Личный кабинет налогоплательщика» и установите его.

Этап 2. Зайдите в раздел «Информация» и выберите поле «Вычеты».

Этап 3. Откроется информация о ранее поданных декларациях, остатке имущественного вычета. Нажмите на кнопку «Оформить».

Этап 4. Укажите ваш номер телефона и отчетный год, за который предоставляете данные, отметьте, впервые ли подаете 3-НДФЛ.

Этап 5. Отметьте галочкой объект, по которому заявляете налоговый вычет.

Этап 6. Впишите сумму расходов на строительство или приобретение, сумму уплаченных процентов в случае покупки объекта на заемные средства. При необходимости проставьте отметки о том, что вы пенсионер и желаете перенести остаток вычета на предыдущие периоды, или если заемные средства привлечены по кредитам до 01.01.2014.

Этап 7. Проверьте итоговые суммы расходов по стоимости объектов и процентов по кредитам. Отметьте, обращались ли вы ранее за вычетом. И укажите суммы вычетов за предыдущие периоды, получали ли вычеты у работодателя или в упрощенном порядке.

Этап 8. Проверьте данные о ваших доходах. Разверните цифру и оцените, из каких доходов она образовалась.

Этап 9. Распорядитесь переплатой.

Этап 10. Укажите данные банковского счета.

Этап 11. Добавьте подтверждающие документы.

Этап 12. Декларация готова, сохраните pdf-формат и отправьте заявление на вычет.

Дополнительно:

- Образец 3-НДФЛ, инструкция по заполнению.

- Как сделать корректирующую декларацию 3-НДФЛ.

- Штраф за несвоевременную подачу 3-НДФЛ.

- Контрольные соотношения для проверки декларации 3-НДФЛ.

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.