Вопрос задал

Людмила О. (Уфа, Башкортостан)

Ответственный за ответ:

Босых Татьяна (★9.56/10)

Добрый день! Фирма на общем режиме, но деятельность лицензирована и НДС не выделяем и не возмещаем. Раньше, в 1С Бухгалтерии 8.2 можно было в настройках поставить галочку НДС включен в стоимость и соответственно в каждом приходном документе автоматически НДС сажалось в стоимость. А как сделать это в 8.3? Сейчас в 8.3 приходиться в каждом приходном документе выбирать, что НДС включен в стоимость .

Эксперты 1С рассматривают порядок отражения в программе «1С:Бухгалтерия 8» редакции 3.0 перераспределения входного НДС, в случае если в налоговом периоде, следующем за периодом приобретения товаров (работ, услуг), был получен исправленный счет-фактура с измененной суммой входного НДС.

Раздельный учет облагаемых и не облагаемых НДС операций

Если в одном налоговом периоде налогоплательщик осуществляет операции, подлежащие налогообложению, и операции, не облагаемые НДС, то он обязан вести раздельный учет таких операций (п. 4 ст. 149 НК РФ) и раздельный учет сумм предъявленного поставщиками НДС (п. 4 ст. 170 НК РФ).

При ведении раздельного учета суммы входного НДС по приобретенным товарам (работам, услугам), имущественным правам (п. 4 ст. 170 НК РФ):

-

учитываются в стоимости при использовании приобретений для осуществления операций, не облагаемых НДС операций;

-

принимаются к вычету при использовании приобретений для осуществления операций, облагаемых НДС;

-

принимаются к вычету либо учитываются в их стоимости в той пропорции, в которой они используются для производства и (или) реализации товаров (работ, услуг), имущественных прав, операции по реализации которых подлежат налогообложению (освобождены от налогообложения), — по товарам (работам, услугам), в том числе основным средствам и нематериальным активам, имущественным правам, используемым для осуществления как облагаемых налогом, так и не подлежащих налогообложению (освобожденных от налогообложения) операций, в порядке, установленном принятой налогоплательщиком учетной политикой для целей налогообложения, и с учетом особенностей, установленных пунктом 4.1 статьи 170 НК РФ.

При этом для целей пункта 4 статьи 170 НК РФ и пункта 4.1 статьи 170 НК РФ к операциям, подлежащим налогообложению, относятся также операции по реализации работ (услуг), местом реализации которых в соответствии со статьей 148 НК РФ не признается территория РФ (за исключением операций, предусмотренных ст. 149 НК РФ) (абз. 9 п. 4 ст. 170 НК РФ).

В тех налоговых периодах, в которых доля совокупных расходов на приобретение, производство и (или) реализацию товаров (работ, услуг), имущественных прав, реализация которых не облагается НДС, не превышает 5 % общей величины совокупных расходов на приобретение, производство и (или) реализацию товаров (работ, услуг), имущественных прав, налогоплательщик вправе не производить распределение входного НДС. При этом суммы налога, подлежащие распределению по приобретенным товарам (работам, услугам), имущественным правам, в указанном налоговом периоде принимаются к вычету в полном объеме.

Перераспределение входного НДС в «1С:Бухгалтерии 8» при исправлении стоимости услуги

Порядок перераспределения входного НДС в «1С:Бухгалтерии 8» (ред. 3.0), если в налоговом периоде, следующем за периодом приобретения товаров (работ, услуг), был получен исправленный счет-фактура с измененной суммой входного НДС, рассмотрим на примере.

Пример

Организация ООО «ТФ-Мега» применяет общую систему налогообложения и является плательщиком НДС. При этом ООО «ТФ-Мега» осуществляет операции, как облагаемые НДС, так и освобождаемые от налогообложения в соответствии со статьей 149 НК РФ, а также операции, местом реализации которых не признается территория РФ.

Во II квартале 2020 года организация ООО «ТФ-Мега» реализовала в режиме оптовой торговли:

- товары, облагаемые НДС, на сумму 912 000,00 руб. (в т. ч. НДС 20 % — 152 200,00 руб.);

- медицинские товары, освобождаемые от НДС, на сумму 490 000,00 руб.

30.06.2020 в соответствии с заключенным с ООО «Дельта» договором аренды помещения для размещения офиса организация отразила оказанную услугу по аренде за II квартал 2020 года на сумму 141 600,00 руб. (в т. ч. НДС 20 % — 23 600,00 руб.).

28.07.2020 арендатор уменьшил стоимость оказанной услуги по аренде за II квартал 2020 года до 136 800,00 руб. (в т. ч. НДС 20 % — 22 800,00 руб.) в результате исправления собственной ошибки в расчете переменной составляющей арендной платы и выставил исправленный счет-фактуру.

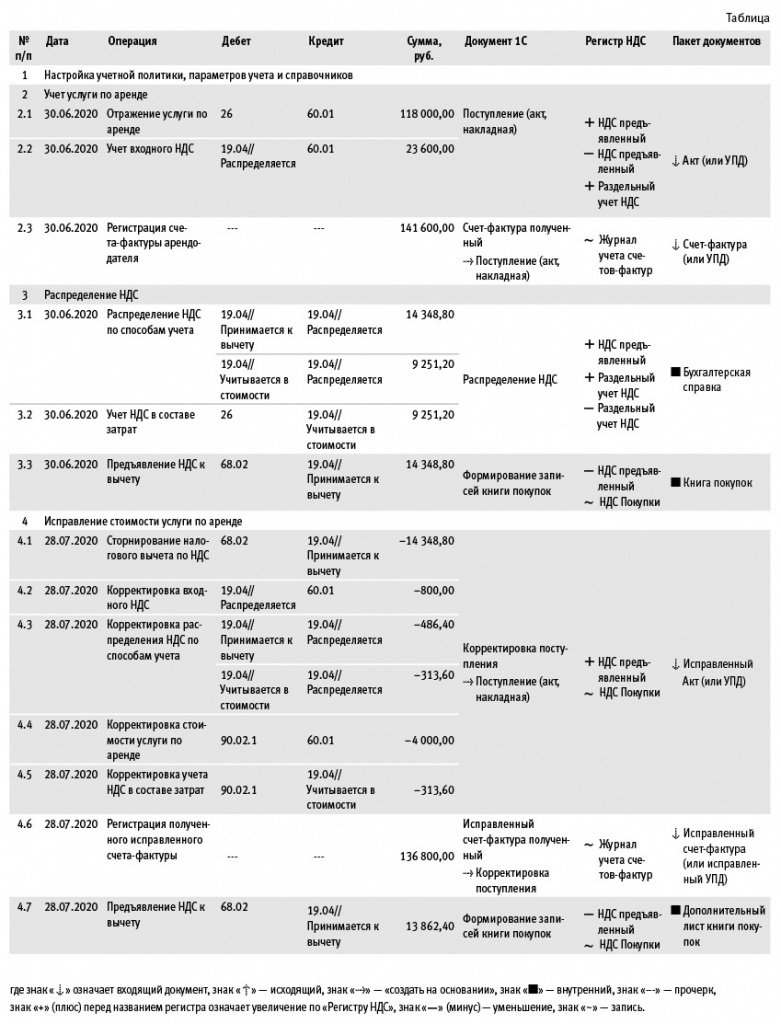

Последовательность операций приведена в таблице.

Настройка учетной политики, параметров учета и справочников

В связи с тем, что организация ведет раздельный учет предъявленных сумм НДС при осуществлении операций по реализации товаров (работ, услуг) как облагаемых НДС, так и освобождаемых от налогообложения, а также операций, местом реализации которых не признается территория РФ, необходимо произвести соответствующие настройки учетной политики и параметров учета.

На закладке НДС формы Учетная политика (раздел Главное — подраздел Настройки — Налоги и отчеты) следует установить флаг для значения Ведется раздельный учет входящего НДС по способам учета.

В настройках параметров учета (раздел Администрирование — подраздел Настройки программы — Параметры учета), пройдя по гиперссылке Настройка плана счетов, в строке Учет сумм НДС по приобретенным ценностям можно удостовериться, что установлено значение По контрагентам, счетам-фактурам полученным и способам учета.

Для того чтобы в документе Поступление (акт, накладная) значение Способ учета НДС заполнялось автоматически, можно воспользоваться настройкой регистра сведений Счета учета номенклатуры (раздел Справочники — подраздел Товары и услуги — Номенклатура).

Напомним, что данные настройки номенклатуры используются также для автоматического заполнения в программе Раздела 7 декларации по НДС и для формирования реестра документов, подтверждающих обоснованность применения налоговых льгот, согласно письму ФНС России от 26.01.2017 № ЕД-4-15/1281@.

Учет услуги по аренде

Для выполнения операций 2.1, 2.2 необходимо создать документ Поступление (акт, накладная) с видом документа Услуги (акт) (раздел Покупки — подраздел Покупки).

Поскольку услуга по аренде офисного помещения относится ко всей деятельности организации, то сумму предъявленного арендодателем НДС необходимо распределять. Для этого в документе Поступление (акт, накладная) в графе Счета учета табличной части следует установить для способа учета НДС значение Распределяется.

В результате проведения документа Поступление (акт, накладная) в регистр бухгалтерии будут введены бухгалтерские записи:

Дебет 26 Кредит 60.01

— на стоимость оказанной услуги по аренде помещения, составляющую 118 000,00 руб.;

Дебет 19.04 Кредит 60.01

— на сумму НДС, предъявленную арендодателем и составляющую 23 600,00 руб. При этом у счета 19.04 появится третье субконто, отражающее способ учета НДС, — Распределяется.

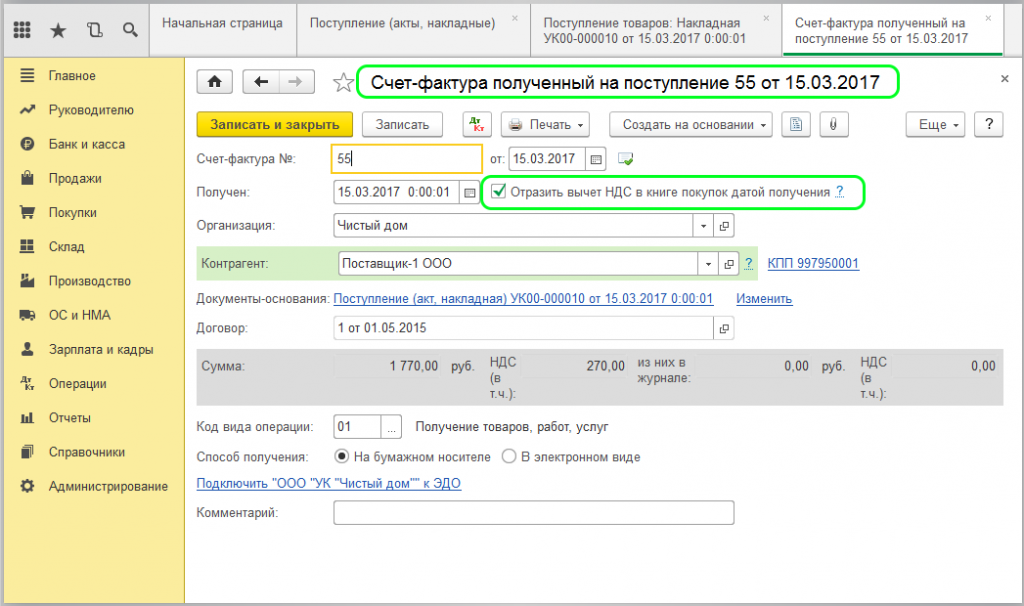

Для регистрации полученного от арендодателя счета-фактуры (операция 2.3) необходимо в поля Счет-фактура № и от документа Поступление (акт, накладная) ввести соответственно номер и дату входящего счета-фактуры и нажать кнопку Зарегистрировать. При этом автоматически будет создан документ Счет-фактура полученный (рис. 1), а в форме документа-основания появится гиперссылка на созданный счет-фактуру.

Рис. 1. Распределение входного НДС по аренде

Распределение НДС

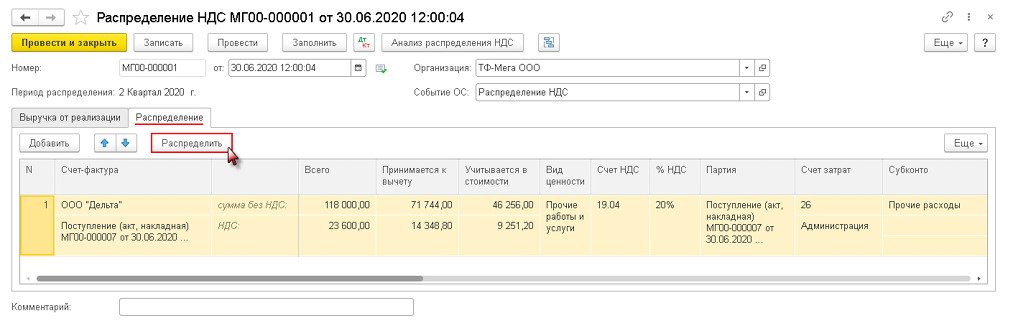

Автоматическое распределение суммы входного НДС (операции 3.1, 3.2) производится регламентным документом Распределение НДС (раздел Операции — подраздел Закрытие периода), рис. 1. Распределение предъявленной суммы НДС производится по тем приобретениям, по которым в способе учета НДС указано значение Распределяется, т. е. по аренде помещения.

Для расчета пропорции распределения НДС необходимо выполнить команду Заполнить.

Показатели пропорции для распределения НДС за II квартал 2020 года будут составлять:

-

выручка от облагаемой деятельности (стоимость отгруженных товаров, работ, услуг, имущественных прав) без учета НДС — 760 000,00 руб.;

-

выручка от не облагаемой НДС деятельности (не ЕНВД) — 490 000,00 руб.

Автоматическое распределение суммы входного НДС будет отражено на закладке Распределение документа Распределение НДС (рис. 1).

Согласно рассчитанной пропорции:

-

доля НДС, принимаемая к налоговому вычету, будет составлять 60,8 % (760 000,00 руб. / (760 000,00 руб. + 490 000,00 руб.) х 100 %), т. е. 14 348,80 руб. (23 600,00 руб. х 60,8 %);

-

доля НДС, включаемая в стоимость приобретений, будет составлять 39,2 % (490 00,00 руб.) / (760 000,00 руб. + 490 000,00 руб.) х 100 %), т. е. 9 251,20 руб. (23 600,00 руб. х 39,2 %).

После проведения документа Распределение НДС в регистре бухгалтерии будут сделаны следующие записи:

-

сумма входного НДС по аренде будет перенесена с кредита счета 19.04 с третьим субконто Распределяется в дебет счета 19.04 с третьими субконто Принимается к вычету и Учитывается в стоимости в соответствии с рассчитанной пропорцией;

-

часть суммы входного НДС, подлежащая включению в стоимость, будет списана с кредита счета 19.04 с третьим субконто Учитывается в стоимости в дебет счета 26.

Регистрация полученного счета-фактуры на приобретенные услуги в книге покупок (операция 3.3) производится документом Формирование записей книги покупок (раздел Операции — подраздел Закрытие периода) с помощью команды Создать.

Данные для книги покупок о суммах налога, предъявляемых к вычету в текущем налоговом периоде, отражаются на закладке Приобретенные ценности.

Для заполнения документа по данным учетной системы целесообразно использовать команду Заполнить.

После проведения документа формируются бухгалтерские проводки:

Дебет 68.02 Кредит 19.04 с третьим субконто «Принимается к вычету»

— на сумму НДС, подлежащую вычету по аренде.

Полученный счет-фактура будет зарегистрирован в книге покупок за II квартал 2020 года (раздел Отчеты — подраздел НДС).

Исправление стоимости услуги по аренде

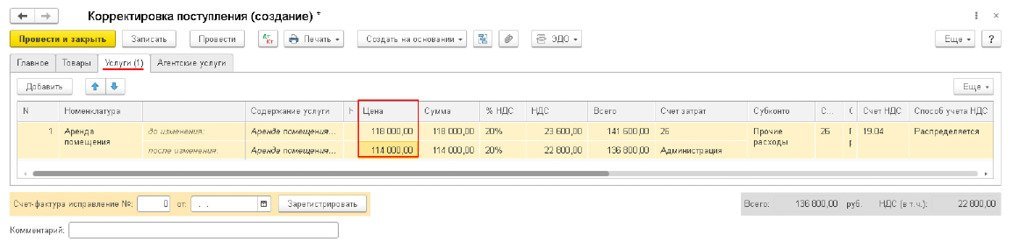

Для отражения операций 4.1, 4.2, 4.3, 4.4, 4.5 необходимо создать документ Корректировка поступления с видом операции Исправление в первичных документах.

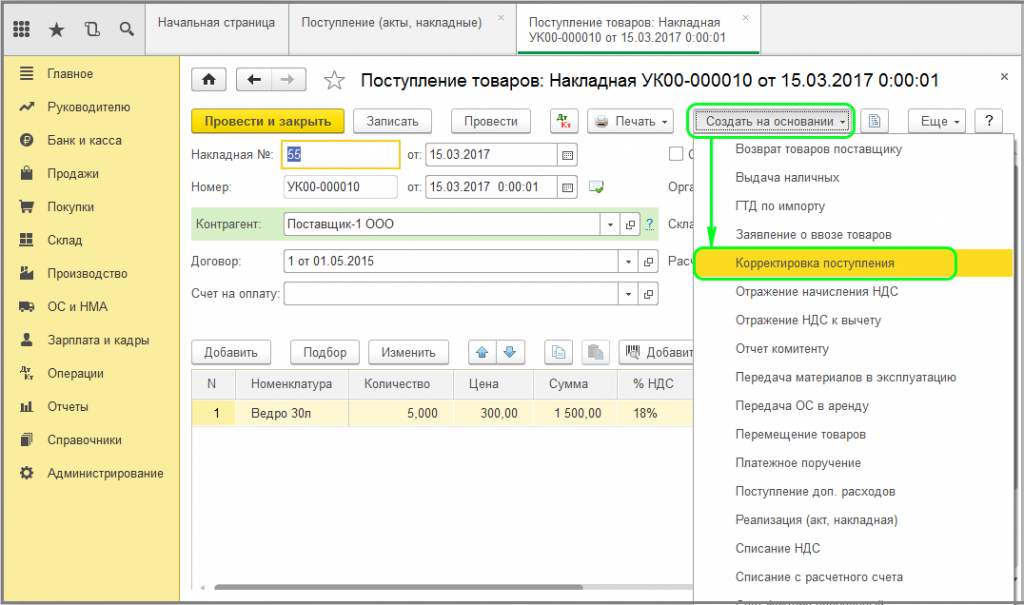

Данный документ можно создать на основании документа Поступление (акт, накладная) по кнопке Создать на основании (рис. 2). После проведения документа Корректировка поступления в регистр бухгалтерии вводятся следующие бухгалтерские записи:

Рис. 2. Уточнение стоимости услуги по аренде

Дебет 68.02 Кредит 19.04 с третьим субконто «Принимается к вычету»

— СТОРНО на ранее принятую к вычету долю входного НДС в размере 14 348,80 руб.;

Дебет 19.04 с третьим субконто «Распределяется» Кредит 60.01

— СТОРНО на разницу в сумме предъявленного арендодателем НДС в размере 800,00 руб. (23 600,00 руб. – 22 800,00 руб.);

Дебет 19.04 с третьим субконто «Принимается к вычету» Кредит 19.04 с третьим субконто «Распределяется»

— СТОРНО на разницу в сумме предъявленного арендодателем НДС в соответствии с рассчитанной пропорцией для распределения в размере 486,40 руб. (800 руб. х 60,8 %);

Дебет 19.04 с третьим субконто «Учитывается в стоимости» Кредит 19.04 с третьим субконто «Распределяется»

— СТОРНО на разницу в сумме предъявленного арендодателем НДС в соответствии с рассчитанной пропорцией для распределения в размере 313,60 руб. (800 руб. х 39,2 %);

Дебет 90.02.1 (или 26) Кредит 60.01

— СТОРНО на разницу в сумме арендных платежей за II квартал в размере 4 000,00 руб. (118 000,00 руб. — 114 000,00 руб.).

Дебет 90.02.1 (или 26) Кредит 19.04 с третьим субконто «Учитывается в стоимости»

— СТОРНО на разницу в сумме входного НДС, включенную в стоимость услуги согласно распределению, произведенному во II квартале 2020 года.

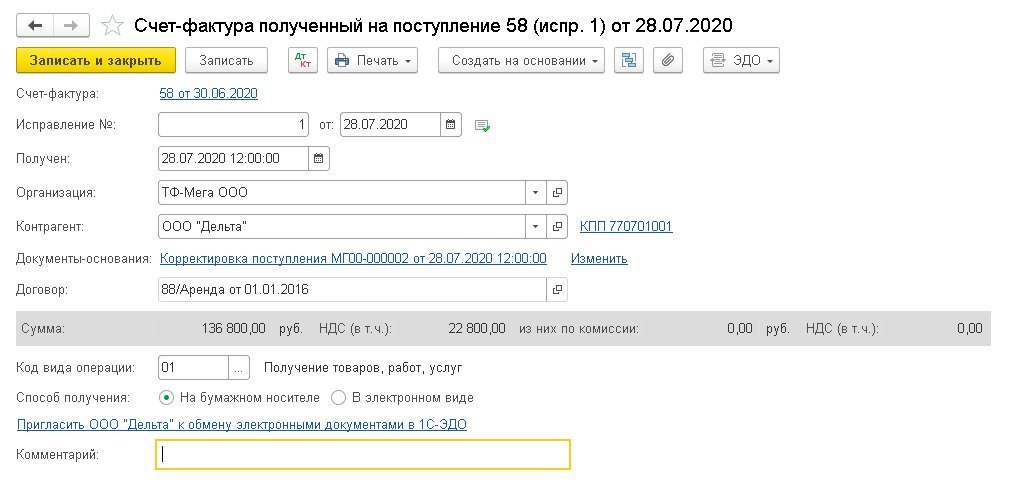

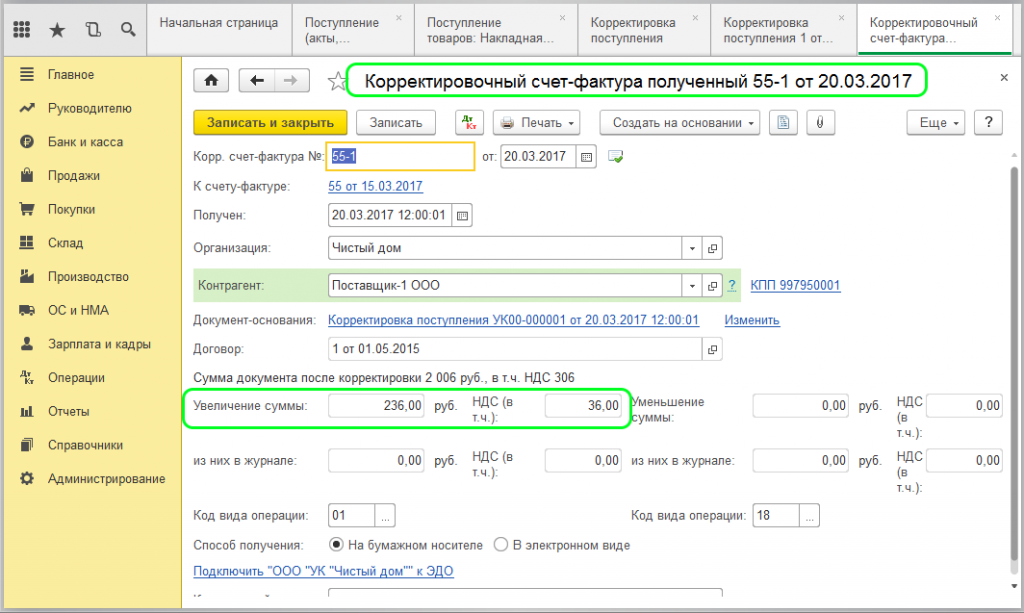

Для регистрации полученного исправленного счета-фактуры (операция 4.6) необходимо в поля Счет-фактура исправление № и от документа Корректировка поступления ввести соответственно номер исправления и дату входящего исправленного счета-фактуры и нажать кнопку Зарегистрировать. При этом автоматически будет создан документ Исправленный счет-фактура полученный (рис. 3), а в форме документа-основания появится гиперссылка на созданный счет-фактуру.

Рис. 3. Исправленный счет-фактура на услугу по аренде

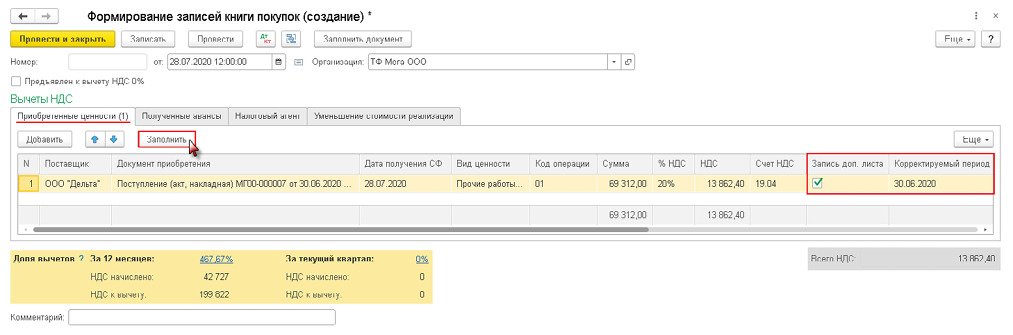

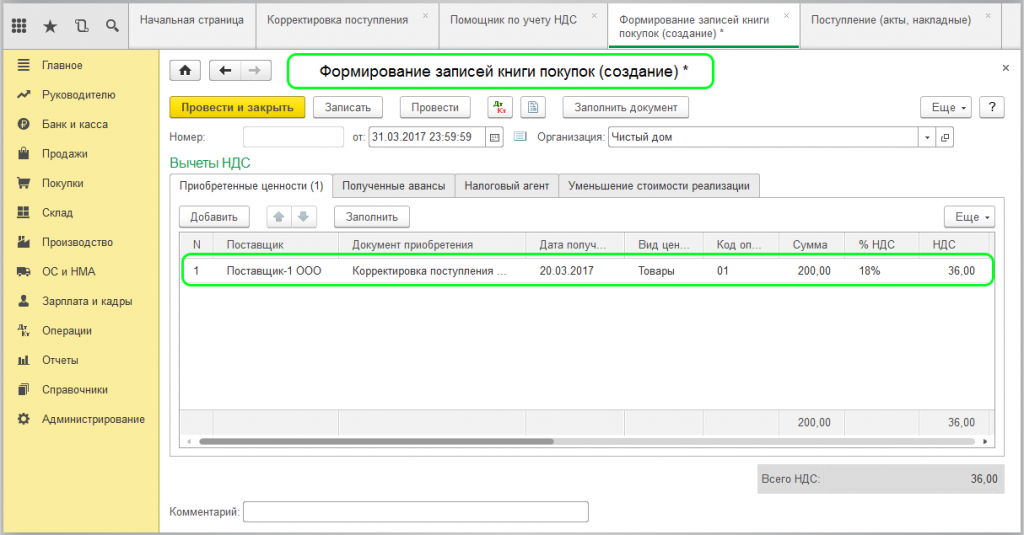

Регистрация полученного исправленного счета-фактуры на приобретенные услуги в книге покупок (операция 4.7) производится документом Формирование записей книги покупок (раздел Операции — подраздел Закрытие периода) с помощью команды Создать.

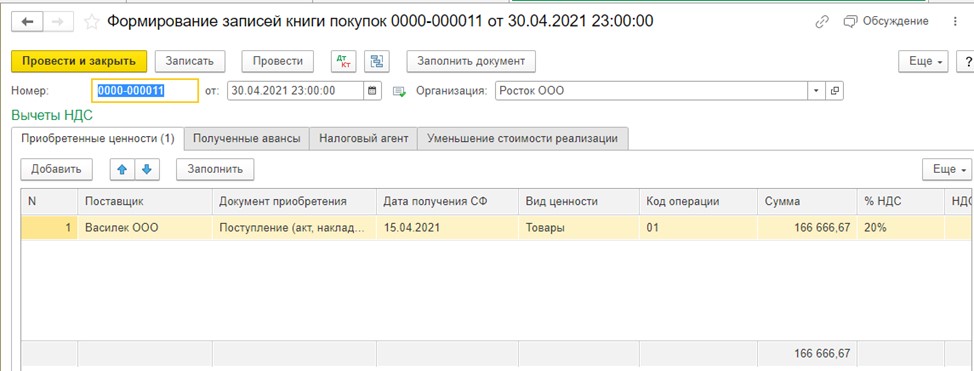

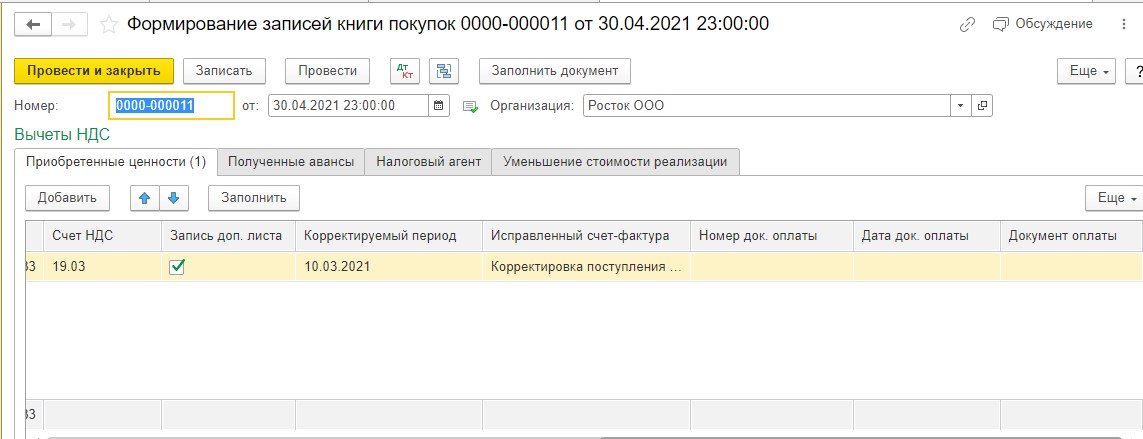

Данные для книги покупок о суммах налога, предъявляемых к вычету, отражаются на закладке Приобретенные ценности (рис. 4).

Рис. 4. Формирование записей дополнительного листа книги покупок

Для заполнения документа Формирование записей книги покупок по данным учетной системы целесообразно использовать команду Заполнить.

Поскольку вычет уточненной суммы НДС на основании исправленного счета-фактуры производится в том же самом налоговом периоде, в котором был зарегистрирован счет-фактура до внесения в него исправлений (п. 6 Правил заполнения дополнительного листа книги покупок, утв. Постановлением Правительства РФ от 26.12.2011 № 1137), т. е. во II квартале 2020 года, необходимо в табличной части документа:

-

проставить флаг в графе Запись доп. листа;

-

указать в графе Корректируемый период любую дату, относящуюся ко II кварталу 2020 года, например, 30.06.2020.

Обратите внимание, для того, чтобы исправленный счет-фактура был зарегистрирован в том же самом дополнительном листе книги покупок за II квартал 2020 года, в котором производилось аннулирование записи по первоначальному счету-фактуре, необходимо создавать документ Формирование записей книги покупок той же самой датой, которой производилось внесение записи об аннулировании, т. е. датой документа Корректировка поступления. При этом для того, чтобы закладка Приобретенные ценности заполнялась автоматически, следует установить время создания документа Формирование записи книги покупок позже времени создания документа Корректировка поступления.

После проведения документа формируются бухгалтерские проводки:

Дебет 68.02 Кредит 19.04 с третьим субконто «Принимается к вычету»

— на сумму НДС, подлежащую вычету по аренде на основании исправленного счета-фактуры.

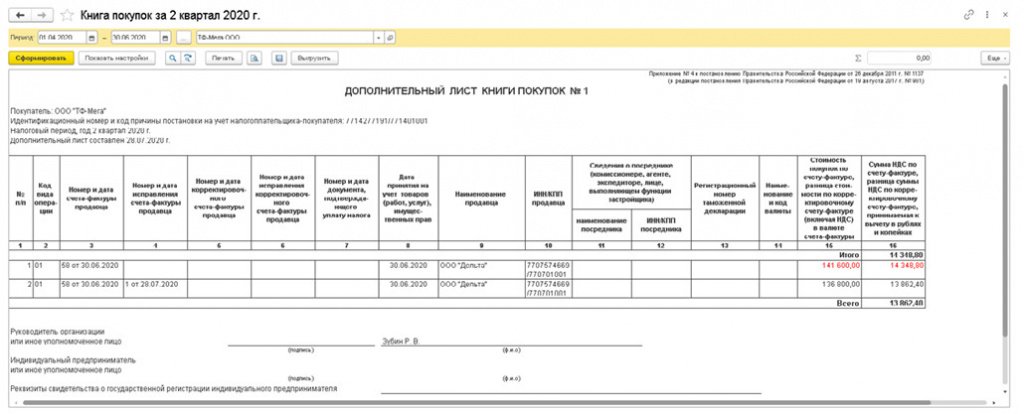

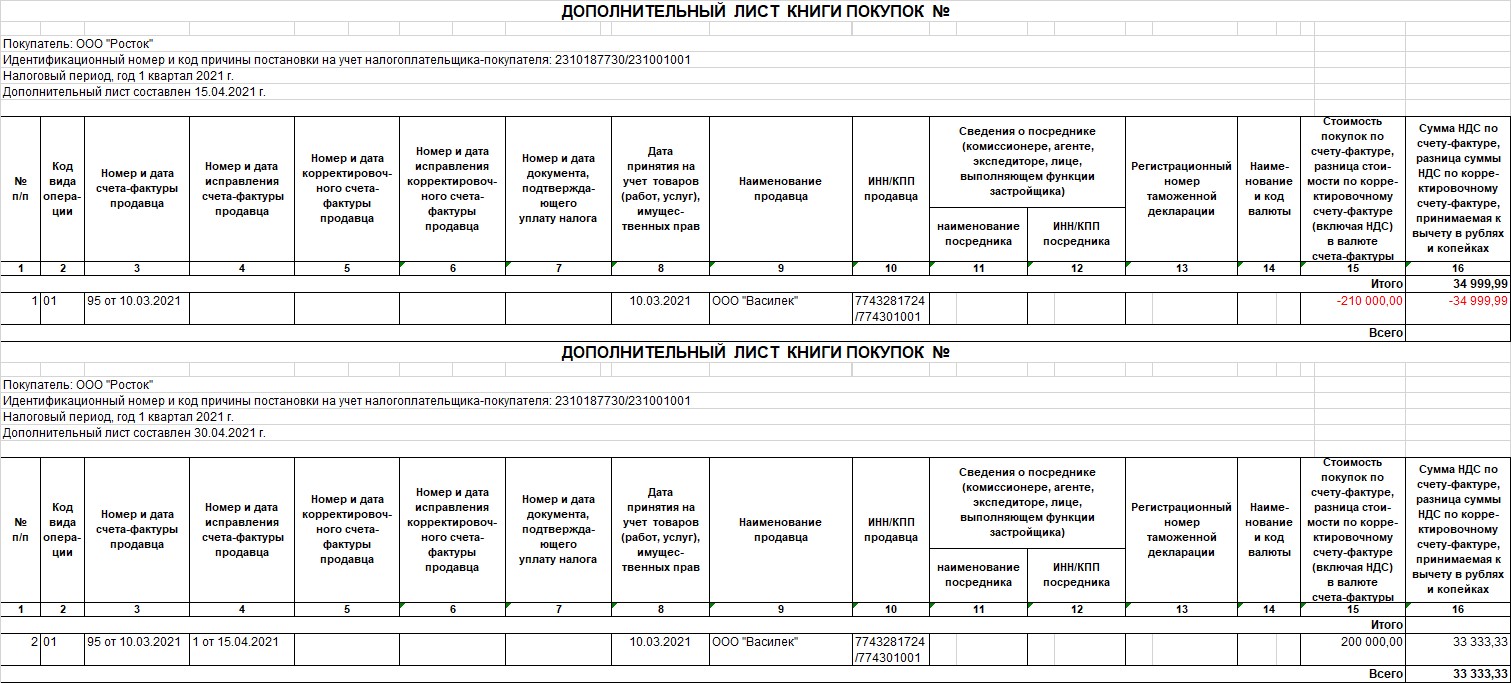

В дополнительном листе книги покупок за II квартал 2020 года будут отражены две записи (см. рис. 5):

Рис. 5. Регистрация исправленного счета-фактуры в книге покупок

-

аннулирование регистрационной записи по первоначальному счету-фактуре, т. е. по счету-фактуре до внесения в него исправлений;

-

регистрация исправленного счета-фактуры.

Уменьшение во II квартале 2020 года суммы налогового вычета на 486,40 руб. (14 348,80 руб. – 13 862,40 руб.) приводит к увеличению суммы налога, подлежащей уплате в бюджет, поэтому возникает обязанность представить уточненную налоговую декларацию по НДС за II квартал 2020 года (п. 1 ст. 81 НК РФ).

|

|||

| NWsFF

23.10.13 — 12:06 |

В прошлом квартале нашли 4 документу которых в цене и валюте была установлена галочка «НДС включать в стоимость» |

||

| Spieluhr

1 — 23.10.13 — 12:25 |

(0) что за документы-то нашли? |

||

| NWsFF

2 — 23.10.13 — 12:25 |

поступление товаров и услуг |

||

| Aleksey

3 — 23.10.13 — 12:26 |

оставить как есть |

||

| NWsFF

4 — 23.10.13 — 12:27 |

Там сумма на миллион, как исправить? |

||

| Aleksey

5 — 23.10.13 — 12:27 |

потому что как только вы снимите галочку изменится себестоимость (уменьшается), а значит на эту суммы увеличится наценка => не доплата налога на прибыль |

||

| Aleksey

6 — 23.10.13 — 12:29 |

(4) Тем более готовы заплатить пени по прибыли?. А так снять галочку провести текущим днём фактуру, тогда НДС в зачет возьмется в текущем дне, но придется перепровести базу, что повлечёт за собой увеличение прибыли. Так что пересчитать прибыль, сдать корректировку, доплатить налог и заплатить пени |

||

| Aleksey

7 — 23.10.13 — 12:30 |

и будьте готовы к проверки |

||

| Spieluhr

8 — 23.10.13 — 12:31 |

(2) делать КорректировкуПоступления текущим периодом |

||

| Aleksey

9 — 23.10.13 — 12:31 |

(8) думаешь поможет |

||

| Spieluhr

10 — 23.10.13 — 12:32 |

(9) да, доп листы к книге покупок документ сделает и проводки |

||

| NWsFF

11 — 23.10.13 — 12:40 |

(10) В корректировке поступления нельзя сделать так чтобы он считал без учета этой галочки |

||

| NWsFF

12 — 23.10.13 — 12:41 |

(6) Налог на прибыль еще не сдали, это 3 квартал, только декларацию по НДС |

||

| Spieluhr

13 — 23.10.13 — 12:48 |

(12) имхо тогда проще всего исправить прямо в доках, перепровести квартал и сдать уточненку по НДС |

||

| NWsFF

14 — 23.10.13 — 12:51 |

(13) Я тоже так думал, но бух посоветовалась с аудиторами и говорит мне что нужны записи на доп лситах книги покупок для уточненки |

||

| Spieluhr

15 — 23.10.13 — 12:56 |

(14) нет, если делать (12) доп. листы не нужны, что-то она неправильно поняла |

||

| Aleksey

16 — 23.10.13 — 12:57 |

(14) зачем? Просто текущей датой проводишь счет-фактуру и к вычету принимаешь в этом квартале |

||

|

NWsFF 17 — 23.10.13 — 13:30 |

(16) Спасибо, так и сделаем |

TurboConf — расширение возможностей Конфигуратора 1С

- Опубликовано 04.03.2022 10:01

- Автор: Administrator

- Просмотров: 9214

Завершаем наш небольшой цикл статей о корректировочных и исправительных счетах-фактурах. В прошлой публикации мы подробно разобрали исправительные счета-фактуры в учете продавца. Сегодня разберем учет у покупателя, естественно с примерами в программе 1С: Бухгалтерия предприятия ред. 3.0.

Итак, покупатель вносит изменения в книгу покупок с учетом того периода, в котором произошло исправление документов (п. 7 Правил заполнения счета-фактуры и п. 6 Правил заполнения корректировочного счета-фактуры, утв. Постановлением № 1137) таким образом:

— сторнирует запись по первоначальному счету-фактуре в книге покупок, если исправление оформлено в рамках одного отчетного периода;

— сторнирует запись по первоначальному счету-фактуре в дополнительном листе книги покупок, если исправление оформлено в следующем отчетном периоде (п. 4 Правил ведения книги покупок);

— регистрирует ИСФ в дополнительном листе книги покупок за тот период, в котором был отражен аннулированный счет-фактура (п. 9 Правил ведения книги покупок), вычет по исправленному счету-фактуре покупатель заявляет за тот период, в котором был зарегистрирован первичный счет-фактура.

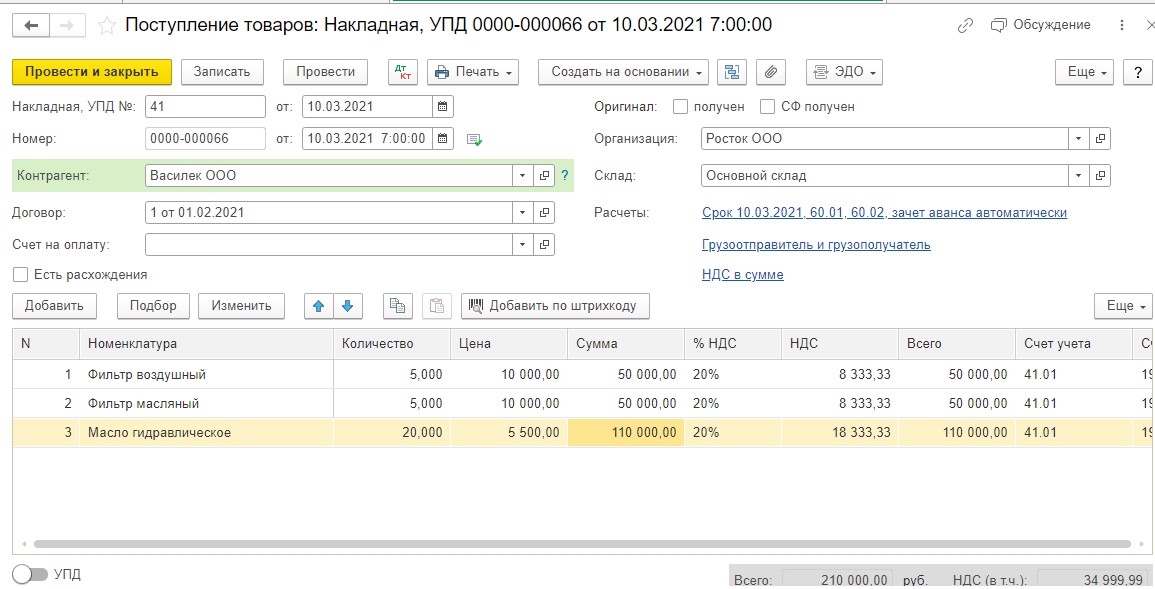

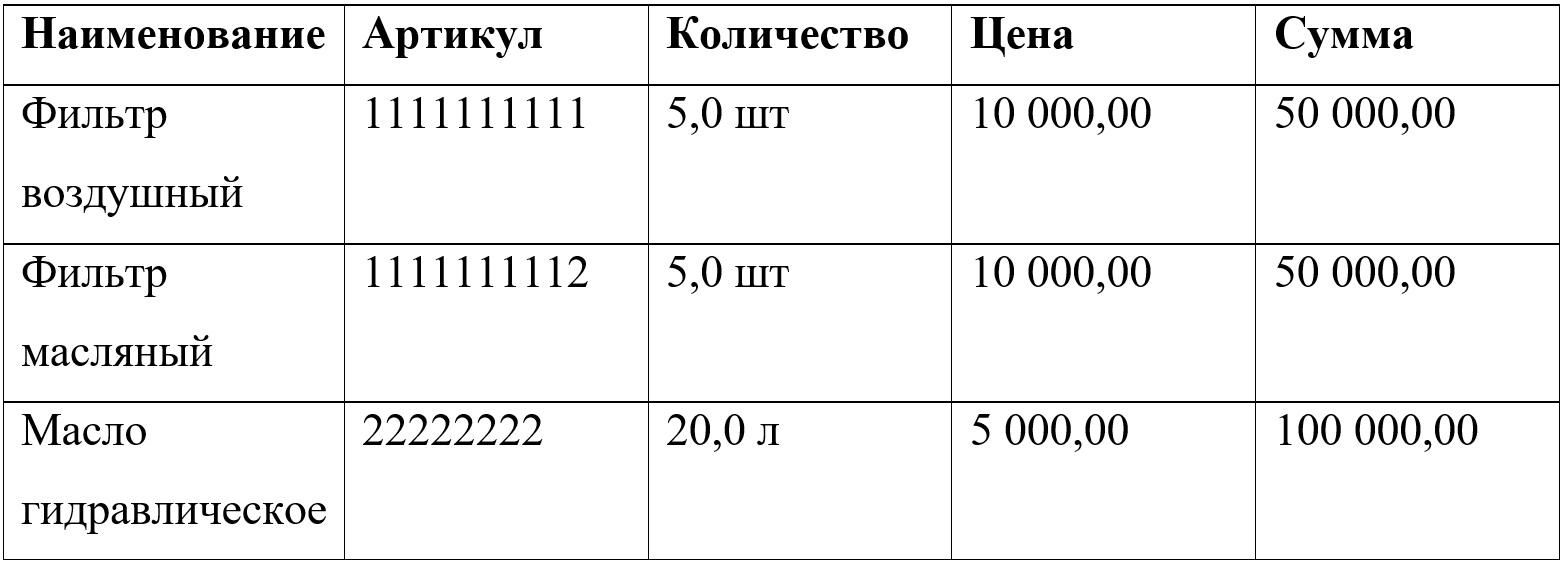

Напомним наш пример: между продавцом ООО «Василек» и покупателем ООО «Росток» заключен договор №1 от 01.02.2021 г. на поставку товара, запасных частей к сельскохозяйственной технике, на сумму 200 000 рублей. Перечень запасных частей перечислен в спецификации №1 к договору №1 от 01.02.2021 г. В рассматриваемом примере поставщик и покупатель применяют ОСНО.

По условиям нашего примера после отгрузки товара поставщик обнаружил ошибку в выставленном счете-фактуре, а именно: масло гидравлическое 20 л отгружено по цене 5 500 рублей вместо 5 000 рублей вследствие технической ошибки менеджера по продажам запасных частей. После выявления ошибки в адрес покупателя 15.04.2021 г. был выставлен ИСФ на уменьшение цены данного товара.

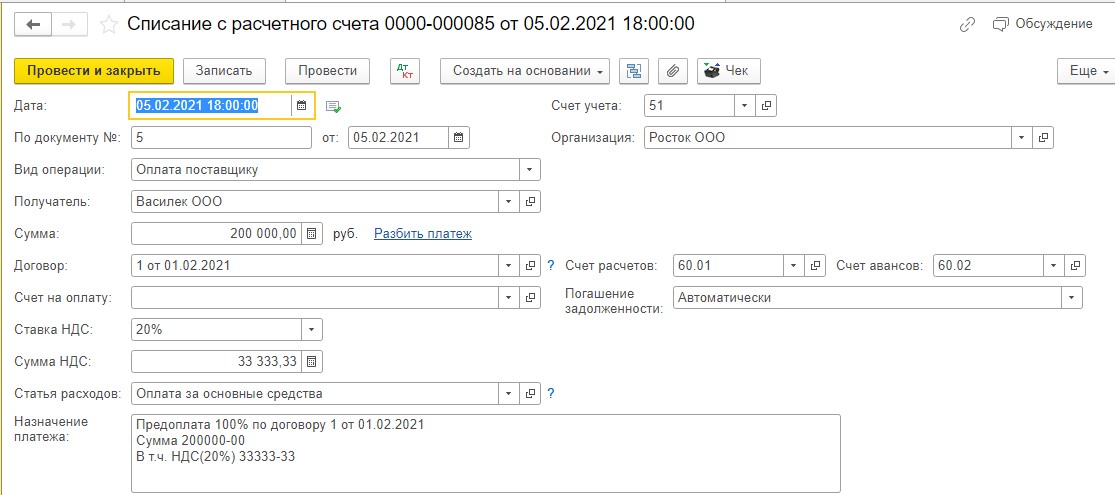

05.02.2021 г. ООО «Росток» перечислил предоплату в размере 100% поставщику ООО «Василек»:

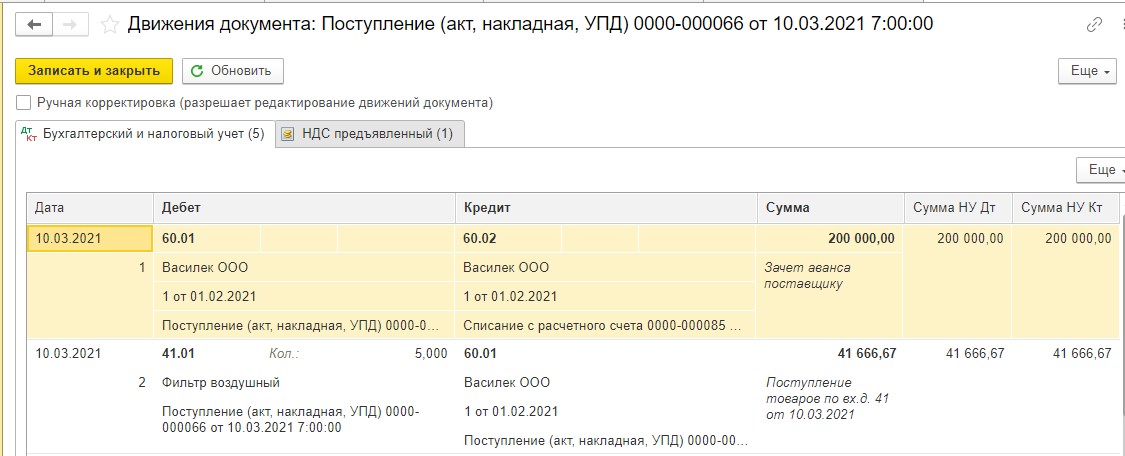

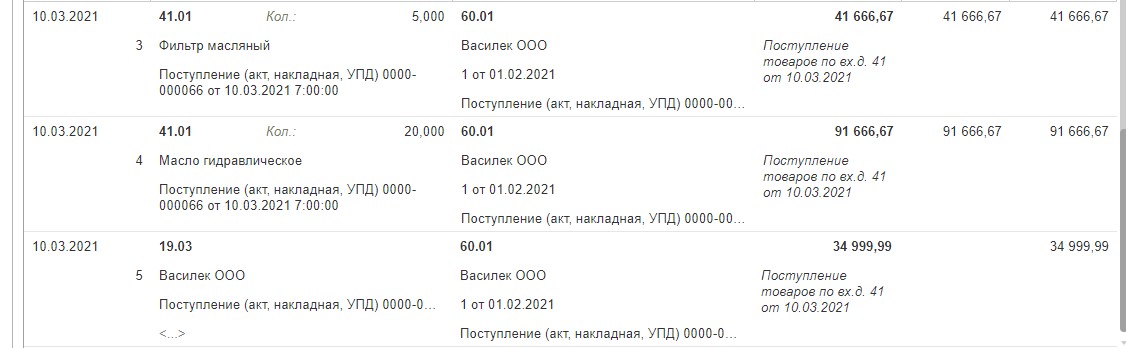

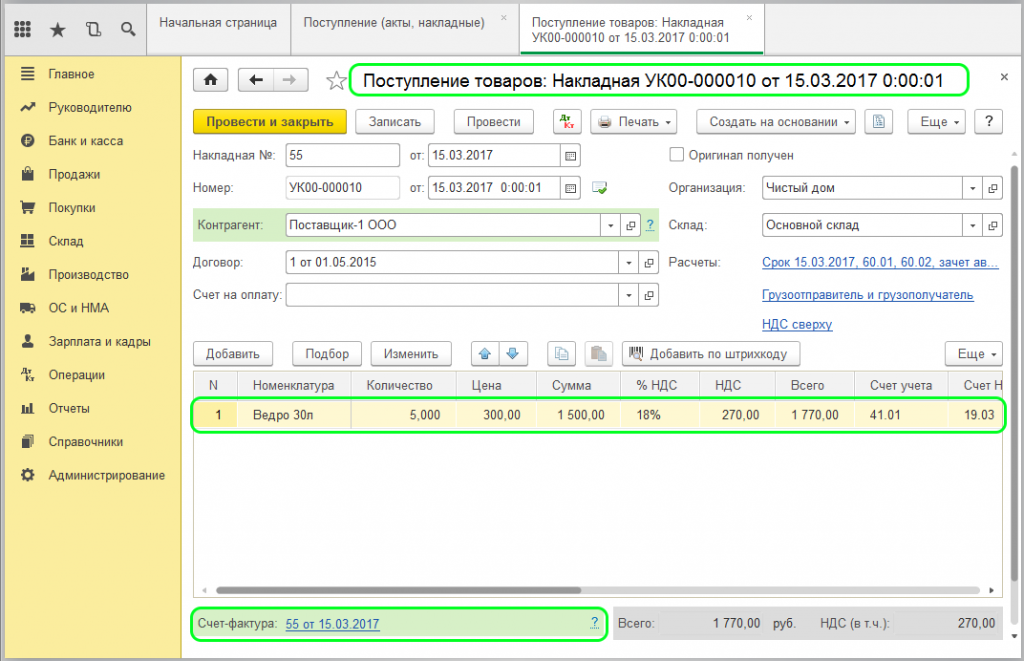

10.03.2021 г. покупатель ООО «Росток» проводит в учете поступление товаров от продавца ООО «Василек»:

В регистре «Бухгалтерский и налоговый учет» у нас следующие проводки:

ДТ 60.01 и КТ 60.02 – зачтен аванс поставщику;

ДТ 41.01 и КТ 60.01 – отражено поступление товаров от поставщика;

ДТ 19.03 и КТ 60.01 – отражен НДС по поступившим товарам.

Регистр «НДС предъявленный» отражает информацию об НДС, предъявленном поставщиком и учтенном на счете 19.03. Вид движения «Приход» — это будущая запись в книгу покупок, которая попадет в нее при соблюдении всех условий для вычета (каких, мы уже знаем):

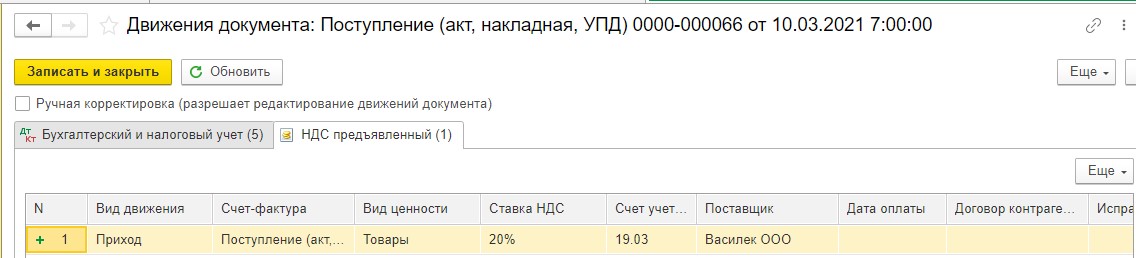

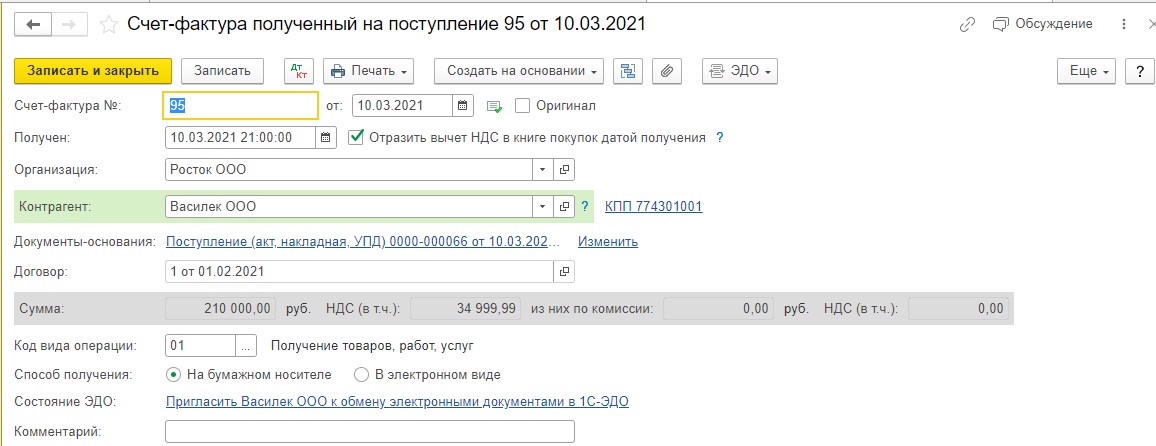

На основании поступления товаров регистрируем счет-фактуру полученный:

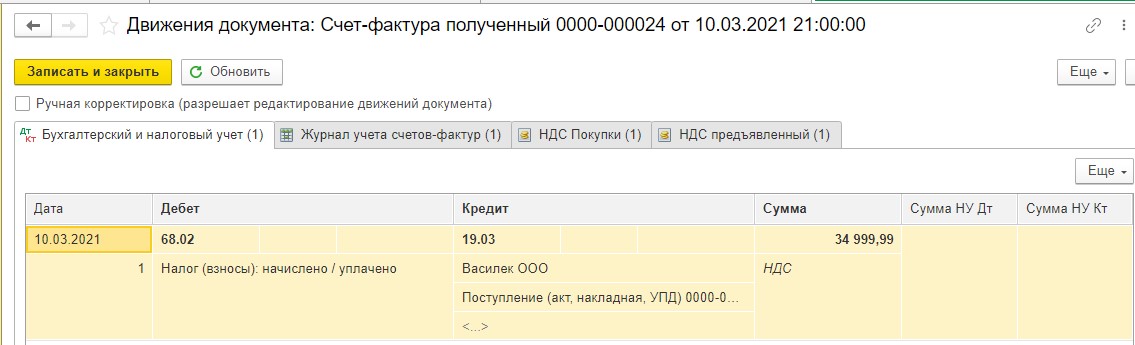

В регистре «Бухгалтерский и налоговый учет» мы видим следующую запись:

ДТ 68.02 и КТ 19.03 – НДС по приобретенным товарам заявлен к вычету:

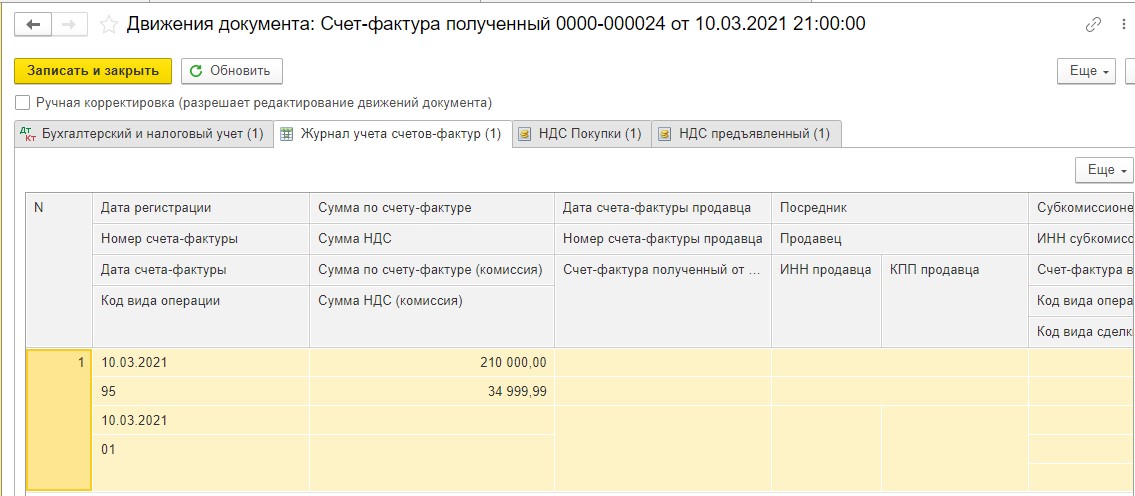

В регистр «Журнал учета счетов-фактур» сохранилась информация о полученном счете-фактуре:

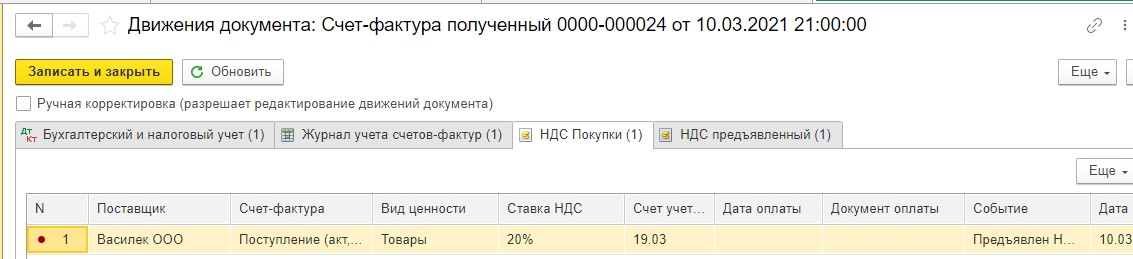

Запись из регистра «НДС Покупки», как мы уже знаем, попадает в книгу покупок:

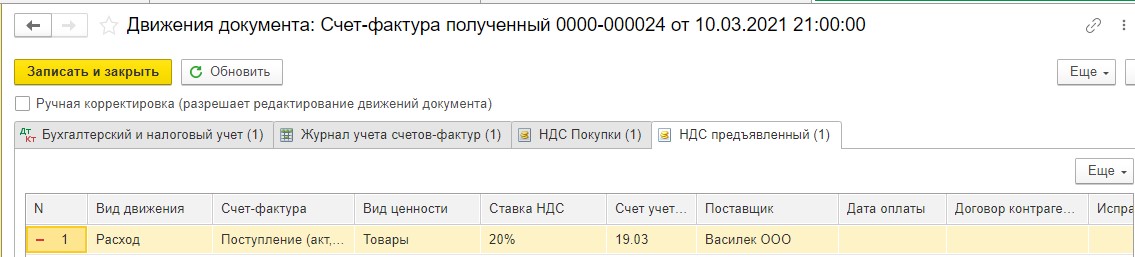

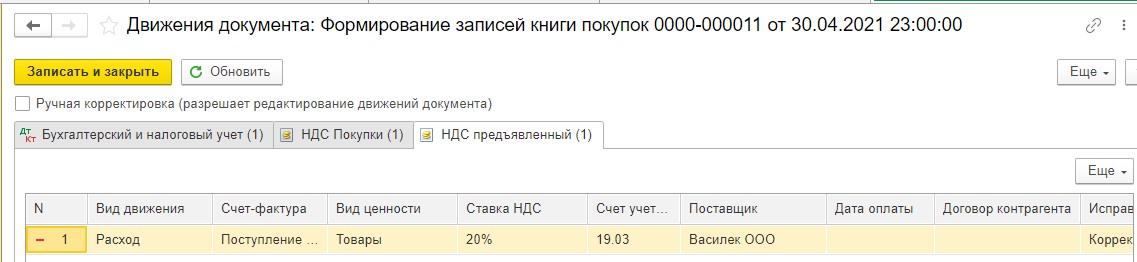

Напомним, что же следует понимать под записью вида движения «Расход» в регистре «НДС предъявленный»?

Это означает, что условия для принятия НДС к вычету соблюдены покупателем:

— товары, которые приобрел покупатель, используются в облагаемой НДС деятельности;

— счет-фактура от поставщика оформлена верно и зарегистрирована;

— товары поставлены на учет.

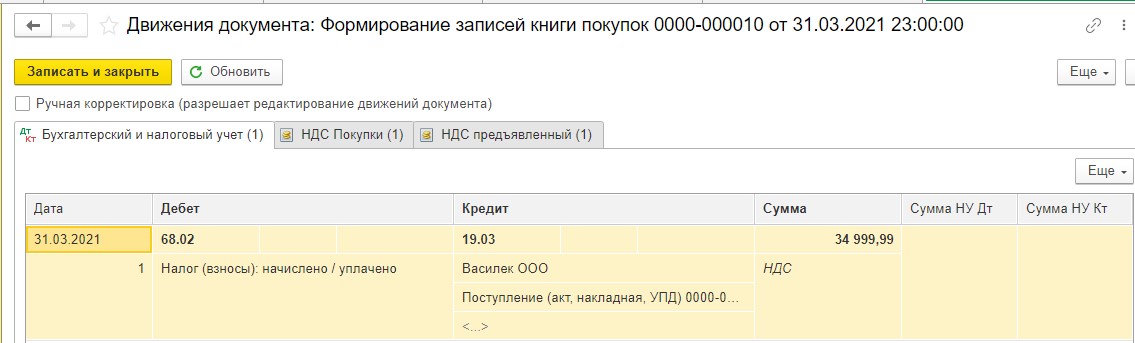

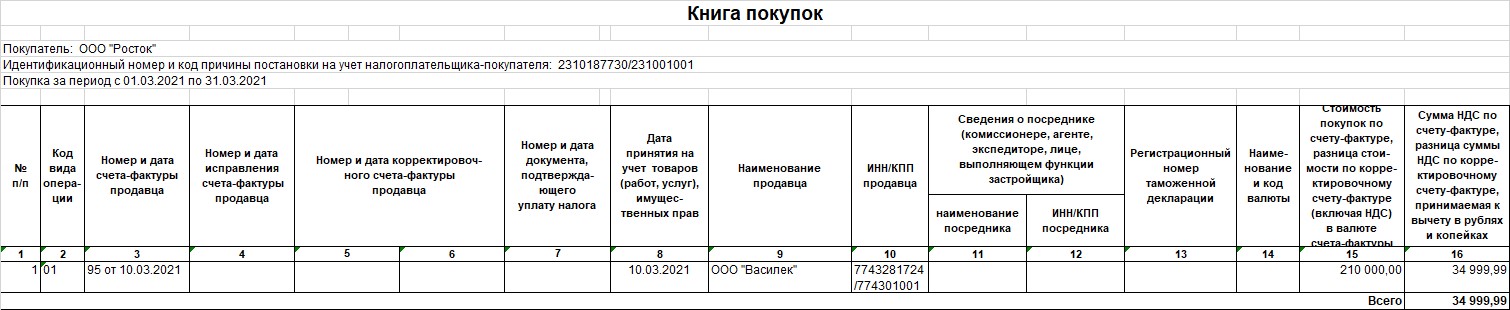

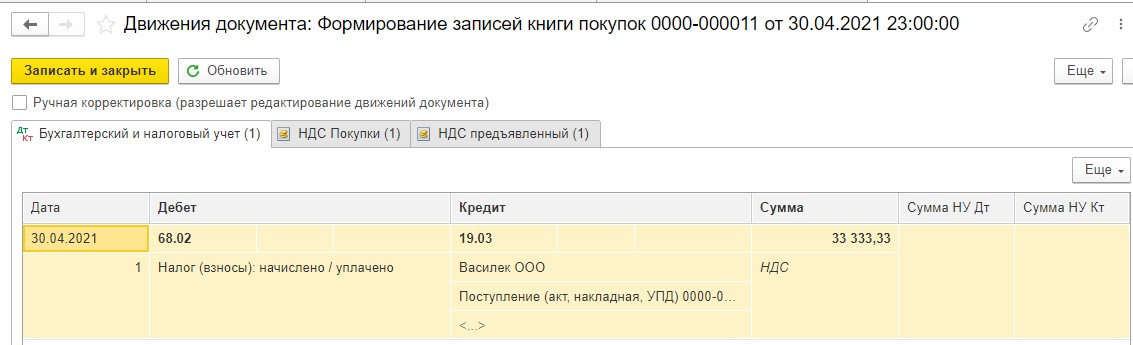

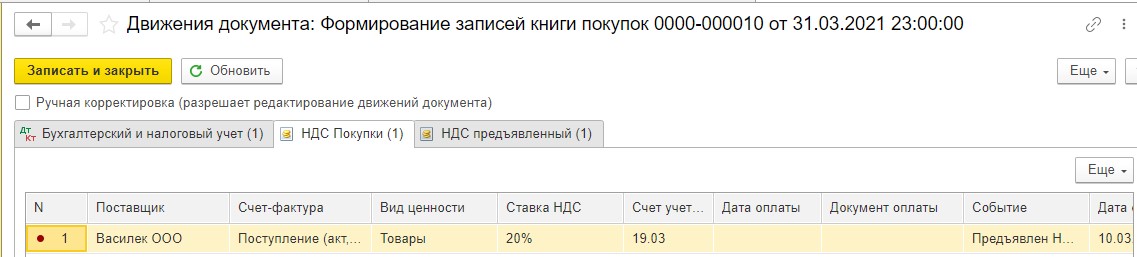

Посмотрим, какие записи формирует документ «Формирование записей книги покупок».

В регистре «Бухгалтерский и налоговый учет» сформирована проводка:

ДТ 68.02 и КТ 19.03 – НДС, предъявленный поставщиком, заявлен к вычету:

В регистре «НДС покупки» сформирована запись, которая попала сюда из такого же регистра документа счет-фактура полученный:

В регистре «НДС предъявленный» отразилась сумма НДС, предъявленного поставщиком.

Вид движения «Расход» нам показывает, что все условия для принятия к вычету входного НДС, соблюдены (эти условия мы рассматривали выше):

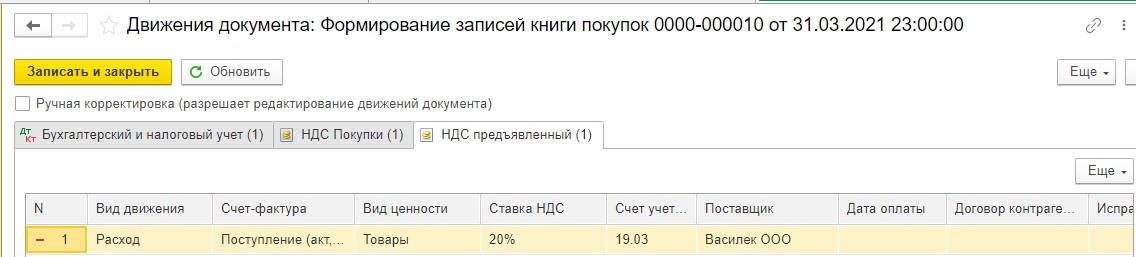

Сформировав отчет «Книга покупок», мы видим, что НДС, предъявленный поставщиком, принят к вычету в 1 квартале 2021 г.:

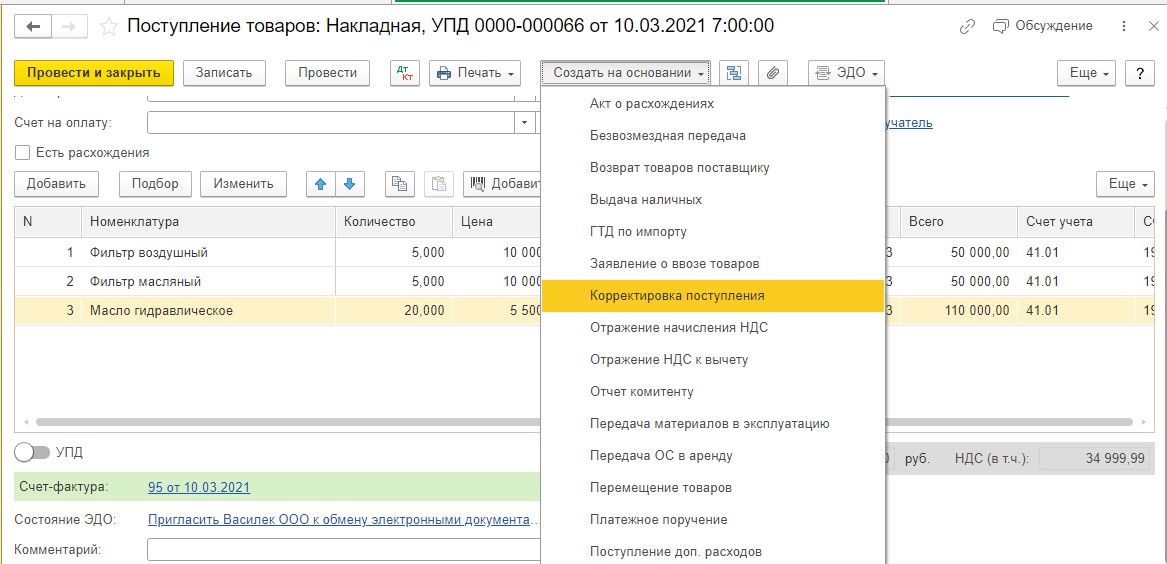

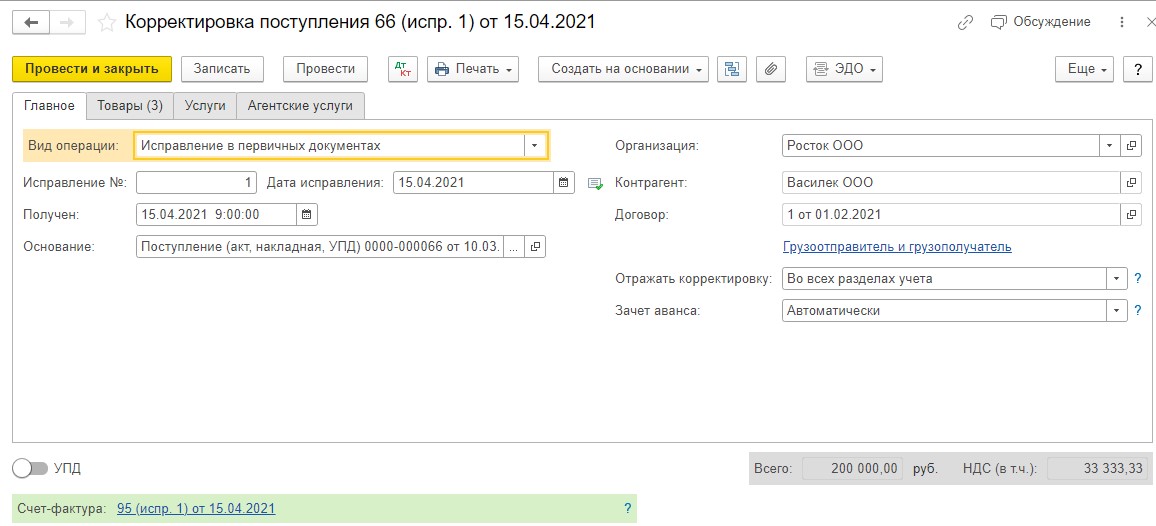

Получив исправленные документы от поставщика ООО «Василек», покупатель ООО «Росток» на основании документа поступления товаров выводит документ корректировка поступления с видом операции «Исправление в первичных документах». На вкладке «Исправление №» указываем номер из документа поставщика и на вкладке «Дата исправления» указываем дату документа, полученного от поставщика:

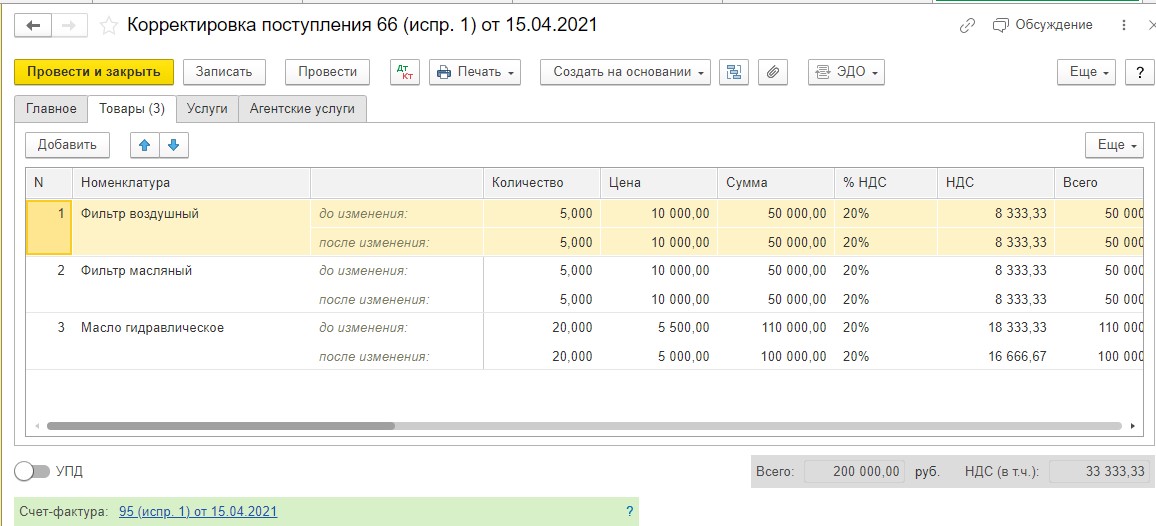

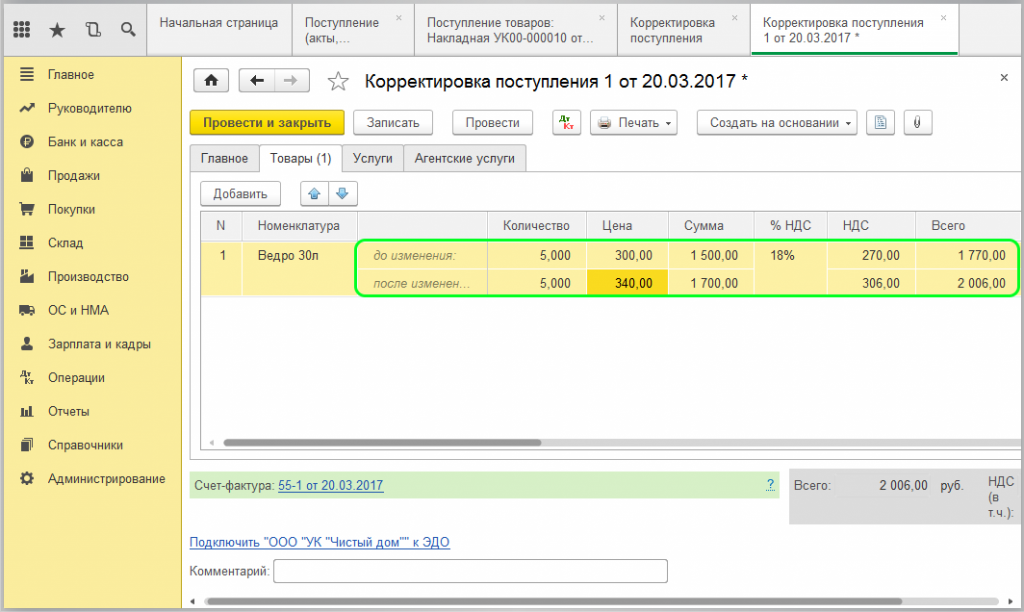

В строке номенклатуры «Масло гидравлическое» в графу «После изменения» вносим исправление в цену товара – 5000 рублей за литр, как согласовано в спецификации № 1 к договору №1 от 01.02.2021 г.:

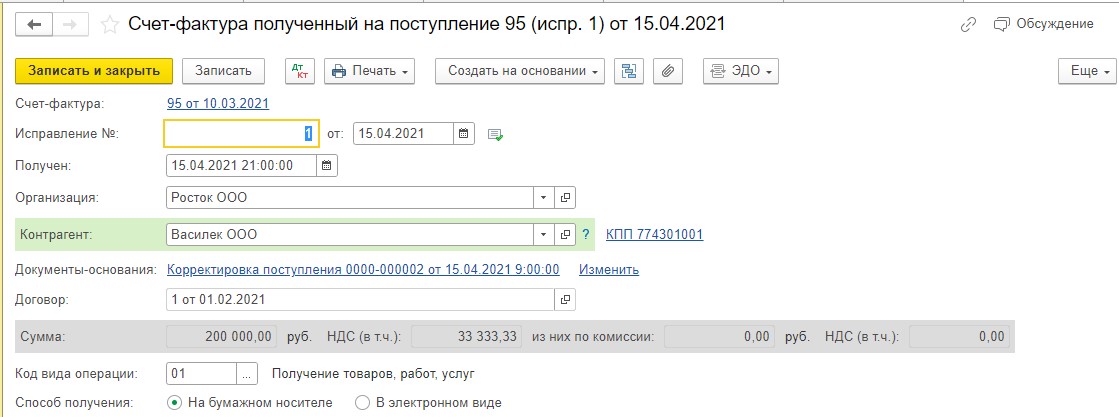

На основании корректировки поступления выводим счет-фактуру полученный:

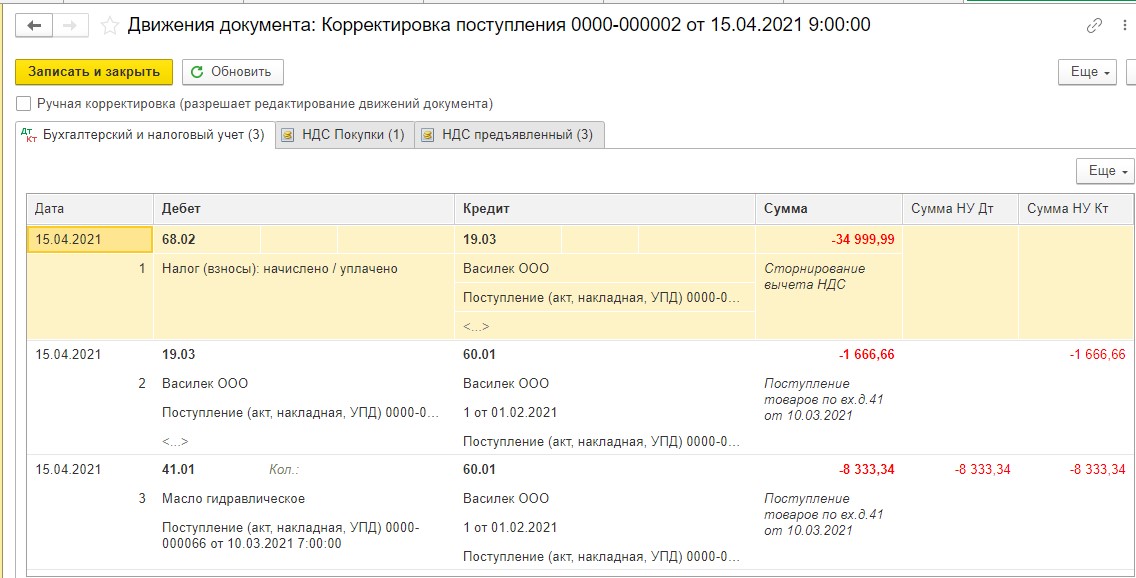

В регистре «Бухгалтерский и налоговый учет» появились следующие проводки:

ДТ 68.02 и КТ 19.03 — сторнирована вся сумма НДС, принятого к вычету;

ДТ 19.03 и КТ 60.01 — сторнирована сумма НДС в стоимости возвращаемого товара;

ДТ 41.01 и КТ 60.01 — сторнирована себестоимость возвращаемого товара.

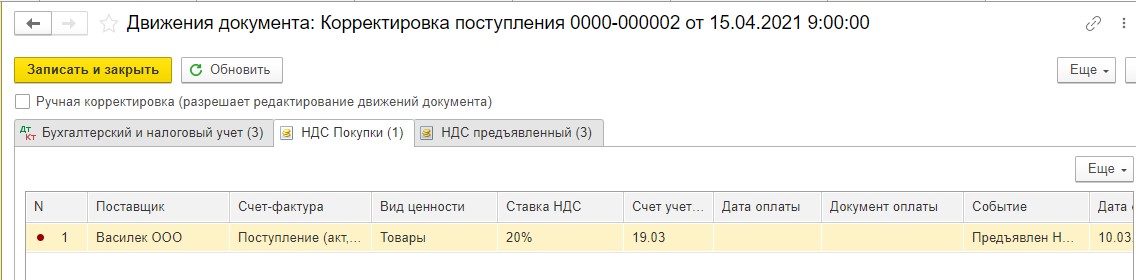

Запись из регистра «НДС Покупки» автоматически формирует дополнительный лист книги покупок за 1 квартал 2021 года, аннулируя регистрационную запись по полученному от продавца первоначальному счету-фактуре:

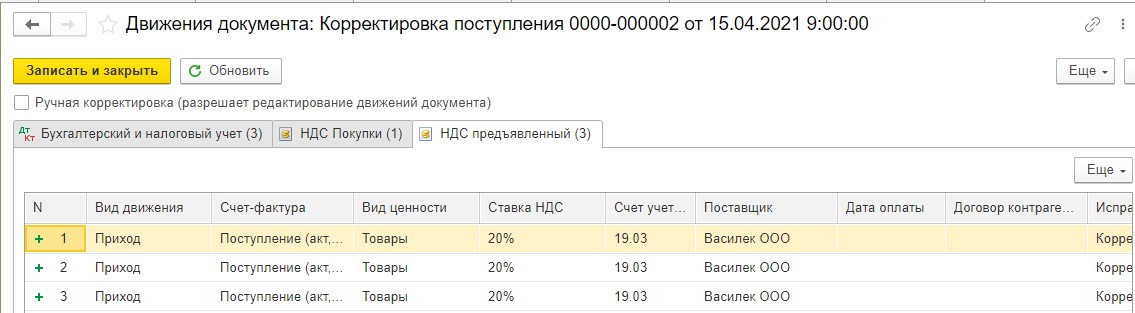

В регистр «НДС предъявленный» внесены приходные записи с «новой» суммой НДС:

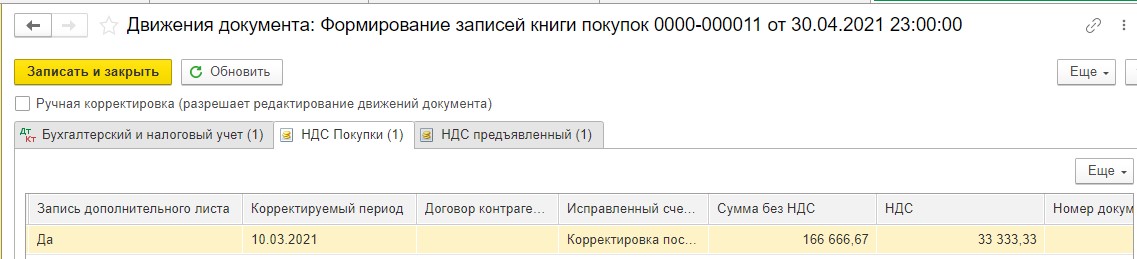

Для того, чтобы принять к вычету НДС на основании предъявленного поставщиком ИСФ, нужно создать документ «Формирование записей книги покупок». Поскольку вычет уточненной суммы НДС на основании ИСФ производится в том же самом налоговом периоде, в котором был зарегистрирован первоначальный счет-фактура (п. 6 Правил заполнения дополнительного листа книги покупок, утв. Постановлением № 1137), т.е. в 1 квартале 2021 года, то нам в табличной части документа необходимо:

— проставить галочку в графе «Запись доп. листа»;

— указать в графе «Корректируемый период» дату 10.03.2021 г.:

Посмотрим движения, сформированные данным документом. В результате проведения документа в регистр бухгалтерии вводится бухгалтерская запись:

ДТ 68.02 и КТ 19.03 — заявлен к вычету входной НДС по исправленному счету-фактуре:

Данные в регистр «НДС Покупки» попали из аналогичного регистра документа «Счет-фактура полученный»:

В регистр накопления «НДС предъявленный» на сумму НДС, принятую к вычету, вводится запись с видом движения «Расход», означающая, что условия для принятия НДС к вычету выполнены (какие это условия, мы уже знаем):

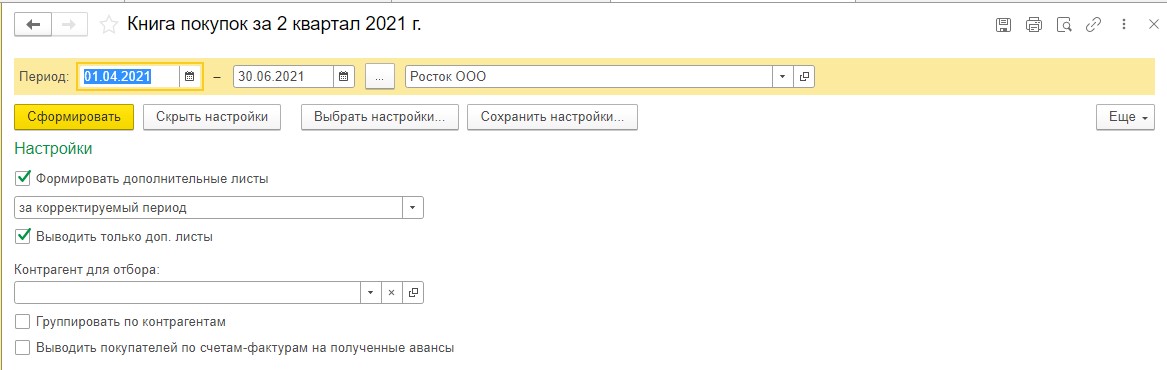

Таким образом, в дополнительном листе книги покупок за 1 квартал 2021 года у нас отразились две записи:

— запись №1: данные ошибочного счета-фактуры с «минусом»;

— запись №2: данные исправленного счета-фактуры с «плюсом».

Сформируем отчет «Книга покупок» за 2 квартал 2021 г., в настройках поставим галочку в графе «Формировать дополнительные листы» за корректируемый период:

Мы видим, что программа сформировала два дополнительных листа книги покупок.

Не ошибка ли это? Нет, не ошибка.

Аннулировать записи по первоначальному счету-фактуре и регистрировать ИСФ можно как с использованием одного дополнительного листа книги покупок, так и с использованием двух, поскольку в приложении 1 к разделу 8 налоговой декларации по НДС всегда отражаются записи из всех дополнительных листов, оформленных за уточняемый период (п. 46.5 Приложения № 2 к приказу ФНС России от 29.10.2014 № ММВ-7-3/558@).

Рассмотрим, как в дополнительном листе подведены итоги после внесения исправлений. Из суммы НДС в графе 16 (итог за 1 квартал 2021) вычитается сумма НДС по ошибочному счету-фактуре и прибавляется сумма НДС по исправленному счету-фактуре.

Теперь остановимся на вопросе, в каких случаях нужно сдавать уточненную декларацию по НДС при исправлении первичных документов у покупателя, а в каких — нет:

— если ИСФ зарегистрирован до сдачи декларации по НДС, то сведения о нем из книги покупок отражаются в разд. 8 декларации за отчетный квартал (п. п. 45, 45.3 — 45.5 Порядка заполнения декларации по НДС);

— если ИСФ зарегистрирован в доп. листе книги покупок, то данные отражаются в Приложении 1 к разд. 8 декларации (п. п. 46, 46.5, 46.6 Порядка заполнения декларации по НДС);

— если ИСФ зарегистрирован после сдачи декларации и возник налог к доплате, то нужно подать уточненную декларацию за тот квартал, по которому оформлен дополнительный лист книги покупок.

Если нет налога к доплате, то представление уточненки – уже право, а не обязанность (п. 1 ст. 81 НК РФ). При составлении уточненной декларации данные об ИСФ переносятся из доп. листа книги покупок в Приложение 1 к разд. 8 (п. п. 46, 46.5 — 46.7 Порядка заполнения декларации по НДС).

Автор статьи: Светлана Дубовик

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

Как отразить корректировку НДС 1С Бухгалтерия 8.3

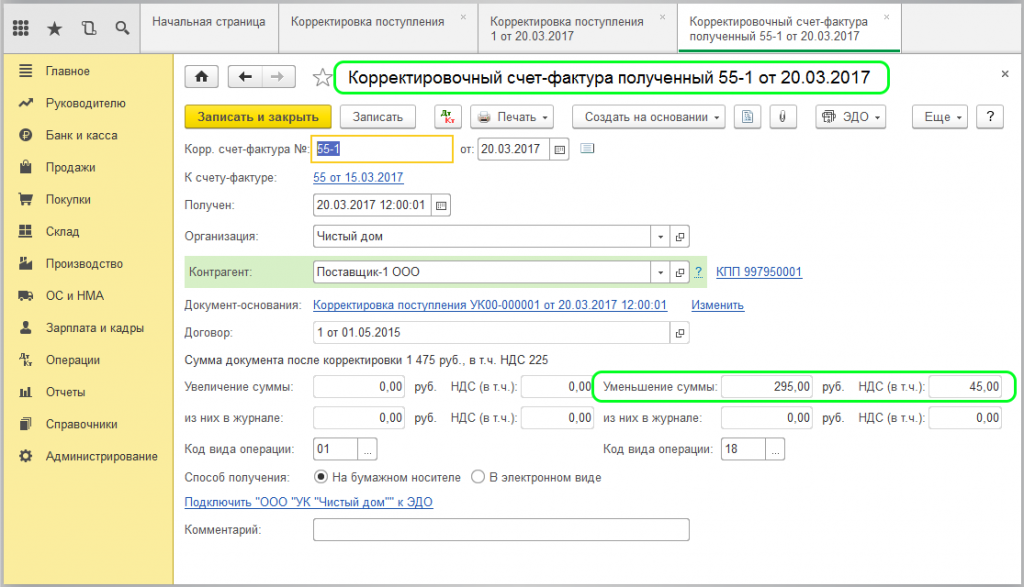

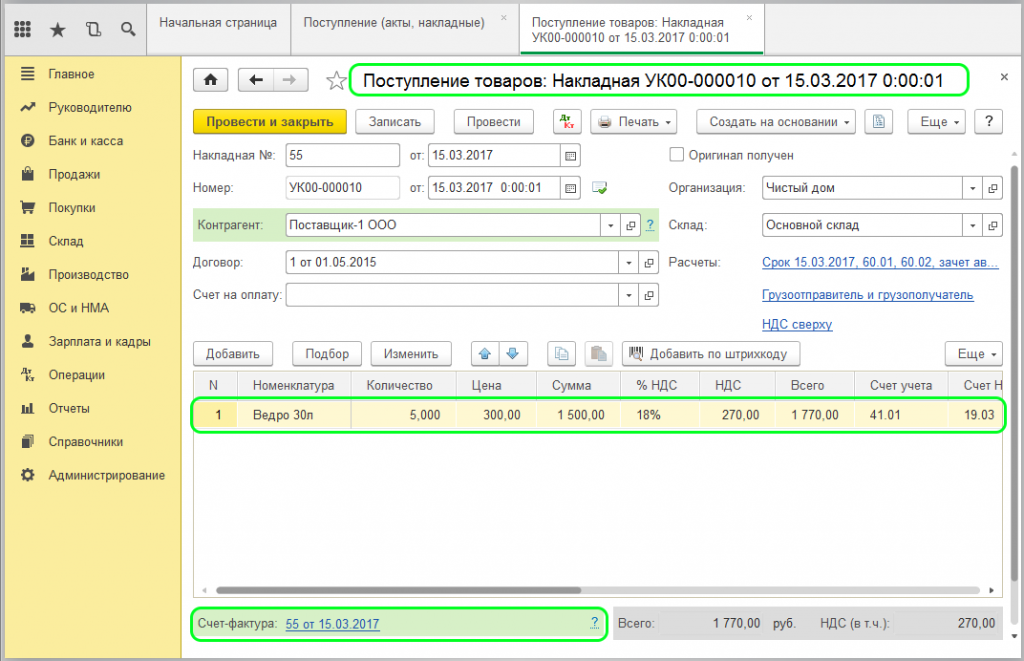

Корректировка НДС необходима при изменении стоимости покупки или реализации. В этой ситуации формируется корректировочный счет-фактура. Рассмотрим на примере программы 1С Бухгалтерия 8.3 корректировку входящего НДС при уменьшении стоимости. Сначала сформируем документ «Поступление товаров» и регистрируем «Счет-фактуру полученный»:

При заполнении отмечаем галочкой пункт «Отразить вычет НДС в книге покупок датой получения»:

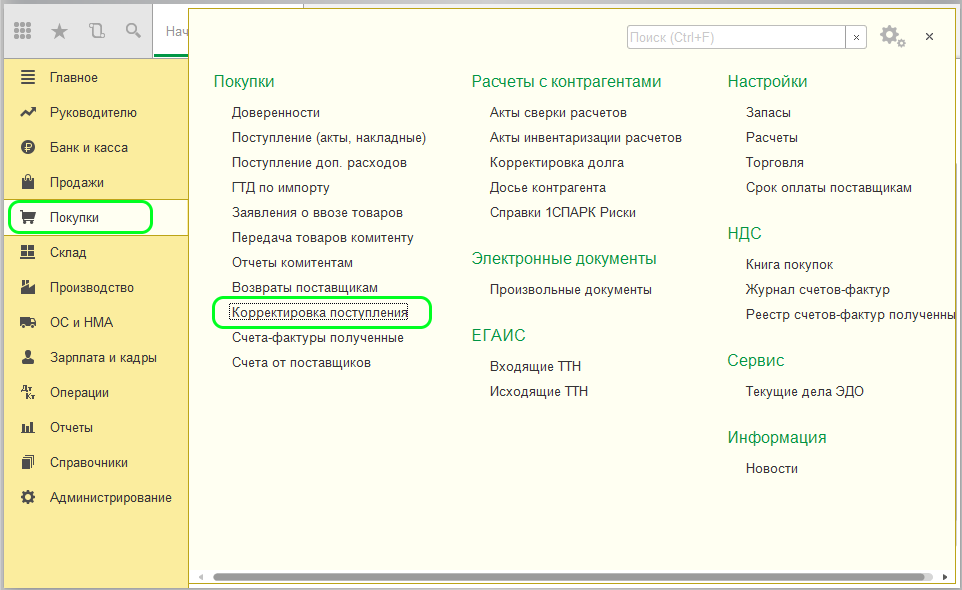

Допустим, закупили большую партию товара, и поставщиком была предложена скидка. Соответственно, произошло уменьшение общей стоимости и НДС. Для отражения этого в программе создаем документ «Корректировка поступления»:

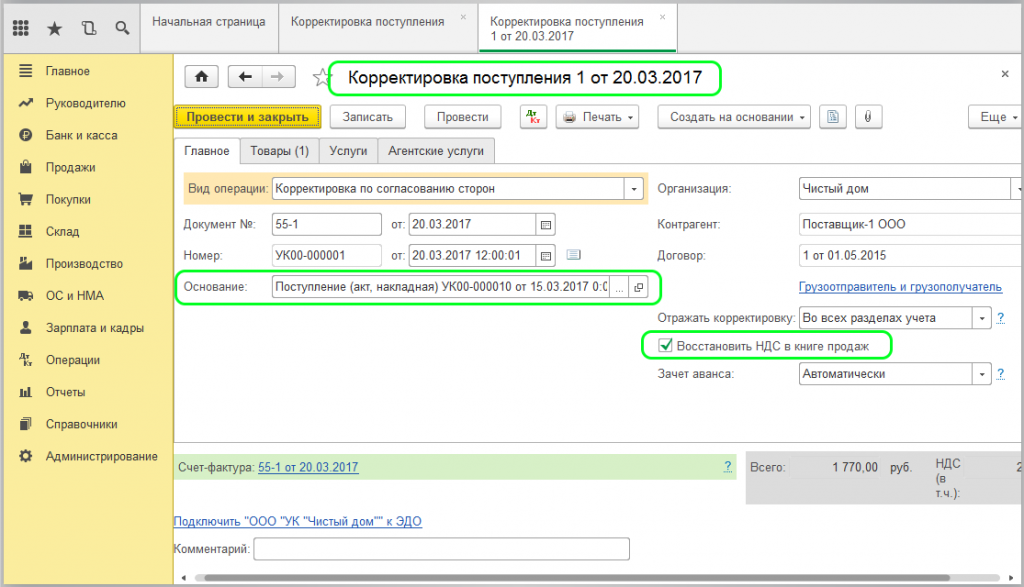

В корректировке на вкладке «Главное» необходимо проверить, чтобы отражался документ-основание и стояла галочка возле пункта «Восстановить НДС в книге продаж».

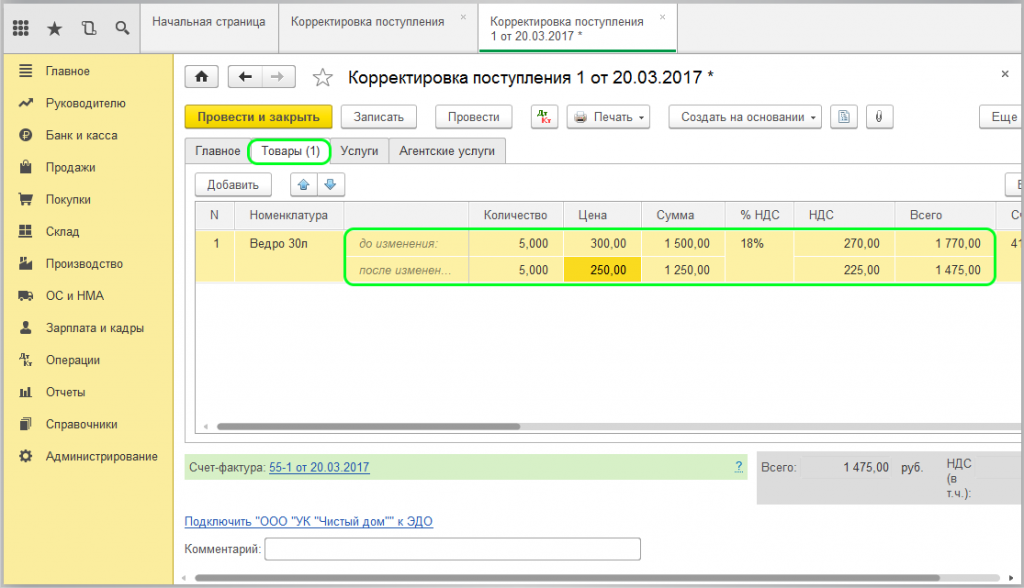

На вкладке «Товары» в колонке «Цена» устанавливаем новую стоимость, при этом значения в колонках «Стоимость», «НДС» и «Всего» рассчитаются автоматически:

Обязательно в корректировке поступления регистрируем «Корректировочный счет-фактуру», именно по этому документу будет отражаться уменьшение/увеличение суммы. Эти данные будут выводиться в соответствующем поле документа:

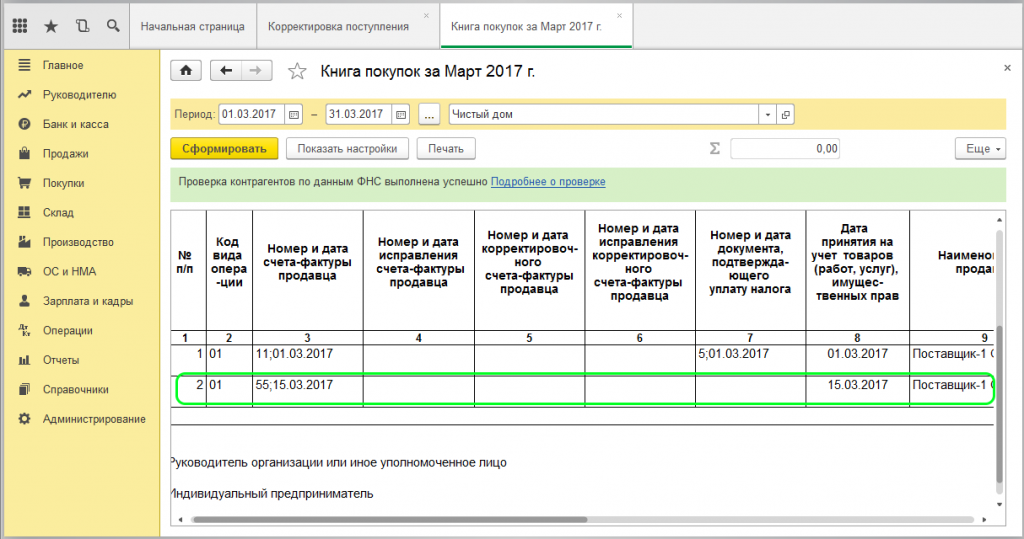

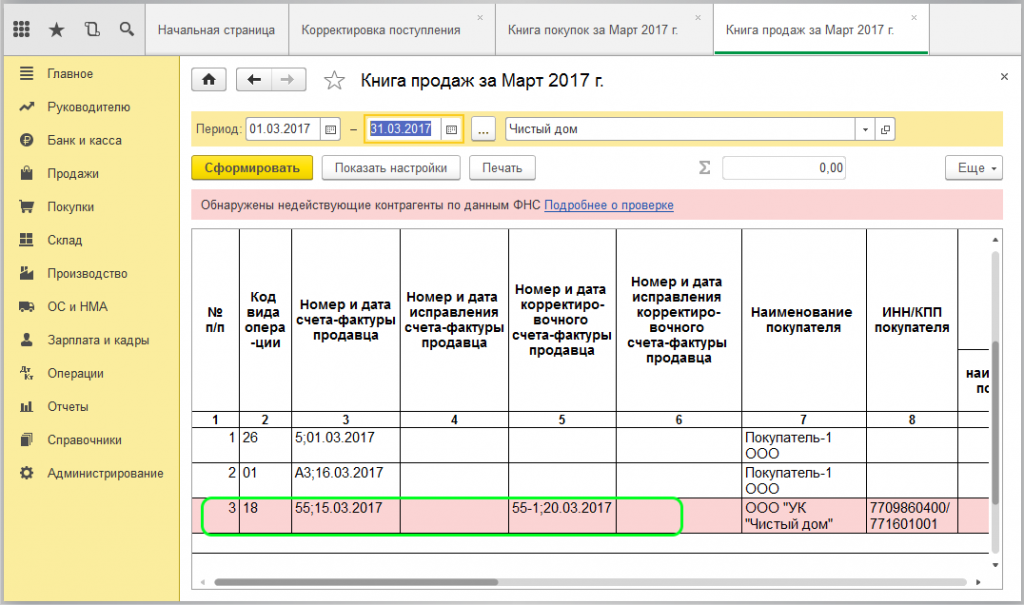

Формируем отчеты «Книга покупок» и «Книга продаж», проверяем, каким образом «Корректировочный счет-фактура» будет отражаться в отчетности:

В отчете «Книга покупок» отразилась начальная сумма. А вот в отчете «Книга продаж» уже будет выведена сумма на основании корректировочного счета-фактуры.

Теперь разберем пример по увеличению стоимости. Аналогичным образом оформляем «Поступление товаров» и регистрируем документ «Счет-Фактура»:

У поставщика произошло увеличение цены на новую партию товара, и был выставлен «Корректировочный счет-фактура». Если покупатель согласен с новой стоимостью, то оформляется документ «Корректировка поступления» так же, как в предыдущем случае. Также корректировку поступления можно создать через кнопку «Создать на основании» из приходной накладной.

Необходимо заполнить:

-

Вид операции — «Корректировка по согласованию сторон».

-

Основание.

-

Восстановить НДС в книге продаж – отмечаем галочкой.

На вкладке «Товары» в колонке «Цена» устанавливаем новую стоимость.

Регистрируем «Корректировочный счет-фактура полученный»:

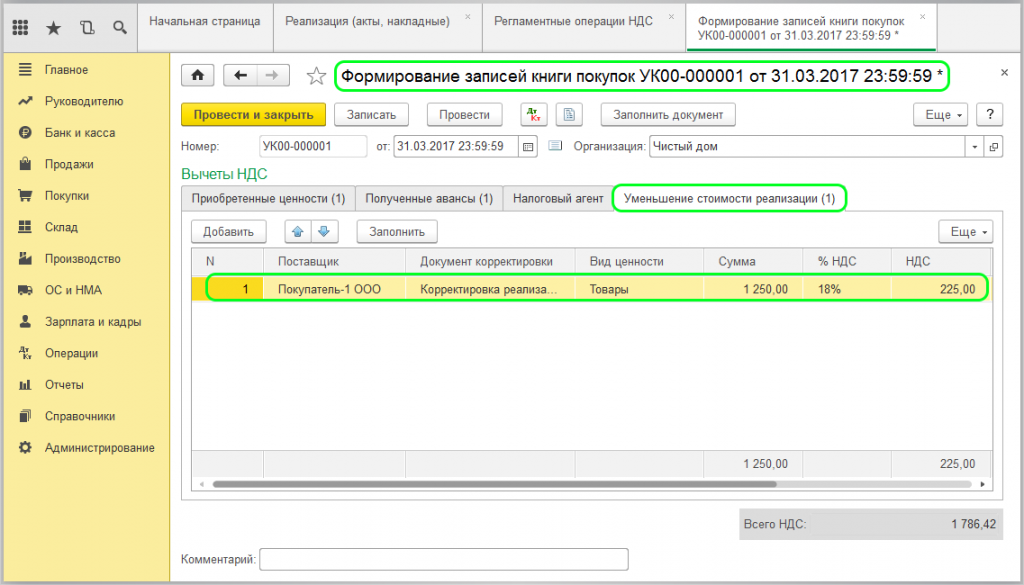

В данной ситуации нужно обратиться к регламентной операции «Формирование записей книги покупок»:

Так как в изначальном документе «Счет-фактура» был отмечен галочкой пункт «Отразить вычет НДС в книге покупок датой получения», то данные из этого документа не отображаются при формировании записей книги покупок. Но отражается запись по корректировке.

В результате оба счета-фактуры будут фигурировать в книге покупок:

При уменьшении стоимости данные из корректировочного счета-фактуры отражаются в книге продаж, а при увеличении стоимости – в книге покупок.

При реализации корректировочный счет-фактура по уменьшению стоимости попадет в книгу покупок, а по увеличению – в книгу продаж.

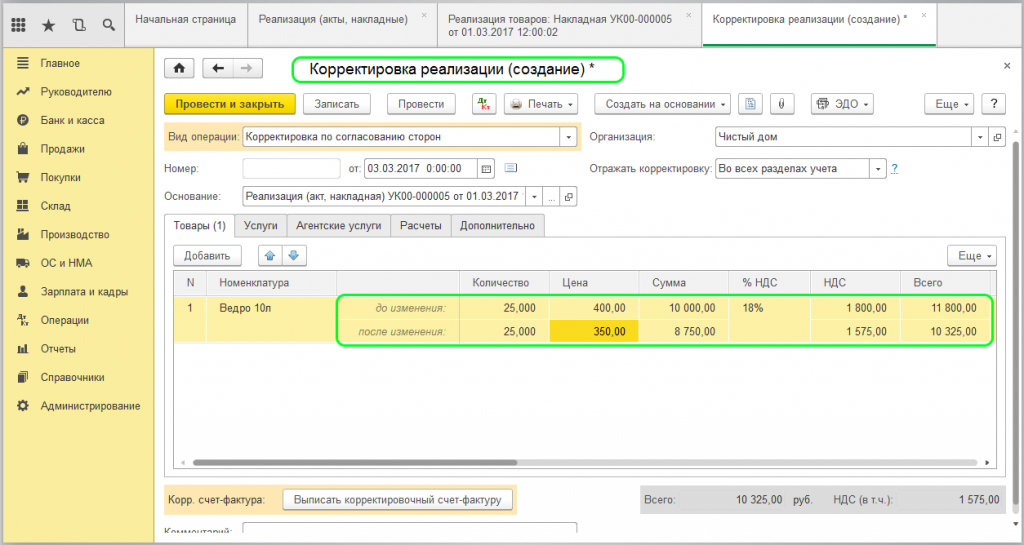

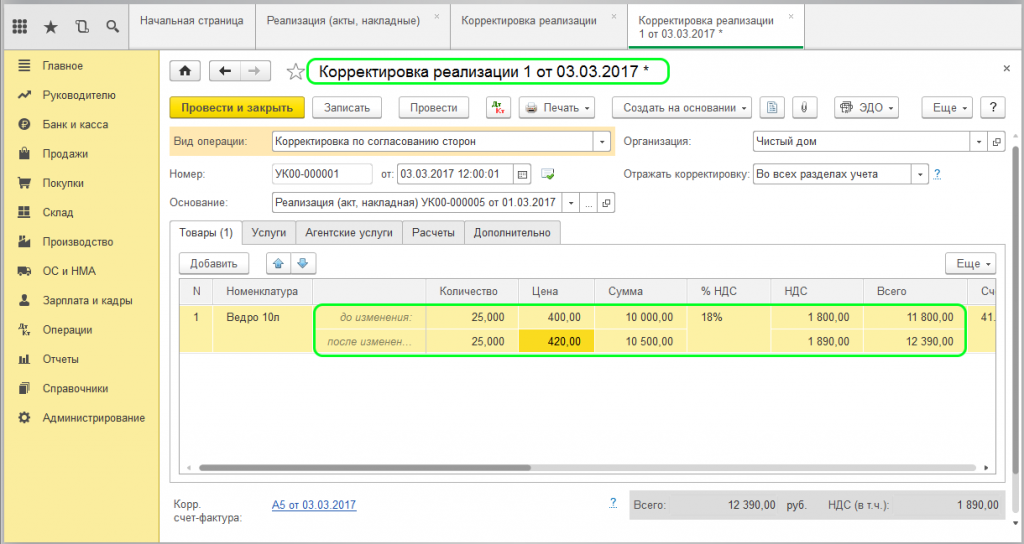

Корректировка по реализации оформляется аналогичным образом. Формируем документ «Корректировка реализации» с учетом уменьшения цены:

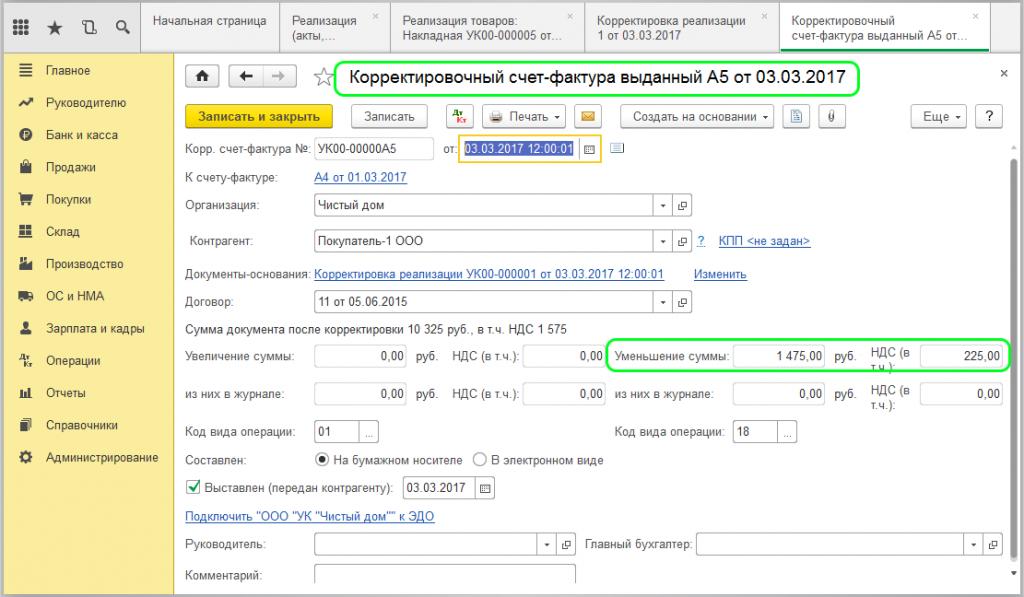

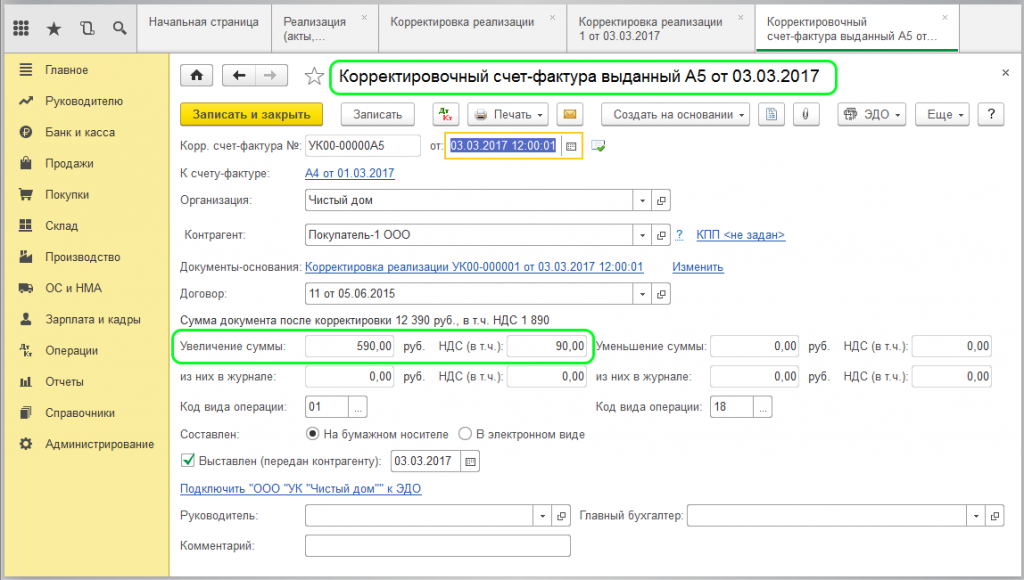

И регистрируем «Корректировочный счет-фактуру». Заполняем данные в соответствующем поле по уменьшению стоимости:

Обратите внимание, что прежде чем сформировать отчеты, необходимо выполнить регламентные операции по НДС.

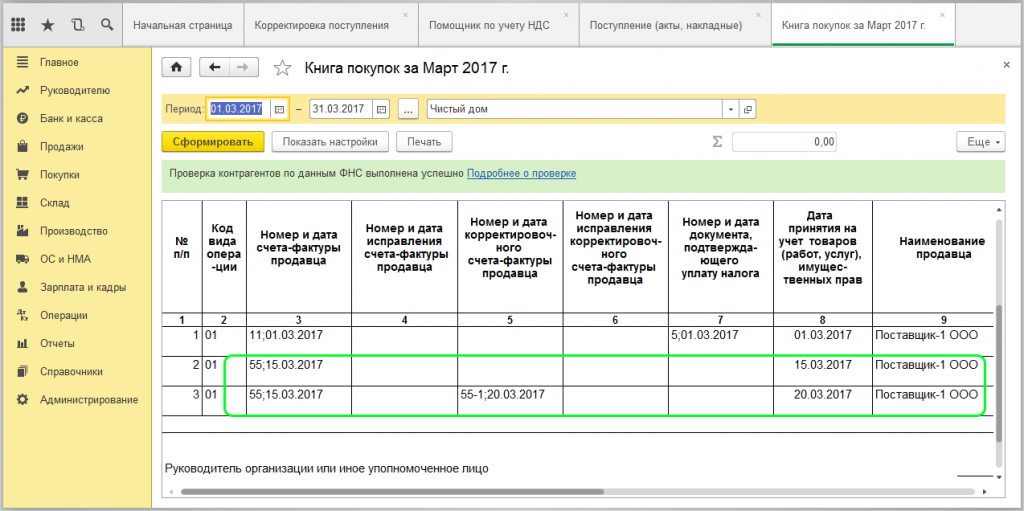

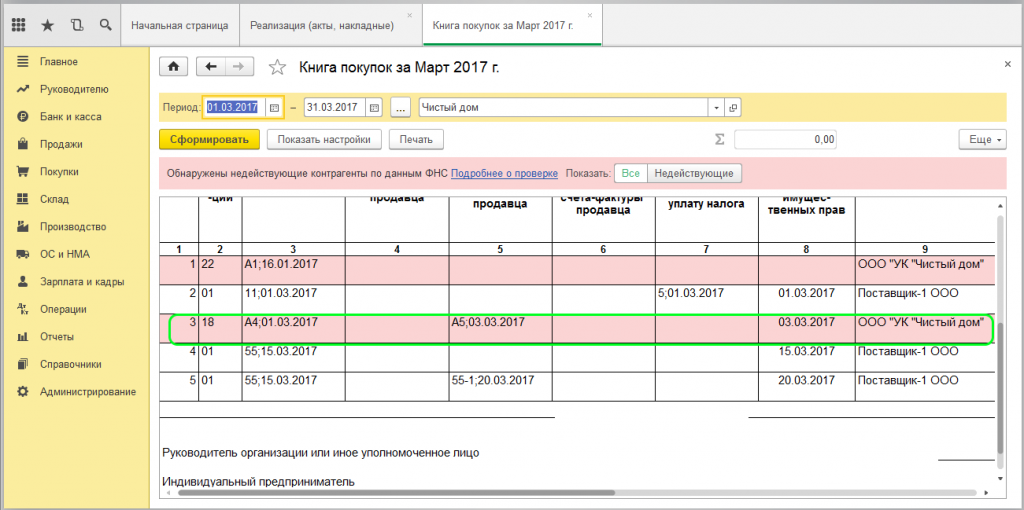

В отчете «Книга покупок» будет отражаться запись об уменьшении стоимости на основании созданного корректировочного счета-фактуры. В колонке «Код операции» будет стоять 18, а в колонке с наименованием продавца отображено название нашей организации:

Формируем теперь «Корректировка реализации» с учетом увеличения цены:

В документе «Корректировочный счет-фактура» отразится увеличение суммы:

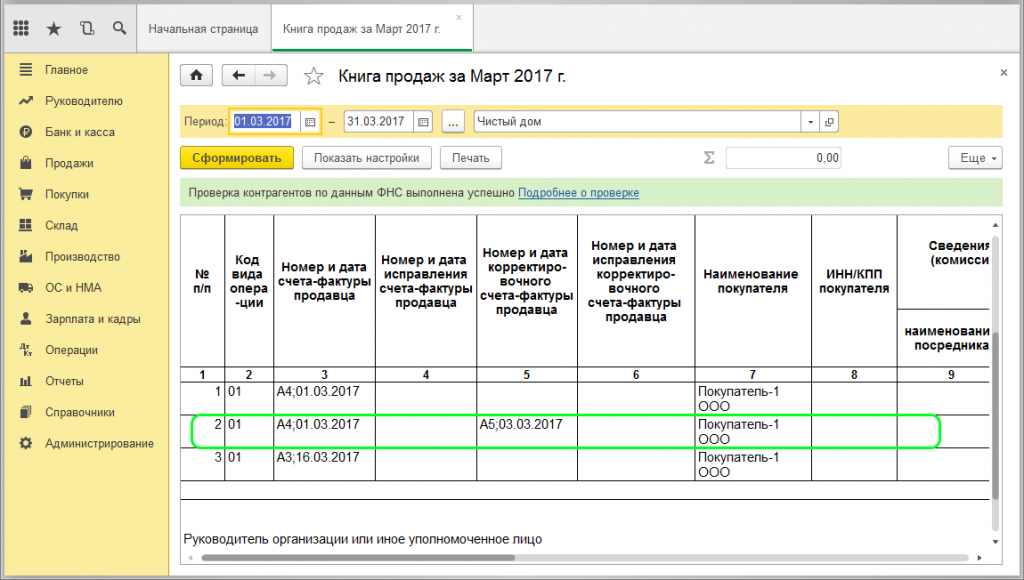

Формируем теперь отчет «Книга продаж» и видим запись по корректировке увеличения суммы:

(Рейтинг:

5 ,

Голосов: 2 )