Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Не все ошибки в 3-НДФЛ требуют уточнения. Если недостоверные сведения ни влияют на налоговую базу и не занижают подоходный налог, корректирующий отчет можно не подавать. Но если обнаружили ошибку, в результате которой уменьшили НДФЛ, обязательно отправьте уточненную декларацию в ИФНС.

В каких случаях подается уточненная 3-НДФЛ

В ст. 81 НК РФ разъясняется, как аннулировать декларацию 3-НДФЛ, — если обнаружили ошибки, отменить отчет не получится. Но каждый налогоплательщик сможет исправить выявленные нарушения в уточненном отчете (п. 1 ст. 81 НК РФ).

По правилам, уточнение декларации 3-НДФЛ в личном кабинете или на бумаге требуется только в случае занижения налога. Если ошибки привели к уменьшению НДФЛ к уплате в бюджет, сделайте уточненку. Если обнаруженное нарушение не привело к занижению подоходного налога, вы вправе уточнить недостоверные сведения, но не обязаны это делать.

Правило об уточнении 3-НДФЛ касается не только налогоплательщиков-ИП, но и физлиц. К примеру, если вы заявили имущественный вычет по итогам года, и обнаружили ошибку в отчете, надо пересчитать размер вычета и подать уточненку.

Порядок подачи уточненных деклараций

Действуют определенные правила, как подать корректирующую декларацию 3-НДФЛ: налог пересчитывают в периоде совершения ошибки, а не в периоде ее обнаружения. Приведем пример.

Налогоплательщик отправил декларацию за 2020 в 2021 году, но обнаружил ошибку в 2022. Необходимо подать корректировку отчета за 2020 по форме, которая действовала в том периоде, то есть (п. 1 ст. 54 НК РФ, Приказ № ЕД-7-11/615@ от 28.08.2020).

Если недостоверные сведения в отчете привели к переплате НДФЛ, разрешается делать перерасчет в периоде выявления таких искажений (п. 1 ст. 54 НК РФ).

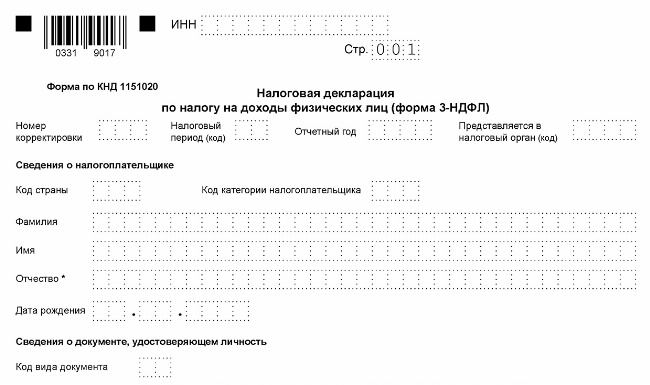

Порядок, как отменить декларацию 3-НДФЛ, предусматривает особое заполнение титульного листа. В поле «Номер корректировки» необходимо проставить порядковый номер уточнения: «1—», «2—», «3—». В уточнении указывают все правильные сведения из первичной декларации: надо сдать исправленный исходник, а не новую отчетность (п. 1 ст. 81 НК РФ).

К уточненной 3-НДФЛ прикладывают документы, которые обосновывают корректировку. Если необходимо, заполняют пояснительную записку (в свободной форме) с объяснением причин исправления и заявление на возврат или вычет подоходного налога.

Дублировать документы, предоставленные вместе с первичным 3-НДФЛ, не надо. Налоговики повторно требуют документы, только если (п. 5 ст. 93 НК РФ):

- налогоплательщик ранее предоставил оригиналы, и ФНС их уже вернули;

- инспектор утратил документацию из-за форс-мажорной ситуации.

Кроме того, в ИФНС вправе запросить оригиналы для ознакомления, если налогоплательщик перед этим подал копии (п. 2 ст. 93 НК РФ).

Как подать через личный кабинет

Как и первичный отчет, уточнение подают в бумажной форме или через специальный сервис ФНС «Личный кабинет налогоплательщика для физических лиц».

Предельного срока для подачи уточнений по НДФЛ нет, кроме истечения срока исковой давности. Отправьте корректировку в любое время после обнаружения недостоверных сведений. Но учтите, исправление ошибки засчитают только после подачи уточненного отчета.

Общий алгоритм, как изменить декларацию в личном кабинете, таков:

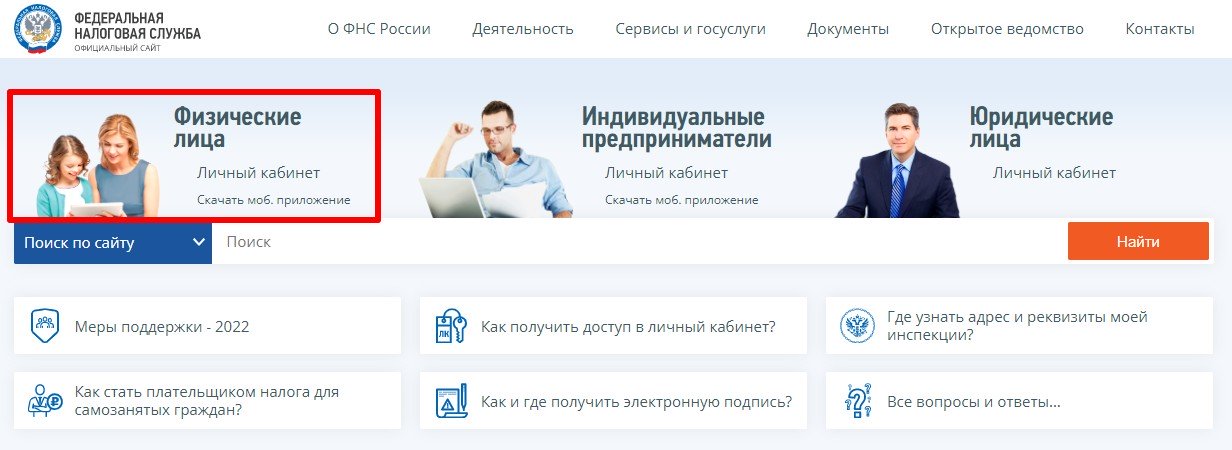

- Перейти на официальный сайт ФНС.

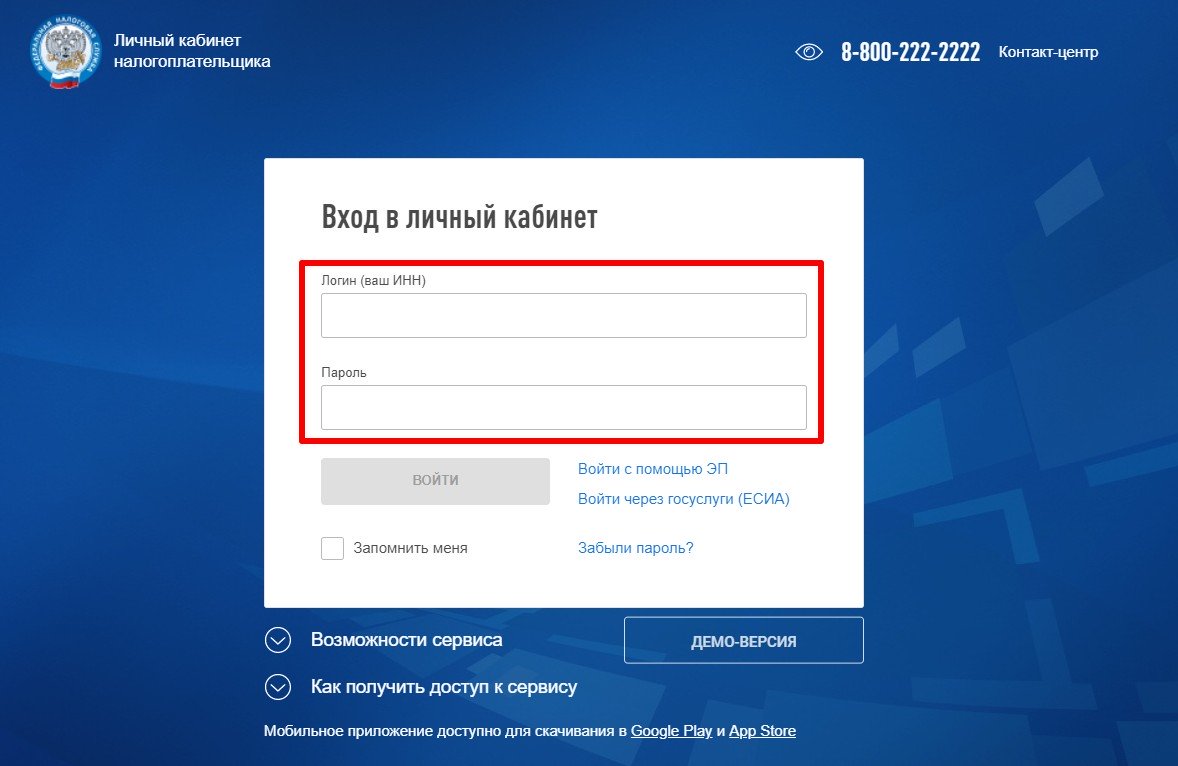

- Войти в личный кабинет физлица или ИП. Ввести логин и пароль.

- Найти нужный отчет и исправить ошибку. Подписать электронной подписью и отправить в налоговую инспекцию.

Пошаговая инструкция, как исправить налоговую декларацию в личном кабинете физлица:

Шаг 1. На официальном сайте налоговой выбираем личный кабинет физического лица.

Шаг 2. Вводим логин и пароль. Логин — это личный ИНН. А пароль задает сам пользователь после регистрации и авторизации в ИФНС.

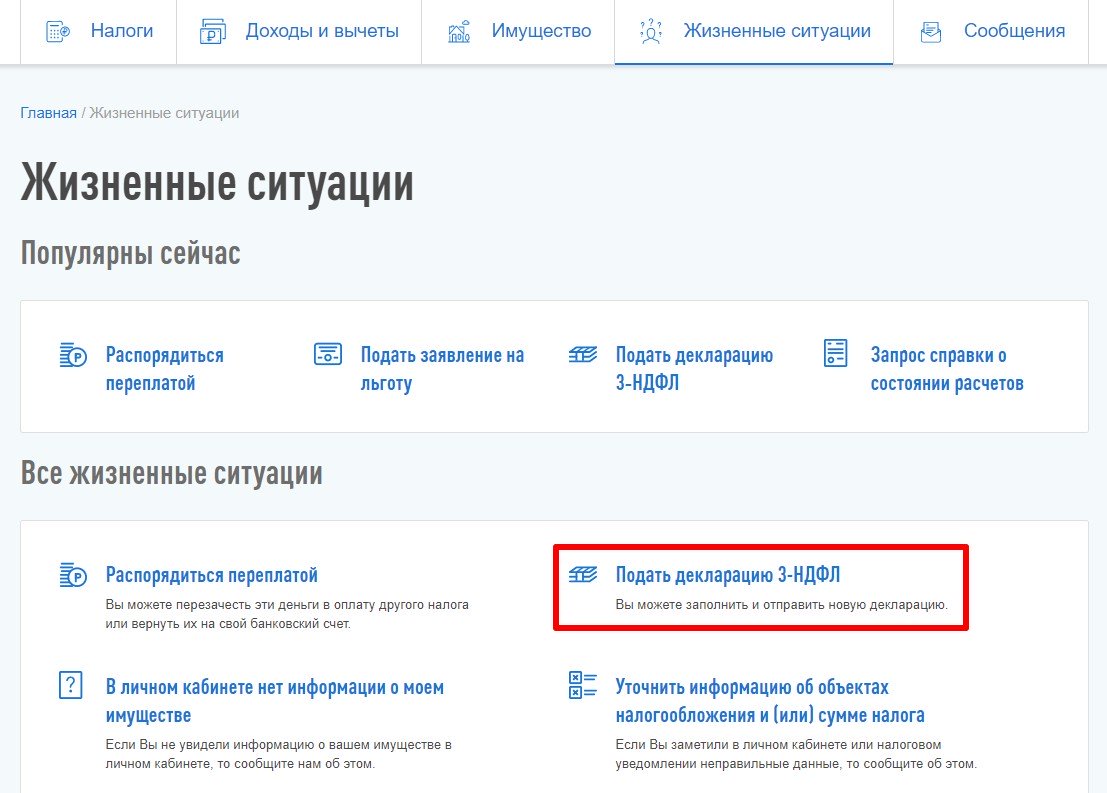

Шаг 3. Выбираем «Жизненные ситуации» — раздел «Подать декларацию 3-НДФЛ».

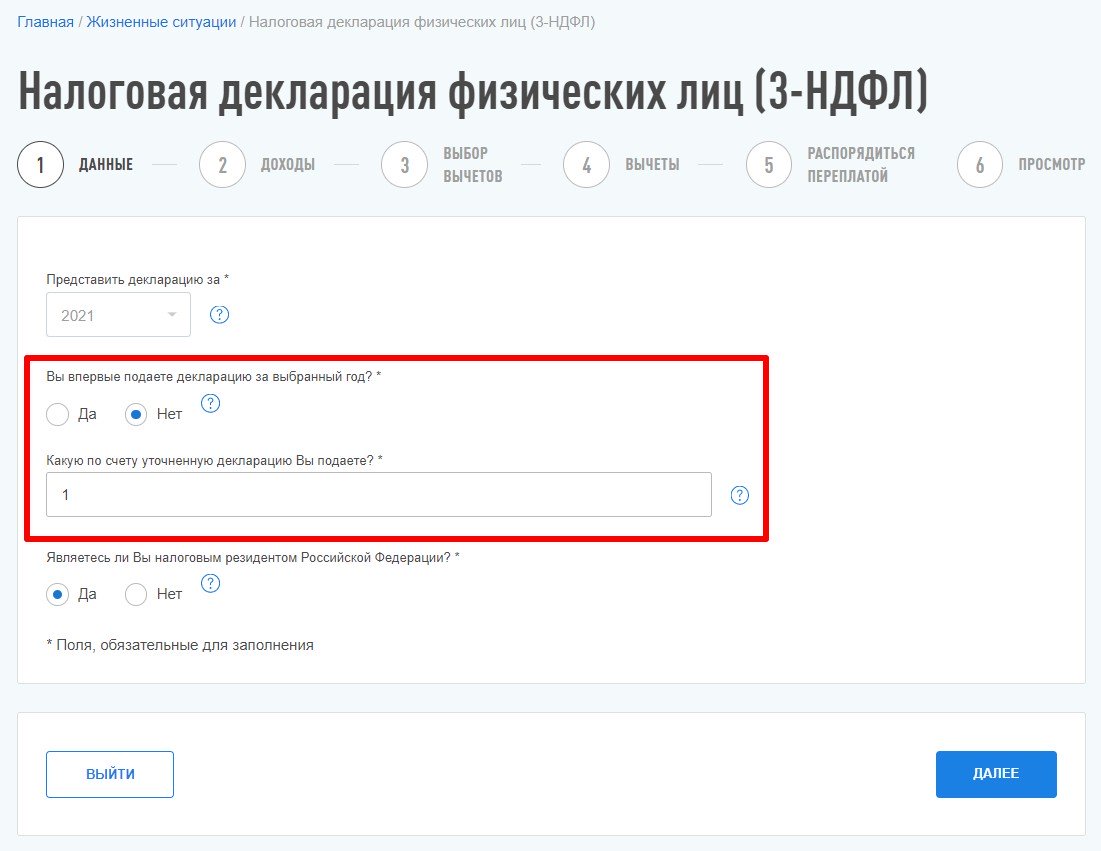

Шаг 4. Указываем отчетный год — тот период, за который вносим исправления. Вот как отправить уточненную декларацию через личный кабинет — показать номер корректировки. Для этого отвечаем «Нет» на вопрос «Вы впервые подаете декларацию за выбранный год?». Затем указываем порядковый номер исправлений.

Шаг 5. Вносим корректные сведения. Заполняем все разделы, еще раз проверяем отчет. Прикрепляем подтверждающие документы. При необходимости формируем заявление о зачете или возврате подоходного налога. Подписываем электронной подписью. После этого уточненный отчет направляется в ИФНС и проходит камеральную налоговую проверку.

Когда налогоплательщик освобождается от ответственности

Если предоставите уточнение в ИФНС после окончания срока подачи 3-НДФЛ, но до истечения срока уплаты подоходного налога, то вас освободят от ответственности (п. 3 ст. 81 НК РФ). Но только если предоставили корректировку до момента, когда узнали о том, что налоговая выявила ошибки или недостоверные сведения, приводящие к занижению НДФЛ. По правилам, срок сдачи отчета — 30 апреля следующего года, а срок уплаты налога — 15 июля следующего года (п. 6 ст. 227 НК РФ).

Если сдаете корректировку после 15 июля, вас освободят от ответственности только в особых случаях:

- если не знали о том, что в ИФНС выявили ошибки в отчете, и самостоятельно доплатили недоимку в бюджет до подачи корректировочной декларации;

- если исправили ошибки, которые инспектор не обнаружил во время камеральной проверки.

Не предусмотрена ответственность и за исправление недочетов, которые не привели к занижению подоходного налога. Налогоплательщик сам решает, исправлять такие ошибки или нет. В этом случае за отсутствие уточненной 3-НДФЛ штраф не назначат.

Вам в помощь образцы, бланки для скачивания

Задорожнева Александра

Бухгалтер

В 2009 году закончила бакалавриат экономического факультета ЮФУ по специальности экономическая теория. В 2011 — магистратуру по направлению «Экономическая теория», защитила магистерскую диссертацию.

Все статьи автора

Дата публикации: 03.03.2022 09:09

Одним из способов получения налоговых вычетов по налогу на доходы физических лиц (далее — НДФЛ) является представление налогоплательщиком налоговой декларации по налогу на доходы физических лиц по форме 3-НДФЛ (далее – налоговая декларация) в налоговый орган по окончании налогового периода с приложением документов, подтверждающих право на получение такого вычета.

По общему правилу, установленному абзацем 2 пункта 1 статьи 81 Налогового кодекса Российской Федерации, при обнаружении налогоплательщиком в поданной им в налоговый орган налоговой декларации недостоверных сведений, а также ошибок, не приводящих к занижению суммы налога, подлежащей уплате, налогоплательщик вправе внести необходимые изменения в налоговую декларацию и представить в налоговый орган уточненную налоговую декларацию.

Исходя из положений пункта 3.2 Порядка заполнения налоговой декларации, утвержденного Приказом ФНС России от 15.10.2021 № ЕД-7-11/903@, при заполнении титульного листа уточненной декларации должен быть указан номер корректировки. При представлении уточненной декларации, заполненной без использования программного обеспечения, указывается номер корректировки, отражающий, какая по счету уточненная декларация представляется в налоговый орган (например, «1—«, «2—» и так далее).

Кроме того, учитывая, что по итогам налогового периода (календарного года) налогоплательщиком представляется одна налоговая декларация, в уточненной декларации необходимо заполнить все листы, разделы и приложения, которые были заполнены в первичной декларации (в том числе и те, что не содержат ошибок). При этом, в уточненной налоговой декларации следует отразить новые, верные данные, а не разницу между первичными и скорректированными показателями.

К декларации необходимо приложить документы, обосновывающие внесение соответствующих изменений/дополнений в декларацию, а также заявление на возврат НДФЛ/вычет НДФЛ (при необходимости).

Срок представления уточненной декларации законодательством не установлен, поэтому её можно направить в налоговый орган в любое время после обнаружения ошибки (искажения).

Ошибка будет считаться исправленной, только если налогоплательщик подал уточняющую декларацию.

Дополнительно обращаем внимание, что по налоговым декларациям, представленным в налоговый орган после 01.01.2022 с целью получения налоговых вычетов, сумма НДФЛ, исчисленная к возврату налогоплательщиком в представленной им налоговой декларации (сумма переплаты), подлежит отражению в «Личном кабинете налогоплательщика» по окончании камеральной налоговой проверки такой декларации.

Главный специалист по налогообложению • Стаж 20 лет

В статье расскажем, как исправить ошибку в декларации 3-НДФЛ в 2023 году для получения налогового вычета или декларирования доходов, если налоговая обнаружила неточность. Нужно ли подавать уточненную декларацию, и существует ли срок исправления ошибки.

Как исправить налоговую декларацию

Если была выявлена ошибка в декларации 3-НДФЛ за 2022 год или более ранние годы, то ее нужно исправить, выполнить новый расчет и направить в инспекцию. В противном случае вам откажут в налоговом вычете, а если вы декларируете доход, выпишут штраф.

Уточненная или корректирующая декларация — это исправленный документ вместо первичного или того, в котором были выявлены недочеты. Внести изменения в декларацию 3-НДФЛ нельзя, можно лишь составить новый документ (ст. 81 НК РФ).

Если уточненных расчетов несколько, каждому присваивается порядковый номер — чтобы инспектору было понятно, сколько всего документов было представлено.

Первичная может быть только одна. На титульном листе «первички» ставится цифра «0». Если в этом документе обнаруживаются ошибки, сдается корректирующая и проставляется цифра «1».

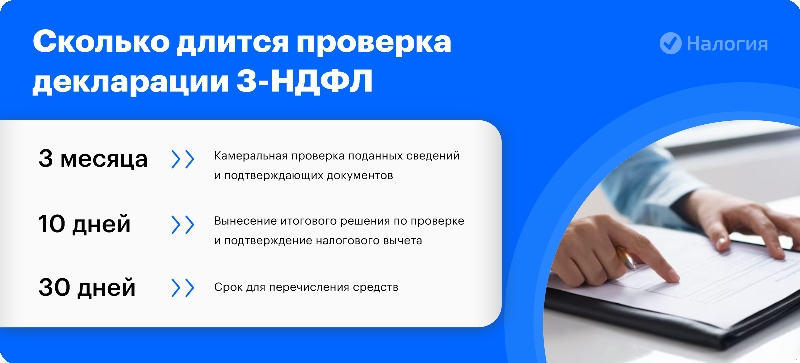

Фото: Сколько длится проверка декларации 3-НДФЛ

Уточненный расчет также бывает ошибочным. Если гражданин неправильно заполнил уточняющую декларацию, предоставляется очередной корректирующий документ — уже с цифрой «2». Любая другая ошибка в налоговой декларации в 2023 году исправляется по аналогии — с изменением порядкового номера корректировки.

Каждая последующая корректирующая форма обнуляет сведения из предыдущей.

Главный специалист по налогообложению

Чтобы не исправлять неточности и не затягивать с получением вычета, обращайтесь к нашим экспертам. Мы проверим документы и в 2-дневный срок заполним 3-НДФЛ с соблюдением всех правил законодательства — корректно и без ошибок.

Оформим налоговый вычет за вас

Стандартный

Заполните самостоятельно декларацию 3-НДФЛ для налогового вычета в

интуитивном конструкторе

Максимальный

Наш эксперт проверит ваши документы, заполнит за вас декларацию 3-НДФЛ

для налогового вычета и самостоятельно отправит ее в ИФНС

Как передать в ИФНС корректирующие документы

Уточненная налоговая декларация 3-НДФЛ подается в инспекцию также, как и первичка:

|

№ пп |

Способ отправки в ФНС: |

|

1. |

лично посетить ИФНС |

|

2. |

отправить в электронном виде через личный кабинет налогоплательщика на сайте ФНС |

|

3. |

заполнить, распечатать и отправить по почте с описью вложения |

|

4. |

заполнить и отправить с помощью онлайн-сервиса «Налогия» |

Если в декларации 3-НДФЛ допущена ошибка, к исправленной форме можете приложить документы, которые подтверждают или дополняют указанные данные. Если такие бумаги вы уже отправляли в налоговую инспекцию, то повторно их можно не передавать.

Важно! Как только вы отправляете первичную отчетность в ИФНС, начинается 3-месячная камеральная проверка (ст. 88 НК РФ). При выявлении ошибок и подаче корректирующей формы проверка первоначальной прекращается, и начинается новый 3-месячный отсчет — по уточненке.

Когда сдавать уточненку

Как мы уже сказали выше, чтобы исправить декларацию 3-НДФЛ, то есть внести уточнения и убрать ошибочные данные, необходимо создать корректировку.

Пример

Попов заполнил декларацию на вычет и передал ее в ИФНС. Через две недели он вспомнил, что не включил в документ часть расходов. Попов заполнил новую декларацию, присвоил ей номер «1» и отправил ее в ФНС.

От вида ошибок зависит, делать ли исправления и отправлять ли новый документ:

- выявлены нарушения, так как занижена сумма налога к уплате — точно подаете уточненный расчет;

- когда НЕ занизили налог — самостоятельно решаете, подавать вам уточненку или нет.

При исправлении ошибок сделать корректировку следует по той же форме, что действовала в период, за который вы сдаете.

Статус камеральной проверки отражается в личном кабинете на сайте ФНС России.

Если декларация заполнена неверно, и во время проверки инспектор обнаружит ошибки или неточности, то направит вам требование, в котором будет написано, что нужно дальше делать:

- представить пояснения или дополнительные документы;

- внести исправления и сдать уточненку.

Если вы такое требование не получали — значит, ваш отчет заполнен правильно.

Срок исправления отчетности

После получения требования о предоставлении пояснений у вас есть 5 рабочих дней, чтобы направить свои пояснения в налоговую инспекцию.

Если вы получили требование о внесении исправлений, то в ответ необходимо отправить корректирующую 3-НДФЛ и указать на титульном листе номер корректировки (об этом мы говорили выше).

В отдельных случаях вы имеете право не исправлять отчетность, а значит по окончании проверки вам направят специальный акт с вынесенным решением.

Образец заявления

Налоговая декларация по налогу на доходы физических лиц за 2022 год (форма 3-НДФЛ)

Частые вопросы

Отклонили декларацию 3-НДФЛ. Сколько уточняющих можно подать?

+

Столько, сколько потребуется. Но помните, что вернуть налог можно только за последние три года. И если вы подадите первоначальную отчетность вовремя, а уточняющую — по истечение законных сроков, то получить возврат налога не удастся.

Чем грозит ошибка в 3-НДФЛ на вычет, если ошибочно подала декларацию?

+

Все зависит от вида погрешности. Вас могут попросить внести исправления или предоставить дополнительные сведения.

Заявление на соц вычет за 2019 г. подал в начале 2023 г. Получу вычет?

+

В этом случае вам откажут в возврате налога. По закону вы имеете право на социальный вычет по НДФЛ в течение трех лет до момента подачи заявления.

Заключение эксперта

Если налоговая инспекция нашла ошибки, редактировать декларацию 3-НДФЛ в 2023 году не разрешено, следует предоставить исправленный документ. Но самый правильный путь — изначально доверить работу профессионалам и не допускать ошибок. Так вы без задержек получите максимальный налоговый вычет, а при декларировании дохода получите дельный совет для законной оптимизации налогов. Надеемся, что наша статья была для вас полезна.

Уточненная налоговая декларация 3-НДФЛ сдается при обнаружении в первичном отчете ошибок и неточностей. Рассмотрим, что особенного есть в уточненной декларации и какие санкции ждут налогоплательщика за представление корректировки.

Особенности подачи и заполнения уточненной декларации 3-НДФЛ

Уточненная декларация 3-НДФЛ (или иначе корректирующая) представляется в ИФНС по адресу постоянной прописки на бланке, действующем в том периоде, за который вносятся поправки (п. 5 ст. 81 НК РФ).

Бланки, которые могут потребоваться для составления уточненной налоговой декларации 3-НДФЛ за последние 3 года, различны.

Для отчета:

- за 2022 год бланк утвержден приказом ФНС России от 29.09.2022 N ЕД-7-11/880@;

Подробнее о новшествах последнего бланка мы писали в материале.

- за 2021 год бланк утвержден приказом ФНС России от 15.10.2021 N ЕД-7-11/903@;

- за 2020 год используйте обновленный бланк декларации из приказа ФНС от 28.08.2020 N ЕД-7-11/615@;

- за 2019 год декларацию нужно сдать на бланке, утвержденном приказом ФНС от 07.10.2019 № ММВ-7-11/506@.

Скачать программы по заполнению налоговых деклараций по форме 3-НДФЛ за последние 3 года можно также на сайте ФНС.

Как заполнить уточненную декларацию 3-НДФЛ? Так же как и первоначальную, но с правильными данными. Особенностью уточненной декларации 3-НДФЛ станет то, что на титульном листе в специально отведенном для этих целей окошке будет проставлен порядковый номер корректировки. Если уточненка подается за налоговый период впервые, то ставится цифра 1.

Как подать уточненную декларацию 3-НДФЛ? Корректирующая декларация направляется в ИФНС вместе с сопроводительным письмом, в котором указывается причина ее подачи. Если в декларации, поданной за отчетный период, был допущен факт неотражения сведений (например, налогоплательщик забыл указать сумму дохода от проданного авто, которым он пользовался менее 3 лет), то вместе с уточненкой и письмом подаются также подтверждающие документы в копиях.

Можно ли подать уточненную декларацию 3-НДФЛ дистанционно? Уточненный отчет может быть заполнен налогоплательщиком и подан в налоговый орган удаленным способом. Заполнение и отправка декларации производятся на сайте ФНС через свой «Личный кабинет». Электронно-цифровую подпись налогоплательщик сможет получить там же.

Как подать корректирующую декларацию 3-НДФЛ, разъяснили эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

О том, как уточняют декларацию согласно правилам заполнения декларации по прибыли, читайте в статье «Уточненная декларация: что нужно знать бухгалтеру?».

Есть ли санкции за подачу уточненки

Если налогоплательщик подает уточненную декларацию 3-НДФЛ за прошлый отчетный период после 30 апреля, но до граничного срока уплаты налога (до 15 июля в соответствии с п. 6 ст. 227 НК РФ), то на него не накладываются санкции за недостоверно поданные данные в исходном документе. Правда, это касается случаев, если уточненка подается до того момента, как фискальное ведомство самостоятельно обнаружит ошибки, которые привели к занижению НДФЛ, или назначит выездную проверку (п. 3 ст. 81 НК РФ).

Если же корректирующая декларация подается за прошедший отчетный период уже после 15 июля, тогда налогоплательщик освобождается от наложения санкций лишь в том случае, если:

- он не знал об обнаружении ошибок налоговым органом, приведших к снижению налога до подачи уточненки, а также заблаговременно до подачи уточненной декларации выплатил сумму самостоятельно доначисленного налога и пени;

- в уточнении исправляются ошибки, не обнаруженные проверяющими во время проведения проверки.

Итоги

Уточненная декларация 3-НДФЛ подается налогоплательщиком-физлицом, если в исходном варианте этого документа, сданном в ИФНС, обнаружились какие-либо ошибки. Вместе с уточненкой следует подать письмо, поясняющее причины внесения изменений в декларацию. Потребуется также приложение необходимых подтверждающих документов (в копиях), если они не представлялись с первоначальным отчетом.

Корректирующая декларация подается в форме, действовавшей в том отчетном периоде, за который исправляются ошибки. Санкций за подачу уточненки можно избежать, если направить ее в ИФНС до того момента, как проверяющие нашли эти ошибки и уведомили об этом налогоплательщика. Если уточнение подается после 15 июля, то предварительно следует оплатить доначисленный по уточненной декларации налог и пени по нему.