Добавить в «Нужное»

Может ли работодатель удержать ошибочно начисленный вычет на детей

Если у работника есть дети в возрасте до 18 лет (либо дети – учащиеся по очной форме обучения в возрасте до 24 лет), то при соблюдении определенных условий он имеет право на детский вычет по НДФЛ (пп. 4 п. 1 ст. 218 НК РФ). Чтобы его получить, работник должен написать заявление на вычет. В отсутствие заявления работодатель не должен предоставлять вычет сотруднику.

Если работник трудится на двух работах или больше, то вычет на ребенка он вправе получать только на одной из них (п. 3 ст. 218 НК РФ). Но бывает так, что работник по незнанию или по ошибке оформляет заявления на вычет на обоих местах работы. Либо бухгалтер компании берет на себя инициативу и без заявления предоставляет детский вычет тому работнику, у которого есть ребенок, предполагая, что больше нигде этот вычет сотрудник не получает. А когда все выясняется, в расчетном листке появляется строка с меньшей суммой к выплате работнику на руки. Что это значит?

Излишне предоставленный вычет

К чему приводит ошибочно начисленный вычет? В первую очередь к неполной уплате НДФЛ в бюджет с доходов работника, а значит, и к тому, что за месяцы предоставления вычета сотрудник получает на руки зарплату в чуть большем размере, чем должен был. Чтобы объяснить почему, разберем пример.

У дизайнера Иванова А.М. есть один пятилетний ребенок, в связи с чем он имеет право на вычет в размере 1400 руб. (пп. 4 п. 1 ст. 218 НК РФ). У него есть основная работа в ООО «Икс», где он трудится с 2016 года. 2 июля 2018 года он устроился на работу по совместительству в ООО «Игрек». Заявление на вычет в ООО «Игрек» он не писал. Но ООО «Игрек» все же предоставляло ему детский вычет с июля по октябрь 2018 года.

Зарплата Иванова А.М. в ООО «Игрек» составляет 16 000 руб. Если бы вычет в ООО «Игрек» ему не предоставлялся, то НДФЛ с указанной зарплаты составил бы 2080 руб. (16 000 руб. х 13%). Соответственно, Иванов А.М. получал бы каждый месяц 13 920 руб. (16 000 руб. – 2080 руб.).

А с учетом вычета НДФЛ составил 1898 руб. ((16 000 руб. – 1400 руб.) х 13%). И поэтому Иванов А.М. получал на руки 14 102 руб. (16 000 руб. – 1898 руб.).

Таким образом, за период с июля по октябрь 2018 года Иванов А.М. получил больше, чем должен был, на 728 руб. (14 102 руб. х 4 мес. – 13 920 руб. х 4 мес.). Эту сумму работодатель должен будет удержать из зарплаты работника за ноябрь 2018 года. В итоге сумма НДФЛ с ноябрьской зарплаты составит: 2808 руб. (16 000 руб. х 13% + 728 руб.). А работник получит 13 192 руб. (16 000 руб. – 2808 руб.)

Как видим, с работника никто не взыскивает принудительно всю сумму излишне предоставленных вычетов. С него взыскивают неправильно удержанный налог (излишне выплаченную зарплату).

Но общий размер удержаний из заработной платы не может превышать 20% от нее (ст. 138 ТК РФ). Так что если компания долго предоставляла работнику вычет, а зарплата у него маленькая, то возможно удерживать излишне выплаченное работодатель будет частями в течение нескольких месяцев.

Отметим, что за уплату НДФЛ позже срока, а именно это и происходит в рассмотренной ситуации с налоговой точки зрения, будет отвечать организация, как налоговый агент. По мнению Минфина, организация должна будет уплатить пени и штраф (ст. 123 НК РФ, Письмо Минфина от 16.02.2015 N 03-02-07/1/6889). А вот работнику пени начислить не должны. Вопрос с пенями у работника может встать, только если работодатель не сможет удержать излишне выплаченную зарплату до конца года.

Ошибочный имущественный налоговый вычет

Ситуация, когда бухгалтер по ошибке предоставляет имущественный вычет, достаточно экзотична. Но теоретически возможна. В этом случае с момента выявления недоимки по НДФЛ точно так же, как и при излишнем предоставлении детского вычета, бухгалтер будет доудерживать налог из последующих доходов работника до конца текущего года.

Однако в случае с имущественным вычетом речь идет, как правило, о заметно бОльших суммах. И не всегда после такой ошибки работодателю удается удержать всю сумму НДФЛ до конца года. Тогда работодатель:

- либо сообщит в ИФНС о неполном удержании налога (п. 5 ст. 226 НК РФ), и работнику придется самому доплатить недоимку;

- либо доудержит НДФЛ из доходов работника за следующий год.

Не совсем так. В примере потеряно право на двойной вычет, но сохранилось право на «одинарный». И мы не исправляем заявление, а вводим новое заявление с указанием правильного вычета с октября 2018. Когда мы вводим новое заявление, оно отменяет действие предыдущего заявления. Т.е. до октября 2018 останется двойной вычет, а с октября 2018 будет предоставляться «одинарный».

Если бы сотрудница совсем потеряла право на вычет с октября 2018, то мы бы просто в исходном заявлении установили месяц окончания — Сентябрь 2018.

А в случае, если как у Вас, вычет не нужно применять совсем с начала действия Заявления, то единственный вариант — отменить исходное заявление.

Вопрос

В марте сотруднику ошибочно не применили вычет на ребенка. Можем ли мы применить ему вычет на ребенка в апреле (вместо марта), несмотря на то, что в апреле его совокупный доход превысит 350 000 руб.

Ответ

В сложившейся ситуации организация — налоговый агент вправе предоставить стандартный налоговый вычет на ребенка за март путем перерасчета налогооблагаемой базы нарастающим итогом с начала года и вернуть налогоплательщику излишне удержанный налог в текущем налоговом периоде.

Если стандартный налоговый вычет не будет предоставлен организацией, работник вправе по окончании налогового периода обратиться в налоговый орган для перерасчета налоговой базы с учетом предоставления стандартного налогового вычета в полном размере.

Обоснование

В соответствии со ст. 216 Налогового кодекса РФ налоговым периодом признается календарный год.

Положениями п. 3 ст. 226 НК РФ предусмотрено, что исчисление сумм налога на доходы физических лиц производится налоговыми агентами нарастающим итогом с начала налогового периода применительно ко всем доходам, в отношении которых применяется ставка 13%, начисленным налогоплательщику за данный период, с зачетом удержанной в предыдущие месяцы текущего налогового периода суммы налога.

Согласно п. 3 ст. 218 НК РФ стандартные налоговые вычеты предоставляются налогоплательщику одним из налоговых агентов, являющихся источником выплаты дохода, по выбору налогоплательщика на основании его письменного заявления и документов, подтверждающих право на такие налоговые вычеты.

Установленный пп. 4 п. 1 ст. 218 НК РФ стандартный налоговый вычет за каждый месяц налогового периода распространяется на родителя, супруга (супругу) родителя, усыновителя, опекуна, попечителя, приемного родителя, супруга (супругу) приемного родителя, на обеспечении которых находится ребенок.

При этом налоговый вычет действует до месяца, в котором доход налогоплательщика, исчисленный нарастающим итогом с начала налогового периода налоговым агентом, предоставляющим данный стандартный налоговый вычет, превысил 350 000 руб.

Таким образом, установленные пп. 4 п. 1 ст. 218 НК РФ стандартные налоговые вычеты предоставляются налоговым агентом налогоплательщику за каждый месяц налогового периода путем уменьшения в каждом месяце налогового периода налоговой базы, определяемой нарастающим итогом, на сумму налоговых вычетов, рассчитанную также нарастающим итогом с начала налогового периода.

Данная позиция изложена в Письме ФНС России от 29.05.2015 N БС-19-11/112.

В рассматриваемой ситуации налоговым агентом до конца налогового периода было выявлено предоставление стандартного налогового вычета в размере меньшем, чем предусмотрено ст. 218 НК РФ.

Разница между суммой налога, исчисленной и удержанной налоговым агентом без учета наличия права работника на получение стандартного налогового вычета в размере большем фактически ему предоставленного, и суммой налога, определенной по установленным ст. 218 и п. 3 ст. 226 НК РФ правилам, в том месяце, в котором данный факт выявлен, образует сумму налога, перечисленную в бюджет излишне.

На основании п. 1 ст. 231 НК РФ излишне удержанная налоговым агентом из дохода налогоплательщика сумма налога подлежит возврату налоговым агентом на основании письменного заявления работника.

Учитывая изложенное, представляется, что налоговый агент при исчислении сумм налога на доходы физических лиц нарастающим итогом с начала налогового периода вправе предоставить ему стандартный налоговый вычет в полном размере, на который работник имел право, за каждый месяц, в котором имели место трудовые отношения с данной организацией, при условии, что доход налогоплательщика, исчисленный нарастающим итогом с начала налогового периода, не превысит 350 000 руб.

Вместе с тем, в случае если в течение налогового периода стандартный налоговый вычет не будет предоставлен организацией налогоплательщику в полном размере, на основании положений п. 4 ст. 218 НК РФ работник вправе по окончании налогового периода обратиться с налоговой декларацией и документами, подтверждающими право на такой вычет, в налоговый орган для перерасчета налоговой базы с учетом предоставления стандартного налогового вычета в размере, предусмотренном ст. 218 НК РФ.

Забыли применить вычет по НДФЛ — как исправить в 1С: ЗУП ред. 3.1?

- Опубликовано 13.07.2020 13:27

- Автор: Administrator

- Просмотров: 36471

В работе бухгалтера нередко может возникнуть ситуация, когда необходимо внести изменения в право на вычеты сотрудников для исчисления НДФЛ. Обычно, такое случается, когда зарплата уже начислена (и не за один месяц), а бухгалтер забыл отразить предоставленную справку о вычетах или же сотрудник не вовремя ее предоставил. А еще больше вопросов возникает, когда сумма «пропущенных» вычетов становится больше начисленного за текущий месяц НДФЛ. Как поступать в таких ситуациях, чтобы программа 1С: ЗУП ред. 3.1 корректно рассчитала НДФЛ и правильно отразила данные в отчетах 6-НДФЛ и 2-НДФЛ? Оба случая подробно рассмотрим в статье.

Ситуация № 1: предоставленный вычет меньше исчисленного НДФЛ

Для начала посмотрим, в каком документе наглядно отражаются вычеты?

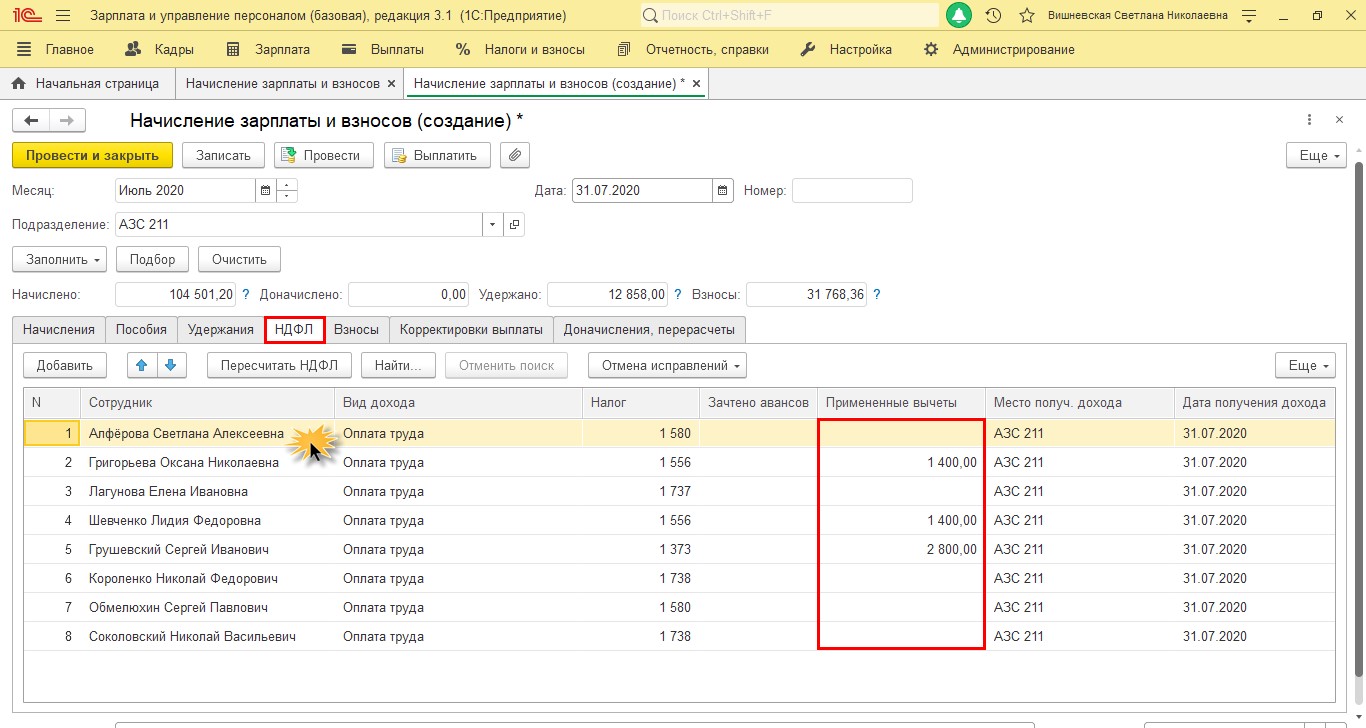

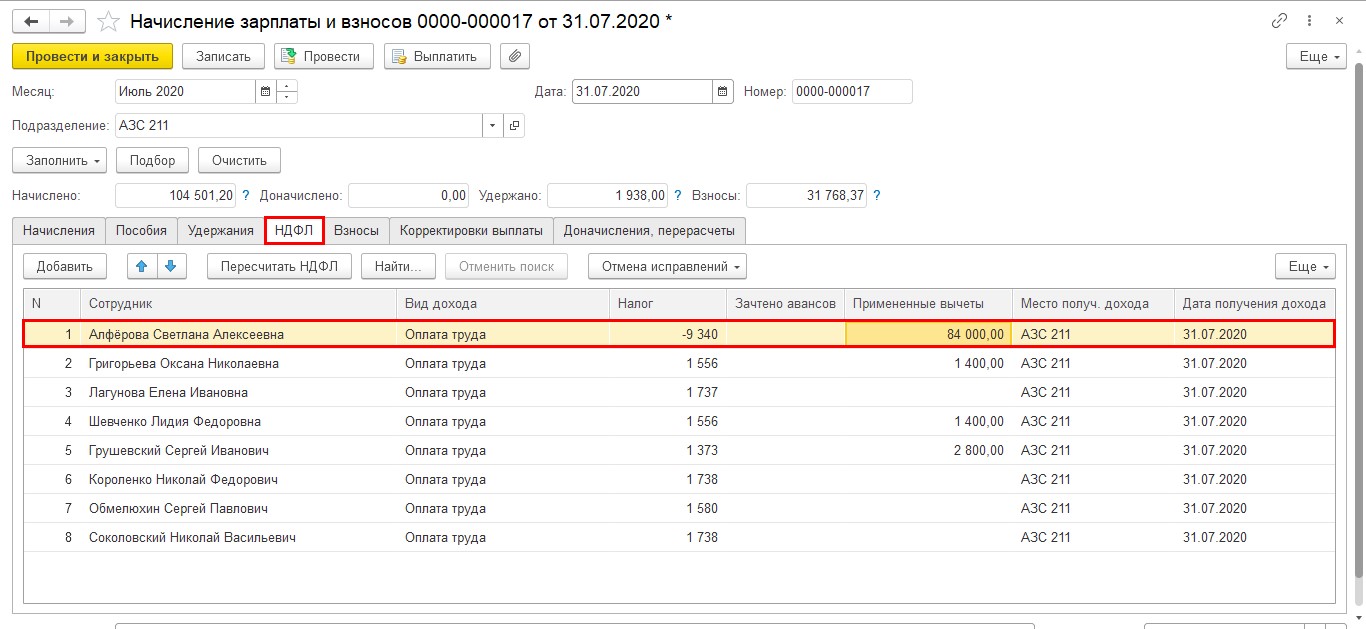

При начислении зарплаты в документе «Начисление зарплаты и взносов» на вкладке «НДФЛ» кроме сумм исчисленного налога есть информация о предоставленных вычетах – колонка «Примененные вычеты».

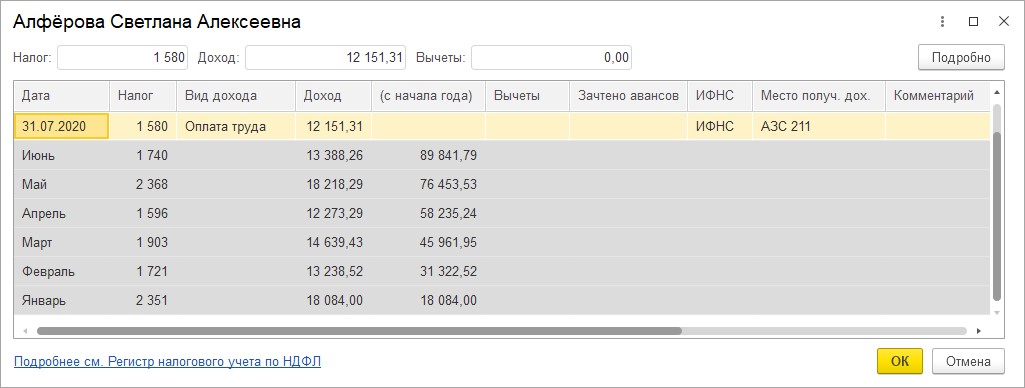

По щелчку мышкой на строке с интересующим сотрудником откроется подробная информация об исчисленном НДФЛ, доходах и примененных вычетах с начала года.

В случае, если вычеты не отражены или отражены неверно, их надо внести или исправить данные.

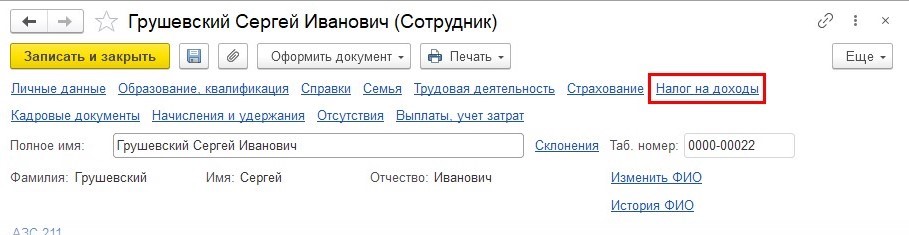

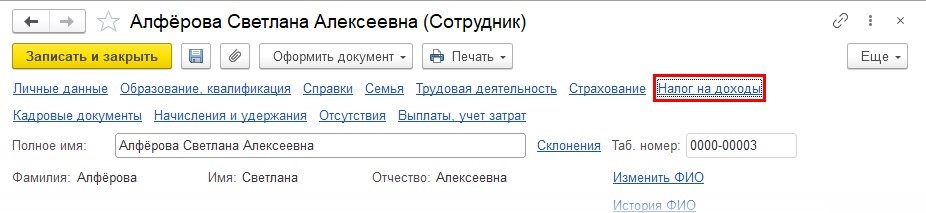

При предоставлении документов о праве на вычет, данные вносятся в карточку сотрудника: «Кадры» – «Сотрудники», в разделе «Налог на доходы» отражается информация о вычетах.

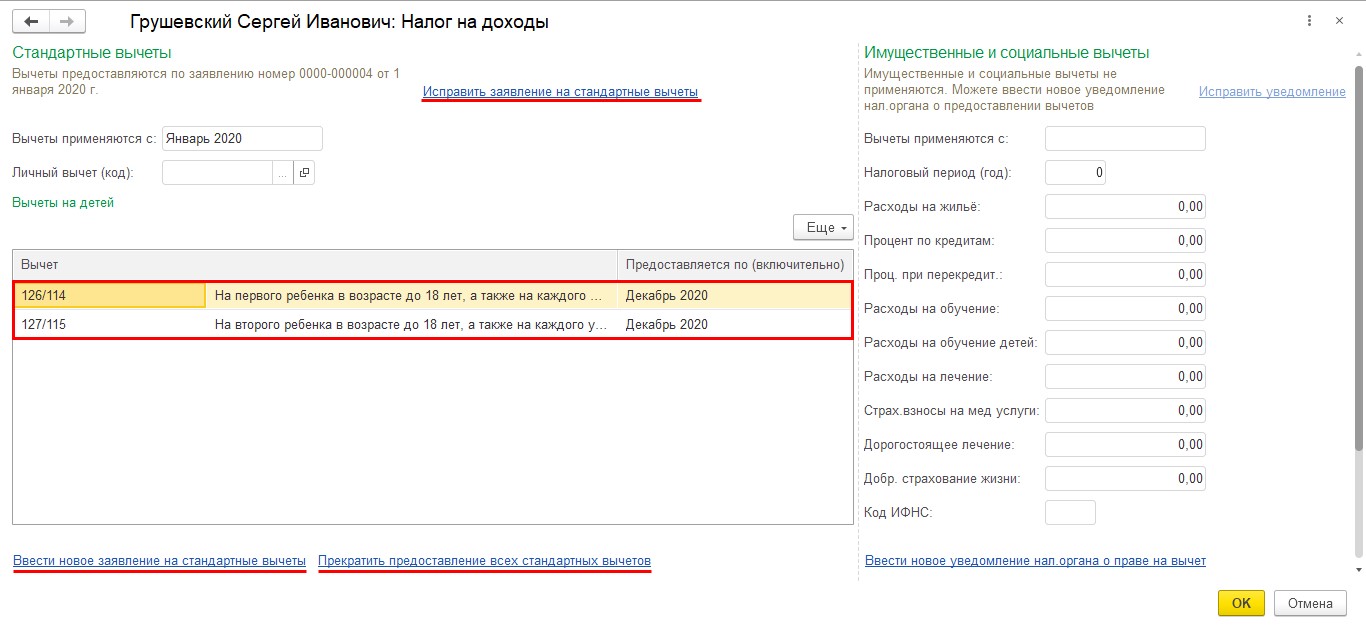

У сотрудника Грушевский С.Н. учтен вычет на двух детей.

В этом разделе можно:

• исправить данные о вычетах;

• ввести новое заявление о вычетах;

• прекратить право на вычет.

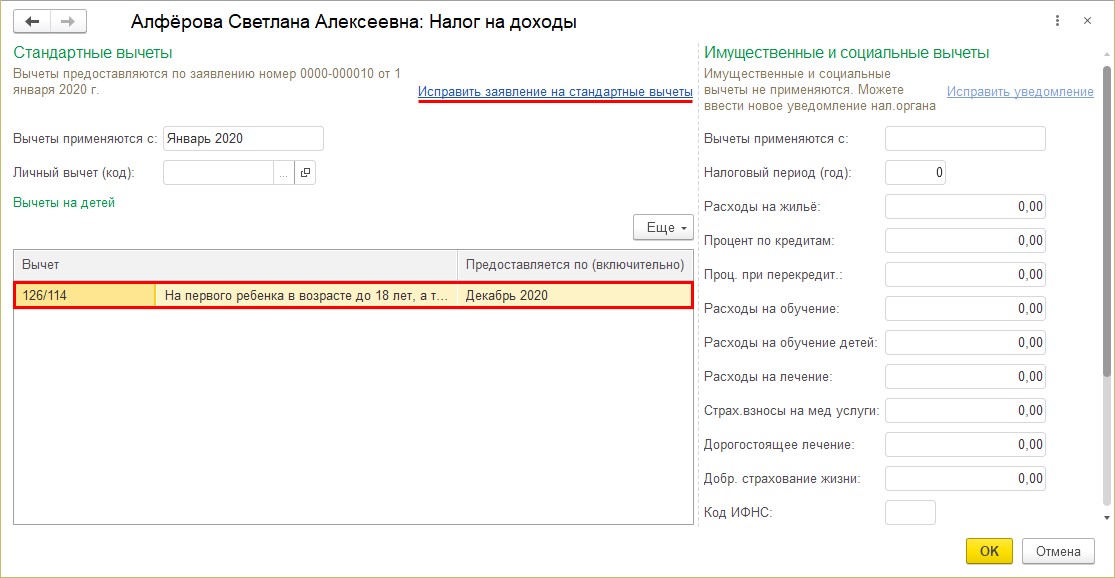

У сотрудницы Алферовой С.А. бухгалтер не учла предоставленную справку о праве на вычет и с начала года вычеты ей не предоставлялись.

Исправим эту ситуацию.

Шаг 1. Откроем в разделе «Кадры» справочник «Сотрудники». Выберем сотрудника и перейдем по гиперссылке «Налог на доходы».

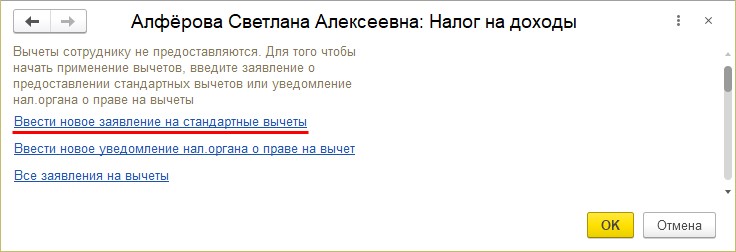

Шаг 2. Переходим по гиперссылке «Ввести новое заявление на стандартные вычеты».

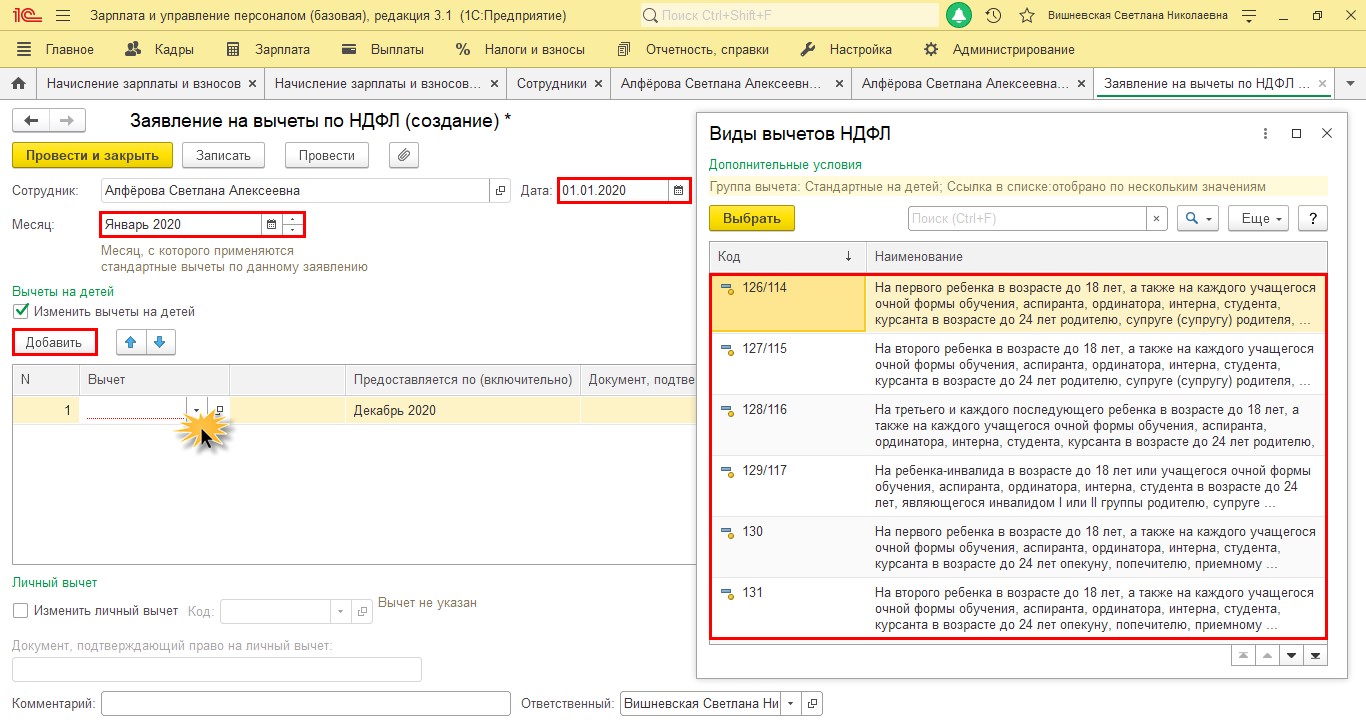

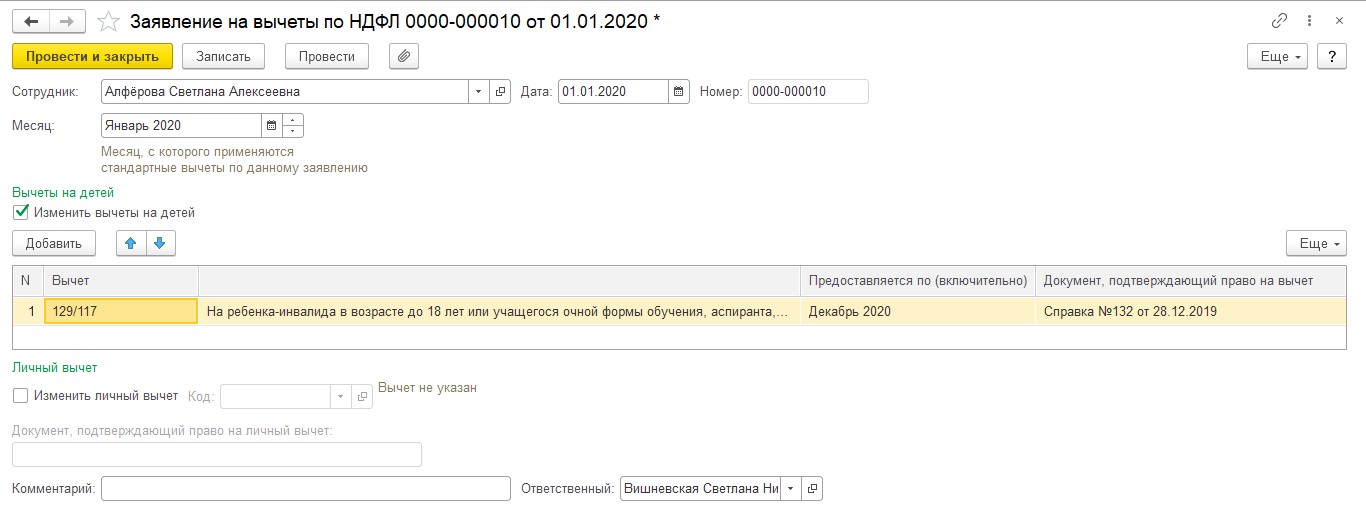

Шаг 3. Заполним данные о предоставленном вычете.

Указываем:

• дату заявления;

• с какого месяца предоставляется;

• код вычета;

• по какой месяц предоставляется вычет;

• документ, подтверждающий право на применение вычета.

Одна маленькая подсказка: в поле «Предоставляется по (включительно)» программа по умолчанию ставит декабрь текущего налогового периода. В этом случае в начале следующего нужно будет снова внести информацию о вычете в программу. Но мы понимаем, сколько работы у бухгалтера в конце и начале года, есть большая вероятность, что про вычет вы даже и не вспомните в период сдачи отчетности. Соответственно, зарплата будет начислена без вычета НДФЛ, что в последствии приведет к перерасчету налога.

Согласно п.1 ст. 218 НК РФ вычет предоставляется с месяца рождения ребенка и до конца года, в котором ему исполнится 18 лет.

Поэтому рекомендуем вам в этом поле сразу поставить месяц декабрь того года, в котором ребенку исполняется 18 лет. В этом случае вам больше не придется возвращаться к этому вопросу, если не произойдет никаких изменений.

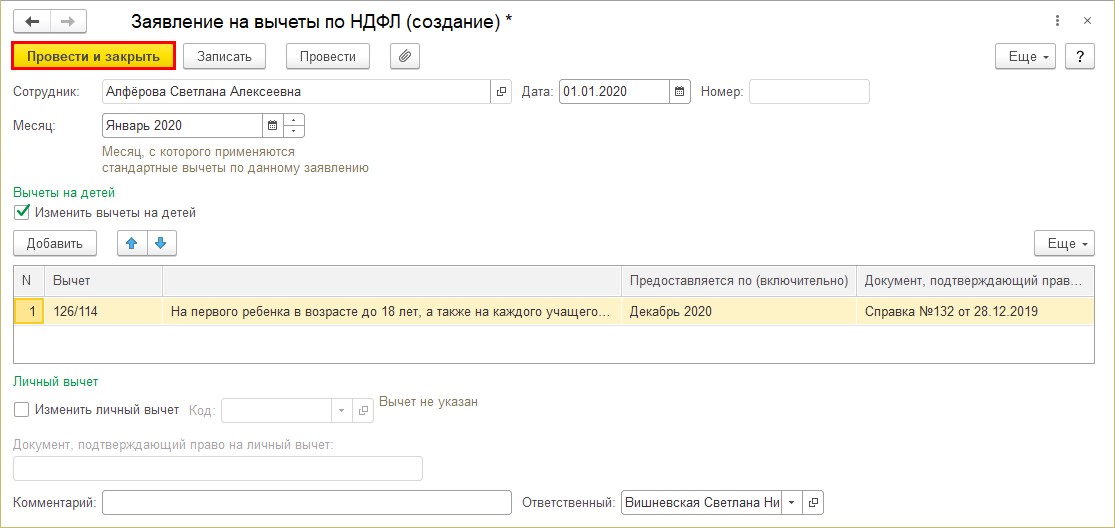

Шаг 4. Сохраняем документ – «Провести и закрыть».

Вычет сотрудницы Алферовой С.А. зафиксирован. Для внесения исправлений в имеющееся заявление переходим по гиперссылке «Исправить заявление на стандартные вычеты».

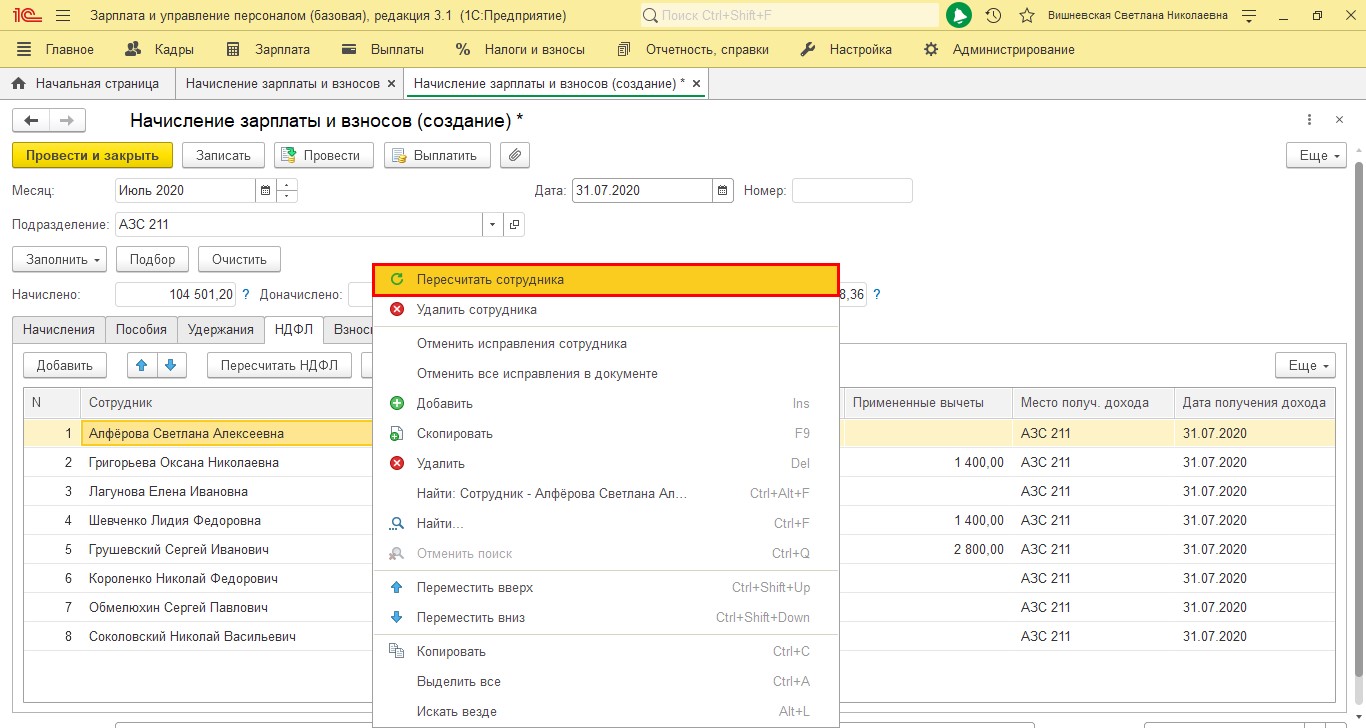

Перейдем к расчету зарплаты и начислению НДФЛ в текущем месяце. Рассмотрим, как отразится наше изменение данных.

При начисленной зарплате текущего месяца, чтобы не затрагивать других сотрудников, нажимаем на нужной строке правой кнопкой мышки и в контекстном меню выбираем «Пересчитать сотрудника».

В результате пересчета программа учтет внесенные данные о предоставленных вычетах и пересчитает НДФЛ.

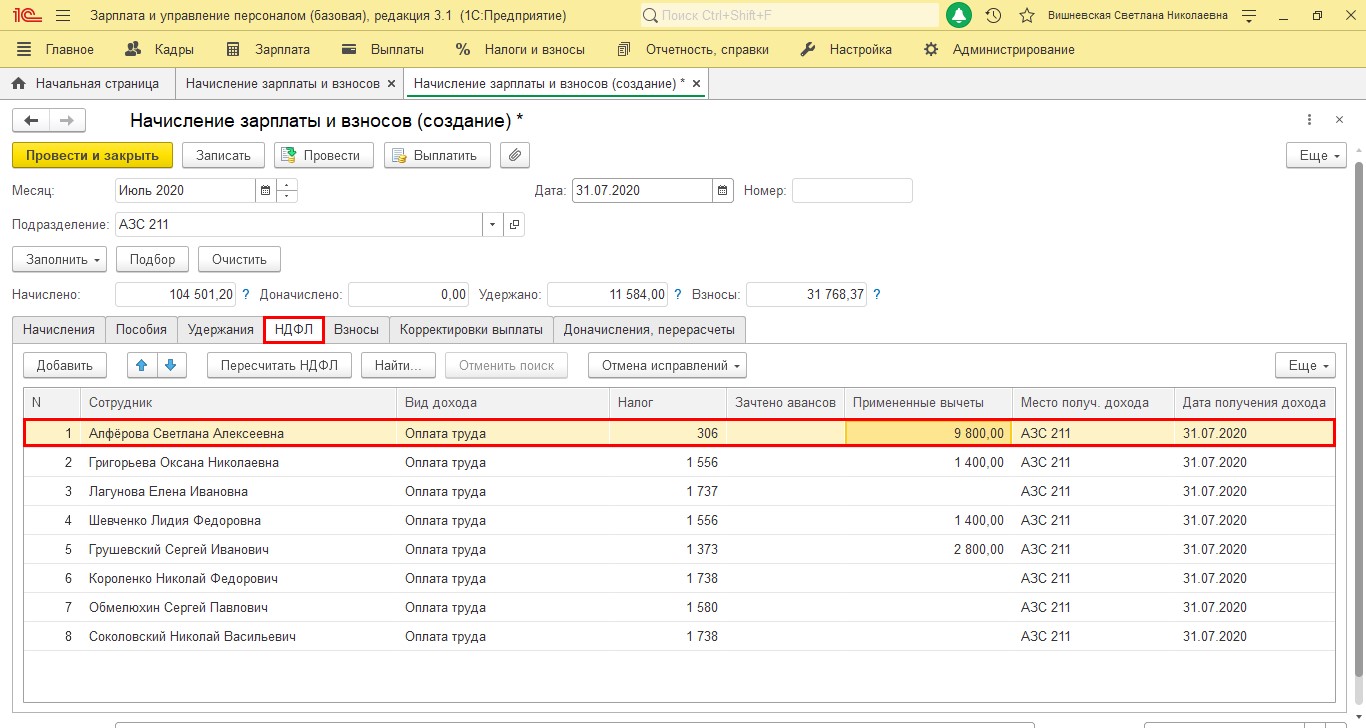

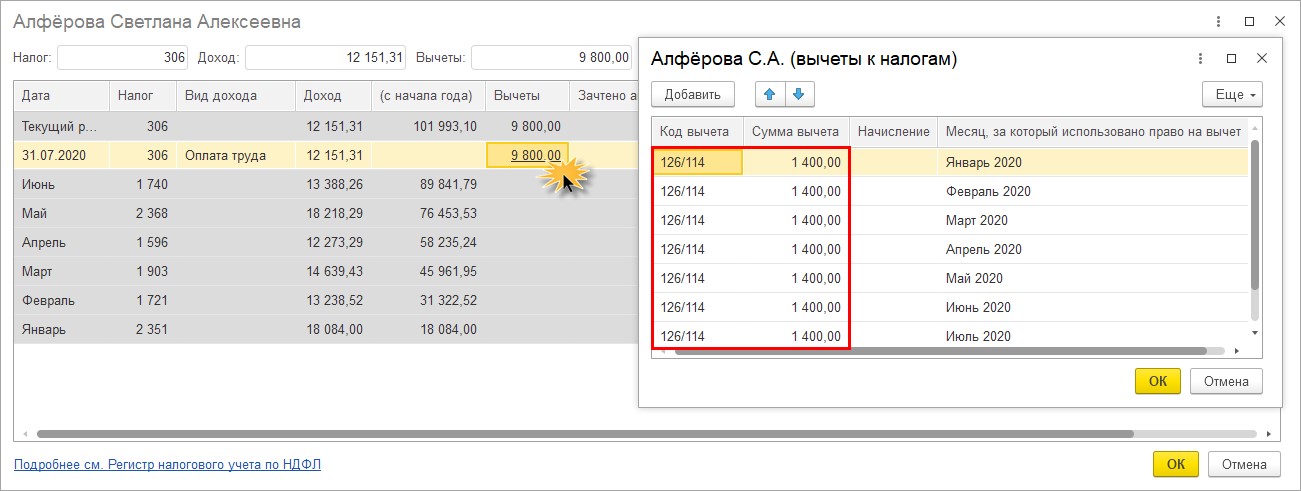

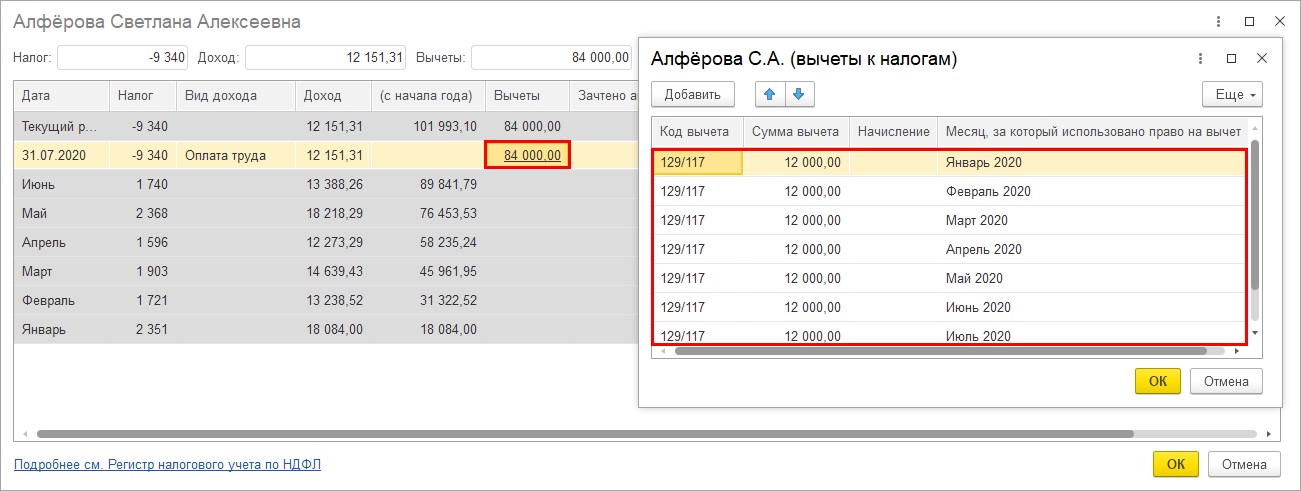

Откроем расшифровку НДФЛ, щелкнув двойным щелчком мышки на фамилии сотрудника.

В строке за текущий месяц стоит сумма предоставленных вычетов с начала года. По щелчку мышкой откроется окно с детализацией месяцев, за который они предоставлены.

В результате ввода справки задним числом все вычеты за текущий год учтены.

Проверим, как отразились предоставленные вычеты в отчетах.

Для проверки сформируем следующие отчеты:

1. Справка 2-НДФЛ;

2. Отчет 6-НДФЛ.

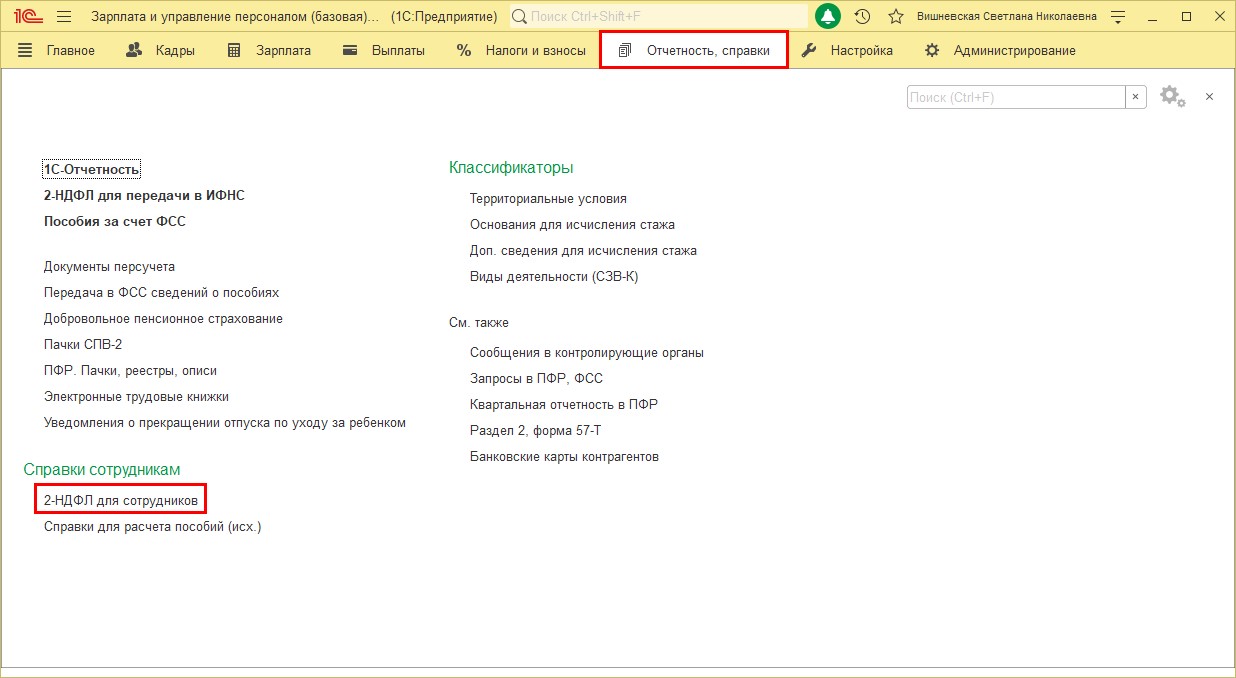

Переходим в раздел «Отчетность, справки» – «2-НДФЛ для сотрудников».

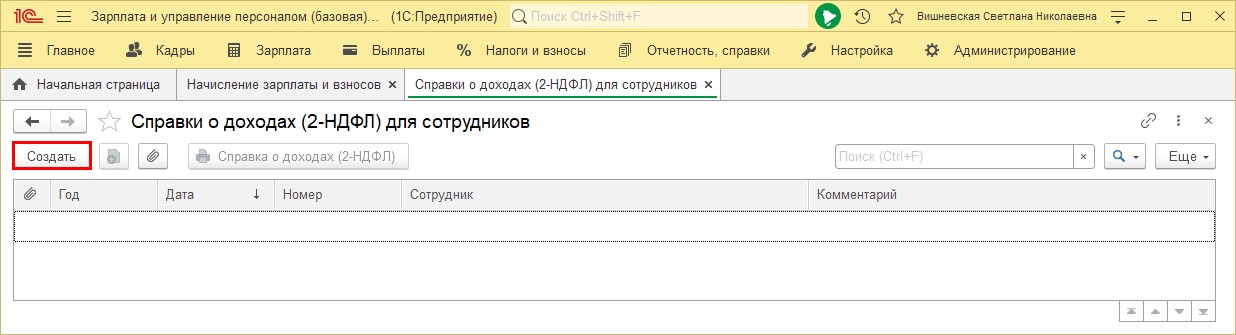

Шаг 1. Нажимаем «Создать».

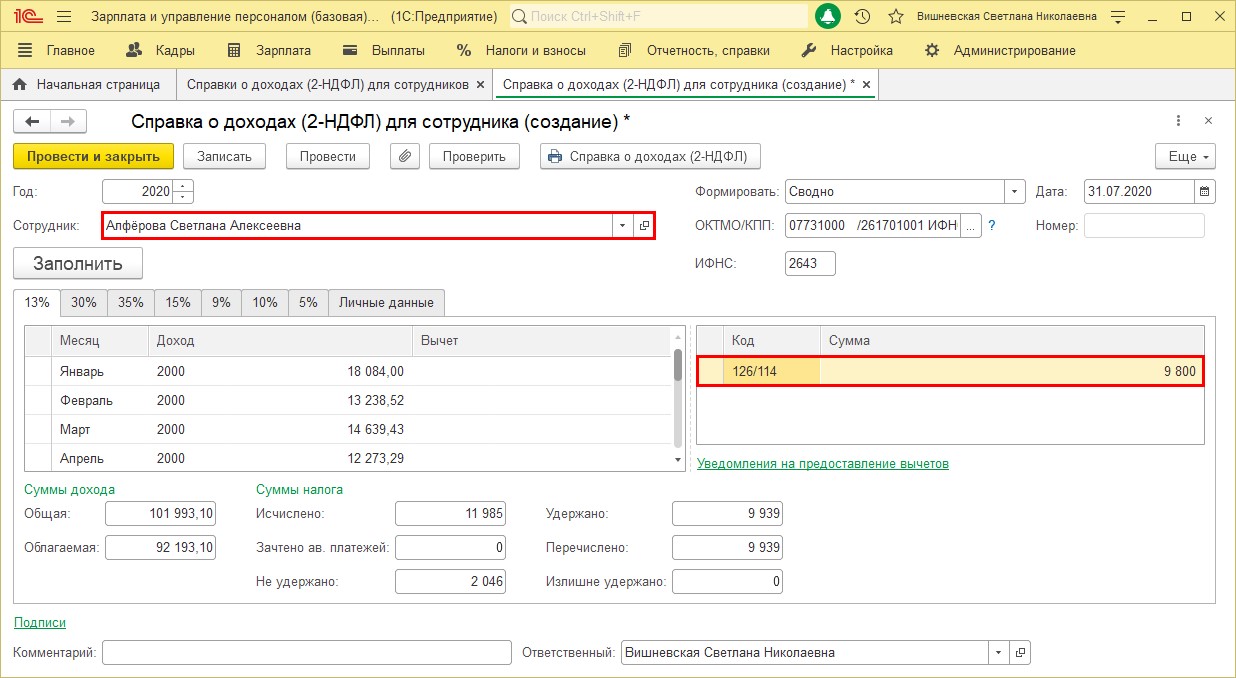

Шаг 2. Выбираем сотрудника. Данные в справке заполнятся автоматически.

В справке отражены доходы сотрудника, суммы исчисленного и удержанного налога, а также предоставленные вычеты.

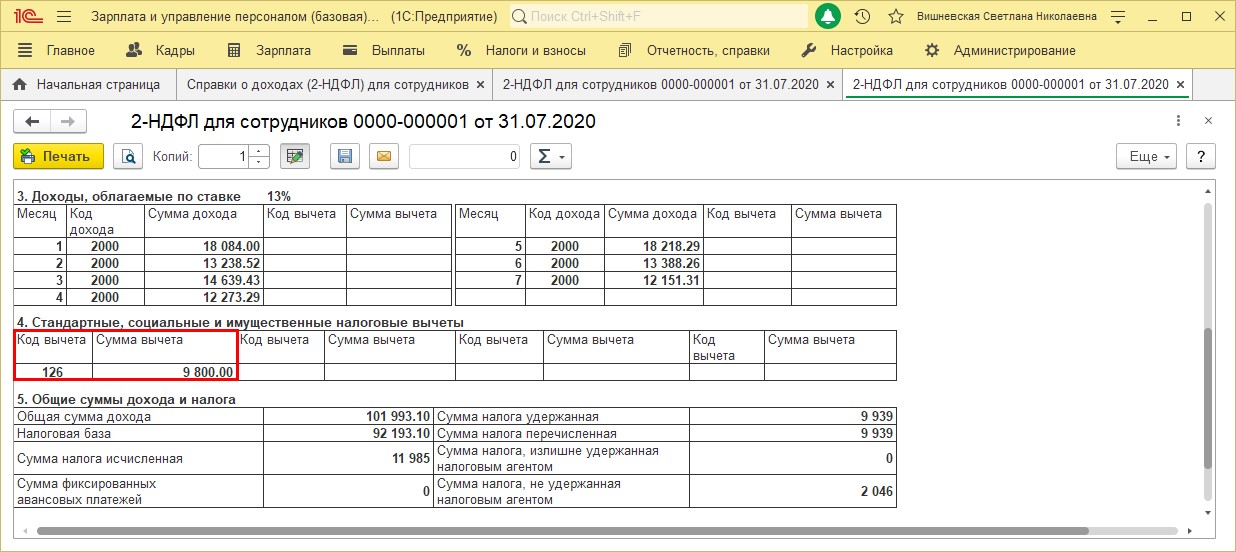

Шаг 3. Сформируем печатную форму справки – «Справка о доходах (2-НДФЛ)».

В печатной форме видно, что сумма вычетов предоставлена за весь указанный нами период.

Сформируем отчет 6-НДФЛ и посмотрим, как отразились в нем данные сотрудника.

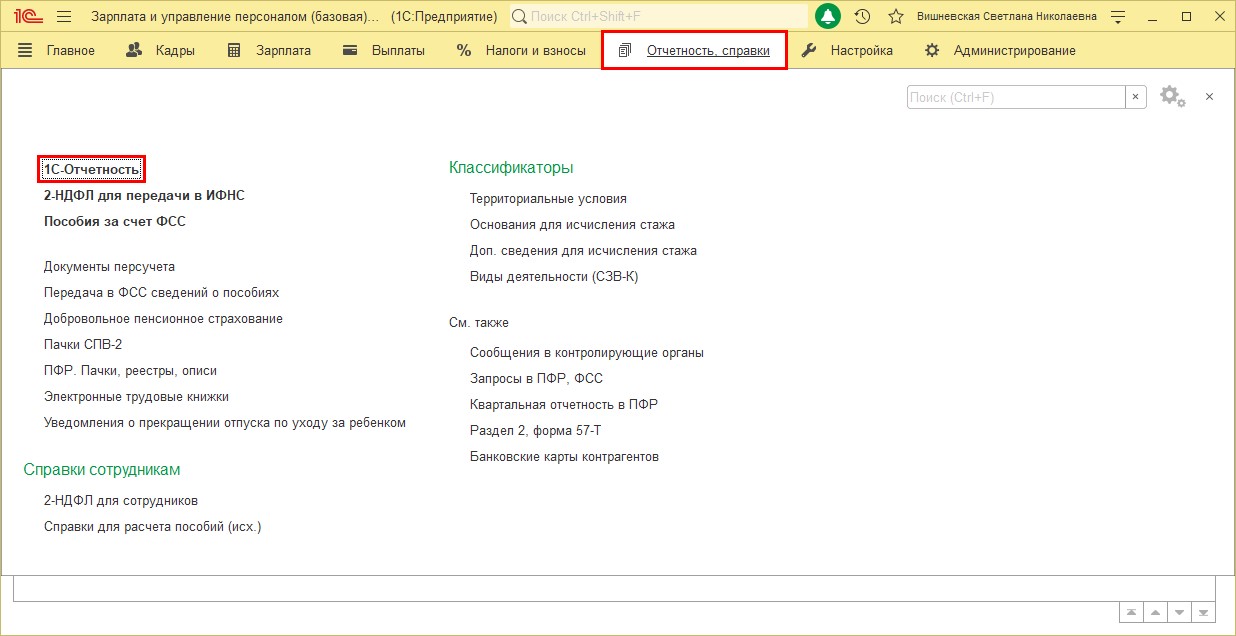

Шаг 1. Переходим в раздел «Отчетность, справки» – «1С-Отчетность».

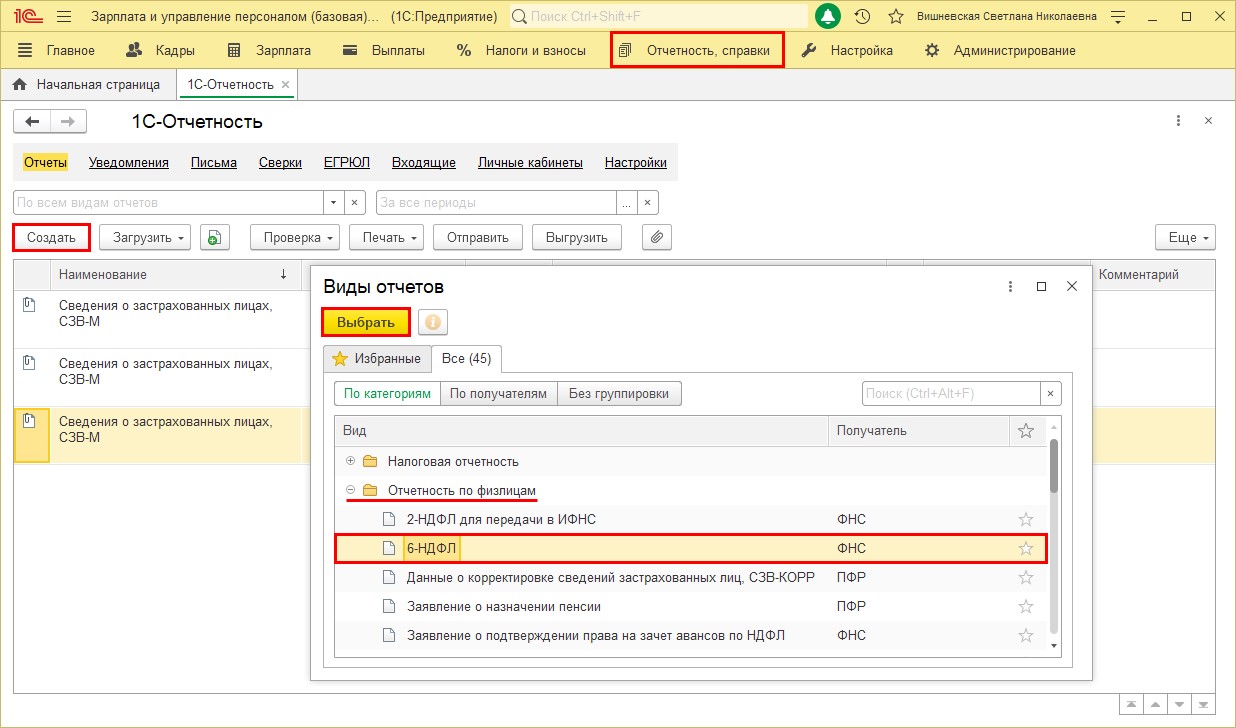

Шаг 2. Нажимаем «Создать» и в категории «Отчетность по физлицам» выбираем «6-НДФЛ».

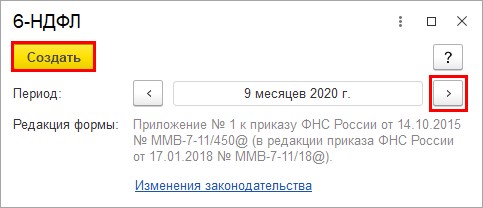

Шаг 3. С помощью кнопок выбора периода установим период отчета. В нашем примере июль входит в период 9 месяцев. Нажимаем «Создать».

Шаг 4. Сформируем отчет – кнопка «Заполнить».

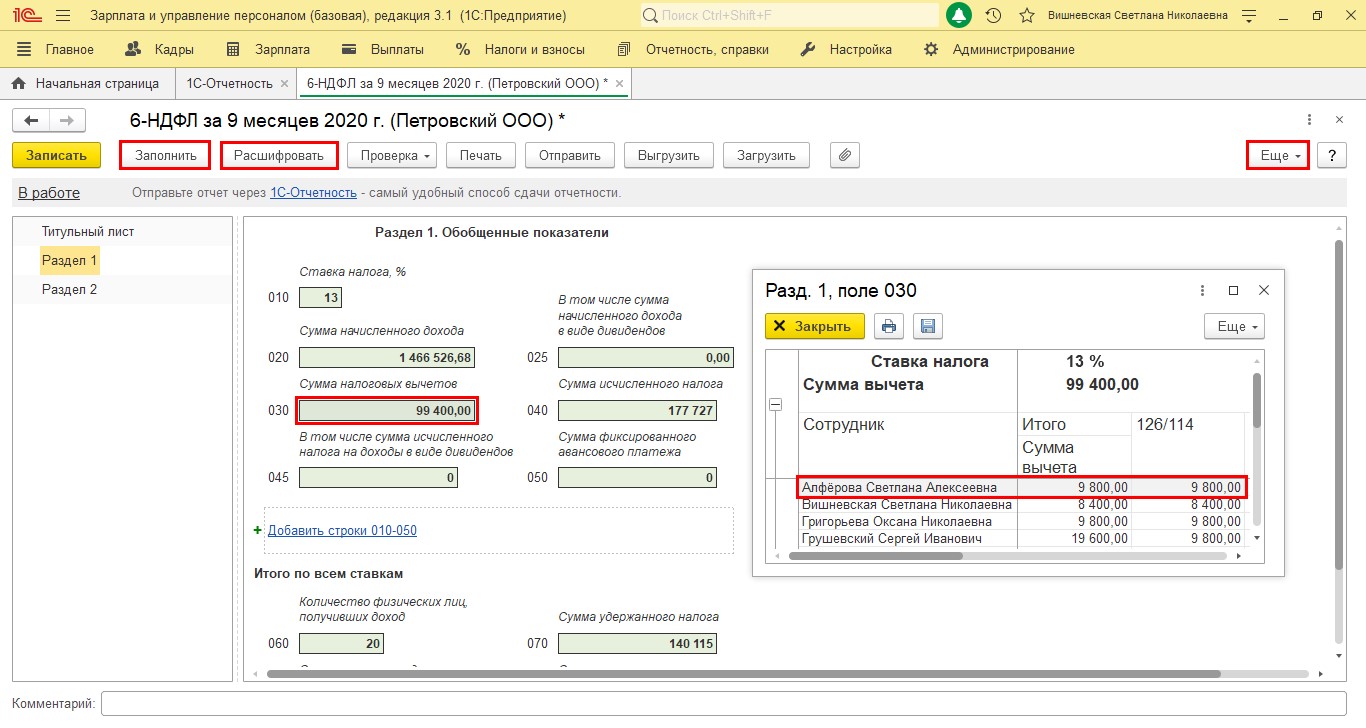

В первом разделе отчета отражены суммы дохода, исчисленного налога и примененных вычетов в целом по организации.

Выделив ячейку в отчете, ее можно расшифровать разными способами:

1. Нажав кнопку «Расшифровать»;

2. Щелкнув правой кнопкой мышки на ячейке и выбрав команду «Расшифровать»;

3. Выбрав «Расшифровать» в подменю по кнопке «Еще»;

В детализации ячейки отчета «Сумма налоговых вычетов» видны предоставленные вычеты по всем сотрудникам. У сотрудницы Алферовой С.А. вычеты в полной сумме учтены в отчете 6-НДФЛ.

Ситуация № 2: предоставленный вычет больше исчисленного НДФЛ

Рассмотрим нередкий случай, когда в результате применения накопленного вычета его сумма больше, чем налог, исчисленный за текущий месяц. Ведь ничто не пугает бухгалтера больше, чем красный минус в документе или отчете.

Предположим, сотруднице Алферовой С.А. предоставлен вычет на ребенка инвалида (код 129/117) в размере 12000 руб. ежемесячно. Этот код отражается в карточке сотрудника в заявлении на вычеты.

Пересчитаем начисления сотрудника и проанализируем ситуацию.

Из начисления видно, что Алферовой С.А. предоставлен вычет в текущем месяце в размере 84000 руб., из расчета 12000 руб. за период с января по июль. В результате сумма НДФЛ отразилась к возврату с минусом. Детально это видно в расшифровке строки. Откроем детализацию двойным щелчком мышки в документе начисления на строке сотрудника и в появившемся окне нажмём на ячейку «Вычеты».

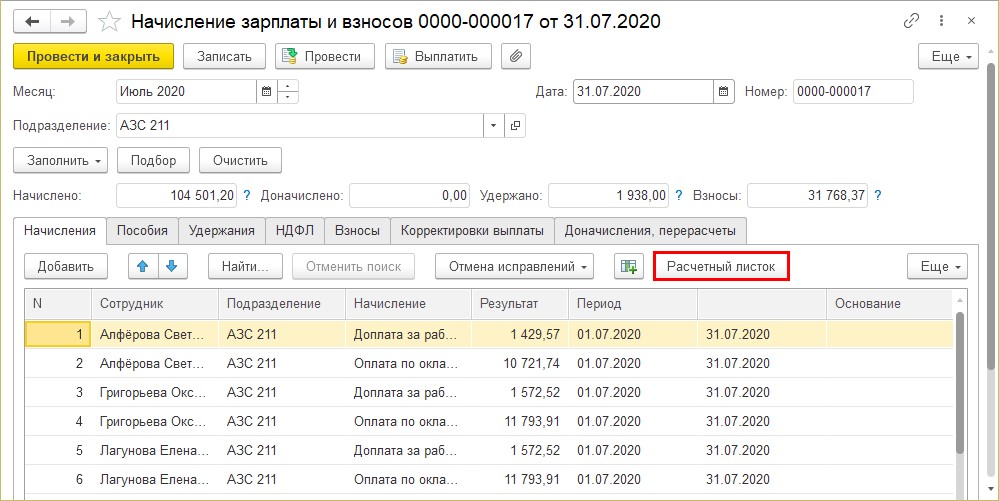

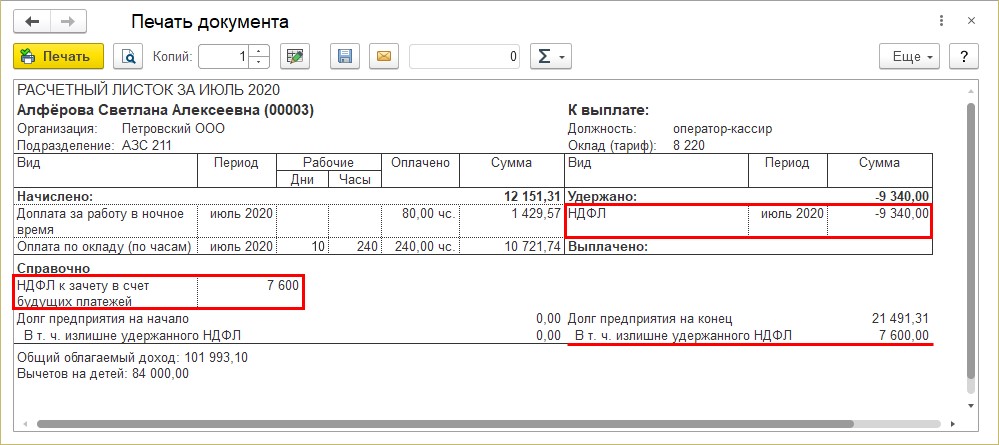

На вкладке «Начисления» сформируем расчетный листок по сотруднику.

В расчетном листке отражена сумма перерасчета НДФЛ и сумма излишне удержанного НДФЛ.

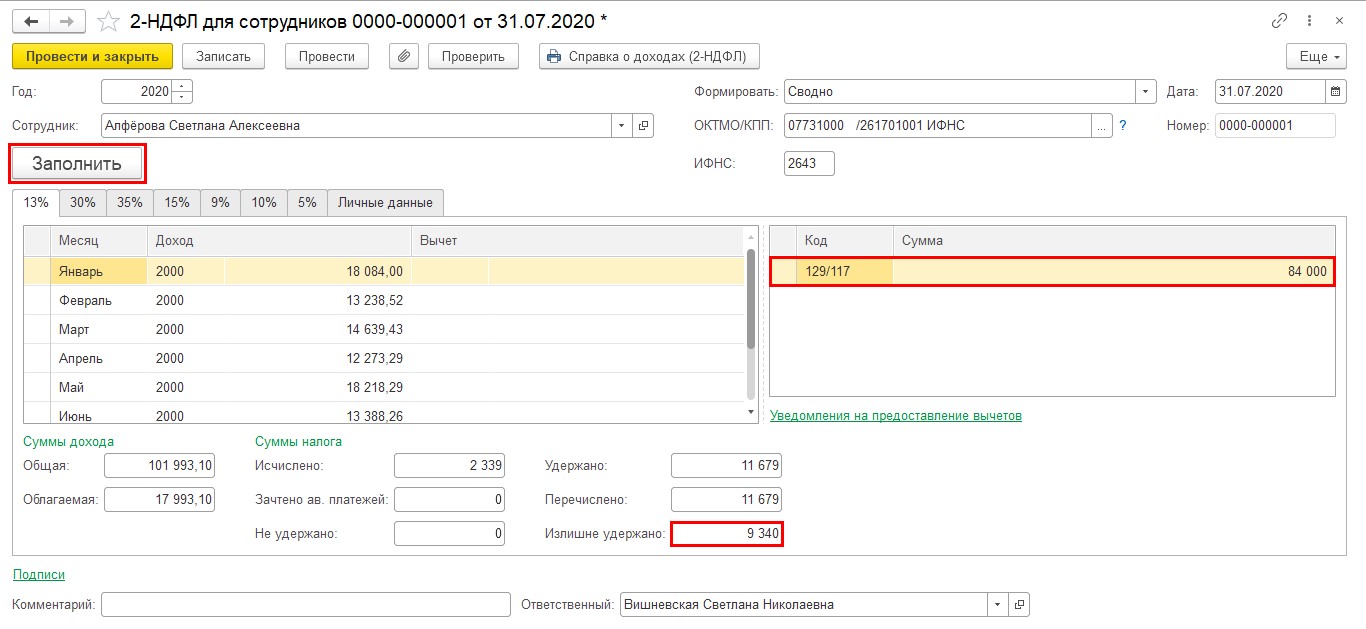

Посмотрим, как отразится данное исправление в справке 2-НДФЛ.

Вернемся к нашей справке в разделе «Отчетность, справки» – «2-НДФЛ для сотрудников». Нажимаем «Заполнить», чтобы обновить данные.

В справке отражена сумма предоставленного вычета и сумма излишне удержанного налога.

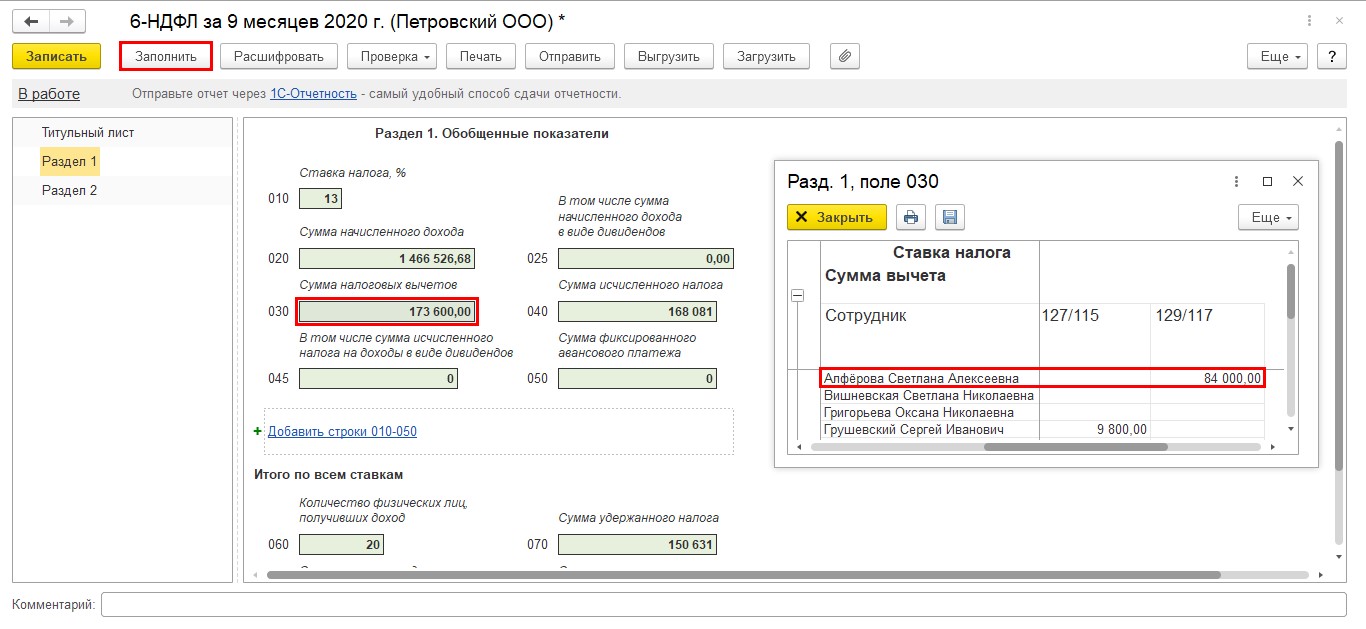

Сформируем отчет 6-НДФЛ после исправления данных («Отчетность, справки» – «1С-Отчетность»).

Откроем ранее сохраненный отчет и нажимаем «Заполнить».

Сведения изменились. В расшифровке ячейки «Сумма налоговых вычетов» видно измененную сумму вычетов по сотруднице Алферовой С.А.

Таким образом мы исправили недочеты в предоставлении вычетов сотруднику.

Для правильного расчета налога при начислении зарплаты важно контролировать корректность применения вычетов и при обнаружении ошибки своевременно ее исправлять. Так как применение вычетов и расчет НДФЛ происходят нарастающим итогом с начала года, то такое исправление допустимо.

Автор статьи: Ольга Круглова

Понравилась статья? Подпишитесь на рассылку новых материалов