Расчёты с поставщиками в условных единицах: курсовые разницы

- Опубликовано 16.07.2019 00:26

- Автор: Administrator

- Просмотров: 155113

Ситуация, когда российский поставщик выставляет счета в иностранной валюте, а платежи осуществляются в рублях, встречается всё чаще и чаще. В основном это связано с рисками, возникающими у поставщиков и производителей, имеющих внешнеэкономические взаимоотношения. Для большинства бухгалтеров данный раздел учёта подразумевает определенные сложности, и вопрос корректности отражения таких сделок становится всё более актуальным. В статье мы рассмотрим практический пример учёта операций с курсовыми разницами в программе 1С: Бухгалтерия предприятия редакции 3.0.

Правовая сторона этого аспекта освещена в п.2 ст. 317 ГК РФ, ПБУ 3/2006 и ст. 316 НК РФ. Для начала разберём теоретическую составляющую данного вопроса. В статье 317 ГК РФ говорится о возможности оплаты сделки в рублях, эквивалентно сумме, установленной в иностранной валюте или в условных денежных единицах. При этом в ФЗ «О бухгалтерском учёте» предусмотрена обязанность налогоплательщиков отражать все хозяйственные операции в валюте: российский рубль. Бухгалтерский учёт договоров в условных единицах ведётся на основании ПБУ 3/2006 «Учёт активов и обязательств, стоимость которых выражена в условных единицах». В итоге мы получаем обязанность пересчёта обязательств на день проведения расчётов, на дату оприходования ценностей, а также на каждую отчётную дату.

Бухгалтерский учёт взаиморасчётов с поставщиком в условных единицах ведётся на субсчетах 60.31 – оплата с отсрочкой платежа и 60.32 – предоплата. Если предоплата составила 100%, то курсовые разницы не возникают и бухгалтерские проводки выглядят следующим образом (для упрощения примера, исключим проводки по НДС):

Предположим, что мы приобретаем товар стоимостью 20$ по курсу 60 рублей

Дт 60.32 Кт 51 1200 руб. – произведена предоплата 100%

Дт 41 Кт 60.31 1200 руб. – оприходование ТМЦ

Дт 60.31 Кт 60.32 1200 руб. – зачёт аванса

В случае, когда покупатель производит полную оплату после поступления ТМЦ, сумма в рублях рассчитывается, исходя из курса валюты на день совершения платежа, а оприходование ТМЦ отражается по курсу на дату отгрузочных документов. Именно в такой ситуации возникают курсовые разницы. Для упрощения расчётов курс на дату платежа будем считать равным 65 рублям, а на дату отгрузки 60 рублям:

Дт 41 Кт 60.31 1200 руб. (20$) – оприходование ТМЦ

Дт 60.31 Кт 51 1300 руб. (20$) – оплачены, полученные ранее ТМЦ

Дт 91.02 Кт 60.31 100 руб. (1300 – 1200) – отрицательная курсовая разница

Если курс валюты в момент совершения платежа меньше, чем курс на дату отгрузки, то возникает положительная курсовая разница и отражается проводкой Дт 60.31 Кт 91.01.

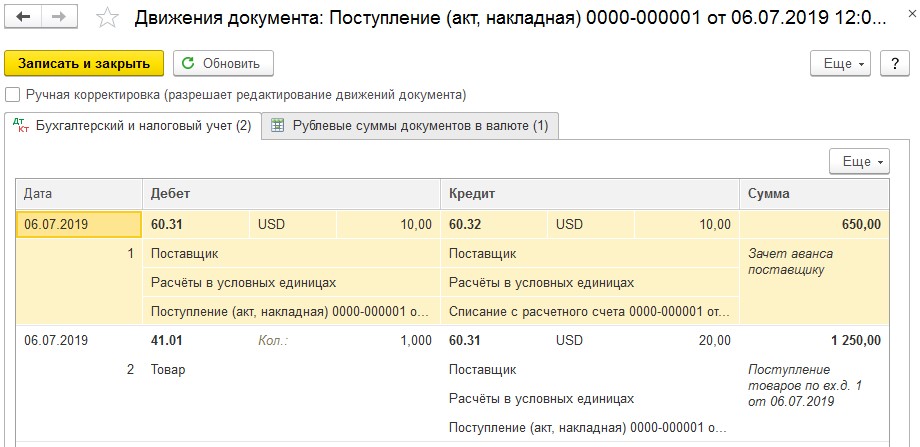

И на десерт я приберегла самое каверзное: оплаты производятся частями по разным курсам валют, а отгрузочные документы составлены в середине цикла сделки. Предположим, что частичная предоплата в размере 50% была произведена по курсу 65 рублей, оприходование ТМЦ по курсу 60 рублей и окончательный расчёт по 63 рубля за доллар. При таких условиях мы получим следующие проводки:

Дт 60.32 Кт 51 650 руб. (10$) – предварительная оплата в размере 50%

Дт 41 Кт 60.31 1250 руб. (20$) – оприходование ТМЦ

Дт 60.31 Кт 60.32 650 руб. (10$) – зачёт аванса

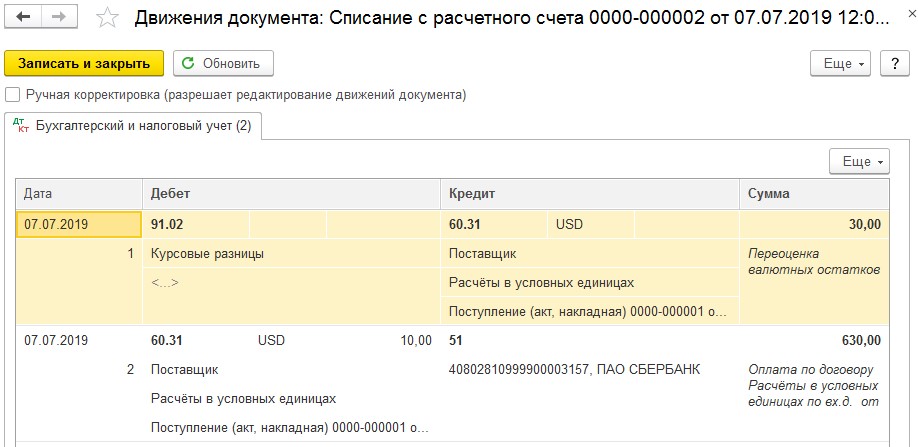

Дт 60.31 Кт 51 630 руб. (10$) – доплата в размере 50%

Дт 91.02 Кт 60.31 30 руб. – отрицательная курсовая разница

Давайте разберёмся, как всё-таки была рассчитана курсовая разница? Мы заплатили за товар: 650 руб. + 630 руб. = 1280 руб. ТМЦ были оприходованы на общую сумм 1250руб. Разница между 1280 и 1250 и есть наша курсовая разница в размере 30 рублей.

Учет курсовых разниц в 1С: Бухгалтерии

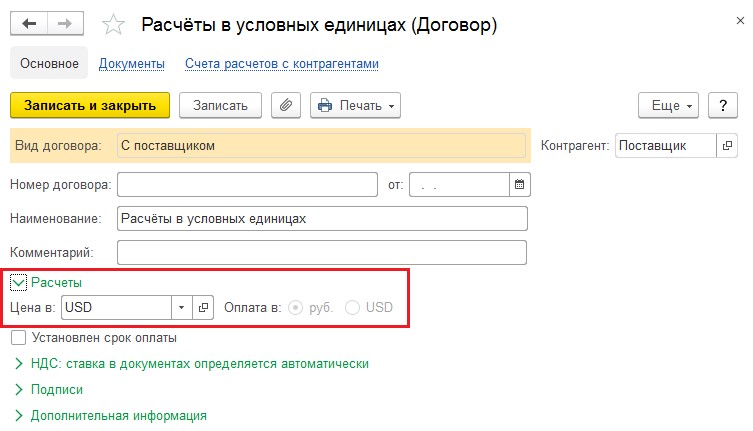

Теперь разберём, как перечисленные проводки отразить в программе 1С Бухгалтерия 8 редакции 3.0. Рассматривать будем самый сложный пример с частичными оплатами и отгрузкой в середине цикла сделки. Для начала, чтобы в проводках появились счета 60.31 и 60.32, нужно настроить Договор с поставщиком, указав в нём «Цена в USD» и «Оплата в рублях». Договор можно создать из карточки контрагента, перейдя по ссылке «Договоры». Справочник «Контрагенты» расположен в разделе «Справочники».

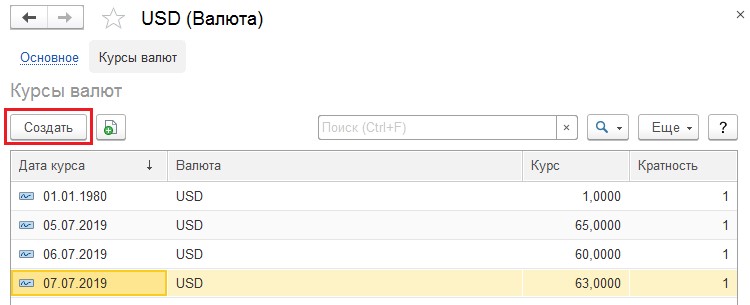

Также немаловажно, чтобы справочник «Валюты» был заполнен актуальными данными. Для проверки необходимо в разделе «Справочники» выбрать справочник «Валюты». Если в нём отсутствует необходимая нам валюта, то её следует добавить при помощи кнопки «Создать» — «По классификатору» и из списка всех валют выбрать нужную. Далее, при наличии интернет-соединения, следует нажать на кнопку «Загрузить курсы валют». После чего загрузка актуальных курсов производится в автоматическом режиме.

При отсутствии интернет-связи можно занести курсы валют вручную. Для этого нужно зайти в иностранную валюту и в верхней части открывшегося окна перейти по ссылке «Курсы валют». При помощи кнопки «Создать» следует ввести курсы на даты совершения платежей и отгрузок, а также на последние дни месяцев, если операции происходят не в одном месяце.

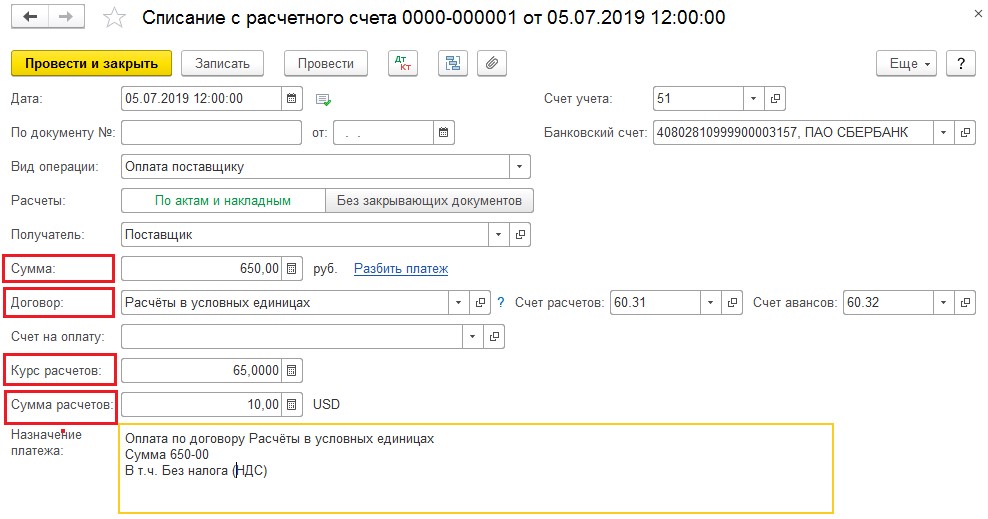

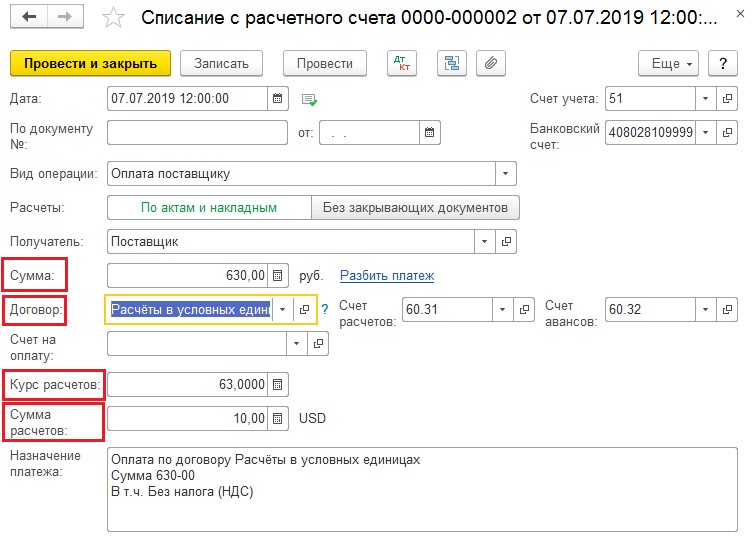

Далее разберём заполнение документа «Списание с расчётного счёта». Его можно открыть из меню «Банк и касса» — «Банковские выписки». В данном документе для верного формирования бухгалтерских проводок важными реквизитами являются: Договор, Сумма в рублях, Курс расчётов и сумма расчётов.

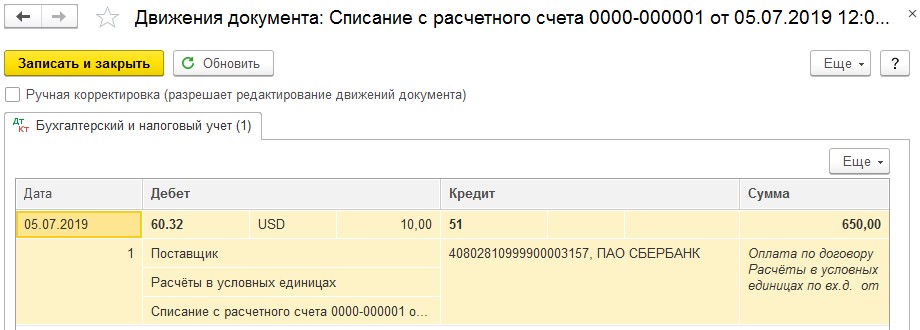

Если «Списание с расчётного счёта» заполнено верно, то проведённый документ сформирует проводки:

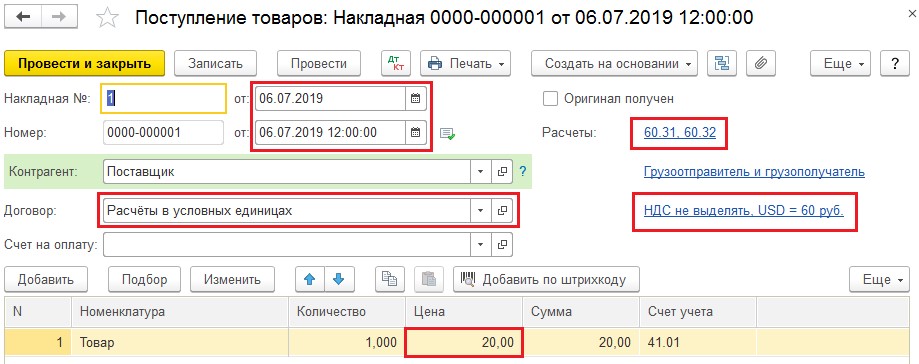

Переходим к оприходованию ТМЦ: открываем документы «Поступление (акты, накладные)» из раздела «Покупки» и создаём «Поступление (Товары, накладная)». Дата проведения документа должна совпадать с входящей датой документа, иначе курс валюты определится неверно. После выбора созданного нами договора, счета расчётов должны определиться автоматически: 60.31 и 60.32. Цену товара указываем в иностранной валюте и проводим документ.

Проверяем результат проведения документа:

И наконец, произведём доплату за полученный товар. В созданном «Списании с расчётного счёта» проверяем заполнение строк: Сумма в рублях, Договор, Курс расчётов и Сумму расчётов. Заполненный документ представлен ниже.

При верном заполнении документа, проводки будут следующими:

Следует также отметить, что курсовые разницы при применении общей системы налогообложения в бухгалтерском и налоговом учёте рассчитываются одинаково и, согласно п.11 ст. 250 НК РФ, отражаются в составе внереализационных доходов (расходов). А вы сталкивались со сложностями отражения подобных операций?

Автор статьи: Алина Календжан

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

Рассказали, как грамотно изменить валюту контрактов и платежей, какие нюансы при этом важно учесть, а также подготовили готовые образцы документов для перевода сделки в другую валюту.

Из-за санкций участники ВЭД столкнулись со сложностями: на расчет с иностранными компаниями в долларах и евро сейчас действует ряд ограничений, а колебания курсов влияют на суммы уже заключенных контрактов. Решить эту проблему можно, пересмотрев условия договора и заменив валюту расчета на рубли, юани или другую иностранную валюту. Разберем по шагам, как это сделать.

Юридически грамотно составить и внести изменения в договор, чтобы в нем не осталось ущемляющих пунктов, помогут эксперты Главбух Ассистент. Специалисты предоставят юридическую защиту сделок, а также проверят ваших контрагентов на благонадежность. Попробуйте аутсорсинг бухгалтерии и получите месяц обслуживания в подарок.

Шаг 1. Проверьте, указали ли вы валюту договора и валюту платежа в контракте

Следует различать валюту договора и валюту платежа, они не всегда совпадают между собой и могут отличаться в контрактах с разными иностранными контрагентами.

Валюта договора — это валюта, в которой указана стоимость товара, работы или услуги в договоре. На практике во внешнеэкономических сделках (ВЭС) как валюту договора указывают любую иностранную валюту, условные единицы или рубли.

Пример формулировки

«Цена товара составляет сумму в размере 5 000 долларов США».

«Цена услуг составляет 1 000 у. е. Для определения цены 1 у. е. приравнивается к 1 евро».

Валюта платежа — тип валюты, в которой контрагенты должны перечислить деньги.

Пример формулировки

«Покупатель обязуется выплатить деньги за поставленный товар в долларах США. Для этого денежные средства будут перечислены на счет продавца по указанным в договоре реквизитам».

«Расчет за оказанные услуги Заказчик производит в российских рублях».

Банк вправе отказать в проведении платежа по ВЭС, если контрагенты не указали в контракте валюту платежа. Уточнить валюту платежа можно дополнительным соглашением.

Шаг 2. Пропишите необходимые изменения в договоре и допсоглашении

Внимательно изучите условия, перед тем как подписывать контракт: он должен быть составлен таким образом, чтобы каждая сторона могла выполнить обязательства по сделке. И порядок расчета не должен содержать условий, мешающих оплате. Другими словами, валюта договора и валюта платежа не должны стать препятствием к оплате. Соответственно, чтобы вы смогли вести расчеты в рублях или другой валюте — не в долларах или евро, эта возможность должна быть зафиксирована в контракте. Если нет — пропишите ее.

После этого в допсоглашении достаточно уточнить, в какой валюте будет указана цена или будут перечислены деньги.

Заключить допсоглашение можно в любое время, при этом его действие может распространяться на прошлые периоды, но не раньше момента, когда начал действовать основной документ.

Что указать в допсоглашении:

- данные о договоре, в который вносите изменения;

- наименование и реквизиты сторон;

- указание на то, что стороны изменяют договор;

- условия, которые стороны меняют;

- дату, с которой действуют изменения в договоре.

В соглашении вы можете зафиксировать курс пересчета на конкретную дату или указать, что будет применяться курс, установленный на день оплаты.

Пример формулировки

«Цена товара устанавливается в евро, оплата будет производиться в рублях по курсу, установленному ЦБ РФ на день перечисления денежных средств».

«Цена выполненных работ устанавливается в долларах США, оплата будет производиться в рублях по курсу, установленному ЦБ РФ на дату выставления счета на оплату».

«Цена оказанных услуг устанавливается в долларах США, оплата будет производиться в китайских юанях по курсу, установленному ЦБ РФ на 1 февраля 2022 года».

Подписать соглашение должны уполномоченные лица с обеих сторон. Для этого можно использовать электронную подпись. Чтобы обезопасить себя и свой бизнес, рекомендуем привлечь юриста для составления и подписания договора и допсоглашения.

Кроме валюты платежа вы можете изменить также и валюту договора. Если указать цену и оплату в одной валюте, не придется учитывать разницу курсов, что позволит упростить бухгалтерский и налоговый учет.

Скачайте образцы документов для изменения валюты договора и платежа:

Чтобы обезопасить бизнес, передайте бухгалтерию на аутсорсинг Главбух Ассистент. Эксперты помогут получить банковские гарантии, предоставят юридическую защиту сделок, а также проверят ваших контрагентов на благонадежность. Услуги бухгалтеров, юристов и кадровика входят в каждый тариф. Оставьте заявку на подключение.

Шаг 3. Откройте валютный счет в уполномоченном банке

Для расчетов по ВЭС компания может открыть счет в валюте платежа в уполномоченном банке, как на территории РФ, так и за границей. Например, для расчета в юанях вы можете открыть счет в представительстве китайского банка в России или в таком же представительстве в стране контрагента. Иногда для расчета выгодно использовать и рублевой счет.

Закон позволяет также перечислять деньги контрагенту в валюте, отличающейся от валюты платежа. В таком случае банк сам производит обменную операцию по кросс-курсу. Однако в таком случае банк взимает комиссию за конвертацию валюты, из-за чего этот способ расчета менее выгоден.

Пример расчетов

Российская компания «Ромашка» заключила внешнеэкономическую сделку с иностранным контрагентом на поставку товаров. По условиям договора, цена товаров — 10 000 китайских юаней. Оплатить поставку покупатель обязан не позднее 3 июня 2022 года в юанях.

Иностранная компания поставила товар 20 мая 2022 года.

Отдельный счет в валюте платежа:

Чтобы оплатить поставку, «Ромашка» открыла отдельный счет в юанях в уполномоченном банке и 3 июня приобрела в этом банке 10 000 юаней по курсу ЦБ в размере 9,4165 руб. за 1 юань.

Банк по распоряжению российской компании 3 июня 2022 года перечислил с валютного счета 10 000 юаней на банковский счет иностранного контрагента. В российской валюте эта сумма составила 94 165 руб. (10 000 × 9,4165).

Платеж без открытия отдельного счета:

У российской компании нет отдельного счета в юанях, поэтому уполномоченный банк перечислил сумму сделки на корреспондентский счет, конвертировав рубли в юани по курсу ЦБ в размере 9,4165 руб. за 1 юань, после чего перевел юани на банковский счет иностранного контрагента. В российской валюте эта сумма составила 94 165 руб. (10 000 × 9,4165). Комиссия за конвертацию составила 2%: 1 883,3 руб. (94 165 × 2%).

Шаг 4. Направьте в банк уведомление

Вы обязаны уведомить банк об изменении валюты платежа, если ваш контракт:

- импортный или кредитный, и сумма обязательств по нему равна или превышает 3 млн рублей;

- экспортный, и сумма обязательств по нему равна или превышает 6 млн рублей.

При этом не имеет значения, какую валюту платежа вы указали в допсоглашении, поскольку расчеты в любой валюте между резидентом и нерезидентом являются валютной операцией.

Для того, чтобы уведомить банк, вы должны подать заявление об изменении ведомости банковского контроля. Заявление составляется в произвольной форме и должно содержать:

- уникальный номер принятого на учет договора, в который вносятся изменения;

- реквизиты документов, на основании которых меняются условия договора, или сведения о резиденте, которые должны быть изменены.

Заявление должно быть датировано и подписано уполномоченным лицом. Если есть печать, ее тоже надо поставить. К заявлению также прикрепите допсоглашение. Обратите внимание, что вы можете уведомить банк об изменениях в нескольких контрактах одним заявлением.

Подать заявление нужно в течение 15 рабочих дней после того, как вы оформили допсоглашение об изменении валюты платежа. За дату, с которой вести отсчет, берется наиболее поздняя — дата подписания или дата вступления в силу соглашения.

Подготовить дополнительное соглашение к внешнеэкономическому контракту и получить банковские гарантии поможет команда аутсорсинга Главбух Ассистент. Эксперты на прямой связи с инспекциями и ведомствами, предоставят юридическую защиту сделок и подскажут, как обезопасить счета компании. Оставьте заявку.

Шаг 5. Пересчитайте НДС

Если российская компания-продавец изменила не только валюту платежа, но и поменяла задним числом цену на товары, работы или услуги компания, то она обязана пересчитать НДС.

Так, если цена на товар или услугу увеличилась, то и налоговая база по НДС должна стать больше. Для этого российская компания-продавец должна:

- Запросить у иностранного контрагента корректировочный счет-фактуру или УКД.

- Зарегистрировать корректировочный счет-фактуру в книге продаж за квартал, в котором было составлено допсоглашение — основание для перерасчета.

- Доначислить НДС с разницы, образовавшейся из-за увеличения цены.

Как рассчитать НДС при корректировке цены по внешнеэкономическому контракту в связи с изменением курса валют — смотрите в примере.

Совет эксперта

Чтобы застраховать себя от колебаний курсов, можно заранее во внешнеэкономическом договоре использовать валютную оговорку. Рекомендуем прописать в договоре определенную валютную оговорку и зафиксировать курс валюты, по которой будет совершен платеж.

Например: «Цена товара по договору составляет 200 000 долларов США. Оплата производится в российских рублях по курсу: 1 доллар США равен 70 российским рублям».

Или вы можете использовать двустороннюю валютную оговорку, чтобы защитить обе стороны договора от потерь из-за колебания курсов.

Например: «Если на дату платежа значение курса рубля к доллару США по курсу ЦБ РФ изменится более чем на 10% в любую сторону, стороны обязуются изменить цену товара и пересчитать сумму платежа».

Остались вопросы по переводу договора в другую валюту? Задайте их профильным специалистам напрямую. Закажите обратный звонок и получите бесплатную консультацию.

Вопрос: Заключен договор поставки между двумя резидентами. Цена товара установлена в валюте (долларах США), при этом оплата товара производится в рублях по курсу Банка России на дату платежа. Покупатель нарушил сроки оплаты товара. Правомерно ли поставщик требует от покупателя возмещения убытков в размере курсовой разницы?

(Консультация эксперта, 2022)Вопрос: Заключен договор поставки между двумя резидентами. Цена товара установлена в валюте (долларах США), при этом оплата товара производится в рублях по курсу Банка России на дату платежа. Покупатель нарушил сроки оплаты товара и заплатил на 30 дней позже, чем предусмотрено договором. За период просрочки курс рубля по отношению к доллару упал. В результате продавец получил в рублях меньше денег, чем получил бы при своевременной оплате. Правомерно ли поставщик требует от покупателя возмещения убытков в размере курсовой разницы?

Положение рубля в последнее время весьма неустойчивое. Чтобы хоть как-то минимизировать риски и потери от обесценения рубля, некоторые организации при продаже своих товаров на территории РФ устанавливают в договоре цену на них в иностранной валюте или условных денежных единицах, тем более что такая возможность предусмотрена законом. А оплата по таким договорам идет в рублях 1. Рассмотрим ситуацию, когда право собственности на товар переходит в момент его отгрузки, а оплачивается он полностью уже после отгрузки. По условиям договора цена товара может фиксироваться по курсу на определенную дату. А как бухгалтеру фирмы-продавца отразить все это в бухгалтерском и налоговом учете и посчитать курсовые разницы? Об этом мы и расскажем.

Цена привязана к курсу на дату платежа

Покупатель может оплатить товар в рублях по официальному курсу соответствующей валюты, установленному ЦБ РФ на день платежа. Или же стороны могут договориться об иной дате определения курса (например, курс берется на дату выставления счета) либо о «своем» курсе, по которому будет рассчитываться цена сделки (например, курс ЦБ + 2%) 2.

Первичку на реализованный товар по таким договорам нужно оформлять в рублях 3. Поскольку бухучет ведется в рублях, а первичные документы являются составным элементом учета 4. А вот счет на оплату для удобства расчетов с покупателем продавец может выставлять и в валюте.

Налог на прибыль

Выручка от реализации товаров (без НДС) признается в составе налогооблагаемых доходов на дату перехода права собственности на товары (при методе начисления) 5. В нашем случае цена товара установлена в валюте, поэтому сумму выручки надо пересчитать в рубли 6:

- или по курсу ЦБ на дату перехода права собственности;

- или по иному курсу, установленному соглашением сторон.

Поскольку в рассматриваемой ситуации товар оплачивается после отгрузки, то задолженность покупателя (с учетом НДС) за реализованный товар, выраженная в валюте, подлежит пересчету в рубли. Она пересчитывается по курсу ЦБ (или иному курсу, если так предусмотрено договором) как минимум раз в месяц на наиболее раннюю из дат 7:

- или на конец каждого месяца;

- или на момент погашения задолженности.

Возникающие на эти даты положительные (если курс валюты растет) или отрицательные (если курс падает) курсовые разницы признаются соответственно в составе внереализационных доходов или расходов 8.

Обратите внимание, если товар был отгружен до 1 января 2015 г., то возникающие разницы нужно учитывать как суммовые, они включаются во внереализационные доходы или расходы только на дату оплаты отгруженных товаров 9.

Расчет курсовых разниц оформляйте бухгалтерской справкой 11.

НДС

Налоговая база по НДС определяется на день отгрузки (передачи) товаров 12. Для этого валютная стоимость товаров пересчитывается в рубли по курсу ЦБ на дату отгрузки 13.

Обратите внимание, что никакой другой курс (например, в договоре установлен курс ЦБ + 3%) для пересчета иностранной валюты в рубли для целей определения налоговой базы применять нельзя 14.

В дальнейшем в случае изменения курса иностранной валюты база по НДС и, соответственно, сумма налога не корректируются.

Если же на дату оплаты курс валюты увеличится (или снизится), у вас образуется положительная (или отрицательная) разница, которую нужно полностью учесть во внереализационных доходах (или расходах) 13.

Заметим также, что при реализации товаров, цена которых установлена в иностранной валюте (или у. е.), счета-фактуры выставляются в рублях 15.

Бухучет

В бухучете выручка признается на дату перехода права собственности на товар 16. Она пересчитывается в рубли по курсу, установленному ЦБ на дату перехода права собственности (либо по иному курсу, если он определен в договоре) 17. Дальше сумма выручки уже не корректируется.

Непогашенную дебиторскую задолженность покупателя, выраженную в валюте, нужно пересчитывать в рубли на отчетную дату (дату составления отчетности) и на дату поступления оплаты 18 по курсу ЦБ (или иному согласованному сторонами курсу), действовавшему в указанные дни 19. Если покупатель полностью расплатится за поставленный товар в месяце его отгрузки (то есть до наступления отчетной даты), пересчитать дебиторскую задолженность в рубли нужно будет только один раз — на дату оплаты.

Возникшие в результате пересчета курсовые разницы (положительные при повышении курса или отрицательные при его снижении) учитываются в составе прочих доходов или расходов 20. Все ваши расчеты курсовых разниц оформляйте бухгалтерской справкой.

Как видим, порядок признания курсовых разниц в бухгалтерском и налоговом учете одинаковый.

* * *

Ну а если по договору цена товара определяется по курсу на дату отгрузки, а оплачивается он уже после отгрузки, то сложностей с учетом возникнуть не должно. Никаких курсовых разниц в учете не будет. Однако на практике встречаются и нестандартные ситуации. Им мы посвятим отдельные статьи в следующих номерах ГК.

———————————

- ст. 140, п. 2 ст. 317 ГК РФ

- п. 2 ст. 317 ГК РФ

- Письмо УФНС по Московской области от 28.02.2014 N 16-21/10933

- ч. 2, 3 ст. 12 Закона от 06.12.2011 N 402-ФЗ

- п. 1 ст. 271 НК РФ

- пп. 3, 8 ст. 271 НК РФ

- п. 8 ст. 271 НК РФ

- п. 11 ст. 250, подп. 5 п. 1 ст. 265 НК РФ

- Письма Минфина от 14.05.2015 N 03-03-10/27647, от 29.05.2015 N 03-03-06/1/31100; ФНС от 26.06.2015 N ГД-4-3/11191

- ст. 313 НК РФ

- подп. 1 п. 1 ст. 167 НК РФ

- п. 4 ст. 153 НК РФ

- Письмо Минфина от 21.02.2012 N 03-07-11/51

- подп. «м» п. 1 Правил заполнения счета-фактуры, утв. Постановлением Правительства от 26.12.2011 N 1137

- пп. 5, 12 ПБУ 9/99

- пп. 4-6 ПБУ 3/2006

- пп. 7, 8 ПБУ 3/2006

- пп. 5, 6 ПБУ 3/2006

- пп. 11-13 ПБУ 3/2006

Полный текст читайте в журнале «Главная книга» N06, 2016

06.09.2018г.

При заключении контракта с российской организацией директор хочет привязать стоимость договора к курсу доллара или евро, или вообще зафиксировать курс, чтобы подстраховать себя от его колебаний. В этом случае бухгалтеру необходимо помнить, что это потребует дополнительного изучения законодательства, ведь необходимо правильно отразить данные операции в бухгалтерском и налоговом учете и грамотно определить базу по НДС и налогу на прибыль. Ведь в некоторых случаях они будут различаться.

Итак, условиями договора может быть предусмотрено, что в качестве цены договора выступает условная денежная единица, доллар или евро, подлежащие пересчету в рубли на дату оплаты и привязанные к официальному курсу валюты либо иному закрепленному в договоре курсу. Это нам позволяет сделать пункт 2 статьи 317 ГК РФ.

Курс рубля зафиксирован в договоре

Рассмотрим ситуацию, когда курс рубля в договоре указан не как официальный курс ЦБ РФ, а зафиксирован как-то по-другому — определенным значением, или установлен, например, как курс ЦБ РФ+2%. Что будет с налогооблагаемой базой по налогу на добавленную стоимость (НДС) и налогу на прибыль?

НАЛОГ НА ДОБАВЛЕННУЮ СТОИМОСТЬ

В данном случае всё зависит от даты оплаты и даты исполнения обязательств по договору. Поэтому рассмотрим 3 варианта развития событий. Но для начала выделим основные законодательные нормы, касающиеся расчетов по НДС в условных единицах, долларах и евро.

Пункт 1 статьи 167 НК РФ и пункт 14 статьи 167 НК РФ. Определяет момент налоговой базы. Получается в нашей ситуации это наиболее ранняя из дат: получение предварительной оплаты, либо оказание услуги (отгрузки товара). При этом если моментом определения налоговой базы является дата оплаты, то на дату отгрузки, в счет поступившей ранее оплаты также возникает момент определения налоговой базы.

Пункт 4 статьи 153 НК РФ. Дает нам право считать моментом определения налоговой базы по НДС день отгрузки товаров, при этом при определении налоговой базы условная денежная единица пересчитывается в рубли по курсу ЦБ РФ на дату отгрузки товаров. При последующей оплате налоговая база корректироваться не будет, а возникающие разницы должны будут отнесены к внереализационным доходам или расходам.

Это основные законодательные нормы, на которые мы опираемся. Кроме этого, упомянем Письмо Министерства финансов от 06.07.2012 г. № 03-07-15/70, которое должно использоваться в работе, и доведено до сведения налогоплательщиков и налоговых органов. Основная суть письма: полученная полная предоплата (100%) дает право не пересчитывать налоговую базу по НДС по курсу ЦБ РФ на день отгрузки товара.

Все остальные письма Минфина и налоговых органов, посвященные этому вопросу не содержат правовых норм и не направлены для широкого круга налогоплательщиков, поэтому использоваться в наших выводах не могут.

1. Поступила 100% предоплата на расчетный счет за будущую отгрузку товара (выполнение работы, оказание услуги)

Используя Письмо Минфина от 06.07.2012 г. № 03-07-15/70 можно заключить, что при получении 100% предоплаты, мы можем использовать в качестве налоговой базы по НДС наш фиксированный курс, установленный договором, на дату оплаты.

Пример расчета НДС при 100% предоплате

Заключен договор на оказание услуг. Стоимость услуг составляет 1000 долларов, при этом курс рубля по отношению к доллару установлен в размере 54 рубля за 1 доллар. В договоре предусмотрена 100% предоплата. На дату оплаты курс ЦБ РФ составлял 59 рублей за 1 доллар.

Заказчик оплачивает все 100% стоимости услуги в размере 1 000 долларов по курсу 54 рубля за 1 доллар. Исполнитель получает на счет 54 000 рублей. С суммы предоплаты будет начислен НДС в размере 54000*18/118=8 237 рублей. Стоимость услуги, оказанной после получения полной предоплаты меняться в целях НДС, уже не будет. Сумма НДС будет зафиксирована и на дату оказания услуги останется на уровне 8 237 рублей.

2. Поступила частичная оплата на расчетный счет за будущую отгрузку товара (выполнение работы, оказание услуги).

Если поступает частичная оплата, то для целей исчисления НДС необходимо использовать только официальный курс ЦБ РФ и рассчитывать НДС на дату оплаты по официальному курсу, несмотря на закрепленный в договоре фиксированный курс. В момент оказания услуги налоговая база будет определена для неоплаченной части услуги по курсу на дату оказания услуги, а заранее оплаченная часть услуги, в целях исчисления НДС, уже зафиксирована предоплатой.

Пример расчета НДС при частичной оплате

Заключен договор на оказание услуг. Стоимость услуг составляет 1000 долларов, при этом курс рубля по отношению к доллару зафиксирован в договоре в размере 54 рублей за 1 доллар. В договоре предусмотрена 50% предоплата. На дату предварительной оплаты официальный курс ЦБ РФ составлял 59 рублей за 1 доллар. На дату оказания услуги официальный курс ЦБ РФ — 60 рублей за доллар. На дату последующей оплаты за услуги официальный курс ЦБ РФ — 62 рубля за доллар.

Заказчик оплачивает 50% стоимости услуги в размере 500 долларов по курсу 54 рубля за 1 доллар (курс, зафиксированный в договоре). Исполнитель получает на счет 54*500=27 000 рублей. Но, для целей исчисления НДС налоговая база будет исчисляться со стоимости 500 долларов умноженные на официальный курс ЦБ РФ 59 руб./долл., т.е. с суммы 29 500 рублей. С суммы предоплаты будет начислен НДС в размере 4 500 рублей.

В момент оказания услуги официальный курс доллара ЦБ составляет 60 рублей и остаток нашей неоплаченной суммы 500 долларов. Для целей исчисления НДС необходимо брать официальный курс ЦБ на дату оказания услуги, поэтому налоговая база для целей исчисления НДС составит 60*500=30 000 рублей и НДС с этой стоимости 4 576 рублей.

Заказчик будет оплачивать по фиксированному в договоре курсу, т.е. 54 рубля за доллар, и на расчетный счет поступит сумма в размере 27 000 рублей, При оплате после оказания услуги НДС не будет пересчитываться на дату оплаты 62 руб/долл., его сумма рассчитана по официальному курсу ЦБ РФ на дату оказания услуги — 60 руб./долл. и составит 4576 руб.

3. Товар отгружен полностью (выполнена работа, оказана услуга) и только после этого получена оплата.

В этом случае действует правило пункта 4 статьи 153 НК РФ. НДС будет рассчитан на дату реализации товара (оказания услуги) по официальному курсу ЦБ РФ и в дальнейшем его сумма меняться не будет.

Пример расчета НДС при оплате после отгрузки

Заключен договор на оказание услуг. Стоимость услуг составляет 1000 долларов, при этом курс рубля по отношению к доллару зафиксирован в договоре в размере 54 рубля за 1 доллар. В договоре предусмотрена постоплата. На дату оказания услуги курс ЦБ РФ составлял 59 рублей за 1 доллар. На дату последующей оплаты за услуги 62 рубля за доллар. В момент оказания услуги будет исчислен НДС с суммы 59 000 рублей в размере 9000 рублей, исходя именно из официального курса ЦБ, хотя акт в рублях будет выставлен на сумму 54 000 рублей, именно по фиксированному курсу. Данная сумма налога меняться в дальнейшем, при поступлении постоплаты, не будет.

НАЛОГ НА ПРИБЫЛЬ

Пункт 8 статьи 271 НК РФ. Рассчитываем доход на дату оказания услуги (отгрузки товара, выполнения работы) по курсу, указанному в договоре. Если компанией был получен аванс, то сумма выручки от реализации определяется по официальному курсу, установленному ЦБ РФ на дату получения аванса или тому курсу, который зафиксирован в договоре, в зависимости от того, к какому курсу идет привязка в договоре.

Курс рубля в договоре привязан к официальному курсу ЦБ РФ

Рассмотрим ситуацию, когда курс в договоре привязан к официальному курсу ЦБ РФ. В этом случае все просто: курс берется официальный ЦБ РФ на дату предоплаты в случае предоплаты, на дату отгрузки в случае постоплаты:

- при 100% предоплате НДС и налог на прибыль считаются по курсу ЦБ РФ на дату предоплаты;

- при частичной оплате НДС и налог на прибыль на предоплату считаются по курсу ЦБ РФ на дату предоплаты, НДС и налог на прибыль на постоплату — по курсу ЦБ РФ на дату отгрузки (выполнения работ, оказания услуг);

- при постоплате — НДС и налог на прибыль на постоплату — по курсу ЦБ РФ на дату отгрузки (выполнения работ, оказания услуг).

Вывод

Если цена сделки привязана к официальному курсу ЦБ, то разницы в налогооблагаемой базе по прибыли и НДС не будет.

Налогооблагаемая база по НДС и по налогу на прибыль будут отличаться в некоторых ситуациях при курсе, фиксированном в договоре:

- в случае частичной оплаты по договору

- в случае полной последующей оплаты по договору.

Получается, что акт и счет-фактура будут выставлены на разные суммы.

И еще хочется отметить, что в стандартных программах, например 1С, возможность выставления документов на разные суммы не предусмотрена, поэтому, скорее всего, придется либо вносить доработки в базу, либо корректировать и высчитывать показатели вручную.

Узнайте стоимость абонентского бухгалтерского обслуживания по тел. (495) 661-35-70, запишитесь на консультацию бухгалтера.

Автор: Ширяева Наталья