С 1 января 2023 года вместо СЗВ-М мы теперь сдаем новый отчет под названием «Персонифицированные сведения о физических лицах».

Основные теоретические данные (кто входит в отчет, сроки сдачи, ответственность за непредоставление) и алгоритм заполнения отчета в программах 1С мы разобрали в предыдущей статье.

Также честно предупредили, что на начало февраля 2023 года наблюдаются неточности в заполнении сведений, попросили не торопиться со сдачей.

Однако от ошибок никто не застрахован, поэтому в этой публикации разберем основные ситуации корректировки персонифицированных сведений в программах «1С».

Продолжим наш пример из предыдущей статьи.

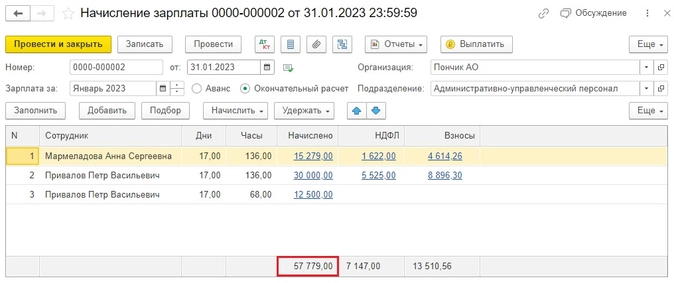

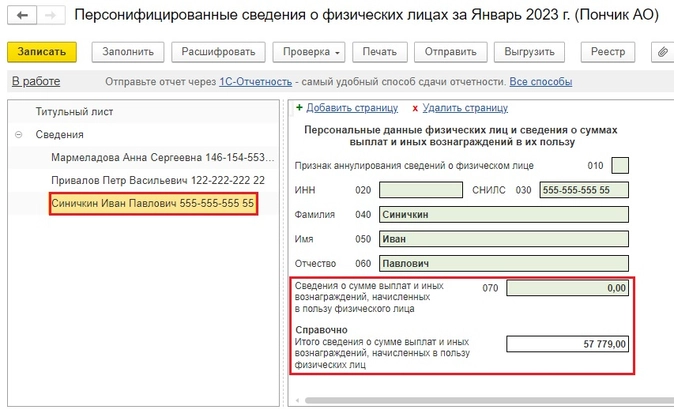

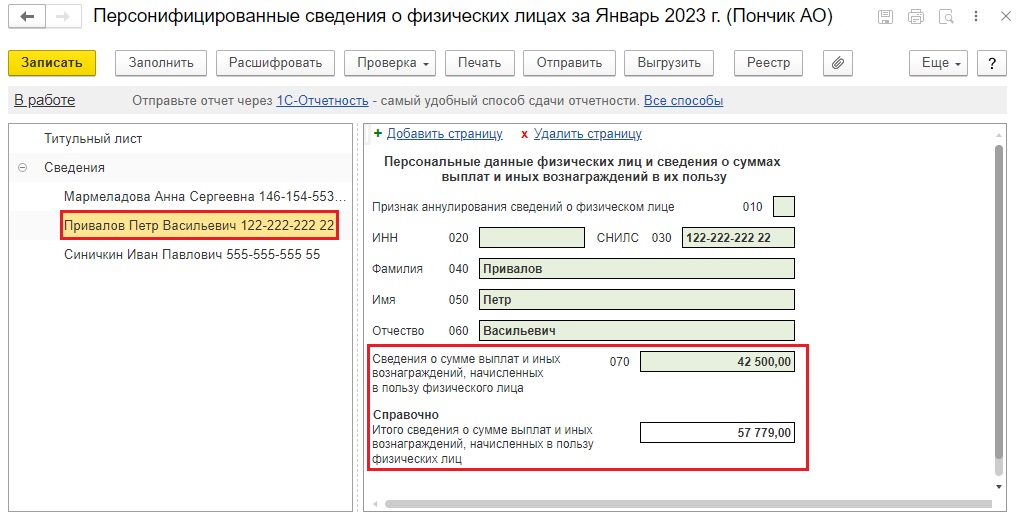

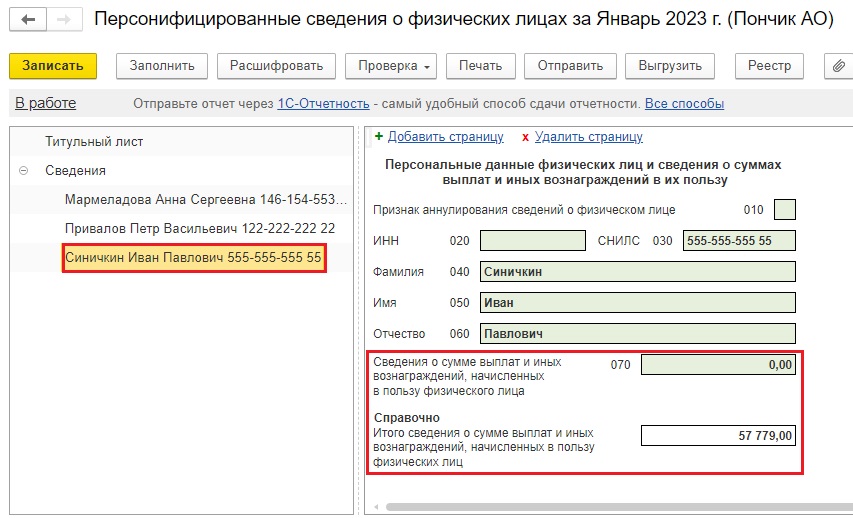

Напомним, в АО «Пончик» трудятся 3 сотрудника: Мармеладова А.С, получающая оклад, Привалов П.В, у которого оклад плюс доплата за внутреннее совмещение, и Синичкин И.П., находящийся весь январь

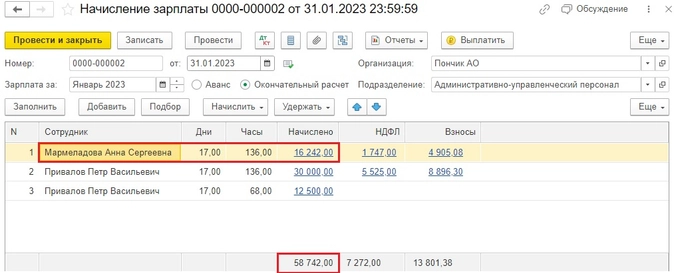

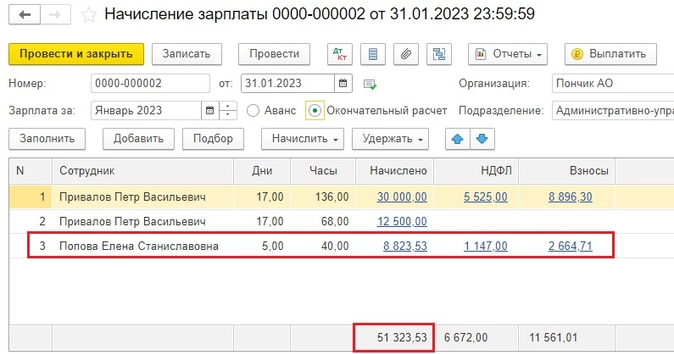

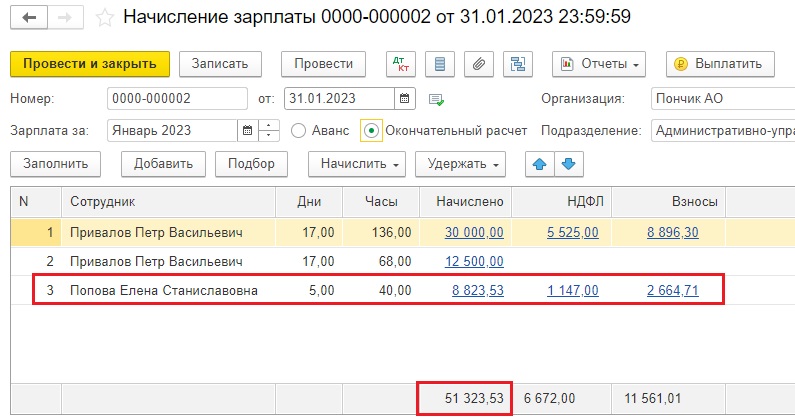

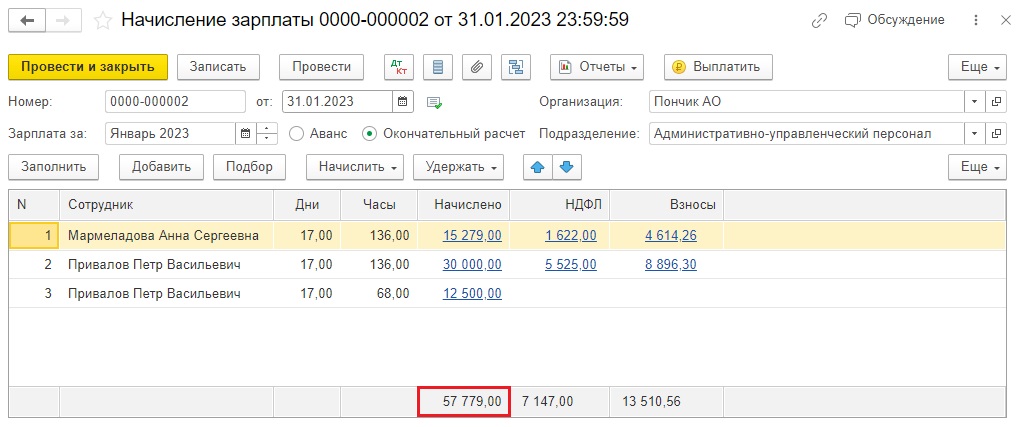

Начисление зарплаты за январь выглядит таким образом:

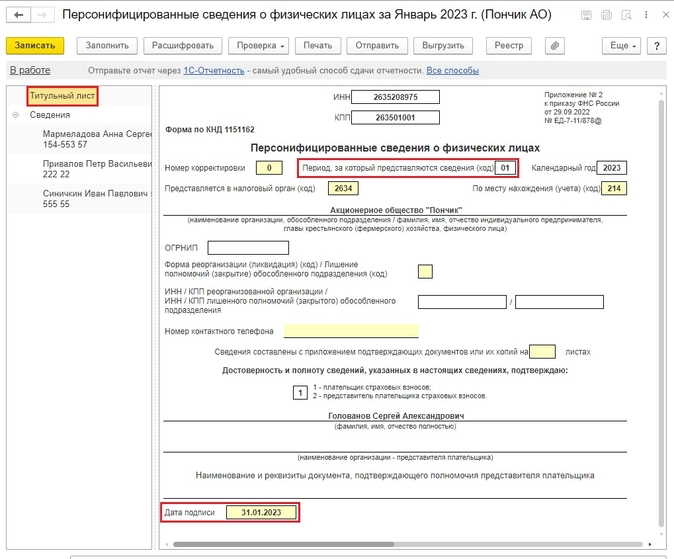

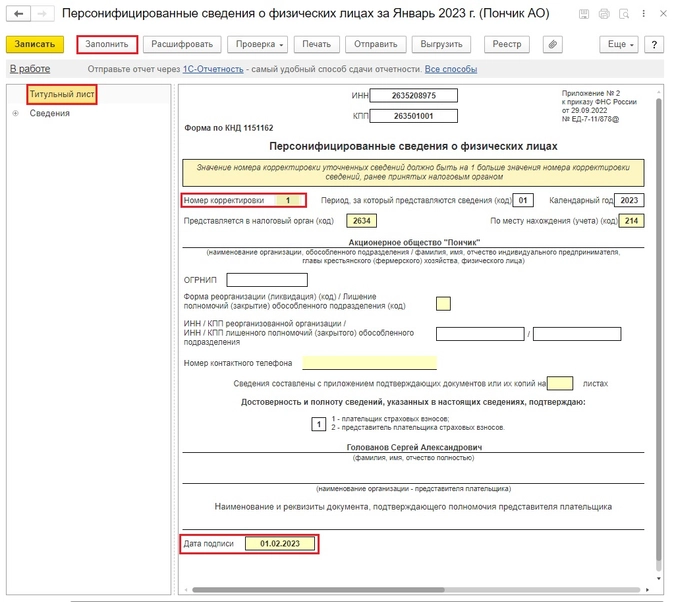

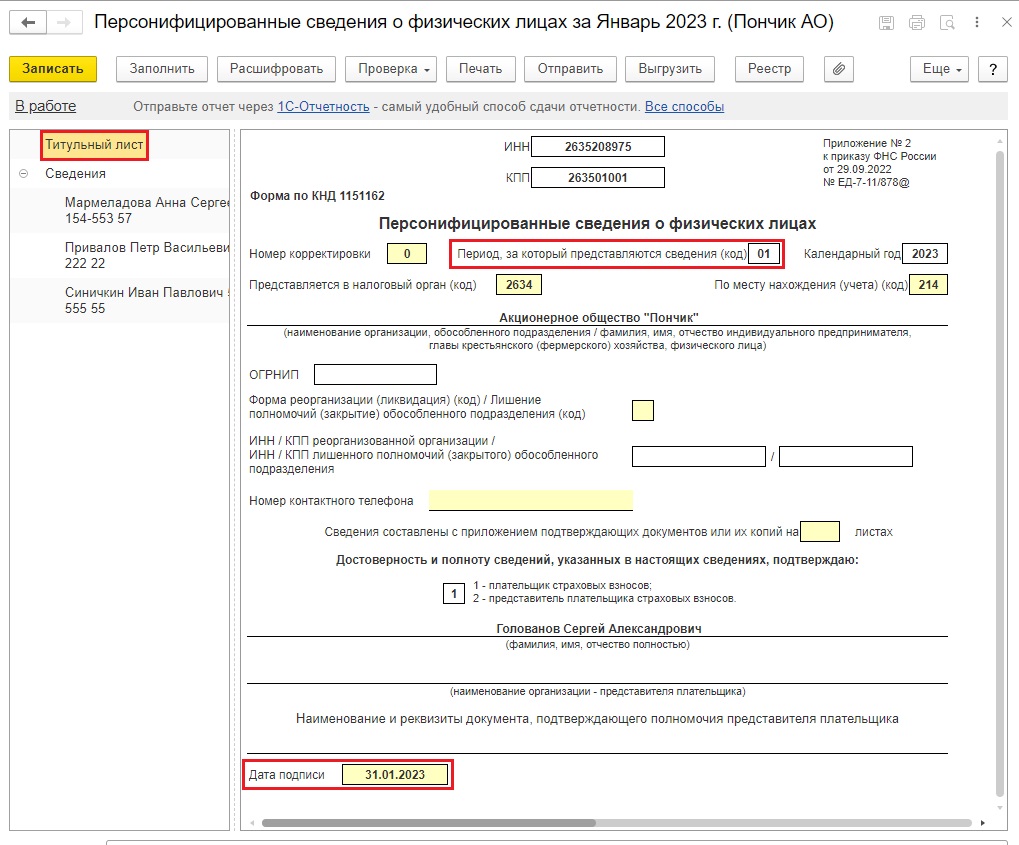

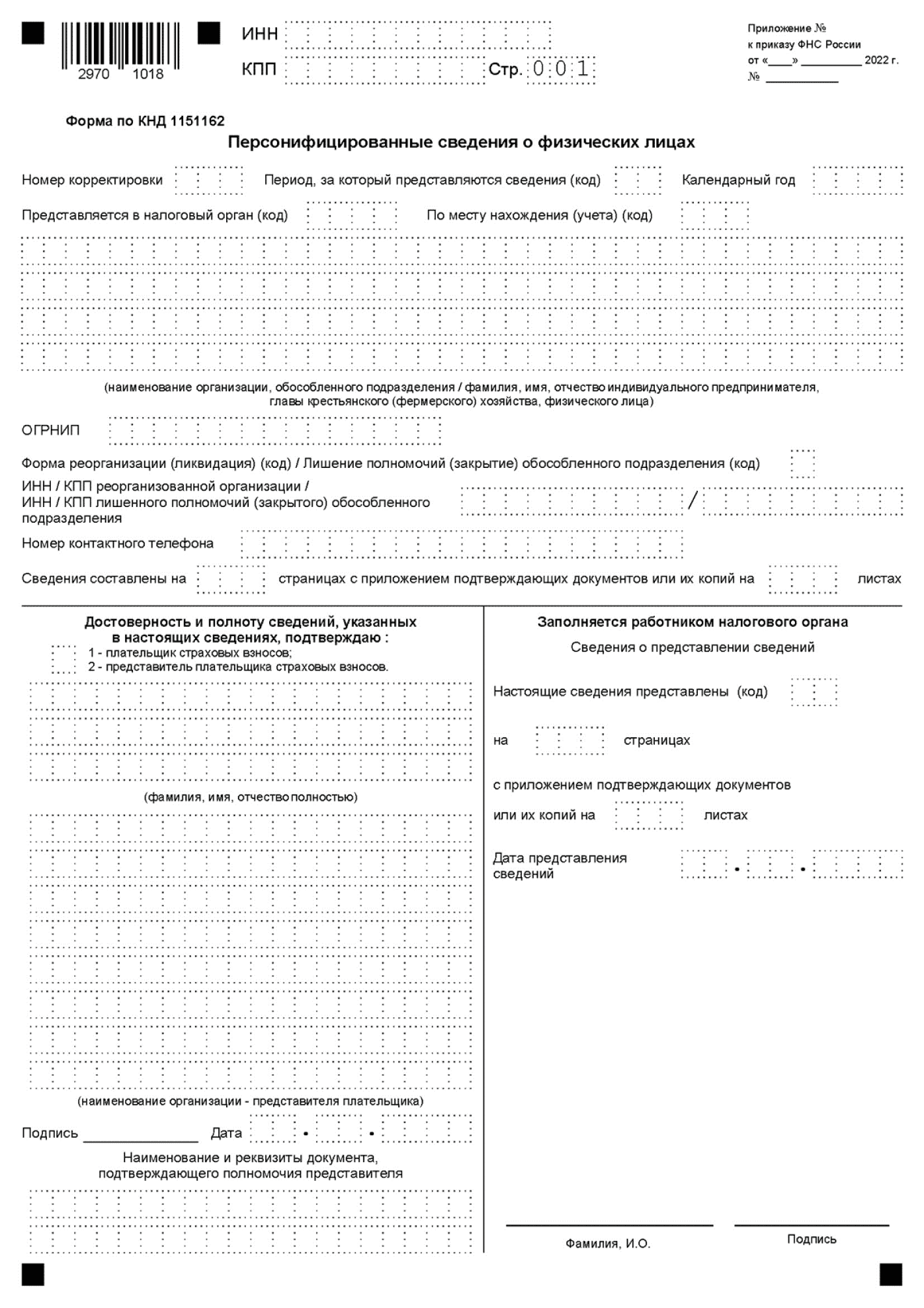

Титульный лист Персонифицированных сведений будет иметь такой вид:

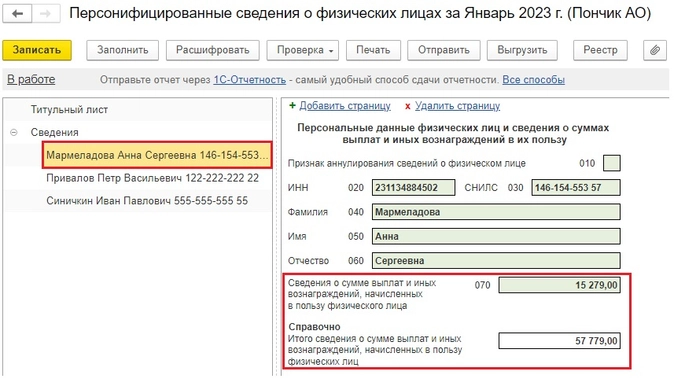

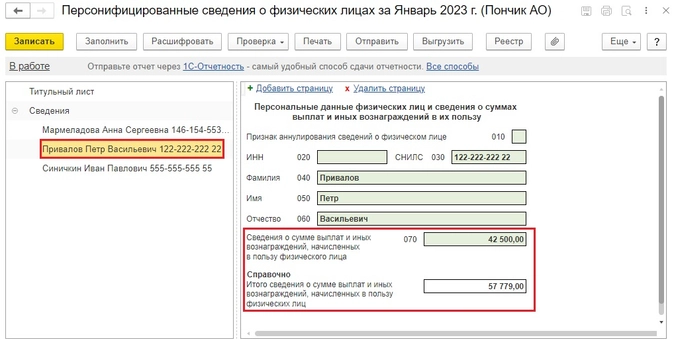

Во вкладку «Сведения» подтянулись все трое сотрудников.

Корректировка Персонифицированных сведений доступна в 1С:Бухгалтерии предприятия ред. 3.0 с релиза 3.0.128 от 28.12.2022 г., в 1С: ЗУП ред. 3.1 – с релиза 3.1.24.308 от 29.12.2022 г.

Ситуация № 1. Изменение сумм по сотруднику

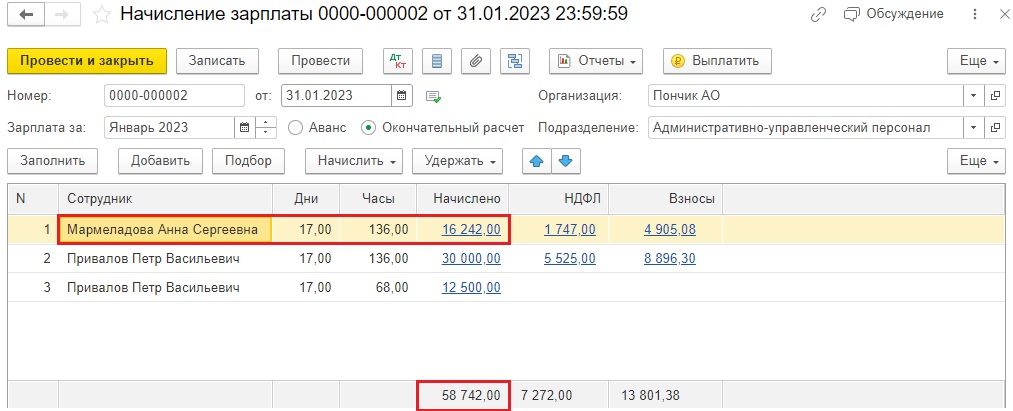

Вернемся к нашему примеру и в соответствии с законодательством Мармеладовой А.С. оформим кадровый перевод с 01.01.2023 года, поднимем оклад до нового МРОТ в размере 16 242 рубля, и перезаполним начисление зарплаты за январь.

Управленческий учет: с нуля до настройки в 1С, Excel и Google-таблицах

Уметь настраивать и вести управленку — значит быть полезным для руководителей. Научитесь понимать, откуда приходят и куда уходят деньги компании на курсе повышения квалификации от «Клерка».

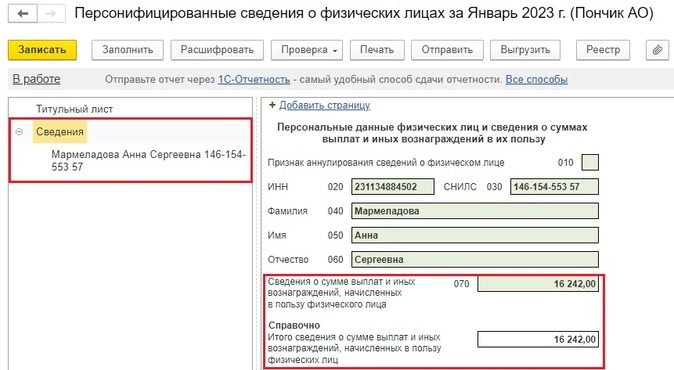

Сформируем новые Персонифицированные сведения о физических лицах.

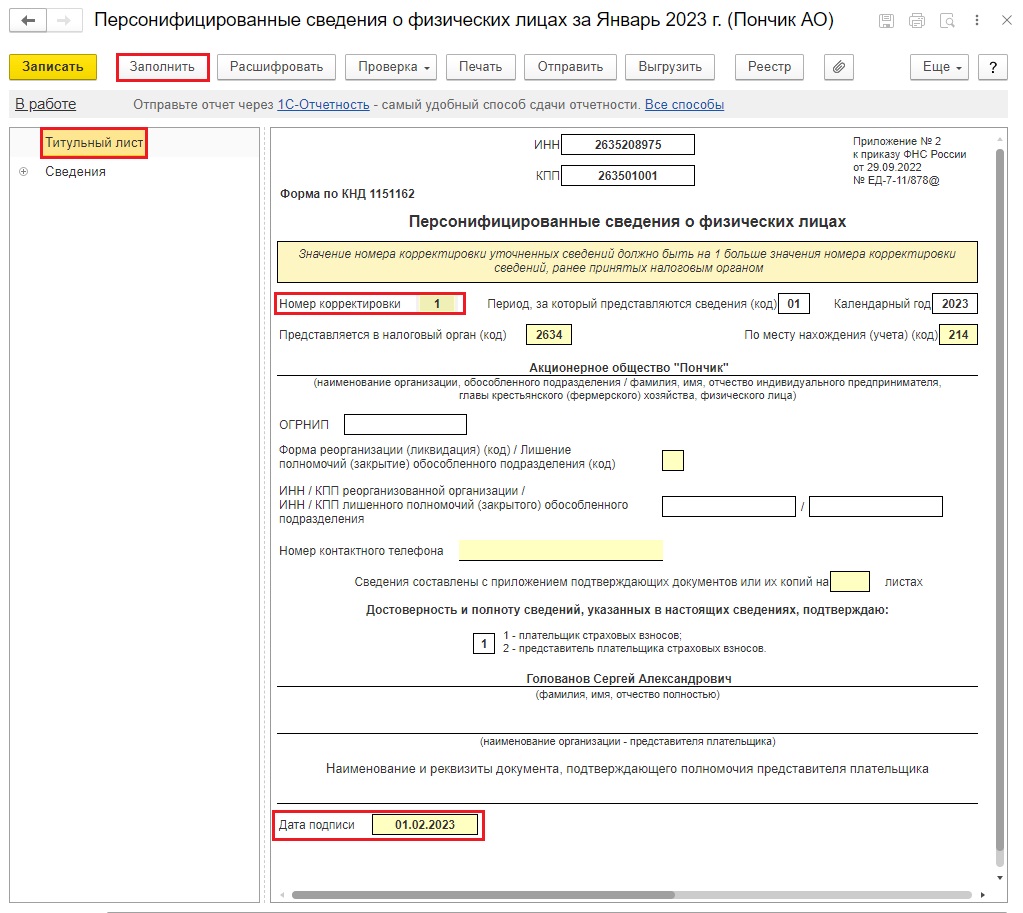

На титульном листе укажем номер корректировки № 1 и дату подписи выше сданного первичного отчета.

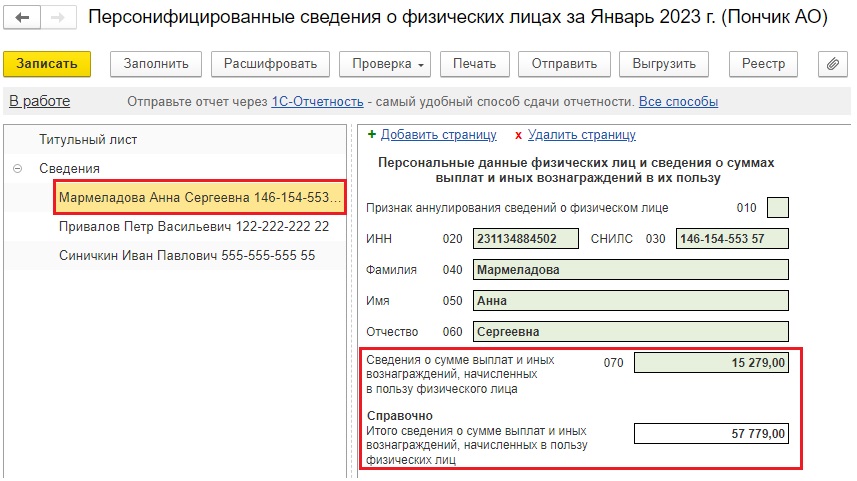

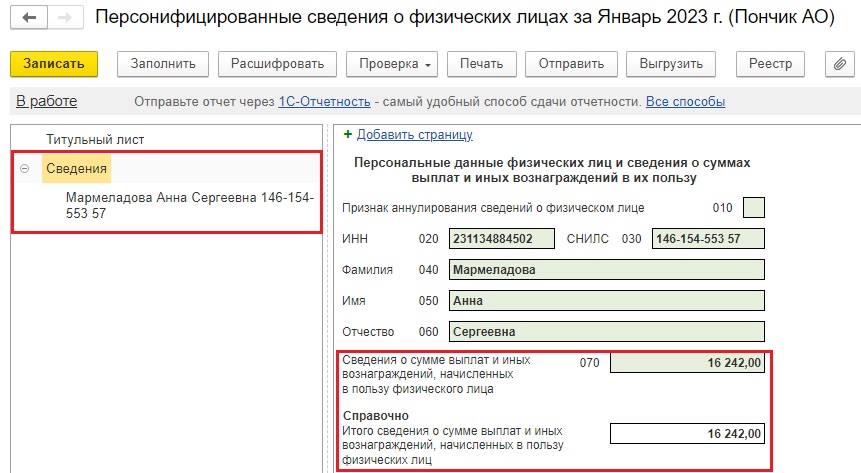

По кнопке «Заполнить» у нас формируются сведения только по корректируемому сотруднику, т.е. только по Мармеладовой А.С.

Теперь по ней в строке 070 и строке «Справочно» указана новая сумма зарплаты.

Ситуация № 2. Изменение персональных данных

Допустим, у сотрудника Привалова П. В. ошибка в номере СНИЛС. В карточке сотрудника введем корректный СНИЛС и перезаполним сведения.

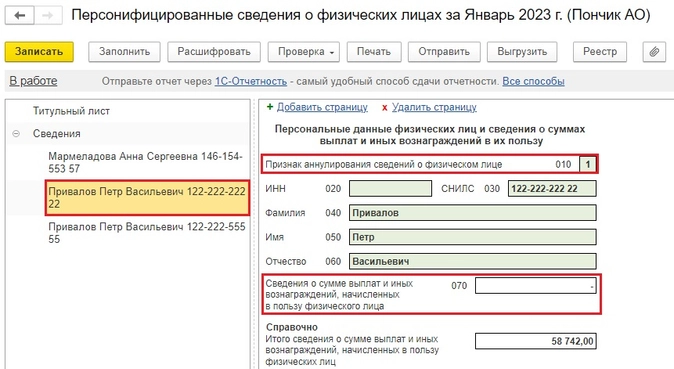

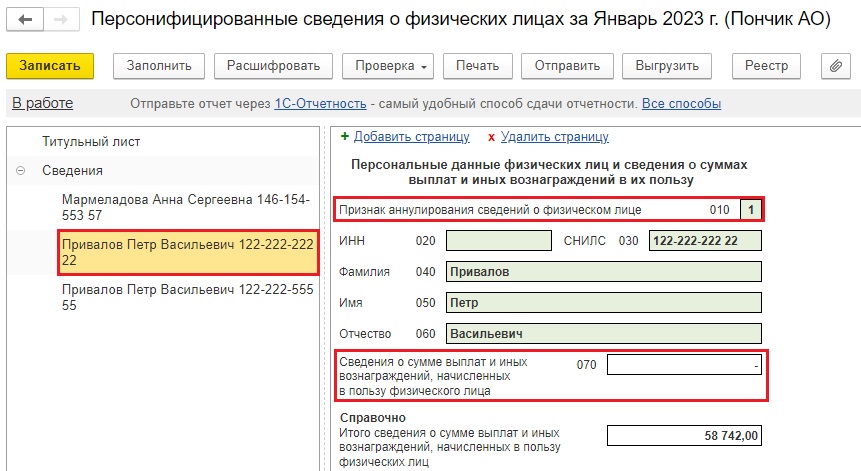

Согласно п. 3.3 приказа от 29.09.2022 г. № ЕД-7-11/878@ «Об утверждении форм расчета по страховым взносам и персонифицированных сведений о физических лицах, порядков их заполнения, а также форматов их представления в электронной форме» строка 010 заполняется при аннулировании ранее представленных Данных, отраженных по строкам 020 – 060.

В случае аннулирования сведений в строке 010 указывается признак аннулирования «1». При этом по строке 070 проставляются прочерки.

Именно это мы и видим: у нас сформировались две страницы с данными Привалова. На первой с неверным СНИЛС (122-222-222-22) по строке 010 указан признак аннулирования сведений о физическом лице «1» и строка 070 пустая.

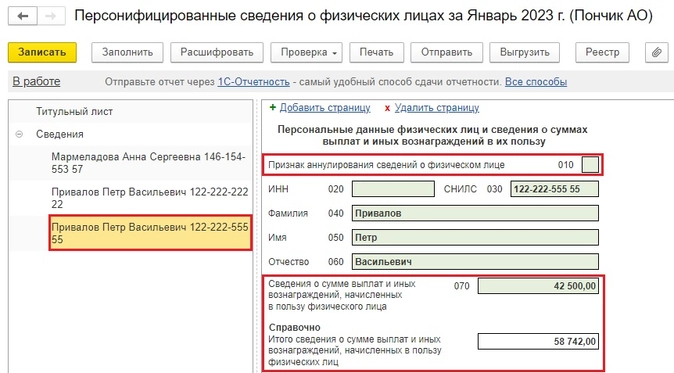

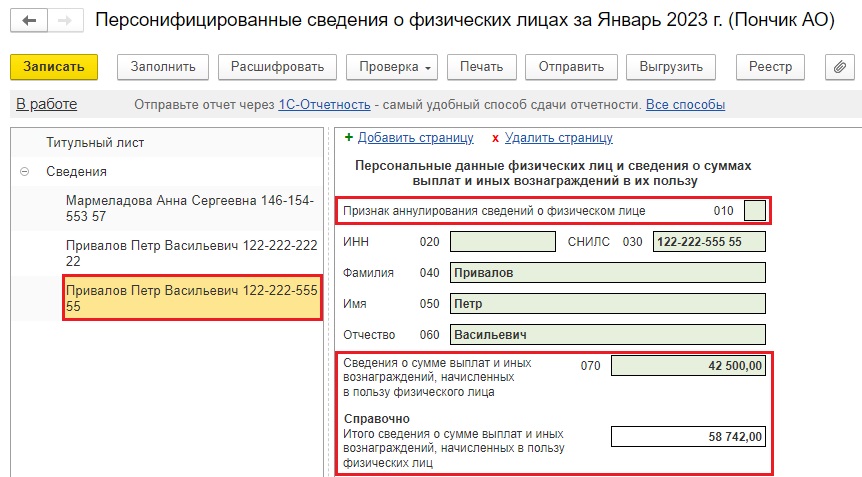

При необходимости внесения исправлений в данные о физическом лице, в пользу которого начислены выплаты и иные вознаграждения, одновременно со сведениями с указанием по строке 010 признака аннулирования «1» представляются исправленные данные о физическом лице, в пользу которого начислены выплаты и иные вознаграждения, по строкам 020 – 060 с указанием сведений о суммах выплат и иных вознаграждений, начисленных плательщиками страховых взносов в пользу физического лица.

При первичном представлении Сведений, т.е. в первичной декларации, где на титульном листе стоит номер корректировки 0, признак аннулирования не проставляется.

На второй странице по Привалову с верным СНИЛС (122-222-555-55) признак аннулирования в строке 010 отсутствует, а вот данные по зарплате в строке 070 появились.

Ситуация № 3. Лишний сотрудник

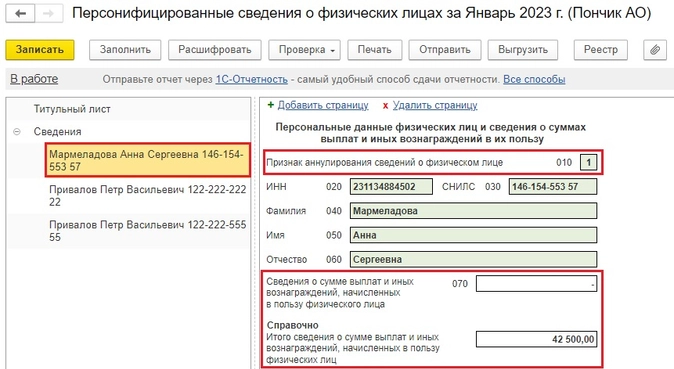

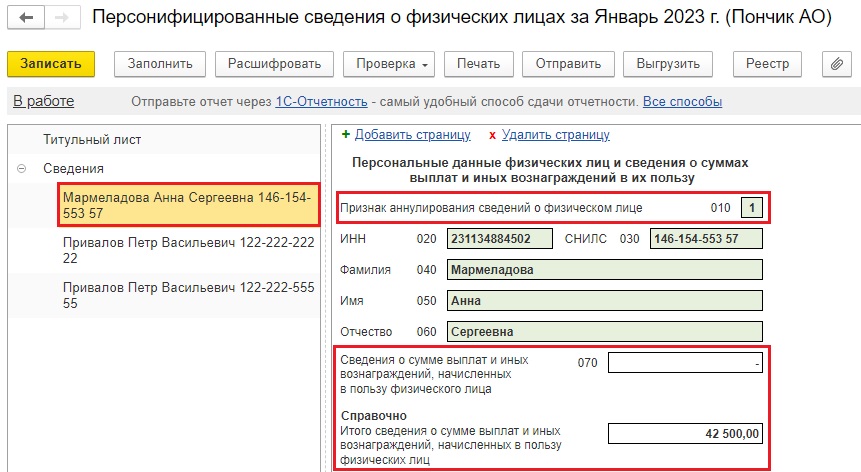

Представим, что Мармеладовой А.С. была ошибочно начислена зарплата за январь 2023 года, она вообще уволилась 30.12.2022 года.

Бухгалтеру по необъяснимым причинам об этом не сообщили и в первичном отчете Персонифицированных сведений Мармеладову все же указали.

Для исправления ошибки необходимо оформить документ увольнения 30.12.2022 года и заполнить корректирующие Персонифицированные сведения.

Программа автоматически по строке 010 проставит признак аннулирования сведений о физическом лице «1», строку 070 очистит.

По строке «Справочно» у нас осталась сумма зарплаты Привалова П.В.

Ситуация № 4. Недостающий сотрудник

Ну и такая ситуация – не редкость, особенно в конце месяца.

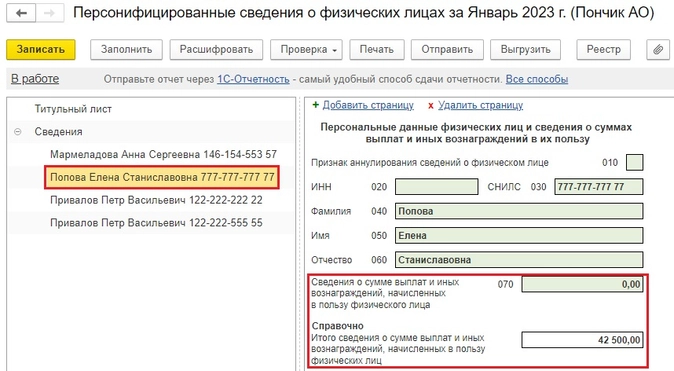

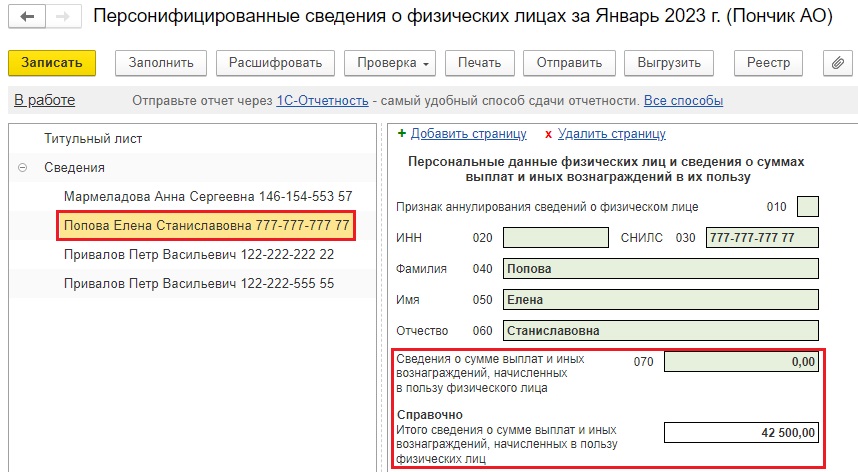

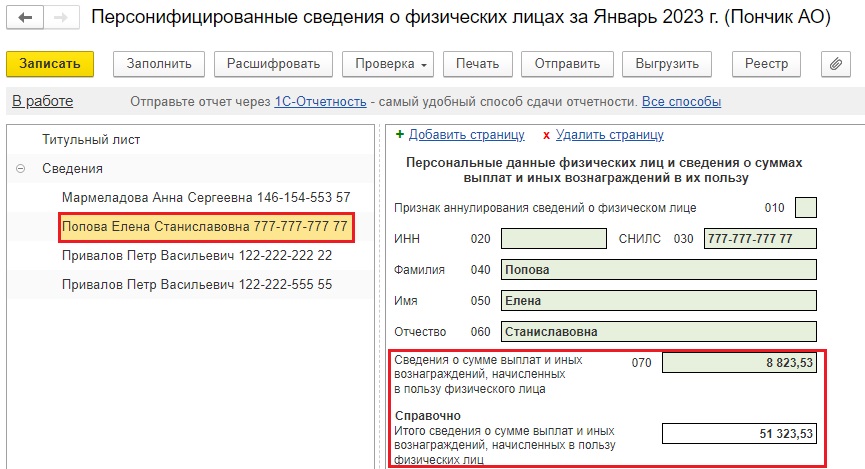

Допустим, 25 января на работу трудоустроилась Попова Е.С., но в первичных Персонифицированных сведениях ее забыли указать.

Если после ввода приема на работу заполнить корректировочный отчет, то Попова туда попадет, конечно, но без начисленной зарплаты по строке 070.

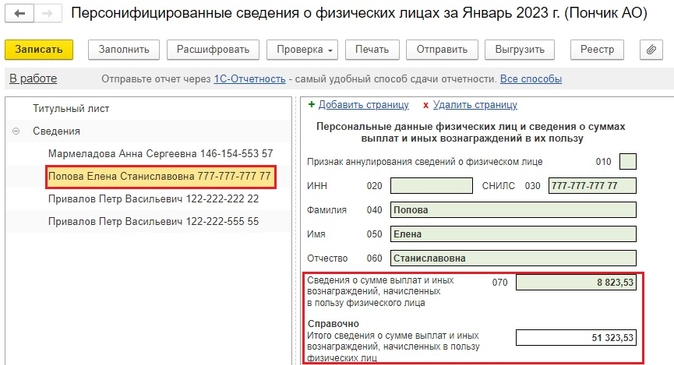

Поэтому начислим зарплату за январь 2023 года нашей новой сотруднице.

Перезаполним Персонифицированные сведения.

Видим, что строка 070 у Поповой теперь заполнена.

Все возможные ситуации, кажется, разобрали. Или что-то упустили?

Дата публикации: 18.02.2019 11:14

Если вы допустили ошибку в персонифицированных сведениях при заполнении расчета по страховым взносам, то при составлении уточненного расчета в его третий раздел необходимо включать сведения только о тех физических лицах, в отношении которых требуются изменения или дополнения.

Корректировка персональных данных производится в следующем порядке. Уточненный расчет за соответствующий расчетный (отчетный) период должен содержать два заполненных третьих раздела.

Один из этих разделов 3 заполняется так:

- в соответствующих строках подраздела 3.1 указываются персональные данные, отраженные в первоначальном расчете;

- в строках 190 — 300 подраздела 3.2 указывается «0», в остальных — ставится прочерк;

- в строке 010 раздела 3 указывается номер корректировки «1—»;

- в строках 160 — 180 подраздела 3.1 следует отразить признак «2», означающий, что физическое лицо не является застрахованным лицом.

Второй раздел 3 заполняется следующим образом:

- в подразделе 3.1 указываются корректные (актуальные) персональные данные;

- строки 190 — 300 подраздела 3.2 заполняются в общем порядке;

- в строке 010 раздела 3 указывается номер корректировки «0—»;

- в строках 160 — 180 подраздела 3.1 указывается код «1» либо «2» в зависимости от того, является лицо застрахованным или нет.

- Опубликовано 02.02.2023 08:29

- Автор: Administrator

- Просмотров: 18626

С 01.01.2023 г. вместо СЗВ-М мы теперь сдаем новый отчет под названием Персонифицированные сведения о физических лицах. Основные теоретические данные (кто входит в отчет, сроки сдачи, ответственность за непредоставление) и алгоритм заполнения отчета в программах 1С мы разобрали в предыдущей статье. Также честно предупредили, что на начало февраля 2023 г. наблюдаются неточности в заполнении сведений, попросили не торопиться со сдачей. Однако от ошибок никто не застрахован, поэтому в этой публикации разберем основные ситуации корректировки персонифицированных сведений в программах 1С.

Продолжим наш пример из предыдущей статьи.

Напомним, в АО «Пончик» трудятся 3 сотрудника: Мармеладова А.С, получающая оклад, Привалов П.В, у которого оклад плюс доплата за внутреннее совмещение, и Синичкин И.П., находящийся весь январь в отпуске без сохранения.

Начисление зарплаты за январь выглядит таким образом:

Титульный лист Персонифицированных сведений будет иметь такой вид:

Во вкладку «Сведения» подтянулись все трое сотрудников.

Корректировка Персонифицированных сведений доступна в 1С: Бухгалтерии предприятия ред. 3.0 с релиза 3.0.128 от 28.12.2022 г., в 1С: ЗУП ред. 3.1 – с релиза 3.1.24.308 от 29.12.2022 г.

Ситуация № 1 – Изменение сумм по сотруднику

Вернемся к нашему примеру и в соответствии с законодательством Мармеладовой А.С. оформим кадровый перевод с 01.01.2023 г., поднимем оклад до нового МРОТ в размере 16 242 рубля, и перезаполним начисление зарплаты за январь.

Сформируем новые Персонифицированные сведения о физических лицах.

На титульном листе укажем номер корректировки № 1 и дату подписи выше сданного первичного отчета.

По кнопке «Заполнить» у нас формируются сведения только по корректируемому сотруднику, т.е. только по Мармеладовой А.С.

Теперь по ней в строке 070 и строке «Справочно» указана новая сумма зарплаты.

Ситуация № 2 – Изменение персональных данных

Допустим, у сотрудника Привалова П.В. ошибка в номере СНИЛС. В карточке сотрудника введем корректный СНИЛС и перезаполним сведения.

Согласно п. 3.3 Приказа ФНС России от 29.09.2022 г. № ЕД-7-11/878@ «Об утверждении форм расчета по страховым взносам и персонифицированных сведений о физических лицах, порядков их заполнения, а также форматов их представления в электронной форме» строка 010 заполняется при аннулировании ранее представленных Данных, отраженных по строкам 020 — 060. В случае аннулирования сведений в строке 010 указывается признак аннулирования «1». При этом по строке 070 проставляются прочерки.

Именно это мы и видим: у нас сформировались две страницы с данными Привалова. На первой с неверным СНИЛС (122-222-222-22) по строке 010 указан признак аннулирования сведений о физическом лице «1» и строка 070 пустая.

При необходимости внесения исправлений в данные о физическом лице, в пользу которого начислены выплаты и иные вознаграждения, одновременно со сведениями с указанием по строке 010 признака аннулирования «1» представляются исправленные данные о физическом лице, в пользу которого начислены выплаты и иные вознаграждения, по строкам 020 — 060 с указанием сведений о суммах выплат и иных вознаграждений, начисленных плательщиками страховых взносов в пользу физического лица.

При первичном представлении Сведений, т.е. в первичной декларации, где на титульном листе стоит номер корректировки 0, признак аннулирования не проставляется.

На второй странице по Привалову с верным СНИЛС (122-222-555-55) признак аннулирования в строке 010 отсутствует, а вот данные по зарплате в строке 070 появились.

Ситуация № 3 – Лишний сотрудник

Представим, что Мармеладовой А.С. была ошибочно начислена зарплата за январь 2023 г., она вообще уволилась 30.12.2022 г. Бухгалтеру по необъяснимым причинам об этом не сообщили и в первичном отчете Персонифицированных сведений Мармеладову все же указали.

Для исправления ошибки необходимо оформить документ увольнения 30.12.2022 г. и заполнить корректирующие Персонифицированные сведения.

Программа автоматически по строке 010 проставит признак аннулирования сведений о физическом лице «1», строку 070 очистит. По строке «Справочно» у нас осталась сумма зарплаты Привалова П.В.

Ситуация № 4 – Недостающий сотрудник

Ну и такая ситуация — не редкость, особенно в конце месяца.

Допустим, 25 января на работу трудоустроилась Попова Е.С., но в первичных Персонифицированных сведениях ее забыли указать.

Если после ввода приема на работу заполнить корректировочный отчет, то Попова туда попадет, конечно, но без начисленной зарплаты по строке 070.

Поэтому начислим зарплату за январь 2023 г. нашей новой сотруднице.

Перезаполним Персонифицированные сведения.

Видим, что строка 070 у Поповой теперь заполнена.

Все возможные ситуации, кажется, разобрали. Или что-то упустили? Пишите в комментариях, добавим информацию!

Автор статьи: Ирина Плотникова

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

Следите за новостями Экстерна, первыми узнавайте о новых разъяснениях от экспертов и общайтесь с коллегами в соцсетях

- Телеграм

- ВКонтакте

- Одноклассники

Персонифицированные сведения о физлицах — это новый ежемесячный отчет в ФНС. Его форма, формат и порядок заполнения утверждены приказом ФНС от 29.09.2022 № ЕД-7-11/878@. Номер по КНД — 1151162.

Важно! Форма персонифицированных сведений — это сокращенный раздел 3 расчета по страховым взносам, который страхователи теперь будут сдавать ежемесячно. При этом из РСВ персонифицированные сведения тоже не исчезнут, их нужно будет по-прежнему представлять в составе ежеквартального отчета.

Сдавать персонифицированные сведения должны плательщики страховых взносов, производящие выплаты и иные вознаграждения физлицам:

- организации, в том числе иностранные, которые работают в России, и их обособленные подразделения;

- предприниматели;

- адвокаты, частные детективы, нотариусы и другие специалисты частной практики;

- главы КФХ;

- физлица без статуса ИП.

В отчете нужно будет показывать персональные данные всех застрахованных лиц и суммы выплат, начисленные в пользу каждого из них в отчетном месяце.

В отчет включают следующих физлиц:

- сотрудники по трудовым договорам;

- исполнители по гражданско-правовым договорам на оказание услуг, выполнение работ;

- исполнители по договорам авторского заказа;

- авторы произведений по договорам об отчуждении исключительного права на результаты интеллектуальной деятельности, издательским лицензионным договорам, лицензионным договорам о предоставлении права использования результатов интеллектуальной деятельности.

Если ИП не выплачивает доходы другим физлицам, отчет можно не сдавать.

Включить человека в отчет нужно, даже если в отчетном периоде в его пользу не начисляли выплаты и вознаграждения. В этом случае строка 070 в электронном отчете остается пустой, а в бумажном заполняется прочерком.

Отчитывайтесь по сотрудникам через Экстерн. В сервисе всегда актуальные формы и встроенные проверки

Отчитаться

Новый отчет нужно подавать ежемесячно. Впервые его сдают по итогам января 2023 года. Срок сдачи — 25 число месяца, следующего за отчетным.

Стандартное правило о переносе срока сдачи при его совпадении с выходным или праздником продолжает действовать. С учетом этого в 2023 году крайние сроки будут такие:

- за январь — 27 февраля;

- за февраль — 27 марта;

- за март — 25 апреля;

- за апрель — 25 мая;

- за май — 26 июня;

- за июнь — 25 июля;

- за июль — 25 августа;

- за август — 25 сентября;

- за сентябрь — 25 октября;

- за октябрь — 27 ноября;

- за ноябрь — 25 декабря.

При реорганизации и ликвидации сроки те же.

Отчет представьте в налоговый орган:

- Организации — по месту своего нахождения и по месту нахождения обособленных подразделений, которые имеют счет в банке и сами платят физлицам.

- ИП и физлица — по месту жительства.

Важно! Если обособленное подразделение, по которому раньше сдавали отчет, будет закрыто или потеряет полномочия по выплатам физлицам, сдать сведения за периоды, в которых подразделение работало, нужно будет в налоговую по месту нахождения организации.

Форма сдачи определяется по тем же правилам, что и для РСВ: если численность получателей выплат за отчетный период превышает 10 человек, то сдать сведения нужно электронно. Если получателей 10 или меньше, можно отчитываться на бумаге.

Отчет состоит из титульного листа и части с персональными данными физлиц и сведениями о их доходах. Порядок его заполнения утвержден приказом ФНС от 29.09.2022 № ЕД-7-11/878@.

Титульный лист

Титульный лист формы выглядит так:

Правила его заполнения абсолютно стандартные:

- Укажите ИНН и КПП в соответствии со свидетельством о постановке на учет. Предприниматели КПП не указывают.

- Для первичных сведений проставьте код «0–», для корректировок «1–», «2–» и так далее по порядку.

- Период, за который представляется отчет, заполняется кодом из приложения № 3 к порядку. В стандартном случае это просто номер месяца, но для реорганизации, ликвидации и снятия с учета ИП (главы КФХ) коды отличаются.

- Укажите отчетный год — 2023.

- Укажите код налогового органа, в который подаете отчет.

- В поле «По месту нахождения (учета)» укажите код из приложения № 4 к порядку.

- Впишите наименование вашей организации, обособленного подразделения (при наличии) или ФИО физлица.

- Впишите ОГРНИП — это поле предусмотрено только для ИП/главы КФХ. Узнать код можно по листу записи в ЕГРИП.

- Если в отчетном периоде организация была реорганизована, ликвидирована или ее обособленное подразделение было закрыто или лишено полномочий, заполните соответствующую строку, указав код из приложения № 2 к порядку.

- Укажите номер телефона и количество страниц в форме, а также количество листов подтверждающих документов.

- В разделе «Достоверность и полноту сведений, указанных в настоящих сведениях, подтверждаю» укажите код «1», если сведения представляет плательщик, и код «2» — если их подает уполномоченный представитель. Далее впишите ФИО, поставьте подпись и дату.

В Экстерне титульный лист почти полностью заполняется в автоматическом режиме из реквизитов налогоплательщика, сохраненных в сервисе. Остается только проверить и внести изменения при необходимости.

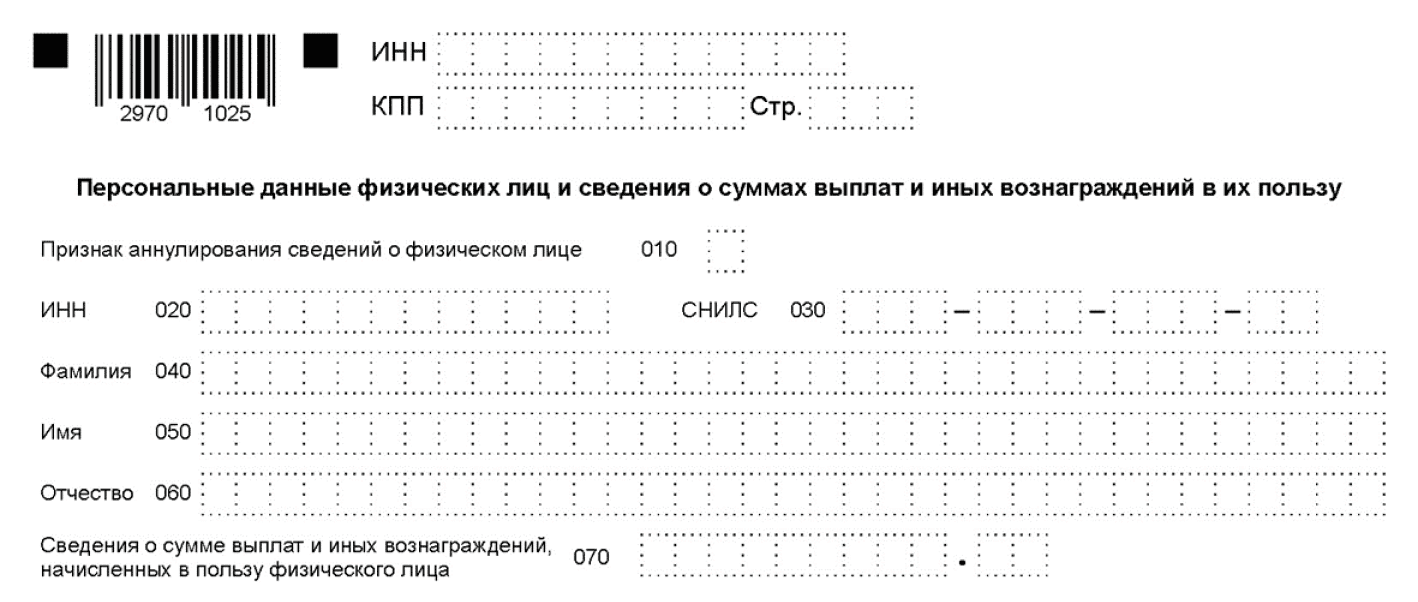

Этот раздел нужно заполнить на каждое застрахованное лицо, которое числилось в отчетном периоде. По нему указывают ИНН, ФИО, СНИЛС и сумму выплат, начисленных в его пользу в отчетном месяце.

В Экстерне заполнить персональные данные сотрудников можно будет автоматически из справочника. Достаточно отметить галочками нужных людей.

В строке 070 указывается сумма выплат и иных вознаграждений, начисленных в пользу лица за отчетный месяц. Впишите сумму в рублях и копейках.

В строку включаются все суммы выплат и вознаграждений, которые входят в объект обложения страховыми взносами, а не база для исчисления страховых взносов, то есть порядок заполнения строки 070 аналогичен порядку заполнения строки 140 раздела 3 РСВ. Обратите внимание, что указывать доходы нужно в сумме до удержания НДФЛ.

Удобный сервис для подготовки и сдачи отчетов через интернет. Дарим доступ в Экстерн на 14 дней!

Попробовать

Уточненные Сведения можно подать до момента сдачи РСВ за отчетный период, в который попадает соответствующий месяц.

В уточненку включайте только тех физлиц, данные по которым нужно изменить. Не забудьте поставить номер корректировки на титульном листе.

В основной части для исправления или отмены поданных данных предусмотрена строка 010 «Признак аннулирования сведений о физлице»:

- Если вы хотите аннулировать сведения (подали по ошибке), поставьте «1» в строке 010 и прочерки в строке 070.

- Если ошибка допущена в ФИО/СНИЛС, то дополнительно к разделу с аннулированными сведениями заполните на это лицо раздел с верными сведениями по строкам 020–070.

Если надо исправить только сумму выплат, включите в корректировочный отчет сведения по физлицу и укажите верную сумму в строке 070. Строка 010 при этом не заполняется.

Нулевой формы персонифицированных сведений не существует. Это значит, что в отчете в любом случае должны быть данные застрахованных лиц, даже если в отчетном месяце у организации не было начислений или сотрудников. Заполнение отчета зависит от причины отсутствия сведений:

- У организации есть застрахованные лица, но нет начислений в их пользу. Персональные данные всех застрахованных лиц включаются в отчет, но в строке 070 проставляется прочерк, если форма печатная, и «0», если она электронная.

- У организации нет застрахованных лиц. В общем случае такая ситуация невозможна. В организации есть хотя бы один сотрудник — директор-единственный учредитель. Именно его данные включаются в отчет. Если выплат не было, в строке 070 проставляется прочерк, если форма печатная, и «0», если она электронная.

В прочих случаях отсутствия сведений отчет по форме вовсе не представляется. К примеру, не отчитываются ИП без работников.

Отдельный штраф за непредставление или за несвоевременное представление Персонифицированных сведений о физлицах в НК не предусмотрен. Поэтому могут применяться общие штрафы:

- Непредставление в установленный срок документов и иных сведений, предусмотренных НК РФ и иными актами законодательства о налогах и сборах — штраф в размере 200 рублей за каждый непредставленный документ (п. 1 ст. 126 НК РФ).

- Непредставление в установленный срок либо отказ от представления в налоговые органы оформленных в установленном порядке документов и (или) иных сведений, необходимых для осуществления налогового контроля, а равно представление таких сведений в неполном объеме или в искаженном виде — административный штраф на граждан в размере от ста до трехсот рублей; на должностных лиц — от трехсот до пятисот рублей (ст. 15.6 КоАП РФ).