Зависший НДС — ситуация, знакомая каждому бухгалтеру. А вот быстро разобраться, почему она произошла, получится не всегда.

Ознакомившись с этой статьей, вы:

- узнаете, как с помощью Универсального отчета проверить корректность заполнения НДС, предъявленного поставщиками;

- какие действия нужно предпринять, чтобы исключить попадание «списанного» ручной операцией НДС в документ Формирование записей книги покупок;

- получите ссылку на готовую настройку Проверка зависшего НДС для использования ее в своей программе.

Содержание

- Ошибка формирования списанного НДС

- Настройка Универсального отчета

- Заполнение шапки отчета

- Настройка отчета

- Вкладка Отборы

- Вкладка Поля и сортировки

- Вкладка Структура

- Формирование отчета

Ошибка формирования списанного НДС

В программе 1С при закрытии периода выполняется заполнение регламентных операций по НДС. Иногда возникает ситуация, что бухгалтер считает, что списал НДС, а он все еще отображается в документе Формирование записей книги покупок.

Универсальная обработка проверки учета в 1С — Экспресс-проверка: раздел Отчеты — Анализ учета — Экспресс-проверка зафиксирует ошибку «непринятого к вычету НДС» и предложит выполнить операцию формирования записей книги покупок. Но сложность в том, что в бухгалтерском учете по Оборотно-сальдовой ведомости по счету 19.03 программа не показывает остатка НДС, и, если выполнить рекомендацию Экспресс-проверки, ошибка возникнет уже по бухгалтерскому учету. Поэтому бухгалтеру совершенно непонятно, где искать ошибку.

23 января 2019 Организация приобрела у контрагента Цветочная симфония композиции из цветов на сумму 15 000 руб.

31 января Бухгалтер списал НДС ручной проводкой на прочие расходы.

Бухгалтерский учет не показал у контрагента Цветочная симфония остатка по НДС предъявленному.

Но при проверке учета за январь 2019 Экспресс-проверка:

- выявила ошибку несоответствия остатка НДС по приобретенным ценностям по счету 19 БУ и в подсистеме учета НДС;

- рекомендовала выполнить регламентную операцию Формирование записи книги покупок.

Если рекомендацию выполнить, возникнет ошибка уже в бухгалтерском учете.

Чтобы разобраться в причинах возникновения этой ситуации и исправить ошибку в программе, мы предлагаем воспользоваться Универсальным отчетом по регистру накопления НДС предъявленный.

Настройка Универсального отчета

Универсальный отчет в программе расположен в разделе Отчеты — Стандартные отчеты — Универсальный отчет.

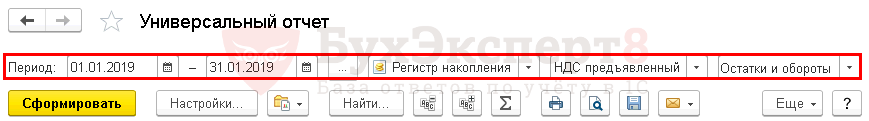

Заполнение шапки отчета

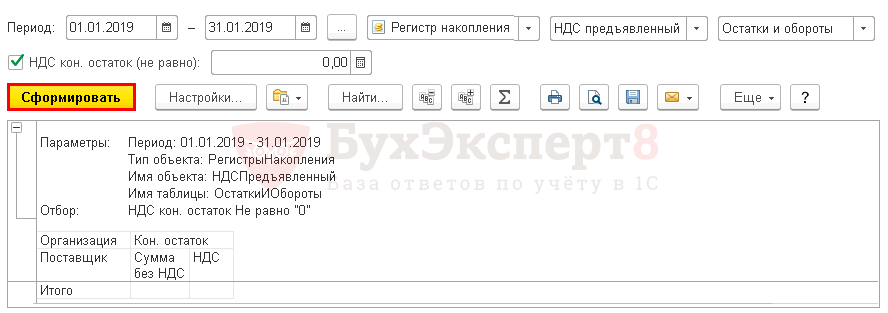

В шапке отчета укажите:

- Период — период составления отчета;

- Регистр накопления — тип источника данных;

- НДС предъявленный — наименование регистра, в котором хранятся данные по принятию расходов УСН;

- Остатки и обороты — данные регистра НДС предъявленный.

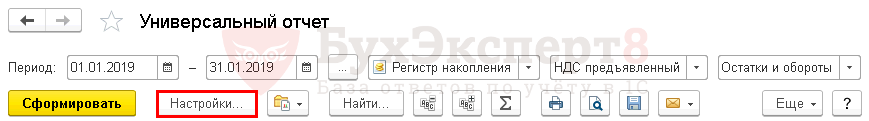

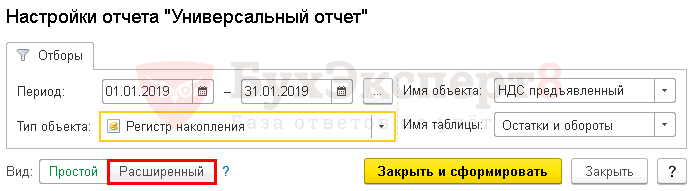

Настройка отчета

Откройте настройку отчета по кнопке Настройки. Выберите Вид — Расширенный.

Расширенный вид отчета позволяет работать со специальными вкладками:

- Отборы;

- Поля и сортировки;

- Оформление;

- Структура.

Это помогает настраивать отчет максимально гибко под свои условия.

Для отчета Проверка зависшего НДС заполним вкладки:

- Отборы;

- Поля и сортировки;

- Структура.

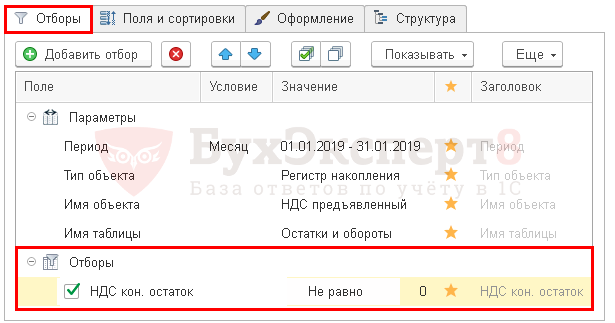

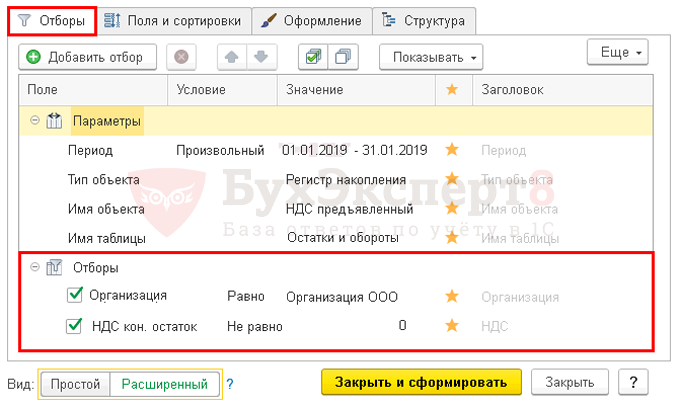

Вкладка Отборы

На вкладке Отборы по кнопке Добавить отбор укажите:

- 1-я строка:

- Поле — НДС кон. остаток, Условие — Не равно, Значение — 0.

По кнопке Показывать выберите команду показывать В шапке отчета.

Заполненная вкладка Отборы выглядит следующим образом:

Если учет в базе данных ведется по нескольким организациям, можно добавить дополнительный отбор по полю Организация:

- Поле — НДС, Условие — Равно, Значение — конкретная организация.

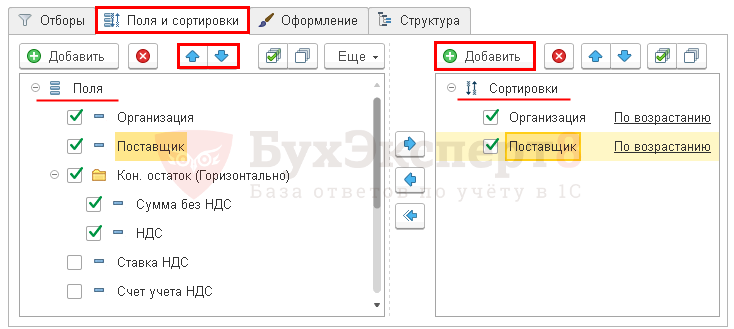

Вкладка Поля и сортировки

На вкладке Поля и сортировки, используя стрелки «вверх» и «вниз», расположите поля в порядке следования. Для более компактной формы отчета оставьте флажки только на следующих показателях:

- Организация;

- Поставщик;

- Конечный остаток (Горизонтально):

- Сумма без НДС;

- НДС.

В окне Сортировки по кнопке Добавить укажите систему упорядочивания данных в отчете:

- Поставщик — По возрастанию;

- Регистратор — По возрастанию.

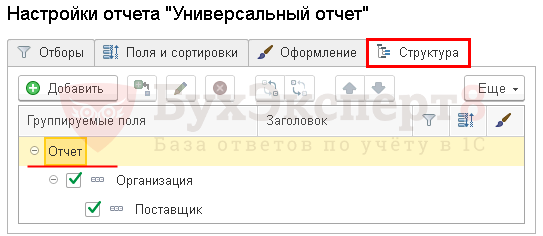

Вкладка Структура

Исходная структура отчета содержит только детальные записи. Для построения собственной структуры отчета удалите настройку, заданную по умолчанию по кнопке Удалить.

По кнопке Добавить задайте группируемые поля, как показано на рисунке.

Формирование отчета

По кнопке Сформировать отчет будет построен по заданной настройками форме.

Как видно из отчета, операция списания НДС прошла только по бухгалтерскому регистру, поэтому бухгалтеру нужно вернуться к ручной операции и добавить новую вкладку для ввода данных по регистру НДС предъявленный: кнопка ЕЩЕ — Выбор регистров — НДС предъявленный. PDF

При ручной записи данных в регистр НДС предъявленный:

- операция Списания НДС на прочие расходы требует указания в полях:

- Вид движения — Приход;

- Сумма без НДС — сумма без НДС с «минусом»;

- НДС — сумма НДС с «минусом».

- операция Принятие НДС к вычету требует указания в полях:

- Вид движения — Расход;

- Сумма без НДС — сумма без НДС с «плюсом»;

- НДС — сумма НДС с «плюсом».

После ручного ввода операции Списания НДС на прочие расходы в регистр НДС предъявленный PDF зависшего НДС отчет не покажет.

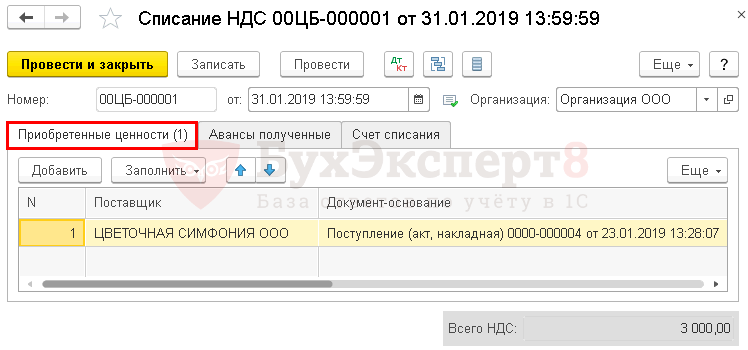

БухЭксперт8 советует сводить к минимуму ручные операции в 1С. Для списания НДС на прочие расходы нужно воспользоваться специальным документом Списание НДС: раздел Операции — Закрытие периода — Регламентные операции НДС, который автоматически создаст нужные проводки и в бухгалтерском и налоговых регистрах 1С.

Можно посмотреть, как изменится ситуация, после использовании документа Списание НДС

Остатка по НДС теперь в регистре нет.

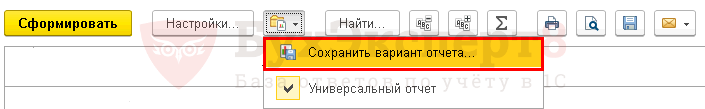

Чтобы каждый раз не пришлось настраивать отчет заново, БухЭксперт8 советует сохранить в 1С настройки по кнопке Сохранить вариант отчета.

После ввода наименования настройки, например, Проверка зависшего НДС, вам не придется каждый раз настраивать отчет заново. По кнопке Выбрать настройки достаточно обратиться к сохраненной настройке.

Настройки можно выгрузить или передать по почте. Подробнее:

- Как отправить настройки по электронной почте;

- Как выгрузить и загрузить настройки

Скачать выгрузку настроек отчета

Настройку Универсального отчета можно загрузить на другие компьютеры и базы данных по кнопке ЕЩЕ — Прочее — Изменить вариант отчета. Для этого в открывшейся форме настроек выберите команду Загрузить настройки: кнопка ЕЩЕ — Загрузить настройки.

См. также:

- Помощник бухгалтера — Универсальный отчет

- Регистр НДС предъявленный

- Экспресс-проверка ведения учета по НДС

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Добрый день!

Предприятие на ОСНО,1С:Предприятие 8.3 (8.3.15.1830),Бухгалтерия предприятия, редакция 3.0 (3.0.83.33)

Вопрос в следующем.

При списании НДС (списан вследствие отсутствия счета-фактуры от поставщика) возникает ошибка при экспресс-проверке ведения учета, а именно «Отсутствие отрицательных остатков сумм НДС,предъявленных поставщиками-Обнаружены отрицательные остатки на конец налогового периода по регистру «НДС предъявленный». Сумма НДС, принятая к вычету из бюджета, может быть больше суммы, соответствующей законодательству.»

НДС был списан в 1С документом Списание выделенного НДС,заполнена вкладка Приобретенные ценности

сформированы проводки Д 91.02 /К 19.03 -166,67 (ПР 166,67)

Д НЕ01.9 -166,67 (НУ 166,67)

Не могу понять-была пропущена какая-то операция?

Цитата (Веллтерм):Не могу понять-была пропущена какая-то операция?

В расчетах по НДС проводки имеют второстепенное значение.

Для ведения учета по НДС и формирования отчетности используются специальные регистры учета НДС.

По регистру «НДС предъявленный» скорее всего было списано больше чем получено от поставщика.

Посмотреть можно через универсальный отчет с отбором по контрагенту, документу/счет-фактуре.

Заполнить и подать уведомление об исчисленных суммах налогов и взносов

г. Астрахань226 025 баллов

Цитата (hlineblik):В расчетах по НДС проводки имеют второстепенное значение.

Не соглашусь. В данной ситуации этот НДС вообще не фигурирует в налоговом учете. Он в нем не нужен, поскольку к вычету не принимается.

Цитата (Веллтерм):НДС был списан в 1С документом Списание выделенного НДС,заполнена вкладка Приобретенные ценности

Оформите бух.справку (Операция введенная вручную) (402-фз) И все чудесно отразиться в бухучете.

Цитата (Важный бух):Не соглашусь. В данной ситуации этот НДС вообще не фигурирует в налоговом учете. Он в нем не нужен, поскольку к вычету не принимается.

А при чем тут налоговый учет?

Вопрос был: При ЭКСПРЕСС-ПРОВЕРКЕ Обнаружены отрицательные остатки на конец налогового периода по регистру «НДС предъявленный».

Что это за ошибка?

В данном случае был проверен регистр учета НДС. Был выявлен некорректный остаток. Необходимо выяснить как данный остаток образовался.

Цитата (Важный бух):И все чудесно отразиться в бухучете.

А в регистрах по НДС?

г. Астрахань226 025 баллов

Цитата (hlineblik):А в регистрах по НДС?

Зачем ? Этот налог списывается на фин.результаты. Зачем он в регистрах ?

Важный бух,а при ручной операции разве регистр заполнится?

Заполняйте платежки с актуальными на сегодня КБК, кодами дохода и другими обязательными реквизитами

г. Астрахань226 025 баллов

Цитата (Веллтерм):при ручной операции разве регистр заполнится?

Что такое регистр налогового учета ? Это элемент налоговой базы. Здесь вы списываете непринимаемый налог к вычету. То есть это операция не отражаемая в н/у. Зачем вам регистр ? А вот бух.справка для таких операций очень даже нужна (402-фз)

Цитата (Важный бух):Что такое регистр налогового учета ?

Вы путаете юридическое описание порядка учета НДС и его техническую реализацию в конкретном Программном продукте.

Цитата (Важный бух):Здесь вы списываете непринимаемый налог к вычету. То есть это операция не отражаемая в н/у. Зачем вам регистр ?

А здесь вы вторгаетесь в логику работы программного продукта, пытаетесь навязать пользователю ведение ручного учета вместо использования стандартных документов ПП и уводите пользователя от поиска и исправления ошибок ведения учета.

г. Астрахань226 025 баллов

Цитата (hlineblik):Вы путаете юридическое описание порядка учета НДС и его техническую реализацию в конкретном Программном продукте.

Возможно. Тем не менее я пользуюсь приведенным мной способом. Никаких проблем не возникает. Если вы считаете, что ненужный регистр необходим, спорить с вами я не буду.

Цитата (Важный бух):Возможно. Тем не менее я пользуюсь приведенным мной способом. Никаких проблем не возникает. Если вы считаете, что ненужный регистр необходим, спорить с вами я не буду.

Я могу думать все что угодно, но обязан учитывать логику работы ПП.

Сдать через интернет новую декларацию по ЕНВД

г. Астрахань226 025 баллов

Цитата (hlineblik):А здесь вы вторгаетесь в логику работы программного продукта, пытаетесь навязать пользователю ведение ручного учета вместо использования стандартных документов ПП и уводите пользователя от поиска и исправления ошибок ведения учета.

Вам не кажется что вы перегибаете палку ? Я привела способ учета многократно испытанный на себе и никуда никого не увожу. А вы не забудьте дать совет ТС как оформить приведенной вами операцией необходимую бухгалтерскую справку. Это программный продукт для нас, а не мы для него. Вот и дайте совет как вашим способом эту справку оформить.

Цитата (Важный бух):Вот и дайте совет как вашим способом эту справку оформить.

Прежде чем что-либо оформлять, необходимо выяснить что именно нужно исправлять. Потом когда и как исправлять.

И только в конце этого процесса может быть нужно будет что-то оформлять, а может быть и нет. Может достаточно просто исправить неправильно оформленный документ.

Зависший НДС — ситуация, знакомая каждому бухгалтеру. А вот быстро разобраться, почему она произошла, получится не всегда.

Ознакомившись с этой статьей, вы:

- узнаете, как с помощью Универсального отчета проверить корректность заполнения НДС, предъявленного поставщиками;

- какие действия нужно предпринять, чтобы исключить попадание «списанного» ручной операцией НДС в документ Формирование записей книги покупок;

- получите ссылку на готовую настройку Проверка зависшего НДС для использования ее в своей программе.

Содержание

- Ошибка формирования списанного НДС

- Настройка Универсального отчета

- Заполнение шапки отчета

- Настройка отчета

- Вкладка Отборы

- Вкладка Поля и сортировки

- Вкладка Структура

- Формирование отчета

Ошибка формирования списанного НДС

В программе 1С при закрытии периода выполняется заполнение регламентных операций по НДС. Иногда возникает ситуация, что бухгалтер считает, что списал НДС, а он все еще отображается в документе Формирование записей книги покупок.

Универсальная обработка проверки учета в 1С — Экспресс-проверка: раздел Отчеты — Анализ учета — Экспресс-проверка зафиксирует ошибку «непринятого к вычету НДС» и предложит выполнить операцию формирования записей книги покупок. Но сложность в том, что в бухгалтерском учете по Оборотно-сальдовой ведомости по счету 19.03 программа не показывает остатка НДС, и, если выполнить рекомендацию Экспресс-проверки, ошибка возникнет уже по бухгалтерскому учету. Поэтому бухгалтеру совершенно непонятно, где искать ошибку.

23 января 2019 Организация приобрела у контрагента Цветочная симфония композиции из цветов на сумму 15 000 руб.

31 января Бухгалтер списал НДС ручной проводкой на прочие расходы.

Бухгалтерский учет не показал у контрагента Цветочная симфония остатка по НДС предъявленному.

Но при проверке учета за январь 2019 Экспресс-проверка:

- выявила ошибку несоответствия остатка НДС по приобретенным ценностям по счету 19 БУ и в подсистеме учета НДС;

- рекомендовала выполнить регламентную операцию Формирование записи книги покупок.

Если рекомендацию выполнить, возникнет ошибка уже в бухгалтерском учете.

Чтобы разобраться в причинах возникновения этой ситуации и исправить ошибку в программе, мы предлагаем воспользоваться Универсальным отчетом по регистру накопления НДС предъявленный.

Настройка Универсального отчета

Универсальный отчет в программе расположен в разделе Отчеты — Стандартные отчеты — Универсальный отчет.

Заполнение шапки отчета

В шапке отчета укажите:

- Период — период составления отчета;

- Регистр накопления — тип источника данных;

- НДС предъявленный — наименование регистра, в котором хранятся данные по принятию расходов УСН;

- Остатки и обороты — данные регистра НДС предъявленный.

Настройка отчета

Откройте настройку отчета по кнопке Настройки. Выберите Вид — Расширенный.

Расширенный вид отчета позволяет работать со специальными вкладками:

- Отборы;

- Поля и сортировки;

- Оформление;

- Структура.

Это помогает настраивать отчет максимально гибко под свои условия.

Для отчета Проверка зависшего НДС заполним вкладки:

- Отборы;

- Поля и сортировки;

- Структура.

Вкладка Отборы

На вкладке Отборы по кнопке Добавить отбор укажите:

- 1-я строка:

- Поле — НДС кон. остаток, Условие — Не равно, Значение — 0.

По кнопке Показывать выберите команду показывать В шапке отчета.

Заполненная вкладка Отборы выглядит следующим образом:

Если учет в базе данных ведется по нескольким организациям, можно добавить дополнительный отбор по полю Организация:

- Поле — НДС, Условие — Равно, Значение — конкретная организация.

Вкладка Поля и сортировки

На вкладке Поля и сортировки, используя стрелки «вверх» и «вниз», расположите поля в порядке следования. Для более компактной формы отчета оставьте флажки только на следующих показателях:

- Организация;

- Поставщик;

- Конечный остаток (Горизонтально):

- Сумма без НДС;

- НДС.

В окне Сортировки по кнопке Добавить укажите систему упорядочивания данных в отчете:

- Поставщик — По возрастанию;

- Регистратор — По возрастанию.

Вкладка Структура

Исходная структура отчета содержит только детальные записи. Для построения собственной структуры отчета удалите настройку, заданную по умолчанию по кнопке Удалить.

По кнопке Добавить задайте группируемые поля, как показано на рисунке.

Формирование отчета

По кнопке Сформировать отчет будет построен по заданной настройками форме.

Как видно из отчета, операция списания НДС прошла только по бухгалтерскому регистру, поэтому бухгалтеру нужно вернуться к ручной операции и добавить новую вкладку для ввода данных по регистру НДС предъявленный: кнопка ЕЩЕ — Выбор регистров — НДС предъявленный. PDF

При ручной записи данных в регистр НДС предъявленный:

- операция Списания НДС на прочие расходы требует указания в полях:

- Вид движения — Приход;

- Сумма без НДС — сумма без НДС с «минусом»;

- НДС — сумма НДС с «минусом».

- операция Принятие НДС к вычету требует указания в полях:

- Вид движения — Расход;

- Сумма без НДС — сумма без НДС с «плюсом»;

- НДС — сумма НДС с «плюсом».

После ручного ввода операции Списания НДС на прочие расходы в регистр НДС предъявленный PDF зависшего НДС отчет не покажет.

БухЭксперт8 советует сводить к минимуму ручные операции в 1С. Для списания НДС на прочие расходы нужно воспользоваться специальным документом Списание НДС: раздел Операции — Закрытие периода — Регламентные операции НДС, который автоматически создаст нужные проводки и в бухгалтерском и налоговых регистрах 1С.

Можно посмотреть, как изменится ситуация, после использовании документа Списание НДС

Остатка по НДС теперь в регистре нет.

Чтобы каждый раз не пришлось настраивать отчет заново, БухЭксперт8 советует сохранить в 1С настройки по кнопке Сохранить вариант отчета.

После ввода наименования настройки, например, Проверка зависшего НДС, вам не придется каждый раз настраивать отчет заново. По кнопке Выбрать настройки достаточно обратиться к сохраненной настройке.

Настройки можно выгрузить или передать по почте. Подробнее:

- Как отправить настройки по электронной почте;

- Как выгрузить и загрузить настройки

Скачать выгрузку настроек отчета

Настройку Универсального отчета можно загрузить на другие компьютеры и базы данных по кнопке ЕЩЕ — Прочее — Изменить вариант отчета. Для этого в открывшейся форме настроек выберите команду Загрузить настройки: кнопка ЕЩЕ — Загрузить настройки.

См. также:

- Помощник бухгалтера — Универсальный отчет

- Регистр НДС предъявленный

- Экспресс-проверка ведения учета по НДС

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Получить 200 видеоуроков по 1С бесплатно:

- Бесплатный видео самоучитель по 1С Бухгалтерии 8.2 и 8.3;

- Самоучитель по новой версии 1С ЗУП 3.0;

- Хороший курс по 1С Управление торговлей 11.

Catarina 29.09.2011

Не справилась, остановилась в разделе 8, экспремм анализ выдает ошибки:(:(

Ведение книги покупок по налогу на добавленную стоимость Обнаружены ошибки (1)

Контроль даты актуальности учета Ошибок не обнаружено

Полнота получения счетов-фактур по документам поступления Ошибок не обнаружено

Наличие документа «Регистрация оплаты поставщику для НДС» Ошибок не обнаружено

Наличие документа «Распределение НДС косвенных расходов» Ошибок не обнаружено

Корректность распределения НДС по косвенным расходам Ошибок не обнаружено

Наличие документа «Формирование записей книги покупок» Ошибок не обнаружено

Отсутствие отрицательных остатков сумм НДС, предъявленных поставщиками Обнаружены ошибки

Предмет контроля: Не должно быть отрицательных остатков на конец по регистру «НДС предъявленный»

Результат проверки: Обнаружены отрицательные остатки на конец по регистру «НДС предъявленный». Сумма НДС, принятая к вычету из бюджета, может быть больше суммы, соответствующей законодательству

Возможные причины: «- После проведения документов «»Формирование записей книги покупок»” менялись суммы в документах поступления ТМЦ или документы поступления были сделаны непроведенными.

– Документы «Восстановление НДС» не были проведены или их следует повторно заполнить и перепровести»

Рекомендации: «Открыть список документов (Покупка – Ведение книги покупок – Формирование записей книги покупок), перезаполнить и провести документы

Открыть список документов (Покупка – Ведение книги покупок – Восстановление НДС), перезаполнить и провести документы»

Детальный отчет об ошибках

Месяц Документ Сумма остатка

Март 2011 г. Поступление товаров и услуг ШД000000006 от 17.01.2011 23:59:59 -48 300,00

Март 2011 г. Поступление товаров и услуг ШД000000005 от 01.02.2011 12:00:00 -3 245,00

Март 2011 г. Счет-фактура полученный ШД000000012 от 28.03.2011 12:00:00 -31 173,91

Ольга Шерст 30.09.2011

Екатерина, сегодня обязательно отпишусь по вашим вопросам. Надо подумать.

Ольга Шерст 03.10.2011

Екатерина, здравствуйте!

У вас видно либо дважды суммы «входного» НДС попали в книгу покупок – может что-то вы вручную добавляли? , возможно какое-то дублирование.

У вас проблема с входным НДС по приобретению кофеварки и зерен – входной НДС по ним мы списываем в одном из уроков , т.е. у вас эти счета-фактуры не должны попадать в книгу покупок – переформируйте ее еще раз, чтобы они не попадали туда – проверьте документ «Формирование записей книги покупок» на закладке » ВЫчет НДС по приобретенным ценностям» – этих документов не должно быть

Аналогично со вторым документом – рекламные услуги – должна в книгу покупок включиться лишь НДС , приходящийся на расходы, которые принимаем для целей Налога на прибыль, а остальнйо НДС не должен попадать в книгу покупок . Внимательно проверьте и сравните с моими видео уроками.

Пробуйте – если не получится – еще раз пишите!

С уважением,

Ольга Шерст.

Дата публикации: Апр 16, 2013

Поставьте вашу оценку этой статье:

Загрузка…

09.02.2016

Предлагаем вашему вниманию фрагмент из книги «Практический годовой отчет за 2015 год.» Автор книги — С.А. Харитонов, д.э.н., профессор. Купить книгу можно у партнера «1С», который обслуживает вашу организацию, сообщив ему код товара — 4601546122421. В данном материале речь пойдет о специальном отчете «Экспресс-проверке ведения учета».

Содержание

- Проверки ведения книги продаж

- Проверки ведения книги покупок

Одна из проверок правильности заполнения книги покупок и книги продаж в «1С:Бухгалтерии 8» ред. 3.0 — это обработка Экспресс-проверка ведения учета.

С помощью обработки Экспресс-проверка ведения учета (раздел Отчеты -> Анализ учета: Экспресс-проверка) можно проверить:

- соблюдение положений учетной политики;

- состояние бухгалтерского учета;

- правильность ведения кассовых операций;

- корректность отражения операций, связанных с ведением книги продаж;

- корректность отражения операций, связанных с ведением книги покупок.

Для выполнения перечисленных проверок необходимо в форме Экспресс-проверка ведения учета сделать необходимые настройки:

- в поле Период с… по… задать период, который необходимо проверить;

- выбрать организацию, по которой планируется осуществить проверку. По умолчанию в данное поле подставляется организация из справочника Организации с признаком Основная. Если в информационной базе ведется учет только для одной организации, поле организации в форме обработки не показывается;

- нажать на кнопку Показать настройки и с помощью флажков отметить проверяемые разделы. По умолчанию проверка производится по всем разделам и всему списку проверок.

В рамках настоящей главы нас интересуют разделы, в которых предусмотрены проверки ведения книги покупок и книги продаж, поэтому эти разделы нужно отметить флажками.

Проверки ведения книги продаж

На рис. 1 показаны проверки раздела Ведение книги продаж по налогу на добавленную стоимость.

Рис. 1. Список проверок раздела Ведение книги продаж по налогу на добавленную стоимость

Рассмотрим, какие задачи решает каждая проверка.

Соблюдение нумерации счетов-фактур

Порядковый номер счету-фактуре присваивается в хронологическом порядке. Проверка контролирует данный порядок нумерации счетов-фактур и сообщает о фактах нарушения в хронологии или пропусках в нумерации счетов-фактур.

Полнота выписки счетов-фактур по документам реализации

Методика учета расчетов по НДС, реализованная в программе, предусматривает, что для организаций, являющихся плательщиками НДС, каждый проведенный документ реализации должен сопровождаться проведенным документом Счет-фактура выданный. Данная проверка контролирует отклонение от методики.

Своевременность выписки счетов-фактур по документам реализации

Согласно пункту 3 статьи 168 НК РФ счета-фактуры по операциям реализации товаров (работ, услуг) выставляются не позднее 5-ти календарных дней, считая со дня отгрузки товара (выполнения работ, оказания услуг). Проверка контролирует выполнение этого требования.

Соответствие в БУ выручки от продаж начисленному НДС

Данная проверка обеспечивает контроль за правильностью отражения суммы НДС на бухгалтерском счете 90.03 «Налог на добавленную стоимость» по операциям реализации товаров, работ и услуг. То есть осуществляется сопоставление суммы НДС, рассчитанной с выручки, отраженной на счете 90.01.1 «Выручка по деятельности с основной системой налогообложения» сумме НДС, отраженной на счете 90.03 «Налог на добавленную стоимость».

Ошибки могут сигнализировать о том, что сумма НДС, отраженная на счете 90.03 «Налог на добавленную стоимость» не соответствует сумме НДС, исчисленной с выручки. Такое несоответствие типично для операций, в которых осуществлялись ручные корректировки бухгалтерских проводок и сумм в них.

Соответствие в БУ суммы прочих облагаемых НДС доходов сумме начисленного НДС

Данная проверка обеспечивает контроль за правильностью отражения суммы НДС на бухгалтерском счете 90.02 «Прочие расходы» по операциям, отражающим получение прочих доходов. То есть осуществляется сопоставление суммы НДС, рассчитанной с суммы прочих доходов, отраженной на счете 91.01 «Прочие доходы» сумме НДС, отраженной на счете 91.02 «Прочие расходы».

Ошибки могут сигнализировать о том, что сумма НДС, отраженная на счете 91.02 «Прочие расходы» не соответствует сумме НДС, исчисленной с суммы прочих доходов. Такое несоответствие типично для операций, введенных вручную, либо для операций, в которых осуществлялись ручные корректировки бухгалтерских проводок и сумм по них.

Соответствие сумм выручки от продаж, прочих облагаемых НДС доходов в БУ и сумм возвратов поставщикам с суммами в подсистеме учета НДС

Данная проверка контролирует начисленный НДС. Суммы начисленного НДС с выручки, с прочих доходов, с возвратов поставщикам должны быть отражены в регистре НДС продажи.

При проверке осуществляется сопоставление суммы НДС, рассчитанной с выручки, отраженной на бухгалтерском счете 90.01.1 «Выручка по деятельности с основной системой налогообложения», с прочих доходов, отраженных на счете 91.01 «Прочие доходы» и возвратов поставщикам, сумме НДС, отраженной в подсистеме учета НДС в регистре НДС продажи.

Если суммы различаются, то выдается ошибка. Ошибка может быть связана с неправильным указанием ставки НДС или возникнуть в связи с наличием ручных проводок или отражением операций, введенных вручную, по которым не были осуществлены записи в регистре учета НДС продажи.

Наличие документа Формирование записей книги продаж

Документ Формирование записей книги продаж применяется для автоматического восстановления НДС с зачтенных авансов, выданных поставщикам, ранее по которым НДС был принят к вычету. Данная проверка контролирует наличие проведенных документов этого вида в налоговом периоде, в котором присутствуют операции по зачету авансов, выданных поставщикам.

Проверка формирования авансовых счетов-фактур при наличии авансов полученных

Налогоплательщики обязаны выписывать и регистрировать в книге продаж счета-фактуры не только по операциям реализации, но и в случае получения полной или частичной предоплаты под предстоящую реализацию. При проверке выясняется, на все ли авансовые поступления выписаны счета-фактуры.

Соответствие сумм НДС, начисленных с авансов, в БУ и в подсистеме учета НДС

Данная проверка имеет отношение к проверке учета исчисленного НДС в подсистеме НДС. Суммы исчисленного НДС с авансов, полученных от покупателей, должны быть отражены в регистре НДС продажи.

При проверке осуществляется сопоставление суммы НДС, исчисленной с авансов и отраженной записью по дебету счета 76.АВ «НДС по авансам и предоплатам» и кредиту счета 68.02 «Налог на добавленную стоимость», сумме НДС, отраженной в подсистеме учета НДС в регистре НДС продажи.

Если суммы различаются, то выдается ошибка. Ошибка может быть связана с наличием ручных проводок или отражением операций, введенных вручную, по которым не были осуществлены записи в регистре учета НДС продажи.

Полнота отражения в книге продаж сумм НДС, подлежащих перечислению налоговым агентом (аренда или иностранцы)

В случаях, перечисленных в ст. 161 НК РФ, налогоплательщик признается налоговым агентом по НДС. Необходимость исполнения обязанностей налогового агента по конкретному договору в «1С:Бухгалтерии 8» ред. 3.0 фиксируется в свойствах договора (в справочнике Договоры контрагентов).

На исчисленную сумму налога налогоплательщик самостоятельно в базе данных выписывает счет-фактуру, который регистрируется в книге продаж. Начисленная к уплате сумма налога отражается записью по дебету счета 76.НА «Расчеты по НДС при исполнении обязанностей налогового агента» и кредиту счета 68.32 «НДС при исполнении обязанностей налогового агента».

Предметом проверки является контроль совпадения сумм НДС, исчисленных по бухгалтерскому учету (оборот по кредиту счета 68.32) с суммами НДС, отраженными в книге продаж по операциям, предусматривающим исполнение обязанностей налогового агента.

Полнота отражения в книге продаж сумм НДС по СМР, выполненным хозспособом

Согласно п. 2 ст. 159 НК РФ налогоплательщик обязан исчислять НДС с суммы всех фактических затрат на выполнение строительно-монтажных работ для собственных нужд в последний день каждого налогового периода (ежеквартально), если такие работы осуществлялись (п. 10 ст. 167 НК РФ).

Для выполнения этой нормы в базу данных вводится документ Начисление НДС по СМР хозспособом, в котором исчисляется НДС, и на основании которого выписывается счет-фактура. При проведении документ на сумму налога формирует проводку по дебету счета 19.08 «НДС при строительстве основных средств» и кредиту счета 68.02 «Налог на добавленную стоимость».

Предметом проверки является контроль отражения в книге продаж сумм НДС по СМР, выполненным хозяйственным способом.

Для выполнения проверок по ведению книги продаж необходимо нажать на кнопку Выполнить проверку. Результаты приводятся в виде отчета, в котором сообщается о количестве выполненных проверок и обнаруженных ошибках. Остановимся более подробно на отдельных проверках.

Пример отчета о результатах проверки за IV квартал представлен на рис. 2. Проанализируем некоторые из возможных ошибок проверки, для этого необходимо раскрыть детальный отчет.

Рис. 2. Отчет о проверках по ведению книги продаж

Детальный отчет по ошибке включает четыре раздела:

- предмет контроля;

- результат проверки;

- возможные причины обнаруженных ошибок;

- рекомендации по устранению ошибок.

Для получения информации об ошибке необходимо щелкнуть на плюсик слева от названия проверки.

Рассмотрим более подробно ошибки, выявленные обработкой Экспресс-проверка ведения учета в примере.

Полнота выписки счетов-фактур по документам реализации

При проверке была выявлена ошибка. Согласно методике проверки, если программа не обнаруживает документ Счет-фактура выданный к каждому проведенному документу реализации, в котором отражена сумма предъявляемого НДС, то выдается сообщение об ошибке.

Проанализируем, является ли отсутствие счета-фактуры в данном случае ошибкой. Для этого двойным кликом мыши по названию документа откроем его форму. По документу Реализация (акт, накладная) действительно не сформирован счет-фактура. Но с 1 октября 2014 года у налогоплательщика отсутствует обязанность составлять счета-фактуры, если его контрагентом является неплательщик НДС или налогоплательщик, освобожденный от исполнения обязанностей в соответствии со ст. 145 НК РФ, с которым достигнуто письменное согласие о несоставлении счетов-фактур (пп. 1 п. 3 ст. 169 НК РФ).

Поскольку с ООО «Твемос» такая договоренность существует, то данное предупреждение не является ошибкой, и формировать документ Счет-фактура выданный по данной операции не нужно.

Своевременность выписки счетов-фактур по документам реализации

При проверке была выявлена ошибка. Согласно методике проверки, если программа обнаруживает Счет-фактуру выданный, дата которого, более чем на 5 календарных дней позже даты документа — основания (например, документа Реализация (акт, накладная)), то выдается сообщение об ошибке.

Проанализировав детальный отчет об ошибках, можно увидеть, что дата выписки документа-основания Реализация (акт, накладная) — 05.12.2015, а дата документа Счет-фактура выданный к нему — 15.12.2015, т. е. счет-фактура был выписан на десятый календарный день (рис. 3), а не на пятый, как положено в соответствии с пунктом 3 статьи 168 НК РФ.

Рис. 3. Выявление причины сообщения об ошибке по операции реализации

Таким образом, действительно имеет место нарушение срока выставления счетов-фактур, и его желательно устранить — внести исправления в счет-фактуру, если это возможно. На этот факт стоит обратить внимание, так как налоговые органы иногда отказывали в вычете по НДС по счетам-фактурам, выставленным с нарушением срока (письмо Минфина России от 30.06.2008 № 03-07-08/159).

Проверка формирования счетов-фактур при наличии авансов полученных

При проверке была получена информацию об ошибке. Проанализируем, действительно ли в нашей базе данных присутствует ошибка, т. е. необходимо выяснить, на какие авансовые поступления не выписаны счета-фактуры.

В соответствии с пунктом 3 статьи 169, пунктом 3 статьи 168 НК РФ налогоплательщики обязаны составлять счет-фактуру в течение 5-ти календарных дней, в том числе и по авансам полученным.

По разъяснениям Минфина России (письмо Минфина России от 06.03.2009 № 03-07-15/39), если отгрузка товаров произошла в течение 5-ти календарных дней со дня поступления соответствующей суммы аванса, то выставлять счета-фактуры покупателю не следует. При этом согласно позиции ФНС России (письмо ФНС России от 10.03.2011 № КЕ-4-3/3790) вне зависимости от того, что в течение пяти календарных дней после получения предоплаты под предстоящую поставку товаров (работ, услуг), приходящихся на один налоговый период либо на разные налоговые периоды, производится отгрузка этих товаров (работ, услуг), счета-фактуры оформляются в двух экземплярах как на сумму полученной предоплаты, так и при отгрузке товаров (работ, услуг) в счет указанной предоплаты, с последующей их регистрацией в книге продаж и книге покупок.

Также в соответствии с ранее приведенным письмом Минфина России, налогоплательщик, осуществляющий долгосрочные поставки товаров (оказание услуг) в адрес одного и того же покупателя (электроэнергия, нефть, услуги связи и т. п.), имеет право определять налоговую базу как остаток не закрытых отгрузкой авансов на конец месяца. И счет-фактура в данном случае также выписывается на конец месяца в размере остатка, не закрытых отгрузкой авансов.

Таким образом, для исправления ошибки следует сформировать документ Счет-фактура выданный на сумму поступившего авансового платежа в соответствии с порядком, выбранным пользователем в программе.

Проверки ведения книги покупок

На рис. 4 показаны проверки раздела Ведение книги покупок по налогу на добавленную стоимость, которые можно выполнить с помощью обработки Экспресс-проверка ведения учета. Рассмотрим, какие задачи они решают.

Рис. 4. Список проверок раздела Ведение книги покупок по налогу на добавленную стоимость

Полнота получения счетов-фактур по документам поступления

Методика учета входящего НДС в «1С:Бухгалтерии 8» ред. 3.0 предусматривает, что каждый документ поступления должен сопровождаться счетом-фактурой поставщика.

Данная проверка контролирует отклонение от методики.

Наличие документа «Распределение НДС»

Если налогоплательщик осуществляет операции реализации, как облагаемые, так и не облагаемые НДС, или облагаемые НДС по разным ставкам, то в соответствии с пунктом 4 статьи 170 НК РФ необходимо вести раздельный учет входящего НДС, который невозможно отнести к определенному виду деятельности (например, НДС по общехозяйственным расходам). Суммы такого входящего НДС нужно отнести на определенные виды деятельности и сформировать соответствующие записи на счетах учета.

Для выполнения норм, предусмотренных пунктом 4 статьи 170 НК РФ, необходимо в учетной политике установить параметры для поддержки раздельного учета.

Проверка состоит в том, что если в налоговом периоде налогоплательщик (указавший в параметрах учетной политики поддержку раздельного учета) осуществлял операции реализации, то проверяется наличие проведенных документов Распределение НДС.

Корректность распределения НДС

При ведении налогоплательщиком раздельного учета происходит распределение сумм входящего НДС. Налог по товарам, работам, услугам, который невозможно отнести к конкретному виду деятельности, распределяется по видам деятельности согласно пропорции, определяемой в соответствии с пунктом 4 статьи 170 НК РФ.

Отчет проверяет правильность распределения. Сумма входящего НДС к распределению по поступившим ТМЦ (работам, услугам) за налоговый период (приход по регистру Раздельный учет НДС), должна быть равна сумме НДС, распределенного между видами деятельности (расход по регистру Раздельный учет НДС). Если это равенство не выдерживается и на конец налогового периода в регистре Раздельный учет НДС присутствует остаток (Главное меню -> Все функции -> Отчеты: Универсальный отчет -> регистр Раздельный учет НДС), то система сообщает об ошибке.

Наличие документа «Формирование записей книги покупок

Записи для книги покупок в «1С:Бухгалтерии 8» ред. 3.0 могут вводиться с помощью документа Формирование записей книги покупок. Проверка контролирует наличие проведенных документов данного вида в соответствующем налоговом периоде.

Отсутствие отрицательных остатков сумм НДС, предъявленных поставщиками

Данная проверка имеет отношение к проверке учета входящего НДС в подсистеме НДС. Суммы НДС, предъявленные поставщиками, фиксируются в регистре НДС предъявленный со знаком «+» (вид движения Приход). В процессе отражения определенных событий в регистре фиксируются прочие движения со знаком «+» и «-».

Проверка заключается в анализе остатков по регистру НДС предъявленный, они не могут быть отрицательными, т. к. это будет означать, что сумма НДС, принятая к вычету из бюджета, больше суммы НДС, предъявленной поставщиком. При наличии отрицательных остатков сообщается об ошибке.

Соответствие остатка НДС по приобретенным ценностям по счету 19 БУ и в подсистеме учета НДС

Данная проверка имеет отношение к проверке остатка входящего НДС, предъявляемого поставщиками. В бухгалтерском учете при приобретении ТМЦ (работ и услуг) НДС отражается на счете 19 «НДС по приобретенным ценностям», а в подсистеме НДС он отражается в регистре НДС предъявленный (вид движения Приход).

В процессе принятия НДС к вычету одновременно делаются записи в бухучете по кредиту счета 19 «НДС по приобретенным ценностям» и в подсистеме НДС в регистре НДС предъявленный (вид движения Расход).

Проверка заключается в сопоставлении остатка налога по счету 19 «НДС по приобретенным ценностям» и по регистру НДС предъявленный. Если остатки отличаются, то будет выдана ошибка, которую необходимо устранить, иначе будет расхождение в учете НДС в бухгалтерском учете и в налоговом регистре Книга покупок.

Наличие вычета НДС с авансов при зачете авансов полученных

При отгрузке товаров (работ, услуг) в части ранее полученных авансов налогоплательщик имеет право принять к зачету НДС, ранее исчисленный с авансов в соответствии с пунктом 8 статьи 171, пунктом 6 статьи 172 НК РФ. При проверке выясняется, для всех ли зачтенных авансов от покупателей имеются бухгалтерские записи по дебету счета 68.02 «Налог на добавленную стоимость» в корреспонденции со счетом 76.АВ «НДС по авансам и предоплатам» по ранее исчисленным суммам налога с этих авансов.

Соответствие сумм НДС, взятых к вычету при зачете авансов, в БУ и в подсистеме учета НДС

Данная проверка имеет отношение к проверке суммы НДС, принимаемой к вычету, при зачете авансов покупателей. Сумма НДС к вычету отражается в бухгалтерском учете по дебету счета 68.02 «Налог на добавленную стоимость» и кредиту счета 76.АВ «НДС по авансам и предоплатам», а в подсистеме НДС регистрируется в регистре НДС покупки.

В процессе проверки устанавливается соответствие сумм НДС, принятых к вычету в бухгалтерском учете, суммам НДС, отраженным в регистре НДС покупки в части зачтенных авансов.

Если равенство не выполняется, то тогда выдается ошибка, сигнализирующая о расхождении сумм НДС, учтенных в бухгалтерском учете и в налоговом регистре Книга покупок.

Для выполнения проверок по ведению книги покупок необходимо нажать на кнопку Выполнить проверку.

Результаты приводятся в виде отчета, в котором сообщается о количестве выполненных проверок и обнаруженных ошибках. Остановимся более подробно на отдельных проверках.

Пример отчета о результатах проверки за IV квартал представлен на рисунке (рис. 5). Проанализируем некоторые из возможных ошибок.

Рис. 5. Отчет о проверках по ведению книги покупок

Для получения подробной информации об ошибке необходимо щелчком на плюсик слева от названия проверки раскрыть детальный отчет.

Рассмотрим более подробно ошибки, выявленные Экспресс-проверкой ведения учета, в нашем примере.

Полнота получения счетов-фактур по документам поступления

В данной проверке была выявлена ошибка. Согласно методике проверки, если программа не обнаруживает регистрацию входящего счета-фактуры к каждому проведенному документу поступления, то сообщается об ошибке.

В детальном отчете об ошибках указан документ поступления, для которого отсутствуют сведения о счете-фактуре полученном. Чтобы убедиться, действительно ли по указанному документу поступления требуется зарегистрировать счет-фактуру поставщика, двойным щелчком откроем форму документа.

В документе Поступление (акт, накладная), которым отражено поступление товаров, не указана информация о предъявленном поставщиком счете-фактуре. Для исправления ошибки необходимо указать такую информацию.

Наличие документа «Распределение НДС»

В данной проверке была выявлена ошибка (рис. 6).

Рис. 6. Отчет о проверке на наличие документа «Распределение НДС»

В случае если налогоплательщик осуществляет операции реализации, как облагаемые, так и не облагаемые НДС, или операции облагаемые НДС по обычным ставкам и ставке 0%, в параметрах учетной политики должен быть установлен соответствующий флажок.

Согласно методике проверки, в этом случае в базе данных должен быть введен документ Распределение НДС (Операции -> Закрытие периода: Регламентные операции НДС) в каждом налоговом периоде. При отсутствии данного документа проверка сообщает об ошибке.

Необходимо заметить, что ошибка об отсутствии данного документа будет появляться и в случае, если у организации в текущем налоговом периоде есть только операции реализации, облагаемые стандартными ставками 18% и 10%, и иных операций реализации не было. В таком случае, распределение входящего НДС не требуется. В связи с этим сообщение об ошибке можно проигнорировать, но, все же, лучше создать и провести документ Распределение НДС, т. к. распределения входящего НДС в нем все равно не будет осуществляться.

Корректность распределения НДС

В данной проверке была выявлена ошибка. Ошибка сигнализирует о том, что на конец налогового периода по регистру Раздельный учет НДС со способом учета НДС Распределяется остались нераспределенные суммы в размере 42 844,26 руб.

В момент поступления ТМЦ (работ, услуг) суммы входящего НДС, отраженные по субконто Способ учета НДС как Распределяется, отражаются по приходу в регистре Раздельный учет НДС.

В момент распределения входящего НДС в этом регистре должен быть отражен расход, и предъявленные суммы НДС должны быть распределены по конкретным видам деятельности.

Сформируем отчет Универсальный отчет (Отчеты -> Стандартные отчеты: Универсальный отчет) и посмотрим на конечный остаток по регистру.

В регистре Раздельный учет НДС на конец налогового периода имеется остаток 42 844,26 руб., именно этот остаток и показан в детальном отчете об ошибках. Также из этого отчета видно, что расход по регистру меньше прихода. То есть не был распределен входящий НДС со способом учета НДС Распределяется.

После корректировки и проведения документа Распределение НДС конечный остаток по регистру Раздельный учет НДС будет отсутствовать, т. е. ошибка исправлена.

Наличие вычета НДС с авансов при зачете авансов полученных

В данной проверке была выявлена ошибка. Проанализируем, действительно ли в текущей информационной базе данных присутствует ошибка, т. е. необходимо выяснить, по каким суммам зачтенных авансов не произошло вычета НДС.

При получении аванса налогоплательщик обязан исчислить НДС (п. 1 ст. 167 НК РФ) и выписать счет-фактуру (п. 3 ст. 169 НК РФ). По данной операции в бухгалтерском учете производятся следующие записи:

- Дт 51 «Расчетные счета» Кт 62.02 «Расчеты по авансам полученным» — на сумму аванса;

- Дт 76.АВ «НДС по авансам и предоплатам» Кт 68.02 «Налог на добавленную стоимость» — на сумму НДС, исчисленную по расчетной ставке с полученных авансов.

- При отгрузке товаров (работ и услуг) в части ранее полученных авансов мы имеем право принять к зачету НДС, ранее исчисленный с авансов в соответствии с п. 8 ст. 171, п. 6 ст. 172 НК РФ.

Как правило, по данной операции в бухгалтерском учете производятся следующие записи:

- Дт 62.02 «Расчеты по авансам полученным» Кт 62.01 «Расчеты с покупателями и заказчиками» — на сумму зачтенного аванса;

- Дт 68.02 «Налог на добавленную стоимость» Кт 76.АВ «НДС по авансам и предоплатам» — на сумму НДС, принимаемую к вычету, исчисленную по расчетной ставке с суммы зачтенного аванса.

Ошибка при проведении указанной проверки сигнализирует о том, что произошел зачет ранее полученных авансов (Дт 62.02 Кт 62.01), но в момент отгрузки товаров (работ, услуг) ранее исчисленный НДС не был принят к вычету, т. е. не введена бухгалтерская запись Дт 68.02 Кт 76.АВ.

Чтобы выяснить причину ошибок, сформируем оборотно-сальдовую ведомость по счету 62.02 «Расчеты по авансам полученным», где найдем указанные в отчете об ошибках суммы.

Из оборотно-сальдовой ведомости видно, что по суммам и контрагентам, указанным в отчете об ошибках, отражен зачет аванса (оборот по дебету счета 62.02).

Далее, необходимо сформировать оборотно-сальдовую ведомость по счету 76.АВ «НДС по авансам и предоплатам» и определить суммы НДС, которые не были приняты к вычету.

При сопоставлении двух оборотно-сальдовых ведомостей (по счету 62.02 и 76.АВ) получена информация, что: зачет аванса по контрагенту НПО «Монолит» на сумму 22 892 руб. произведен. Ранее по полученному авансу был исчислен НДС к уплате (Дт 76.АВ) на сумму 6 025,42руб. Но к зачету НДС не был предъявлен, и поэтому по дебету счета 76.АВ осталось такое же сальдо 6 025,42 руб. Таким образом, проверка правильно выявила ошибку и ее необходимо исправить.

С этой целью необходимо перезаполнить табличную часть на закладке Полученные авансы в документе Формирование записей книги покупок, чтобы сумма налога на добавленную стоимость, приходящаяся на зачтенный аванс, была включена в книгу покупок и сформирована бухгалтерская запись Дт 68.02 Кт 76.АВ на сумму 3 492 руб. (22 892 / 118 x 18 = 3 492 руб.).

Поделиться с друзьями:

Подписаться на комментарии

Отправить на почту

Печать

Написать комментарий

Наткнулся на полезнейшую статью про НДС. Благодаря ей можно восстановить правильность учета НДС в программе подравняв остатки по регистрам с остатками по счетам.

Одна из основных задач, cтоящих перед бухгалтером — убедиться, что система учета НДС содержит верные данные. Поскольку данные разнесены по разным регистрам, а кроме того, содержатся на бухгалтерских счетах, необходимо воспользоваться настраиваемыми отчетами по этим регистрам и сравнить полученные данные с остатками на бухгалтерских счетах (субсчета счетов 19, 76). О том, как это сделать в «1С:Бухгалтерии 8», рассказывают методисты фирмы «1С».

Проверяем начисленный НДС

Данные о суммах НДС, подлежащих начислению к уплате в бюджет, но не попавших в книгу продаж, отражаются в регистре «НДС начисленный». После отражения в книге продаж (формирования записей книги продаж) соответствующие суммы списываются из остатков этого регистра.

Таким образом, контроль начисленных сумм НДС можно провести, например, следующим образом.

1. Проверить, нет ли остатков в регистре «НДС начисленный» после формирования записей книги продаж. Если они есть — значит, эти суммы, вероятно, не попали в книгу продаж (а соответственно, и в налоговую декларацию, если вы пользовались ее автоматическим заполнением). Такие суммы могут относиться только к операциям реализации, осуществленным до 01.01.2006, при условии, что налоговая база НДС до 01.01.2006 определялась «по оплате».

Проверку можно сделать с помощью отчета «Остатки и обороты» (меню «Отчеты — универсальные»), выбрав регистр «НДС начисленный» и нужный период (а также указав в настройках нужную организацию), и проверив графу «Конечный остаток».

2. Сравнить данные о суммах НДС, включенных в книгу продаж. Эти суммы лучше смотреть не непосредственно в отчете «Книга продаж», где можно увидеть только итог, а в отчете «Список/кросс-таблица» по регистру «НДС продажи» — при настройке отчета есть возможность отдельно выбрать НДС по реализации, отдельно — с авансов полученных, отдельно — начисленный при исполнении обязанностей налогового агента и т. п.

Для этого в настройке нужно установить отбор по соответствующему виду ценностей и/или событию с суммами НДС, начисленными по данным регистра «НДС начисленный», а также отраженными по кредиту счета 68.02 (за исключением оборотов по зачету переплат других налогов), в том числе по отдельным корреспонденциям счетов (например, в корреспонденции со счетом 76.АВ — НДС с авансов).

3. Сверить остаток по счету 76.Н «Расчеты по НДС, отложенному для уплаты в бюджет» с остатками в регистре «НДС начисленный» (поскольку учетная политика до 01.01.2006 «по оплате» — единственная причина, по которой могут быть остатки как по указанному счету, так и по регистру).

Проверяем НДС, предъявляемый к вычету

НДС, предъявляемый к вычету (а также НДС, который может быть предъявлен к вычету в дальнейшем) проверять сложнее, так как глава 21 НК РФ содержит больше особенностей вычета, а конфигурация — соответственно, большее число регистров.

Тем не менее, и здесь основными помощниками будут отчеты «Список/кросс-таблица» и «Остатки и обороты».

Проверку можно осуществить, в частности, по следующим критериям.

1. Проверить соответствие остатков на счете 19 «НДС по приобретенным ценностям» и остатков по регистрам «НДС предъявленный» и «НДС предъявленный, реализация 0%» (данные последнего регистра сопоставляются с данными субсчета 19.07 «НДС по товарам, реализованным по ставке 0 % (экспорт)»). Эти остатки должны совпадать, если учет НДС ведется в системе полностью и правильно.

В случае наличия расхождений общей суммы можно начать выверку по отдельным видам приобретенных ценностей (субсчета счета 19 и виды ценностей в регистре соответственно), контрагентам и документам поступления ценностей.

При нахождении конкретной суммы расхождения далее следует разбираться с причинами расхождения, используя расшифровки отчетов.

2. Проверить соответствие остатков на счете учета НДС с авансов 76.АВ и остатков регистра «НДС с авансов» (отчет «Остатки и обороты»). Эти данные должны полностью совпадать.

В случае несовпадения следует сопоставить обороты (дебетовый оборот счета 76.АВ сравнивается с оборотом по приходу в регистре, кредитовый оборот счета — с оборотом по расходу в регистре), при необходимости — с нужным отбором (по контрагенту и т.п.), что достигается настройкой отчетов.

3. Проверить соответствие оборотов по вычету НДС по приобретенным ценностям: оборот по дебету счета 68 в корреспонденции со счетом 19 должен совпадать с записями регистра «НДС покупки» за соответствующий период.

4. Проверить соответствие кредитовых оборотов счета 19 (за исключением оборотов между субсчетами счета 19) и оборотов по расходу в регистре «НДС предъявленный» (отчет «Остатки и обороты»).

5. Проверить соответствие дебетовых оборотов счета 19 (за исключением оборотов между субсчетами счета 19) и оборотов по приходу в регистре «НДС предъявленный» (отчет «Остатки и обороты»).

6. Проверить соответствие оборотов счета 19 в корреспонденции со счетами учета ценностей и данных оборотов регистра «НДС, включенный в стоимость». Расхождение может быть только в случае, когда НДС включается в стоимость ценностей сразу при приобретении (в этом случае проводка по счету 19 не формируется).

7. Проверить соответствие дебетовых оборотов по дебету счета 68.02 (кроме уплат налога и зачета переплат других налогов) и оборотов по регистру «НДС покупки».

В случае наличия расхождений можно начать более детальную сверку, например, отдельных корреспонденций счетов и отдельных видов ценностей в регистре (оборот в корреспонденции со счетом 76.АВ и оборот по виду ценностей «Авансы полученные»).

Ссылка на оригинал.

11.03.2015

Сегодня расскажу, как и обещала, о проверке правильности заполнения книги покупок, которую можно осуществить в ПП «1С: Бухгалтерия 8» с помощью обработки «Экспресс-проверка ведения учета». В прошлой заметке я рассказывала, как с помощью этой же обработки можно проверить правильность заполнения книги продаж. В тексте использованы материалы с интернет-версии ИТС (Информационно-технологическое Сопровождение) http://its.1c.ru[i].

Поддержка от 1200 руб. в месяц

На рис. 1 показаны проверки раздела «Ведение книги покупок по налогу на добавленную стоимость», которые можно выполнить с помощью обработки «Экспресс-проверка ведения учета».

рис. 1

Рассмотрим, какие задачи решает каждая проверка.

Полнота получения счетов-фактур по документам поступления

Методика учета входящего НДС в «1С:Бухгалтерии 8» предусматривает, что каждый документ поступления должен сопровождаться счетом-фактурой поставщика. Данная проверка контролирует отклонение от методики.

Наличие документа «Распределение НДС»

Если налогоплательщик осуществляет операции реализации, как облагаемые, так и не облагаемые НДС, или облагаемые НДС по разным ставкам, то в соответствии с п. 4 ст. 170 НК РФ необходимо вести раздельный учет входящего НДС, который невозможно отнести к определенному виду деятельности (например, НДС по общехозяйственным расходам). Суммы такого входящего НДС нужно отнести на определенные виды деятельности и сформировать соответствующие записи на счетах учета.

Для выполнения норм, предусмотренных п. 4 ст. 170 НК РФ, необходимо в учетной политике установить параметры для поддержки раздельного учета.

Проверка состоит в том, что если в налоговом периоде налогоплательщик (указавший в параметрах учетной политики поддержку раздельного учета) осуществлял операции реализации, то проверяется наличие проведенных документов «Распределение НДС».

Корректность распределения НДС

При ведении налогоплательщиком раздельного учета происходит распределение сумм входящего НДС. Налог по товарам, работам, услугам, который невозможно отнести к конкретному виду деятельности, распределяется на определенный вид деятельности согласно пропорции, определяемой в соответствии с п. 4 ст. 170 НК РФ.

Отчет проверяет правильность распределения. Сумма входящего НДС к распределению по поступившим ТМЦ (работам, услугам) за налоговый период (приход по регистру «Раздельный учет НДС»), должна быть равна сумме НДС, распределенного между видами деятельности (расход по регистру «Раздельный учет НДС»). Если это равенство не выдерживается и на конец налогового периода в регистре «Раздельный учет НДС» присутствует остаток («Главное меню» — «Все функции» — Отчеты: «Универсальный отчет» — регистр «Раздельный учет НДС»), то система сообщает об ошибке.

Наличие документа «Формирование записей книги покупок

Записи для книги покупок в «1С:Бухгалтерии 8» могут вводиться с помощью документа «Формирование записей книги покупок». Проверка контролирует наличие проведенных документов данного вида в соответствующем налоговом периоде.

Отсутствие отрицательных остатков сумм НДС, предъявленных поставщиками

Данная проверка имеет отношение к проверке учета входящего НДС в подсистеме НДС. Суммы НДС, предъявленные поставщиками, фиксируются в регистре «НДС предъявленный» со знаком «+» (вид движения «Приход»). В процессе отражения определенных событий в регистре фиксируются прочие движения со знаком «+» и «-».

Проверка заключается в анализе остатков по регистру НДС предъявленный, они не могут быть отрицательными, т.к. это будет означать, что сумма НДС, принятая к вычету из бюджета, больше суммы НДС, предъявленной поставщиком. При наличии отрицательных остатков сообщается об ошибке.

Соответствие остатка НДС по приобретенным ценностям по счету 19 БУ и в подсистеме учета НДС

Выполняется проверка остатка входящего НДС, предъявляемого поставщиками. В бухгалтерском учете при приобретении ТМЦ (работ и услуг) НДС отражается на счете 19 «НДС по приобретенным ценностям», а в подсистеме НДС он отражается в регистре «НДС предъявленный» (вид движения «Приход»).

В процессе принятия НДС к вычету одновременно делаются записи в бухгалтерском учете по кредиту счета 19 «НДС по приобретенным ценностям» и в подсистеме НДС в регистре «НДС предъявленный» (вид движения «Расход»).

Программа сопоставляет остаток налога по счету 19 «НДС по приобретенным ценностям» и по регистру НДС предъявленный. Если остатки отличаются, то будет выдана ошибка, которую необходимо устранить, иначе будет расхождение в учете НДС в бухгалтерском учете и в налоговом регистре «Книга покупок».

Наличие вычета НДС с авансов при зачете авансов полученных

При отгрузке товаров (работ, услуг) в части ранее полученных авансов налогоплательщик имеет право принять к зачету НДС, ранее исчисленный с авансов в соответствии с п. 8 ст. 171, п. 6 ст. 172 НК РФ.

При проверке выясняется, для всех ли зачтенных авансов от покупателей имеются бухгалтерские записи по дебету счета 68.02 «Налог на добавленную стоимость» в корреспонденции со счетом 76.АВ «НДС по авансам и предоплатам» по ранее исчисленным суммам налога с этих авансов.

Соответствие сумм НДС, взятых к вычету при зачете авансов, в БУ и в подсистеме учета НДС

Данная проверка имеет отношение к проверке суммы НДС, принимаемой к вычету, при зачете авансов покупателей. Сумма НДС к вычету отражается в бухгалтерском учете по дебету счета 68.02 «Налог на добавленную стоимость» и кредиту счета 76.АВ «НДС по авансам и предоплатам», а в подсистеме НДС регистрируется в регистре «НДС покупки».

В процессе проверки устанавливается соответствие сумм НДС, принятых к вычету в бухгалтерском учете, суммам НДС, отраженным в регистре НДС покупки в части зачтенных авансов.

Если равенство не выполняется, то тогда выдается ошибка, сигнализирующая о расхождении сумм НДС, учтенных в бухгалтерском учете и в налоговом регистре «Книга покупок».

Для выполнения проверок по ведению книги покупок необходимо нажать на кнопку <Выполнить проверку>.

Результаты приводятся в виде отчета, в котором сообщается о количестве выполненных проверок и обнаруженных ошибках (рис. 2).

рис. 2

Для получения подробной информации об ошибке необходимо кликнуть на плюс слева от названия проверки.

По каждой проверке указывается предмет контроля, результат проверки, возможные причины ошибки, рекомендации по исправлению ошибки и приводится детальный отчет об ошибках (рис. 3).

рис. 3

После использования обработки проверки нужно обязательно проанализировать каждое сообщение. Если действительно по какому-то из пунктов есть ошибки, то их необходимо исправить. После исправления всех ошибок нужно заново сформировать книгу покупок.

Александра Люфт. Специалист Линии Консультации.

[i] в тексте приведены материалы с сайта ИТС http://its.1c.ru/ , нормативные документы, указанные в тексте, также можно найти на данном ресурсе

Статья подготовлена по материалам вебинара Контур.Школы «НДС. Разбираем вопросы начинающих бухгалтеров».

Подробнее

Сначала разберемся с терминологией. Термин «завис» отсутствует в бухучете, но бухгалтеры часто используют его для обозначения остатка. И если на 19 счете завис НДС, это означает, что в дебете счета остался входной налог на добавленную стоимость.

Важно! Счет 19 «НДС по приобретенным ценностям» — это активный счет. На активном счете возможен только дебетовый остаток.

Кредитового остатка по счету 19 быть не должно. Если вы провели все операции, сформировали книги покупок и продаж, но в конце отчетного периода обнаружили кредитовый остаток, значит, в бухучете допустили ошибку. Проверьте все операции: возможно, лишний раз заявили к вычету НДС или не подтвердили его сопроводительными документами.

На 19 счете собирают НДС к уплате в бюджет. Входной налог принимается к учету в момент получения счета-фактуры от поставщика. Продавец передает счет-фактуру, заказчик регистрирует документ и делает проводку по дебету 19 счета, отражая налог на добавленную стоимость, предъявленный поставщиком.

Также по дебету 19 счета фиксируют:

- НДС, который уплачивается на таможне при ввозе товара;

- удержанный НДС, если компания выступает налоговым агентом;

- НДС по строительно-монтажным работам, которые организация выполняет собственными силами.

Контур.НДС+ проверяет ошибки в реквизитах, разногласия в суммах, контрольные соотношения и коды видов операций

Попробовать

При подготовке декларации по НДС нужно определить сумму налога к вычету (ст. 171 НК РФ). НДС к вычету отражают проводкой Дт 68.НДС Кт 19. В результате сальдо на 19 счете уменьшается. А если заявляют к вычету весь НДС, то остаток будет нулевым.

В таблице собрали типовые проводки по 19 счету. Они помогут понять содержание операций с НДС и разобраться, почему на 19 счете образуется остаток.

| Проводка | Содержание операции | Примечание |

|---|---|---|

|

Дт 19 Кт 60, 76 |

Отразили НДС, который поступил от поставщиков |

Проводки формируются после поступления счета-фактуры |

|

Дт 68 Кт 19 |

НДС предъявили к вычету |

Отражается налог на добавленную стоимость, предъявленный к вычету после поступления счета-фактуры от поставщика. После этой проводки 19 счет обнуляется |

|

Дт 10, 41 Кт 19 |

НДС включили в стоимость запасов |

Запись делают, когда нет возможности предъявить к вычету НДС по запасам. К примеру, если запасы начали использовать в деятельности, необлагаемой налогом на добавленную стоимость. В таком случае налог нужно включить в стоимость запасов |

|

Дт 01 Кт 19 Проводка зависит от того, как компания ведет учет и в какой момент включает НДС в стоимость ОС |

НДС включили в стоимость основных средств |

Организация приобрела основное средство. Бухгалтер сделал проводку Дт 19 КТ 60 по счету-фактуре. Если всё ОС или его часть не будет использоваться в деятельности, облагаемой НДС, то при вводе средства в эксплуатацию после проводки Дт 19 Кт 60 проводка Дт 01 Кт 19. Эта запись означает, что НДС включается в стоимость ОС |

| Дт 91 Кт 19 |

Отразили НДС после истечения срока его возмещения. Срок возмещения — три года с даты приема к учету имущества. Отразили НДС, но по операции отсутствует счет-фактура |

При покупке сделали проводку Дт 19 Кт 60. Бухгалтер еще не получил счет-фактуру, но уверен, что ее передадут. Из-за отсутствия документального подтверждения НДС нельзя отнести в расходы. Читайте далее, что делать, если отсутствуют подтверждающие документы |

| Дт 19 Кт 68 |

Отразили начисленный НДС, который надо заплатить на таможне |

НДС платят таможенным органам. Если товары импортируются из стран ЕАЭС, то бухгалтерская запись формируется на дату принятия товара к учету. Если же импорт ведется не из ЕАЭС, то запись делают на дату регистрации декларации на товары |

| Дт 68 Кт 51 |

Перечислили НДС в бюджет Оплатили НДС на таможне |

Бухгалтерскую запись формируют на дату перечисления НДС |

Итак, вы сформировали книгу покупок, книгу продаж, но по итогам налогового периода выявили остаток по 19 счету — на конец периода завис НДС. Вы перепроверили все операции и по их содержанию увидели, что НДС должен быть закрыт. Но остаток все же есть, и это может свидетельствовать не только об ошибках, но и об особенностях в бухгалтерском учете. Разберемся, почему так происходит.

Нюансы бухгалтерского учета

Возможно, ошибок в бухучете нет, но вы не учли некоторые нюансы. К примеру, есть особый порядок применения вычетов:

- Операции облагаются по нулевой ставке. Но применение нулевой ставки нужно сначала обосновать в налоговой. И пока инспекция не разрешила применять нулевую ставку, на 19 счете может образоваться остаток, который потом уменьшится.

- Производство товаров, работ, услуг с длительным циклом. Например, компания своими силами проводит строительно-монтажные работы длительного цикла. На 19 счете отражен НДС, но строительство еще не закончилось, поэтому налог нельзя предъявить к вычету.

Отсутствие подтверждающих документов

Стороны заключили договор на поставку товаров, работ или услуг. И хотя реализация была с НДС, поставщик не предоставил счет-фактуру на конец отчетного периода. В результате на 19 счете образовался остаток. Когда поставщик передаст заказчику счет-фактуру, бухгалтер сможет предъявить налог к вычету и убрать остаток по входному НДС.

Может быть и такое, что в итоге счет-фактура так и не появится или, к примеру, бухгалтер уволился, а его преемник вообще не знает про этот счет-фактуру. Новый бухгалтер увидит остаток на 19 счете, но не поймет, откуда появилось сальдо и что с ним делать. В таком случае нужно сначала провести инвентаризацию документов, по которым сформировался этот остаток, и посмотреть, откуда взялось сальдо. И если документ-основание так и не нашли или же истек трехлетний срок для возмещения налога, НДС нельзя заявить к вычету. Когда просроченный счет-фактура найдется, можно будет списать НДС в расходы проводкой Дт 91 Кт 19.

Ошибки в счете-фактуре

Покупатель получил от продавца счет-фактуру и отразил НДС по дебету 19 счета в корреспонденции с 60 или 76 счетом. Проводка Дт 19 Кт 60, 76.

Позже в счете-фактуре обнаружили существенную ошибку. Покупатель обращается к контрагенту с просьбой заменить или скорректировать счет-фактуру.

До внесения исправлений предъявить НДС к вычету по этому документу нельзя. В результате на 19 счете образуется остаток.

Технические ошибки

Повторное проведение одного и того же счета-фактуры и другие технические ошибки тоже приводят к появлению остатков на 19 счете. К примеру, в организации работает несколько бухгалтеров. Один специалист уже обработал входящий счет-фактуру и ввел операцию, а затем заболел. Его заместитель по незнанию снова провел тот же документ, потому что он лежал сверху в стопке документов. В итоге счет-фактура задвоился.

Дубль выявляют при закрытии отчетного периода. Результатом двойной операции может быть задвоение вычета (это ошибка) или остаток на 19 счете.

Важно! Если на 19 счете образовался остаток, проведите инвентаризацию этой суммы. Так будет проще понять причину образования остатка и, если возможно, внести необходимые исправления.

Окончание срока давности по вычету

Остаток может висеть на 19 счете до трех лет, так как вычет по НДС можно заявить в течение трех лет с момента получения счета-фактуры (п. 1.1 ст. 172 НК РФ). Если бухгалтер не предъявил вычет в срок, то право на вычет будет утеряно. В таком случае на счете будет висеть остаток.

Остаток можно списать после ежегодной инвентаризации, составив акт и отразив в нем сумму оставшегося НДС. По итогам инвентаризации и на основании акта остаток по дебету 19 счета можно списать в дебет 91 счета — на субсчет «Расходы, не учитываемые при налогообложении». Такие затраты не будут отражаться в налоговом учете.

Решение бухгалтера

Иногда бухгалтер целенаправленно оставляет по дебету 19 счета остаток налога на добавленную стоимость.

Например, компания закупила большое количество оборудования, товаров, запасов, но в отчетном периоде у нее было не так много реализации. В итоге при заполнении книги покупок и книги продаж получилась существенная сумма НДС к возмещению из бюджета. Возмещать налог абсолютно законно, но налоговая особо внимательно относится к таким налогоплательщикам, запрашивает пояснения и документы, проводит встречные проверки.

Бухгалтер не хочет с этим связываться и, зная, что вычет можно получить в течение трех лет, он распределяет счета-фактуры на этот период. Это не нарушение. 19 счет

не всегда бывает с нулевым остатком, на нем может образоваться сальдо. Главное, чтобы остаток был дебетовым, а не кредитовым

Если у вас есть другие вопросы по налогу на добавленную стоимость, посмотрите вебинар Контур.Школы «НДС.Разбираем вопросы начинающих бухгалтеров».

Вы узнаете о требованиях действующего законодательства по НДС, о товарах, которые подлежат прослеживаемости, и других важных нюансах.

Смотреть вебинар →

Исправление может быть выполнено следующими способами:

- Созданием оприходования товаров

- Созданием поступления от поставщика

- Передачей товаров от другой организации (для текущей организации создается поступление, для второй — реализация).

На закладке Остатки нужно заполнить следующие поля:

- Период – период, за который будут проверены отрицательные остатки.

- Организация – отрицательные остатки будут получены только для выбранной организации.

- Склад – отрицательные остатки будут получены только для выбранного склада.

- Счет учета – счет учета, на котором будут проверены отрицательные остатки. На счете учета должно быть как минимум 2 субконто: номенклатура и склад.

- Способ получения цены – цена будет использоваться для подстановки в документы. Возможно 2 варианта: по типу цен или из последнего поступления. Если выбран вариант по типу цен, то дополнительно нужно указать тип цен, по которому будет получена цена. Цена будет получена на начало выбранного периода. Если выбран вариант из последнего поступления, то цена будет получена из последнего поступления до начальной даты выбранного периода (с отбором по организации, складу и счету учета).

- Тип цен – см. выше.

- Способ исправления – возможно 2 варианта: на конец периода или на конец каждого дня.

Вариант на конец периода – в этом случае будут проверены отрицательные остатки на конец выбранного периода. Например, по одной номенклатуре были следующие движения:

| Дата | Приход/Расход | Остаток |

|---|---|---|

| 01.09.2022 | +5 | 5 |

| 05.09.2022 | -7 | -2 |

| 10.09.2022 | -1 | -3 |

| 15.09.2022 | +2 | -1 |

При анализе остатков за сентябрь 2022 года, будет получен отрицательный остаток на конец месяца = -1.

Вариант на конец каждого дня — на том же самом примере будет получен отрицательный остаток = -3. Именно такое количество нужно оприходовать на начало периода, чтобы на конец каждого дня не было отрицательного остатка.

Для заполнения остатков нужно нажать на кнопку «Заполнить». Таблица будет заполнена отрицательными остатками. При необходимости ее можно отредактировать вручную.

Создание документов корректировки отрицательных остатков

Создание документов выполняется на одноименной закладке.

Если выбран тип документа «Оприходование», то на начало выбранного периода будет создано оприходование товаров со всей номенклатурой, по которой были найдены отрицательные остатки.

Если выбран тип документа «Поступление», то дополнительно нужно указать контрагента и договор для подстановки в документ поступления. Для исправления отрицательных остатков будет создано поступление от указанного поставщика.

Если заполнить номер и дату счет-фактуры, то сразу будет зарегистрирована полученная счет-фактура.

Интеркампани в 1С:Бухгалтерия 3.0

Интеркампани – это межфирменные передачи товаров в рамках группы организаций. В этом случае для одной организации создается реализация, а для другой поступление.

Для этого нужно установить галку «Создать реализацию», а также указать организацию, контрагента и договор, которые будут подставлены в документ реализации.

Если установить галку Создать счет-фактуру, то для реализации будет создана счет-фактура выданная. Также будет зарегистрирована аналогичная входящая счет-фактура для поступления. В этом случае поля с номером и датой счет-фактуры не имеют смысла, так как они будут взяты из выданной счет-фактуры.

Для создания документов нужно нажать на кнопку «Создать документы». В нижней части будет список созданных документов. Двойным кликом можно открыть выбранный документ.

Если была установлена галка Провести документы, то при создании документов будет выполнена попытка проведения.

Наткнулся на полезнейшую статью про НДС. Благодаря ей можно восстановить правильность учета НДС в программе подравняв остатки по регистрам с остатками по счетам.

Проверяем начисленный НДС

Данные о суммах НДС, подлежащих начислению к уплате в бюджет, но не попавших в книгу продаж, отражаются в регистре «НДС начисленный». После отражения в книге продаж (формирования записей книги продаж) соответствующие суммы списываются из остатков этого регистра.

Таким образом, контроль начисленных сумм НДС можно провести, например, следующим образом.

1. Проверить, нет ли остатков в регистре «НДС начисленный» после формирования записей книги продаж. Если они есть — значит, эти суммы, вероятно, не попали в книгу продаж (а соответственно, и в налоговую декларацию, если вы пользовались ее автоматическим заполнением). Такие суммы могут относиться только к операциям реализации, осуществленным до 01.01.2006, при условии, что налоговая база НДС до 01.01.2006 определялась «по оплате».

Проверку можно сделать с помощью отчета «Остатки и обороты» (меню «Отчеты — универсальные»), выбрав регистр «НДС начисленный» и нужный период (а также указав в настройках нужную организацию), и проверив графу «Конечный остаток».

2. Сравнить данные о суммах НДС, включенных в книгу продаж. Эти суммы лучше смотреть не непосредственно в отчете «Книга продаж», где можно увидеть только итог, а в отчете «Список/кросс-таблица» по регистру «НДС продажи» — при настройке отчета есть возможность отдельно выбрать НДС по реализации, отдельно — с авансов полученных, отдельно — начисленный при исполнении обязанностей налогового агента и т. п.

Для этого в настройке нужно установить отбор по соответствующему виду ценностей и/или событию с суммами НДС, начисленными по данным регистра «НДС начисленный», а также отраженными по кредиту счета 68.02 (за исключением оборотов по зачету переплат других налогов), в том числе по отдельным корреспонденциям счетов (например, в корреспонденции со счетом 76.АВ — НДС с авансов).

3. Сверить остаток по счету 76.Н «Расчеты по НДС, отложенному для уплаты в бюджет» с остатками в регистре «НДС начисленный» (поскольку учетная политика до 01.01.2006 «по оплате» — единственная причина, по которой могут быть остатки как по указанному счету, так и по регистру).

Проверяем НДС, предъявляемый к вычету

НДС, предъявляемый к вычету (а также НДС, который может быть предъявлен к вычету в дальнейшем) проверять сложнее, так как глава 21 НК РФ содержит больше особенностей вычета, а конфигурация — соответственно, большее число регистров.

Тем не менее, и здесь основными помощниками будут отчеты «Список/кросс-таблица» и «Остатки и обороты».

Проверку можно осуществить, в частности, по следующим критериям.

1. Проверить соответствие остатков на счете 19 «НДС по приобретенным ценностям» и остатков по регистрам «НДС предъявленный» и «НДС предъявленный, реализация 0%» (данные последнего регистра сопоставляются с данными субсчета 19.07 «НДС по товарам, реализованным по ставке 0 % (экспорт)»). Эти остатки должны совпадать, если учет НДС ведется в системе полностью и правильно.

В случае наличия расхождений общей суммы можно начать выверку по отдельным видам приобретенных ценностей (субсчета счета 19 и виды ценностей в регистре соответственно), контрагентам и документам поступления ценностей.

При нахождении конкретной суммы расхождения далее следует разбираться с причинами расхождения, используя расшифровки отчетов.

2. Проверить соответствие остатков на счете учета НДС с авансов 76.АВ и остатков регистра «НДС с авансов» (отчет «Остатки и обороты»). Эти данные должны полностью совпадать.

В случае несовпадения следует сопоставить обороты (дебетовый оборот счета 76.АВ сравнивается с оборотом по приходу в регистре, кредитовый оборот счета — с оборотом по расходу в регистре), при необходимости — с нужным отбором (по контрагенту и т.п.), что достигается настройкой отчетов.

3. Проверить соответствие оборотов по вычету НДС по приобретенным ценностям: оборот по дебету счета 68 в корреспонденции со счетом 19 должен совпадать с записями регистра «НДС покупки» за соответствующий период.

4. Проверить соответствие кредитовых оборотов счета 19 (за исключением оборотов между субсчетами счета 19) и оборотов по расходу в регистре «НДС предъявленный» (отчет «Остатки и обороты»).