Добавить в «Нужное»

По итогам года налоговые агенты по НДФЛ должны отчитаться перед ИФНС о суммах выплаченных физлицам доходов, а также о суммах исчисленного, удержанного (неудержанного) и перечисленного в бюджет налога (п. 5 ст. 226, п. 2 ст. 230 НК РФ). С этой целью в инспекцию сдаются справки 2-НДФЛ (утв. Приказом ФНС России от 30.10.2015 N ММВ-7-11/485@) на каждого «физика», получившего в отчетном году доход от налогового агента. И иногда агенты при заполнении этих справок допускают ошибки.

Как исправить ошибку в 2-НДФЛ

Исправление ошибок в справках 2-НДФЛ зависит от того, на каком этапе они обнаружены: инспекторами на стадии представления 2-НДФЛ в ИФНС или уже после того, как налоговики приняли ваши справки.

Ошибка в 2-НДФЛ обнаружена при представлении в ИФНС

В этом случае инспекторы просто не примут вашу справку 2-НДФЛ с ошибками, соответственно, она будет считаться непредставленной. Поэтому вам нужно будет подготовить новую справку 2-НДФЛ, устранив в ней прежние ошибки. Эту справку надо заново подать в свою налоговую инспекцию.

Ошибка в 2-НДФЛ обнаружена после того, как справка принята ИФНС

В данной ситуации вам нужно сдать в налоговую инспекцию корректирующую справку 2-НДФЛ.

О том, что указать в корректирующей справке, читайте отдельный материал.

Ошибку в 2-НДФЛ лучше успеть исправить до того, как ее обнаружат налоговики

Если ваша справка 2-НДФЛ уже принята налоговиками, но впоследствии вы обнаружили в ней ошибку, то поспешите ее исправить и сдать откорректированную справку. Ведь только самостоятельное исправление ошибки (до того, как ее выявят инспекторы) спасает от наказания (п. 2 ст. 126.1 НК РФ). В противном случае вас оштрафуют на 500 руб. за каждую справку 2-НДФЛ с ошибками (п. 1 ст. 126.1 НК РФ).

Форум для бухгалтера:

Корректировка справки 2-НДФЛ для ИФНС — это предоставление корректирующих сведений о доходах сотрудников в налоговую. Если ошибки не исправить, то компанию оштрафуют по 500 рублей за каждую справку с ошибкой.

Работодатели, которые в 2020 году выплачивали доходы своим сотрудникам и иным физлицам, до 01.03.2021 уже сдали в налоговые органы сведения о доходах физлиц. Но как сделать корректировку 2-НДФЛ, если допущены ошибки в форме? Разберемся в ситуации подробно.

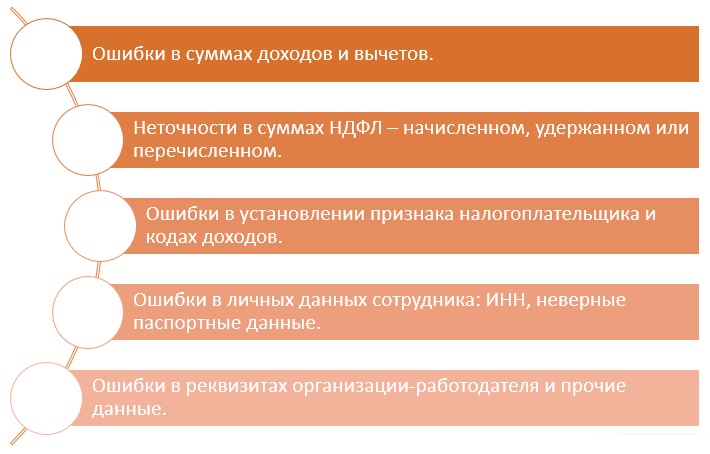

Исправительная отчетность для ИФНС обязательно подается в случаях выявления ошибки в уже предоставленных сведениях. Налоговый орган относит к ошибкам неправильно указанные:

- сумму дохода;

- сумму вычетов;

- начисленный, удержанный и(или) перечисленный налог (руб.);

- признак налогоплательщика;

- личные данные физических лиц и их паспортные данные, ИНН;

- коды доходов;

- реквизиты налогового агента — работодателя;

- иные сведения.

Камеральная проверка справок не проводится. Но если обнаружена ошибка в 2-НДФЛ после сдачи отчетности, налоговый орган письменно уведомляет предприятие о необходимости внести изменения в отчет.

Если вы получили уведомление о неточностях в сданных формах и не исправили недочеты, то за каждую справку, в которой содержится ошибка, налоговики наложат штраф за некорректные сведения. Если же ошибки исправлены вовремя, то штрафные санкции не применяются.

Работаем по новым формам

С 2020 года отчетность о доходах сдают по новым формам. Бланки теперь заполняются в двух вариантах: первый подойдет только для ФНС России, а второй подготовьте по запросу сотрудника.

Бланки отчетов существенно отличаются друг от друга. Важно не перепутать форматы. Если отправить в инспекцию устаревший или неверный формат, то налоговики попросту не примут отчет. К налогоплательщику-нарушителю будут применены штрафные санкции. Отнеситесь с вниманием к тому, как сдать корректирующий 2-НДФЛ за 2020 год в соответствии с требованиями ФНС.

В итоговую справку вносим информацию о доходах работников, начисленных за отчетный год. Если организации требуется подать корректировочную отчетность за более ранние сроки, то заполняйте бланки, соответствующие отчетным периодам. Налоговая инспекция разъясняет, как сдать уточненку по 2-НДФЛ за 2019 год по одному сотруднику — заполнить бланк, утвержденный приказом ФНС №ММВ-7-11/566@ от 02.10.2018.

Особенности заполнения

Во избежание штрафа проверьте уже сданные формы отчетов по подоходному налогу и в случае обнаружения в них неточностей сдайте исправленную отчетность. Даже если неточность допущена в одной справке, придется исправлять. Иначе работодателю грозит штраф в размере 500 рублей.

Учтите особенности, как сдать корректировку по 2-НДФЛ за 2020 год по одному сотруднику: если личные данные сотрудников, например, фамилия или номер и серия паспорта, изменились после подачи сведений, сдавать уточнения не требуется (Письмо ФНС №ГД-4-11/5667@ от 27.03.2018). Кроме того, сотруднику рекомендовано выдавать отчет о доходах и подоходном налоге с уже новыми реквизитами паспорта, и это не нарушение, несмотря на то что в налоговый орган вы отчитались по старым сведениям (Письмо ФНС №ГД-4-11/5667@ от 27.03.2018).

Уточненная отчетность о доходах сотрудника подается по форме, которая действовала в том периоде, за который обнаружена ошибка. Специалисты ФНС неоднократно объясняли, что означает номер корректировки 99 в 2-НДФЛ — это документ, который аннулируется по конкретному физлицу. То есть корректировка 99 в справке 2-НДФЛ не уточняет, а полностью отменяет данные по физлицу в случае ошибочного заполнения документа на лицо, которое не получало в отчетном году доходов. В таком случае в аннулирующей справке сведения в разделах 1 и 2 повторяются из уже сданной, а разделы 3, 4 и 5 не заполняются.

Порядок заполнения и форма по доходам, полученным в 2020 году физлицами, утверждены Приказом ФНС №ММВ-7-11/566@ от 02.10.2018.

Как подготовить корректировку

Сделать корректировку — это заполнить сведения на физлицо заново, но с правильной информацией и реквизитами. Алгоритм, как пересдать 2-НДФЛ по сотруднику в 2021 году в пять шагов:

- В поле № — номер сданной справки, в которой содержатся неточности.

- В поле «от__.___.__» — дату оформления уточняющих сведений.

- В поле «Номер корректировки» — цифру, начиная с 01. Например, 03 означает, что по данному сотруднику вы подаете третью исправленную форму.

- Показатели (сведения), в которых допущена ошибка в ранее предоставленных формах, теперь следует указать корректно.

- Показатели (сведения), которые в ранее предоставленных справках не содержали ошибок, продублируйте.

Образец, как подать корректировку 2-НДФЛ по 1 сотруднику (или нескольким работникам) за 2020 год:

Как проверить сведения отчетности

Прежде чем отправить исправленные сведения в налоговую инспекцию, необходимо проверить информацию. Как правильно сверять отчет, с чем сравнивать информацию — учитывайте важные рекомендации:

- Сведения о доходах и удержаниях должны совпадать с данными бухгалтерского учета организации. Сверьте информацию в справке о подоходном налоге с личной карточкой работника. Также проконтролируйте показатели расчетно-платежных ведомостей, учетных журналов по заработной плате. Информация должна совпадать с помесячными бухгалтерскими данными.

- Если помимо заработной платы и вознаграждений за труд работникам начисляются иные виды доходов, то необходимо включить информацию в корректировку 2-НДФЛ. Пример: организация выплачивает подчиненным дивиденды, распределяет прибыль либо оплачивает оздоровительные путевки. Такие доходы включите в справку 2-НДФЛ по соответствующему коду дохода.

- По разным категориям поступлений применяются разные ставки налогообложения. По каждой ставке придется составить отдельное приложение (п.1.19 Порядка).

- Аналогичные правила действуют для поля признак корректировки в справке 2-НДФЛ. Если налог удержан работодателем вовремя, то указывается признак «1». Если подоходный налог удержать невозможно, то в справке 2-НДФЛ указывают признак «2».

- Сроки сдачи отчетности по разным признакам налогоплательщика уравняли. Отчитайтесь до 1 марта года, следующего за отчетным. Если день сдачи выпал на выходной, то подайте форму в первый рабочий день.

Вычеты и льготы по НДФЛ подтверждают документально. Заявления, справки с места учебы, свидетельства о рождении и другие бумаги необходимо ежегодно собирать с подчиненных. На основании полученных справок корректировать предоставляемые льготы и вычеты.

Как в «Налогоплательщике» сделать корректировку 2-НДФЛ

Описанный алгоритм действий при внесении уточняющей информации одинаков как для предоставления исправлений на бумаге, так и с помощью любых программных продуктов. Это 1С, онлайн-сервисы, бесплатное ПО ФНС «Налогоплательщик ЮЛ». Современная корректировка 2-НДФЛ за 2020 год по нескольким сотрудникам представляется любым способом, на выбор налогоплательщика.

Специализированные сервисы предлагают подробные инструкции, как исправить ошибку в 2-НДФЛ за 2020, советы по заполнению отчетных и корректировочных форм. Внимательно изучите рекомендации по использованию сервисов.

Штрафы за ошибки в 2-НДФЛ

Если налоговики выявят в отчетности ошибки, то налогоплательщика ждут административные взыскания. Суммы штрафных санкций невелики. Но если в компании большая численность сотрудников, а ошибок допущено много, суммы штрафа увеличиваются в разы.

Так, например, за предоставление недостоверных сведений придется заплатить 500 рублей за каждый неверно составленный документ. Такие положения содержатся в п. 1 ст. 126 НК РФ.

Если же отчетность предоставлена в ФНС с опозданием, то придется заплатить по 200 рублей за каждый просроченный отчет (п. 1 ст. 126 НК РФ).

- Опубликовано 02.03.2021 07:01

- Автор: Administrator

- Просмотров: 12374

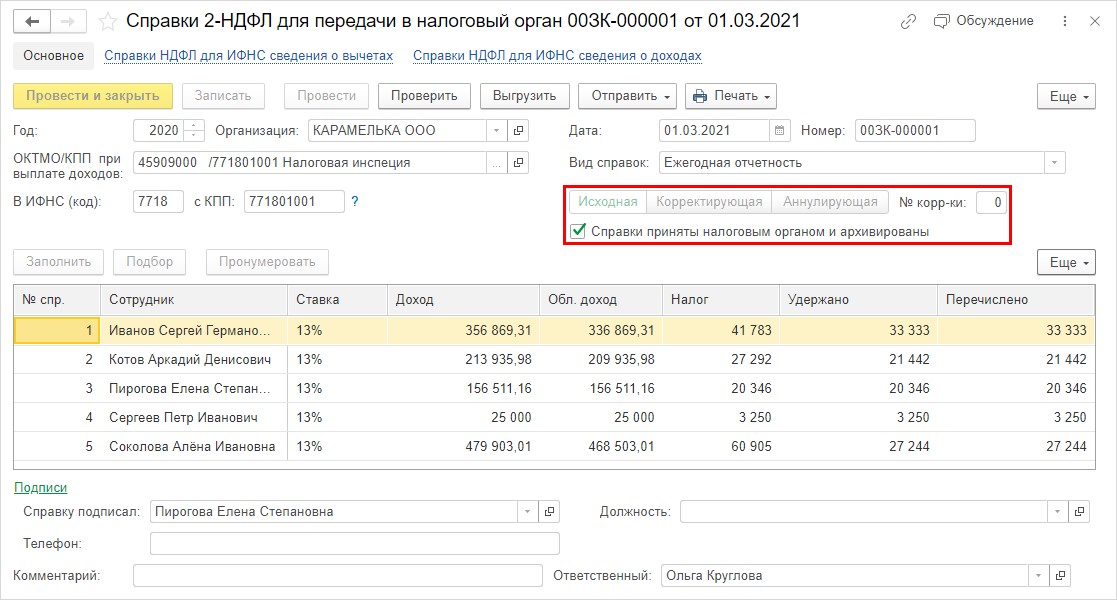

Что ж, коллеги, на этой теме мы завершаем наш цикл статей по отчету 2-НДФЛ. Несмотря на то, что с 2021 года данный отчет упраздняется, мы всё равно продолжим его сдавать в составе обновленного отчета 6-НДФЛ. Более того, нередко бывают случаи, когда уже сдав отчет и получив положительный протокол, бухгалтер находит ошибку, что влечет за собой корректировку по сотрудникам. Поэтому мы решили подготовить для вас мини-инструкцию о том, что необходимо делать, если вдруг вы попадете в такую ситуацию. Рассмотрим тему на примере программы 1С: Зарплата и управление персоналом, редакции 3.1, однако алгоритм действий справедлив и для программы 1С: Бухгалтерия предприятия ред. 3.0.

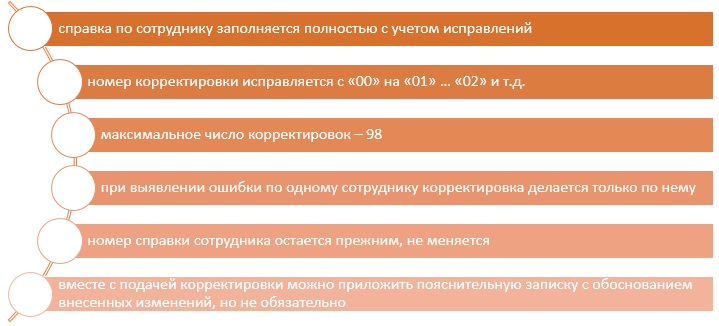

При составлении корректировки следуют основным правилам:

Номер справки по проблемному сотруднику в корректировочном отчете должен совпадать из первичного отчета.

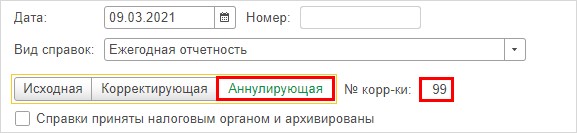

При полном аннулировании справки 2-НДФЛ, в поле номер корректировки устанавливается значение «99».

Корректировочная – исправительная отчетность подается в случае обнаружения ошибок в ранее предоставленных сведениях.

На слайде ниже представлены типичные ошибки в форме 2-НДФЛ:

Запомните самое главное: корректировочная декларация 2-НДФЛ подается только по тому сотруднику, по которому возникли проблемы в первичном отчете.

Далее мы приведем алгоритм ваших действий в зависимости от статуса сданного отчета.

Ситуация № 1: статус первичного отчета 2-НДФЛ «Сдан»,

получен положительный протокол,

однако бухгалтер нашла ошибку и теперь требуется корректировка

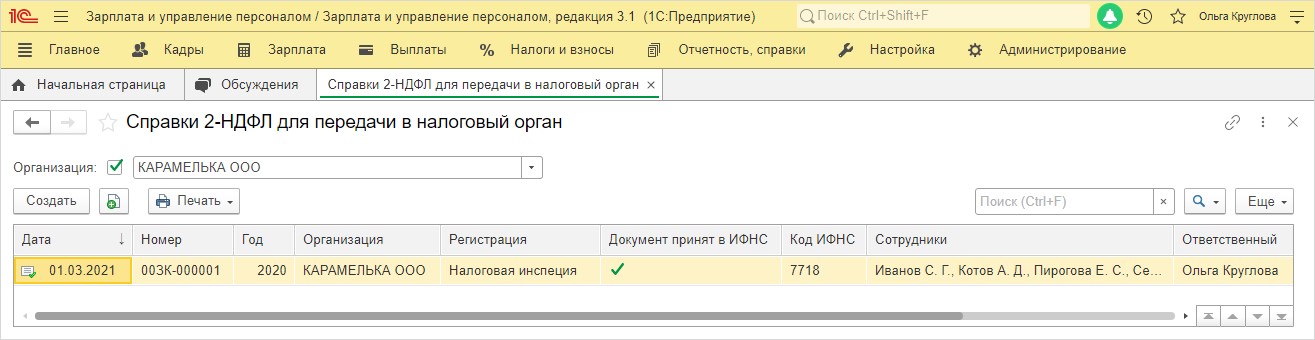

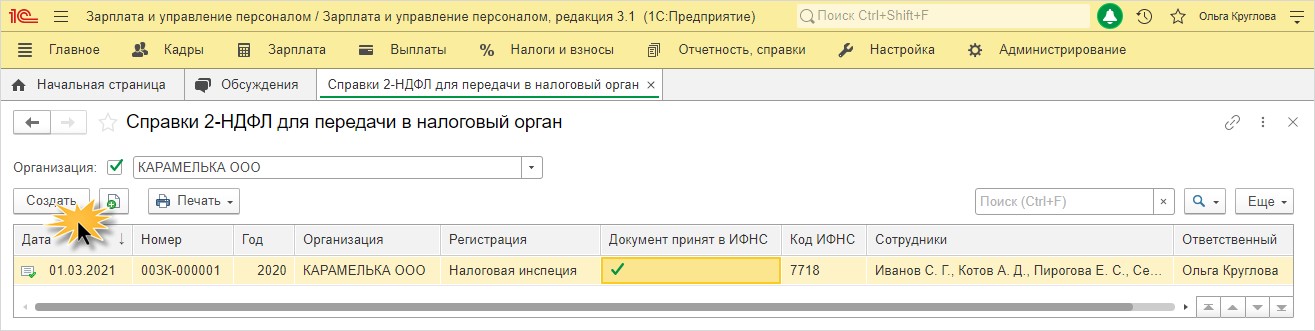

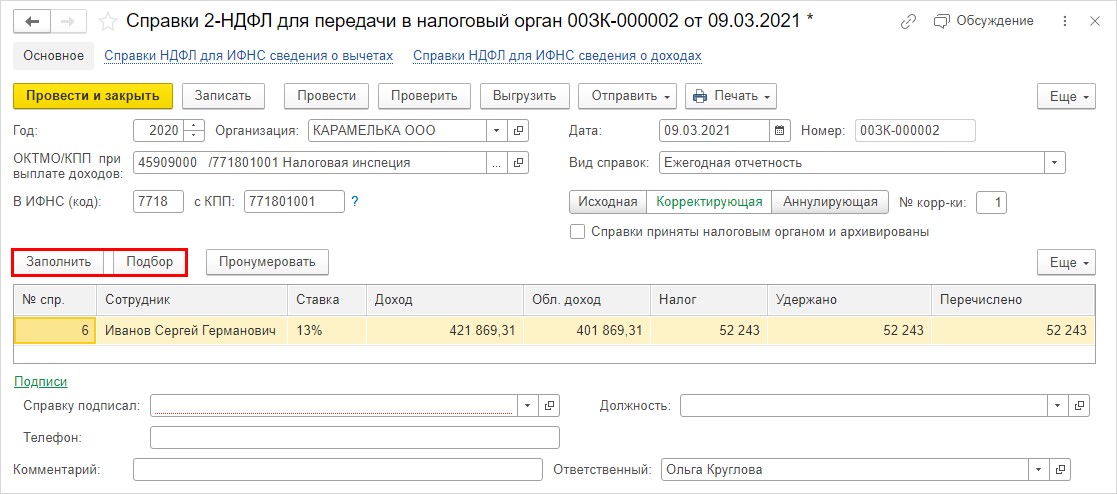

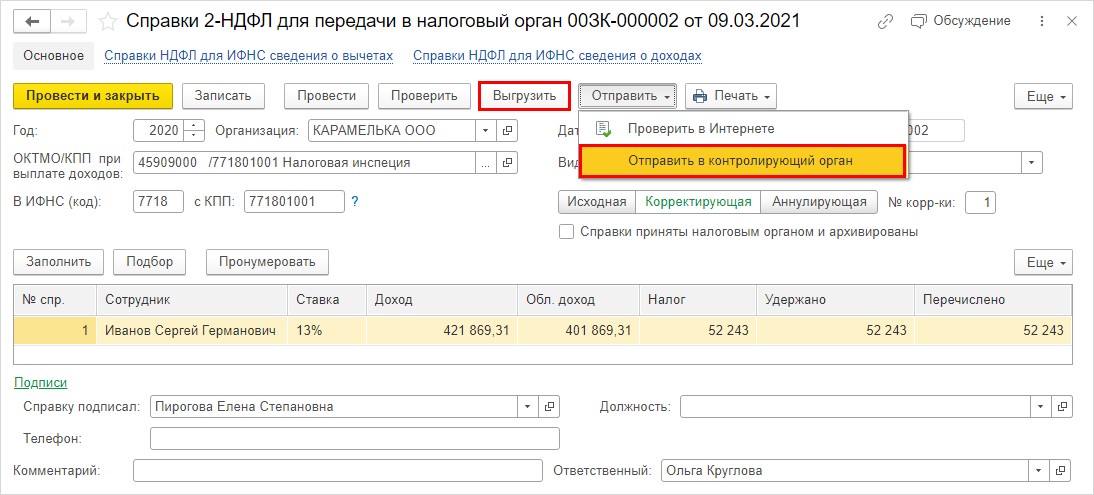

Рассмотрим условный пример: в ООО «Карамелька» бухгалтер передала справки 2-НДФЛ за 2020 год в ИФНС, но в последствии возникла необходимость сделать корректировку по одному сотруднику – Иванову С.Г. В 1С: ЗУП ред. 3.1 стоит отметка о том, что документ принят в ИФНС.

Если установлена галочка в поле «Справки приняты налоговым органом и архивированы», то документ закрыт для редактирования и исправления.

Сразу напомним основное правило отправки любых корректировочных отчетов в 1С: не нужно пытаться откорректировать данные в уже сданном первичном отчете, а уж тем более его снова отправлять!

Любая корректировка – это ВСЕГДА новый отчет в базе 1С!

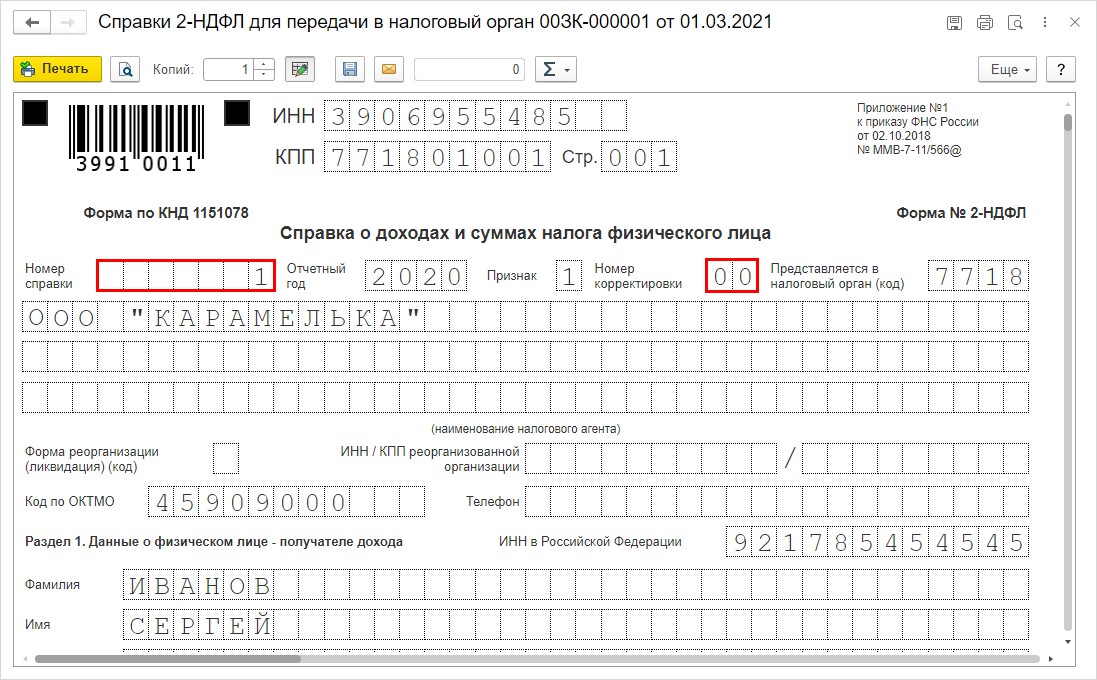

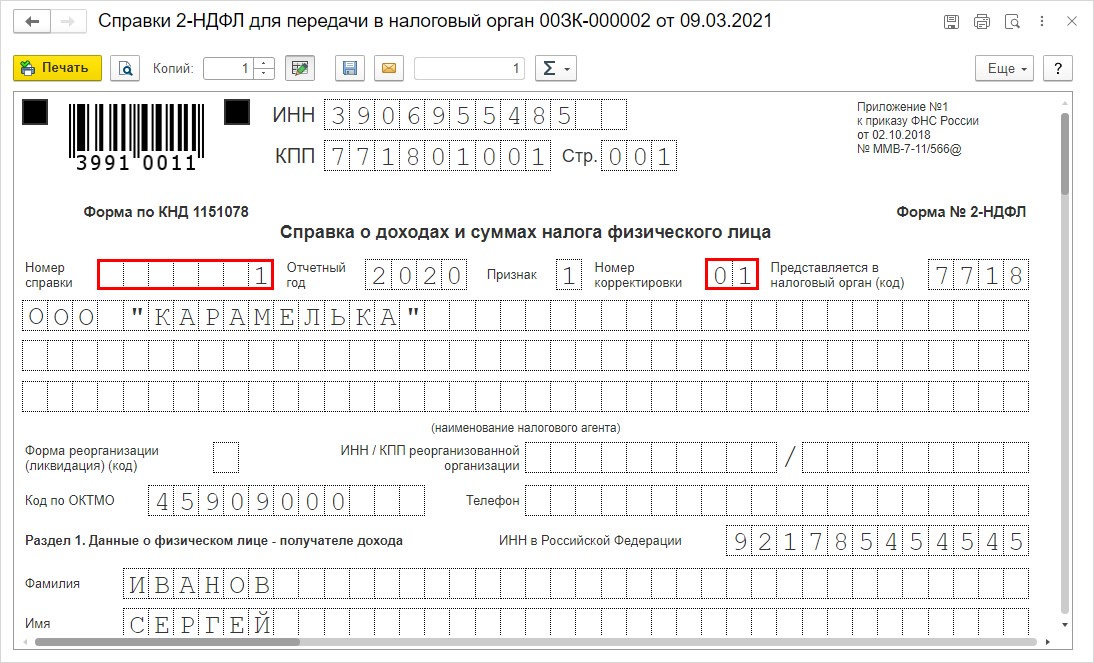

При формировании первичной справки в ИФНС в поле номер корректировки устанавливается значение – «00». Посмотрите номер справки сотрудника, по которому требуется создать корректировку.

Рассмотрим пошагово создание корректирующей справки «2-НДФЛ».

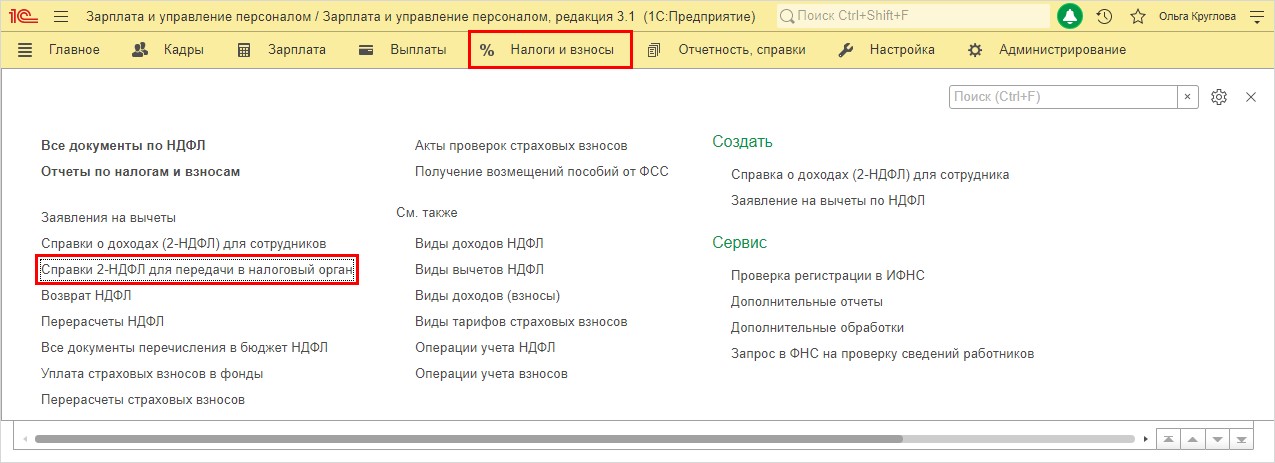

Шаг 1. Перейдите в журнал «Справки 2-НДФЛ для передачи в налоговой орган» — раздела «Налоги и взносы».

Шаг 2. Нажмите кнопку «Создать».

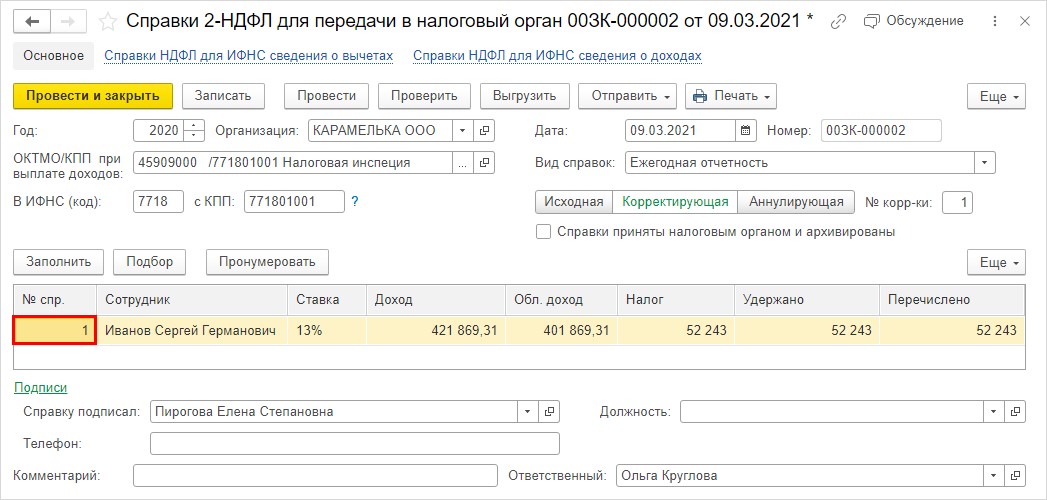

Шаг 3. Выберите тип справки «Корректирующая». Номер корректировки устанавливается автоматически от 1 до 98.

При выборе варианта «Аннулирующая» — номер корректировки автоматически устанавливается 99. Это корректное поведение программы!

Корректирующие справки заполняются автоматически по лицам, по которым данные переданы, а в программу внесены изменения.

Если обнаружена ошибка, для которой автоматическое заполнение не предусмотрено, например, указан не верный адрес, паспортные данные или другие персональные данные, то воспользуйтесь кнопкой «Подбор».

После выбора типа передаваемых сведений – «Корректирующая» с помощью кнопки «Подбор» укажите сотрудника, по которому вносятся изменения.

Автоматически программа выставит следующий номер справки.

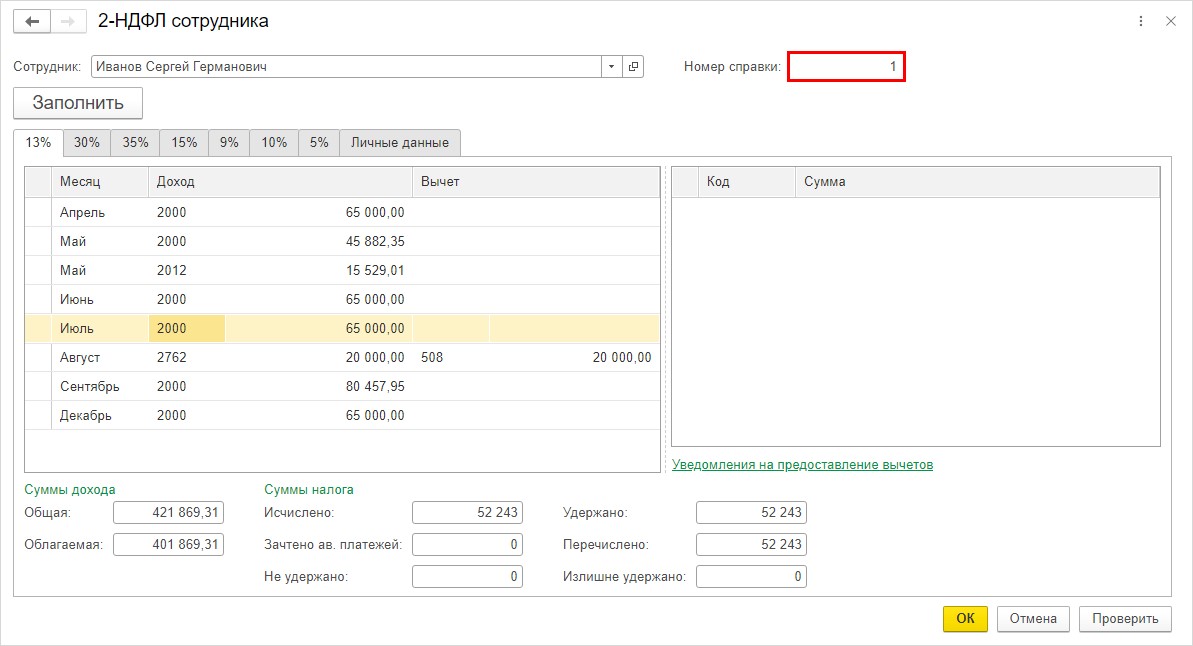

Шаг 4. Но так как нам нужно, чтобы номер справки был первоначально поданный, щелкните на строку сотрудника и, в открывшейся форме справки, измените ее номер.

Номер справки изменен в корректируемом отчете.

Напомним, что номер 1 справки у Иванова – это не порядковый номер столбца, а номер справки, присвоенный ему программой.

Если допустим нам было бы необходимо поправить данные, например, по сотруднице Пироговой, то в корректирующем отчете нужно поставить номер справки 3, т.к. в первичном отчете программа ей присвоила этот номер 3.

Шаг 5. Нажмите кнопку «Печать» — «Справка о доходах (2-НДФЛ)».

В печатной форме справки 2-НДФЛ видно, номер справки – сохранен прежний, и установлен номер корректировки – 01.

Шаг 6. Проведите документ, выполните проверку и отправьте в контролирующий орган по кнопке «Отправить» или «Выгрузить», либо отправить с помощью сторонней программы (СБИС, Контур и т.д.).

Ситуация № 2: статус первичного отчета 2-НДФЛ «Сдан частично»

В этом случае внимательно читайте протокол и приложения к нему.

Зачастую в протоколе указаны какие номера справок приняты налоговым органом, а в приложении к протоколу указаны сотрудники и причины, по которым они были отклонены контроллерами.

В этом случае необходимо исправить ошибки в базе 1С, создать корректирующий отчет № 1, заполнить откорректированными сотрудниками, ИСПРАВИТЬ НОМЕРА ИХ СПРАВОК на номера из первичного отчета и отправить снова.

Если опять кто-то из сотрудников не прошел контроль ИФНС, то снова исправляем ошибки в 1С, создаем корректирующий отчет № 2, заполняем откорректированными сотрудниками, ИСПРАВЛЯЕМ НОМЕРА ИХ СПРАВОК на номера из первичного отчета и отправляем снова.

Ситуация № 3: статус первичного отчета 2-НДФЛ «Не сдано»

В таком случае устраняем все ошибки, описанные в протоколе, создаем НОВЫЙ ПЕРВИЧНЫЙ отчет. Тут не следует подавать корректирующую отчетность, поскольку первичный отчет вообще не был принят.

Заполняем новую справку под тем же номером, указав в поле «Номер корректировки» цифру «00» и новую дату.

Если вы не успеете в срок сдать новый отчет, вам грозит штраф по статье 126 НК РФ (200 руб. за каждый документ).

Коллеги, искренне желаем, чтобы такие ситуации у вас происходили как можно меньше!

Авторы статьи: Ольга Круглова

Ирина Плотникова

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

Ошибки и промахи возможны при заполнении любой отчетной формы. Не является исключением и Справка по форме 2-НДФЛ.

К ошибкам при заполнении справки по форме 2-НДФЛ относится указание не недостоверных сведений в этой годовой отчетной форме.

Отметим, что к недостоверным сведениям могут быть отнесены любые заполненные реквизиты сведений в форме 2-НДФЛ, которые не соответствуют действительности (например, в ИНН физического лица, фамилии, имени, отчестве, дате рождения, паспортных данных, кодах доходов и вычетов, суммовых показателях и т.д.) (см. Письмо ФНС от 09.08.2016 № ГД-4-11/14515).

При этом если ошибка допущена только по одному сотруднику, то и сдается корректировка 2-НДФЛ по одному сотруднику. На остальных физических лиц заново подавать сведения о доходах не нужно.

Обращаем внимание наших читателей, что если персональные данные физического лица изменились уже после того, как была сдана по нему справка 2-НДФЛ, это не будет считаться ошибкой и подавать корректировку не нужно (см. Письмо ФНС от 29.12.2017 № ГД-4-11/26889@).

Все допускаемые ошибки можно классифицировать на ошибки, которые:

- не привели к неблагоприятным последствиям для бюджета, поскольку НДФЛ был исчислен и уплачен в бюджет в полном объеме. К таким ошибкам, относятся неверное указание персональных данных физического лица или кодах доходов и вычетов;

- привели к не исчислению или неполному исчислению НДФЛ, подлежащего уплате в бюджет. К таким ошибкам, относятся, прежде всего, неверное указание суммовых показателей.

Рассмотрим несколько типичных ситуаций.

При заполнении справки по форме 2-НДФЛ неверно был указан код дохода при выплате среднего заработка работнику за дни командировки

Согласно ст. 167 ТК РФ при направлении работника в служебную командировку ему гарантируется сохранение места работы (должности) и среднего заработка, а также возмещение расходов, связанных со служебной командировкой.

В Письме Минфина России от 09.04.2018 N 03-04-07/23964, направленном Письмом ФНС России от 17.04.2018 N БС-4-11/7320@, указано, что средний заработок, сохраняемый при направлении работника в служебную командировку, относится к оплате труда для целей обложения налогом на доходы физических лиц.

Учитывая вышесказанное, можно сделать вывод, что выплату среднего заработка за дни командировки при заполнении сведений по форме 2-НДФЛ следует отразить по коду дохода 2000 «Вознаграждение, получаемое налогоплательщиком за выполнение трудовых или иных обязанностей».

Сотруднику зарплата за декабрь 2018 г. выплачена в январе 2019 г. и НДФЛ с нее был удержан и перечислен в бюджет в январе 2019 г. При этом сумма перечисленного налога была отражена в справке 2-НДФЛ за 2019 г.

Сумма НДФЛ отражается в справке за тот год, в котором начисленный физическому лицу доход считается фактически полученным по правилам ст. 223 НК РФ.

Так как зарплата за декабрь 2018 г. считается фактически полученной в 2018 г. независимо от даты выплаты (п. 2 ст. 223 НК РФ), то сумму НДФЛ нужно было отразить в справке 2-НДФЛ за 2018 г.

При этом сумму перечисленного налога в справке 2-НДФЛ нужно указать в поле «Сумма налога перечисленная» разд. 2 (п. 4.8 Порядка заполнения формы 2-НДФЛ).

Ответственность за представление справок по форме 2-НДФЛ с ошибками

Организации — налоговые агенты обязаны представлять в налоговый орган по месту своего учета (п. 2 ст. 230 НК РФ) справку по форме 2-НДФЛ (утв. Приказом ФНС России от 02.10.2018 N ММВ-7-11/566@) ежегодно не позднее 1 марта года, следующего за истекшим налоговым периодом.

За представление налоговым агентом налоговому органу документов, содержащих недостоверные сведения, предусмотрена ответственность в виде штрафа в размере 500 руб. за каждый представленный документ, содержащий недостоверные сведения.

Данная ответственность применяется в том числе и при представлении сведений по форме 2-НДФЛ с искаженными суммовыми показателями доходов, налогов и налоговых вычетов (п. 1 ст. 126.1 НК РФ, Письмо ФНС России от 09.12.2016 N СА-4-9/23659@, п. 3 Письма ФНС России от 09.08.2016 N ГД-4-11/14515).

Таким образом, если налоговый агент вовремя не представит налоговому органу уточненную справку по форме 2-НДФЛ, ему может быть выписан штраф в размере 500 руб. за каждый представленный документ, содержащий недостоверные сведения.

Однако если недостоверная информация в справке 2-НДФЛ не привела к не исчислению или неполному исчислению налога, к неблагоприятным последствиям для бюджета, нарушению прав физлиц, налоговый агент может претендовать на применение к нему смягчающих обстоятельств в соответствии с п.1 ст.112 НК РФ (Письмо ФНС от 09.08.2016 № ГД-4-11/14515).

Как избежать ответственности за представление недостоверных справок по форме 2-НДФЛ

Налоговый агент освобождается от ответственности, если им самостоятельно выявлены ошибки и представлены уточненные документы до момента, когда он узнал об обнаружении недостоверности сведений налоговым органом.

То есть уточненные документы должны быть представлены налоговым агентом до истребования налоговым органом пояснений по факту обнаружения ошибок в справке по форме 2-НДФЛ (п. 2 ст. 126.1 НК РФ, Письма Минфина России от 30.06.2016 N 03-04-06/38424, ФНС России от 19.07.2016 N БС-4-11/13012).

Заполнение уточненной справки по форме 2-НДФЛ

Если при заполнении Справки была допущена ошибка, в налоговую инспекцию нужно сдать уточненную Справку 2-НДФЛ.

По какой форме представлять корректировку по 2-НДФЛ

Скорректированную (уточненную) справку 2-НДФЛ нужно сдавать по форме, действовавшей в том налоговом периоде, за который вносятся соответствующие изменения и эта справка представляется (п. 5 Порядка представления в налоговые органы сведений о доходах физических лиц и суммах налога на доходы физических лиц и сообщения о невозможности удержания налога, о суммах дохода, с которого не удержан налог, и сумме неудержанного налога на доходы физических лиц, утвержденного Приказом ФНС России от 02.10.2018 N ММВ-7-11/566@).

Например, если в 2019 году вам нужно представить корректировку по 2-НДФЛ за 2017 год, то корректирующую справку вы должны сдать по форме, действовавшей именно в 2017 году.

Что указывать в корректировочной справке по форме 2-НДФЛ

В ИФНС следует представить корректировку со всеми сведениями, а не только с теми, в которых ранее была допущена ошибка.

При составлении корректирующей справки взамен ранее представленной в поле «Номер справки» указывается номер ранее представленной первоначальной справки (той, где содержится ошибка), а дата уже проставляется свежая.

В поле «Номер корректировки» указывается соответствующий номер корректировки (п. п. 2.5, 2.8 Порядка).

Уточненную справку нужно представить налоговикам и в случае, когда указаны неверные данные работника (см., к примеру, Письмо УФНС по г. Москве от 18.03.2011 № 20-14/3/025669@).

Представляются только те справки, которые скорректированы.

Признак корректировки в справке 2-НДФЛ

Номер корректировки в справке 2-НДФЛ году показывает, сдает ли организация в ИФНС первичную справку 2-НДФЛ или уже откорректированную (уточненную).

Так, при подаче первичной справки по конкретному физическому лицу в поле «Номер корректировки» ставится «00».

В поле «Номер корректировки», соответственно, указывается код «01», «02» и т.д. в зависимости от того, какая по счету корректировка.

Так, если же это впервые скорректированная справка, то проставляется код «01» (п. 2.8 раздела II Порядка заполнения формы 2-НДФЛ, утвержденного Приказом ФНС России от 02.10.2018 N ММВ-7-11/566@).

Если за тот же период сдается вторая корректирующая справка, то справке присваивается порядковый номер — «02», и так далее в зависимости от количества корректировок.

Корректировка 99 в справке 2-НДФЛ

Если сдается аннулирующая справка взамен ранее представленной, то проставляется код «99».

Например, по ошибке организация представила справку на физическое лицо, которое в отчетном году не получало от организации доход. В этом случае справку по форме 2-НДФЛ нужно не откорректировать, а вообще её аннулировать.

Тогда в поле «Номер корректировки» следует поставить код «99».

Пример.

Организация вернула работнику излишне удержанный НДФЛ.

В этой ситуации, справка по форме 2-НДФЛ о доходах физического лица, которому налоговым агентом был произведен перерасчет НДФЛ за предшествующие налоговые периоды в связи с уточнением его налоговых обязательств, оформляется в виде корректирующей справки (п. 1.18 Порядка заполнения формы 2-НДФЛ, утвержденного Приказом ФНС России от 02.10.2018 N ММВ-7-11/566@).

При этом уточненную справку по форме 2-НДФЛ, подлежащую представлению в налоговые органы, следует заполнить следующим образом:

В разд. 2 в полях «Сумма налога исчисленная», «Сумма налога удержанная» и «Сумма налога перечисленная» указываются общие суммы исчисленного, удержанного и перечисленного налога соответственно. В поле «Сумма налога, излишне удержанная налоговым агентом» указывается не возвращенная налоговым агентом излишне удержанная сумма налога (п. п. 4.5, 4.6, 4.8, 4.9 Порядка).

Если налоговым агентом был произведен возврат налога, то, по нашему мнению, корректируются сведения в полях «Сумма налога исчисленная», «Сумма налога удержанная» и «Сумма налога перечисленная». При этом поле «Сумма налога, излишне удержанная налоговым агентом» справки по форме 2-НДФЛ не заполняется. Если при этом был произведен перерасчет суммы дохода, то необходимо скорректировать сведения в полях «Общая сумма дохода» и «Налоговая база».

В уточненную справку 2-НДФЛ необходимо включить все показатели — и исправленные, и те, что были верны.

Разберем, как скорректировать ошибочное уведомление по НДФЛ и взносам.

Содержание

- Общий алгоритм исправления

- Пример 1. Исправление ошибки в сумме налога – НДФЛ к уплате занижен

- Пример 2. Исправление ошибки в сумме налога — НДФЛ к уплате завышен

- Пример 3. Исправление ошибки в ОКТМО новым «Отражением»

- Пример 4. Исправление ошибки в КБК правкой исходного «Отражения»

Общий алгоритм исправления

Для НДФЛ и страховых взносов действуют одинаковые правила исправления. Специальной корректирующей или отменяющей формы для Уведомления не существует. Чтобы исправить ошибку, требуется подать еще одно Уведомление за отчетный период. Оно заменит собой отправленное ранее.

Порядок заполнения нового Уведомления зависит от типа ошибки в исходном документе.

| Тип ошибки | Порядок корректировки |

| Ошибка только в сумме НДФЛ или взносов. | В новом уведомлении указываем правильную сумму налога или взносов. Количество строк в старом и новом уведомлениях совпадает. |

| Ошибка в реквизитах НДФЛ или взносов – КБК, ОКТМО, код ИФНС и т.д. |

На одну ошибочную строку из старого уведомления создаем две строки в новом документе:

|

Работа по подготовке нового Уведомления происходит в четыре этапа.

Шаг 1. Исправление ошибки и подготовка вспомогательных документов в ЗУП 3.1.

Подготовить Уведомление непосредственно в ЗУП 3.1 не получится. Оно составляется в бухгалтерской программе. На стороне ЗУП 3.1 можно создать только вспомогательные документы:

Как организовать работу с программой, чтобы правильно подготовить исходное Уведомление об удержанном НДФЛ и исчисленных взносах, смотрите в статье Как платить НДФЛ и взносы в 2023 году.

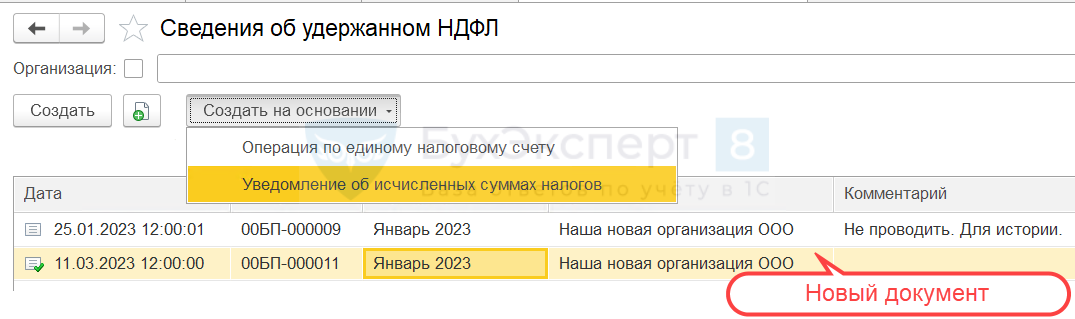

Чтобы внести корректировки по исчисленным взносам, нужно заполнить в ЗУП 3.1 новую редакцию Отражения зарплаты в бухучете. Для НДФЛ требуется отредактировать старый документ Отражения удержанного НДФЛ в бухучете или создать новый.

Возможны три варианта работы с Отражением удержанного НДФЛ в бухучете:

- Создать новое Отражение в дополнение к ранее созданному документу. Предыдущее Отражение оставить проведенным. Такой вариант применяется, когда в новом Уведомлении нужно показать НДФЛ по тем же реквизитам, но в большем размере. Новое Отражение можно создать только на сумму увеличения НДФЛ. Тогда при создании нового Уведомления можно учесть сведения об удержанном НДФЛ по обоим документам отражения.

- Создать новый документ, а первоначальный ошибочный — распровести. Способ применяют, если нужно сохранить историю документов в программе. Например, в новом Отражении требуется обнулить НДФЛ по неверным реквизитам и отразить правильные данные в новой строке. При этом нужно видеть, как был заполнен исходный ошибочный документ.

- Отредактировать прежнее Отражение удержанного НФДЛ, не создавая нового документа. Такой способ допускается, когда история документов в программе не важна.

Шаг 2. Передача документов из ЗУП 3.1 в бухгалтерскую программу.

Шаг 3. Подготовка нового Уведомления в бухгалтерской программе.

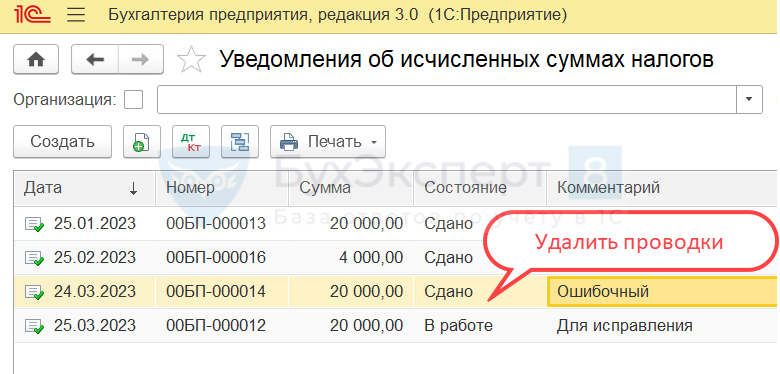

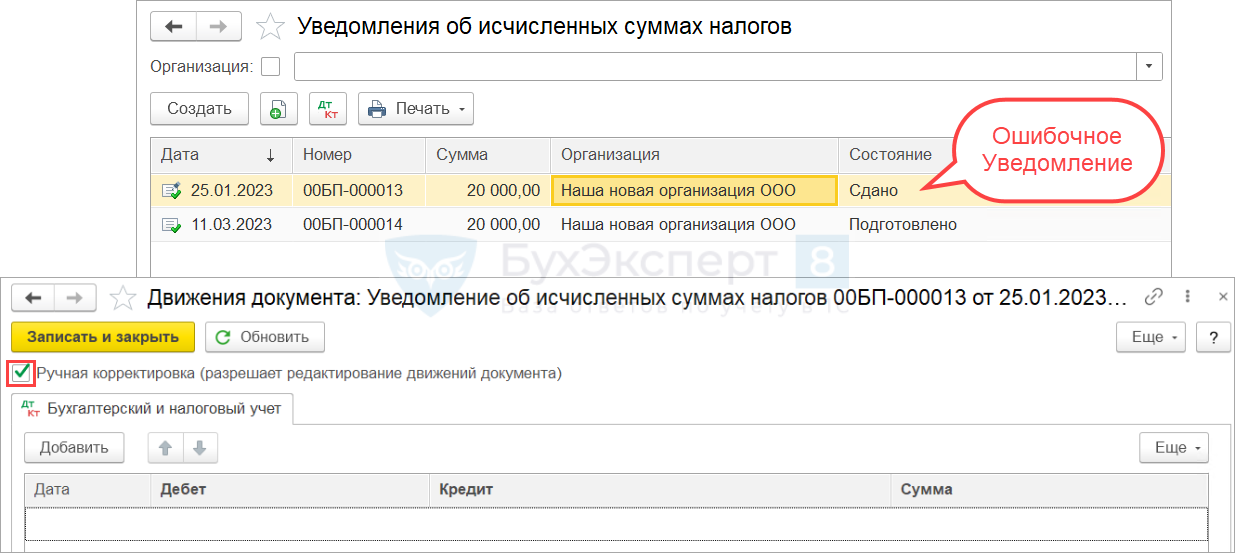

Шаг 4. Удаление проводок ошибочного Уведомления в бухгалтерской программе.

После проведения нового Уведомления нужно убедиться, что в учете по единому налоговому платежу нет лишних проводок. Если ошибочное Уведомление в 1С: Бухгалтерии не прошло по каналам 1С-Отчетности – такой документ проще удалить. Тогда оно не сформирует лишних движений в учете.

Если ошибочное Уведомление уже передано через 1С-Отчетность – удалить его не получится. В этом случае порядок корректировки проводок зависит от набора платежей в старом и новом Уведомлениях:

- Если в ошибочном и в новом документах отражен только НДФЛ или только взносы по единому тарифу – набор платежей совпадает. Тогда новое Уведомление полностью заменит старое. Нужно просто удалить проводки ошибочного Уведомления. Варианты удаления:

- Очистить движения документа вручную по кнопке ДтКт.

- Использовать операцию Сторно документа (Операции — Операции, введенные вручную — Сторно документа).

- Если в Уведомлениях разный набор платежей – потребуется более тонкая корректировка. Например, в одном и том же документе заполнили данные об исчисленных страховых взносах и об исчисленном налоге на прибыль. В таком случае корректировку нужно проводить:

- Операцией по единому налоговому счету — Операции по ЕНС в 1С.

- Ручной корректировкой проводок в уведомлениях. Например, удалить в первичном Уведомлении проводки по тем налогам, по которым подаем корректировку.

Рассмотрим пошагово на примерах, как подготовить данные в ЗУП 3.1 для корректировки уведомления по НДФЛ в ЗУП 3.1 и 1С:Бухгалтерии.

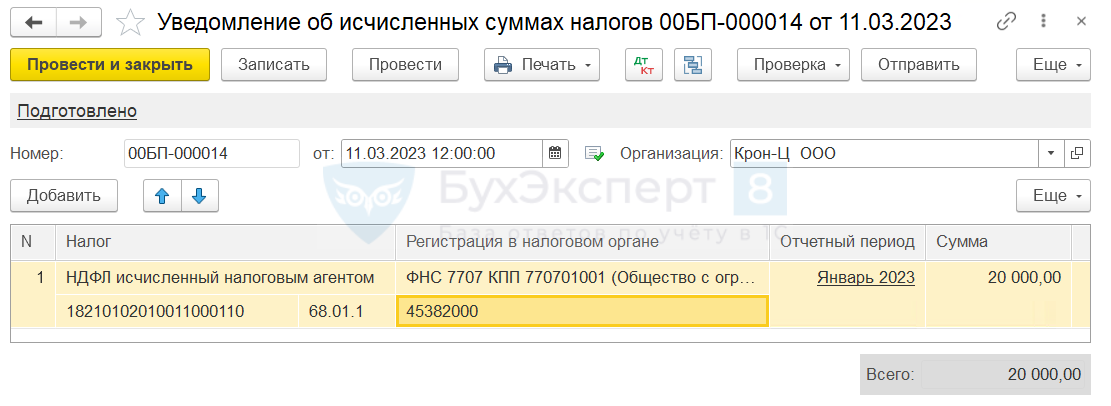

Пример 1. Исправление ошибки в сумме налога – НДФЛ к уплате занижен

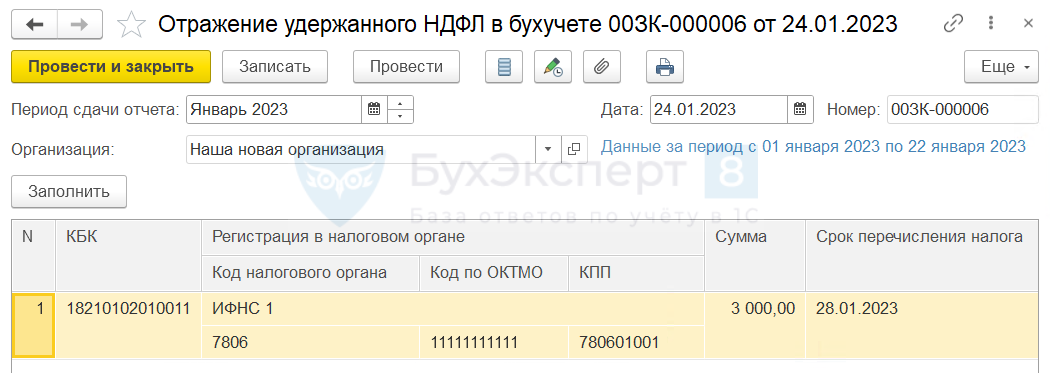

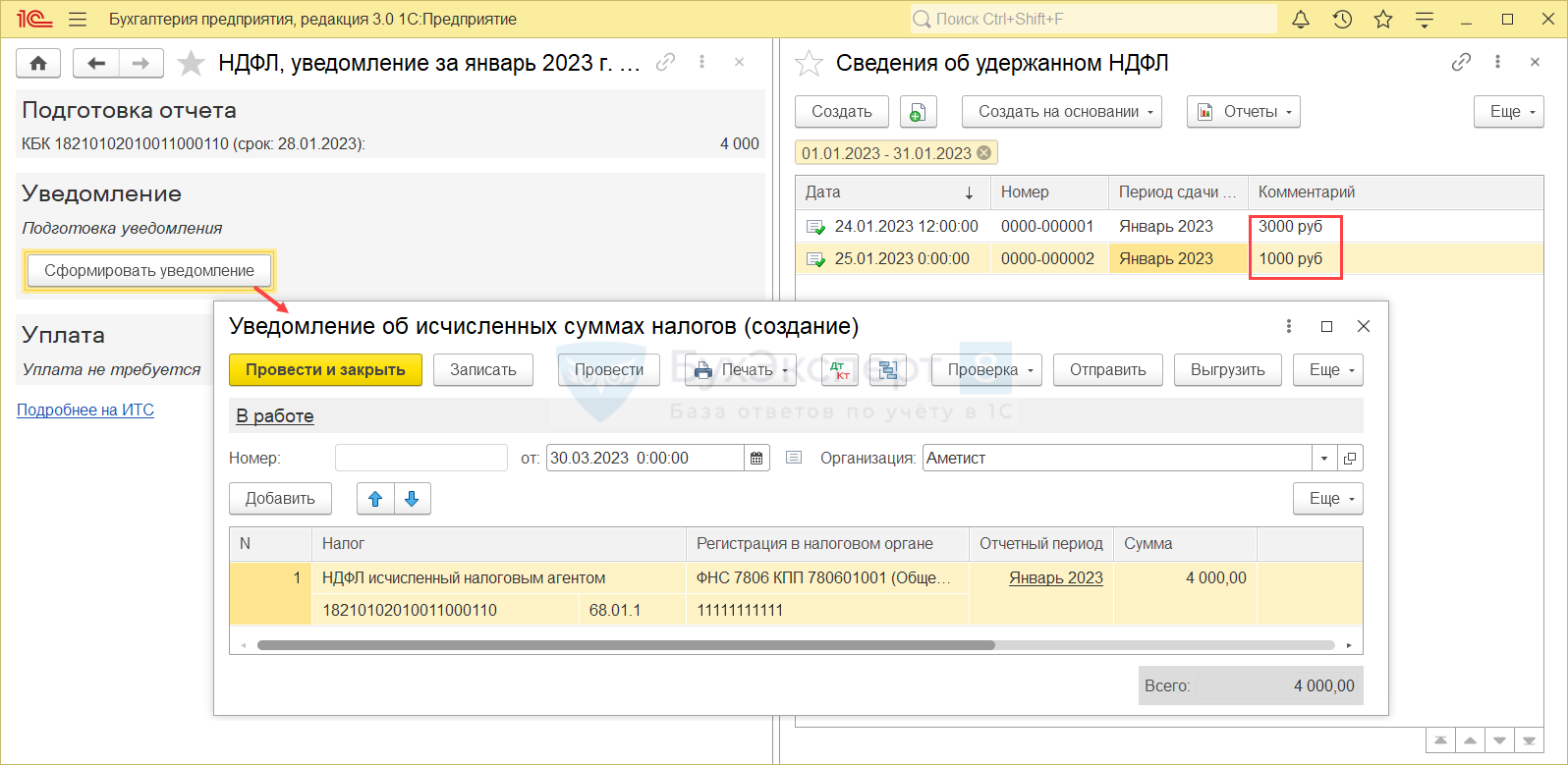

24 января 2023 года в ЗУП 3.1 было заполнено Отражение удержанного НДФЛ в бухучете за январь на 3 000 руб.

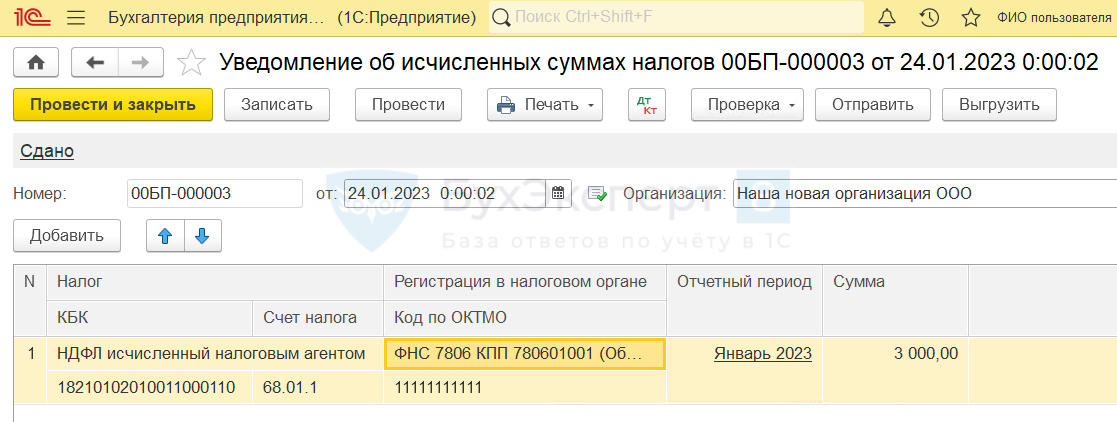

После синхронизации в 1С:Бухгалтерии было подготовлено уведомление в ИФНС.

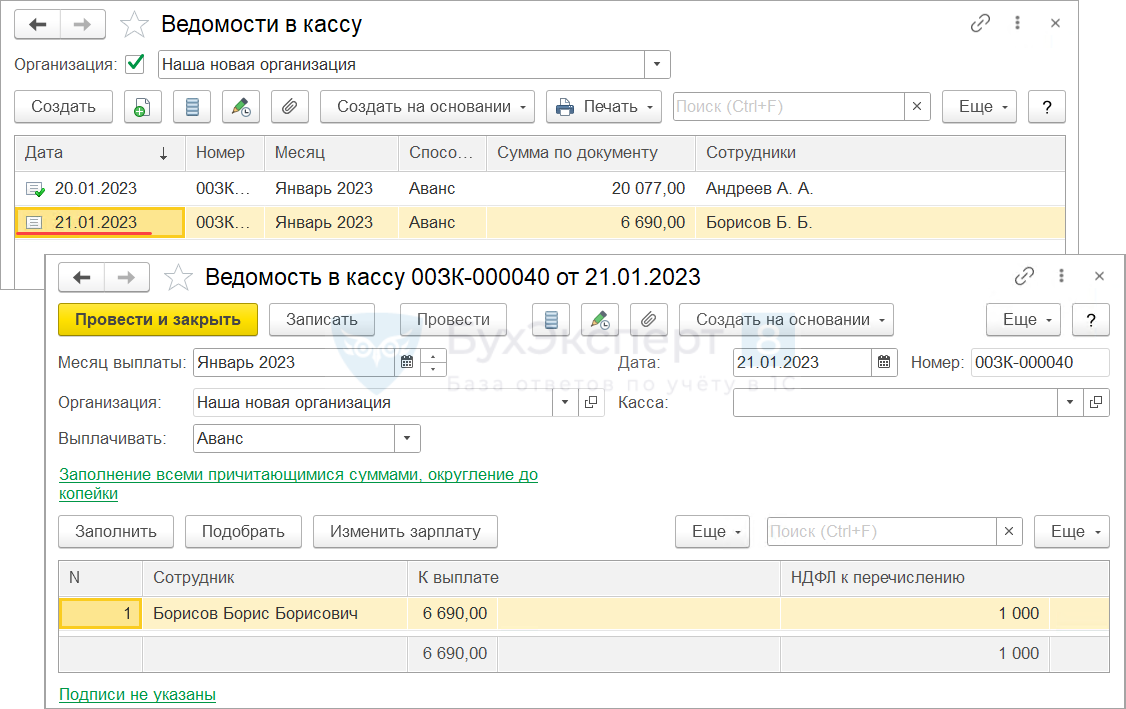

На следующий день обнаружено, что одну из ведомостей отчетного периода забыли провести. Сумма удержанного НДФЛ по непроведенной ведомости составляет 1 000 руб.

Поэтому налог в Отражении удержанного НДФЛ и в Уведомлении об исчисленных суммах налогов за январь оказался занижен на 1 000 руб.

Разберем, как исправить Уведомление об исчисленных суммах налога по НДФЛ.

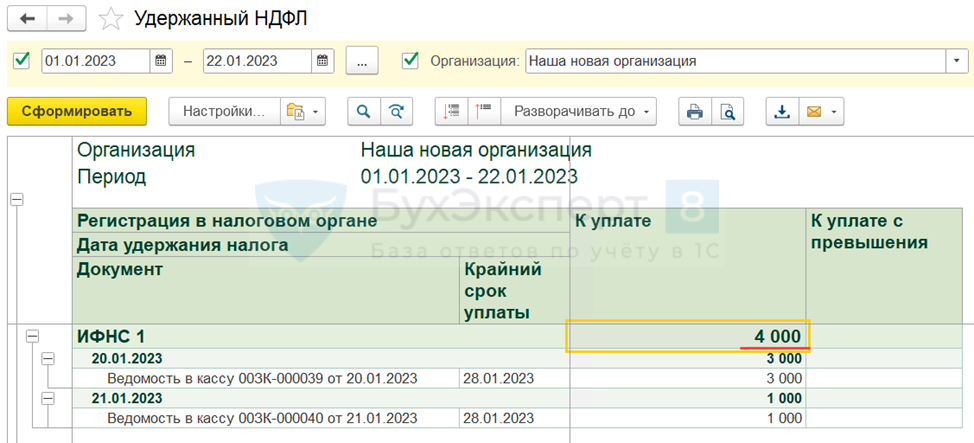

- Проведем недостающую ведомость на выплату зарплаты и определим, какую величину налога следовало отразить в Уведомлении. Итоговые суммы для Отражения удержанного НДФЛ в бухучете за январь будем проверять отчетом Удержанный НДФЛ (Зарплата – Налоги и взносы – Отчеты по налогам и взносам). Для этого укажем в настройках период 01.01.2023 – 22.01.2023. По отчету видно, что составить уведомление нужно было на 4 000 руб.

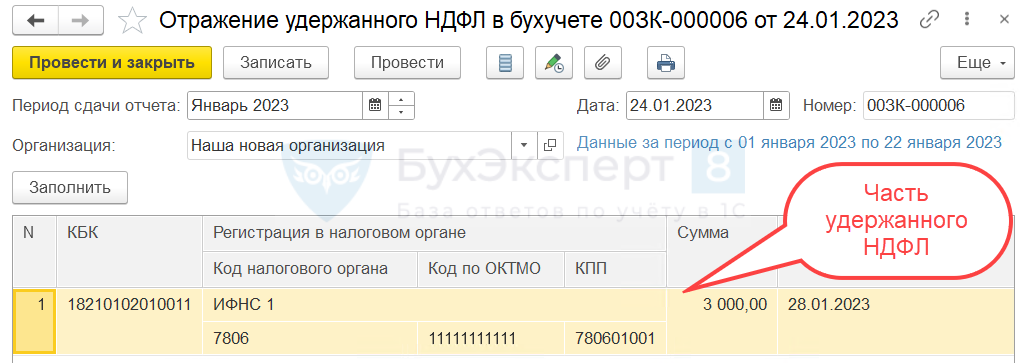

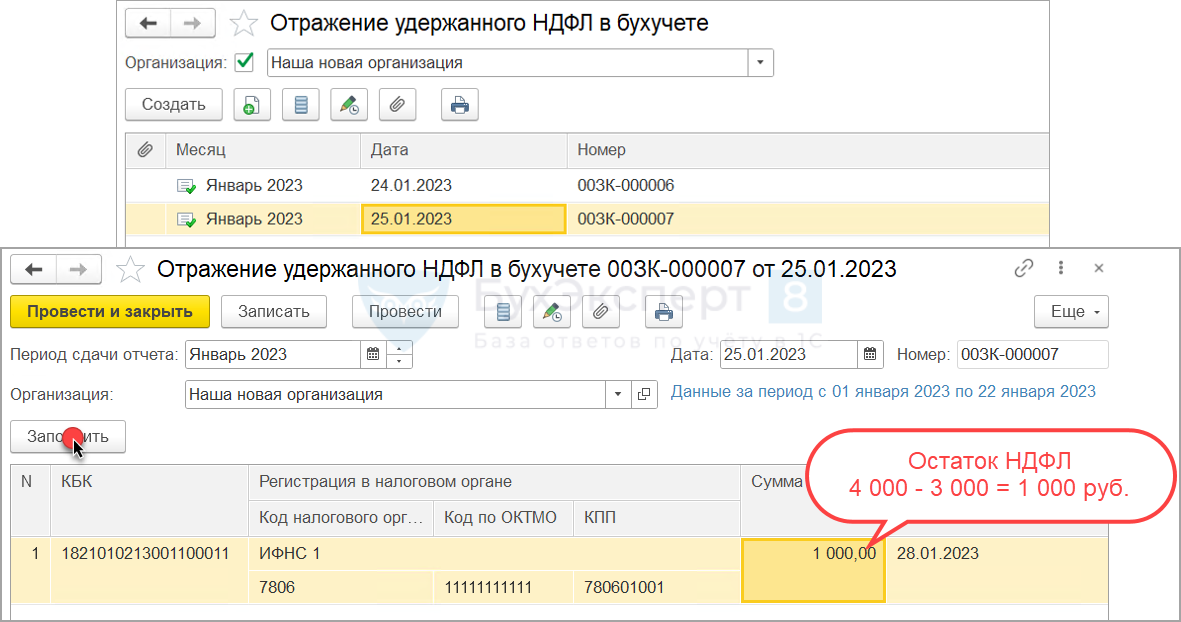

Воспользуемся первым вариантом работы с Отражением удержанного НДФЛ в бухучете – создадим новый документ на недостающую сумму.

Если в информационной базе уже существуют Отражения удержанного НДФЛ в бухучете, то при создании нового документа за тот же самый отчетный период есть одна особенность. Новый документ автоматически заполнится только на сумму разницы.

В нашем случае в базе уже имеется Отражение удержанного НДФЛ в бухучете за январь на 3 000 руб.

Создадим новое Отражение и заполним его автоматически. В документ подтянется разница по налогу на сумму 1 000 руб.

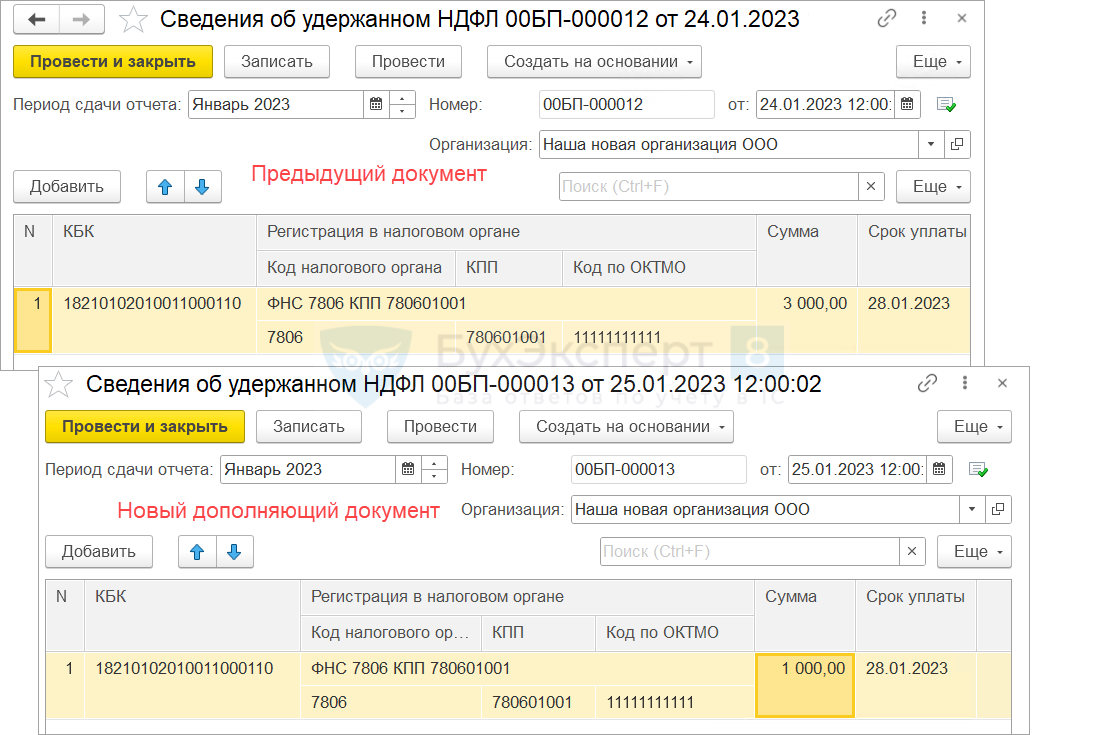

- Передадим Отражение удержанного НДФЛ в 1C: Бухгалтерию. В результате синхронизации в бухгалтерской программе появился еще один документ Сведения об удержанном НДФЛ (Зарплата и кадры – НДФЛ – Сведения об удержанном НДФЛ). Он дополняет предыдущие Сведения.

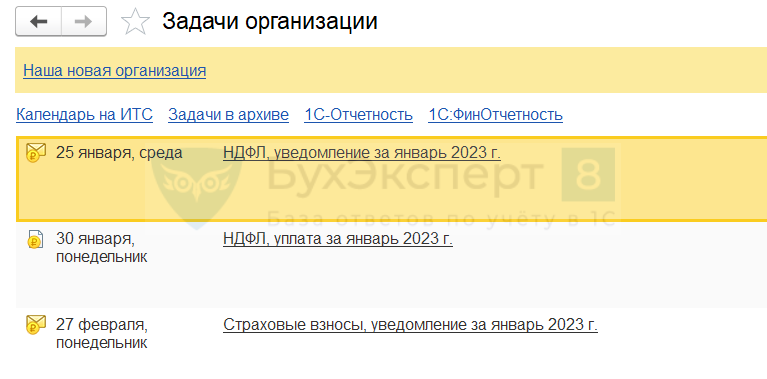

- Создадим новое Уведомление по НДФЛ при помощи обработки Задачи организации (Главное – Задачи).

Если первичное Уведомление тоже создавалось через Задачи организации, то кнопка Сформировать уведомление в форме задачи не будет отображаться. Создать новое Уведомление в этом случае можно другими способами:

- Вручную в рабочем месте 1С-Отчетность (Отчеты – 1С-Отчетность – Уведомления, сообщения и заявления).

- Скопировать исходное Уведомление в списке документов Уведомления об исчисленных суммах налогов (Операции – Единый налоговый счет – Уведомления) и отредактировать новый документ вручную.

- Для Уведомления по НДФЛ — создать новый документ на основании документа Сведения об удержанном НДФЛ. Отредактировать сумму налога в новом Уведомлении вручную.

Обработка находит два проведенных документа Сведения об удержанном НДФЛ за январь. Это старый документ на 3 000 руб. и дополняющий на 1 000 руб. По кнопке Сформировать уведомление создаем Уведомление об исчисленных суммах налога на общую сумму 4 000 руб. Значение НДФЛ в нем просуммировано по двум документам Сведений.

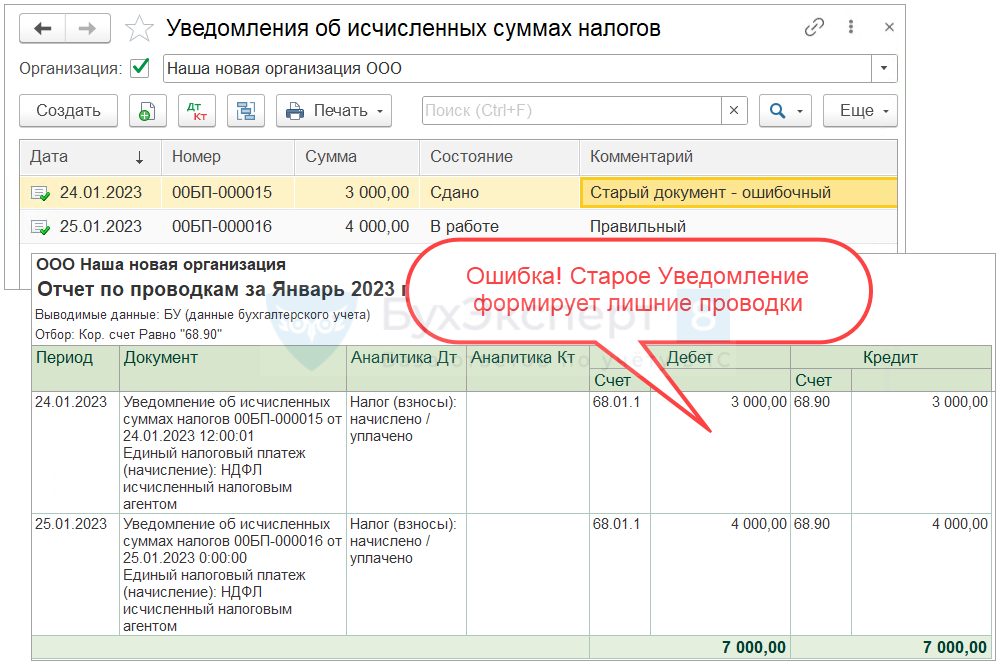

При этом в программе все еще существует ошибочное Уведомление на 3 000 руб., которое ранее было передано в ИФНС. Если оставить его проведенным – в учете будут лишние проводки.

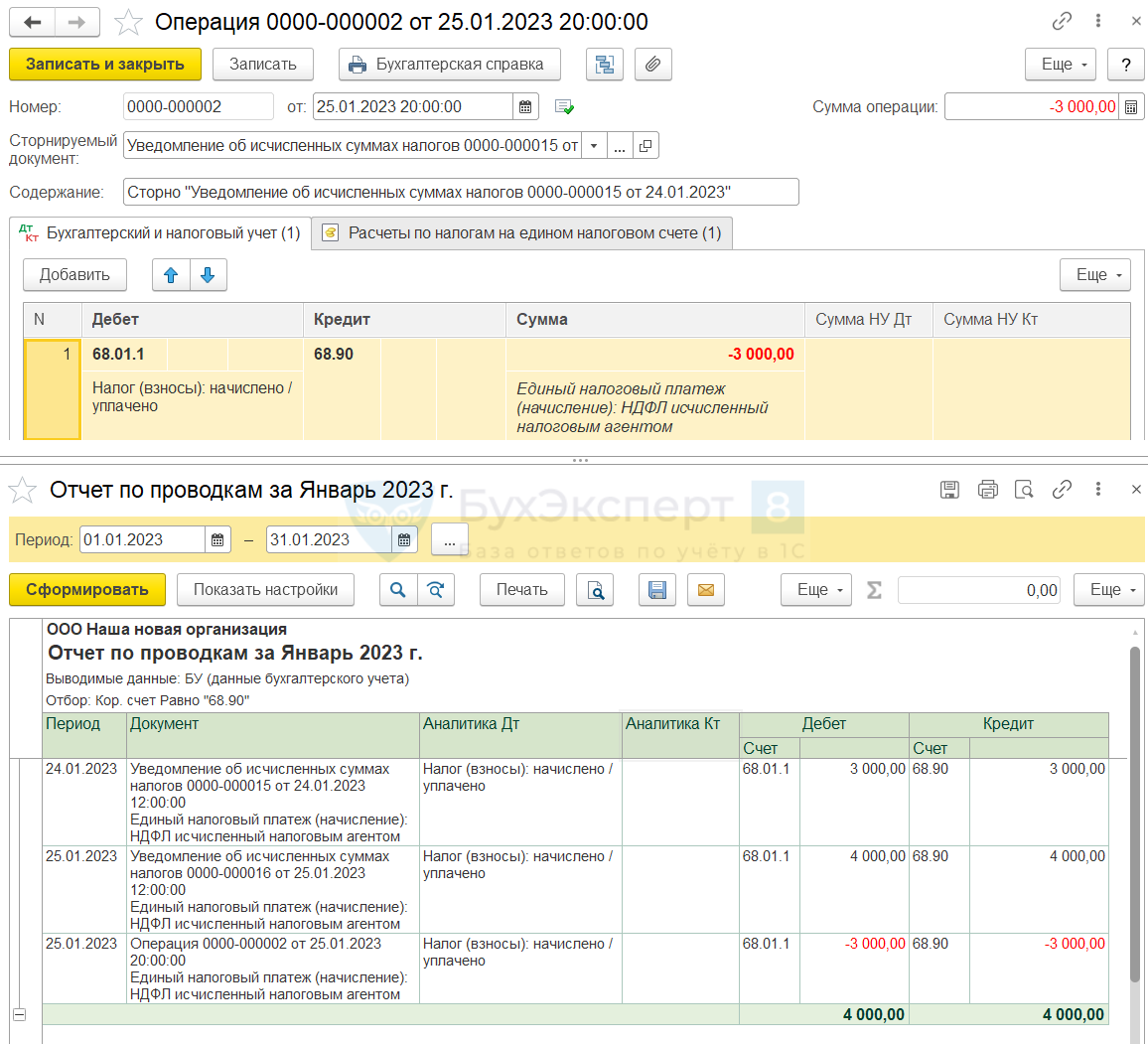

- Новое Уведомление полностью заменяет ошибочное. Поэтому, чтобы избавиться от ненужных записей – сторнируем записи ошибочного Уведомления документом Операция.

Пример 2. Исправление ошибки в сумме налога — НДФЛ к уплате завышен

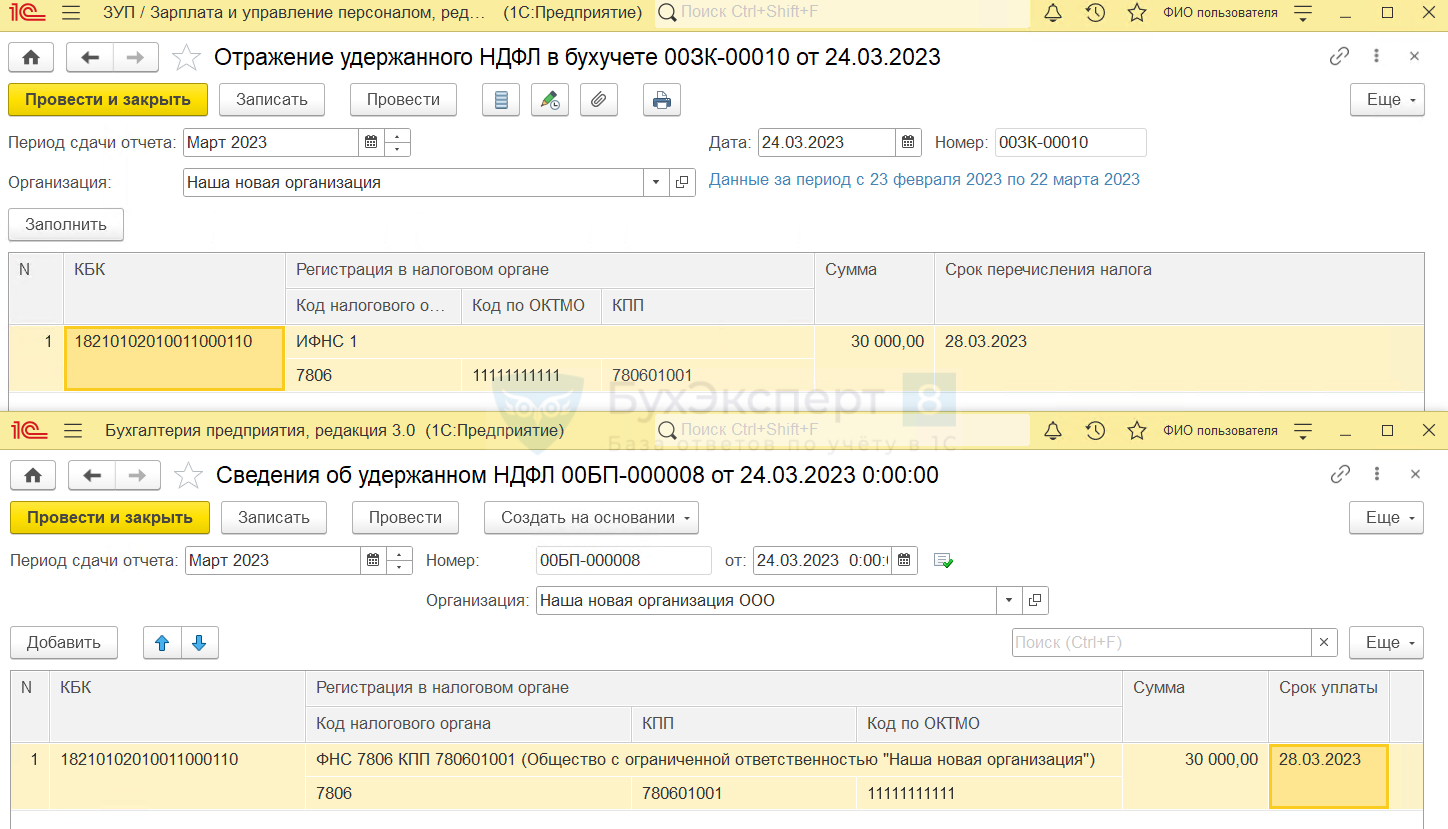

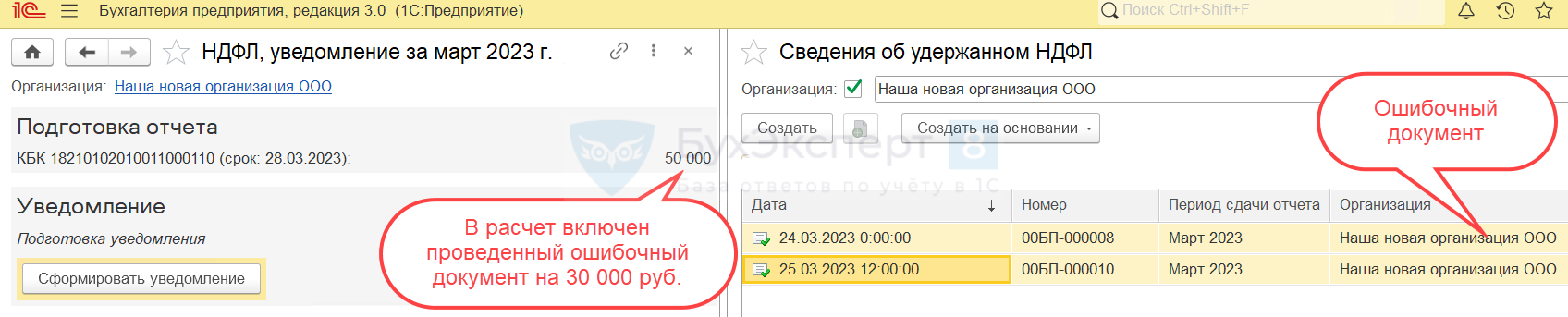

24 марта 2023 года организация заполнила в ЗУП 3.1 Отражение удержанного НДФЛ в бухучете за период с 23 февраля по 22 марта на 30 000 руб. При синхронизации в 1С:Бухгалтерии был создан документ Сведения об удержанном НДФЛ.

По данным Сведений об удержанном НДФЛ было подготовлено Уведомление об исчисленных суммах налога по НДФЛ для отправки в ИФНС.

Из-за программной ошибки (Ошибки учета излишне удержанного НДФЛ в 2023 году) в уведомлении не была учтена сумма возвращенного сотруднику НДФЛ в размере 10 000 руб.

Разберем, как скорректировать Уведомление об исчисленных суммах налога.

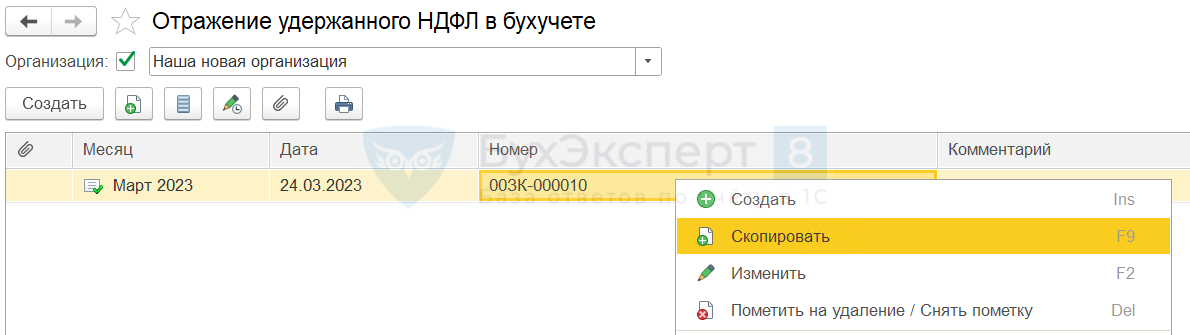

- В новом Уведомлении требуется исправить только сумму налога. Все остальные реквизиты корректировать не нужно. Для этого создадим новое Отражение удержанного НДФЛ в бухучете и укажем в нем сумму НДФЛ на 10 000 руб. меньше.

В случае с возвратом НДФЛ автоматическое заполнение нового документа не подходит. Из-за ошибки ЗУП 3.1 не видит, что НДФЛ к перечислению подлежит уменьшению на сумму возврата. В новом Отражении по кнопке Заполнить разница по НДФЛ не рассчитывается.Чтобы не заполнять новое Отражение вручную, создадим его копированием исходного документа.

В колонке Сумма введем правильное значение налога с клавиатуры.

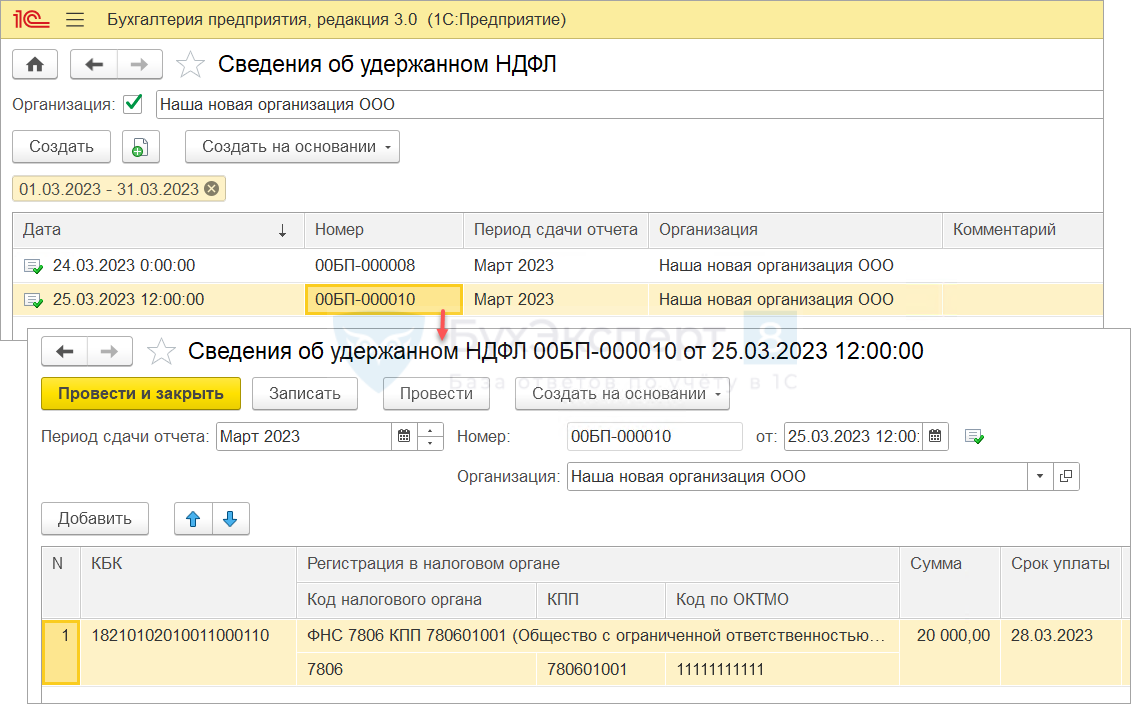

- Информация из Отражения удержанного НДФЛ в бухучете поступит в 1С:Бухгалтерию при очередной синхронизации. По полученным данным программа автоматически создаст новый документ Сведения об удержанном НДФЛ.

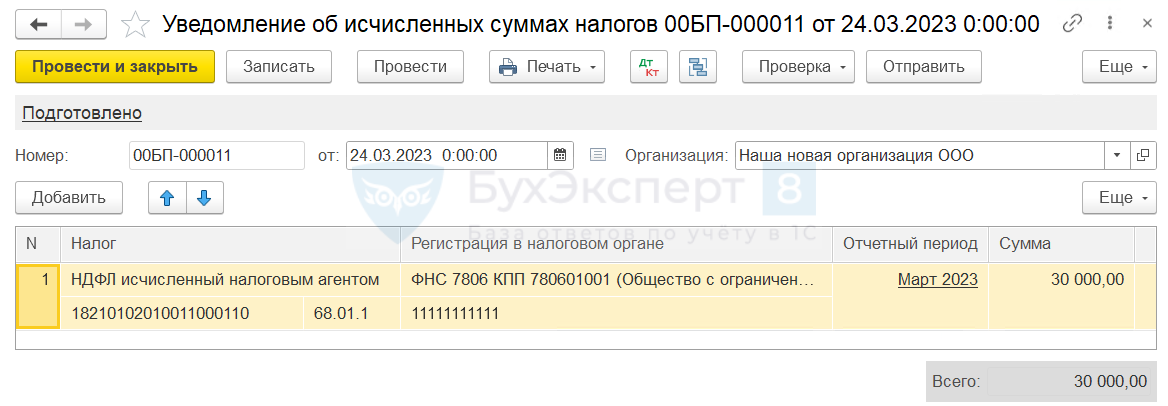

- Создадим новое Уведомление об удержанном НДФЛ в 1С:Бухгалтерии при помощи обработки Задачи организации.

При создании Уведомления обработкой Задачи организации программа суммирует налог по всем проведенным за отчетный месяц документам Сведения об удержанном НДФЛ. Если среди них есть ошибочные – они тоже будут учтены. Чтобы программа не включала в расчет ошибочные Сведения об удержанном НДФЛ, их нужно заранее пометить на удаление или распровести.

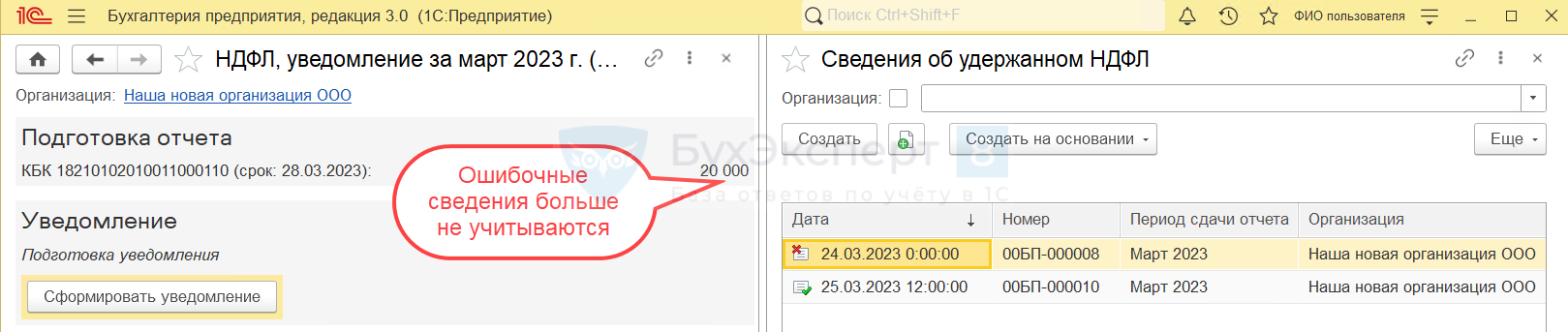

Пометим на удаление ошибочный документ Сведения об удержанном НДФЛ и создадим новое Уведомление.

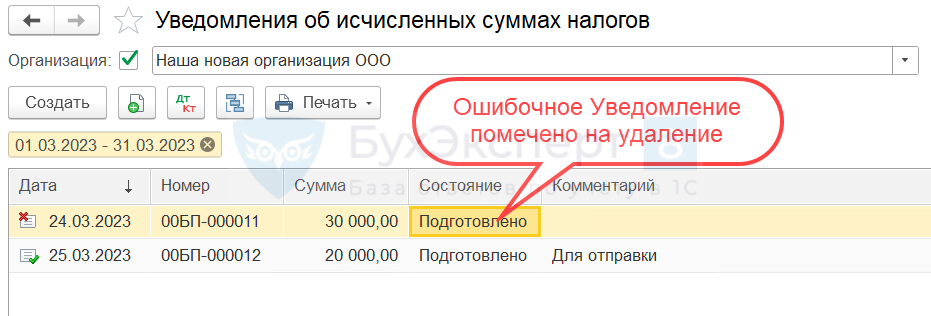

- Теперь в программе имеются два Уведомления по НДФЛ за март – это приводит к задвоению проводок по уплате НДФЛ. Т.к. ошибочное Уведомление еще не передавалось в ИФНС, можем пометить его на удаление. После этого ошибочное Уведомление не будет влиять на формирование проводок по НДФЛ.

Окончательно удалить его можно будет позже в ручном режиме или по расписанию при помощи регламентного задания Удаление помеченных объектов.

Пример 3. Исправление ошибки в ОКТМО новым «Отражением»

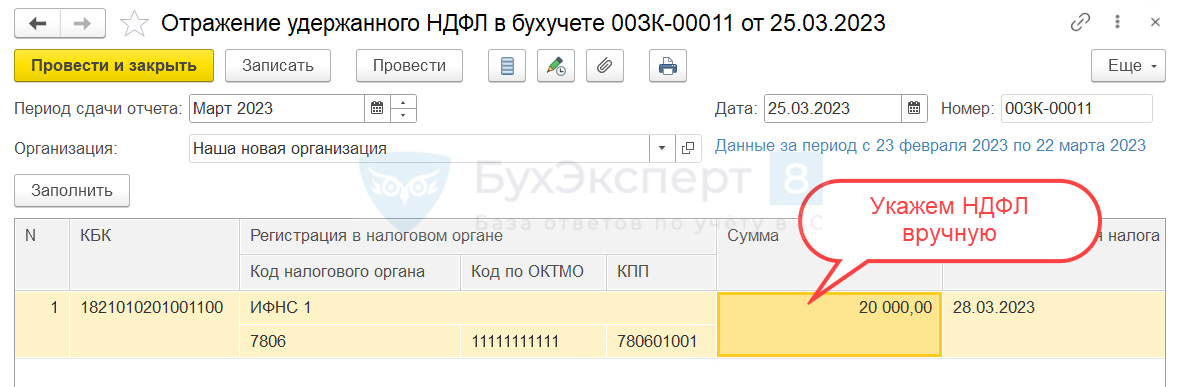

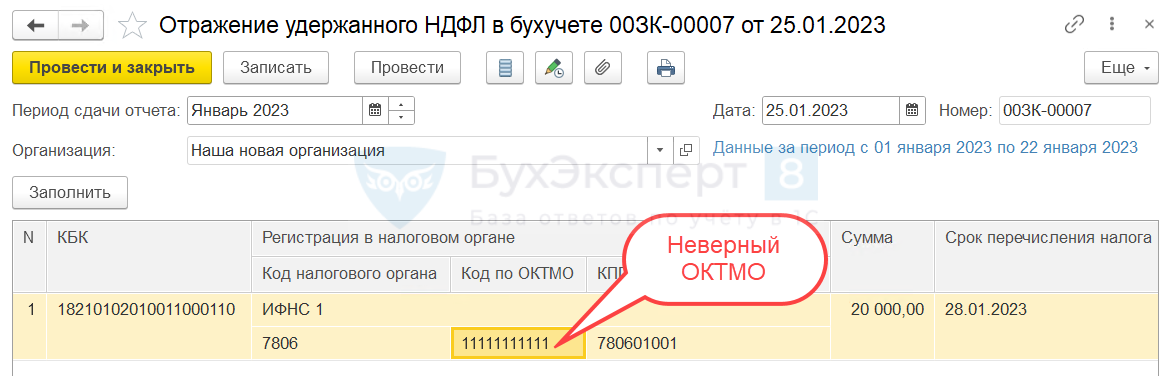

В Отражении удержанного НДФЛ в бухучете был неправильно заполнен Код по ОКТМО. На основании ошибочного Отражения удержанного НДФЛ было подготовлено и отправлено Уведомление об исчисленных суммах налога. Все остальные реквизиты указаны правильно.

Разберем, как выполнить корректировку Уведомления.

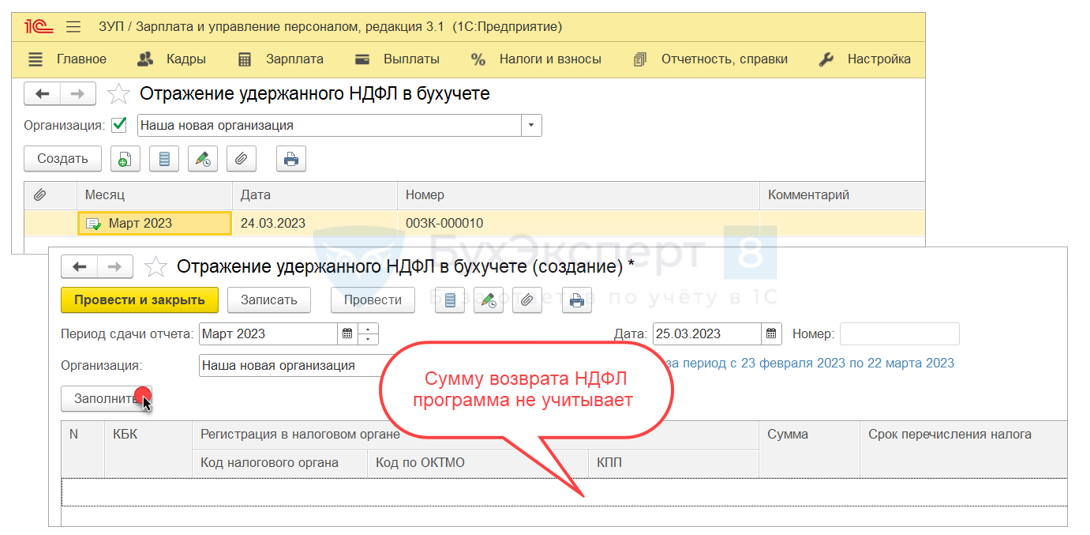

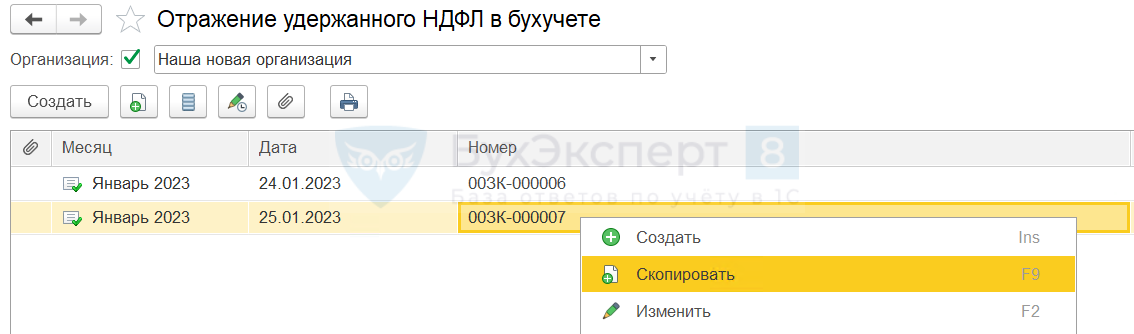

- Для исправления ошибки создадим в ЗУП 3.1 новое Отражение удержанного НДФЛ в бухучете. Для этого скопируем исходный документ с ошибочным ОКТМО.

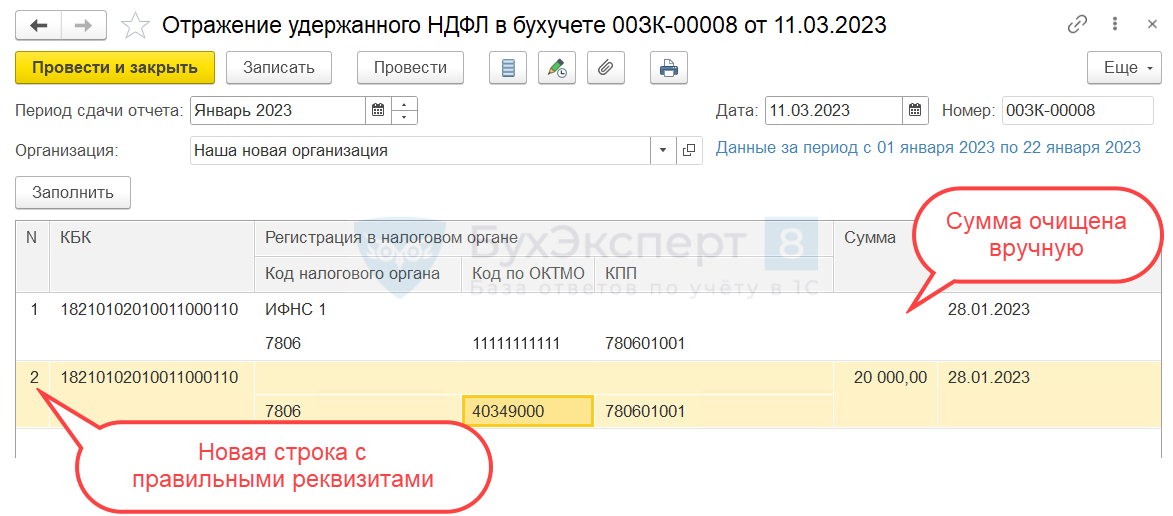

Новое Отражение будет содержать две строки:

- Первая строка – с неправильным ОКТМО и нулевой суммой налога.

- Вторая строка – с правильными реквизитами. Ее удобно создать копированием первой строки.

- При очередной синхронизации новое Отражение «приедет» в бухгалтерскую программу, где будет автоматически создан документ Сведения об удержанном НДФЛ.

- На основании Сведений сформируем вручную новое Уведомление.

- Новое Уведомление заменит предыдущий ошибочный документ. Ошибочное Уведомление оставим для истории. Чтобы оно не формировало движения по счетам и регистрам, включим ручное редактирование проводок по кнопке ДтКт и очистим все записи.

Пример 4. Исправление ошибки в КБК правкой исходного «Отражения»

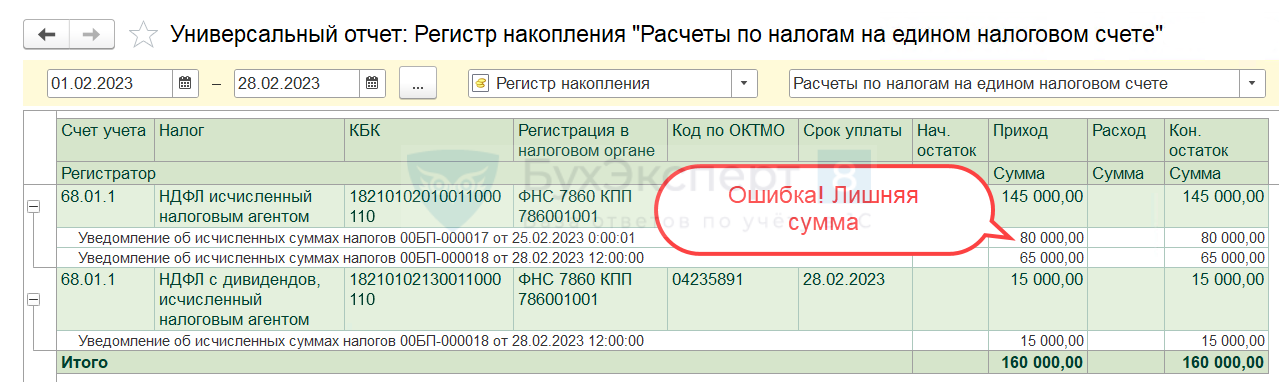

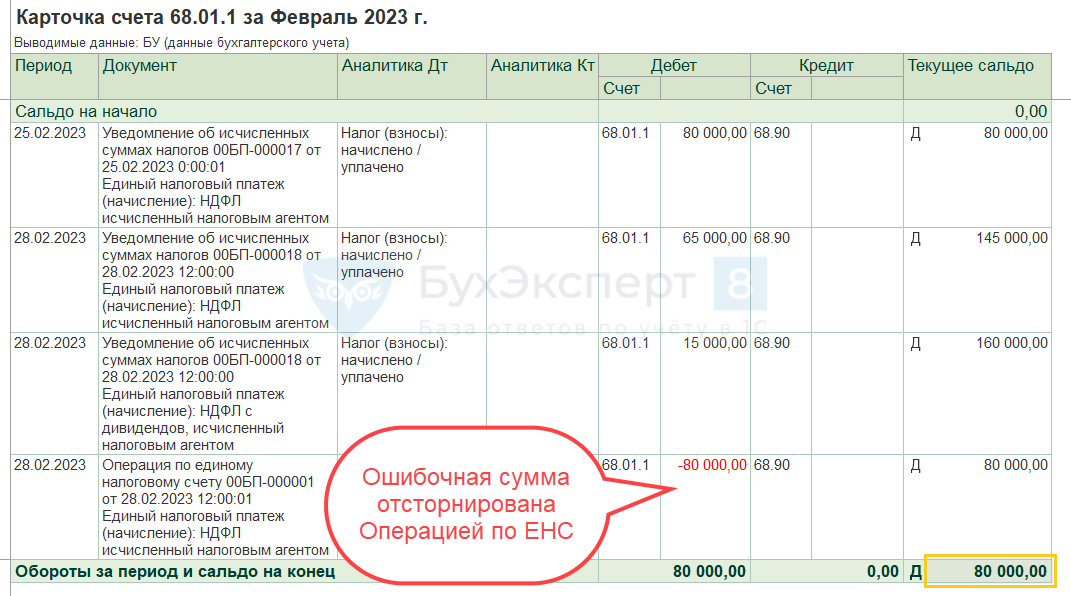

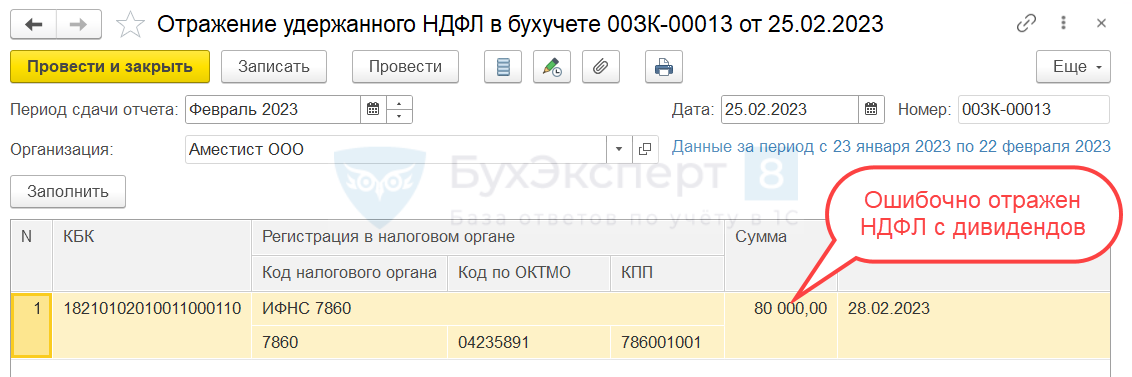

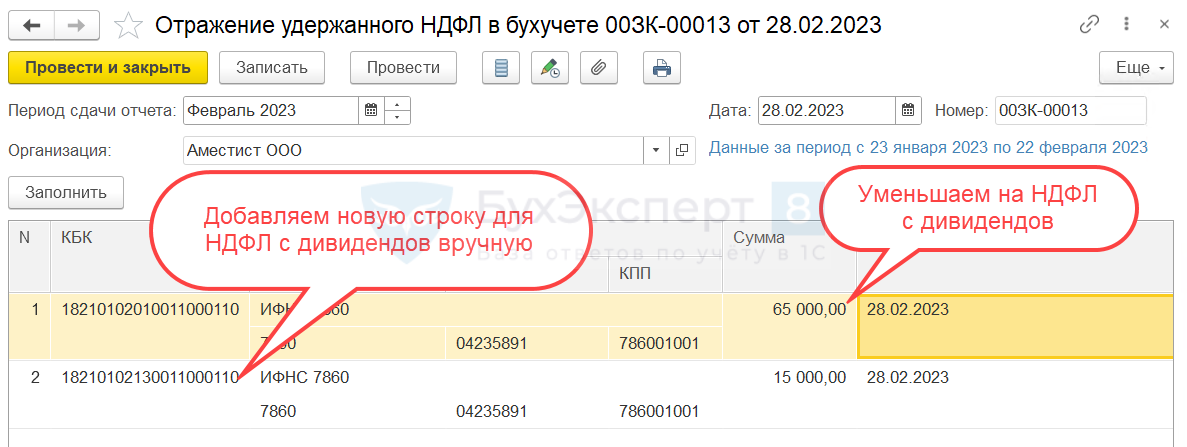

20 февраля организация выплатила зарплату и удержала с нее НДФЛ в размере 65 000 руб. На следующий день были выплачены дивиденды. Сумма удержанного НДФЛ с дивидендов составила 15 000 руб. В Отражении удержанного НДФЛ в бухучете налог с дивидендов был ошибочно отнесен к тому же КБК, что и налог с зарплаты.

В 1С: Бухгалтерию при синхронизации поступили ошибочные Сведения об удержанном НДФЛ и на их основании создано и передано в ИФНС Уведомление об исчисленных суммах налогов.

Рассмотрим, как исправить Отражение удержанного НДФЛ в бухучете в ЗУП 3.1 и подготовить новое Уведомление в 1С: Бухгалтерии.

С2023 года для дивидендов введены отдельные КБК. Подробнее об этом — смотрите в статье Для НДФЛ с дивидендов ввели свои КБК с 2023.

- Для исправления ошибки откроем документ Отражение удержанного НДФЛ в бухучете и откорректируем его вручную:

- В строке с общим КБК уменьшим сумму на НДФЛ с дивидендов.

- Добавим новую строку для налога с дивидендов и укажем в ней КБК для дивидендов.

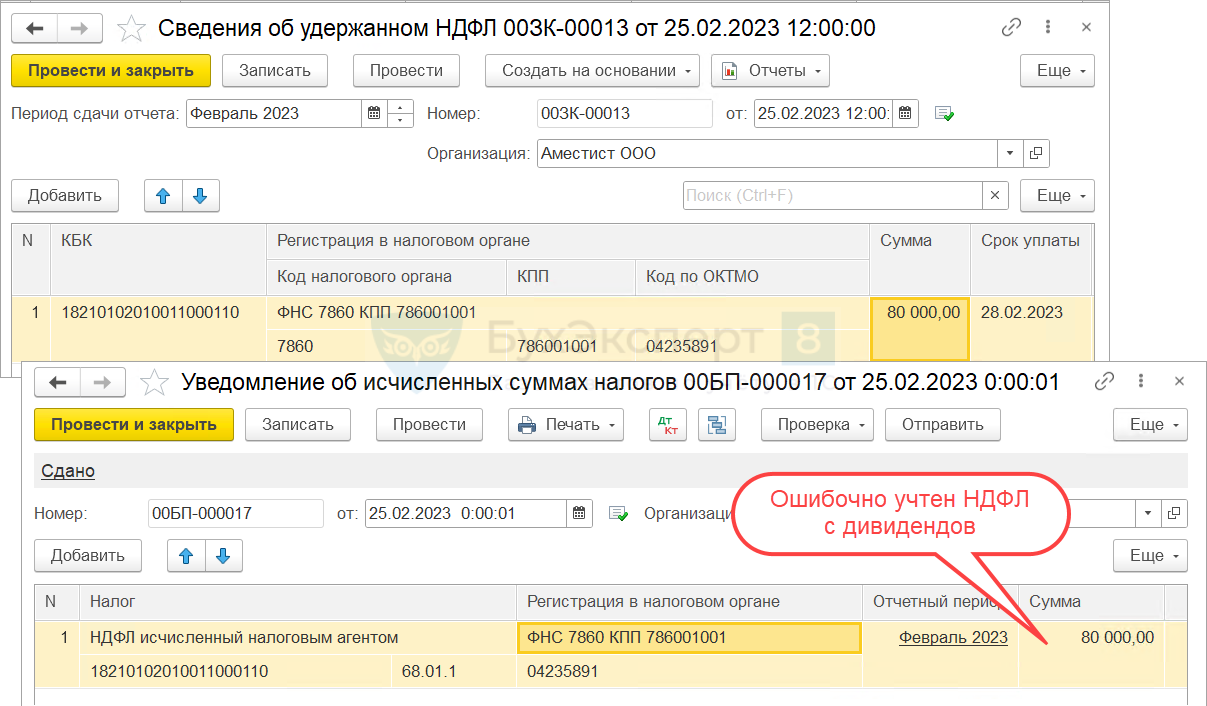

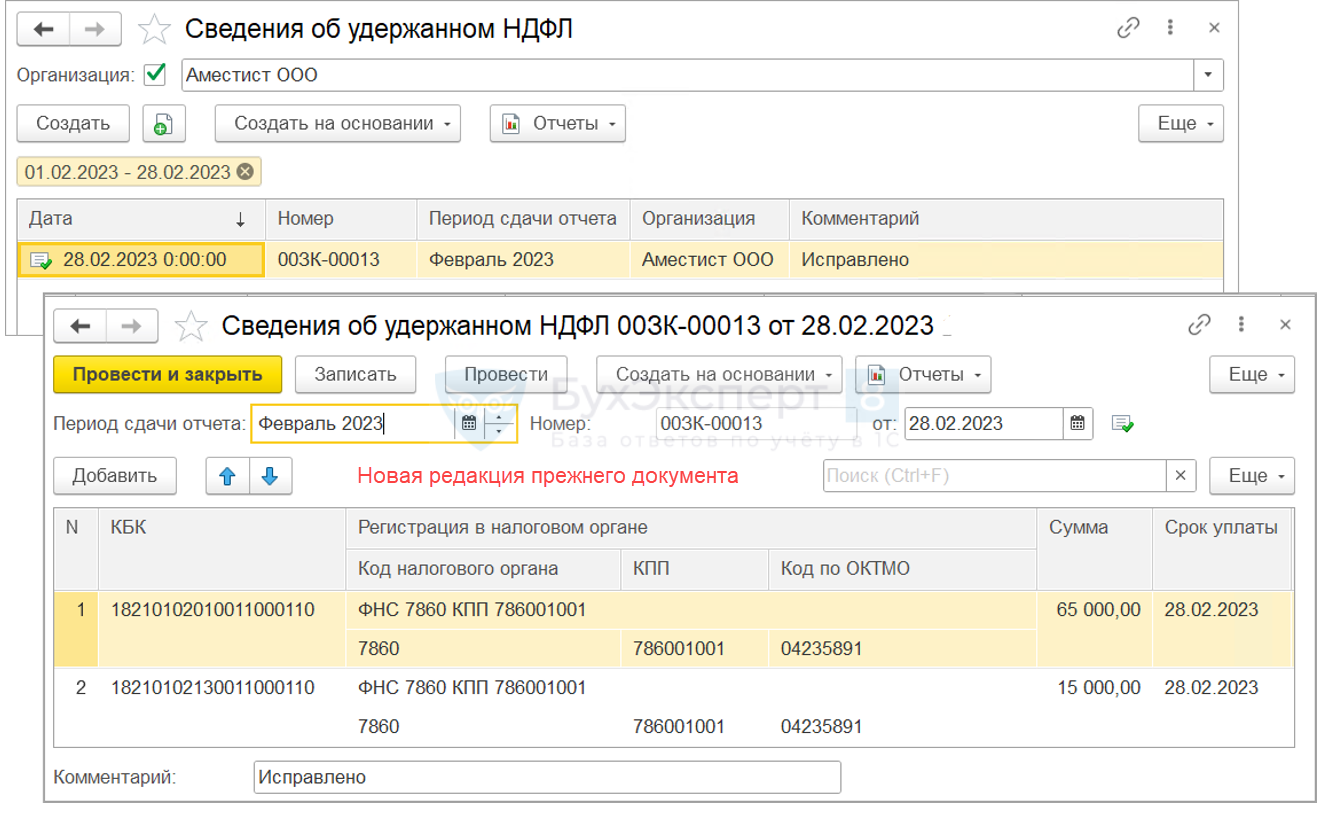

- Отредактированное Отражение удержанного НДФЛ в бухучете передадим в бухгалтерскую программу. Документ поступит в 1C: Бухгалтерию и создаст в ней новую редакцию документа Сведения об удержанном НДФЛ.

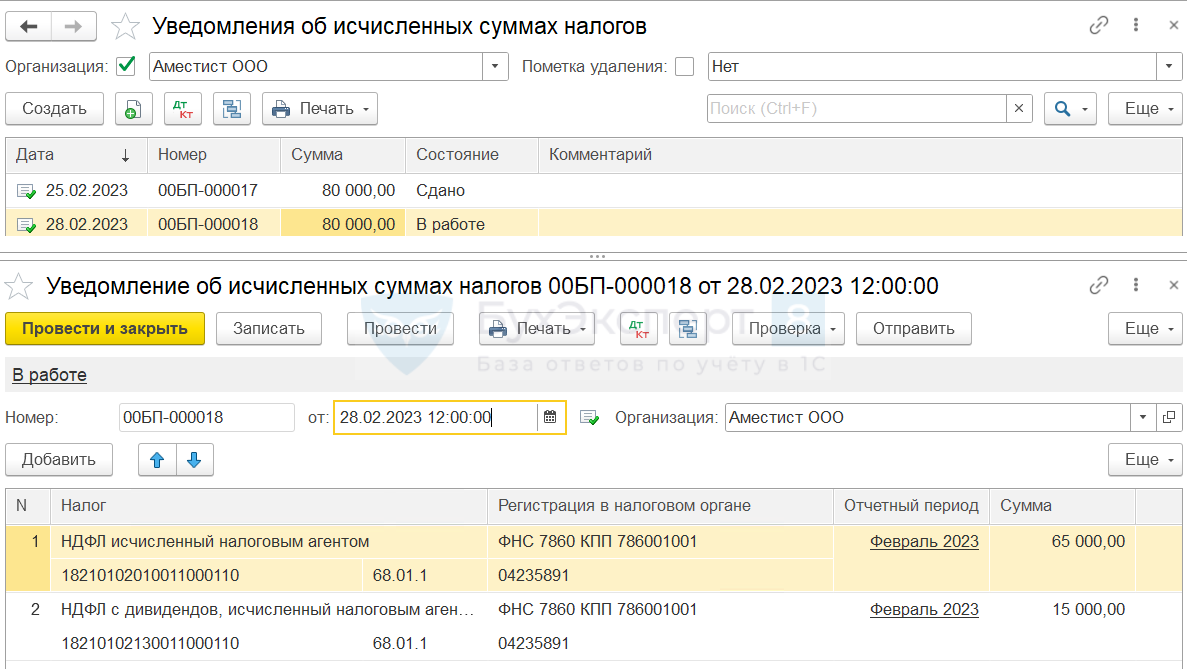

- Создадим на основании новой редакции Сведений еще одно Уведомление и проведем его. Теперь в программе проведено два Уведомления.

В результате суммы НДФЛ с зарплаты по счетам 68.01.1 и 68.90 и по регистру накопления Расчеты по налогам на едином налоговом счете задвоились. Всего сумма удержанного НДФЛ за февраль должна быть учтена в размере 80 000 руб. Из них 65 000 руб. – НДФЛ с зарплаты и 15 000 руб. – НДФЛ с дивидендов. В учете проводки по уплате НДФЛ отражены на 160 000 руб. – это ошибка.

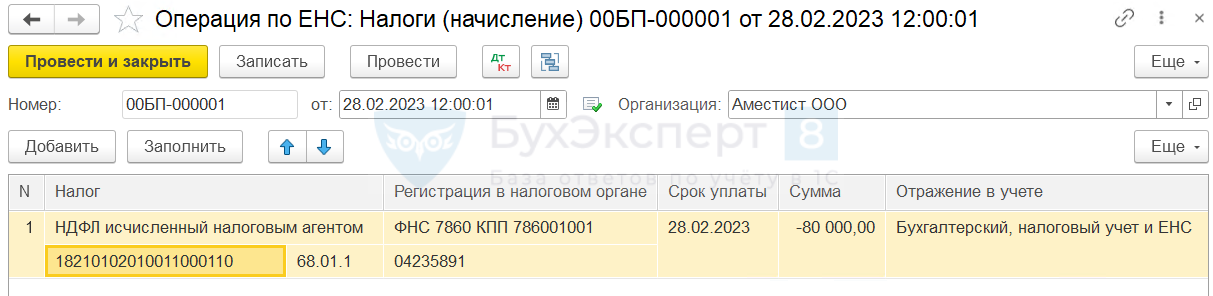

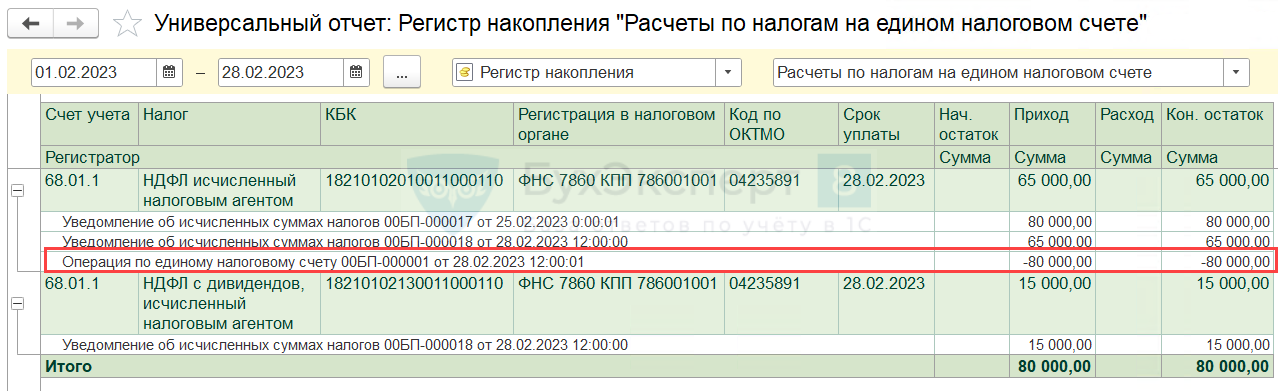

- Исправим ошибки в суммах взаиморасчетов с ИФНС при помощи Операции по ЕНС (Операции – Единый налоговый счет – Операции по счету). Создадим операцию вида Налоги (начисление). Укажем с минусом сумму налога по первичному уведомлению 80 000 руб. по КБК для НДФЛ с зарплаты.

Убедимся, что суммы уплаченного НДФЛ теперь отражены верно – в размере 80 000 руб.

См. также:

- ЗУП 3.1: важные дела февраля 2023

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Воспользуемся первым вариантом работы с

Воспользуемся первым вариантом работы с Создадим новое

Создадим новое

При этом в программе все еще существует ошибочное

При этом в программе все еще существует ошибочное

Чтобы не заполнять новое

Чтобы не заполнять новое  В колонке

В колонке

Пометим на удаление ошибочный документ

Пометим на удаление ошибочный документ

Новое

Новое

В результате суммы НДФЛ с зарплаты по счетам 68.01.1 и 68.90 и по регистру накопления

В результате суммы НДФЛ с зарплаты по счетам 68.01.1 и 68.90 и по регистру накопления