Как считать НДС 20%? Как правило, этот вопрос возникает не у бухгалтеров, а у других сотрудников компании — например, специалистов по продажам или руководителей. Постараемся ответить на него так, чтобы у бухгалтера не возникало проблем с разъяснением того, как считается НДС.

Как определить сумму НДС (вычисление)

При реализации товаров, работ, услуг, передаче имущественных прав НДС предъявляется покупателю дополнительно к цене реализации (п. 1 ст. 168 НК РФ).

На практике при расчете НДС возможны 2 вопроса:

- Если есть сумма без НДС — как считать НДС от суммы?

- Если есть сумма с учетом НДС — как посчитать НДС в том числе.

Поясним, как правильно посчитать НДС в каждом из случаев.

Как посчитать НДС от суммы

Как вычислить НДС от суммы? Это несложно: нужно просто математически рассчитать процент. Расчет производится по формуле:

НДС = НБ × Нст / 100,

Где: НБ — налоговая база (то есть сумма без НДС), Нст — ставка НДС: 20 процентов (до 01.01.2019 — 18) или 10 процентов.

Примеры расчета НДС для продавца привели эксперты КонсультантПлюс. Получите бесплатно пробный доступ к системе и переходите к расчетам.

Как посчитать НДС в том числе

Посчитать НДС в том числе — это значит выделить налог, который заложен в итоговую сумму. Здесь для вычисления используют формулы:

НДС = С / 120 × 20 — если нужно посчитать НДС 20% (с 01.01.2019),

НДС = С / 118 × 18 — если нужно посчитать НДС 18% (до 01.01.2019),

НДС = С / 110 × 10 — если ставка налога 10%,

Где: С — сумма, включающая НДС.

См. также «Что входит в перечень товаров, облагаемых НДС по ставке 10%?»

ВНИМАНИЕ! Данный расчет не означает применение расчетных ставок 20/120 (18/118) или 10/110 — это просто способ выделить налог из итоговой суммы.

Подробно о расчетных ставках читайте в этой статье.

Как посчитать сумму с НДС

Посчитать сумму с НДС можно, не вычисляя предварительно сам налог. Для этого используйте формулы:

С = НБ × 1,20 — если считать НДС по ставке 20% (с 01.01.2019),

С = НБ × 1,18 — если считать НДС по ставке 18% (до 01.01.2019),

С = НБ × 1,10 — по ставке 10%,

где НБ — налоговая база, то есть сумма без налога.

Пример расчета НДС

Используя приведенные выше формулы, разберем, как правильно считать НДС (сверх суммы и в том числе), на примерах.

Пример 1

ООО «Икс» реализует партию бетонных блоков в количестве 100 тыс. шт. по цене 55 руб. за штуку. Ставка НДС — 20% (п. 3 ст. 164 НК РФ), налог в цену не включен. Как посчитать НДС 20% и итоговую стоимость партии с учетом налога?

- Сначала определим стоимость партии без НДС (налоговую базу):

55 руб. × 100 000 шт. = 5 500 000 руб.

- Посчитаем НДС от суммы:

5 500 000 × 20/100 = 1 100 000 руб.

- Вычислим сумму с НДС:

5 500 000 + 1 100 000 = 6 600 000 руб.

- Или определить итоговую сумму можно сразу, без предварительного расчета налога:

5 500 000 × 1,20 = 6 600 000 руб.

Соответственно, в расчетных документах и счетах-фактурах нужно указать:

- стоимость без НДС — 5 500 000 руб.,

- НДС 20% — 1 100 000 руб.,

- итого с НДС — 6 600 000 руб.

Пример 2

По прайс-листу ООО «Икс» цена бордюрного камня с учетом НДС составляет 240 руб. за 1 шт. Покупатель заказал партию из 10 тыс. штук. Посчитаем НДС 20%.

- Сначала определим итоговую стоимость партии:

240 руб. × 10 000 шт. = 2 400 000 руб.

- Посчитаем НДС в том числе:

2 400 000 / 120 × 20 = 400 000 руб.

- Остается сумма без НДС:

2 400 000 – 400 000 = 2 000 000 руб.

Ее также можно найти без предварительного выделения налога:

2 400 000 / 1,20 = 2 000 000 руб.

Проверить правильность расчета можно, начислив НДС на полученную стоимость без налога:

2 000 000 × 20/100 = 400 000 руб.

Соответственно, в расчетных документах и счетах-фактурах нужно указать:

- стоимость без НДС — 2 000 000 руб.,

- НДС 20% — 400 000 руб.,

- итого с НДС — 2 400 000 руб.

О том, как отразить в декларации по НДС и в бухучете рассчитанную сумму НДС, смотрите в Готовом решении от КонсультантПлюс. Пробный доступ к К+ получите бесплатно.

Итоги

Как видим, посчитать НДС сверху или НДС в том числе не сложно. Главное помнить формулы расчета и использовать верную ставку налога.

См. также статью «Формула расчета НДС по ставке 20% от суммы».

Распространенные вопросы

Как рассчитать НДС к уплате?

НДС к уплате рассчитывается по формуле:

НДС к уплате = НДС начисленный — НДС к вычету + восстановленный НДС

В сумму НДС, принимаемого к вычету, входит:

Подробнее о порядке учета и вычета НДС при строительстве основных средств читайте здесь.

Что такое восстановленный НДС?

Случаи восстановления НДС регламентированы п.3 ст. 170 НК РФ:

О порядке восстановления НДС читайте в этой статье.

Как определить безопасную сумму вычета по НДС?

Чтобы не вызвать вопросов у камеральщиков, рекомендуем рассчитывать безопасную долю вычетов при составлении декларации. Для этого нужно сумму входного НДС разделить на величину начисленного НДС и умножить на 100%.

Если доля вычетов превысит 89%, фирмой могут заинтересоваться фискалы и нагрянуть с выездной проверкой.

Подробнее о безопасной доле вычета по НДС, наши эксперты рассказывали здесь.

Дистанционный экспресс-курс «Основы бухгалтерского учета + 1С 8.3» с выдачей именного сертификата

На простом языке и в короткие сроки вы изучите все участки бухгалтерии и узнаете, как:

- грамотно составить бухгалтерские проводки

- «прочитать» оборотно-сальдовую ведомость

- вести учет с поставщиками и покупателями

- вести учет денежных средств в кассе и на расчетном счете

- рассчитать прибыль и заполнить баланс

О курсе:

- Выпускников: 1244

- Объем: 12 академических часов

- Срок доступа: 25 дней

- Возможность продлить доступ: Да

- Нужен ли вам этот курс по быстрому освоению бухучета и налогов? Пройти тест

- Отзывов: 10. Читать

Изучите подробную программу курса с описанием тем и практических заданий!

Получить без регистрации

Данная статья посвящена, пожалуй, одному из самых запутанных и трудных для исчисления налогу — НДС. Мы постараемся просто и доходчиво объяснить, что представляет собой НДС, кто его уплачивает, как правильно рассчитать НДС, по каким ставкам, и некоторые другие нюансы, помогающие лучше разобраться с этим непростым налогом.

Кстати, наш учебный центр РУНО посвятил этому уникальный практический курс, по окончании которого начинающий бухгалтер может разобраться в любых сложных и запутанных проводках по НДС, с легкостью заполняет декларацию по НДС. Узнайте о курсе «

Налоговый практикум. Уровень 1. Практика по учету НДС: от проводок до отчета. Решение задач«. А теперь, обо всем по порядку.

Содержание:

- Что такое НДС

- Кто уплачивает НДС

- Момент возникновения обязанности по уплате НДС

- Пример 1. Расчет НДС: обязанность уплаты — в момент отгрузки

- Пример 2. Расчет НДС: обязанность уплаты — в момент оплаты (аванс)

- Налоговые ставки

- Как правильно рассчитать НДС

- Налоговые вычеты по НДС

- Так какой же налог мы должны отдать в бюджет?

- Как подтвердить начисление и вычеты по НДС

- Бухгалтерский учет НДС. Проводки

Что такое НДС

Итак, само название «налог на добавленную стоимость» говорит о том, что налог начисляется на стоимость товара (работ, услуг), добавленную исключительно вашей организацией при реализации этого товара (работ, услуг).

Например:

Покупаем.

Покупаем товар у поставщика по стоимости №1 – 50 000 руб.

Сверху он накинул НДС №1 (20%) – 50 000* 20% = 10 000 руб.

Итого мы купили товар по стоимости с НДС №1 – 50 000+ 10 000=60 000 руб.

Продаем.

Продаем товар по стоимости №2 – 55 000 руб.

Накидываем НДС №2 (20%) – 55 000*20% = 11 000 руб.

Продаем товар по стоимости с НДС №2 – 55 000+11 000=66 000

СТОИМОСТЬ №2 – СТОИМОСТЬ №1 = ДОБАВЛЕННАЯ СТОИМОСТЬ

То есть, по сути, разница между стоимостью №2 и стоимостью №1 и есть добавленная стоимость. А НДС рассчитывается арифметически именно с этой разницы.

НДС=(55 000 – 50 000)*20%=1 000 руб.

Очень важно!

Для правильного расчета НДС необходимо:

→ четко разбираться в проводках по расчету с поставщиками и покупателями (счета 60,62),

→ по авансам выданным и полученным (76.АВ, 76.ВА),

→ по учету НДС (счета учета 19, 68.02),

→ уметь анализировать ОСВ и находить в ней ошибки

Ведь от этого напрямую зависит правильность расчета НДС, корректное заполнение декларации по НДС, и, как следствие, уплата налога в бюджет… Я вам советую отработать практические навыки по составлению проводок по расчету НДС и заполнению налоговой декларации с учетом всех последних изменений на нашем новом практическом курсе “Налоговый практикум. Уровень 1. Отработка навыков работы со счетами по НДС. Решение примеров”.

Кто уплачивает НДС

Как зафиксировано в статье 143 НК РФ платить НДС должны компании и ИП, использующие общую систему налогообложения.

Условно плательщики НДС распределяются на 2 группы:

— налогоплательщики «внутреннего» НДС, который платится при реализации товаров, работ или услуг на территории нашей страны;

— налогоплательщики «ввозного» НДС, уплачиваемого на таможне при ввозе товаров в Россию.

Момент возникновения обязанности по уплате НДС

Обязанность уплаты НДС возникает в 2- х моментах:

1. день отгрузки

2. день оплаты товара (аванс)

в зависимости от того, какое из событий наступило ранее.

Пример 1. Расчет НДС: обязанность уплаты — в момент отгрузки

15 марта — отгрузка товара

1. Дт 62.1 Кт 90.1 – 240 000 р.

— отгружен товар

2. Дт 90.3 Кт 68.02 – 40 000 р. — выставлен счет-фактура

Именно в этот день у нас и возникает обязательство перед бюджетом по уплате налога.

Посмотрим в оборотно-сальдовую ведомость и проанализируем обороты по счетам 62.01, 68.02, 90

18 апреля

3. Дт 51 Кт 62.1 – 236 000 р.

— оплачен товар.

Посмотрим в оборотно-сальдовую ведомость и проанализируем обороты по счетам 62.01, 51

Пример 2. Расчет НДС: обязанность уплаты — в момент оплаты (аванс)

15 марта

1. Дт 51 Кт 62.2 – 240 000 р.

— получен аванс от покупателя

При получении предварительной оплаты от покупателя, у продавца есть 5 дней, чтобы выставить счет-фактуру на аванс, в день выставления счета- фактуры начисляется НДС, т.е. возникает наш долг перед бюджетом.

2. Дт 76.АВ Кт 68.02 – 40 000 р. — выставлен счет-фактура на аванс, начислен НДС

Посмотрим в оборотно-сальдовую ведомость и проанализируем обороты по счетам 62.02, 51

18 апреля

3. Дт 62.1 Кт 90.1 – 240 000 р

. — отгружен товар

4. Дт 90.3 Кт 68.02 – 40 000 р. — выставлен счет-фактура, начислен НДС

5. Дт 68.02 Кт 76.АВ – 40 000 р. — зачтен НДС с полученного аванса.

Посмотрим в оборотно-сальдовую ведомость и проанализируем обороты по счетам 62.02, 51

Внимание!

Нельзя допускать ошибок в проводках по учету НДС с авансов и зачету НДС с авансов. Эти ошибки приводят к неверному заполнению декларации, искажению данных и камеральным проверкам.

Чтобы не делать в учете НДС ошибок вначале отработайте практические навыки по составлению проводок по расчету НДС и заполнению налоговой декларации.

На нашем курсе «Налоговый практикум. Уровень 1. Практика по учету НДС: от проводок до отчета. Решение задач» вы доведете до “автоматизма” сложнейшие операции по НДС.

На курсе более 80 задач, в том числе по заполнению налоговой декларации.

По завершению дистанционного видеокурса вы сможете:

— без труда анализировать операции по НДС с авансов и зачету авансов

— “читать” ОСВ, находить в ней ошибки и знать, как их исправлять

— заполнять декларацию по НДС так, чтобы избежать камеральных проверок

По окончании: удостоверение о повышении квалификации!

Попробовать бесплатно видеокурс по НДС (получите пробный доступ)

Налоговые ставки

Руководствуясь 164 статьей НК РФ, можно определить существующие налоговые ставки НДС.

20%. Основная ставка составляет 20% — она применима для большинства объектов налогообложения.

10%. На некоторые группы продовольственных товаров, детские товары, медицинские препараты, книги распространяется ставка НДС, равная 10%.

0%. Экспортеры применяют ставку 0%, при условии документально подтвержденного факта экспортной сделки в налоговом органе.

Налоговый кодекс предусматривает еще одно понятие, такое как расчетная ставка. Ее следует применять при поступлении авансов или предоплаты за товар. Рассчитывается она так: 20% : 120% или 10 %: 110% в зависимости от категории вышеупомянутых товаров.

Например:

Получен аванс от покупателя за товар, облагаемый по ставке 20% в сумме 120 000 руб.

Рассчитываем НДС по расчетной ставке 20% :120%.

120 000*20:120=20 000 руб.

Как правильно рассчитать НДС

Для того, чтобы правильно рассчитать НДС к уплате изначально следует определить налоговую базу. Налоговая база – это сумма всех доходов, полученных организацией за расчетный период. Данная сумма равняется:

| Налоговая база | = |

Стоимость реализованных товаров |

+ |

Авансы полученные |

Расчет налоговой базы определен в ст.153 НК РФ.

Следующим этапом будет непосредственное начисление НДС. Формула расчета НДС от суммы выглядит так:

НДС = Налоговая база х Налоговая ставка (%)

Следует помнить, что если деятельность компании предусматривает реализацию товаров, облагаемых по разным ставкам НДС, то налоговая база рассчитывается по каждой категории товара отдельно.

Эти и более сложные ситуации по учету НДС я рекомендую изучить на курсе: Налоговый практикум. Уровень 2. Технология составления деклараций по НДС и налогу на прибыль на ситуациях из практики.

Налоговые вычеты по НДС

В начале статьи мы разбирали понятие «добавочная стоимость». Так вот, для того, чтобы налогоплательщик верно рассчитал именно свою «добавочную стоимость», и соответственно НДС, подлежащий уплате в бюджет, действует понятие – налоговый вычет (ст.171 НК РФ).

Вычет – это НДС, который вы уплатили либо поставщику товаров, услуг или работ в процессе вашей хозяйственной деятельности, либо на таможне при импорте товаров, а так же НДС, с сумм за поступивший товар или оказанные работы.

Так какой же налог мы должны отдать в бюджет?

Вернемся к нашему примеру, разобранному в самом начале статьи.

НДС к уплате = НДС №2 –НДС №1

где

НДС №2

— налог, начисленный на стоимость товара при продаже.

НДС №1 – НДС, который мы уплатили поставщику при покупке товара, другими словами налоговый вычет.

Посмотрите, как определить сумму НДС, уплачиваемую в бюджет на счете 68.02 на этом фрагменте из нашего курса Налоговый практикум, заодно убедитесь, насколько просто и наглядно проходят наши занятия. Получить пробный доступ к курсу

Как подтвердить начисление и вычеты по НДС

Счет-фактура

По правилам ст.168 и ст. 169 НК РФ основным документом для целей правильного исчисления и уплаты НДС является счет-фактура. Именно в этом документе отражается сумма налога.

Счет-фактура выписывается в течение пяти дней с того момента (дня), как мы отгрузили товар или оказали какую-нибудь работу или услугу, либо в течение пяти дней с того момента, как мы получили оплату за товар, который еще не отгрузили, то есть получили предоплату или аванс. Вспоминаем раздел этой статьи о моментах возникновения обязательства по НДС.

Хотите быть уверенным, что декларация составлена без ошибок и Вам не грозит камералка? Жмите сюда→>

Книга продаж

Продавец должен учитывать счета-фактуры, которые сам выписал покупателю в журнале учета выставленных счетов-фактур. Хотя на сегодняшний день это право, а не обязанность. Но все же я рекомендую придерживаться старых правил, чтобы удобно было вести учет, тем более, что эта форма сохранилась во многих бухгалтерских программах. Далее ее необходимо зарегистрировать в книге продаж. Вот это уже важный налоговый документ! На основании этого документы вы будете заполнять декларацию по НДС. А так же ее по необходимости могут затребовать налоговые органы.

Книга покупок

В свою очередь, чтобы иметь право на вычет по НДС, вам необходим счет-фактура, полученный от поставщика. Подтвердить уплату НДС при импорте следует документом, в котором зафиксирована уплата налога на таможне. «Входящие» счета-фактуры регистрируются в журнале учета полученных счетов-фактур и в книге покупок.

Вычитание суммы «входящего» налога покупок, отраженного в книге покупок из суммы «исходящего» налога, учтенного в книге продаж и есть НДС, который нужно в сроки уплатить в бюджет.

Книга покупок скачать бланк

Книга продаж скачать бланк

Счет-фактура скачать бланк

Бухгалтерский учет НДС. Проводки

В бухгалтерском учете НДС, полученный от покупателей и подлежащий уплате в бюджет, имеет отражение на счете 68.02 «Расчеты с бюджетом по НДС».

Оборот по Дебету 68.02

Дт 68.02 Кт 19

Принят НДС к вычету

Дт 68.02 Кт 51 Перечислен НДС в бюджет

Дт 68.02 Кт 76АВ Зачтен НДС с аванса полученного

Дт 68.02 Кт 76ВА Принят к вычету НДС с аванса, выданного поставщику

Обороты по Кредиту 68.02

Дт 90.3 Кт 68.02

Начислен НДС с отгрузки

Дт 76.АВ Кт 68.02 Начислен НДС с аванса полученного

Дт 76.ВА Кт 68.02 Восстановлен НДС с аванса, выданного поставщикам

Посмотрите весь подробный алгоритм расчета НДС с проводками и анализом оборотно-сальдовой ведомости на примере урока из курса “Бухучет и налогообложение для начинающих + 1С 8.3. Практикум”

Уникальная методика, применяемая на данном курсе, позволяет пройти обучение в форме стажировки в реальной компании.

Программа курса одобрена Департаментом образования г. Москвы и полностью отвечает стандартам в области дополнительного профессионального образования.

Дистанционный экспресс-курс «Основы бухгалтерского учета + 1С 8.3» с выдачей именного сертификата

На простом языке и в короткие сроки вы изучите все участки бухгалтерии и узнаете, как:

- грамотно составить бухгалтерские проводки

- «прочитать» оборотно-сальдовую ведомость

- вести учет с поставщиками и покупателями

- вести учет денежных средств в кассе и на расчетном счете

- рассчитать прибыль и заполнить баланс

О курсе:

- Выпускников: 1244

- Объем: 12 академических часов

- Срок доступа: 25 дней

- Возможность продлить доступ: Да

- Нужен ли вам этот курс по быстрому освоению бухучета и налогов? Пройти тест

- Отзывов: 10. Читать

Изучите подробную программу курса с описанием тем и практических заданий!

Получить без регистрации

КУРСЫ, КОТОРЫЕ ВАМ ПОМОГУТ СТАТЬ ПРОФЕССИОНАЛОМ!

Налоговый практикум. Уровень 1. Отработка навыков работы со счетами по НДС. Решение примеров дистанционно

Налоговый практикум. Уровень 2. Технология составления деклараций по НДС и налогу на прибыль на ситуациях из практики дистанционно

Налоговый практикум. Уровень 3. Аудит расчета НДС и налога на прибыль для разных договоров и видов деятельности дистанционно

Учет зарплаты и кадров + 1С ЗУП 8.3 очно / дистанционно

Кадровое делопроизводство со знанием 1С ЗУП 8.3. Инспектор по кадрам дистанционно

Автор статьи: Матасова Татьяна Валериевна

— эксперт по вопросам налогового и бухгалтерского учета;

— практикующий бухгалтер, аудитор и налоговый консультант;

— член «Палаты налоговых консультантов»;

— преподаватель корпоративных и открытых семинаров по российскому бухгалтерскому учету и налогообложению.

При выделении НДС применяются расчетные ставки. Они определяются как процентное отношение налоговой ставки, предусмотренной п. 2 или п. 3 ст. 164 НК РФ, к налоговой базе, принятой за 100% и увеличенной на размер этой налоговой ставки. К большинству операций применяется ставка 20%. Ставка 10% используется при ввозе и реализации социально значимых товаров и реализации некоторых услуг. Кроме того, для отдельных операций установлены расчетные ставки НДС 16,67% и 9,09%.

См. подробнее:

Какие ставки НДС применяются

Добавить в «Нужное»

Формула расчета: НДС 20 процентов

Формулы расчета НДС достаточны просты. Чтобы вычислить НДС от суммы при реализации товаров (работ, услуг), облагаемых НДС по ставке 20%, используется следующая формула:

Как посчитать НДС 20% от суммы: пример

Организация, реализовала товар, облагаемый НДС по ставке 20%, общей стоимостью 100000 руб. Соответственно, сумма НДС составит 20000 руб. (100000 руб. х 20%).

Как посчитать НДС по ставке 10%

В этом случае используется формула, аналогичная формуле вычисления НДС по ставке 20%, только вместо 20% подставляется значение 10%:

Как рассчитывается НДС 10% от суммы: пример

Предприниматель реализовал товар, облагаемый НДС по ставке 10%, общей стоимостью 50000 руб. Соответственно, сумма НДС составит 5000 руб. (50000 руб. х 10%).

Как из суммы вычленить НДС

Бывают ситуации, когда НДС нужно начислять не сверх определенной суммы, а нужно наоборот вычленить НДС, уже «сидящий» внутри какой-либо суммы. Например, это может потребоваться продавцу при получении предоплаты за товар. Для этих целей применяется следующая формула:

Расчетная ставка НДС в 2021 году может принимать два значения: 20/120 и 10/110. Выбор ставки зависит от того, по какой ставке облагается конкретная реализация – 20% или 10%.

Как из суммы вычленить НДС 20%: пример

Организация-исполнитель получила от заказчика предоплату в счет предстоящего выполнения работ, облагаемых НДС по ставке 20%. Сумма предоплаты составляет 360000 руб., в том числе НДС.

Т.к. работы облагаются по ставке 20%, то для определения суммы НДС с предоплаты используется расчетная ставка 20/120. НДС с предоплаты в нашем примере будет равен 60000 руб. (360000 руб. х 20/120).

Как из суммы вычленить НДС 10%: пример

ИП поступил аванс в счет предстоящей поставки товаров, облагаемых НДС по ставке 10%. Сумма аванса – 110000 руб., в том числе НДС.

В данном случае для того, чтобы посчитать сумму входного НДС применяется расчетная ставка 10/110 (т.к. товар облагается по ставке 10%). Соответственно, сумма НДС с аванса составит 10000 руб. (110000 руб. х 10/110).

Формула начисленного НДС

Чтобы посчитать сумму начисленного НДС за квартал, применяется следующая формула:

Если в течение квартала выполнялись строительно-монтажные работы для собственных нужд, производилась корректировка реализации товаров (работ, услуг) или же реализация/корректировка реализации предприятия в целом как имущественного комплекса, то НДС по этим операциям также включается в общую сумму начисленного НДС. Также если вы делали восстановление НДС, ранее принятого к вычету, то не забудьте прибавить к общей сумме начисленного НДС сумму восстановленного налога.

Формула вычета НДС

НДС, принимаемый к вычету в том или ином квартале, рассчитывается по нижеприведенной формуле:

Если у организации/ИП есть НДС, подлежащий вычету по строительно-монтажным работам, выполненным для собственного потребления, то этот НДС прибавляется к общей сумме НДС, принимаемой к вычету в конкретном квартале.

Итоговая сумма НДС

Сумма НДС, которую нужно уплатить в бюджет по итогам квартала, рассчитывается следующим образом:

Важно отметить, что если в результате расчетов итоговое значение у вас получилось равным нулю, то в бюджет ничего платить не нужно. Если же полученное значение отрицательное, то вы вправе претендовать на возмещение НДС из бюджета.

Безопасный вычет по НДС в 2021 году

Существует еще одна связанная с НДС формула, которую обязательно надо взять на вооружение каждому бухгалтеру:

Дело в том, что если доля вычетов за 12 месяцев будет равна или превысит 89%, то вашей компанией заинтересуются налоговики и могут даже прийти с выездной проверкой (п. 3 Приложения № 2 Концепции, утв. Приказом ФНС России от 30.05.2007 N ММ-3-06/333@).

Т.к. налоговым периодом по НДС является квартал, то и расчет доли вычетов нужно производить на основании деклараций за 4 истекших квартала.

Подробнее о безопасной доле вычетов по НДС вы можете прочитать здесь.

Последнее обновление:

9 августа 2021

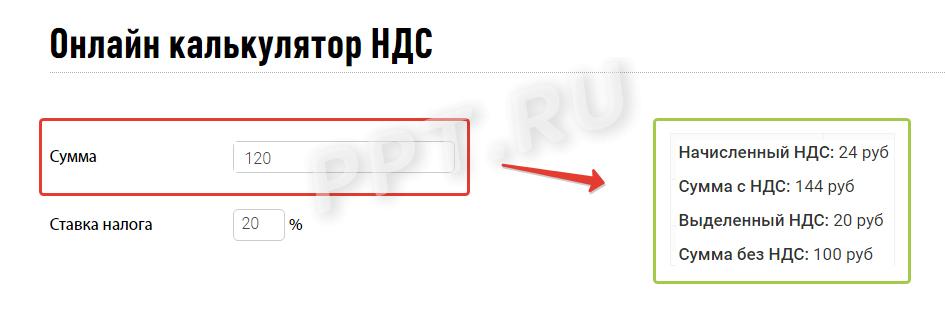

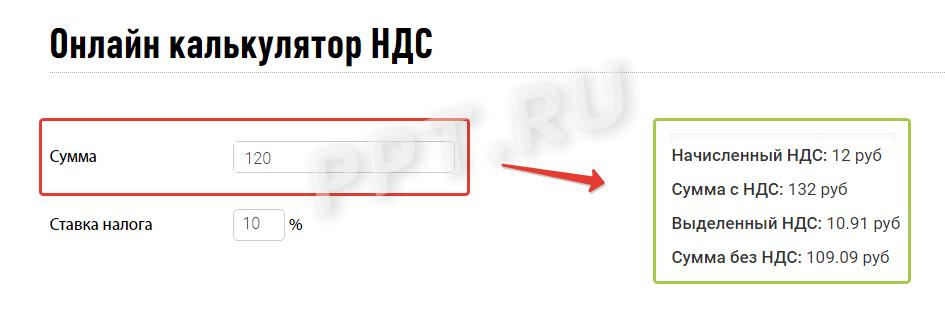

Калькулятор НДС — сервис, который позволяет посчитать сумму налога к уплате или вычислить ее в составе цены. Достаточно внести величину, с которой необходимо удержать, или величину, к которой нужно добавить фискальный сбор.

Результат:

Начисленный НДС:

Сумма с НДС:

Выделенный НДС:

Сумма без НДС:

Часто пользуетесь калькулятором?

Добавьте в избранное, чтобы не потерять!

Нажмите

Ctrl+D

Как рассчитать НДС для юридических лиц на калькуляторе

Вы представитель организации или индивидуальный предприниматель и хотите понять, как высчитать НДС 20 %, включенный в сумму товара, или начислить проценты на добавленную стоимость, чтобы включить налог в итоговую цену продукции или услуги, — это легко сделать с помощью онлайн-калькулятора. Чтобы использовать онлайн НДС калькулятор, выполните единственное действие — введите необходимое число в строку.

Справа появятся выделенный и начисленный налог и сумма продажи или покупки с учетом и без учета налога.

По умолчанию используется калькулятор расчета НДС 20 процентов, но в нем предусмотрена возможность выбора. Некоторые товары облагаются по ставке 10%, для расчета по ней в строке «Ставка налога» можно изменить значение, и калькулятор сформирует итог с учетом более низкой ставки. При вводе числа в полях справа тут же появятся итоговые цифры по ставке 10%.

Расчет НДС для чайников. Популярные вопросы

Что это за налог и какие товары, работы и услуги им облагаются?

Налог на добавленную стоимость государство берет с организаций и предпринимателей, которые продают товары, услуги, работы и ввозят продукцию через таможню. Чтобы понять, с чего взимается этот косвенный платеж в бюджет, разберемся, что такое добавленная стоимость. Добавленная стоимость — это разница между ценой покупки и ценой реализации. Фактически это наценка, которую сделал продавец, с нее и следует заплатить в бюджет. Обложению обязательно подлежат все полученные авансы и стоимость любой продукции, которую организация или ИП отдает даром (в этом случае калькулятор НДС 20/120 поможет начислить сумму исходя из средней рыночной стоимости товара или услуги). Налог платят только на добавленную стоимость, поэтому цену покупки налогоплательщик вправе заявить к вычету. Но для этого ее необходимо подтвердить документально — счетом-фактурой или таможенными документами.

Как вычислить налог от суммы?

Проще всего работает формула калькулятора, как выделить НДС 20 % от суммы, разберем ее на наглядном примере:

Вы руководитель организации и купили продукт у поставщика за 120 рублей. Из них 20 рублей — сумма обязательного платежа в бюджет по ставке 20%, которую вы заплатили, так как она включена в стоимость товара. Без такого обязательства на добавленную стоимость покупка стоила бы 100 рублей. Продать этот продукт вы хотите за 180 рублей — с наценкой 50%. К его стоимости вы добавляете 20%, которые заплатит покупатель товара. 20% от 180 рублей составляет 36 рублей. Значит, вы продаете товар за 216 рублей с учетом налога. Ваша фирма не платит в бюджет всю выручку, которую получит от покупателя. Заплатить необходимо с той части цены, которую вы добавили при продаже. Те 20 рублей, которые вы заплатили поставщику при покупке, вычитаются из итога в 36 рублей. Размер платежа, который вы должны отправить государству, составит 36 – 20 = 16 рублей.

Плательщики

В России налог на добавленную стоимость платят все юридические лица и индивидуальные предприниматели, кроме:

- хозяйствующих субъектов, использующих УСН;

- плательщиков ЕНВД;

- тех налогоплательщиков, чья выручка за год составила не более 2 млн рублей (чтобы освободиться от статуса плательщика и необходимости платить, подайте заявление в территориальную инспекцию ФНС).

Ставки и объекты налогообложения

Существуют 2 обычные ставки:

- 20% — основная;

- 10% — пониженная.

И одна льготная — 0%.

Чаще применяется основная — 20%. В связи с ее распространенностью в примерах мы покажем, как выделить НДС из суммы или как прибавить к надбавке 20%.

Пониженная ставка 10% действует при продаже тех видов продукции и услуг, которые прямо перечислены в Налоговом кодексе:

- детские товары;

- учебная литература;

- продовольственные товары, приведенные в статье 164 НК РФ;

- некоторые медицинские товары;

- племенные животные.

Льготную нулевую ставку, как и десятипроцентную, используют при продаже товаров, работ и услуг из четко ограниченного перечня (статья 164 НК РФ). Один из пунктов списка — экспорт. Право использовать ставку 0% подтверждается документально.

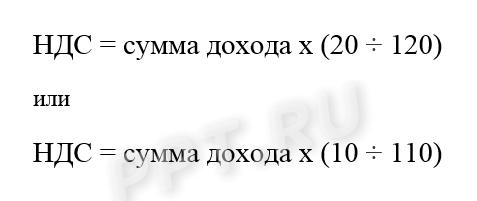

Что такое расчетная ставка?

Иногда размер платежа вычисляется с доходов с уже содержащимся в них налогом. Тогда возможно высчитать НДС 20 от суммы на онлайн-калькуляторе или применить обратный способ расчета по формулам:

Это и есть расчетные ставки 20/120 или 10/110. Калькулятор уже учитывает все расчетные ставки, поэтому с его помощью осуществить расчет проще. Посчитает калькулятор НДС 20 % от суммы буквально в несколько щелчков мышкой. Рассмотрим на примере:

Фирма получила аванс в сумме 120 рублей с учетом налога. Как рассчитать налог от суммы в этом случае? Налог с такого аванса платят с применением обычной расчетной ставки. Он составит: 120*20/120 = 20 рублей.

Выделение НДС из суммы в этом случае дает такой же итог, как при использовании обычной ставки 20%. Правильно ли вы сделали вычисления по обычной ставке, покажет расчетная формула расчета НДС 20 процентов (для 10 процентов действует аналогичная).

Случаев, когда используется расчетная ставка, семь, они перечислены в статье 164 Налогового кодекса. Платеж в бюджет рассчитывается так, только если в выручку, полученную от покупателя, НДС уже включен и необходимо высчитать его значение от суммы стоимости товара, работы или услуги.

Это необходимо:

- При получении средств за товары из списка статьи 162 НК РФ:

- деньги, которые фирма получает при продаже как финансовую помощь или для пополнения фонда;

- доход в виде процента за оплату продукции векселями или облигациями или в виде процента, который выше основной ставки ЦБ;

- доход от страховых выплат при неисполнении обязательств партнерами.

- При получении авансов за предстоящую поставку или передачу имущественных прав.

- При удержании суммы налоговыми агентами.

- При продаже приобретенного имущества.

- При продаже сельхозпродукции.

- При перепродаже автомобилей, купленных у физических лиц.

- При передаче прав на имущество по пунктам 2-4 статьи 155 НК РФ.

Теперь, когда мы знаем, как посчитать НДС 20 % от суммы на калькуляторе, рассмотрим вопрос, чем при определении положенного налогоплательщику вычета поможет формула начисления.

Что такое налоговый вычет?

Вычет — фактически это тот налог, который вы заплатили, покупая товар у поставщика, находящийся в составе его цены. Не существует продукции, стоимость которой не содержала бы такой части. Даже при поступлении товаров из-за границы они облагаются налогом при пересечении пределов РФ по их таможенной задекларированной стоимости. При дальнейшей продаже продукции по назначенной вами цене вы должны бюджету за вычетом этой суммы. Налогоплательщик обязан предъявить документы от поставщика, доказывающие покупку продукции и уплату включенного в стоимость НДС. Подтверждением в большинстве случаев являются счета-фактуры. Кроме предъявленных поставщиками сумм, принять к вычету разрешено (статья 171 НК РФ):

- удержанный при ввозе на таможне;

- заплаченный в бюджет при продаже, если покупатель потом отказался и вернул товар;

- заплаченный заранее, если потом договор расторгнут и предоплата возвращена;

- предъявленный подрядчиком при капитальном строительстве или монтаже (демонтаже) основных средств;

- предъявленный поставщиками товаров, нужных для собственных строительных нужд фирмы;

- заплаченный в бюджет при строительстве для нужд фирмы;

- перечисленный в бюджет налоговыми агентами;

- заплаченный в связи с командировочными или представительскими расходами;

- уплаченный за ранее не подтвержденный бумагами экспорт после подтверждения;

- уплаченный со стоимости имущества, входящего в уставной капитал.

Полезно:

- Как отчитаться по НДС: образец заполнения декларации.

- Кто сдает нулевую декларацию по НДС и как ее заполнить.

Как рассчитать НДС для ИП

Для ИП он рассчитывается так же, как и для организаций. Пользуйтесь тем же калькулятором НДС. В сроках уплаты тоже нет никакой разницы — налогоплательщики подают декларацию и платят в бюджет до 25-го числа месяца, идущего за отчетным кварталом.

Формула расчета НДС

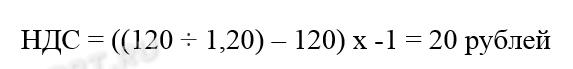

Рассмотрим принцип, который используется в онлайн-калькуляторе, чтобы, если налог включен в стоимость, автоматически осуществить вычисление НДС. Например, это необходимо, чтобы корректно поставить на учет основные средства или просто понять, сколько вы переплатили государству. Если понять принцип, то делать расчет легко и без помощи сервиса. Вдруг под рукой не окажется интернета?

Чтобы выделить НДС, разделите нужную величину на 1+20% (это 1,20), затем отнимите исходную сумму, умножьте на –1 и округлите до копеек в ближайшую сторону.

Разберем формулу на нашем примере: выделим значение налога по ставке 20% из 120 рублей.

Начислить налог еще проще. Если величину дохода без НДС умножить на 0,20, получится сумма самого налога, а если умножить на 1,20 — стоимость товара с учетом налога.

Снова простейший пример: начисляем 20% на 100 рублей.