Покупатель в платежном поручении ошибочно выделил НДС. Поставщик на УСН. Нужно ли просить у покупателя письмо с поправкой?

Налогоплательщики на УСН не исчисляют и не уплачивают НДС (п. 3 ст. 346.11 НК РФ) за исключением случая, когда они выставляют контрагенту счет-фактуру с выделенным НДС (п. 5 ст. 173 НК РФ).

Если контрагент ошибочно выделил в платежных документах сумму НДС, уплачивать налог не нужно (Письма УФНС РФ по г. Москве от 31.03.2009 N 20-14/2/030093@, Минфина РФ от 22.06.2018 N 03-07-11/42820, Постановление ФАС Уральского округа от 24.08.2006 N Ф09-7242/06-С2).

Однако чтобы избежать налоговых рисков, лучше попросить контрагента направить письмо об ошибочном указании НДС, например, следующего содержания:

«ООО «Ромашка» сообщает, что в платежном поручении в адрес ООО «Василек» №…от… на оплату … по договору №… от … сумма НДС …. руб. выделена ошибочно. Верным просим считать назначение платежа…».

См. также:

- НДС выделен при получении оплаты от покупателя при УСН

- Выставление счета-фактуры при реализации для УСН

- [17.10.2019 запись] Отчетность за 9 месяцев 2019 г. в 1С:Бухгалтерия, часть 2 (НДС)

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Оцените публикацию

(1 оценок, среднее: 5,00 из 5)

Загрузка…

Содержание страницы

- Основная информация

- Последствия допущенных ошибок

- Вероятные ошибки при платежах в адрес контрагента

- Особенности оформления заявления на уточнение налогового платежа

- Ошибки при направлении платежей в бюджет

Платежное поручение может оформляться или по налогам/бюджетным сборам, или по платежам в адрес контрагентов. Этот документ обязательно должен быть составлен правильно. Если будут допущены ошибки, существует риск того, что предполагаемый получатель не получит средств.

Основная информация

Рассмотрим базовые ошибки, которые допускаются при платежах:

- Переплаты. В этом случае оформляется возврат части средств.

- Недоплаты. В этом случае или вносится доплата, или производится зачет переплаты.

Если платеж пока обрабатывается банковским учреждением, плательщик может направить в операционный отдел уточняющий документ.

Последствия допущенных ошибок

Платежные поручения нужно составлять внимательно. Даже если ошибка не приведет к утрате средств, на исправление ее все равно придется тратить много времени. Рассмотрим последствия ошибки:

- Не вовремя уплаченные налоги. Последствия: начисление пени, штрафов, риск повторной уплаты полной суммы налога.

- Налог считается невыплаченным. Последствия: пени, штрафы.

- Платеж поступил в другой фонд. Зачет сумм между разными фондами не осуществляется. Потому придется выплачивать налог в полной сумме вновь.

Ошибку придется исправлять. А это влечет за собой отрыв от деятельности работников, необходимость в составлении дополнительных документов, судебные разбирательства.

Вероятные ошибки при платежах в адрес контрагента

Значение перечня наиболее распространенных ошибок облегчает проверку и выявление недочетов в конкретных платежных поручениях. Очень часто допускаются эти ошибки:

- Неверно указанный ИНН. Если во всем остальном поручение оформлено правильно, то контролирующие органы не имеют права требовать уточнения реквизитов.

- Неверно указано основание платежа. Это также несущественная ошибка. Средства придут получателю. В этом случае имеет смысл связаться с получателем. Его ответ с уточнением основания платежа прилагается к поручению. Сделать это нужно обязательно, так как в обратном случае возможна путаница. Она может привести к затруднениям в работе бухгалтеров и представителей налоговой.

- Выделение НДС, если поручение касается контрагентов, находящихся на специальном налоговом режиме. К примеру, контрагент может использовать УСН. В этом случае ему не нужно уплачивать НДС. Соответственно, в платежном поручении не нужно выделять НДС. Если это все-таки сделано, нужно отправить уточняющее письмо в адрес своего банка. Последний направляет уведомление банку, обслуживающему контрагента. Исправить ошибку обязательно нужно. В обратном случае контрагенту придется уплачивать налог по увеличенной ставке.

- Неправильное обозначение целей платежа. К примеру, средства фактически были переведены в качестве аванса за услугу. Однако в поручении в качестве цели прописан заем. В этом случае также нужно уведомить об ошибке банк. Если этого не сделать, то компания не получит вычет по авансу.

- Неверные сведения о контрагенте. Реквизиты контрагента могут быть изменены. Однако не всегда фирма рассылает уведомления об этом. То есть платеж отправляется по старым реквизитам. В этом случае перечисленные средства будут находиться в банковском учреждении до уточнения информации. На шестой день средства возвращаются их отправителю. У компании при совершении такой ошибки есть два направления действий: подача уточненной информации в банк или получение средств обратно на шестой день с последующим переоформлением поручения.

Даже если ошибка кажется несущественной, все равно ее в большинстве случаев нужно исправлять.

Ошибки, которые можно исправить

Рассмотрим исправимые ошибки и порядок их ликвидации:

- Неправильно указано назначение средств. Нужно выполнить сверку с ИФНС по налогу, а затем заполнить акт сверки. Он подписывается бухгалтером, а также представителем ИФНС.

- Завышенный размер платежа. Можно действовать несколькими путями. Первый: направление средств повторно. Переплаченные деньги пойдут на оплату следующих платежей. Второй: оформление возврата платежа на расчетный счет компании.

Перечисленные ошибки считаются несущественными. Их относительно легко исправить.

Ошибки, которые нельзя исправить

Рассмотрим существенные ошибки, которые не подлежат исправлению:

- Указание неправильного КБК. К примеру, неверно указаны цифры кода или же взят старый КБК. В этом случае платеж признается неклассифицированным. Налог будет считаться невыплаченным. То есть плательщику придется уплачивать пени и штрафы за просрочку. Для исправления ситуации нужно направить заявление в ИФНС. В нем указывается просьба о зачете переведенных средств. К заявлению прилагаются копия неправильного поручения и выписка из банка.

- Занижение платежа. Налог также не считается уплаченным. Для исправления положения нужно внести в бюджет недостающую сумму.

- Указание КБК, который относится к другому налогу. В этом случае можно действовать несколькими путями. Это, во-первых, возврат средств на расчетный счет плательщика. Во-вторых, это повторная уплата платежа. Что будет со старым платежом? Он зачисляется по другому налогу, к которому относится КБК. По этому налогу образуется переплата, которая зачтется при следующем платеже.

- Неправильный счет получателя. Это самая сложная ошибка. Деньги придется отправлять повторно. За просрочку платежей начисляется пеня.

- Неправильное название банковского учреждения. Также является необратимой ошибкой.

- Указание несуществующего КБК. Оформляется возврат средств. Платеж направляется повторно.

Между существенной и несущественной ошибками есть большая разница. При исправимых ошибках плательщику достаточно отправить уточнение. В этом случае платеж будет считаться уплаченным. Ошибки, не подлежащие исправлению, предполагают, что налоги или платежи контрагентам не считаются выплаченными. То есть на плательщика будут накладываться штрафы, пени.

Особенности оформления заявления на уточнение налогового платежа

Если бухгалтером была допущена несущественная ошибка, реквизиты требуется уточнить. Для этого составляется заявление, содержащее информацию:

- ФИО руководителя ИФНС.

- Реквизиты компании: наименование, ИНН, КПП, ОГРН, адрес.

- Дата.

- Наименование заявления.

- Просьба об уточнении платежа со ссылкой на нормативные акты (пункты 7-8 статьи 45 НК РФ).

- Информация о платеже (размер, конкретизация совершенной ошибки, исправленный вариант).

- Перечень прилагаемых документов.

ВАЖНО! К заявлению имеет смысл приложить копию поручения, а также копию банковской выписки.

Ошибки при направлении платежей в бюджет

Платежное поручение на платежи в бюджет отличается множеством полей, что располагает к допущению ошибок. Однако среди этих полей есть те, на которые контролирующие структуры обращают мало внимания. В частности, это следующие строки:

- Налоговый период.

- Статус плательщика налогов.

- Номер и дата поручения.

- Основание платежа и его тип.

Если ошибки будут допущены в этих строках, исправлять их не обязательно. Также несущественной является строка «очередность платежа». Исключение – поручение отправляют компании, деятельность которых сопряжена с финансовыми сложностями: ограничения по расходным операциям, недостаток средств на банковском счете. Если присутствуют эти обстоятельства, то строка «очередность» проверяется в первую очередь.

Платежное поручение на уплату налога оформлено и направлено в банк. Банк провел его и списал денежные средства со счета компании. Однако позже обнаруживается, что в «платежке» была допущена ошибка. Как в этом случае поступить налогоплательщику? Разбиралась в вопросе Вероника Емельянова, эксперт по бухгалтерскому учету и налогообложению.

Какие реквизиты в платежке можно уточнять

Существует общее правило: если ошибка в платежном поручении не повлекла за собой неперечисления средств в бюджет, то у организации (ИП) имеется право на уточнение платежа (п. 7 ст. 45 НК РФ). То есть, новую платежку не нужно оформлять, если деньги все же попали в казну.

С какими же ошибками в платежке деньги все же попадают в бюджет?

В Налоговом кодексе прямо не сказано, какие именно ошибки не влекут за собой неперечисления налога. Однако подсказка имеется. В том же пункте 7 ст. 45 НК РФ перечислены показатели, просьба об уточнении которых может содержаться в заявлении об уточнении платежа. Это основание, тип и принадлежность платежа, налоговый период, статус плательщика или счет Федерального казначейства. Обращаем внимание, что возможность по уточнению казначейского счета появилась лишь в этом году. А раньше при неверном указании этого показателя требовалось вносить платеж заново.

Рассмотрим показатели, возможные к уточнению, в контексте конкретных полей платежного поручения.

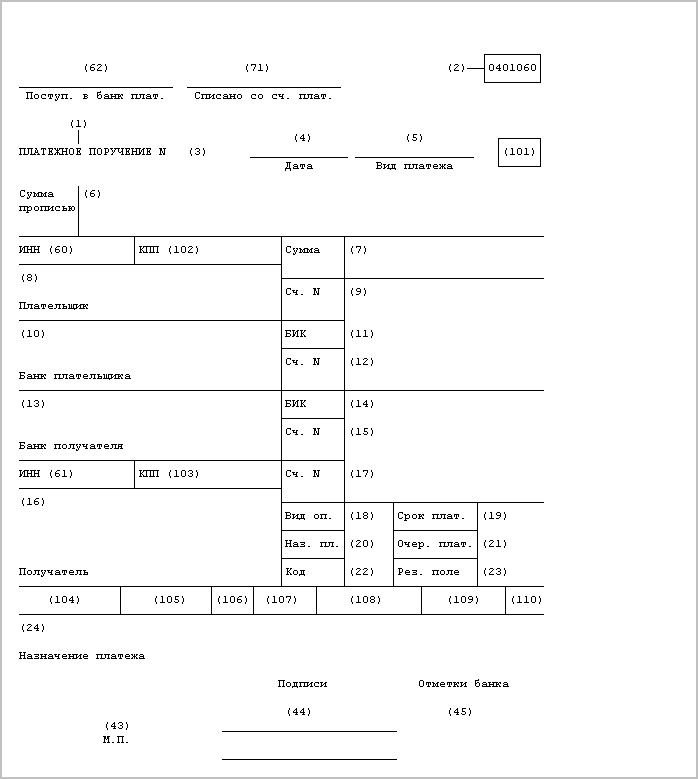

Основание платежа включает в себя ряд полей:

- поле 106 – основание платежа (например, «ТР» при уплате налога по требованию ИФНС);

- поле 108 – номер документа, на основании которого переводятся деньги (например, номер требования ИФНС);

- поле 109 – дата такого документа (например, дата требования ИФНС).

Для отражения типа платежа предназначено поле 110, однако уже несколько лет это поле не заполняется.

Принадлежность платежа включает в себя ряд полей:

- поле 60 – ИНН плательщика;

- поле 61 – ИНН получателя;

- поле 102 – КПП плательщика;

- поле 103 – КПП получателя;

- поле 104 – КБК налога;

- поле 105 – ОКТМО.

Рис. 1 Приложение 3 к Положению Банка России от 19 июня 2012 года N 383-П «О правилах осуществления перевода денежных средств».

Для отражения налогового периода предназначено поле 107, статуса плательщика – поле 101 и, наконец, счета Федерального казначейства – поле 17.

Таким образом, ошибочное указание реквизитов в этих полях «платежки» не ведет к неперечислению налога. А значит, их можно уточнить.

1С:Контрагент — быстрая проверка информации о контрагентах, автоматическое заполнение реквизитов контрагентов в различных документах и другие полезные функции.

Какие ошибки требуют повторного перечисления денег в бюджет

В каких же случаях нельзя ограничиться уточнением сведений в полях платежного поручения, а понадобится повторно оформить его, то есть заново осуществить платеж (с возвратом ранее направленного платежа)?

Ответ на этот вопрос хотя и дан в пп. 4 п. 4 ст. 45 НК РФ, однако ясности он не привносит. В этом подпункте сказано, что обязанность по уплате налога не будет считаться исполненной из-за неправильного указания номера счета Федерального казначейства и наименования банка получателя. То есть ошибка в этих двух показателях является критичной.

Но здесь возникают сразу два вопроса. Первый: ошибка должна быть в этих двух показателях одновременно или достаточно ошибиться при указании лишь одного из них (вопрос встает из-за наличия союза «и», не содержащего дополнение союза «или»)? Второй вопрос: как положения пп. 4 п. 4 ст. 45 НК РФ согласуются с п. 7 ст. 45 РФ, который содержит возможность уточнения казначейского счета, а значит, свидетельствует о том, что при неверном указании счета налог все же считается уплаченным?

Эти вопросы являются актуальными в следующих ситуациях:

- когда ошибка содержится только в наименовании банка получателя;

- когда ошибка содержится одновременно и в наименовании банка получателя, и в номере казначейского счета.

К сожалению, никаких разъяснений чиновников на этот счет нет. Мы не можем предугадать исход событий, если компания решит не уточнять ничего и не переоформлять платежку. Но можно предположить, что платеж, скорее всего, не дойдет до адресата, а значит, понадобится оформить его заново (а ранее переведенные деньги вернуть). Правда, во второй ситуации можно попробовать уточнить номер счета Федерального казначейства и посмотреть, как отреагируют на это налоговики. И далее действовать, исходя из действий инспекции. Либо можно сразу обратиться за разъяснениями в свою налоговую.

Некритичные ошибки в платежках

В некоторых ситуациях ошибки в платежном поручении не требуют ни уточнения, ни повторного перечисления. При этом никаких последствий они не несут, и платеж без проблем заносится налоговой инспекцией в карточку расчетов с бюджетом. Что это за ситуации?

Первая ситуация: ошибка содержится в тех полях, о которых мы не упоминали. Например, ошибка в очередности платежа. Иногда сам банк указывает на эту ошибку и недочет устраняется еще до списания средств со счета. Или ошибка в сумме платежа. Деньги спишутся и попадут в бюджет в той сумме, что была указана в документе, а если ее недостаточно, то придется доплатить недостающее. Если, наоборот, ошибка произошла в сторону увеличения, то переплату можно либо вернуть, либо зачесть в порядке, предусмотренном ст. 78 НК РФ.

Вторая ситуация: неверно указан ОКТМО, однако платежка была оформлена в отношении налога, который полностью зачисляется в доходы федерального бюджета. В этом случае об уточнениях заявлять не потребуется, о чем прямо сказано в разд. 1 Порядка, утв. Приказом ФНС России от 25.07.2017 № ММВ-7-22/579.

Третья ситуация: налоговики сами обнаружили ошибку, нуждающуюся в уточнении, и сами же ее и уточнили. Инспекция самостоятельно, без инициативы со стороны налогоплательщика принимает решение об уточнении платежа, о чем в течении пяти рабочих дней узнает компания. Именно этот срок дается налоговикам для уведомления налогоплательщика о принятом решении.

Возможность уточнять платеж появилась у инспекторов с начала этого года, с внесением изменений в п. 7 ст. 45 НК РФ. Раньше, даже если налоговики обнаруживали неточность, они сообщали о ней плательщику, чтобы тот сам уточнил ошибочный реквизит.

В каком порядке уточнять ошибки в платежном поручении

Чтобы уточнить реквизит в проведенной банком платежке, нужно заполнить заявление об уточнении платежа и направить его в налоговую инспекцию.

Утвержденной формы такого заявления нет, поэтому оформляется оно произвольно. Представлять его можно в бумажном виде или направлять в электронной форме с усиленной квалифицированной подписью, а также через личный кабинет на сайте ФНС России. К заявлению следует приложить документы, подтверждающие уплату налога (копию платежного поручения, в котором содержится ошибка, и выписку банка, подтверждающую списание средств со счета).

При получении заявления об уточнении платежа налоговики должны принять решение об уточнении в течение 10 рабочих дней. Еще 14 рабочих дней дается им на то, чтобы направить это решение в казначейство для уточнения платежа (в случае, если решение об уточнении платежа требует исполнения в органах Федерального казначейства). А плательщика о принятом решении налоговики обязаны уведомить в течение 5 рабочих дней со дня принятия. Делается это специальным извещением, направленным по телекоммуникационным каналам связи, через личный кабинет или по почте.

Кстати, с этого года официально установлен предельный срок, в течение которого можно уточнить платеж – три года с даты, когда перечислили деньги в бюджет.

Также имейте в виду, что если налоговая инспекция успела начислить пени на недошедший платеж, то при уточнении платежа она обязана аннулировать пени (абз. 8 п. 7 ст. 45 НК РФ).

Заявление об уточнении платежа можно составить по следующему образцу:

«…10 июня 2019 года наша организация перечислила третью часть НДС за 1 квартал 2019 года в размере 23 000 руб. платежным поручением № 54 от 10 июня 2019 г. В данном платежном поручении была допущена ошибка в номере КБК. В поле 104 был указан неверный КБК – 182 1 03 01000 01 1000 111. Вместо него должен быть указан правильный КБК – 182 1 03 01000 01 1000 110. Указанная ошибка не повлекла за собой неперечисление суммы налога в бюджет.

Согласно п. 7 ст. 45 НК РФ просим уточнить принадлежность платежа и отнести платеж на правильный КБК 182 1 03 01000 01 1000 110».

Как в «1С:Бухгалтерии 8» редакции 3.0 выполняется проверка реквизитов по уплате налогов

Какие ошибки с НДС подстерегают «упрощенца» и как их исправлять

«Упрощенка», 2014, N 5

Из этой статьи вы узнаете:

- Что предпринять, если покупатель в платежном поручении выделил сумму НДС.

- Что делать, если бухгалтер «упрощенца» по ошибке выписал покупателю счет-фактуру с НДС.

- Как вносить исправления в уже выставленные счета-фактуры и когда нужно выписать корректировочный документ.

Если у вас «упрощенка» с объектом «доходы». У любого продавца на УСН могут возникнуть ситуации с ошибочным начислением НДС. Данная статья подскажет, как действовать. Не пропустите!

Несмотря на то что «упрощенцы» не исчисляют и не платят НДС при реализации товаров (работ, услуг), практически у каждого бухгалтера в работе возникают ситуации, связанные с НДС. То покупатель возьмет да и укажет в платежном поручении сумму налога. То обнаружится, что предыдущий бухгалтер зачем-то выписывал счета-фактуры… Всякое, как говорится, бывает.

В данной статье мы предлагаем вам обзор ошибок по НДС и возможные методы их устранения.

Ошибка N 1. Покупатель нечаянно выделил в платежном поручении сумму НДС

Если покупатель является плательщиком НДС, перечисляя вам деньги, он может выделить НДС, как говорится, «на автомате». Несмотря на то что договором НДС не предусмотрен и в первичных документах вы его также не выделяете, счет-фактуру не выписываете. А покупатель может в поле «Назначение платежа» указать: «В том числе НДС — 18%» либо даже вычислить точную сумму налога расчетным путем. Сразу спешим вас успокоить: из-за данной ошибки со стороны покупателя у вас не появляется обязанности заплатить налог в бюджет. И представлять декларацию по НДС тоже не нужно, поскольку НДС сами вы не выделяли и не начисляли (Письмо УФНС России по г. Москве от 31.03.2009 N 20-14/2/030093@). Однако это не означает, что ничего исправлять не нужно.

Важное обстоятельство. Если вы не начисляли НДС при реализации и не выставляли счет-фактуру, у вас не возникает обязанности платить налог в бюджет, даже если покупатель выделит НДС в платежке.

Что предпринять. Направьте в адрес контрагента сообщение, что в соответствующем платежном поручении сумма НДС выделена ошибочно. Поскольку цена не включает в себя налог, а ваша фирма применяет УСН. Данное письмо, наряду с первичными документами по сделке, подтвердит правильность вашего учета.

Ошибка N 2. «Упрощенец» по незнанию выставил контрагенту счет-фактуру

Вновь зарегистрированные «упрощенцы» в начале своей деятельности не всегда успевают разобраться во всех тонкостях спецрежима. И бывает так, что какое-то время они выставляют своим покупателям счета-фактуры, выделяя в них НДС с реализации. А потом узнают, что не стоило этого делать (п. п. 2 и 3 ст. 346.11 НК РФ).

Что предпринять. Для начала сообщите контрагенту о том, что вы ошибочно выписали ему счет-фактуру, потому как НДС при реализации не начисляете. Если он еще не успел принять указанный вами налог к вычету и не отразил этот факт в своей декларации по НДС, то, скорее всего, пойдет вам навстречу и вы сможете отозвать ошибочно выставленный вами счет-фактуру.

Также не забудьте переделать договор и первичные документы по сделке, если в них был указан НДС. При этом если покупатель уже рассчитался с вами к этому моменту, указав НДС, направьте ему также письмо, что продажа в себя НДС не включает. А потому налог был выделен им ошибочно. Это вас опять же подстрахует на случай претензий проверяющих.

Если с контрагентом договориться не удается, вам придется заплатить начисленный налог в бюджет не позднее 20-го числа месяца, следующего за кварталом, в котором вы выписали счет-фактуру. Причем в данном случае платится в бюджет сразу вся сумма НДС, на три части (как у плательщиков этого налога) она не разбивается (абз. 1 п. 4 ст. 174 НК РФ).

В тот же срок сдайте в налоговую инспекцию декларацию по НДС. В вашем случае достаточно заполнить только титульный лист и разд. 1 — в нем рассчитывают сумму налога, подлежащую уплате в бюджет (Приказ Минфина России от 15.10.2009 N 104н).

Декларацию нужно подать в электронной форме по телекоммуникационным каналам связи (п. 5 ст. 174 НК РФ). Если представите отчетность на бумаге, например отправив по почте, можете получить штраф по ст. 119.1 «Нарушение установленного способа представления налоговой декларации (расчета)» НК РФ. На сегодня сумма штрафа составляет 200 руб.

Памятка. Если вы выставили счет-фактуру контрагенту во II квартале 2014 г. по собственной инициативе, то уплатить полную сумму НДС и отчитаться в налоговую нужно не позднее 21 июля, поскольку крайний срок (20-е число) выпадает на выходной день, воскресенье (п. 7 ст. 6.1 НК РФ).

Других действий от вас не требуется. Но остановимся еще на нескольких важных моментах. Регистрировать выставленные счета-фактуры в журнале их учета или книге продаж вам не нужно. Вести эти регистры по обычным продажам обязаны лишь плательщики НДС. Напомним, формы утверждены Постановлением Правительства РФ от 26.12.2011 N 1137, далее — Постановление N 1137.

Также имейте в виду: сумму начисленного НДС, несмотря на то что она не остается в распоряжении вашей фирмы (вы ее перечисляете в бюджет), нужно включить в доходы при УСН. На этом настаивают контролирующие органы (например, Письмо Минфина России от 13.03.2008 N 03-11-04/2/51).

Если сумму начисленного НДС в налоговую базу по УСН вы не включите, скорее всего, это вызовет вопросы у проверяющих. И свою позицию вам придется отстаивать в суде. Хотя арбитражная практика и складывается в пользу налогоплательщиков (Постановление Президиума ВАС РФ от 01.09.2009 N 17472/08).

Еще один неприятный момент — для тех, кто применяет УСН с объектом «доходы минус расходы». Такие плательщики не вправе отнести уплаченный в бюджет НДС на расходы, ведь начислять налог с продаж «упрощенцы» по общему правилу не должны. Поэтому данные траты не являются обоснованными (п. 2 ст. 346.16 НК РФ).

На заметку. Какие санкции ждут «упрощенца», если он выставил по своей инициативе счет-фактуру, но не уплатил вовремя НДС и не сдал декларацию

Если «упрощенец» выставил по собственной инициативе счет-фактуру с выделенной суммой НДС, то нужно единовременно перечислить налог в бюджет и сдать в ИФНС декларацию по НДС. Сделать это нужно не позднее 20-го числа месяца, следующего за отчетным кварталом (абз. 1 п. 4 и абз. 1 п. 5 ст. 174 НК РФ). В противном случае возможны санкции. За несвоевременную уплату налога — штраф в размере 20% от неуплаченной суммы (ст. 122 НК РФ). А также пени на сумму недоимки (ст. 75 НК РФ). За просрочку с декларацией — штраф в размере 5% не уплаченной в установленный срок суммы налога, подлежащей уплате на основании декларации, за каждый полный или неполный месяц со дня, установленного для ее представления, но не более 30% недоимки и не менее 1000 руб. (ст. 119 НК РФ).

Ошибка N 3. Счет-фактура выписан с нарушениями

По просьбе контрагента вы можете начислить с реализации налог на добавленную стоимость и выставить счет-фактуру с выделенным налогом. А потом обнаружить ошибку в выписанном документе.

Что предпринять. Для начала надо разобраться, существенная ли эта ошибка. Если да, то ее придется исправить. Если нет — можно оставить все так, как есть. И не придавать допущенным оплошностям значения.

Ошибка в выписанном счете-фактуре считается существенной, если она препятствует идентификации продавца либо покупателя, наименования приобретаемых товаров (работ, услуг), их стоимости, а также налоговой ставки и выделенной суммы налога (абз. 2 п. 2 ст. 169 НК РФ).

Поэтому, если вы ошиблись, например, с суммой налога или в наименовании покупателя, обязательно исправьте счет-фактуру. Для этого составьте новый счет-фактуру по той же форме и с тем же номером и датой, что и неверно составленный документ, но уже с корректными данными. В строке 1а такого счета-фактуры укажите порядковый номер и дату исправления. Напомним, при первичном оформлении счета-фактуры в данной строке ставятся прочерки (пп. «б» п. 1 Правил заполнения счета-фактуры, утвержденных Постановлением N 1137).

Заметьте: необходимость поменять стоимостные данные в счете-фактуре может возникнуть не только из-за ошибки. Об изменении цены или количества товаров вы можете договориться с контрагентом, составив допсоглашение, акт, протокол или иной подобный документ. Например, после отгрузки вы предоставляете покупателю скидку. В этом случае счет-фактуру исправлять не нужно — требуется составить корректировочный документ (абз. 3 п. 3 ст. 168 НК РФ). Его форма предусмотрена Приложением N 2 к Постановлению N 1137.

Есть нюансы. Корректировочный счет-фактура — не для исправления ошибок. Он применяется, когда по условиям сделки изменяется стоимость отгрузки. Например, при оформлении скидки. Если же допущена ошибка, нужно составить обычный правильный счет-фактуру, заполнив в нем специальную строку 1а.

Обратите внимание: если декларацию по НДС за отчетный квартал вы уже подали, то, исправив счет-фактуру из-за ошибки в стоимости, придется сдать «уточненку» (ст. 54 НК РФ). Корректировочный счет-фактуру отразите в декларации по итогам того квартала, в котором он составлен (п. 10 ст. 154, п. 10 ст. 172 НК РФ).

Нюансы, требующие особого внимания. Тот факт, что в платежном поручении покупатель выделил отдельной строкой сумму НДС, не обязывает продавца-«упрощенца» к расчетам с бюджетом по данному налогу, если сам он счет-фактуру не выставлял и НДС не начислял.

Если «упрощенец» выставил счет-фактуру по собственной инициативе, декларацию по НДС нужно сдать в налоговую инспекцию в электронном виде через спецоператора. Декларация на бумаге грозит штрафом за нарушение способа представления отчетности.

Чтобы исправить ошибку в выставленном счете-фактуре, потребуется составить новый счет-фактуру с правильными данными, заполнив строку 1а. Форму корректировочного счета-фактуры для таких целей использовать нельзя.

А.А.Федорова

Эксперт журнала «Упрощенка»