Пример: Организация ТД Ромашка, применяющая общую систему налогообложения, 15 октября 2015 г, после сдачи налоговой декларации по НДС за 3 кв. 2015 года, обнаружила в бухгалтерском учете ошибки: документы Акт, счет-фактура. Отражающие в учете операцию по приобретению у контрагента TV SHOP услуг по рекламе, соответственно ошибочно введенная дважды счет-фактура в книгу покупок за 3 квартал 2015 г. В данной статье мы рассмотрим как внести исправления в целях учета НДС, см. рис. 1.

Рисунок 1.

В соответствии со ст. 54 НК РФ при небходимости внесения изменений в книгу покупок (после окончания текущего налогового периода) аннулирование записи по счету-фактуре, корректировочному счету-фактуре производится в дополнительном листе книги покупок за налоговый период, в котором были зарегистрированы счет-фактура, корректировочный счет-фактура, до внесения в них исправлений.

Дополнительные листы книги покупок являются ее неотъемлемой частью и составляются в соответствии с разделами III и IV настоящего документа.

Согласно п. 1 ст. 81 НК РФ налогоплательщик, обнаруживший в представленной им в налоговый орган декларации неотражение или неполноту отражения сведений, а также ошибки, обязан внести необходимые изменения в налоговую декларацию и представить в налоговый орган уточненную налоговую декларацию, если ошибки (искажения) привели к занижению суммы налога, подлежащей уплате.

Вывод: При внесении исправлении в книгу покупок необходимо предоставить дополнительный лист книги покупок и налоговую декларацию за корректируемый период.

Для этого нам потребуется всего 2 документа.

— Документ «Сторно», для исправления ошибки в БУ.

— Документ Отражение НДС к вычету.

Рисунок 2.

Для сторнирования движений и проводок повторно введенного документа воспользуемся документом Операция введенные вручную. При создании данного документа выберем вид «Сторно». В созданном документе необходимо выбрать сторнируемый документ. Табличная часть автоматически заполнится проводками сторнируемого документа, только с отрицательными суммами. Движения регистра накопления НДС предъявленный требуется удалить.

Для аннулирования ошибочной записи в книге покупок воспользуемся документом «Отражение НДС к вычету». Для этого перейдем в меню Операции / Отражение НДС к вычету. Создадим документ. В реквизитах документа нам нужно выбрать Контрагента, договор контрагента, документ «Поступление (акт)». Необходимо в настройках документа установить все флажки.

В закладке «Товары и услуги» необходимо заполнить табличную часть документа с помощью кнопки «Заполнить по расчетному документу». Также в реквизите сумма необходимо установить со знаком минус. Настройка и движения документа представлены на рис. 3 и 4.

Результат: При проведении документ в БУ сторнирует по принятию НДС к вычету и сформирует запись в регистр накопления НДС покупки (книга покупок).

Рисунок 3.

Рисунок 4.

Для получения конечного результата перейдем в книгу покупок и сформируем дополнительный лист за корректируемый период, см. рис. 5.

Рисунок 5.

В данной статье мы не рассматриваем ряд операций, но перед формированием уточненной декларации НДС необходимо сделать:

— Доначисление налога на прибыль

— Уплата недоимки и пеней по налогам

— Формирование уточненной декларации по НДС за 3 квартал.

Уважаемые читатели!

Получить ответы на вопросы по работе c программными продуктами 1С Вы можете на нашей Линии Консультаций 1С.

Ждем Вашего звонка!

Ошибочно зарегистрировали один счет-фактуру к двум накладным — на общую сумму. Сумма налога к уплате в бюджет не занижена. При этом поступило требование из ИФНС о представлении пояснений. Как в программе сделать корректировку и сформировать уточненную декларацию по НДС?

Содержание

- Создание документа корректировки

- Создание документа Отражение НДС к вычету

- Уточненная декларация по НДС

Если в ходе камеральной проверки декларации по НДС выявлены ошибки или противоречия, налогоплательщик должен представить пояснения (п. 3 ст. 88 НК РФ, Приказ ФНС от 16.12.2016 N ММВ-7-15/682@). При этом, если выявленные ошибки:

- Привели к занижению налога — налогоплательщик обязан подать уточненную декларацию (п. 1 ст. 81 НК РФ).

- Не привели к занижению суммы налога — налогоплательщик может, но не обязан подавать уточненную декларацию (абз. 2 п. 1 ст. 81 НК РФ, Письмо ФНС от 23.10.2017 N ЕД-4-15/21345@).

Однако налоговые органы рекомендуют в обоих случаях сдавать уточненную декларацию.

Организацией в апреле получены документы от поставщика:

- Накладная и счет-фактура № 555 от 30 апреля на сумму 30 000 руб. (в т. ч. НДС 20%);

- Накладная и счет-фактура № 556 от 30 апреля на сумму 2 400 руб. (в т. ч. НДС 20%).

Бухгалтер по ошибке зарегистрировал и отразил в декларации за 2-й квартал:

- Накладную № 555 от 30 апреля на сумму 30 000 руб. (в т. ч. НДС 20%);

- Накладную № 556 от 30 апреля на сумму 2 400 руб. (в т. ч. НДС 20%);

- Счет-фактуру № 555 на сумму 32 400 руб. (в т. ч. НДС 20%).

19 августа бухгалтер обнаружил ошибку. Решил ее исправить и сдать уточненную декларацию по НДС за 2-й квартал.

Создание документа корректировки

Исправьте ошибку в номере входящего Счета-фактуры документом Корректировка поступления. Создайте его на основании того документа Поступление (акт, накладная), к которому указан верный номер счета-фактуры.

Укажите:

- Вид операции —Исправление собственной ошибки.

- Отражать корректировку — Только в учете НДС.

Больше на вкладках Главное и Товары ничего не меняйте.

Зарегистрируйте счет-фактуру по кнопке Зарегистрировать внизу формы.

Проводки по документу

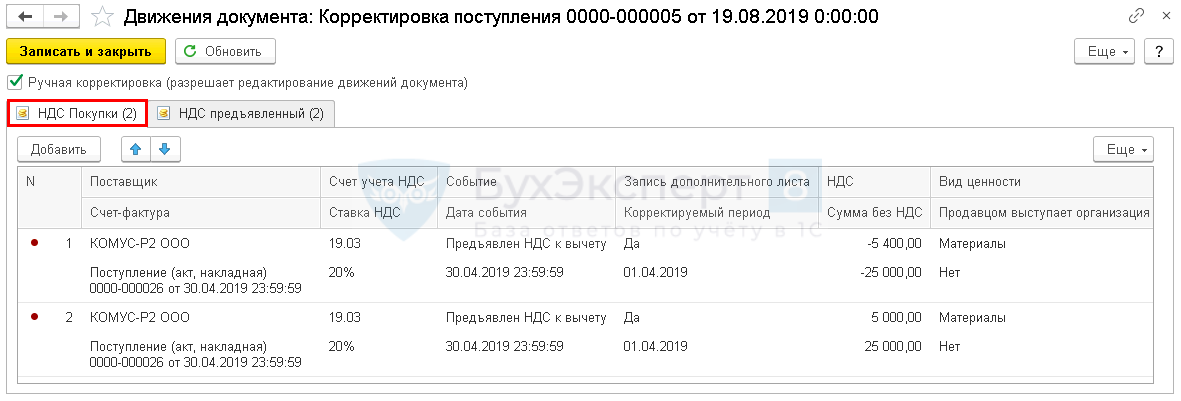

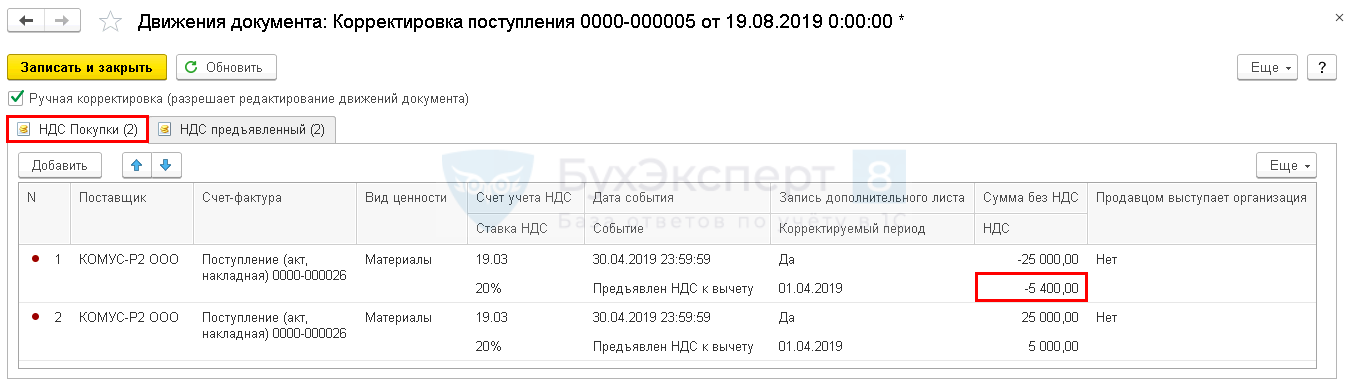

Документ формирует движения по регистрам:

- НДС Покупки;

- Регистрационную запись в Книгу покупок с минусом;

- Регистрационную запись в Книгу покупок с плюсом;

- НДС Предъявленный.

Установите флажок Ручная корректировка (разрешает редактирование движений документа).

Укажите:

- На вкладке НДС Покупки:

- По строке с минусом в графе НДС — сумму НДС по двум документам поступления, в нашем примере — 5 400 (5 000 + 400).

На вкладке НДС Предъявленный ничего не меняйте.

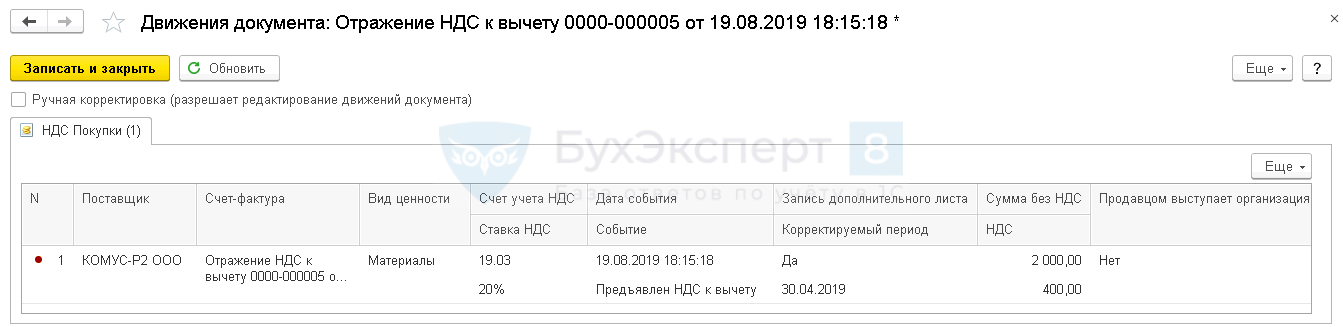

Создание документа Отражение НДС к вычету

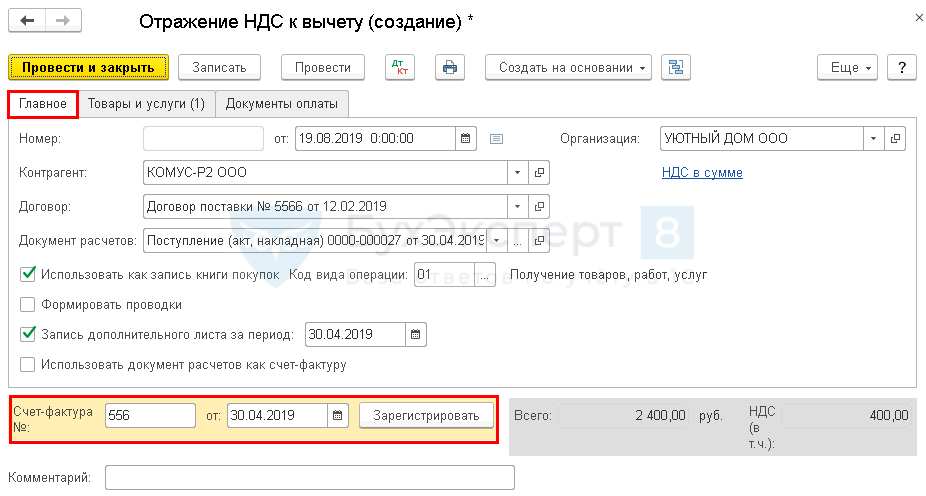

Для регистрации в Книге покупок второго счета-фактуры, по которому был указан неверный номер, создайте документ Отражение НДС к вычету в разделе Операции — НДС — Отражение НДС к вычету — кнопка Создать.

Укажите:

- На вкладке Главное:

- Контрагент — наименование контрагента, составившего счет-фактуру;

- Договор — договор с контрагентом;

- Документ расчетов —документ, которым оформлено принятие к учету ТРУ по второму счету-фактуре с неверным номером;

- Флажок Использовать как запись книги покупок;

- Код вида операции — 01 «Получение товаров, работ, услуг».

- Флажок Запись дополнительного листа за период: в нашем примере 30.04.2019 — дата счет-фактуры.

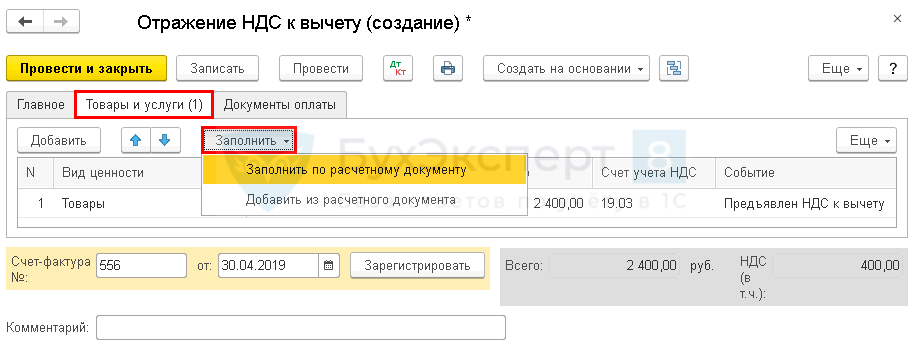

- На вкладке Товары и услуги по кнопке Заполнить заполните табличную часть.

По кнопке Зарегистрировать внизу формы зарегистрируйте счет-фактуру с правильным номером и датой.

Проводки по документу

Документ формирует движения по регистру НДС Покупки:

- Регистрационную запись в Книгу покупок.

Для проверки:

- Сформируйте Дополнительный лист книги покупок за корректируемый период.

PDF

- Проведите Экспресс-проверку в части Ведения книги покупок по налогу на добавленную стоимость: раздел Отчеты — Анализ учета — Экспресс проверка. Если все сделано правильно, то в отчете не должно быть ошибок по внесенным корректировкам.

В графе Дата принятия на учет товаров (работ, услуг), имущественных прав в Дополнительном листе книги покупок и разделе 8.1 Декларации по НДС по счету-фактуре, зарегистрированному с помощью документа Отражение НДС к вычету, будет указана дата создания этого документа (в нашем примере 19 августа). Но это не препятствует применению вычета НДС (Постановление АС Поволжского округа от 28.03.2018 N Ф06-31008/2018).

Уточненная декларация по НДС

Сформируйте уточненную декларацию в разделе Отчетность — 1С-Отчетность —Регламентированные отчеты — кнопка Создать — папка ФНС — Декларация по НДС.

Исправления будут отражены:

- раздел 8.1 «Cведения из доп. листов книги покупок».

PDF

См. также:

- Камеральная проверка декларации по НДС

- Что делать, если пришло требование о представлении пояснений к декларации по НДС

- Порядок представления уточненной декларации по НДС

- Корректировка поступления: исправление собственной ошибки в 1С 8.3

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Оцените публикацию

(5 оценок, среднее: 5,00 из 5)

Загрузка…

Как быть с задвоением счет-фактуры в декларации по НДС? Сдавать корректировку или надеяться, что инспекторы не заметят?

В декларации по НДС случайно задвоили счет-фактуру. Сумма НДС там 500 рублей. Бухгалтер беспокоится, что делать. Подавать корректировку, или не трогать от греха подальше?

В декларации по НДС случайно задвоили счет-фактуру. Сумма НДС там 500 рублей. Бухгалтер беспокоится, что делать. Подавать корректировку, или не трогать от греха подальше?

Спрашивают в «Красном уголке бухгалтера».

«За 3 квартал 2020 была сдана декларация по НДС. В данной декларации был заполнен раздел 4 (подтверждение 0% ставки по экспорту) с приложением соответствующих документов. В данный момент в сданном отчёте мною обнаружена ошибка (задвоена счет-фактура). Как быть? Сдать уточненку с доп. листом? А как быть с подтвержденным экспортом, 4 разделом?».

В комментариях ничего подавать не советуют.

«Счет-фактура на продажу или на покупку? Если на покупку и сумма небольшая, налоговая может не заметить. У меня было такое — дважды одну и ту же счет-фактуру включила в книгу покупок. Сумма было около 5 тыс. Налоговая ничего не заметила».

Автор пишет, что там сумма НДС всего 500 рублей. В ответ автору советуют доплатить эти 500 рублей и успокоиться.

«Можете для успокоения души доплатить 500 рублей и не трогать их. На случай, если когда-нибудь они до таких сумм дойдут».

А еще пишут, что налоговиков суммы ниже 10 тысяч рублей не интересуют.

«Можете не беспокоиться. По моим наблюдениям все покупки меньше 10 тыс. не ловятся, как мелкая рыбешка. Их „сети“ рассчитаны на „рыбу“ покрупнее🙂».

Еще пишут, что «лучше не ворошить». Вполне хороший совет, с учетом суммы. Увидят — пришлют требование. Не увидят — не пришлют.

А «Клерк» предлагает вам «Клерк Премиум» с 30% скидкой до конца декабря!

Вы получите доступ к 18 онлайн-курсам (некоторые дают сертификат ИПБ России), плюс 127 записей экспресс-семинаров, и несколько инструментов для бухгалтеров.

Добавить в «Нужное»

Статья из журнала «ГЛАВНАЯ КНИГА» актуальна на 28 января 2011 г.

Содержание журнала № 3 за 2011 г.

Задвоение вычета в книге покупок: как исправить

Не исключено, что, проверяя записи в книге покупок за прошлые периоды, вы обнаружите счет-фактуру, зарегистрированный в ней дважды. Как исправить ошибку, если декларация по НДС уже сдана в ИФНС?

ШАГ 1. Исправляем книгу покупок

За тот квартал, в котором счет-фактура второй раз был зарегистрирован в книге покупок, оформляем к книге дополнительный листприложение № 4 к Правилам ведения журналов учета полученных и выставленных счетов-фактур, книг покупок и книг продаж при расчетах по налогу на добавленную стоимость, утв. Постановлением Правительства РФ от 02.12.2000 № 914 (далее — Правила). В нем нужноприложение № 4 к Правилам; Письмо ФНС России от 06.09.2006 № ММ-6-03/896@:

- в первой строке «Итого» повторить итоговые данные книги покупок за корректируемый период;

- сделать запись об аннулировании лишнего счета-фактурып. 7 Правил. Эту запись оформляем в дополнительном листе красным цветом или со знаком минус;

- вывести правильную общую сумму вычетов НДС за квартал. Для этого из первоначальных итоговых показателей вычитаем суммы, указанные в аннулирующей строке. Полученный результат отражаем в строке «Всего» дополнительного листа.

Дополнительный лист имеет собственную нумерацию. Если в книгу покупок исправления вносятся впервые, дополнительному листу присваивается номер 1, если корректировка вторая — 2 и так далее.

Пример. Аннулирование ошибочной записи в книге покупок

/ условие / Организация «Фортуна» в феврале 2010 г. приобрела оборудование стоимостью 472 000 руб. (в том числе НДС 72 000 руб.). Бухгалтер получил от продавца счет-фактуру от 24.02.2010 № 37 и ошибочно зарегистрировал его в книге покупок дважды: 24.02.2010 и 31.03.2010. Главный бухгалтер обнаружил ошибку 17.01.2011.

/ решение / 17.01.2011 оформляем дополнительный лист к книге покупок за I квартал 2010 г., вписываем туда показатели аннулируемого счета-фактуры от 24.02.2010 № 37.

ДОПОЛНИТЕЛЬНЫЙ ЛИСТ КНИГИ ПОКУПОК № 1

| Покупатель |

ООО «Фортуна» |

| Идентификационный номер и код причины постановки на учет налогоплательщика-покупателя |

7714686343/771401001 |

| Налоговый период (месяц, квартал), год, в котором зарегистрирован счет-фактура до внесения в него исправления, |

I квартал 2010 г. |

| Дополнительный лист оформлен |

17 января 2011 г. |

| Руководитель организации |

(подпись) |

Пронин А.Д. (ф. и. о.) |

|

| Главный бухгалтер |

(подпись) |

Лукина С.Т. (ф. и. о.) |

ШАГ 2. Сдаем уточненную декларацию и доплачиваем налог

В результате того что вычет был задвоен, сумма налога к уплате оказалась занижена. Поэтому следующий этап исправлений — представление уточненной налоговой декларации по НДСп. 1 ст. 81 НК РФ. Напоминаем, что в ней заново заполняются все строки и отражаются все показатели, а не только те, которые вы исправляли. При заполнении уточненной декларации в поле «Номер корректировки» надо указать цифру, соответствующую порядковому номеру корректировки, начиная с единицып. 21 Порядка заполнения налоговой декларации по налогу на добавленную стоимость, утв. Приказом Минфина России от 15.10.2009 № 104н (в ред. Приказа Минфина России от 21.04.2010 № 36н).

СИТУАЦИЯ 1. Вы представляете уточненную декларацию до истечения срока подачи декларации за корректируемый квартал. Например, декларация за IV квартал 2010 г. сдана 13.01.2011, а 18.01.2011 вы обнаружили ошибку. В этом случае вы просто платите налог по правильной (скорректированной) декларации. Хотя на практике такая ситуация встречается редко.

СИТУАЦИЯ 2. Вы подали уточненную декларацию после того, как истекли сроки подачи декларации и уплаты налогап. 4 ст. 81 НК РФ. Чтобы вас не оштрафовали, надо сначала доплатить сумму налога и пени (не позднее дня подачи уточненки), а потом представить в инспекцию уточненную декларацию.

Пример. Расчет пени

/ условие / Продолжим предыдущий пример. В результате исправления ошибки сумма вычета уменьшилась на 72 000 руб., соответственно, сумма налога к уплате увеличилась на 72 000 руб. НДС уплачивается тремя равными платежами не позднее 20-го числа первого, второго и третьего месяцев, следующих за I кварталомп. 1 ст. 174 НК РФ. Сумму доплаты и пени уплачиваем 17.01.2011.

/ решение / Рассчитываем пени по НДС на дату перечисления доплаты в бюджетп. 4 ст. 75 НК РФ.

***

Составление дополнительного листа книги покупок и последующая подача уточненной декларации прибавляют работы бухгалтеру. Можно, конечно, сделать вид, что ошибку вы не заметили, надеясь на то, что ее не заметят и проверяющие. Но этот вариант рискован: если ошибка будет обнаружена, к тому моменту набегут значительные пени плюс придется уплатить еще и штраф (20% от суммы недоимкип. 1 ст. 122 НК РФ). Так что ошибку в книге покупок лучше исправить как можно быстрее. Кстати, аналогично исправляются ошибки в книге продаж.

Понравилась ли вам статья?

- Почему оценка снижена?

- Есть ошибки

- Слишком теоретическая статья, в работе бесполезна

- Нет ответа по поставленные вопросы

- Аргументы неубедительны

- Ничего нового не нашел

- Нужно больше примеров

- Тема не актуальна

- Статья появилась слишком поздно

- Слишком много слов

- Другое

Поставить оценку

Комментарии (0)

Оценивать статьи могут только подписчики журнала «Главная книга» или по демодоступу.

-

я подписчик электронного журнала

-

я не подписчик, но хочу им стать

-

хочу читать статьи бесплатно и попробовать все возможности подписчика

Другие статьи журнала по теме:

НДС — начисление / вычет / возмещение

НДС — начисление / вычет / возмещение

2023 г.

2022 г.

2021 г.

На практике бывают случаи, когда в уже сданную декларацию нужно внести исправления. Такое случается, например, если был выставлен «лишний» счет-фактура либо, наоборот, не был заявлен вычет НДС. Бывают ошибки, связанные с неправильным заполнением счета-фактуры, его регистрацией с завышенной суммой НДС и некоторые другие. Как правильно поступить налогоплательщику в таких ситуациях рассмотрим в статье.

Обязательно ли делать уточнения и как это происходит?

Обязательно:

- если ошибка привела к неуплате налога, в частности, когда в декларации была занижена сумма НДС к уплате (п. 1 ст.81 НК РФ).

По желанию:

если же налогоплательщик совершил иную ошибку:

- неверный номер и/или дата счета-фактуры;

- неправильный ИНН покупателя и др.

При этом, корректировки в книгу продаж/книгу покупок вносятся обязательно. Даже в тех случаях, когда уточненную декларацию можно не подавать.

Если подавать «уточненку» обязательно, то нужно:

1. внести исправления в книгу продаж или книгу покупок;

2. уплатить недоимку и соответствующие пени (п. 1 и п. 4 ст. 81 НК РФ);

3. предоставить уточненную декларацию.

Обратите внимание: п. 1 ст. 54 НК РФ устанавливает возможность перерасчета суммы налоговой базы и суммы налога в периоде обнаружения ошибки, если такая ошибка привела к излишней уплате налога. Иными словами, это возможность исправить ошибку, не представляя уточненную налоговую декларацию. Но на декларацию по НДС это правило не распространяется, поскольку применить это правило на практике нельзя.

Иногда исправления происходят во время камеральной проверки декларации по НДС. Это касается технических ошибок, не затрагивающих числовые показатели. Налоговая служба после выявления нестыковок запросит пояснения. В ответ на это требование налогоплательщик разъяснит и фактически исправит недочеты в разделах 8 и 9 декларации по НДС

Ситуация из практики.

Вопрос: налогоплательщик указал неправильный адрес контрагента, когда вносил счета-фактуры в бухгалтерскую программу. Стоит ли волноваться, что во время камеральной проверки декларации по НДС эта ошибка будет обнаружена?

Ответ: адрес контрагента не указывается ни в книге продаж, ни в книге покупок. Следовательно, декларация этот реквизит не содержит. Поэтому беспокоиться не стоит. Нужно просто внести исправления в бухгалтерскую программу.

Как внести исправления в книгу продаж и книгу покупок

Если выставленный счет-фактура не был зарегистрирован в книге покупок/продаж

Его нужно зарегистрировать в дополнительном листе к книге продаж/покупок квартала, в котором возникло право на вычет/ налоговая база по НДС.

Если оформлена реализация товара, которой не было

В дополнительном листе к книге продаж необходимо повторить «лишнюю» запись о счете-фактуре. При этом его числовые показатели указываются с отрицательным знаком.

Разъяснение ФНС: если выставленный счет-фактуру продавец не зарегистрировал в книге продаж, а покупатель в книге покупок, то никаких налоговых последствий у сторон сделки не возникает (Письмо ФНС РФ от 30 апреля 2015 г. № БС-18-6/499@). Иными словами, для аннулирования выставленного счета-фактуры достаточно аннулировать запись о нем в книге продаж.

Если указана неверная сумма НДС к уплате (зарегистрирован счет-фактура с некорректными числовыми показателями)

В дополнительном листе книги продаж (книги покупок) требуется повторить неправильные записи, но указать числовые показатели со знаком «минус». После чего нужно сделать правильную запись.

Если не заявлен вычет НДС

Сначала нужно разобраться: можно ли перенести этот вычет на следующий период или нет?

Так, например, вычет НДС по товарам (работам, услугам), указанным в п. 2 ст.171 НК РФ (НДС, предъявленный продавцами и «таможенный» НДС), можно заявить в течение 3 лет после отражения товаров (работ, услуг) в учете (п. 1.1 ст.172 НК РФ). Заявить такие вычеты можно как в текущем периоде, так и в уточненной декларации по НДС, если конечно сроки для вычета НДС не пропущены.Важно: такие вычеты можно заявлять частями в разных кварталах (Письмо Минфина России от 18.05.2015 № 03-07-РЗ/28263). Исключения — вычеты НДС по основным средствам, оборудованию к установке и (или) нематериальным активам. НДС по ним переносить можно, но заявлять его необходимо в полном объеме (Письмо Минфина России от 19.12.2017 № 03-07-11/84699).Вычеты, не указанные в п.1.1. ст.172 НК РФ, переносить на более поздний период не следует (Письма Минфина от 21.07.2015 № 03-07-11/41908, от 09.04.2015 № 03-07-11/20290). Если налогоплательщик забыл заявить их к вычету, то для реализации этого права нужно представить уточненную декларацию, а забытый счет-фактуру следует зарегистрировать в дополнительном листе книги покупок квартала, в котором возникло право на вычет.

Как исправить счет-фактуру?

Действия продавца:

1) выставить правильно заполненный счет-фактуру с тем же номером и датой;Обратите внимание: все показатели счета-фактуры заполняются так, как это должно быть с учетом всех необходимых правок. Только в строке 1а указывают номер и дату исправления счета-фактуры.2) внести исправления в книгу продаж того периода, в котором был зарегистрирован первоначальный счет-фактура. Напомним, что исправления книги продаж производятся в дополнительном листе книги продаж того квартала, в котором был зарегистрирован счет-фактура с ошибкой. Т.е. нужно аннулировать запись о неправильно заполненном счете-фактуре в книге продаж (его числовые показатели указываются с отрицательным значением);

3) зарегистрировать исправленный счет-фактуру;

4) представить уточненную декларацию по НДС, независимо от того как изменилась налоговая база по НДС (в большую или меньшую сторону).

Действия покупателя:

1) аннулировать запись о неправильно заполненном счете-фактуре (п. 3 и п. 5 Правил заполнения дополнительного листа книги покупок, применяемой при расчетах по налогу на добавленную стоимость, утв. Постановлением № 1137);

2) зарегистрировать исправленный счет-фактуру в дополнительном листе книги покупок за квартал, в котором был зарегистрирован счет-фактура до внесения в него исправлений (п. 4. и п. 9 Правил ведения книги покупок, применяемой при расчетах по налогу на добавленную стоимость, утв. Постановлением № 1137);

3) представить уточненную декларацию по НДС;По мнению автора, даже если покупатель принял к вычету НДС в меньшей сумме, чем указано в исправленном счете-фактуре, ему следует представить «уточнёнку» по НДС.Зачем покупателю уточненная декларация в данном случае?

- существенные ошибки в счете-фактуре не дают покупателю право на вычет НДС (п.2 ст.169 НК РФ). Поэтому, неважно получил покупатель исправленный счет-фактуру или нет, вычет по неправильно заполненному счету-фактуре невозможен. Следовательно, если покупатель принял к вычету НДС по такому счету-фактуре, он завысил сумму вычетов, т.е. совершил ошибку, которая привела к неуплате налога. Такие ошибки должны быть исправлены (п.1 ст.81 НК РФ).

- если у покупателя нет уточненной декларации по НДС, то его данные не сойдутся с данными декларации продавца.

Как составить уточненную декларацию по НДС?

В уточненную декларацию нужно включить: те разделы и приложения к ним, которые уже направлялись (с учетом корректировок) + иные разделы (приложения), если в них вносятся изменения/дополнения (п. 2 Порядка заполнения декларации по НДС, утв. Приказом ФНС России от 29.10.2014 № ММВ-7-3/558@ (далее — Порядок заполнения декларации).

Таким образом, разделы 1-7 декларации по НДС представляются «снова» (с учетом необходимых исправлений).

Если при исправлении ошибок применялся дополнительный лист книги продаж/покупок, уточненную декларацию следует дополнить Приложением № 1 к разделу 9 (данными из доплиста книги продаж) и (или) Приложением № 1 к разделу 8 (данными из доплиста книги покупок). При этом в разделах с 8 по 12, если их исправлять не нужно, в графе 3 по строке 001 указывается признак актуальности сведений цифра «1», а в строках 005, 010 — 190 ставятся прочерки (п. 45.2 и др. Порядка заполнения декларации). Это значит, что данные из книги продаж и покупок, а также данные разделов 10-12 декларации (если они были включены в первоначальную декларацию) повторно загружать не нужно.

В Приложениях № 1 раздела 8 и 9 декларации по строке 001 указывается признак актуальности сведений цифра «0». В приложения № 1 к разделу 8 и разделу 9 будут загружены только данные дополнительных листов книги продаж/покупок.

Если к книге продаж или книге покупок за один и тот же квартал составлено несколько дополнительных листов (уточнения вносились 2 и более раз), в Приложениях № 1 к разделу 8 и (или) 9 информация из нескольких дополнительных листов отражается как один дополнительный лист. Т.е. в строках 090 — 300 Приложения № 1 к разделу 9 декларации отражаются данные, указанные в графах 2 — 8, 10 — 19 всех дополнительных листов книги продаж (п. 48.8 Порядка заполнения налоговой декларации по налогу на добавленную стоимость, утв. Приказом ФНС России от 29.10.2014 № ММВ-7-3/558@). Соответственно заполняется и Приложение № 1 к разделу 8.